Le 15 décembre 2016, le Parlement a approuvé la révision de l’imposition à la source du revenu de l’activité lucrative et adopté le texte de loi définitif (loi fédérale sur la révision de l’imposition à la source du revenu de l’activité lucrative). Cette loi entrera probablement en vigueur le 1er janvier 2020. Le référendum n’a pas été lancé.

C’est le 21 septembre 2017 qu’a été ouverte la procédure de consultation sur la révision totale de l’ordonnance sur l’imposition à la source. Il y est question d’un seuil de 120 000 CHF pour la procédure de taxation ordinaire ultérieure, de même que d’une quasi-résidence à partir d’au moins 90 % du revenu mondial. Les autorités peuvent toutefois prendre en considération des seuils inférieurs en présence de situations particulières.

La révision s’est imposée après que plusieurs arrêts du Tribunal fédéral ont mis en évidence des lacunes dans les régimes d’imposition en place ainsi que des contradictions avec l’UE quant au principe d’égalité de traitement lié à la libre circulation des personnes. Les adaptations apportées à la loi ont été l’élimination de ces lacunes. Grâce à l’intense travail de persuasion mené par l’économie, d’autres éléments ont pu être intégrés à la nécessaire simplification de l’impôt à la source. Les différences résultant de l’interprétation qu’en font les cantons et de leurs ordonnances se traduisent par des risques inutiles pour les employeurs. Il ne reste plus qu’à attendre la mise en œuvre concrète de la nouvelle réglementation sous forme d’ordonnances et de circulaires.

Les adaptations de l’imposition à la source dans la loi fédérale sur l’impôt fédéral direct (LIFD) et la loi fédérale sur l’harmonisation des impôts directs des cantons et des communes (LHID) portent principalement sur le revenu provenant d’une activité lucrative dépendante qui relève de la souveraineté fiscale de la Suisse.

Le principe fondamental de l’imposition à la source demeure intact. Les impôts à la source sont perçus d’une part des personnes physiques ayant leur domicile fiscal en Suisse mais dépourvues de permis d’établissement, et, d’autre part, des personnes physiques et morales qui ne sont ni domiciliées ni en séjour en Suisse (et également des Suisses résidant à l’étranger).

L’impôt à la source se substitue encore et toujours à la taxation ordinaire, à moins que les conditions d’une taxation ordinaire ultérieure ne soient remplies.

Les dispositions ci-après sont à prendre en considération dans le calcul des impôts à la source:

- loi fédérale sur l’impôt fédéral direct (LIFD, RS 642.11);

- ordonnance du DFF sur l’imposition à la source dans le cadre de l’impôt fédéral direct (OIS, RS 642.118.2);

- loi fédérale sur l’harmonisation des impôts directs des cantons et des communes (LHID, RS 642.14);

- ordonnance sur l’application de la loi fédérale sur l’harmonisation des impôts directs dans les rapports intercantonaux (RS 642.141);

- ordonnance concernant les expatriés (Oexpa, RS 642.118.3);

- lois, instructions, ordonnances, fiches d’information, tarifs et autres formulaires de décomptes des cantons.

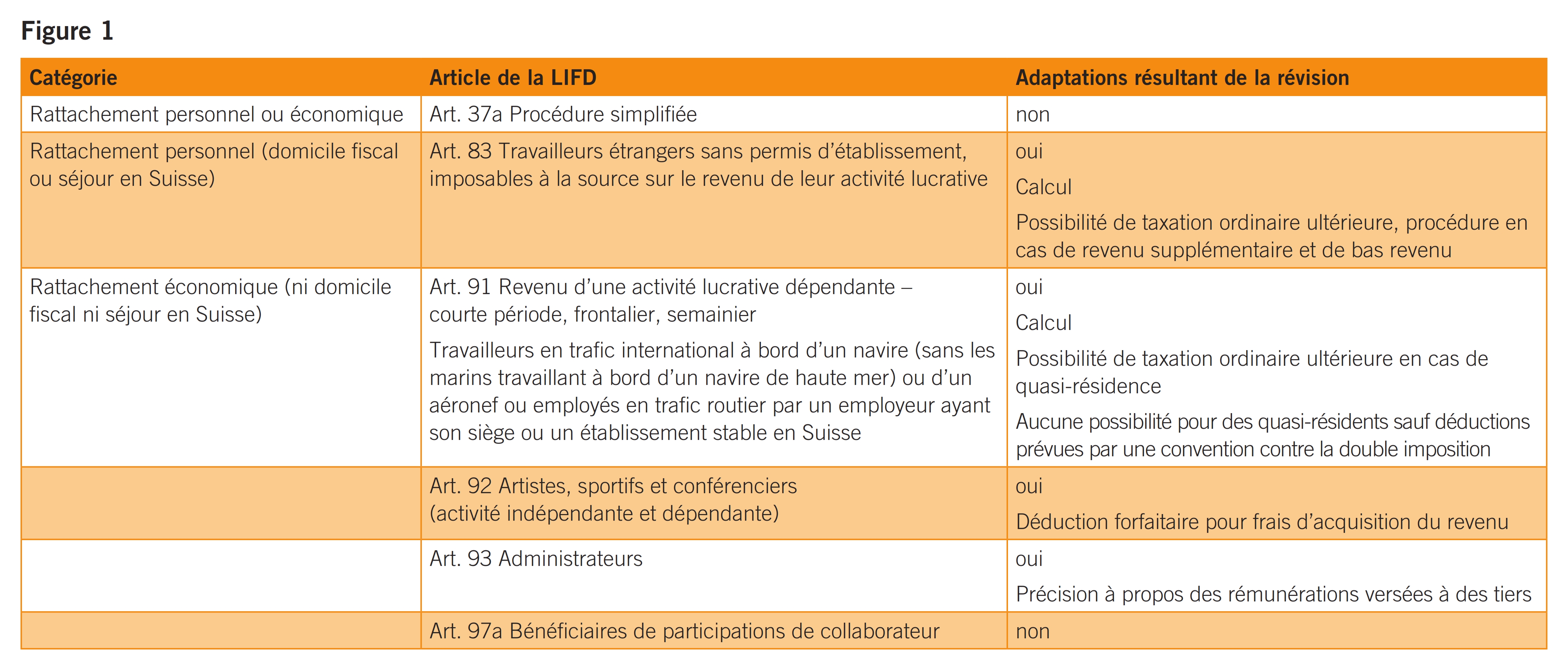

La figure 1 illustre quels sont, dans la LIFD, les sujets pertinents pour les employeurs et indique si la nouvelle loi apporte des changements. Les dispositions concernant les bénéficiaires de prestations de prévoyance provenant de rapports de travail (de droit public selon l’art. 95 et de droit privé selon l’art. 96) demeurent inchangées.

Le nouveau régime supprime la possibilité de n’acquitter l’impôt à la source qu’à un seul canton et d’appliquer uniquement son barème. Jusqu’ici, c’était là une alternative pour les PME: au lieu de se préoccuper de la diversité des dispositions cantonales, l’entreprise avait la possibilité de se concentrer sur les prescriptions du canton de son siège et de n’établir son décompte qu’avec lui; aux autorités fiscales de régler les autres formalités, à savoir transmettre les informations aux autres cantons (par ex. au canton de domicile du contribuable) et, pour ces derniers, prendre directement contact avec l’assujetti en cas de décompte excessif ou insuffisant des impôts à la source suivant le barème appliqué.

Une PME de dix employés compte plusieurs collaborateurs assujettis à la loi dans autant de cantons différents. Elle doit donc produire des numéros de décompte au titre de l’impôt à la source pour chacun de ces cantons, faire les décomptes selon les calculs et barèmes applicables en vertu des dispositions cantonales, puis livrer ces décomptes à chacun des cantons compétents.

Si, aujourd’hui, une entreprise opte (à titre volontaire) pour la procédure ELM 4.0 de déclaration des salaires, elle doit établir un décompte avec chaque canton compétent. Ainsi, la nouvelle loi fait avancer les choses en l’espèce.

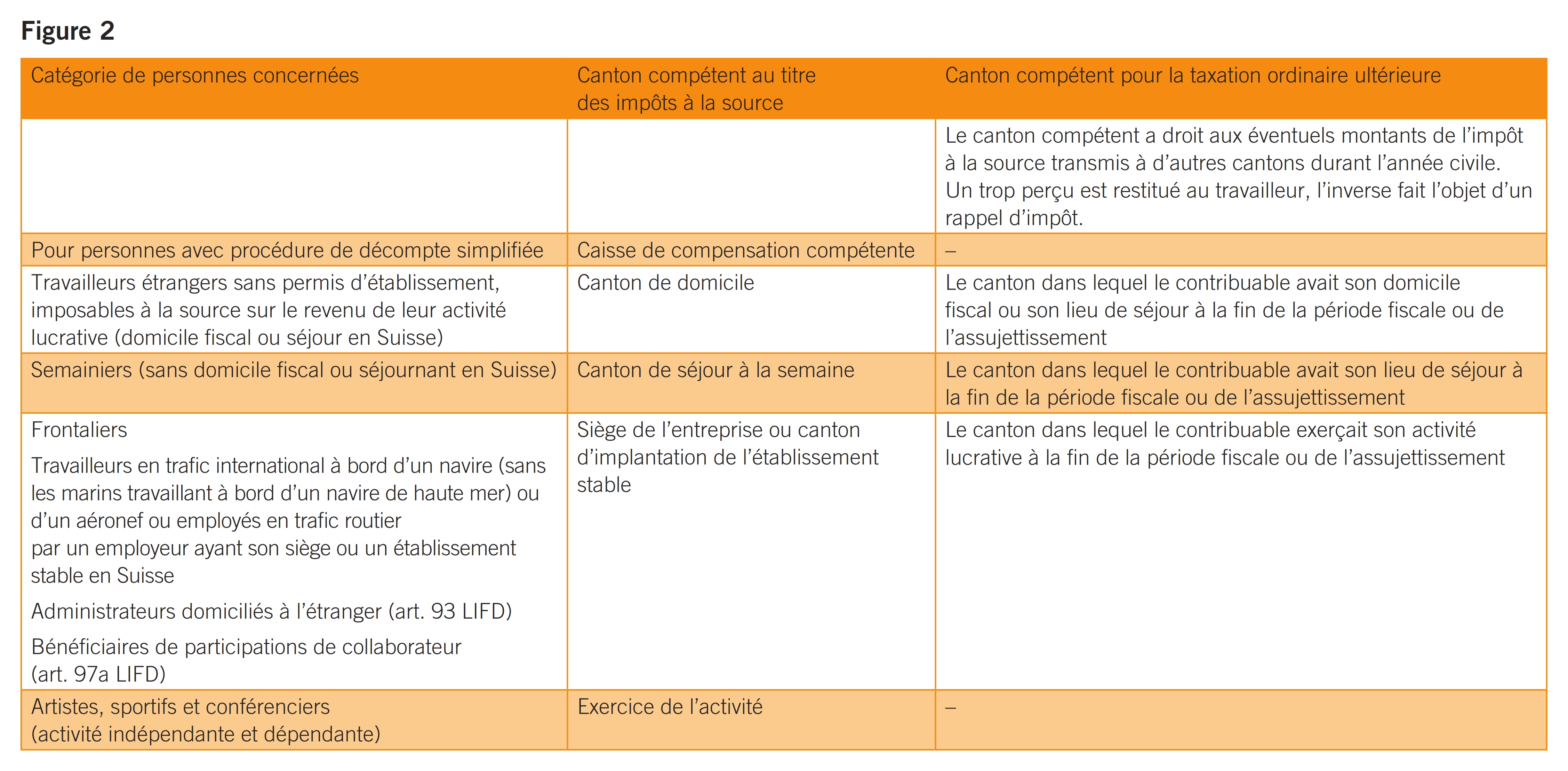

La figure 2 donne un aperçu général des compétences en fonction de la situation (art. 107 LIFD et art. 38 LHID.

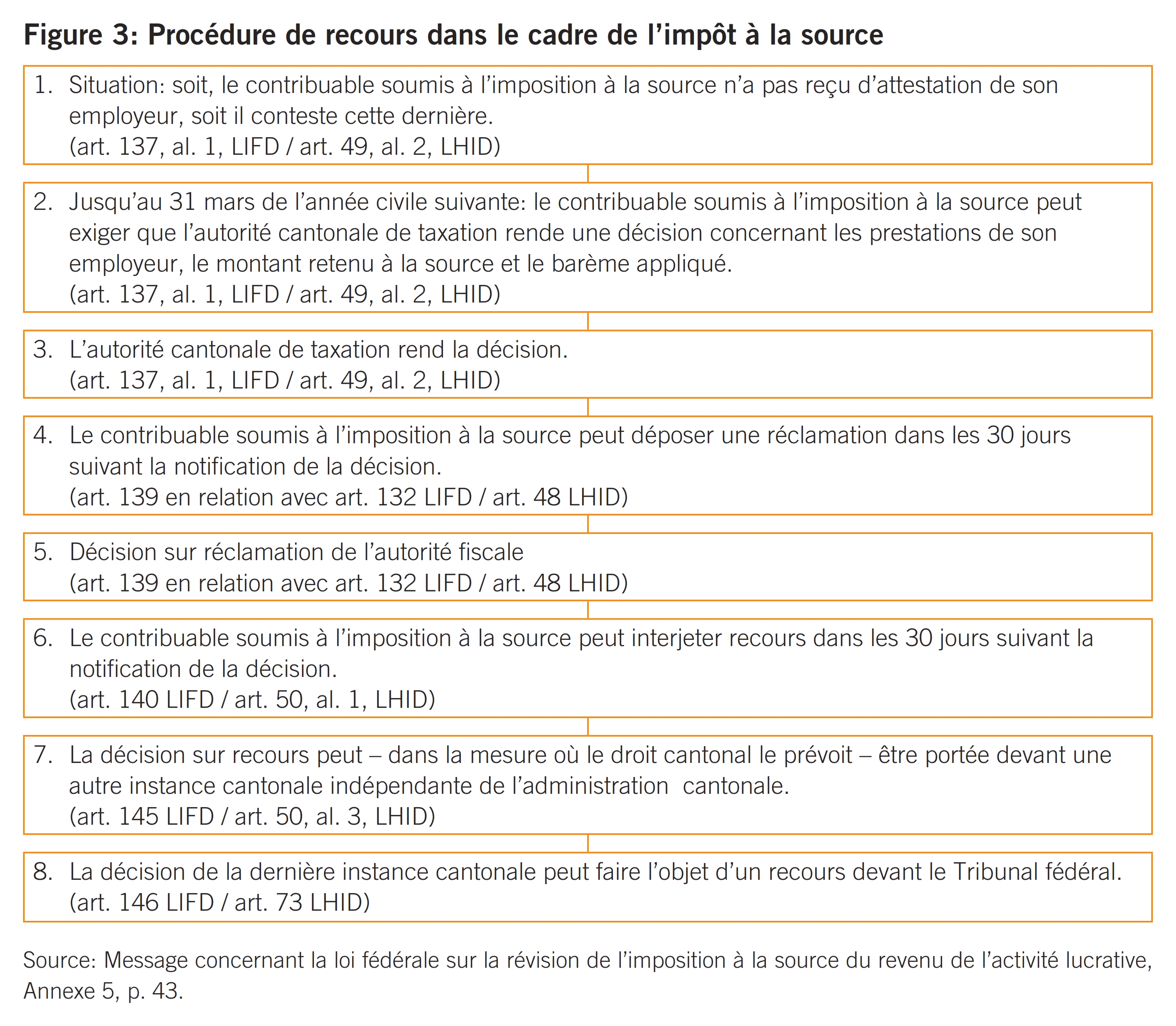

Cette procédure est ouverte à toute personne imposée à la source. Elle est toutefois surtout déterminante pour les personnes qui ne font pas l’objet d’une taxation ordinaire ultérieure (voir la figure 3 pour le schéma de la procédure).

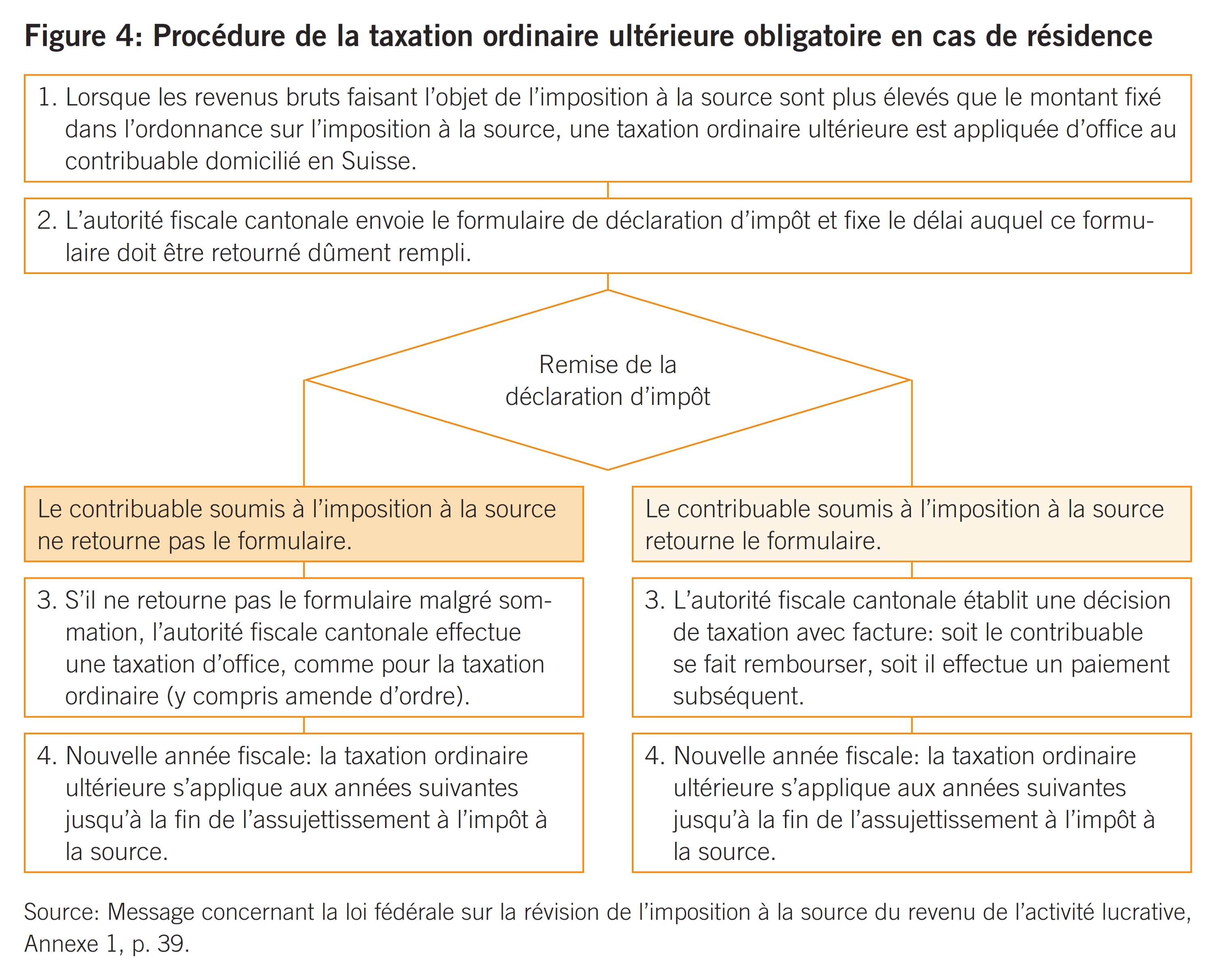

La taxation ordinaire ultérieure (TOU) est prévue de façon impérative à partir d’un revenu dont le montant n’est pas encore fixé (actuellement, la plupart des cantons l’appliquent pour un revenu annuel de CHF 120 000). Cette procédure sera maintenue. Reste à savoir à partir de quel niveau de revenu. Le projet évoquait des montants très nettement inférieurs, qui se traduiraient toutefois par une charge administrative accrue pour les autorités de taxation. Il est bien possible que le seuil soit maintenu au niveau actuel.

Dans son message, le Conseil fédéral envisage le schéma tel que le reproduit la figure 4.

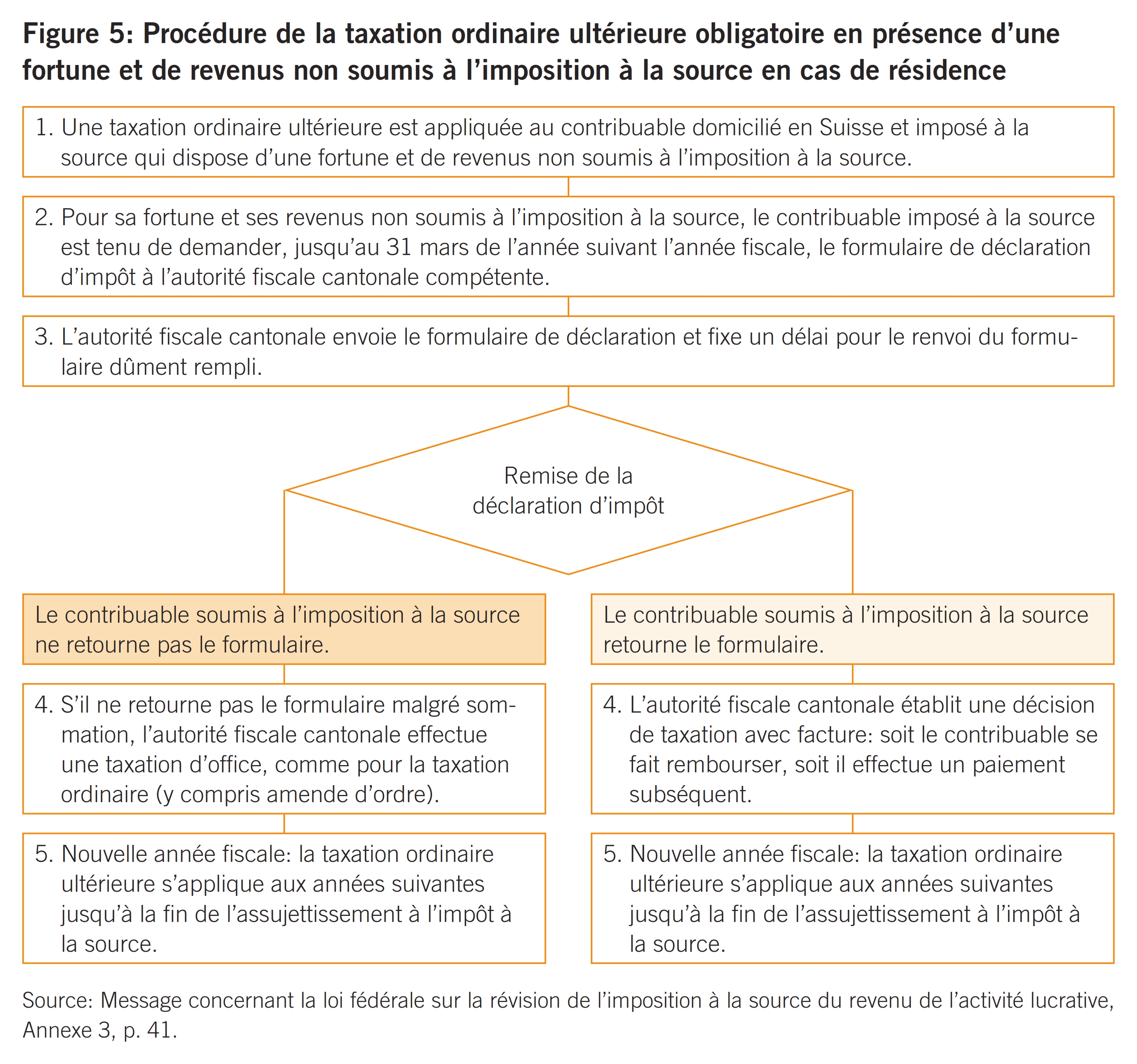

La taxation ordinaire ultérieure s’appliquera désormais à tous les contribuables qui, sans atteindre le seuil évoqué plus haut, disposent néanmoins de revenus ou d’une fortune non imposés à la source. La taxation complémentaire était prévue pour ces assujettis mais elle est abandonnée. Quant à savoir si les cantons instaureront un seuil, la question reste entière. La taxation ordinaire ultérieure sera reconduite les années suivantes jusqu’à la fin de l’assujettissement, même si les conditions initiales ne sont plus remplies.

Le schéma applicable à ce groupe est reproduit dans le message comme dans la figure 5 que voici.

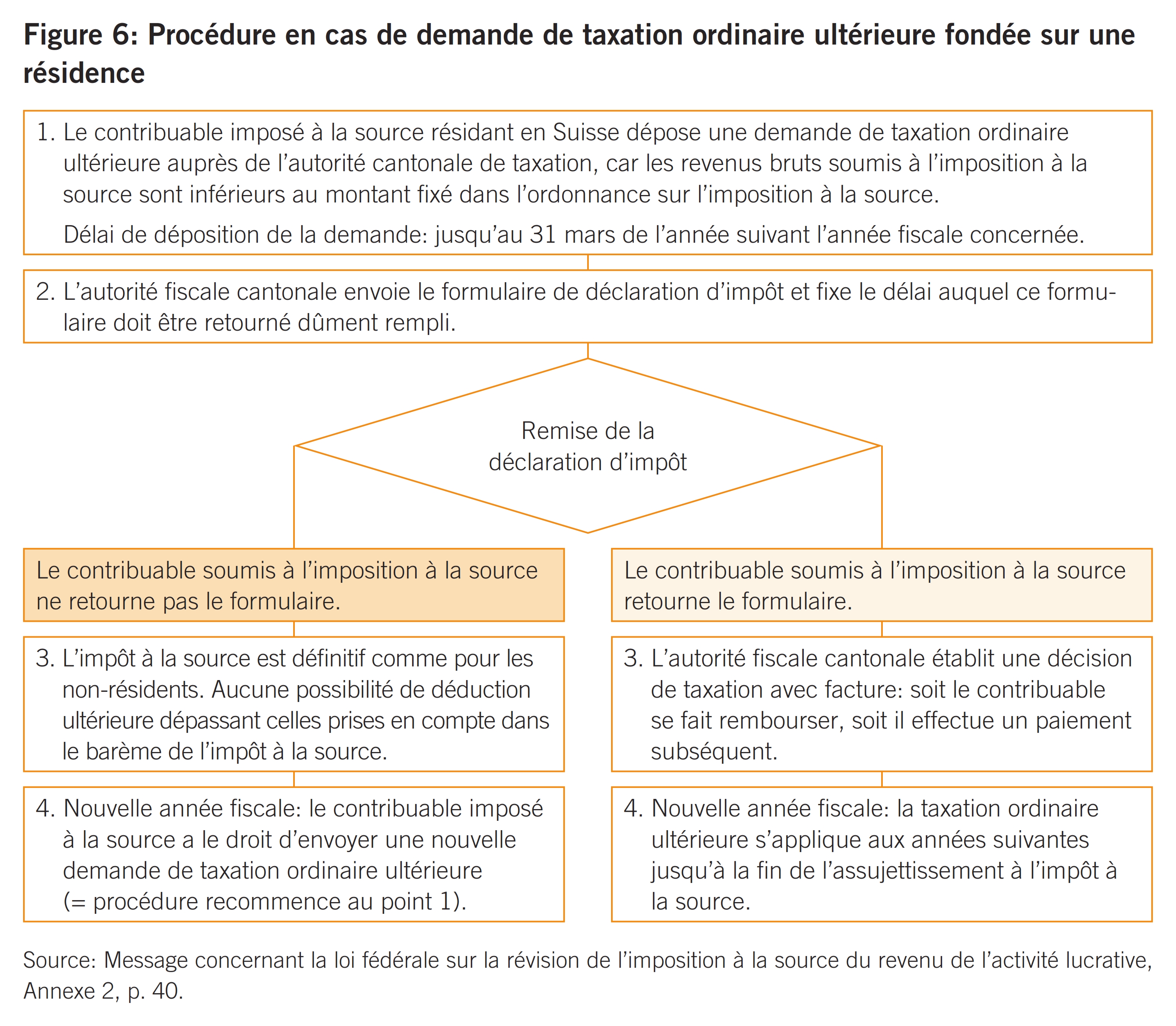

La loi introduit – c’est nouveau – le régime de la taxation ordinaire ultérieure sur demande qui remplace la demande de nouvelle taxation, par exemple lorsque le contribuable veut faire valoir des frais professionnels réels ou des cotisations à la prévoyance liée. Il est prévu, comme pour la correction du barème, un délai de péremption pour le cas où la demande ne serait pas déposée avant le 31 mars de l’année suivante. La correction du barème pour ces cas-là devient donc caduque. Si le contribuable demande une taxation ordinaire ultérieure, il sera maintenu dans cette procédure jusqu’à la fin de l’assujettissement à l’impôt à la source.

Le message du Conseil fédéral prévoit pour ce régime le schéma reproduit dans la figure 6.

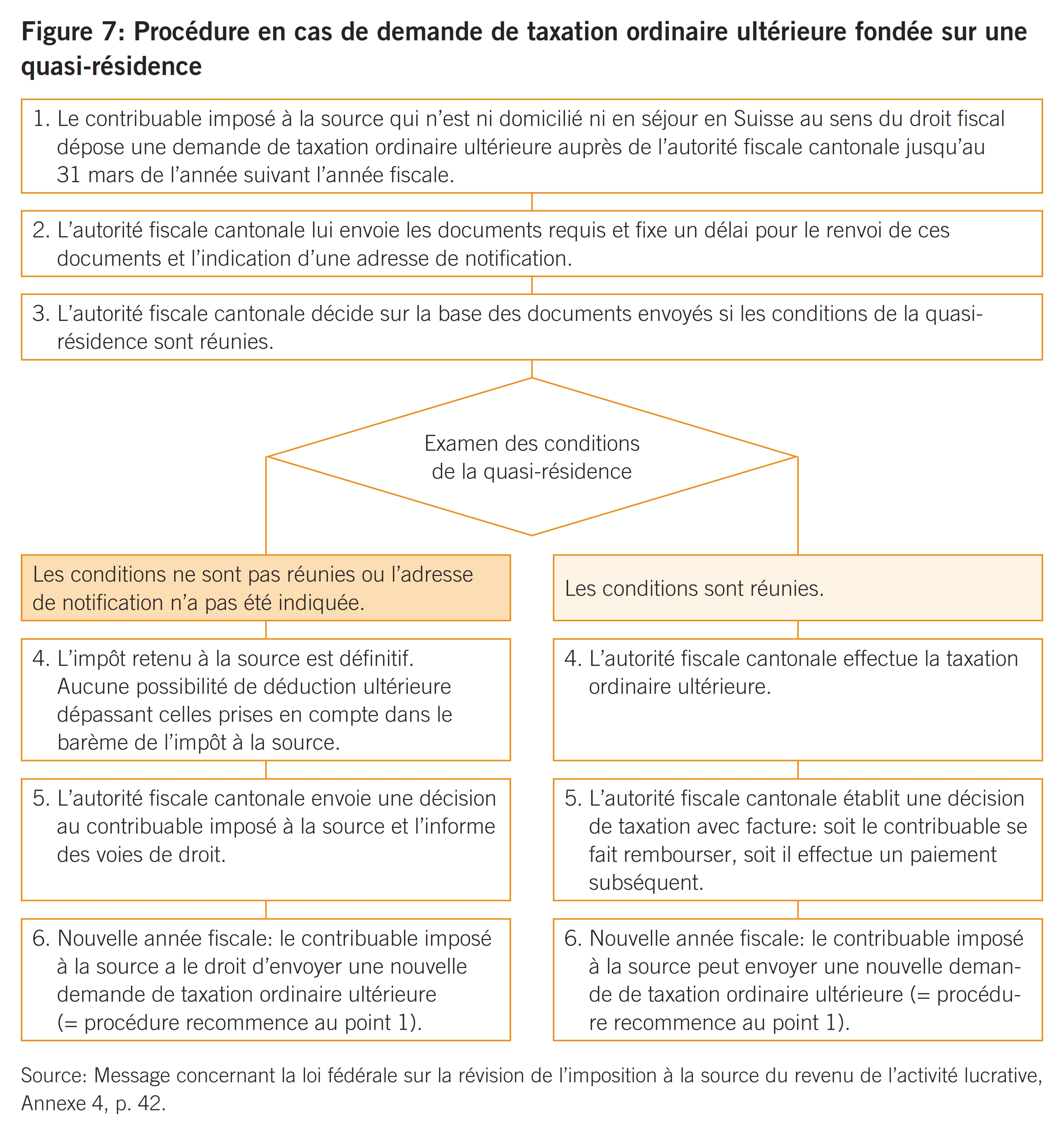

La révision prévoit en principe que l’impôt à la source constituera l’imposition définitive pour les personnes sans domicile fiscal ni séjour en Suisse, ce qui ne permettrait plus de faire valoir des déductions supplémentaires, à l’exception du statut dit de quasi-résident. Ce terme désigne un contribuable qui réalise une grande partie de ses revenus en Suisse, ce qui le place dans une situation comparable à celle d’un résident. L’Administration fédérale des contributions (AFC) affinera cette définition conjointement avec les cantons par voie d’ordonnance. Jusqu’ici il était question d’une personne réalisant au moins 90 % de ses revenus mondiaux dans l’État du lieu de travail. En font partie le total des revenus mondiaux des époux.

Les autorités seraient bien inspirées d’user de prudence dans cette définition. En 2012, en effet, la Cour de justice de l’Union européenne (CJUE) a rendu un arrêt à propos d’une affaire dans laquelle ce seuil n’était pas atteint, contraignant néanmoins l’État-source à admettre des déductions. Ainsi, la quasi-résidence pourrait être reconnue si, dans l’État de domicile, à défaut de revenu imposable, les déductions liées à la situation personnelle et familiale ne peuvent pas être prises en considération. Un autre arrêt de la CJUE daté du 9 février 2017 avait trait aux déductions d’intérêts hypothécaires espagnols (sur le domicile en Espagne) d’un contribuable aux Pays-Bas et en Suisse, États du lieu de travail. Ce salarié exerçait 60 % de son activité aux Pays-Bas, le reste en Suisse. La CJUE a tranché dans le sens que les Pays-Bas devaient admettre la déduction proportionnelle des intérêts hypothécaires non intégralement déductibles en Espagne (revenu négatif dans ce pays).

Suivant l’aménagement de l’ordonnance, il est fort probable que des affaires judiciaires analogues se présenteront aussi en Suisse. Un groupe de contribuables va d’ailleurs solliciter des déductions dont les conditions permettant de les faire valoir sont régies par une convention contre la double imposition.

En principe, donc, il sera plus difficile de faire valoir des déductions. Précisément dans le cas de pensions alimentaires, de frais de formation continue, de frais professionnels ou de rachats au titre de la prévoyance professionnelle, toute personne – même non éligible au statut de quasi-résident – pouvait jusqu’ici demander le remboursement d’impôts à la source en procédure de correction du barème. Il est permis de penser que les cantons proposeront diverses solutions précisant la procédure à suivre pour faire valoir des déductions à l’avenir.

Le contribuable doit redéposer une demande de quasi-résidence chaque année dans le délai prescrit. Là encore, le message du Conseil fédéral décrit le déroulement détaillé de la procédure à suivre (voir la figure 7).

Le Département fédéral des finances fixe le pourcentage de la commission de perception dédommageant les débiteurs de la prestation imposable (employeurs, compagnies d’assurance, etc.). Elle oscille actuellement entre 1 et 3 %. La commission se situe dorénavant dans une fourchette de 1 à 2 % dans la loi.

S’y ajoute une disposition selon laquelle, face à des situations choquantes, les autorités fiscales pourront procéder à une taxation ordinaire ultérieure (en faveur ou en défaveur du contribuable). L’AFC et les cantons devront encore en arrêter les conditions détaillées. Il sera intéressant de savoir ce qu’ils entendent par «choquant» …

Les barèmes de l’impôt à la source sont établis à partir des revenus bruts après déduction des forfaits (pour frais professionnels, primes d’assurance et charges familiales). L’AFC et les cantons doivent publier les différents forfaits en question. Il appartient en outre à l’AFC, en accord avec les cantons, de fixer les taux à incorporer dans le barème cantonal au titre de l’impôt fédéral direct.

Les employeurs dès à présent tenus d’établir des décomptes avec plusieurs cantons sont confrontés à quantité de différences qui rendent difficile, voire même quasiment impossible un calcul au centime près et un versement correct des impôts à la source, à moins d’être eux-mêmes des experts fiscaux parfaitement rompus aux diverses modifications et particularités cantonales figurant dans les instructions disponibles. Certes, la Confédération a défini en 2014 des codes uniformes dans l’ordonnance sur l’impôt anticipé. Or pour une activité lucrative accessoire du barème D ou l’application des barèmes pour enfants, par exemple, ces codes sont employés de façon inégale. Afin de soulager les employeurs, divers groupes de défense ont demandé que la révision inclue la simplification du calcul de l’impôt à la source et de la gestion. C’est pourquoi l’art. 85 al. 4 LIFD dispose ce qui suit:

L’AFC doit fixer avec les cantons de manière uniforme, d’une part, comment le 13e salaire, les gratifications, les horaires variables, le travail rémunéré à l’heure, le travail à temps partiel ou l’activité lucrative accessoire ainsi que les prestations au sens de l’art. 18 al. 3 LAVS doivent être pris en compte et, d’autre part, quelques sont les éléments déterminants pour le calcul du taux de l’impôt. L’AFC doit aussi fixer avec les cantons la procédure à suivre en cas de changement de tarif, d’adaptation ou de correction rétroactive des salaires ainsi que des prestations fournies avant ou après l’engagement.

Le Conseil des États a rejeté la proposition de calcul uniforme – compensation mensuelle uniquement, sans compensation annuelle supplémentaire. Résultat, les employeurs, suivant la situation, devront continuer à se préoccuper des deux, à moins que les cantons ne s’entendent spontanément sur une méthode de calcul compensatoire unique. Notamment dans les cantons à compensation annuelle, cette disparité constitue une sérieuse pierre d’achoppement en même temps qu’un défi pour les fabricants de logiciels de comptabilité salariale.

Le groupe de travail Impôts à la source de la Conférence suisse des impôts (CSI) a d’ores et déjà rédigé au titre de l’ELM un modèle de directive à utiliser en vue de l’application de l’ordonnance et pour d’autres explications à préciser par exemple dans une circulaire. Une consultation et une audition seront organisées sans doute cette année encore à propos des ordonnances et des circulaires. Ces directives pourraient mettre l’accent sur les points suivants:

- Assujettissement subjectif

– délimitation travailleurs / artistes, sportifs, conférenciers

– employeur de fait / prêt de personnel - Assujettissement objectif

– volume des salaires bruts imposables

– paiements de primes

– jouissance posthume de la rémunération

– prestations prises en charges par l’employeur

– indemnités pour frais

– véhicule de fonction - Calcul de l’impôt

– explications sur les déterminations du tarif

– indemnités de départ à caractère de prévoyance

– élimination des jours de travail à l’étranger

– calcul du salaire déterminant pour le taux d’imposition en cas d’entrée et de sortie en l’espace d’un mois

– imposition en cas d’engagement rémunéré à l’heure avec versement hebdomadaire ou mensuel du salaire

– détermination du taux d’imposition d’indemnités en capital pour des prestations récurrentes - Décompte de l’impôt à la source

– délai de remise du décompte

– corrections ultérieures par l’employeur ou les autorités fiscales

– délai pour faire valoir après coup des dépenses déductibles

– souveraineté fiscale

– changement de domicile dans un autre canton.

Seules la mise en œuvre concrète et l’application pratique de ces mesures révèleront si la simplification a réellement lieu ou si les cantons, sciemment ou non, ne s’y tiennent pas. S’agissant notamment des déductions forfaitaires (cotisation à l’assurance accidents non professionnels, frais de repas), qui sont incluses dans le barème de l’impôt à la source, les interventions des cantons se multiplient pour faire en sorte que ces corrections pratiquement inapplicables pour les employeurs ne valent que pour les assujettis à l’impôt à la source. Le moment serait propice pour lever une fois pour toutes de telles incertitudes et présenter des solutions faciles à mettre en œuvre sur le plan administratif.

La cohérence de la procédure de taxation ordinaire ultérieure telle qu’elle est prévue rétablit la proximité et la comparabilité entre assujettis à l’impôt à la source et assujettis au régime d’imposition ordinaire.

Si la révision ne modifie pas fondamentalement le régime de l’imposition à la source, elle n’en procède pas moins à des corrections nécessaires. Elle présente toutefois des lacunes et manque de clarté sur certains points. Dans l’application de l’ordonnance concernant les expatriés (Oexpa) notamment, les employeurs restent livrés à eux-mêmes au niveau de la procédure – définition des employés occupant une fonction dirigeante et des spécialistes, fixation des frais professionnels particuliers déductibles. Là encore, en effet, les interprétations les plus diverses ont cours d’un canton à l’autre et il n’est guère possible de convenir avec les autorités fiscales de règles de mise en œuvre concrète pour les employeurs concernés. En l’espèce, le législateur n’entendait introduire aucune adaptation dans le projet actuel.

La matière est hautement complexe. Les autorités ont l’opportunité de régir l’imposition à la source de manière plus précise et de clarifier la situation des contribuables et des débiteurs de la prestation imposable. Les ordonnances et circulaires qui restent à publier pourront alors s’aligner plus simplement sur l’évolution de la société. Espérons que les autorités compétentes poursuivront la modernisation de l’impôt à la source, y compris dans l’aménagement de ces ordonnances et circulaires.