Dans l’article qui suit, l’auteur expose le cadre juridique de la facturation électronique ainsi que leur application dans la pratique.

Depuis le début de cette année, la Confédération oblige ses fournisseurs à recourir à la facturation électronique pour les marchés dont la valeur contractuelle dépasse 5000 CHF. Les factures sur papier ne sont plus acceptées que pour de petits volumes1. Dès 2012, toutes les unités administratives de la Confédération ont eu la possibilité d’expédier et de recevoir des factures par voie électronique, mais aussi de valider leur paiement. Les fournisseurs n’en ont pas encore fait grand usage à ce jour. En novembre 2014, la part des factures électroniques réceptionnées par l’administration fédérale s’élevait à près de 15 %, en juin 2015 elle s’est élevée à 19 %; on n’observe pas de progression notable2. La facture électronique ou e-facture n’a pas encore su s’imposer parmi les clients. Elle permet en tout cas à la Confédération d’alléger la charge de travail de son administration, ce qui explique qu’elle ait décidé entre autres de l’imposer à partir de 2016 pour les montants importants.

Ce système oblige les fournisseurs à se réorganiser. En effet, l’envoi d’une facture par courriel (e-mail) ne répond pas aux exigences de la facturation électronique.Un courriel seul faisant office de facture n’est pas acceptable par la Confédération. Il n’est pas conforme, à ce titre, aux dispositions du droit commercial et du droit fiscal. Or une facture non conforme à la législation sur la taxe sur la valeur ajoutée (TVA) peut, du fait de la déchéance du droit à la déduction de l’impôt préalable, entraîner de lourdes pertes pour une entreprise.

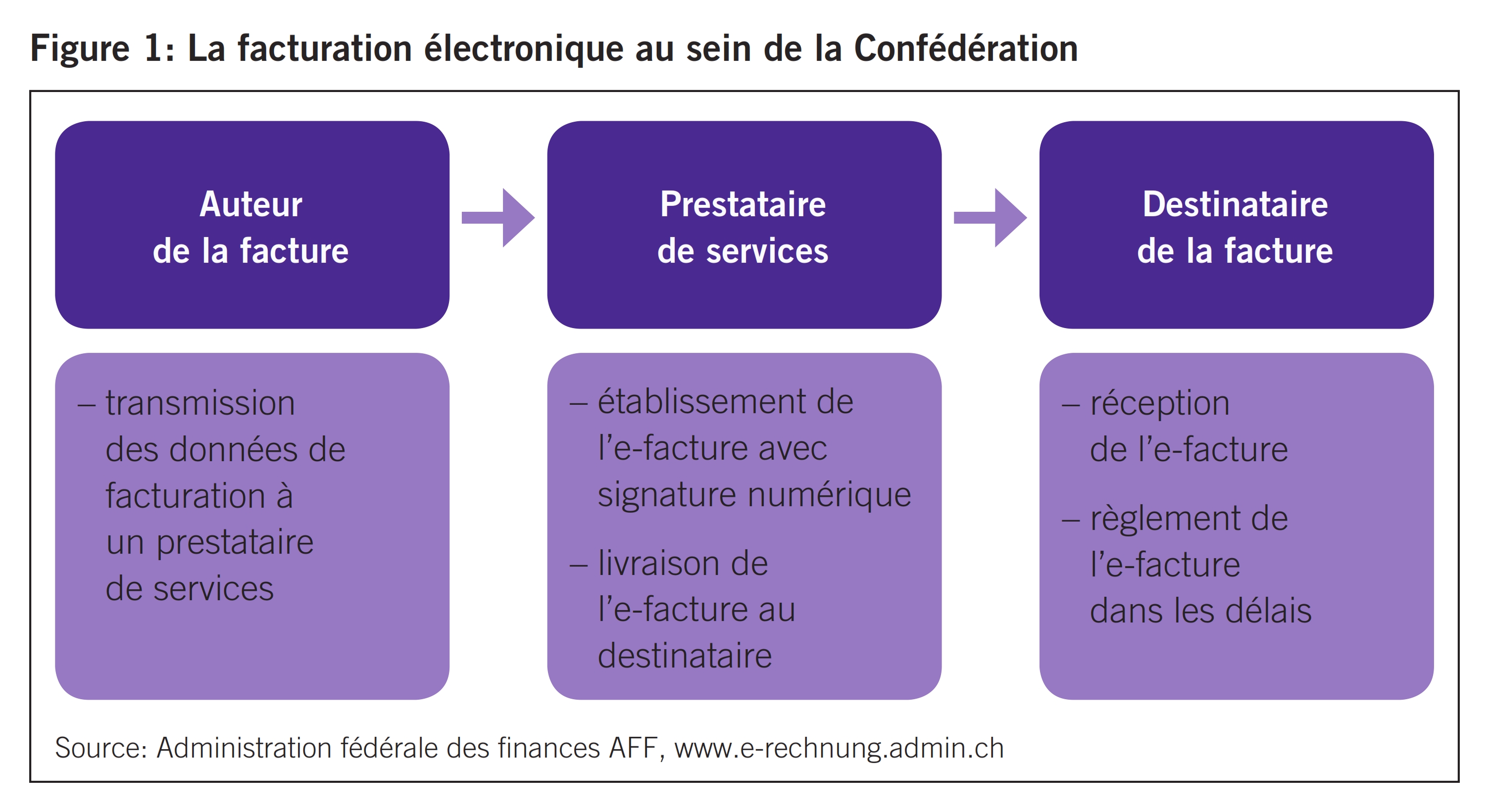

La facture doit être expédiée dans le respect des dispositions légales. La solution la plus simple pour une PME consiste à recourir à un prestataire de services (cf. figure 1). Une signature en mode autonome serait trop compliquée pour la plupart des fournisseurs et ne se prête qu’à un volume de factures important.

Il existe en principe trois possibilités de transmettre ses données de facturation au prestataire de services. Si le système de planification des ressources de l’entreprise (ERP)3 le permet, l’e-facture peut lui être envoyée sous forme de fichier structuré (autrement dit, les données présentent une structure similaire, par ex. des documents XML mis à disposition par des unités d’information congruentes)4. De nombreux systèmes ERP proposent d’ores et déjà des modules de facture électronique5. Les entreprises qui établissent leurs factures en format Word ou Excel ont la ressource de les transmettre sous forme de fichiers PDF au prestataire de services, qui la signera en bonne et due forme puis la fera suivre au destinataire. L’envoi direct d’une facture PDF non signée à son destinataire est toutefois interdit. La solution la plus simple mais inappropriée pour l’établissement de nombreuses factures est de saisir une e-facture sur le portail web d’un prestataire de services. Enregistrer chacune d’entre elles individuellement sur un site Internet deviendrait rapidement trop lourd sur le plan administratif.

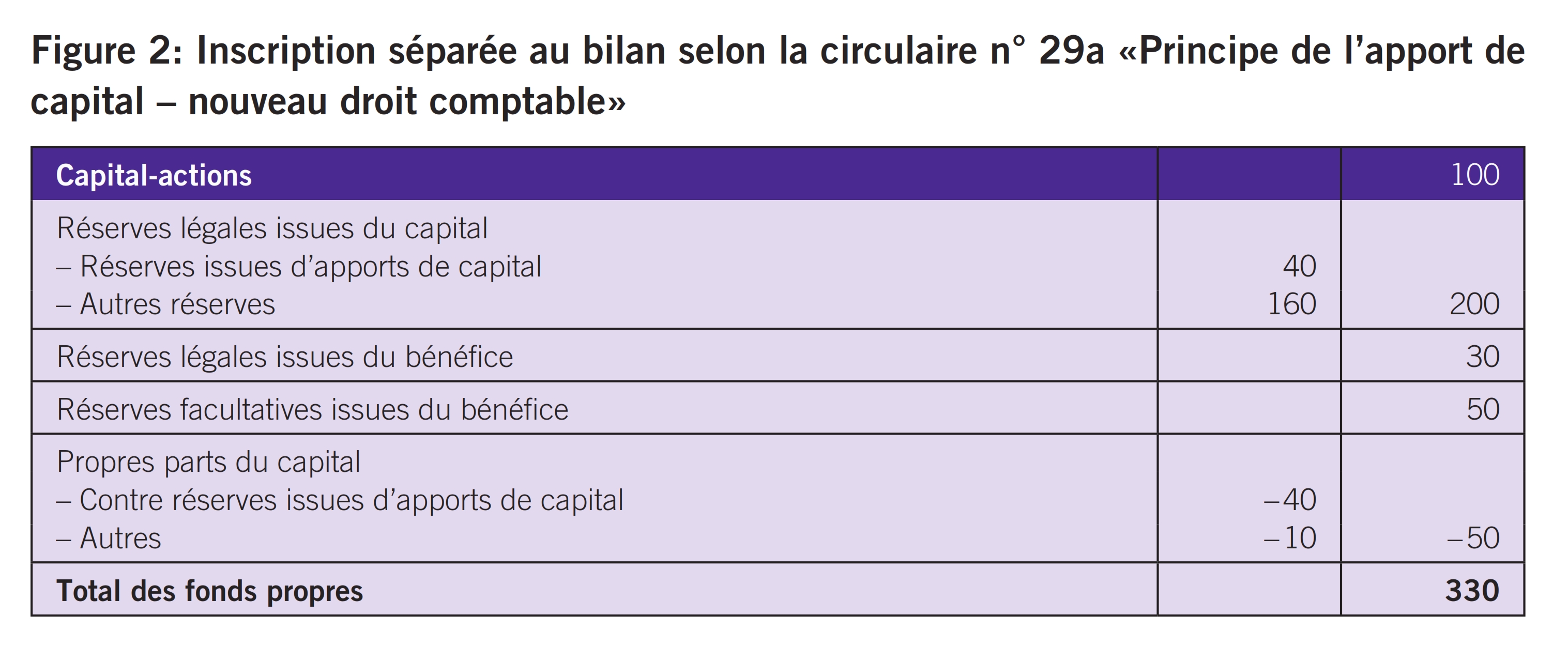

Une PME qui envoie des factures électroniques ferait bien de s’intéresser aussi à leur réception, à leur traitement, à leur enregistrement et à leur archivage, autrement dit au cycle complet de la facturation. (cf. figure 2).

La réception d’e-factures est plutôt assez simple pour une PME car, normalement, elle peut en faire la demande à sa banque attitrée via l’application e-Banking puis recevoir des factures par ce biais. Les e-factures peuvent ensuite être exportées comme fichiers PDF signés ou, puisque de nombreux systèmes ERP le proposent déjà, être reprises directement dans le système ERP. L’envoi est également possible sans grandes formalités avec l’aide d’un prestataire de service. Toutefois, la prudence est de mise pour la conservation conforme à la loi de ces documents car il faut en garantir la force probante, et donc l’authenticité6. La version imprimée d’une facture réceptionnée ou envoyée n’est en effet pas autorisée à des fins d’enregistrement et d’archivage. L’e-facture doit être archivée dans le format de sa transmission originale sous peine de ne plus être conforme au droit de la TVA7.

Le terme d’e-facture n’est pas défini dans la loi. Celle-ci précise cependant quelles sont les exigences à remplir par les données et informations électroniques, qualification dont relèvent, entre autres, les e-factures. Par ailleurs, la loi sur la TVA et l’ordonnance du DFF concernant les données et informations électroniques (OelDI) énoncent des dispositions détaillées qu’il convient de respecter. Des factures sur papier scannées ou des données de facturation déstructurées telles que des courriels, des documents PDF ou Word ne sont pas de nature à satisfaire à ces exigences8. La facture électronique doit par principe contenir les mêmes indications qu’une facture lisible sans auxiliaire (sur support papier, par ex.). La facture doit permettre d’identifier clairement le fournisseur de la prestation, le destinataire de la prestation et le genre de prestation fournie.9 Les données transmises électroniquement sont considérées comme des pièces justificatives si la preuve de l’origine et de l’intégrité est remplie10. Voici, dans les lignes qui suivent, le détail des conditions requises.

Les exigences auxquelles doivent satisfairel’e-facture et son traitement découlent pour l’essentiel de l’OelDI. Cette ordonnance précise comment doivent être garanties la preuve de l’origine, de l’intégrité et de la certitude de l’envoi sur les plans organisationnel et technique. Les conditions applicables à la force probante sont remplies si la sûreté de la transmission et de la conservation des données est garantie par une signature électronique11. En l’espèce, il est recommandé à une entreprise d’utiliser une signature dite avancée, sachant qu’elle peut en être elle-même le titulaire, contrairement à la signature qualifiée dont seule une personne physique peut être titulaire. Les deux signatures permettent de justifier de l’origine (authenticité, certitude de l’envoi et de la réception) et de l’intangibilité (intégrité) des données et ainsi de fournir la preuve que l’e-facture n’a pas été modifiée depuis sa signature12. Bien entendu, l’ensemble du système informatique doit être aménagé de façon à garantir la sécurité des données13. Le fonctionnement de tout système de traitement des données (par ex. celui du système de comptabilité) doit être consigné dans une documentation14, afin que l’AFC puisse reconstruire le processus comptable et contrôler chaque opération commerciale15. Si l’établissement des e-factures est confié en tout ou partie à un tiers, la documentation doit en être assurée également. Lors de la mise en place d’un système de facturation électronique ou d’un nouveau système ERP, il convient non seulement d’en examiner l’aspect technique mais aussi de s’assurer de la possibilité de fournir une documentation satisfaisant aux exigences de la loi.

Les factures électroniques doivent être archivées dans le format de leur transmission originale16 et de façon qu’elles ne puissent être modifiées17. Le destinataire a donc tout intérêt à contrôler l’e-facture à sa réception et notamment à vérifier si elle a été valablement signée, si elle contient toutes les indications importantes au regard de la TVA18 et si elle a été expédiée dans un format permettant un traitement direct. La conversion dans un autre format complique la conservation et il vaut mieux l’éviter.

À l’heure actuelle, un document PDF/A signé est le format le meilleur pour conserver une e-facture, et d’ailleurs la norme ISO-19005-1 l’exige. À titre de solution de rechange, un format de fichier d’images tel que TIFF peut faire l’affaire; mais dans ce cas, la signature doit être enregistrée dans un fichier séparé, ce qui, là encore, rend la saisie et l’archivage plus complexes.

Suivant la taille de l’entreprise, les dispositions du droit commercial obligent à tenir les livres conformément au droit comptable19 et à conserver les justificatifs des transactions en conséquence20. Outre le droit commercial, le droit fiscal surtout impose la conservation et l’archivage de pièces comptables et, partant, de factures électroniques21. Lorsqu’une entreprise n’est plus à même de justifier sans équivoque une transaction faute d’en avoir conservé la pièce comptable, elle s’expose à différents problèmes, à commencer par l’impossibilité de faire valoir la déduction de l’impôt préalable et celle de présenter un justificatif ayant force probante dans une procédure judiciaire22.

La majeure partie des PME tiennent encore des archives physiques et conservent tous leurs documents sur support papier dans un coin de leur cave. La loi sur la TVA impose la conservation de factures électroniques sur des «supports de données utilisables numériquement»23.Bien qu’une e-facture puisse être imprimée et donc disponible sur papier, l’impression entraîne la perte des caractéristiques requises. Indépendamment de la liberté des moyens de preuve, le principe reste que la charge de la preuve pour des faits entraînant un dégrèvement fiscal incombe à l’assujetti24. Ainsi, une PME doit disposer en plus d’archives électroniques, à moins de s’être convertie complètement à cette forme de conservation, qui exige de créer un processus de scannage et d’archivage respectueux du droit25. Si elle collabore avec un prestataire de services pour l’envoi et la réception ou si les e-factures sont réceptionnées via le portail e-Banking de sa banque, les factures électroniques y sont certes enregistrées, mais souvent à titre temporaire seulement. Il convient donc de vérifier combien de temps elles sont téléchargeables et s’il est possible de les archiver chez le prestataire ou encore si le système ERP utilisé propose un archivage conforme à la loi.

Comme il est précisé plus haut, les factures électroniques doivent par principe être conservées sous leur forme initiale26. Le fait de les convertir pour pouvoir les traiter est licite mais déconseillé. En cas de conversion des données électroniques déterminantes pour la perception de l’impôt en un autre format («format maison»), il faut archiver les deux versions et les gérer selon le même index. La version convertie doit être signalée comme telle27. Sachant que les données initiales sont à conserver, leur conversion se révèle vite compliquée. Les prestataires de services courants en Suisse utilisent déjà des formats standard qui permettent un traitement direct. Une PME devrait miser elle aussi sur de tels formats et n’accepter que des e-factures idoines, afin d’éviter un travail supplémentaire de classement et d’archivage pour un petit nombre de factures spéciales.

Jusqu’à la fin du délai de conservation, toute personne autorisée doit pouvoir, en tout temps et dans un délai raisonnable, consulter et vérifier les factures électroniques28. Les données archivées doivent être disponibles et lisibles pendant toute la durée de conservation29. Cela relève de la responsabilité de l’entreprise. Par ailleurs, celle-ci est tenue de protéger ses archives contre tout accès non autorisé et d’enregistrer les accès licites. Les archives numériques sont un peu comme un papier thermosensible – on ne peut évaluer avec précision combien de temps les informations resteront effectivement lisibles. C’est pourquoi il convient de s’assurer régulièrement de l’intégrité et de la lisibilité de leurs supports30 et, si nécessaire, de les faire migrer sur un nouveau support. Le transfert des données d’un support à un autre doit faire l’objet d’un procès-verbal, lequel sera conservé avec les informations31.

Comme toute facture, une facture électronique constitue une pièce comptable pertinente qui doit être conservée pendant dix ans conformément au droit comptable32. La loi sur la TVA renvoie, sur le principe, à ce même droit33; suivant le cas, des délais plus longs sont envisageables – 25 ans par ex., voire davantage, pour des factures en lien avec des biens immobiliers34. Comme la plupart des créances de droit civil ne sont prescrites qu’après dix ans, une durée de conservation de dix ans est judicieuse dans cette perspective. Pour qu’une transaction puisse être prouvée en droit, il est nécessaire de conserver, outre les e-factures, toutes les pièces la justifiant. Il peut s’agir d’un bon de commande, d’un justificatif de paiement ou d’une note de crédit. Si une note de crédit a été également transmise par voie électronique, elle doit satisfaire aux mêmes exigences que la facture électronique35.

Dans la plupart des cas, une durée de conservation de dix ans suffira. Le délai court dès la fin de l’exercice durant lequel les pièces comptables ont été établies et la correspondance a été échangée. Un certain nombre de pièces et de factures devraient être conservées plus longtemps.

Comme il est dit plus haut, le recours à des partenaires externes est plus efficace pour une PME, sans compter que cela lui revient moins cher36. Une telle démarche est licite mais il convient de respecter certaines conditions. C’est toujours l’entreprise qui est responsable envers l’AFC37. Elle doit donner pouvoir à un tiers de traiter les données et régler l’externalisation de la facturation par contrat. Il lui incombe de s’assurer, par des mesures et des contrôles appropriés, que le tiers en question garantira la force probante38 des e-factures et la possibilité de les lire à tout moment. Pour pouvoir remonter la piste de contrôle, il faut exiger une documentation en règle de la part de ce tiers.

Une partie du processus de facturation ne peut être confiée à un partenaire externe que si celui-ci est inscrit au registre du commerce suisse39. Cela dit, la conservation de supports de données à l’étranger est autorisée pourvu que l’accès aux informations soit garanti à tout moment40.

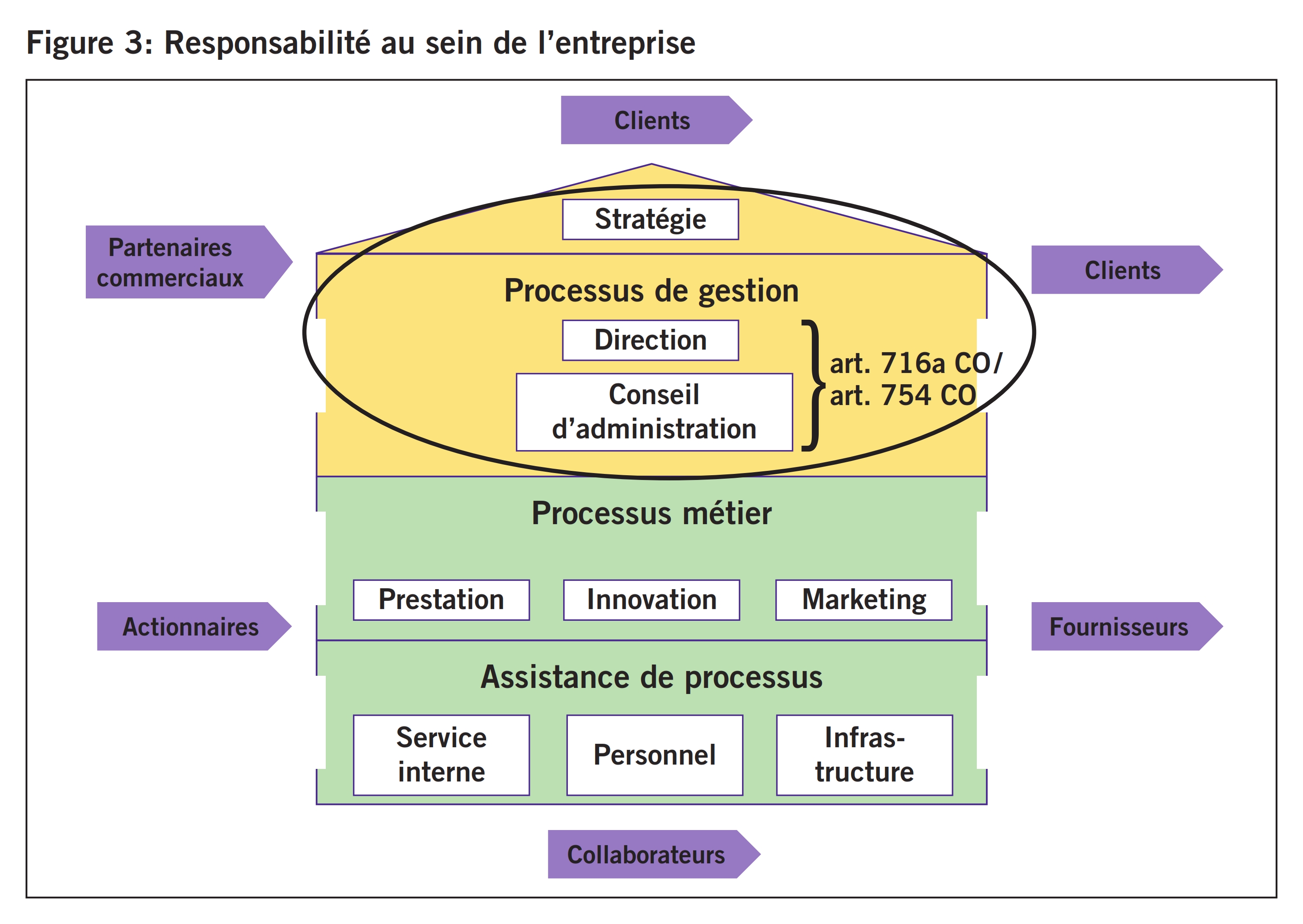

L’informatique et la comptabilité sont des éléments essentiels de toute entreprise. Au final, la responsabilité de l’organisation et des finances incombe toujours au conseil d’administration et à la direction (cf. figure 3)41. Ce qui signifie non pas qu’il leur faille se préoccuper de chaque détail des procédures informatiques et financières, mais qu’ils doivent veiller à une bonne gouvernance et à des processus décisionnels fiables. Ce qui implique pour leurs membres de développer des compétences, y compris en matière d’informatique et de gestion financière, faute de quoi ils s’exposent au risque d’engager leur responsabilité personnelle42. Si ces compétences font défaut, l’entreprise devra s’assurer le concours d’experts afin de s’acquitter de ses devoirs de diligence. Mais il ne pourra s’agir là que d’une mesure provisoire. À long terme, il lui faudra disposer des compétences en question au sein même de l’organe de direction.

- Sury / Jaquet. E-Rechnung in der Schweiz – Compliance und Führungsverantwortung, in Rechnungswesen & Controlling, édition 1/2015, p. 43; cf. www.e-rechnung.admin.ch

- Zbinden Simon, Die Bundesverwaltung setzt auf die elektronische Rechnung, dans EXPERT FOCUS, 8/15, p. 572 ss; cf. www.e-rechnung.admin.ch

- La planification des ressources de l’entreprise (de l’anglais Enterprise-Resource-Planning, ERP) désigne l’activité consistant à employer les ressources de l’entreprise le plus efficacement possible pour assurer son exploitation et, par là même, optimiser le pilotage de ses processus métier.

- Marunde Gerald, Analyse von Methoden zur Suche in Portalplattformen und deren technische Integration am Beispiel der Portalplattform Up2gate.com, p. 19.

- Brun / Tanner / Beglinger, Elektronische Rechnung stellen, Ein Leitfaden für Unternehmen und Organisationen, in Wirtschaftsinformatik, p. 971.

- Art. 122 LTVA; art. 3 OelDI; art. 2 et 3 Olico.

- Art. 10 al. 1 OelDI; Kos Patrick, Rechtliche Anforderungen an die elektronische Schriftgutverwaltung in der Privatwirtschaft und Zertifizierungen nach ISO 15489-1 und ISO/IEC 27001, p. 92.

- Sury / Jaquet, E-Rechnung in der Schweiz – Compliance und Führungsverantwortung, in Rechnungswesen & Controlling, édition 1/2015, p. 43.

- Art. 26 LTVA.

- Info TVA, 16.2.5, www.gate.estv.admin.ch

- Art. 3 al. 1 let. a OelDI; Sury / Jaquet, E-Rechnungin der Schweiz – Compliance und Führungsverantwortung, in Rechnungswesen & Controlling, édition 1/2015, p. 45.

- www.estv.admin.ch

- Art. 10 OelDI.

- Art. 5 OelDI; Brun / Tanner / Beglinger, Elektronische Rechnung stellen, Ein Leitfaden für Unternehmen und Organisationen, in Wirtschaftsinformatik, p. 967.

- Art. 8 OelDI; Kos Patrick, Rechtliche Anforderungen an die elektronische Schriftgutverwaltung in der Privatwirtschaft und Zertifizierungen nach ISO 15489-1 und ISO/IEC 27001, p. 92.

- Art. 4 OelDI.

- Art. 3 Olico.

- Art. 26 LTVA; Sury / Jaquet, E-Rechnung in der Schweiz – Compliance und Führungsverantwortung, in Rechnungswesen & Controlling, Ausgabe 1/2015, p. 43 s.

- Art. 957 ss CO; Brun / Tanner / Beglinger, Elektronische Rechnung stellen, Ein Leitfaden für Unternehmen und Organisationen, dans Wirtschaftsinformatik, p. 965.

- Art. 958f CO; Bhicknapahari Sikander, Rechnungslegung nach Obligationenrecht veb.ch, p. 248.

- Art. 126 LIFD, art. 42 LHID, art. 70 LTVA.

- Bhicknapahari Sikander, Aufbewahrungspflichten, dans TREX 1/2011, p. 34; voir aussi l’ATF 9C_634/2014 du 31.8.2015, consid. 6.3.2.

- Art. 10 al. 1 OelDI.

- Info TVA, 16.2.5, www.gate.estv.admin.ch

- Fässler Lukas, Elektronische Aktenführung, Beweisführung mit eingescannten Dokumenten, unter www.fsdz.ch

- Art. 10 al. 1 OelDI; Kos Patrick, Rechtliche Anforderungen an die elektronische Schriftgutverwaltung in der Privatwirtschaft und Zertifizierungen nach ISO 15489-1 und ISO/IEC 27001, p. 92.

- Art. 10 al. 2 OelDI; Fässler Lukas, Elektronische Aktenführung, Beweisführung mit eingescannten Dokumenten, unter www.fsdz.ch

- Art. 6 al. 1 Olico; Sury / Jaquet, E-Rechnung in der Schweiz – Compliance und Führungsverantwortung, in Rechnungswesen & Controlling, édition 1/2015, p. 44.

- Art. 7 OelDI et art. 6 Olico.

- Art. 10 al. 1 Olico; Brun / Tanner / Beglinger, Elektronische Rechnung stellen, Ein Leitfaden für Unternehmen und Organisationen, in Wirtschaftsinformatik, p. 965.

- Art. 10 al. 3 Olico; Neuenschwander Peter, Leitfaden Information Governance, p. 102.

- Art. 958f CO; Bhicknapahari Sikander, Rechnungslegung nach Obligationenrecht veb.ch, p. 251.

- Art. 70, al. 1 LTVA; Kos Patrick, Rechtliche Anforderungen an die elektronische Schriftgutverwaltung in der Privatwirtschaft und Zertifizierungen nach ISO 15489-1 und ISO/IEC 27001, p. 87.

- Cf. Bhicknapahari Sikander, Rechnungslegung nach Obligationenrecht, veb.ch, p. 253.

- Art. 3 al. 2 OelDI.

- Brun / Tanner / Beglinger, Elektronische Rechnung stellen, Ein Leitfaden für Unternehmen und Organisationen, in Wirtschaftsinformatik, p. 970.

- Art. 9 al. 3 OelDI; www.swisssign.com

- Art. 3 OelDI; PwC, Elektronische Rechnungsstellung: Dringender Handlungsbedarf, unter www.pwc.ch

- Art. 9 al. 5 OelDI.

- Art. 10 al. 4 OelDI; Kos Patrick, Rechtliche Anforderungen an die elektronische Schriftgutverwaltung in der Privatwirtschaft und Zertifizierungen nach ISO 15489-1 und ISO/IEC 27001, p. 94.

- Art. 716a CO; Sury / Jaquet, E-Rechnung in der Schweiz – Compliance und Führungsverantwortung, in Rechnungswesen & Controlling, édition 1/2015, p. 45 s.

- Sury / Jaquet. E-Rechnung in der Schweiz – Compliance und Führungsverantwortung, in Rechnungswesen & Controlling, édition 1/2015, p. 46.