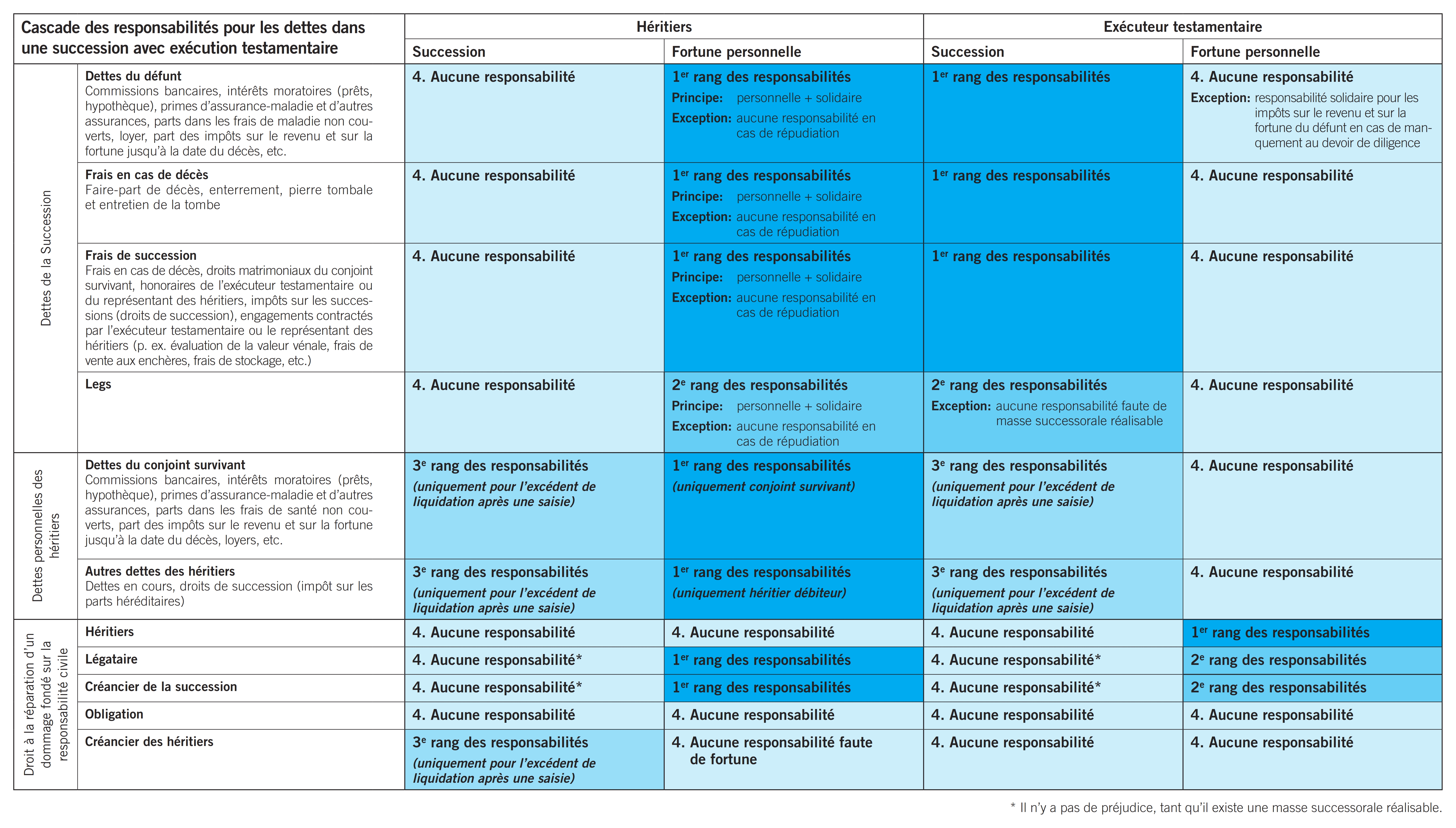

Cet article cherche à déterminer celui qui doit assumer les dettes, lorsqu’un exécuteur testamentaire règle une succession. Le résultat ainsi que toute la cascade des responsabilités sont récapitulés dans un tableau. Parallèlement, cet article appuie la thèse selon laquelle une succession constitue un fonds spécial, notamment lorsqu’un exécuteur testamentaire a été institué.

Dans le jeu de Pierre noir, tous les joueurs tentent de se débarrasser au plus vite de leurs cartes en tirant celles qui manquent et en déposant les paires. Celui qui tient le Pierre noir entre ses mains à la fin de la partie a perdu et se voit infliger la sanction convenue.

Un décès n’est certainement pas un jeu, mais une affaire sérieuse. Quand on voit cependant ce qui se joue parfois dans les communautés héréditaires, on peut parfaitement faire le lien avec le jeu de Pierre noir. Il semble parfois que le conjoint survivant respectivement le partenaire, les héritiers et l’exécuteur testamentaire tentent de se défausser de leurs responsabilités personnelles sur les autres parties impliquées, comme s’il s’agissait de la carte indésirable, pour ne pas avoir à assumer les dettes.

Étant donné que les statistiques nous indiquent que les époux décèdent généralement avant leurs épouses, je parlerai ci-après de l’épouse survivante.

Le principe de la succession universelle (art. 560 CC) s’applique au transfert de la masse successorale du défunt à ses héritiers.1 Il dispose que la fortune du défunt dans sa totalité est transférée aux héritiers avec tous les droits et les devoirs (succession à titre universel). L’héritage inclut tous les valeurs appréciables en argent du défunt avec leurs droits et leurs devoirs. Ceci inclutnon seulement les valeurs qu’il a léguées, mais «aussi l’accroissement (intérêts, fruits, etc.) et toutes les valeurs de substitution qui ont remplacé les actifs initialement léguées».2 Il s’ensuit que la valeur d’une succession peut changer jusqu’à ce que le partage successoral ait été opéré, mais aussi sa composition.

En cas de pluralité des héritiers, ils forment une indivision et deviennent propriétaires en commun de la masse successorale en qualité de communauté héréditaire (art. 560 en rel. avec l’art. 602 al. 1 et 2 CC).3 Jusqu’à la dissolution de la communauté héréditaire, les cohéritiers n’ont premièrement aucun droit individuel indépendant sur la succession et ont deuxièmement (sauf stipulation contraire du défunt) le même droit sur les différents actifs de la succession (art. 610 al. 1 CC). Formellement, la part successorale dans un héritage non partagé est donc constituée de la propriété commune de la succession. Au plan matériel, elle ne représente cependant qu’une quote-part fictive de celle-ci (= part de liquidation).4

S’il n’y a qu’un seul héritier, il acquiert la propriété unique de l’ensemble de la succession (art. 560 CC). Au décès du testateur, tous les actifs et passifs de la masse successorale deviennent la fortune personnelle de l’héritier unique, sans qu’un partage successoral ne soit requis.5

En pratique, il y a toutefois des différences, selon que le défunt a institué un exécuteur testamentaire ou non.

Si le défunt n’a pas institué d’exécuteur testamentaire, la succession est partagée sans exécuteur testamentaire. La communauté héréditaire est dépourvue de la personnalité juridique civile, à l’instar de la société simple. Il découle du principe de la propriété commune que les cohéritiers ne peuvent procéder à des actes d’administration et de disposition qu’ensemble et à l’unanimité, ce qui complique la prise de décision. Dans la pratique, il s’ensuit que de nombreuses communautés héréditaires sont en incapacité d’agir sans exécuteur testamentaire.

Dans ce cas, les héritiers gèrent et partagent la succession ensemble (art. 602 al. 2 CC), à moins qu’un héritier n’exige un administrateur officiel de la succession (art. 602 al. 3 CC) ou que les héritiers mandatent ensemble un représentant des héritiers (art. 394 ss CO).

Qu’est-ce qui change dans la cession des droits dans le cadre de la succession universelle lorsqu’un exécuteur testamentaire a été institué? Dans ce cas, la compétence juridique est partagée entre les héritiers en tant que propriétaires réels de la succession d’une part et l’exécuteur testamentaire qui gère la succession en tant que fonds spécial d’autre part.

Une exécution testamentaire ne change rien au transfert de propriété dans le cadre de la succession universelle et aux droits réels des héritiers.6 Les changements sont en revanche d’autant plus nombreux concernant l’exercice de la possession et l’administration: le droit sur la propriété et la gestion de l’héritage est retiré aux héritiers de par la loi et transféré à l’exécuteur testamentaire en vue d’un exercice fiduciaire (art. 518 al. 2 en rel. avec l’art. 602 al. 2 CC).7 Une exécution testamentaire restreint ainsi considérablement les héritiers dans leur position de propriétaires.8

L’exécuteur testamentaire a uniquement droit à la prise de possession. Il doit commencer par s’assurer la possession effective.9 Il dispose pour cela du certificat d’exécuteur testamentaire et des voies de recours suivantes: protection de la possession, action en pétition d’hérédité et action revendicative selon l’art. 518 al. 2 CC.

- Tant que l’exécuteur testamentaire n’intervient pas, la banque du défunt exécutera les ordres que tous les héritiers spécifiés sur le certificat d’héritier lui donnent en commun. Mais dès que l’exécuteur testamentaire donne instruction à la banque d’annuler les procurations existantes et d’attendre ses instructions, elle ne permet plus aux héritiers d’accéder aux actifs du défunt. Si la banque a connaissance du fait que le défunt a institué un exécuteur testamentaire, elle ne peut plus exécuter les ordres des héritiers qu’avec le consentement de celui-ci.

- Tant que l’exécuteur testamentaire n’intervient pas, l’office du registre foncier fera suite, sans autre formalité, à une demande de transfert de propriété sur un tiers ordonnée par l’ensemble des héritiers figurant sur le certificat d’héritier (art. 64 al. 1 let. b de l’ordonnance sur le registre foncier, ORF). La preuve du droit de disposer selon l’art. 84 ORF par l’exécuteur testamentaire demeure toutefois réservée selon l’art. 64 al. 2 ORF. L’office du registre foncier ne doit pas faire suite à une annonce écrite commune en vue de l’inscription du partage successoral par les héritiers, dès que l’exécuteur testamentaire a fait porter mention de sa charge au registre foncier (art. 962a ch. 2 CC).

La scission des compétences juridiques (propriété des héritiers contre possession et administration par l’exécuteur testamentaire) a pour conséquence d’instituer l’exécuteur testamentaire en unique administrateur de la succession. Il s’agit d’une exception importante au principe général de la libre administration de la succession par la communauté héréditaire (art. 602 al. 2 CC). L’exécuteur testamentaire devient ainsi une sorte d’étape transitoire pour la masse successorale.10 La compétence de l’exécuteur testamentaire en matière de gestion de la fortune se limite cependant à la masse successorale.11 Autrement dit, la fortune personnelle des héritiers n’est pas concernée. Les actifs qui reviennent à la conjointe survivante dans le cadre du régime matrimonial ne sont pas non plus concernés. Il en résulte une séparation de fait entre la masse successorale et la fortune personnelle des héritiers ou de la conjointe survivante.12

- L’exécuteur testamentaire doit entreposer les bijoux du défunt dans les règles de l’art, mais n’est pas autorisé à les porter lui-même.

- L’exécuteur testamentaire est autorisé à conserver les avoirs en espèces de la succession dans son coffre-fort, mais n’a pas le droit de les utiliser pour ses propres affaires et de concéder en échange un avoir à la masse successorale.

- L’exécuteur testamentaire doit administrer les liquidités de la succession, mais n’est pas autorisé à les créditer sur son propre compte, hormis ses honoraires pour l’exécution testamentaire.

Il y a fonds spécial quand «le système juridique le permet, voire ordonne que des droits soient scindés de la fortune générale à une fin particulière et fassent en quelque sorte l’objet d’un traitement spécial».13

La pratique est d’accord sur le fait que la succession n’acquiert pas de personnalité juridique lorsqu’elle est administrée par un exécuteur testamentaire.14 La succession constitue un fonds spécial administré par un tiers pour toutes les parties prenantes pendant la durée de l’exécution testamentaire: les héritiers perdent ainsi leur possibilité d’y accéder en cas d’exécution testamentaire. Dans l’optique d’un créancier de la succession et d’un créancier d’un héritier, l’héritage constitue un fonds spécial parce qu’il est séparé du reste du substrat de responsabilité des héritiers. Dans l’optique de l’exécuteur testamentaire, la masse successorale constitue un fonds spécial, parce qu’elle doit être gérée de manière rigoureuse dans un but précis.

Le principe de la subrogation s’applique sans restriction (nous y reviendrons en détail un peu plus loin). Il empêche que la masse successorale ne se mélange avec la fortune de l’exécuteur testamentaire ou des héritiers.

Si l’exécuteur testamentaire fait usage de son droit de possession et d’administration, ces compétences lui reviennent de façon exclusive. Le certificat d’exécuteur testamentaire lui sert de légitimation.

L’exécution du partage successoral fondé sur un partage réel, un acte de partage ou un jugement définitif entraîne l’affectation de la masse successorale de la propriété globale des héritiers à la propriété unique du ou des bénéficiaire(s) (art. 602 al. 2 CC).15 La succession perd son statut de fonds spécial géré par un tiers, le droit de possession, d’administration et de disposition étant transféré par l’exécuteur testamentaire à l’héritier ou aux héritiers ayant droit, conjointement avec la propriété.16 La communauté héréditaire se dissout dès que le partage successoral a été entièrement mené à bien.17 Le principe du libre partage successoral prévoit que les héritiers puissent en tout temps décider du partage successoral à l’unanimité (art. 607 al. 2 en rel. avec l’art. 602 al. 2 CC).18

En cas d’héritier unique, aucun partage successoral à proprement parler n’est requis parce que sur la forme l’héritier unique a acquis la propriété de par la loi (art. 560 CC, succession universelle). La succession perd donc le caractère de fonds spécial, du seul faut de l’abandon de la possession et de l’administration par l’exécuteur testamentaire. Selon une autre approche doctrinale, la succession ne perd son statut de fonds spécial dans le cas d’un héritier unique que lorsque l’héritier unique ne peut plus la répudier.19 Même si aucun partage successoral à proprement parler n’est requis, les actifs du défunt et de l’héritier unique ne fusionnent pas sans autre formalité à l’ouverture de la succession. Dans un premier temps, les actifs de la succession doivent être transférés de manière formelle, car les comptes bancaires, dépôts et immeubles sont d’abord libellés au nom du défunt. Le certificat d’héritier doit être fourni pour le transfert. La différence par rapport à une communauté héréditaire réside en définitive dans le fait que la signature individuelle de l’héritier unique suffit pour les actes de disposition sur la masse successorale. Jusqu’à ce moment-là, l’exécuteur testamentaire peut revendiquer ses compétences et ainsi procurer à la masse successorale le caractère de fonds spécial, qu’il administre de façon exclusive.

En droit successoral, la subrogation a pour but de protéger la substance de la masse successorale.20 Les biens dont un cohéritier acquiert la propriété unique suite au partage successoral se substituent ainsi à son droit à une quote-part de la masse successorale. En droit successoral, la subrogation signifie que le remplacement d’un bien qui dépend de la succession par un autre avant le partage successoral est considéré comme un bien acquis en remploi par analogie avec la terminologie du régime matrimonial (cf. l’art. 197 al. 2 ch. 5 CC et l’art. 198 ch. 4 CC) et que cette valeur de substitution devient partie intégrante de la masse successorale. La subrogation se produit directement de par la loi.21 En d’autres termes, sont considérées comme valeurs de substitution les actifs acquis avec des fonds de la succession pour la succession. Il doit y avoir un lien de causalité entre la tâche et la nouvelle acquisition.22 La date d’acquisition de l’actif initial est déterminante pour l’attribution. Les opérations ultérieures ne changent rien à l’appartenance.23

- L’exécuteur testamentaire vend des titres du portefeuille du défunt. Le produit est intégré dans la succession en guise de substitut.

- L’exécuteur testamentaire achète des pièces d’or avec des espèces de la succession. En tant qu’achat de substitution, les pièces appartiennent toujours à la masse successorale.

- L’exécuteur testamentaire exige le remboursement d’un prêt accordé par le défunt. Le remboursement fait partie de la succession en tant que substitut.

À l’intérieur des deux catégories de créanciers concernant les dettes du défunt et les frais de succession, l’exécuteur testamentaire n’exerce aucune influence sur l’ordre des responsabilités. Autrement dit, il traite les créanciers de la succession de façon identique, qu’il s’agisse d’une dette du défunt ou d’une dette de la dévolution.24 Il en va autrement du legs: les créanciers de la succession (créanciers des dettes du défunt et des frais de succession) sont en principe prioritaires par rapports aux légataires (art. 564 al. 1 et art. 486 al. 1 CC).25

La révision prévue du droit successoral entend notamment clarifier l’ordre du remboursement des dettes du défunt, des frais de succession, des legs ainsi que des dettes personnelles des héritiers: la masse successorale doit d’abord être utilisée pour satisfaire les créanciers du défunt (dettes du défunt) et de la succession (frais de succession), puis les légataires et pour finir les créanciers personnels de l’héritier et ce indépendamment de l’institution ou non d’un exécuteur testamentaire.

Lors du partage d’une succession avant que toutes les dettes de la succession et tous les legs aient été payés, les créanciers ou légataires ne peuvent plus avoir accès à une masse successorale réalisable. La question qui se pose alors est de savoir qui sera civilement responsable de leur préjudice.

Le droit successoral suisse délimite la dette dite de la succession de la dette personnelle des héritiers. Les dettes de la succession sont quant à elles subdivisées en dettes personnelles et donc du vivant du défunt (dettes du défunt) et en dettes générées dans le cadre de la dévolution successorale (frais de succession).26

Un créancier de la succession peut choisir librement s’il entend faire valoir sa créance vis-à-vis des héritiers (fortune personnelle) ou vis-à-vis de la succession en tant que fonds spécial passible de poursuites, représentée par l’exécuteur testamentaire.27

Les héritiers sont personnellement (art. 560 al. 2 CC) et solidairement (art. 603 al. 1 CC) responsables des dettes de la succession. Une responsabilité des héritiers basée sur les ressources de la succession sans participation de l’exécuteur testamentaire est exclue, parce qu’il en assure l’administration exclusive. La responsabilité solidaire pour les dettes de la succession perdure cinq années après le partage successoral (art. 630 CC). D’expérience, nous savons que beaucoup d’héritiers n’en ont pas conscience. Les héritiers qui ont payé des dettes de la succession dont ils n’avaient pas été chargés lors du partage successoral ou qui dépassent leur quote-part ont un droit de recours contre leurs cohéritiers (art. 640 CC).

Les héritiers peuvent se soustraire à leur responsabilité en répudiant la succession (art. 566 CC). Si le défunt était insolvable, ils sont néanmoins responsables vis-à-vis de ses créanciers s’ils ont reçu dans les cinq ans précédant son décès quelque chose qui eut été sujet à rapport en cas de partage (art. 579 al. 1 CC). Au lieu de répudier la succession, les héritiers peuvent limiter leur responsabilité (art. 589 s. CC) en acceptant la succession sous bénéfice d’inventaire (art. 580 ss CC).

Les dettes du défunt ne se basent normalement ni sur une disposition pour cause de mort (délimitation par rapport au legs) ni sur son décès (délimitation par rapport aux frais de succession), mais sur un rapport d’obligation contractuel fondé de son vivant. D’un point de vue chronologique, les dettes du défunt naissent donc avant les frais de succession.28

- Frais pour les comptes et dépôts du défunt (y compris les frais de gestion de fortune);

- primes pour la caisse-maladie et les assurances du défunt;

- impôts sur le revenu et la fortune du défunt jusqu’à la date du décès; en cas de manquement au devoir de diligence, l’administrateur de la succession et l’exécuteur testamentaire sont personnellement et solidairement responsables avec les héritiers des impôts du défunt (impôts fédéraux: art. 13 LIFD; impôts cantonaux et communaux: p. ex. § 12 al. 3 de la loi fiscale du canton de ZH). Les impôts doivent être divisés si le défunt était marié;

- loyers pour le logement du défunt jusqu’à la résiliation du contrat de bail.

Sont également qualifiés de frais de succession, les frais occasionnés en relation avec les obsèques (frais en cas de décès). Ils sont en partie présentés séparément, parce qu’ils peuvent être déduits de l’impôt sur les successions dans la plupart des cantons (au choix de manière forfaitaire ou effective).

- Faire-part de décès;

- enterrement;

- pierre tombale;

- entretien de la tombe.

Les frais de succession ne se fondent ni sur une disposition pour cause de mort (délimitation par rapport au legs) ni sur un acte juridique du vivant du testateur (délimitation par rapport à la dette du défunt). Les frais de succession se forment plutôt en relation avec le décès du testateur et l’ouverture de la succession (art. 537 al. 1 CC). Ils sont fondés par la conclusion d’une obligation contractuelle par l’exécuteur testamentaire, les héritiers ou un représentant des héritiers ou générés sous la forme d’une créance de droit public (taxe, impôt ou redevance). Au plan chronologique, les frais de succession sont donc occasionnés après les dettes du défunt.29

- Frais en cas de décès;

- droits matrimoniaux du conjoint survivant (créances compensatrices, part du bénéfice);

- honoraires de l’exécuteur testamentaire ou du représentant des héritiers au bénéfice d’un mandat de droit privé;

- impôts sur les successions, en cas de conception sous forme de droits de succession au niveau cantonal (exception);

- engagement contractés par l’exécuteur testamentaire ou le représentant des héritiers (p. ex. mandat d’évaluation de la valeur vénale, contrat de vente aux enchères, stockage de biens successoraux, etc.);

- frais de procédure en cas de nomination d’un représentant officiel des héritiers.30

Les légataires ont un droit de créance à l’exécution de leur legs. Il naît sur la base d’une disposition pour cause de mort (testament ou pacte successoral).31 Un legs n’est pas une dette de la succession au sens technique, même si l’exécuteur testamentaire doit traiter les legs à l’instar des dettes de la succession. C’est la seule raison pour laquelle les legs ont été mentionnés à la rubrique des dettes de la succession dans le tableau de la cascade des responsabilités. L’exécuteur testamentaire ne doit cependant distribuer les legs qu’une fois que toutes les dettes de la succession ont été couvertes, parce qu’elles priment les legs dans l’ordre des responsabilités.

Le légataire a un droit personnel envers les héritiers et un droit d’exécution indépendant vis-à-vis de l’exécuteur testamentaire (art. 518 al. 2 en rel. avec l’art. 562 al. 1 CC par analogie). Jusqu’au partage successoral, il dispose donc de deux substrats de responsabilité séparés, à savoir la succession en tant que fonds spécial et la fortune personnelle de l’héritier, qui n’est pas gérée par des tiers. Il peut se prévaloir de ces substrats au choix pour satisfaire sa créance de légataire.

Contrairement aux créanciers de la succession, les créanciers des héritiers ne peuvent pas directement accéder à la succession. Ils ont une créance personnelle envers les héritiers, mais non envers la masse successorale ou l’exécuteur testamentaire.

Jusqu’à ce que l’exécution testamentaire soit achevée, la succession est hors de portée des créanciers des héritiers, parce qu’elle constitue un fonds spécial durant cette période. L’exécuteur testamentaire n’est ni tenu ni autorisé à sauvegarder les intérêts des créanciers personnels d’un héritier. Ils peuvent toutefois mettre en gage et même demander la réalisation de la quote-part de l’héritier débiteur (art. 9 ss de l’ordonnance concernant la saisie et la réalisation de parts de communautés, OPC). Leur accès est toutefois limité à un éventuel excédent de liquidation (art. 1 OPC).32 En ce sens, les créanciers des héritiers ne sont pas assimilés aux créanciers du défunt dans l’exécution testamentaire, contrairement à la teneur de l’art. 564 al. 2 CC. Ils se situent au contraire au 3e rang des responsabilités, avec une limitation à la quote-part de l’héritier débiteur. Les autres héritiers ne sont pas responsables des dettes personnelles de leur cohéritier.

- Dettes en cours des héritiers;

- impôts sur les successions, en cas de conception sous forme d’impôt sur les parts héréditaires (règle).

La conjointe survivante est en même temps une héritière. Les indications relatives aux dettes personnelles des héritiers à la section précédente s’appliquent donc à ses dettes.

- Frais pour les comptes et dépôts du conjoint survivant (y compris les frais de gestion de fortune);

- primes pour la caisse-maladie et les assurances du conjoint survivant;

- impôts sur le revenu et la fortune du conjoint survivant jusqu’à la date du décès (part);

- loyers pour le logement du conjoint survivant jusqu’à la résiliation du contrat de bail.

Lorsque des créances ne peuvent pas être satisfaites parce que l’exécuteur testamentaire a enfreint ses obligations, la question qui se pose est de savoir qui devra en répondre et dans quel ordre. La base de responsabilité primaire de l’exécuteur testamentaire vis-à-vis des héritiers, des légataires et des créanciers de la succession n’est pas contractuelle, mais quasi-contractuelle (art. 518 al. 2 CC en rel. avec l’art. 398 al. 2 CO, par analogie en rel. avec l’art. 97 al. 1 CO).33

Les conditions sont les mêmes que dans le droit général de la responsabilité civile:

- Premièrement, un manquement aux obligations: l’exécuteur testamentaire ne peut pas ou plus remplir son mandat de prestation légal en bonne et due forme.

- Deuxièmement, un préjudice: un héritier, un légataire ou un créancier de la succession subit un préjudice.

- Troisièmement, un lien de causalité: il existe un lien de causalité naturel et adéquat entre le manquement aux obligations et le préjudice.

- Et quatrièmement, pour finir, une faute: l’exécuteur testamentaire n’est pas en mesure de prouver son innocence.

Si l’exécuteur testamentaire porte préjudice à la masse successorale, les héritiers sont directement lésés et peuvent engager une action civile en responsabilité à son encontre. L’exécuteur testamentaire répond des préjudices contraires à ses devoirs, causés à la masse successorale, sur ses biens personnels et ce en premier rang.

La situation juridique est plus complexe en matière de legs: si l’exécuteur testamentaire porte préjudice à la masse successorale, il lèse en premier lieu les héritiers en tant que propriétaires réels en commun. Les légataires n’ont en revanche qu’un droit personnel sur la masse successorale. Autrement dit, ils peuvent faire valoir l’exécution de leur créance au choix vis-à-vis de l’exécuteur testamentaire ou des héritiers.

Il reste à préciser qu’un exécuteur testamentaire ne peut satisfaire leur créance que s’il dispose d’une masse successorale réalisable. S’il n’est pas en mesure de rembourser ou de rembourser intégralement le legs avec celle-ci, le légataire doit dans un premier temps se retourner contre les héritiers (1er rang des responsabilités).

Tant que les héritiers sont en mesure de satisfaire la créance avec leur fortune personnelle, il n’y a pas de place pour une responsabilité personnelle de l’exécuteur testamentaire envers le légataire. Sa responsabilité vis-à-vis du légataire pour une non-exécution contraire à ses devoirs n’est donc engagée qu’au deuxième rang des responsabilités. S’il s’agit par ailleurs non pas d’un legs matériel mais d’un legs en espèces, l’action du légataire ne correspond même pas, au sens strict, à une prétention en responsabilité civile, mais à l’obligation de prestation primaire au titre de l’action engagée en distribution du legs selon l’art. 562 CC (genus perire non censetur). Tant qu’un légataire n’a pas demandé en vain de saisir tous les héritiers, il n’y a donc pas de préjudice direct, mais un dommage réfléchi qui ne donne en principe pas droit à un dédommagement. Si un héritier est actionné par un légataire au-delà de sa quote-part, il lui appartient de se dédommager pour son propre intérêt en matière de responsabilité auprès de ses cohéritiers ou de l’exécuteur testamentaire (1er rang des responsabilités).

Pour les mêmes raisons que les légataires, les créanciers de la succession subissent généralement eux aussi un dommage réfléchi, lorsqu’un exécuteur testamentaire ne satisfait pas leurs créances avec des ressources de la succession, contrairement à ses obligations. Jusqu’à ce qu’un créancier de la succession ait fait valoir sans succès sa créance vis-à-vis de tous les héritiers personnellement et solidairement responsables, il manque l’élément constitutif du préjudice pour une responsabilité civile de l’exécuteur testamentaire. En d’autres termes, il est responsable subsidiairement aux héritiers et donc au deuxième rang des responsabilités.

Lorsqu’une charge en matière de droit successoral (art. 482 CC) n’est pas satisfaite (correctement), il n’y a pas de préjudice économique pouvant être invoqué en justice. Car la charge constitue une créance sans droit de créance; il manque en effet un créancier concret.34 Toute personne intéressée par la charge a certes le droit d’en requérir l’exécution (art. 482 al. 1 CC). Cela ne change rien au fait que la charge constitue une dette dite sans créancier. Il ne peut donc pas y avoir de préjudice pour cause de non-exécution. Sans droit de créance subjectif, la responsabilité civile de l’exécuteur testamentaire est exclue.

À l’ouverture de la succession, les cartes sont distribuées dans le jeu de Pierre noir du droit successoral. Elles ont généralement déjà été battues plus tôt, par le défunt dans le cadre de sa planification successorale et lors de la mise en œuvre avec le testament, le contrat de mariage et le pacte successoral ou par des dispositions concernant la fortune prises de son vivant.

L’exécuteur testamentaire commence par dresser l’inventaire de la fortune du défunt et engage les procédures fiscales nécessaires. Parallèlement, il doit se faire une idée de la situation juridique et financière et faire un premier état des lieux avec les héritiers: Qui fait quoi? Quels sont les intérêts des parties impliquées? Y a-t-il des conflits potentiels? Quelles particularités méritent une attention particulière?

L’exécuteur testamentaire a tout intérêt à analyser son mandat avec soin et dans les meilleurs délais. Car dans une succession où les conflits potentiels sont importants, on pourrait bien chercher à lui passer le Pierre noir. Il arrive ainsi que des héritiers soient en désaccord sur tout, sauf sur le fait qu’ils n’acceptent pas d’exécuteur testamentaire ou du moins pas celui qu’a désigné le défunt. Dans un tel cas, l’exécuteur testamentaire ne doit néanmoins ou justement pas renoncer trop vite à son mandat, car le défunt avait sans doute de bonnes raisons de l’instituer. Il arrive que les héritiers ne veuillent d’abord pas d’exécuteur testamentaire, parce qu’ils n’en perçoivent pas l’intérêt ou qu’ils redoutent les coûts. Il appartient alors à l’exécuteur testamentaire de les convaincre.

On peut régulièrement lire que les héritiers ne peuvent même pas destituer un exécuteur testamentaire à l’unanimité, puisqu’il a été désigné par le défunt et non par eux. C’est exact – du moins en théorie! En réalité, une destitution est en tout temps possible, lorsque tous les héritiers sont d’accord: ils peuvent écarter un exécuteur testamentaire indésirable en convenant eux-mêmes d’un partage successoral formel et en poursuivant la succession sous la forme d’une société simple jusqu’au partage matériel définitif.35 Dans un tel cas, les héritiers ne forment pas une communauté héréditaire maintenue, mais transfèrent la succession à une société simple nouvellement créée.

Il est plus fréquent qu’une partie des héritiers se réjouisse du fait qu’un exécuteur testamentaire neutre s’occupe de la succession, alors que les autres héritiers le refusent. Dans de telles situations, des capacités de médiation et un talent de négociation sont requis pour rapprocher les héritiers et leurs intérêts. Lorsque tous les héritiers n’adhèrent pas aux mesures prises par l’exécuteur testamentaire, la situation est délicate. L’exécuteur testamentaire a réussi sa mission, si tous les héritiers finissent par signer un acte de partage et que la paix familiale a été préservée: il n’est pas payé pour être apprécié de tous les héritiers, mais pour exécuter sa mission de manière ciblée, jusqu’à la conclusion d’un acte de partage. Pour les héritiers, cela s’avère généralement plus avantageux que de porter le litige devant les tribunaux. Les procédures de partage successoral sont très coûteuses et peuvent être éreintantes. Il n’est pas rare de devoir attendre des années avant de disposer d’un jugement définitif.

Selon le point de vue, un exécuteur testamentaire est souvent un butoir ou un rocher dans la tempête, qui atténue également les émotions et les comportements irrationnels des héritiers. Cela tient éventuellement moins à la chose ou à une solution appropriée qu’à d’anciennes histoires de famille qui vont au-delà du décès du testateur. C’est la raison pour laquelle un exécuteur testamentaire a besoin d’une stratégie ciblée afin de pouvoir s’affirmer également face aux héritiers impétueux. Il doit être particulièrement attentif au risque d’instrumentalisation par certains héritiers. Dans un numéro de TREX de 2008, Hans Peter Derksen a démontré de façon éloquente comment certains exécuteurs testamentaires étaient littéralement harcelés dans la pratique.36

La compétence professionnelle est une condition indispensable pour une exécution testamentaire professionnelle. On peut toujours reprocher à un exécuteur testamentaire d’avoir enfreint son obligation de diligence ou de loyauté, lorsqu’il ne peut pas faire valoir de motif pour une exclusion de responsabilité. De tels motifs sont notamment les devoirs professionnels et officiels, le caractère imprévisible et inévitable, l’inexigibilité et l’urgence ainsi que le consentement des héritiers, une décision de justice ou une décision de l’autorité de surveillance.37 La conclusion d’une assurance responsabilité civile professionnelle efficace est en outre conseillée.

Plus la situation est délicate, plus il est important de faire preuve d’habileté, d’une stricte neutralité et d’un contrôle absolu des propres intérêts. L’exécuteur testamentaire devrait si possible rechercher dès que possible un dialogue constructif avec les survivants, car il doit les soulager et non leur imposer des contraintes supplémentaires. Il minimise ainsi activement son risque et ne conservera pas au final le Pierre noir.

- Derksen Hans Peter, Obligations et tâches de l’exécuteur testamentaire, Description d’un cas issu de la Commission de déontologie de la STV / USF (résumé de la décision), in: TREX 1/2008, p. 46 ss

- Eitel Paul, Die Anwartschaft des Nacherben, thèse, Berne 1991

- Gübeli Christian, Gläubigerschutz im Erbrecht, thèse, Zurich 1999

- Honsell Heinrich / Vogt Nedim Peter / Geiser Thomas (éd.), Basler Kommentar, Zivilgesetzbuch II, Art. 457 – 977 ZGB, Art. 1 – 61 SchlT ZGB, 5e éd., Bâle 2015 (cit. BSK ZGB II-Bearbeiter)

- Iten Marc’Antonio, Kommentar zu den schweizerischen Haftpflichtbestimmungen, Willi Fischer / Thierry Luterbacher (éd.), Zurich / St-Gall, décembre 2016 (cit. HaftpflichtKomm-Iten)

- Iten Marc’Antonio, Die zivilrechtliche Verantwortlichkeit des Willensvollstreckers, Sorgfaltspflichten und andere ausgewählte Rechtsprobleme, thèse, Lucerne, Zurich / Bâle / Genève 2012

- Künzle Hans Rainer, Kommentar zum schweizerischen Privatrecht (Berner Kommentar), Band III: Das Erbrecht, 1. Abteilung: Die Erben, 2. Teilband: Die Verfügungen von Todes wegen, 2. Teil: Die Willensvollstrecker (Art. 517 – 518 ZGB), Berne 2011 (cit. BK-Künzle)

- Künzle Hans Rainer, Erbengemeinschaft und Willensvollstrecker, in: Individuum und Verband, Festgabe zum Schweizerischen Juristentag 2006, édition à la demande de la Faculté de droit de l’Université de Zurich, Zurich 2006 (cit. Künzle, Erbengemeinschaft)

- Piotet Paul, Schweizerisches Privatrecht, Band VI: Erbrecht, 1. Halbband, Bâle / Francfort sur le Main 1978 (cit. Piotet, SPR IV/1)

- Staehelin Adrian, Sondervermögen und Haftung, in: Festgabe für Franz Hasenböhler, Thomas Sutter-Somm / Anton K. Schnyder (éd.), Zurich 2004

- Künzle, Erbengemeinschaft, p. 160 s.

- ATF 116 II 259, consid. 4.a.

- BSK ZGB II-Karrer / Vogt / Leu, Art. 518 N 22; BK-Künzle, Art. 517 – 518 ZGB N 73 f.; BSK ZGB II-Schaufelberger / Keller Lüscher, Art. 602 N 2 und 9.

- Arrêt du TF 5A_143/2015, consid. 4.3.1.

- BSK ZGB II-Schaufelberger / Keller Lüscher, Art. 602 N 2; cf. Staehelin, p. 97.

- BSK ZGB II-Karrer / Vogt / Leu, Art. 518 N 22; cf. BK-Künzle, Vorbemerkungen zu Art. 517 – 518 N 55; BSK ZGB II-Schaufelberger / Keller Lüscher, Art. 602 N 2; BK-Künzle, BK, Art. 517 – 518 ZGB N 76.

- BK-Künzle, Art. 517 – 518 N 367; BSK ZGB II-Schaufelberger / Keller Lüscher, Art. 602 N 23; BSK ZGB II-Karrer / Vogt / Leu, Art. 518 N 6, 14 und 88; BK-Künzle, Art. 517 – 518 ZGB N 77.

- BK-Künzle, Art. 517 – 518 ZGB N 77.

- BSK ZGB II-Karrer / Vogt / Leu, Art. 518 N 22; BK-Künzle, Art. 517 – 518 ZGB N 80.

- Cf. ATF 105 II 253, consid. 2.a.

- Staehelin, p. 103.

- Cf. ATF 105 II 253, consid. 2.a.

- Eitel, p. 155.

- ATF 53 II 353, p. 354 in fine.

- Arrêt du TF 5D_133/2010, consid. 3; ATF 102 II 176, consid. 4.a.

- Cf. BSK ZGB II-Karrer / Vogt / Leu, Art. 518 N 22 f. und 88.

- Arrêt du TF 5D_133/2010, consid. 4.1.

- Cf. BK-Künzle, Vorbem. zu Art. 517 – 518 N 9.

- Piotet, SPR IV/1, p. 18.

- Eitel Paul / Scherrer Lilian, Urteilsbesprechung BGE 133 III 309, in: successio 2009, p. 73.

- Arrêt du TF 5A_143/2015, consid. 4.3.2.

- ATF 116 II 259, consid. 4.a.

- Arrêt du TF 5A_143/2015, consid. 4.1.

- Gübeli, p. 35.

- Gübeli, p. 180 s.

- Gübeli, p. 24 ss.

- Staehelin, p. 107 s.

- HaftpflichtKomm-Iten, Art. 518 ZGB N 97.

- HaftpflichtKomm-Iten, Art. 518 ZGB N 99.

- Arrêt du TF 5A_241/2014, consid. 3.2.

- Gübeli, p. 36 s.

- Gübeli, p. 178 et 151.

- Cf. ATF 101 II 47, consid. 2.a, 2.b et 2.c; arrêt du TF 5A_111/2011, consid. 2.2; 5C.311/2001 (leading case), consid. 2.b.

- HaftpflichtKomm-Iten, Art. 518 ZGB N 58.

- Cf. arrêt du TF 5D_133/2010, consid. 4.3.1.

- Derksen, p. 41 ss.

- Cf. de façon générale: HaftpflichtKomm-Iten, Art. 518 ZGB N 72 ff.