Il n’est pas rare que les successions d’entreprise échouent à cause de divergences quant au prix ou du financement du prix d’achat. La méthode d’intéressement devrait être envisagée dans de telles situations. Les auteurs présentent des recommandations concrètes pour l’utilisation de la méthode d’intéressement et étudient en outre des aspects fiscaux et juridiques.

Il n’est pas rare que les successions d’entreprise échouent à cause de divergences quant au prix ou du financement du prix d’achat. La méthode d’intéressement devrait être envisagée dans de telles situations. Elle permet de surseoir à une partie du prix d’achat. Cette part variable dépend alors du résultat futur. Un intéressement permet ainsi d’aplanir les incertitudes quant à l’évaluation de l’entreprise ou de combler un écart de prix entre le cédant et le repreneur. Le repreneur bénéficie en outre d’un avantage en matière de financement.

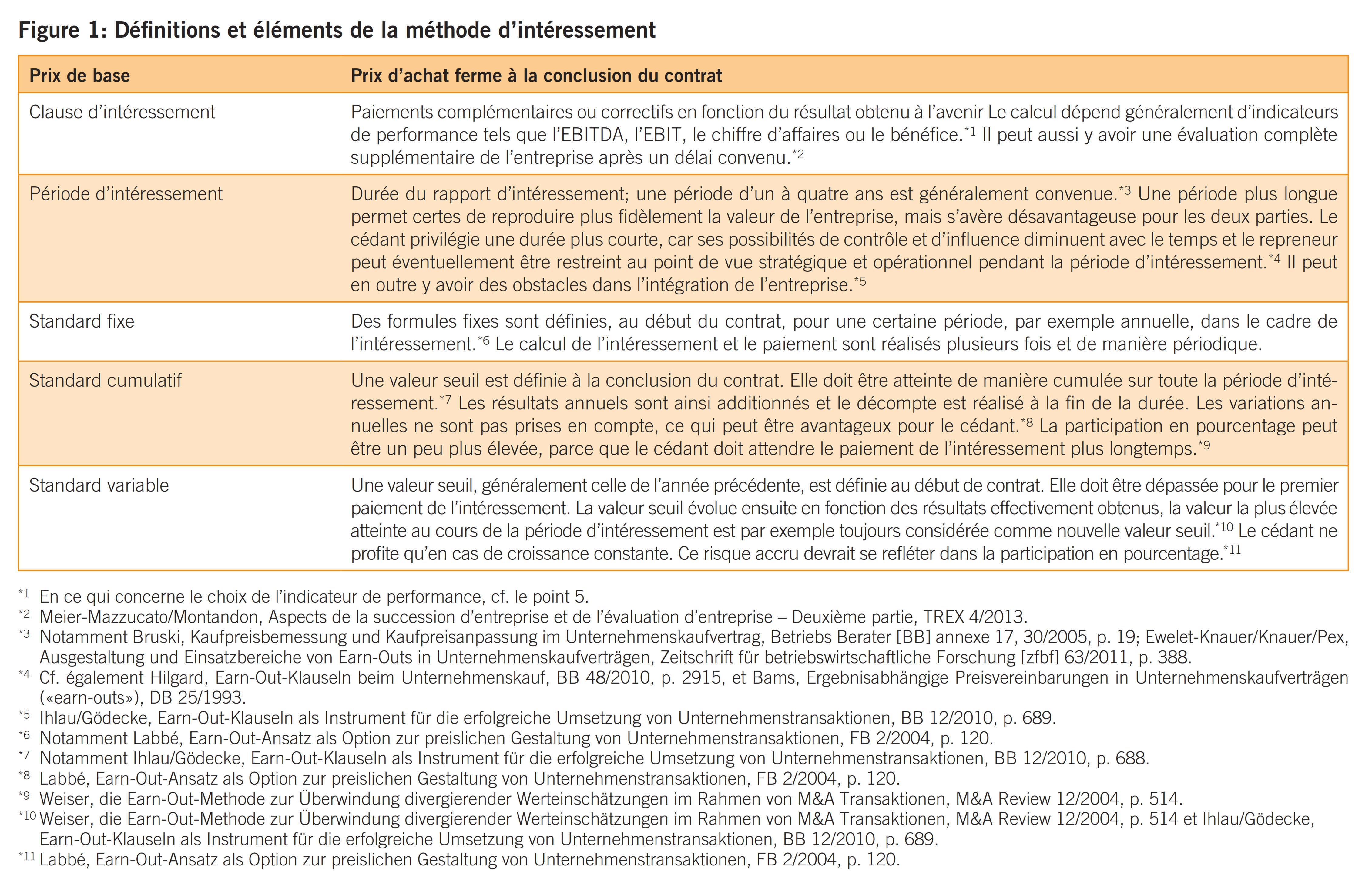

Le principe de la méthode d’intéressement consiste à lier le prix d’achat définitif à l’évolution économique future.1 Le prix d’achat complet peut en principe être variable. Dans l’application classique, on définit toutefois un prix de base fixe et des paiements complémentaires variables qui dépendent du résultat futur. Bien qu’une partie du prix d’achat soit reportée, toutes les parts de la société sont transférées dès le closing (modèle dit de l’option d’amélioration).2 Cet article traite de la méthode d’adaptation du prix d’achat et présente des recommandations concrètes. Voir la figure 1 en ce qui concerne les définitions et les éléments de la méthode d’intéressement.

La procédure afférente à la méthode d’intéressement suit une séquence logique, qui peut se subdiviser entre les étapes suivantes:

- Etablissement des calculs prévisionnels, élaboration de différents scénarios

- Evaluation de l’entreprise

- Fixation du prix de base

- Définir une formule pour l’intéressement (indicateur, durée, valeur seuil, pourcentage de participation)

- Etablir le contrat

Le cas pratique simplifié suivant vise à expliciter la méthode ainsi que la procédure à l’aide des points présentés.

Une entreprise florissante et rentable est en passe d’être cédée. Le repreneur pense que le changement de propriétaire s’accompagnera d’une baisse des résultats, car le cédant a marqué l’entreprise de ses capacités et de ses relations. Le cédant pense quant à lui que le résultat va progresser en raison de la situation économique et est convaincu du succès.

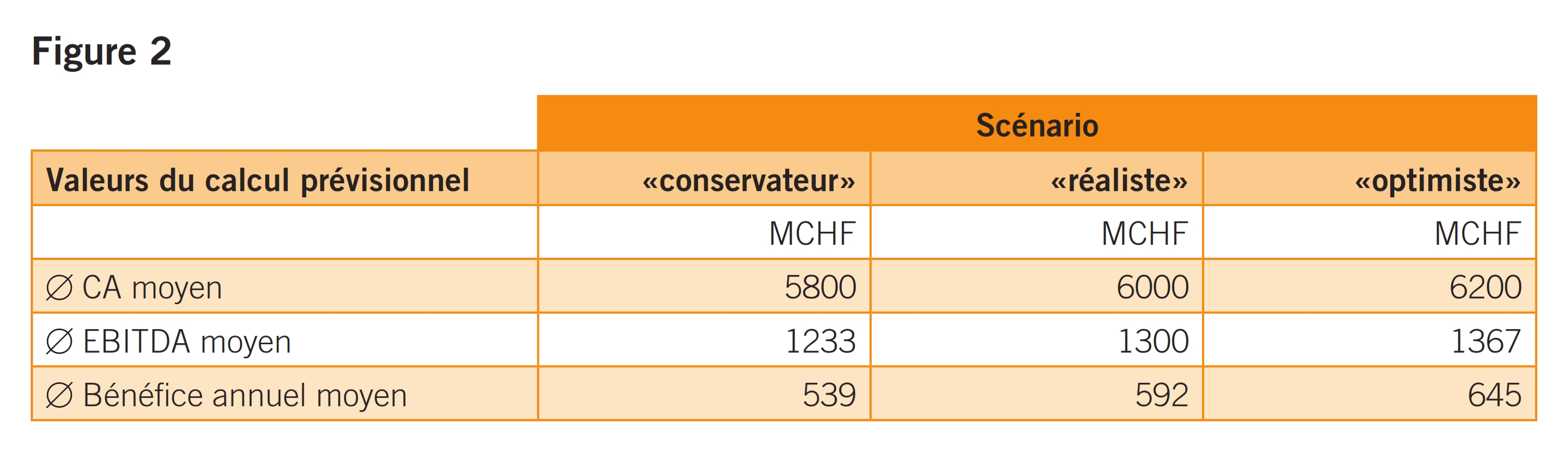

1. Etablissement des calculs prévisionnels, élaboration de deux scénarios ou plus3

Voir la figure 2.

2. Evaluation de l’entreprise

L’évaluation de l’entreprise à l’aide des différents scénarios débouche sur une valeur conservatrice de l’entreprise de 2 500 000 francs, une valeur réaliste de l’entreprise de 2 902 000 francs et une valeur optimiste de l’entreprise de 3 300 000 francs.

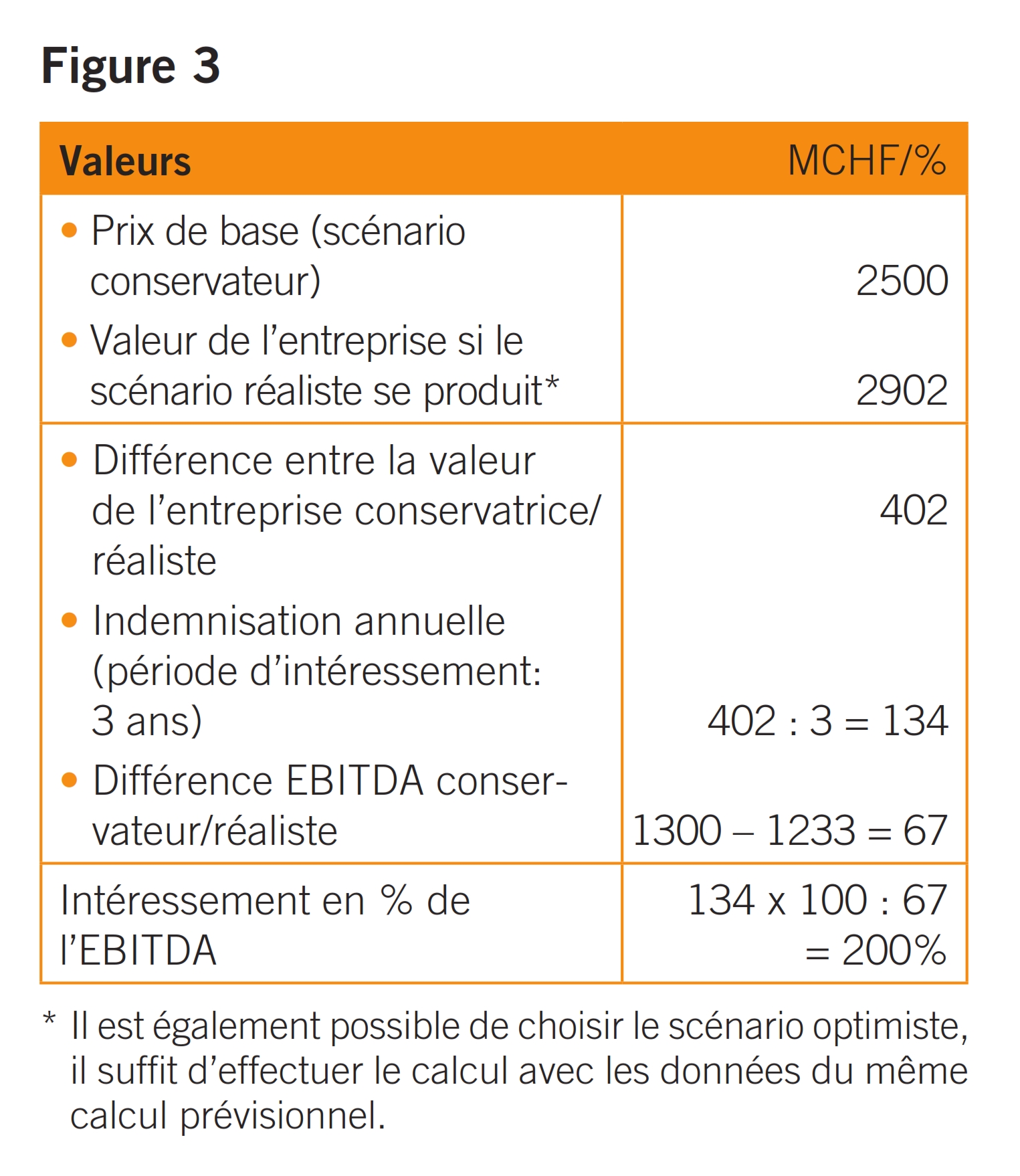

3. Définir le prix de base et l’indicateur de performance

Les parties conviennent d’un intéressement avec un prix de base fixe de 2 500 000 francs, conformément à la valeur de l’entreprise résultant d’un calcul conservateur. Un intéressement fondé sur l’EBITDA comme indicateur de performance est en outre défini.

4. Définir une formule pour l’intéressement (indicateur, durée, valeur seuil, pourcentage de participation)

La valeur seuil est fixée à 1 233 000 francs pour l’EBITDA, car les valeurs supérieures à ce seuil ne sont pas réglées au travers du prix de base. Les parties conviennent d’une période d’intéressement de trois ans. La participation en pourcentage peut être calculée à partir des scénarios comme le montre la figure 3 (pour le standard fixe et cumulé).4

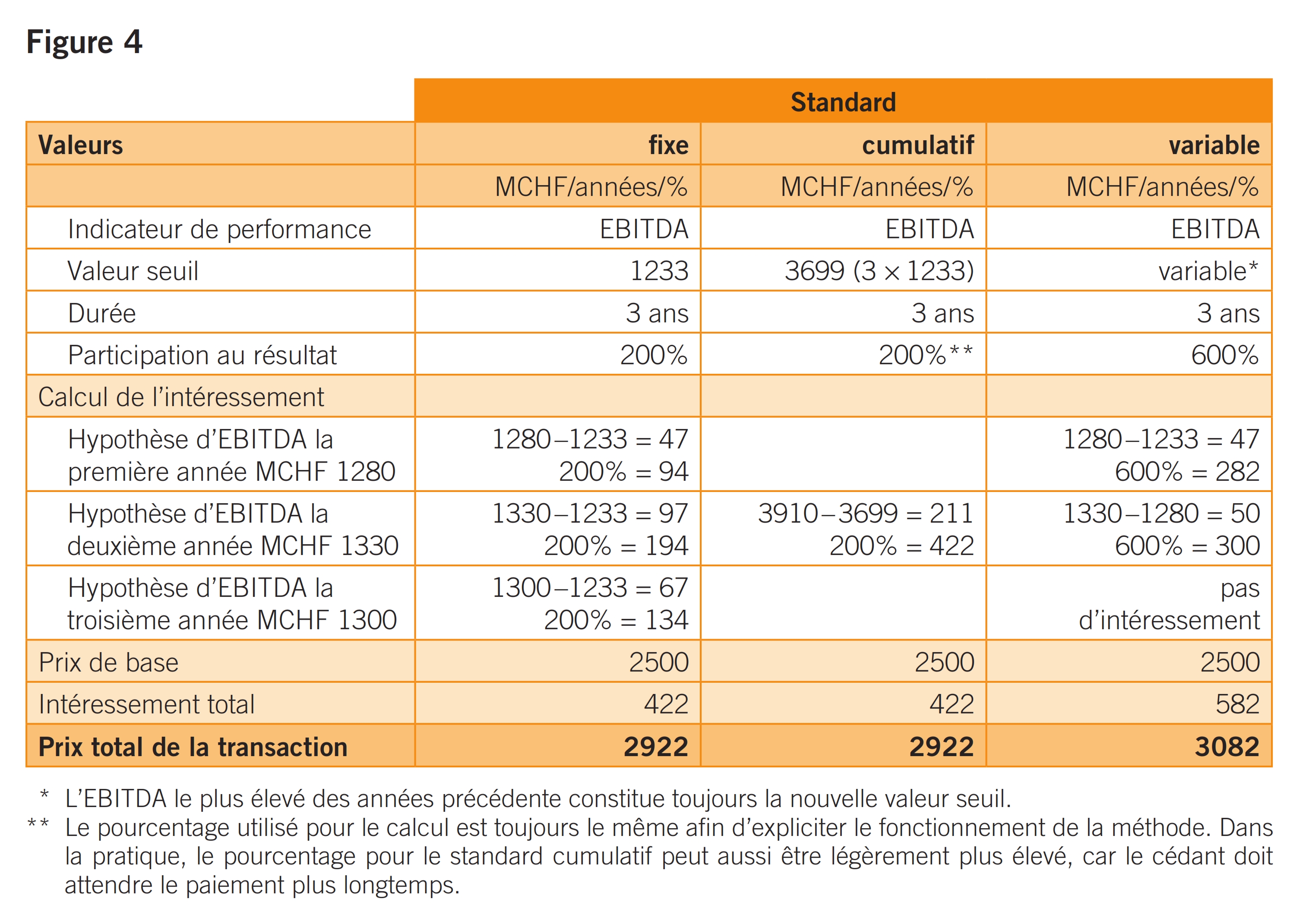

Le pourcentage afférent à l’intéressement dépend du coût moyen du capital ainsi que des produits et des charges selon le critère de résultat choisi (l’EBITDA dans notre cas). Si les scénarios ne se fondent par exemple que sur des prévisions de chiffre d’affaires différentes, seul le coût moyen du capital influence le pourcentage de participation en vue de l’intéressement. La figure 4 présente le calcul de l’intéressement à l’aide des différents standards et les complète par des exemples de calcul.

En pratique, le cédant devrait exiger une participation légèrement supérieure à 200 % afin de tenir compte du paiement tardif et de son risque. De façon générale, le risque pour le cédant est le plus élevé avec le standard variable, ce qui devrait se refléter dans le pourcentage de participation.5

5. Définir le contrat

Afin de minimiser les litiges éventuels entre le cédant et le repreneur, il est important de définir précisément la formule utilisée pour le calcul de l’intéressement et de la consigner dans le contrat. Il est par ailleurs recommandé de compléter le contrat par des exemples de calcul afin d’en faciliter la compréhension. Il convient d’être particulièrement attentif aux points étudiés dans la cinquième section «Gestion des risques». Si le cédant continue à travailler dans l’entreprise après la cession, ses attributions ainsi que sa rémunération doivent être convenues. Une réduction excessive de la rémunération pour le travail du cédant pendant la période d’intéressement est problématique à plus d’un égard (cf. en détail à ce sujet le point 6.2.3).

- Les points suivants doivent par ailleurs être discutés dans un contrat d’intéressement:

- Le contrat se fonde-t-il exclusivement sur des intéressements positifs ou des versements complémentaires au prix d’achat ou des intéressements négatifs, voire des remboursements du prix d’achat sont-ils éventuellement dus en cas de non-réalisation des valeurs cibles?6

- Des intérêts sont-ils dus pour le paiement tardif du prix d’achat ou ceux-ci sont-ils réglés par le biais de l’intéressement?7

- Les années de pertes sont-elles compensées par les années subséquentes?8

- Des «Caps»9 doivent-ils être intégrés pour l’intéressement?

La méthode d’intéressement offre des avantages au repreneur et au cédant. Les trois fonctions essentielles de la méthode d’intéressement sont expliquées ci-après.

L’un des principaux défis dans l’évaluation de l’entreprise consiste à évaluer les résultats futurs et à établir des calculs prévisionnels. Dans le cas d’un intéressement, le prix d’achat dépend des résultats effectivement dégagés et peut ainsi compenser les incertitudes des calculs prévisionnels.10 On obtient ainsi des prix d’achat réalistes et équitables pour les deux parties et le risque pour le cédant de percevoir une indemnisation trop faible pour l’œuvre de sa vie ou pour le repreneur de payer trop cher est réduit, voire minimisé.

Le financement constitue l’une des principales problématiques de la succession d’entreprise.11 La plupart des repreneurs ne sont pas en mesure de réunir le prix d’achat sans aide extérieure. Les clauses d’intéressement font qu’une partie du prix d’achat ne doive éventuellement être payée qu’à une date ultérieure, permettant ainsi au repreneur de financer ce prix d’achat supplémentaire par le biais des bénéfices courants.12 Pour que cet effet de financement puisse se produire, l’intéressement potentiel ne doit pas être supérieur au bénéfice net pronostiqué correspondant ou au total de la marge brute d’autofinancement (résultant de l’activité d’exploitation, d’investissement et de financement). Si l’intéressement sert de correctif au sens d’une compensation à une valeur de l’entreprise déterminée avec circonspection, la marge brute d’autofinancement est généralement supérieure au prix d’achat supplémentaire et l’effet de financement est donc garanti (cf. à ce propos l’exemple au point 2 où cette condition est remplie). Dans ce cas, le repreneur profite d’un report du financement et de moindres engagements d’intérêts et d’amortissement vis-à-vis d’éventuels établissements financiers.13

Pour une succession d’entreprise réussie, il est essentiel dans la plupart des cas que le cédant travaille encore quelque temps dans l’entreprise après le closing. Cela permet par exemple de transférer les relations clients ou le savoir-faire au repreneur. Etant donné que les deux parties participent au résultat durant cette période grâce à l’intéressement, l’intérêt qu’il y a à transmettre ces valeurs incorporelles est particulièrement élevé en vue d’une transmission idéale.14

La méthode d’intéressement est particulièrement adaptée pour concilier des visions divergentes du prix d’achat entre le cédant et le repreneur ou quand l’évaluation de l’entreprise est entachée de fortes incertitudes, par exemple dans le cas d’entreprises ayant des nouveaux produits ou des actifs incorporels importants.15 Les clauses d’intéressement conviennent donc tout particulièrement aux transactions avec des start-ups.

Selon les études, la méthode d’intéressement est plus fréquemment employée avec des entreprises non cotées.16 D’une part celles-ci ne disposent d’aucune valeur vénale de leurs titres de participation et d’autre part l’utilisation avec des entreprises cotées est souvent trop complexe, car les potentiels d’intégration et de synergie qui se produisent lors des reprises au sein d’un groupe influencent l’intéressement. Dans le cas de petites et moyennes entreprises, l’utilisation tant lors des cessions externes qu’internes à la famille peut servir à une détermination réaliste et équitable de la valeur.

La manipulation des paiements complémentaires et le risque de paiement sont les principaux dangers et problématiques évoqués pour le cédant lors de l’utilisation d’un intéressement.17 On entend par manipulation dans ce contexte, le fait que le repreneur déplace par exemple des ventes dans la période consécutive à la période d’intéressement ou augmente les coûts pendant ladite période afin de réduire l’intéressement ou de ne pas atteindre la valeur seuil. Si le cédant continue de disposer d’un contrôle opérationnel et financier après le closing, la situation inverse s’observe. Une base contractuelle explicite et correcte doit être mise en place afin de minimiser ce risque de manipulation. Les mesures suivantes réduisent les risques dans un contrat d’intéressement.

L’indicateur de performance qui permet de mesurer le résultat économique de l’entreprise et d’adapter la valeur de l’entreprise revêt une grande importance lors du calcul de l’intéressement. Le cédant privilégie généralement des indicateurs difficilement influençables tels que le chiffre d’affaires qui n’incluent pas les autres activités ni coûts du repreneur. Ce dernier préfère en revanche des indicateurs qui représentent son bénéfice net.18 Le bénéfice brut constitue par exemple une possibilité pour prendre en compte ces deux préférences, seuls les coûts de l’activité d’exploitation étant pris en compte. L’EBITDA représente, p.ex. un autre indicateur recommandable qui est influencé dans l’intéressement par la politique d’amortissement, d’investissement et de financement du repreneur.

Une définition précise du paramètre est indispensable, quel que soit l’indicateur de performance choisi. Avec l’indicateur de performance Chiffre d’affaires, il est p.ex. important de savoir si l’on se fonde sur les chiffres d’affaires nets ou bruts, comment sont évalués les travaux éventuellement engagés et si les diminutions du produit résultant des rabais et des escomptes sont pris en compte.19 Selon le choix de l’indicateur de performance, le risque de manipulation peut encore être restreint, en convenant de montants maximaux pour certaines dépenses, par exemple la recherche et le développement ou les coûts publicitaires.20 Qui plus est, les corrections éventuelles qui règlent par exemple la gestion des provisions, des réserves latentes et des amortissements spéciaux doivent être définies.21

Outre le mode de calcul de l’intéressement, les réglementations suivantes concernant les droits et les devoirs doivent être définies pour la protection des deux parties:

- Droits de consultation et de contrôle

Il est également important pour le cédant de s’assurer un droit de regard sur les livres de comptes. Il est également possible de définir la consultation et le contrôle par un tiers désigné d’un commun accord.22

- Règles d’information, de participation et d’approbation

Celles-ci incluent un droit au reporting régulier, des réglementations relatives à la participation aux réunions importantes ou un consentement nécessaire des deux parties lors de certaines transactions.23

- Procédure en cas de non-respect de l’obligation de paiement

Afin de garantir les paiements supplémentaires, il est par exemple possible de convenir de conventions fiduciaires, de cautionnements ou de garanties bancaires. De telles sûretés sont toutefois moins fréquentes dans la pratique, car les coûts sont souvent élevés ou qu’elles entravent l’une des raisons importantes de l’intéressement, à savoir l’effet de financement.24

- Procédure en cas de restructurations

Une vente, une vente partielle ou des rachats d’entreprises ne devraient pas influencer l’intéressement versé au cédant, raison pour laquelle les restructurations peuvent être interdites pendant la période d’intéressement. Toutefois, afin de ne pas non plus restreindre le repreneur dans sa liberté d’action, il peut être judicieux de prévoir des clauses qui garantissent une redéfinition de l’intéressement ou une indemnité unique dans un tel cas.25

- Droit de rachat éventuel

Une somme peut en principe être convenue en guise d’indemnité unique afin de se délier du contrat. Notons qu’un droit de rachat peut également être exercé en cas d’évolution particulièrement favorable de l’entreprise et peut donc être considéré comme paiement maximal de l’intéressement.26

- Règlement des litiges

Il est conseillé de définir un interlocuteur commun, par exemple un tribunal arbitral, pour les litiges éventuels (cf. à ce propos les dispositions de l’art. 353 ss CPC Arbitrage).

Nous devons distinguer les entreprises de personnes des entreprises de capitaux pour ce qui est des aspects fiscaux de la méthode d’intéressement. Les explications suivantes sont structurées en conséquence.

La succession d’entreprise dans les entreprises de personnes s’effectue obligatoirement par le biais d’un Asset Deal pour les entreprises individuelles et au choix pour les sociétés de personnes. Le transfert des droits sociaux est en outre ouvert en ce qui concerne ces dernières.27

Il est essentiel pour l’évaluation fiscale dans la procédure de la détermination différée du prix d’achat par la méthode d’intéressement que seul un prix de base soit fixé à la date de conclusion du contrat de succession d’entreprise, mais aussi lors de la transmission de l’entreprise de personnes, celui-ci pouvant ultérieurement être corrigé à la hausse ou à la baisse.28

S’agissant du prix de base, les considérations générales pour savoir s’il importe de savoir pour l’évaluation concrète qu’il s’agit d’une opération au comptant ou à crédit ou de la constitution d’une rente, etc. s’appliquent.29

Les ajustements différés du prix à la hausse au travers du versement rétroactif par le repreneur ou à la baisse au moyen d’un remboursement par le cédant requièrent cependant une analyse fiscale.

Le versement rétroactif du repreneur au cédant fait partie intégrante de la succession d’entreprise à titre onéreux de l’entreprise de personnes et entre donc chez le cédant dans la détermination du gain en capital total résultant de la vente de son entreprise de personnes, qui représente lui-même un revenu imposable au titre d’une activité lucrative indépendante.30, 31

Afin de déterminer l’étendue de l’imposition du versement rétroactif en tant que revenu d’une activité lucrative indépendante, il faut savoir si le versement rétroactif représente un gain en capital ou non. Dans la méthode d’intéressement, le calcul du gain en capital n’est en principe pas différent de celui d’une opération au comptant ou à crédit. Avec la méthode d’intéressement, la différence de détermination du gain en capital global par rapport à ces deux formes de financement réside uniquement dans le fait que le prix global de l’entreprise individuelle n’est pas encore déterminé à la conclusion du contrat de succession d’entreprise et n’est établi qu’au fil du temps, en fonction des accords conclus entre le cédant et le repreneur. Le gain en capital évolue donc progressivement dans le temps et en termes de montant. L’ensemble du gain en capital soumis à l’impôt sur le revenu correspond à la différence entre le prix global constitué d’au moins deux parties et la somme des valeurs fiscales pour l’impôt sur le revenu des facteurs d’entreprise aliénés de l’entreprise de personnes, la date à laquelle le gain en capital est jugé réaliste selon la méthode employée étant déterminante pour le montant des valeurs fiscales pour l’impôt sur le revenu.32

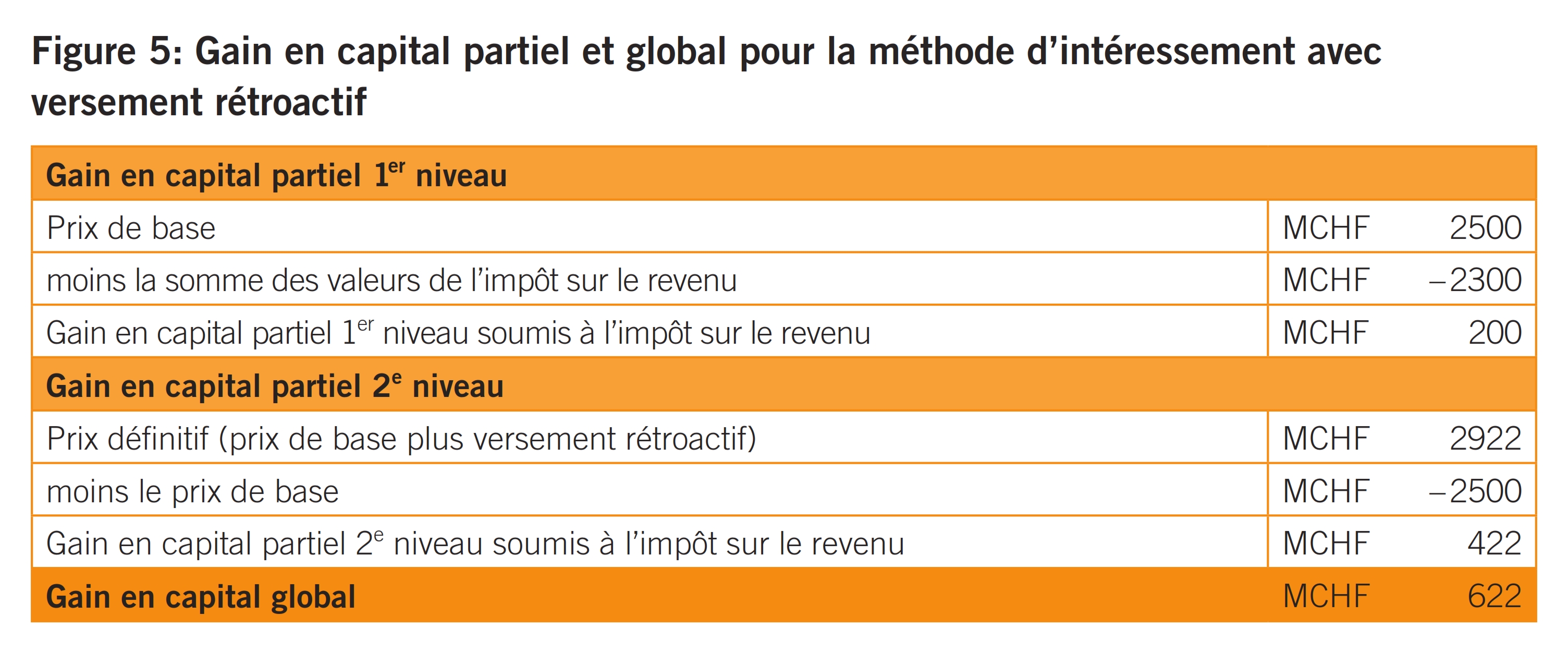

Cf. à ce propos l’exemple suivant qui se réfère à celui du point 2. Le prix de base de l’entreprise de personnes est fixé à 2 500 000 francs dans un contrat de succession d’entreprise conclu au 30 juin 2014 sur la base de l’évaluation d’entreprise au 31 décembre 2013. La somme des valeurs fiscales pour l’impôt sur le revenu au 30 juin 2014 qui ressort à 2 300 000 francs s’oppose à ce produit. L’EBITDA sur lequel se fonde l’évaluation de l’entreprise au cours des trois années suivantes génère des versements rétroactifs d’un montant total de 422 000 francs, soit un prix définitif de 2 922 000 francs. Le gain en capital de 622 000 francs est déterminé en deux temps (cf. la figure 5).

Si un immeuble fait partie de la succession d’entreprise, des questions se posent à propos de la répartition du versement rétroactif entre l’impôt sur le revenu et l’impôt sur les gains immobiliers et du rapport correspondant ainsi que de la détermination du gain immobilier imposable dans les cantons dont l’impôt sur les gains immobiliers relève d’un système moniste. Pour des questions de place, il est renvoyé à cet égard aux explications détaillées de Meier-Mazzucato.33

Nous renvoyons également aux réflexions fondamentales exposées en détail par Meier-Mazzucato sur les opérations au comptant34 ainsi que sur les aspects spéciaux35, en ce qui concerne la date de la réalisation du gain en capital et du gain immobilier. En résumé, la réalisation des différents gains partiels en capital et des pertes partielles éventuelles en capital en cas d’intéressement correspond au droit légal ou au paiement des prix supplémentaires occasionnés durant les différentes années fiscales de la période d’intéressement.

Rappelons à cet égard l’imposition réduite des gains de liquidation selon l’art. 37b LIFD et l’art. 11 al. 5 LHID et les dispositions cantonales correspondantes en vertu desquelles la somme des réserves latentes réalisées au cours des deux derniers exercices doit être imposée séparément du reste du revenu, au cas où l’activité lucrative indépendante serait définitivement abandonnée après l’âge de 55 ans révolus ou en raison d’une incapacité à la poursuivre du fait d’une invalidité. L’ordonnance sur l’imposition des bénéfices de liquidation en cas de cessation définitive de l’activité lucrative indépendante (OIBL) doit également être prise en compte. Dans le cas d’un intéressement, la période de deux ans pour la saisie des bénéfices de liquidation serait trop juste. Dans ce cas, l’intention du législateur concernant l’imposition doit être interprétée en conséquence de manière à couvrir également avec l’imposition réduite les gains de liquidation correspondant à une période d’intéressement plus longue. Nous conseillons toutefois de convenir préalablement d’un ruling correspondant avec les autorités fiscales.

Le remboursement du cédant au repreneur constitue l’inverse du versement rétroactif du repreneur au cédant dans le cadre de la méthode d’investissement. Il fait en revanche également partie de la succession d’entreprise à titre onéreux de l’entreprise de personnes et représente pour le cédant une perte en capital et perte immobilière fiscalement déductible qui réduit son gain en capital ou immobilier global résultant de la succession d’entreprise.

Le calcul du remboursement en tant que perte en capital ou perte immobilière s’effectue par analogie avec le calcul du versement rétroactif en tant que gain en capital ou immobilier. Les principaux éléments pour le cas du remboursement sont représentés ci-après, d’abord pour l’impôt sur le revenu puis pour l’impôt sur les gains immobiliers.

Même pour le remboursement, l’ensemble du gain en capital soumis à l’impôt sur le revenu correspond également à la différence entre le prix global constitué d’au moins deux parties et la somme des valeurs fiscales pour l’impôt sur le revenu des facteurs d’entreprise aliénés de l’entreprise de personnes.36 A la différence du versement rétroactif, le remboursement du cédant réduit en revanche le prix de base initial.

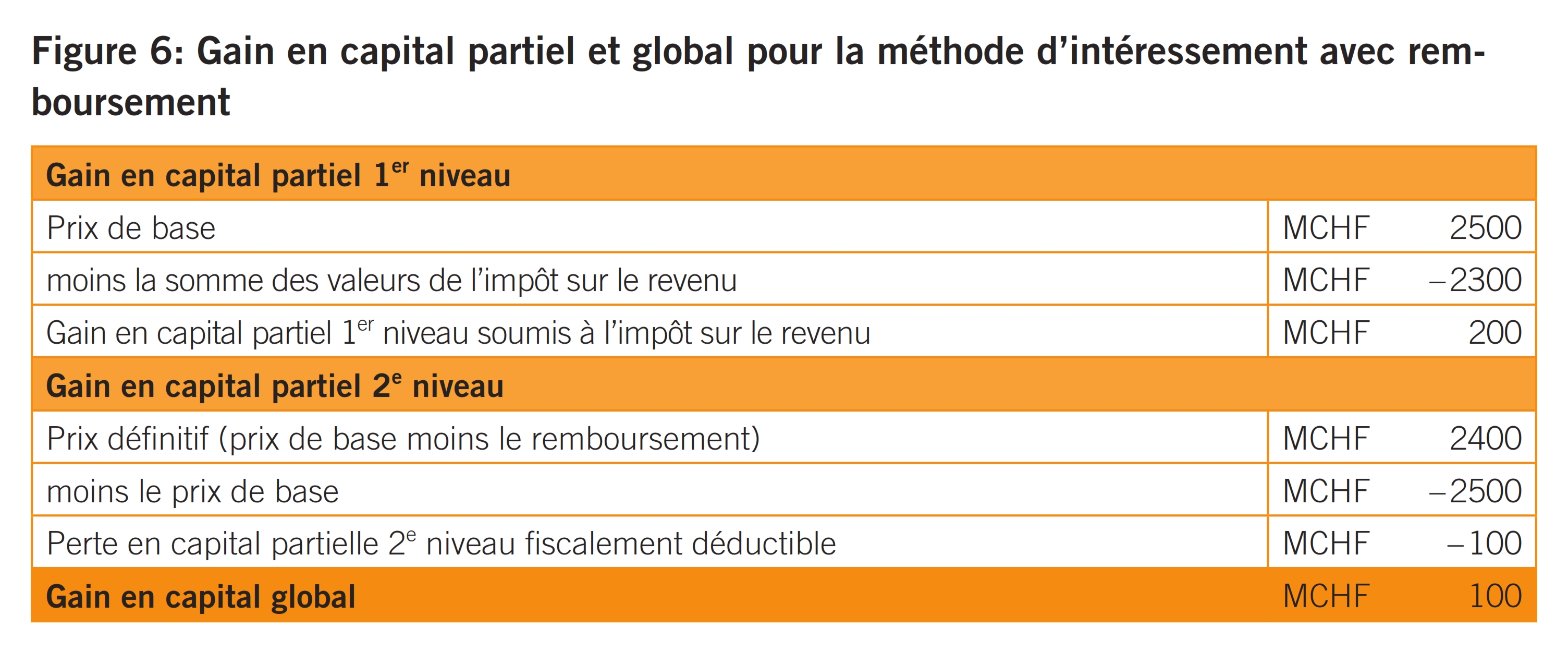

Cf. à ce sujet l’exemple suivant à la figure 6 qui se fonde sur l’exemple de la figure 5: l’EBITDA des trois années suivantes sur lequel se fonde l’évaluation de l’entreprise débouche sur un prix d’achat définitif de 2 400 000 francs. Le gain en capital de 100 000 francs en tout est déterminé en deux temps.

Par analogie avec le gain partiel en capital, la date de réalisation de la perte partielle en capital correspond au moment où le contrat de succession d’entreprise donne au repreneur un droit au remboursement définitif, au montant établi, vis-à-vis du cédant.37 Chez le cédant, cette perte en capital est déductible du revenu imposable, conformément aux dispositions relatives à la déduction des pertes et à la compensation des pertes.38 Le fait que la perte en capital ne soit logiquement enregistrée chez le cédant qu’après la transmission de l’entreprise de personnes avec la méthode d’intéressement a une incidence particulière sur la question de la déduction ou de la compensation des pertes. Une prise en compte de la perte en capital en tant que frais d’acquisition serait donc en principe impossible.39 Le cédant a cependant la possibilité, tant en raison de la liquidation différée que du principe du revenu net, de déduire la perte en capital de tout autre revenu enregistré au cours de la même période fiscale.40, 41 Si les autres revenus ne suffisent pas non plus pour déduire intégralement la perte en capital, il reste la possibilité de la déduction des pertes, selon laquelle les pertes de l’activité lucrative indépendante des sept exercices précédant la période fiscale peuvent être déduites, dans la mesure où elles n’ont pas pu être prises en compte lors du calcul du revenu imposable de ces années.42

Dans le cadre de l’impôt sur les gains immobiliers, le remboursement n’est important que s’il est affecté en totalité ou en partie à un terrain situé dans un canton appliquant le système moniste à l’impôt sur les gains immobiliers. La répartition du remboursement entre l’impôt sur les revenus et l’impôt sur les gains immobiliers est réalisée par analogie avec le cas, car le repreneur doit effectuer un versement rétroactif, raison pour laquelle il est possible de renvoyer aux explications correspondantes.43

A l’instar de l’entreprise individuelle, les principaux aspects fiscalement déterminants de la succession d’entreprise à titre onéreux des sociétés de personnes concernent également les impôts directs Gain en capital et Gain immobilier ou Perte en capital et Perte immobilière.

En ce qui concerne le gain en capital et le gain immobilier ou la perte en capital et la perte immobilière dans la succession d’entreprise à titre onéreux, il est possible de renvoyer pour les associés indéfiniment responsables aux explications données à propos de la succession d’entreprise à titre onéreux des entreprises individuelles, les deux succession d’entreprise ayant les mêmes conséquences fiscales.44

La succession des entreprises de capitaux est souvent réalisée au moyen d’un Share Deal, l’Asset Deal constituant une autre possibilité. Les explications ci-après se limitent au Share Deal. Concernant l’Asset Deal des entreprises de capitaux, il est possible de renvoyer aux explications données au point 6.1, l’impôt sur le bénéfice et non l’impôt sur le revenu entrant évidemment en ligne de compte.

Dans la procédure de détermination différée du prix d’achat au moyen de la méthode d’intéressement dans la succession d’entreprise à titre onéreux d’une entreprise de capitaux, il convient de distinguer entre ajustement du prix à la hausse par le biais d’un versement rétroactif du repreneur ou à la baisse par le remboursement du cédant, tout comme pour les entreprises de personnes.45 Il importe par ailleurs pour l’évaluation fiscale de savoir si la participation constitue une fortune privée ou commerciale d’une personne physique ou la fortune d’une entreprise de capitaux.

Le versement rétroactif du repreneur au cédant fait partie intégrante de la succession d’entreprise à titre onéreux de l’entreprise de capitaux et entre donc chez le cédant dans la détermination du gain en capital total, qui peut être à son tour franc d’impôts ou imposable chez le cédant.

En ce qui concerne le calcul du gain en capital, il est possible de renvoyer aux explications relatives à la succession d’entreprise à titre onéreux des entreprises individuelles,46 une distinction devant être faite pour la participation aliénée entre fortune privée et commerciale d’une personne physique ou fortune d’une entreprise de capitaux, dans le cas de la succession d’entreprise à titre onéreux des entreprises de capitaux.

En résumé, puisque la participation aliénée constitue une fortune commerciale d’une personne physique ou la fortune d’une entreprise de capitaux, le gain en capital total est déterminé dans ce cas à partir de la différence entre le prix global constitué d’au moins deux parties, à savoir le prix de base et le versement rétroactif, et la valeur fiscale pour l’impôt sur le revenu ou l’impôt sur le bénéfice de la participation aliénée, le montant de celle-ci à la date de la conclusion du contrat de succession d’entreprise étant déterminant.47 Si la participation aliénée représente en revanche la fortune privée d’une personne physique, la valeur de référence inférieure pour la détermination du gain en capital correspond aux frais d’investissement qui se composent du prix ou de la valeur d’acquisition et des éventuelles dépenses génératrices de plus-values.

La saisie fiscale du gain en capital global ainsi déterminé ou du gain en capital résultant du versement rétroactif s’effectue par analogie avec l’opération au comptant, raison pour laquelle il est possible de renvoyer aux explications détaillées de Meier-Mazzucato.48 L’incidence fiscale sur la méthode d’intéressement d’un gain en capital résultant du versement rétroactif n’est que succinctement évoquée ci-après.

Auprès de la Confédération et des cantons, un gain en capital résultant de l’aliénation d’une fortune mobilière privée est exonéré d’impôts.49 Le cédant qui détient les droits de participation dans son entreprises de capitaux dans sa fortune privée et les vend avec profit réalise par conséquent un gain en capital franc d’impôts.50 Sont réservées la liquidation partielle indirecte et la restructuration de la fortune lors de l’aliénation de la participation à partir de la fortune privée du cédant, que Meier-Mazzucato étudie et présente séparément.51, 52 Cette règle inclut également un gain en capital résultant du versement rétroactif dans le cadre d’un intéressement. Il importe peu à cet égard que le versement rétroactif soit réparti entre une ou plusieurs tranches séparées dans le temps selon le standard choisi (cf. la figure 1 à ce propos).

A l’inverse, un gain en capital résultant de l’aliénation de la fortune commerciale mobilière d’une personne physique ou de la fortune mobilière d’une entreprise de capitaux est soumis à l’impôt sur le revenu ou sur le bénéfice de la Confédération et des cantons.53, 54 Le cédant chez qui les droits de participation dans son entreprise de capitaux représentent une fortune commerciale et qui les vend avec succès, réalise par conséquent un gain en capital soumis à l’impôt sur le revenu ou à l’impôt sur le capital.55 Le cas mérite une attention particulière, car le cédant a la forme juridique d’une entreprise de capitaux et que l’impôt sur le bénéfice résultant du gain en capital peut être réduit voire supprimé en fonction de la situation.56 Cette règle inclut également un gain en capital résultant du versement rétroactif dans le cadre d’un intéressement. Il importe également peu que le versement rétroactif soit réparti entre une ou plusieurs tranches séparées dans le temps.

Le gain en capital franc d’impôts lors de la succession d’entreprise à titre onéreux d’une entreprise de capitaux se fonde sur l’aliénation d’une participation dans la fortune privée du cédant et représente la différence entre le produit de la vente plus élevé et les frais d’investissements moins élevés.57 Le produit de la vente inclut la totalité de la contrevaleur reçue pour la participation aliénée ou les biens incorporels qu’elle représente, la contrevaleur représentant l’ensemble des afflux de valeur chez le cédant qui sont la conséquence logique de la vente de la participation.58 Les frais d’investissement sont constitués du prix ou de la valeur d’acquisition et des éventuelles dépenses génératrices de plus-values.59

Le gain en capital imposable lors de la succession d’entreprise à titre onéreux d’une entreprise de capitaux se fonde, au contraire, sur l’aliénation d’une participation dans la fortune commerciale du cédant et représente la différence entre le produit de la vente plus élevé et la valeur fiscale pour l’impôt sur le revenu ou l’impôt sur le bénéfice moins élevée de la participation.60 Le produit de la vente est identique avec celui dans la fortune privée. La valeur fiscale pour l’impôt sur le revenu ou l’impôt sur le bénéfice correspond à la valeur au bilan ou comptable de la participation chez le cédant.61

Un gain en capital résultant du versement rétroactif qui entre dans la fortune commerciale du cédant en tant que personne physique ou entreprise de capitaux est jugé réalisé à la date à laquelle le contrat de succession d’entreprise fondé sur les évaluations correspondantes de l’entreprise procure au cédant un droit définitif au versement rétroactif d’un montant déterminé vis-à-vis du repreneur.62 La même date de réalisation est obtenue dans le cas où la participation est vendue à partir de la fortune privée d’une personne physique.63

Le remboursement du cédant au repreneur constitue l’inverse du versement rétroactif du repreneur au cédant dans le cadre de la méthode d’investissement, sachant qu’il fait aussi partie intégrante de la succession d’entreprise à titre onéreux de l’entreprise de capitaux et qu’elle constitue donc chez le cédant une perte de capital réduisant son gain en capital global résultant de la succession d’entreprise, qui est à son tour fiscalement déductible ou non déductible chez le cédant.

Le calcul du remboursement en tant que perte en capital est réalisé par analogie avec le remboursement en tant que gain en capital, tant pour la fortune commerciale d’une personne physique ou d’une entreprise de capitaux que pour la fortune privée d’une personne physique.64

En résumé, puisque la participation aliénée constitue une fortune commerciale d’une personne physique ou la fortune d’une entreprise de capitaux, le gain en capital total est déterminé dans ce cas, même lors du remboursement, à partir de la différence entre le prix global constitué d’au moins deux parties, à savoir le prix de base et le remboursement, et la valeur fiscale pour l’impôt sur le revenu ou l’impôt sur le bénéfice de la participation aliénée, le montant de celle-ci à la date de la conclusion du contrat de succession d’entreprise étant déterminant.65

Si la participation aliénée représente en revanche la fortune privée d’une personne physique, la valeur de référence inférieure pour la détermination du gain en capital correspond aux frais d’investissement qui se composent du prix ou de la valeur d’acquisition et des éventuelles dépenses génératrices de plus-values. Il est toutefois à noter qu’à la différence du versement rétroactif, le remboursement du cédant réduit le prix de base initial.

La saisie fiscale du gain en capital global ainsi déterminé ou de la perte en capital résultant du versement rétroactif s’effectue par analogie avec l’opération au comptant, raison pour laquelle il est possible de renvoyer aux explications correspondantes.66

Tant pour la fortune commerciale ou privée d’une personne physique que pour la fortune d’une entreprise de capitaux, une perte en capital partielle résultant du versement rétroactif est réputée réalisée au moment où le contrat de succession d’entreprise donne au repreneur un droit au remboursement définitif, au montant établi, vis-à-vis du cédant.67

Pour des raisons financières et donc de droit privé, mais aussi selon des critères fiscaux, l’ensemble des rémunérations versées pour le travail du cédant par l’entreprise cédée doivent en principe rester inchangés pendant la période d’intéressement. Ces rémunérations incluent non seulement le salaire à proprement parler, mais aussi les prestations de l’entreprise cédée au cédant en relation avec son travail, notamment les bonifications, les frais, les prestations complémentaires et les cotisations d’assurance sociale. Les augmentations ou réductions admissibles consistent p.ex. à adapter les salaires à l’inflation, à changer le taux d’occupation et à maintenir les systèmes de bonification, de prestations complémentaires et de frais existants.

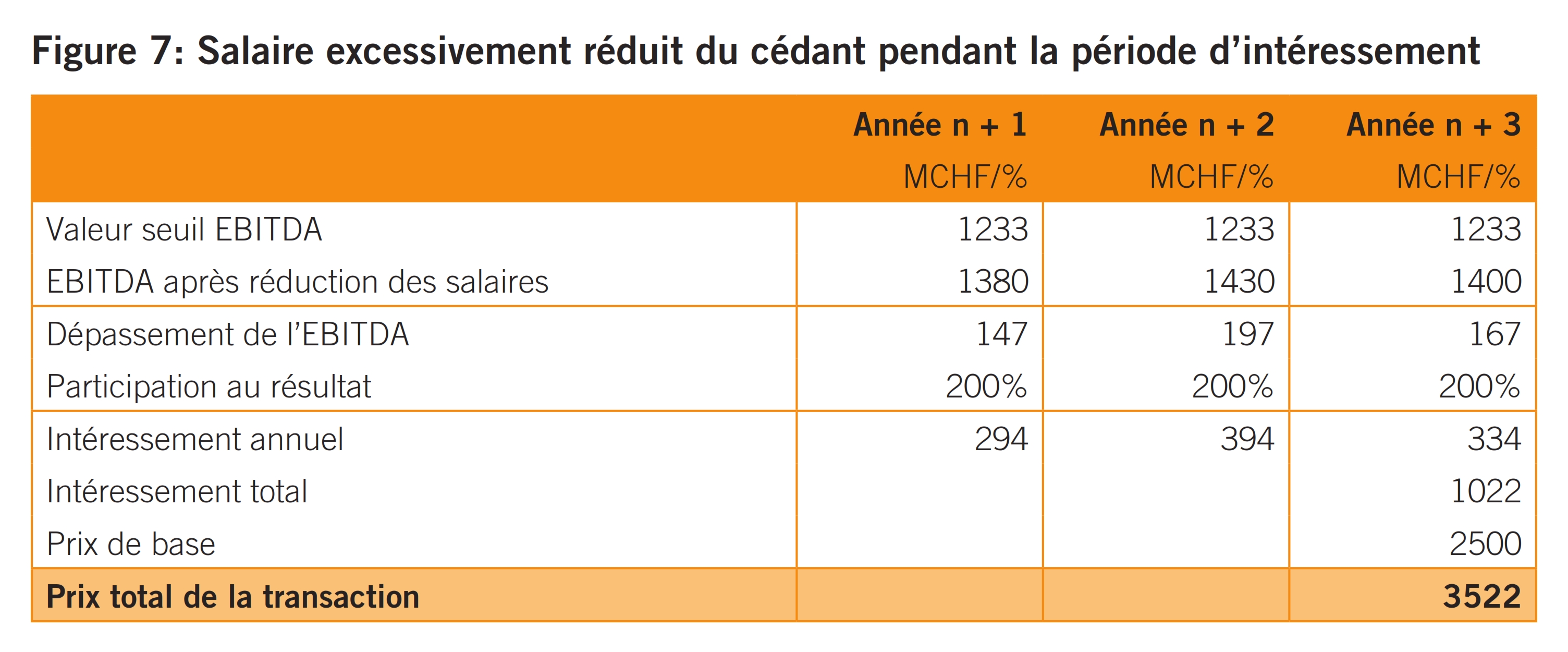

Une augmentation excessive de ces salaires serait donc dans l’intérêt du repreneur et inversement une réduction excessive serait dans l’intérêt du cédant. Les autorités fiscales et AVS se concentrent avant tout sur une réduction excessive éventuelle de ces salaires, si le cédant aliène (a aliéné) sa participation à partir de sa fortune privé, en tendant à augmenter le gain en capital franc d’impôt, à réduire le salaire imposable et donc aussi la substance AVS. La figure 7 présente un exemple correspondant fondé sur l’exemple pratique du point 2. Le résultat de l’intéressement pour le standard fixe s’élève globalement à 422 000 francs. Les salaires totaux du cédant sont à présent réduits de 100 000 francs par an. L’année n est l’année au cours de laquelle la participation dans l’entreprise sera transférée.

La réduction des salaires du cédant sur la période d’intéressement a différentes conséquences:

- le prix de la transaction est augmenté de 600 000 francs;

- cette hausse du prix de 600 000 francs représente un gain en capital franc d’impôts pour le cédant, si sa participation aliénée relevait de sa fortune privée;

- la réduction des salaires se traduit pour le cédant par une baisse des impôts sur le revenu, à condition qu’il s’agisse de prestations soumises à l’impôt sur le revenu;

- la réduction des salaires se traduit pour la société de capitaux qui s’en acquitte par une baisse des cotisations sociales.

La liquidation partielle indirecte s’applique pareillement pour la méthode d’intéressement. Il est donc possible de renvoyer aux explications détaillées relatives à la liquidation partielle indirecte fournies par Meier-Mazzucato.68

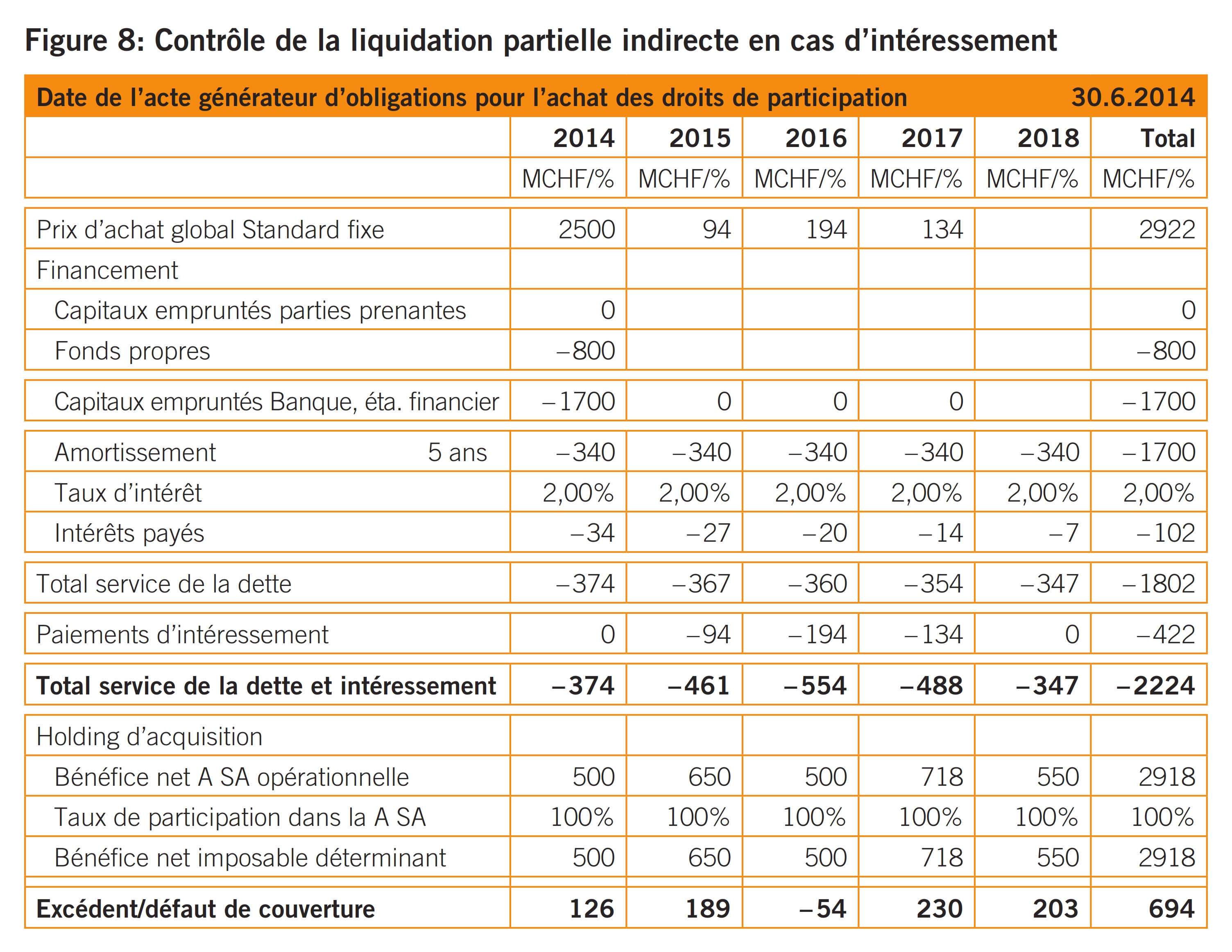

La figure 8 se contente de montrer au travers de l’exemple énoncé au point 2 quelle forme pourrait prendre un contrôle de l’intéressement dans la perspective de la liquidation partielle indirecte.

La succession d’entreprise à titre onéreux des petites et moyennes entreprises consiste en principe à trouver un accord (au moins méthodologique70) entre le cédant et le repreneur dans un contrat de succession d’entreprise69 portant sur l’objet de l’entreprise ou certaines parties de celle-ci et sur sa valeur financière en tant que prix correspondant et à ce que le cédant transfère l’entreprise ou certaines parties de celle-ci ou les droits de participation correspondants au repreneur et à ce que celui-ci paie le prix de l’entreprise au cédant en échange.71 En matière d’exploitation et de gestion financière, la succession d’entreprise à titre onéreux représente un désinvestissement pour le cédant et un investissement pour le repreneur.72, 73 Avec la succession d’entreprise, le cédant remet l’entreprise ou certaines parties de celle-ci au repreneur en termes de direction et de capitaux.74

La nature et la teneur du contrat de succession d’entreprise dépendent en principe de la forme juridique de l’entreprise cédée et des droits de participation dans celle-ci ainsi que des points du contrat réglés à cet égard et le cas échéant au-delà.75

Outre les éléments du contrat déjà évoqués au point 2, ch. 5, nous évoquerons ici quelques autres aspects contractuels pour la méthode d’intéressement:

- détermination de l’indicateur de performance;

- prise en compte des données financières selon le droit commercial ou objective au regard de l’exploitation;

- organe qui vérifie les données financières annuelles dans la perspective de l’intéressement et qui effectue le calcul d’intéressement correspondant;

- échéances de paiement et sûretés.

La méthode d’intéressement est une démarche intéressante pour pallier des difficultés d’évaluation mais aussi de financement dans la succession d’entreprise. Un intéressement permet de surmonter les conceptions divergentes de deux parties concernant le prix d’achat et le report du paiement crée des avantages considérables en termes de financement pour le cédant. Qui plus est, la méthode d’intéressement favorise une transmission de qualité des actifs incorporels tels que le savoir-faire, l’organisation de l’entreprise, le capital humain ou le réseau de relations. Les risques de manipulation peuvent pour la plupart être éliminés grâce à une base contractuelle solide et au choix avisé de l’indicateur de performance. Le cédant supporte souvent un certain risque de paiement, en raison du paiement différé du prix d’achat. S’il s’agit simplement d’un paiement correctif, le risque peut être qualifié de limité. Un intéressement n’engendre aucun désavantage fiscal pour les deux parties, que ce soit dans le Share Deal ou dans l’Asset Deal.

Selon le cas, l’application de la méthode d’intéressement présente une complexité accrue et implique une certaine charge supplémentaire, de sorte que le rapport charge-utilité doit être évalué en fonction du cas. La méthode d’intéressement présente en revanche des avantages substantiels, notamment en cas de différences d’évaluation et de difficultés de financement et se traduit par une situation gagnant-gagnant pour toutes les parties prenantes en cas d’utilisation correcte et équitable.

- Entre autres Labbé, Earn-Out-Ansatz als Option zur preislichen Gestaltung von Unternehmenstransaktionen, Finanz Betrieb [FB] 2/2004, p. 117, ou Weiser, Die Earn-Out-Methode zur Überwindung divergierender Werteinschätzungen im Rahmen von M & A-Transaktionen, M & A Review 12/2004, p. 512.

- Weiser, die Earn-Out-Methode zur Überwindung divergierender Werteinschätzungen im Rahmen von M & A Transaktionen, M & A Review 12/2004, p. 512 s. Une autre possibilité résiderait dans la vente de l’entreprise en plusieurs étapes ou dans la succession d’entreprise progressive, cf. aussi à ce sujet Meier-Mazzucato, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, Berne 2009, p. 269.

- Pour des raisons de place et pour une meilleure lisibilité, seules les données pertinentes pour le cas pratique sont présentées. Cet article n’a pas pour thème l’évaluation d’entreprise; cf. à ce sujet p.ex. Meier-Mazzucato / Montandon, Aspects de la succession d’entreprise et de l’évaluation d’entreprise, article en trois parties, TREX 3, 4, 6/2013.

- Ricklin, Unternehmensbewertung und Earn-Out-Vereinbarungen bei KMU, BA ZHAW 2014, p. 45 ss.

- Labbé, Earn-Out-Ansatz als Option zur preislichen Gestaltung von Unternehmenstransaktionen, FB 2/2004, p. 120 s.

- Hilgard, Earn-Out-Klauseln beim Unternehmenskauf, BB 48/2010, p. 2915. A propos du remboursement, voir également les points 6.1.3 et 6.2.2 avec des exemples.

- Meuli, Earn-Out-Methode als Instrument der Preisgestaltung bei Unternehmensverkäufen, Zurich 1996, p. 65.

- Baums, Ergebnisabhängige Preisvereinbarungenin Unternehmenskaufverträgen («earn-outs»), DB 25/1993.

- Caps: limites fixant un paiement maximal d’intéressement afin d’exclure les fortes variations du prix d’achat. Cf. aussi Ihlau / Gödecke, Earn-Out-Klauseln als Instrument für die erfolgreiche Umsetzung von Unternehmenstransaktionen, BB 12/2010, p. 688.

- Entre autres Ihlau / Gödecke, Earn-Out-Klauseln als Instrument für die erfolgreiche Umsetzung von Unternehmenstransaktionen, BB 12/2010, p. 688.

- Entre autres Halter et al., Erfolgreiche Unternehmensnachfolge – Studie mit KMU-Unternehmen zu emotionalen und finanziellen Aspekten, Credit-Suisse 2009, p. 19, ou Meier-Mazzucato, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, Berne 2009, p. 279.

- Hilgard, Earn-Out-Klauseln beim Unternehmenskauf, BB 48/2010, p. 2913.

- Meuli, Earn-Out-Methode als Instrument der Preisgestaltung bei Unternehmensverkäufen, Zurich 1996, p. 81, ou Weiser, die Earn-Out-Methode zur Überwindung divergierender Werteinschätzungen im Rahmen von M & A-Transaktionen, M & A Review 12/2004, p. 516.

- Voir également Hilgard, Earn-Out-Klauseln beim Unternehmenskauf, BB 48/2010, p. 2913, ou Weiser, die Earn-Out-Methode zur Überwindung divergierender Werteinschätzungen im Rahmen von M & A-Transaktionen, M & A Review 12/2004, p. 516.

- Labbé, Earn-Out-Ansatz als Option zur preislichen Gestaltung von Unternehmenstransaktionen, FB 2/2004, p. 117, ou Hilgard, Earn-Out-Klauseln beim Unternehmenskauf, BB 48/2010, p. 2913.

- P.ex. Ewelet-Knauer / Knauer / Pex, Ausgestaltung und Einsatzbereiche von Earn-Outs in Unternehmenskaufverträgen, zfbf 63/2011, p. 383 – 394.

- Ricklin, Unternehmensbewertung und Earn-Out-Vereinbarungen bei KMU, BA ZHAW 2014, p. 55 ss.

- Ihlau / Gödecke, Earn-Out-Klauseln als Instrument für die erfolgreiche Umsetzung von Unternehmenstransaktionen, BB 12/2010, p. 688; Piehler, Kontraktgestaltung bei M & A-Transaktionen, Wiesbaden 2007, p. 206.

- Cf. aussi Hilgard, Earn-Out-Klauseln beim Unternehmenskauf, BB 48/2010, p. 2914.

- Cf. aussi Baums, Ergebnisabhängige Preisvereinbarungen in Unternehmenskaufverträgen («earn-outs»), DB 25/1993.

- Ihlau / Gödecke, Earn-Out-Klauseln als Instrument für die erfolgreiche Umsetzung von Unternehmenstransaktionen, BB 12/2010, p. 698.

- Weiser, Die Earn-Out-Methode zur Überwindung divergierender Werteinschätzungen im Rahmenvon M & A-Transaktionen, M & A Review 12/2004, p. 516.

- Weiser, Die Earn-Out-Methode zur Überwindung divergierender Werteinschätzungen im Rahmen von M & A-Transaktionen, M & A Review 12/2004, p. 516, et Piehler, Kontraktgestaltung bei M & A-Transaktionen, Wiesbaden 2007, p. 212.

- Bruski, Kaufpreisbemessung und Kaufpreisanpassung im Unternehmenskaufvertrag, BB Beilage 17, 30/2005, p. 28.

- Piehler, Kontraktgestaltung bei M & A-Transaktionen, Wiesbaden 2007, p. 215.

- Piehler, Kontraktgestaltung bei M & A-Transaktionen, Wiesbaden 2007, p. 216.

- Meier-Mazzucato, chapitre 3.2.3 s.

- Cf. à propos de la méthode d’intéressement en détail Meier-Mazzucato, chapitre 8.13.2. et chapitre 15.1.1.

- Cf. en détail Meier-Mazzucato, chapitre 18.

- Cf. à propos de la détermination du gain en capital en détail Meier-Mazzucato, chapitre 18.3.1.1.

- Cf. à propos de l’affectation du versement rétroactif comme élément de détermination du gain en capital global d’une activité lucrative indépendante Meier-Mazzucato, chapitre 18.3.5.1.3.

- Cf. à ce propos Meier-Mazzucato, chapitre 18.3.1.2.

- Meier-Mazzucato, chapitre 18.3.5.1.1. Répartition du versement rétroactif entre le domaine de l’impôt sur le revenu et celui de l’impôt sur les gains immobiliers et proportions respectives et chapitre 18.3.5.1.2. Gain immobilier imposable.

- Meier-Mazzucato, chapitre 18.3.1.2. Date de réalisation du gain en capital et du gain immobilier.

- Meier-Mazzucato, chapitre 18.3.5.1.3. Date de réalisation du gain en capital et du gain immobilier.

- Cf. pour le cas du remboursement Meier-Mazzucato, chapitre 18.3.5.1.

- Cf. à propos de la date de réalisation du gain en capital partiel Meier-Mazzucato, 18.3.5.1.3.

- Cf. à ce propos en détail Meier-Mazzucato, chapitre 18.3.1.3.

- Richner / Frei / Kaufmann, Kommentar DBG, art. 25 N 8.

- Selon Duss / Greter / von Ah, p. 20, la liquidation différée signifie qu’en cas d’abandon de l’activité lucrative active, l’activité indépendante de l’entrepreneur ne cesse pas pour autant. Sa cessation n’intervient qu’à l’issue de la liquidation. Cf. aussi Meier-Mazzucato, chapitre 18.3.5.1.3. et note 1597 avec de nombreux renvois.

- Blumenstein / Locher, p. 254; Höhn / Waldburger, Steuerrecht I, § 14 N 17 s.; Locher, DBG I, Art. 25 N 5; Richner / Frei / Kaufmann, Kommentar DBG, Art. 25 N 3.

- P.ex. art. 211 LIFD, art. 67 al. 1 LHID, § 38 al. 1 StG AG, § 29 al. 1 StG ZH. Cf. à ce propos en détail Meier-Mazzucato, chapitre 18.3.1.3.

- En détail Meier-Mazzucato, chapitre 18.3.5.1.1.

- Meier-Mazzucato, chapitre 18. et sous-chapitres.

- Meier-Mazzucato, chapitre 18.3.5.

- En détail Meier-Mazzucato, chapitre 18.3.5.1.

- Cf. à ce propos Meier-Mazzucato, figure 68 Gain en capital partiel et total avec la méthode d’intéressement avec versement rétroactif dans la succession d’entreprises individuelles.

- En détail Meier-Mazzucato, chapitre 20.4.1.2. et chapitre 20.4.1.3. avec sous-chapitres.

- P.ex. art. 16 al. 3 LIFD, art. 7 al. 4 let. b LHID, § 33let. i StG AG, § 16 al. 3 StG ZH.

- Höhn / Waldburger, Steuerrecht I, § 14 N 22; Locher, DBG I, Art. 16 N 70 ss; Klöti-Weber / Siegrist / Weber, Kommentar AG, Heuscher Dieter, § 33 N 16 s.; Richner / Frei / Kaufmann, Kommentar DBG, Art. 16 N 149 ss; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 16 N 115 ss. ATF 122 II 446 (négoce de valeurs mobilières).

- En détail Meier-Mazzucato, chapitre 20.4.9. avec sous-chapitres et 20.4.10.

- Est également réservée la vente d’un manteau d’actions qui n’est pas traitée dans cet article, car il s’agit de la vente de la participation dans une société liquidée de fait et non d’une entreprise ou d’un établissement stable. Cf. entre autres Locher, DBG I, Art. 20 N 89 avec de nombreux renvois.

- En ce qui concerne la fortune commerciale d’une personne physique, p.ex. l’art. 18 al. 2 LIFD, l’art. 8 al.1 LHID, § 27 al. 2 StG AG, § 18 al. 2 StG ZH.

- En ce qui concerne la fortune d’une société de capitaux p.ex. l’art. 58 al. 1 let. a et c LIFD, l’art. 24 al. 1 LHID, § 68 al. 1 let. a et c StG AG, § 64 al. 1 ch. 1 et 3 StG ZH.

- En ce qui concerne la fortune commerciale d’une personne physique: Höhn / Waldburger, Steuerrecht I, § 14 N 55 ss; Klöti-Weber / Siegrist / Weber, Kommentar AG, Altorfer Jürg / von Ah Julia, § 27 N 72 ss; Locher, DBG I, Art. 18 N 77 ss et 81 ss.; Richner / Frei / Kaufmann, Kommentar DBG, Art. 18 N 54 ss; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 18 N 59 ss.

- Cf. à ce propos Meier-Mazzucato, chapitre 20.4.1.3.

- Locher, DBG I, Art. 16 N 71; Richner / Frei / Kaufmann, Kommentar DBG, Art. 16 N 157. Cf. par ailleurs en détail Meier-Mazzucato, chapitre 10.1.

- RB 1987 Nr. 20 = StE 1988 B 24.4 Nr. 11.

- Les subventions sont p.ex. des dépenses destinées à augmenter la valeur des participations.

- En détail Meier-Mazzucato, chapitre 10.1.

- Höhn / Waldburger, Steuerrecht I, § 18 N 42; Klöti-Weber / Siegrist / Weber, Kommentar AG, Sramek Barbara, § 48 N 3 s.

- Cf. par analogie Meier-Mazzucato, chapitre 18.3.5.1.3. concernant la succession d’entreprise à titre onéreux des entreprises individuelles.

- Meier-Mazzucato, chapitre 20.4.1.5. début.

- Meier-Mazzucato, chapitre 20.4.5.1. début.

- Cf. à ce propos Meier-Mazzucato, figure 68 Gain en capital partiel et total avec la méthode d’intéressement avec remboursement dans la succession d’entreprises individuelles.

- Cf. en détail Meier-Mazzucato, chapitre 20.4.1.2. et chapitres suivants ainsi que chapitre 20.4.1.4.

- Meier-Mazzucato, chapitre 18.3.5.2.

- Meier-Mazzucato, chapitre 20.4.9.2. avec sous-chapitres.

- Cf. à propos de la notion de contrat de succession d’entreprise Meier-Mazzucato, chapitre 3.2.1. Aspects contractuels de la succession d’entreprise à titre onéreux.

- On peut p.ex. penser à la méthode d’intéressement où la détermination méthodique de la valeur et du prix de l’entreprise est établie à la date de la vente de l’entreprise par le cédant au repreneur, mais où la valeur et le prix définitifs de l’entreprise ne sont en revanche déterminés que des années après la vente. Cf. à ce propos Helbling, Unternehmensbewertung, p. 182 ss; Volkart, Unternehmensbewertung, p. 35.

- En référence à l’art. 184 CO, qui montre que la succession d’entreprise à titre onéreux est au fond une opération d’achat.

- Boemle / Stolz, p. 35, qui constatent en rapport avec le désinvestissement que les ressources libérées sont disponibles soit pour de nouveaux investissements, soit pour le remboursement aux bailleurs de fonds.

- Bergamin, p. 20, qui analyse ce processus dans la perspective du vendeur.

- Bergamin, p. 19 s.; Wiedmann, p. 53.

- Cf. en détail à ce sujet Meier-Mazzucato, chapitre 3.2. avec sous-chapitres et de nombreux renvois.