La première partie de l’article consacré à l’acquisition de propres parts de capital par une société anonyme (SA) ou une société à responsabilité limitée (SÀRL) dans TREX 4/2018 s’intéressait aux aspects de droit civil et comptables. La deuxième partie est consacrée aux aspects fiscaux, notamment dans la perspective des conséquences du nouveau droit comptable.1 Cette deuxième partie évoque également la décision du Tribunal des recours fiscaux du canton de Zurich du 22 novembre 20162, qui s’est intéressé à différentes questions en relation avec le nouveau droit comptable, et qui a été confirmée par le Tribunal administratif du canton de Zurich dans un jugement du 20 décembre 2017.3 Ce jugement a fait l’objet d’un recours devant le Tribunal fédéral4, lequel ne s’est à la conclusion des travaux de rédaction du présent article pas encore prononcé.5

À titre liminaire, rappelons que l’acquisition de propres parts de capital (actions ou parts sociales) est soumise à des restrictions par le droit commercial. D’une part, la société qui procède à ce type d’acquisition doit disposer de fonds propres librement disponibles à hauteur de leur prix d’acquisition. D’autre part, l’acquisition de propres parts de capital est en principe limitée à 10% de la valeur nominale totale du capital social (art. 659 al. 1 CO6; art. 783 al. 1 CO). Lorsque des actions nominatives (SA) sont acquises en relation avec une restriction de leur transmissibilité (art. 685b CO), cette limite s’élève à 20% (quote-part étendue) au maximum (art. 659 al. 2 CO). Dans le cas des parts sociales (SÀRL) avec une restriction de transfert (ce qui est la règle, art. 786 al. 1, 776a al. 2 ch. 2 CO), la quote-part étendue est de 35% (art. 783 al. 2 CO). La limite de 35% s’applique également dans le cas de la sortie ou de l’exclusion d’un associé d’une SÀRL. Dans ces deux derniers cas des fonds propres disponibles sont également requis mais sont calculés différemment (cf. art. 825a al. 1 ch. 1 CO). Les parts au capital excédant 10% doivent être revendues dans un délai de deux ans ou être annulées au moyen d’une réduction dans un délai de deux ans (art. 659 al. 2 CO; art. 783 al. 2 CO). Comme indiqué dans la première partie, le droit civil ne prévoit pas de sanctions directes, lorsque ces limites sont dépassées en pourcentage ou dans la durée, sous réserve que la société dispose de fonds (librement) disponibles. Des questions de responsabilité peuvent cependant se poser.7

L’approche de la thématique sous l’angle fiscal part du constat suivant: une personne physique qui aliène des parts d’une société8 appartenant à sa fortune privée réalise en principe un gain en capital non imposable (art. 16 al. 3 LIFD9; art. 7 al. 4 let. b LHID10). Ce principe ne s’applique toutefois pas sans restriction. Notamment quand l’acquéreur est une SA ou une SÀRL, et que ladite société rachète ses propres parts, la transaction peut avoir selon les situations de fait des conséquences fiscales au titre de la liquidation partielle directe.11 Une réduction du capital peut en effet avoir été décidée ou visée et être alors fiscalement anticipée ou être prise en compte de lege suite au dépassement de limites autorisées à la détention de propres parts.12 Il s’ensuit que le prix de rachat payé par la société acquérante est partiellement considéré comme un remboursement de la valeur nominale, éventuellement d’une réserve issue d’apport de capital fiscalement reconnue (ci-après RIAC) et partiellement cas échéant comme un dividende de liquidation.13

Depuis quelques années, la liquidation partielle directe14 est légalement réglée dans le droit de l’impôt sur le revenu mais aussi dans le droit de l’impôt anticipé (art. 20 al. 1 let. c LIFD, dans sa teneur en vigueur depuis le 1er janvier 2009; art. 7 al. 1bis LHID, dans sa teneur en vigueur depuis le 1er janvier 1998; art. 4a LIA15, dans sa teneur en vigueur depuis le 1er janvier 1998). À cet égard, le principe de l’apport de capital (PAC)16 est également important (cf. art. 5 al. 1bis LIA dans sa teneur en vigueur depuis le 1er janvier 2011). Par ailleurs, l’Administration a établi son interprétation juridique de la liquidation partielle directe dans différentes circulaires.17 La jurisprudence a fait état de cette thématique dans différentes décisions.18 Ces derniers temps, la doctrine s’est principalement intéressée à ce thème par le prisme du nouveau droit comptable.19, 20

Du point de vue des impôts directs, dans le cas d’une liquidation partielle directe, le gain en capital privé initialement franc d’impôts du vendeur est partiellement requalifié de rendement imposable (art. 20 al. 1 let. c LIFD, art. 7 al. 1bis LHID). Autrement dit, la différence positive entre le prix d’acquisition et la valeur nominale (et l’éventuelle RIAC) est soumise à l’impôt sur le revenu en tant que dividende de liquidation.

Si le vendeur est une personne morale, un éventuel gain en capital résultant de la vente des parts est dans tous les cas soumis à l’impôt sur le bénéfice (art. 58 LIFD, art. 24 LHID). Le principe de la valeur comptable s’applique aux impôts sur le bénéfice, raison pour laquelle la question d’une liquidation partielle directe ne se pose pas. La réduction pour participation est possible si les conditions sont remplies (art. 69 s. LIFD, art. 28 LHID).21

Du point de vue de l’impôt anticipé, les conséquences fiscales de la «liquidation partielle directe» (art. 4a LIA) concernent d’une part la société acquérante en tant que débitrice de l’impôt (art. 10 al. 1 LIA). Elles concernent d’autre part le vendeur en tant que débiteur du versement (art. 14 al. 1 LIA) et éventuel ayant droit au remboursement (art. 21 ss LIA). Il importe peu que les parts proviennent de la fortune privée ou commerciale ou ont été aliénées par une personne morale.

Depuis l’introduction du principe de l’apport en capital (cf. art. 20 al. 3 LIFD, dans sa teneur depuis le 1er janvier 2011; art. 7b LHID, dans sa teneur depuis le 1er janvier 2011; art. 5 al. 1bis LIA, dans sa teneur depuis le 1er janvier 2011), les conséquences fiscales de la «liquidation partielle directe» peuvent être évitées, si la requalification débouche sur la distribution d’une réserve issue d’apport de capital fiscalement reconnue.22

La situation reste complexe, même après l’introduction du nouveau droit comptable. Les conséquences fiscales lors de l’acquisition directe23 de ses propres parts par une société suisse24 sont présentées ci-après.

Les normes comptables selon le CO (principe de déterminance du droit comptable) constituent le point de départ de l’appréciation fiscale.25 Cela s’applique également dans le nouveau droit comptable.

Dans l’ancien droit comptable, les propres parts de capital étaient inscrites à l’actif du bilan commercial à leur prix d’acquisition (comptabilisation: propres parts à actif circulant). Une réserve pour les propres parts de capital équivalente était par ailleurs formée au passif (comptabilisation: réserves libres à réserve pour propres parts).26 Des fonds librement disponibles ou dédiés (réserves pour acquisition de propres parts) devaient exister à hauteur du prix d’acquisition.27 Depuis l’entrée en vigueur du principe de l’apport de capital, il était également possible de constituer la réserve pour propres parts de capital à partir de la RIAC.28 Il était laissé à l’appréciation de la société acquérante de décider si elle transférait des réserves libres ou la RIAC pour la constitution de la réserve pour propres parts de capital ou si elle procédait à une ventilation entre les différentes positions des réserves.29

Selon certains auteurs si une société acquiert ses propres actions ou parts sociales, elle n’acquiert pas au plan économique de valeurs patrimoniales ou d’actifs. Elle rembourse plutôt au vendeur une partie de son capital propre.30 Il s’agit donc d’une réduction du capital au plan économique.31 Les parts de capital ne sont toutefois pas annulées en droit civil. Cet aspect doit cependant être mieux exprimé au plan comptable.

Selon le nouveau droit comptable, la société acquérante présente ses propres parts de capital par le biais d’une position négative32 du capital propre (position négative de propres parts de capital).33 La comptabilisation de la position négative s’effectue à hauteur du prix de rachat (prix dit d’acquisition). Nous répondrons ultérieurement à la question de savoir s’il n’y a pas au plan comptable de capital propre latent34 (cf. les points 3.2.2 et 3.3 ci-après). La nouvelle méthode de comptabilisation se traduit par une réduction du total du bilan de la société acquérante.35 La constitution de la position négative entraîne en outre un blocage de la distribution d’un montant identique.36 Par ailleurs, une acquisition des propres parts de capital n’est possible que si un capital propre librement disponible existe pour un montant identique (simplement il n’est plus transféré contrairement à la pratique antérieure).37 La position négative pour les propres parts de capital est liquidée en cas d’annulation en droit civil ou de revente des propres parts de capital. En cas d’annulation, cela s’effectue contre la valeur nominale qui est réduite; en cas de revente contre le prix de revente. La comptabilisation des différences éventuelles (plus-value / moins-value) sera abordée ultérieurement (cf. les points 3.4 et 3.5 ci-après).

Les autorités fiscales acceptent par ailleurs que soit présentée en droit commercial une position négative pour les propres parts de capital contre la RIAC (comptabilisation: position négative pour les propres parts de capital contre la RIAC à actifs circulant).38 Cela indique comment le remboursement économique du capital propre doit être considéré en cas de décompte fiscal. Cela ne concerne cependant que la part qui excède la valeur nominale des parts.39

Comme on le sait, il existe des différences entre le nouveau droit comptable40 et le droit de la société anonyme encore en vigueur, l’art. 959a al. 2 ch. 3 let. e CO énonce notamment une position négative pour les propres actions. À l’inverse, l’art. 659a al. 2 CO et l’art. 671a CO évoquent toujours une réserve pour les propres actions.41 La révision à venir du droit de la société anonyme supprimera la prescription actuelle du droit de la société anonyme concernant la création d’une réserve pour propres actions.42 D’ici là, les dispositions précitées doivent être considérées comme caduques selon la doctrine du fait des nouvelles normes de droit comptable.43 Cela ne vaut cependant que pour une acquisition directe de propres parts. Dans l’acquisition indirecte, par exemple quand une filiale acquiert les parts de sa société-mère, la société-mère du groupe doit toujours constituer une réserve pour ses propres parts détenues par la filiale (art. 659b al. 3 CO).44 La filiale inscrit quant à elle les parts de la société-mère du groupe à l’actif de son bilan. La réglementation antérieure continue donc de s’appliquer dans le cas de l’acquisition indirecte.

Dans certains conditions, l’acquisition des propres parts peut avoir des conséquences fiscales au titre de la liquidation partielle dite directe.45 Les dispositions fiscales déterminantes sont restées inchangées lors de l’entrée en vigueur du nouveau droit comptable.

Pour le droit fiscal, seule l’acquisition auprès d’un tiers46 est pertinente, à savoir le rachat auprès du détenteur antérieur des parts (acquisition dite dérivée).47 Seule l’acquisition à titre onéreux48 est par ailleurs problématique sous l’angle fiscal, mais non l’acquisition à titre gratuit. Car la société n’est appauvrie que dans le cas de l’acquisition à titre onéreux.49

Sont considérés comme des propres parts au plan fiscal aussi bien les propres actions et parts sociales que les bons de participation et les bons de jouissance (selon l’ancien droit) (cf. art. 20 al. 1 let. c LIFD; art. 7 al. 1bis LHID; art. 4a LIA).50 L’émission d’options put ou l’acquisition d’options call ne posent en revanche aucun problème d’un point de vue fiscal, car c’est la situation en droit civil qui compte et qu’il n’y a pas encore, en droit civil, d’acquisition de propres actions. Seul l’exercice de tels droits a une incidence fiscale.51

Il y a liquidation partielle directe imposable lors de l’acquisition de propres parts, lorsque

- l’acquisition intervient dans le cadre d’une réduction formelle du capital social, ou

- l’acquisition excède un certain pourcentage du capital social (c.-à-d. 10%52, 20%53 ou 35%54), ou

- une certaine durée de détention est dépassée après l’acquisition de propres parts (deux, six ou douze55 ans et plus selon la situation).

Les deux premières situations sont qualifiéesde liquidation partielle directe inconditionnelle (cf. art. 4a al. 1 LIA). Les conséquences de la liquidation partielle directe se manifestent lors de l’acquisition (cf. art. 20 al. 1 let. c LIFD; art. 7 al. 1bis LHID; art. 12 al. 1 LIA). La troisième situation est connue en tant que liquidation partielle directe conditionnelle suspensive (art. 4a al. 2 [et] 3 LIA). Dans ce dernier cas les conséquences fiscales ne se manifestent pas lors de l’acquisition, mais cas échéant plus tard (cf. art. 20 al. 1 let. c LIFD; art. 7 al. 1bis LHID; art. 12 al. 1bis LIA).

Comme on l’a indiqué, la conséquence fiscale de la liquidation partielle directe est que le prix d’achat est requalifié comme un remboursement de capital complété éventuellement d’un dividende. Le remboursement est franc d’impôts à hauteur de la valeur nominale du titre acquis. À hauteur de la différence entre le prix d’achat et la valeur nominale, il y a soit un remboursement franc d’impôts de la RIAC fiscalement reconnue, soit un dividende de liquidation imposable ou une combinaison de ces deux composants.

L’Administration fédérale des contributions (AFC) avait publié sa pratique concernant l’acquisition de propres parts de capital dans une circulaire.56 Elle a modifié sa pratique en relation avec l’introduction du principe de l’apport de capital.57 Par la suite, elle a précisé sa pratique en relation avec le nouveau droit comptable.58

Selon l’AFC, la pratique actuelle doit continuer à s’appliquer même dans le cadre du nouveau droit comptable.59 Cette conception est cependant en partie controversée.60

Les conséquences fiscales sont d’abord présentées ci-après dans la perspective de la société acquérante, puis dans celle du vendeur pour différentes formes de liquidation partielle directe.

L’acquisition des propres parts et la justification comptable correspondante en tant que position négative des capitaux propres n’affectent pas le compte de résultats de la société acquérante et n’entraînent pas non plus pour elle de conséquences en matière d’impôt sur le bénéfice. En ce sens, qu’une SA ou une SÀRL acquiert ses propres parts est sans incidence du point de vue du résultat net.

Seules les conséquences en matière d’impôt anticipé sont importantes pour la société acquérante. Pour l’impôt anticipé, le but de l’acquisition est déterminante, autrement dit le fait de savoir si les propres parts de capital seront annulées en droit civil ou revendues. S’agissant de la quote-part admissible, il est ensuite déterminant de savoir si une SA ou une SÀRL acquiert ses propres parts de capital en relation ou non avec une restriction de la transmissibilité. Pour finir, le mode de comptabilisation, respectivement des sources financières de la position négative, est déterminant, car des conséquences fiscales peuvent être évitées selon le cas de figure.

Lors de l’acquisition de propres parts du capital afin de procéder à une réduction formelle du capital61, une position négative pour les propres parts de capital doit être comptabilisée à hauteur du prix d’acquisition selon le droit commercial. Pour des raisons fiscales, il convient de déterminer dès l’acquisition contre quelles réserves l’extourne respectivement la distribution ultérieure doit être effectuée.

La différence positive entre le prix d’acquisition et la valeur nominale est en principe soumise à l’impôt anticipé (art. 4a al. 1 LIA).62 La créance fiscale prend naissance à la date de l’acquisition63 (art. 12 al. 1 LIA) et est exigible 30 jours plus tard (art. 16 al. 1 let. c LIA). En ce sens également, il est sans incidence que l’acquéreur soit une SA ou une SÀRL. La procédure de déclaration n’est pas applicable lors de l’acquisition de propres parts à partir de la fortune privée du vendeur (art. 24a OIA64 a contrario).

Aucun impôt anticipé n’est dû si une position négative de propres parts de capital contre une RIAC a été comptabilisée. Au plan fiscal, un remboursement de valeur nominale et de RIAC est opéré.

Lors de l’annulation en droit commercial, la position négative pour les propres parts du capital doit être extournée contre la valeur nominale dans le capital social. Pour le reste (différence positive entre la valeur d’acquisition et la valeur nominale), l’extourne s’effectue à la charge de la réserve «spécifiée».65 S’il existe une RIAC lors de l’acquisition et si une position négative pour les propres parts de capital a été indiquée contre la RIAC, la différence peut être extournée contre la RIAC. Si la comptabilisation a été effectuée sans spécification plus précise, l’extourne doit être effectuée à la charge des réserves issues du bénéfice.66

En cas de rachat de propres droits de participation au-dessous de la valeur nominale, seule une partie de la valeur nominale peut être liquidée avec la position négative lors de la réduction de capital subséquente. Dans l’ancien droit comptable, la part restante de la valeur nominale à réduire (différence négative entre la valeur d’acquisition et la valeur nominale) devait être créditée à la réserve issue d’apport de capital, car du capital versé par les parties prenantes demeurait dans la société dans cette proportion.67 Cette pratique peut être maintenue dans le nouveau droit comptable. Le mouvement comptable de la valeur nominale dans les réserves issues d’apport de capital entraîne une RIAC fiscalement reconnue68 (art. 20 al. 3 LIFD; art. 7b LHID; art. 5 al. 1bis LIA).

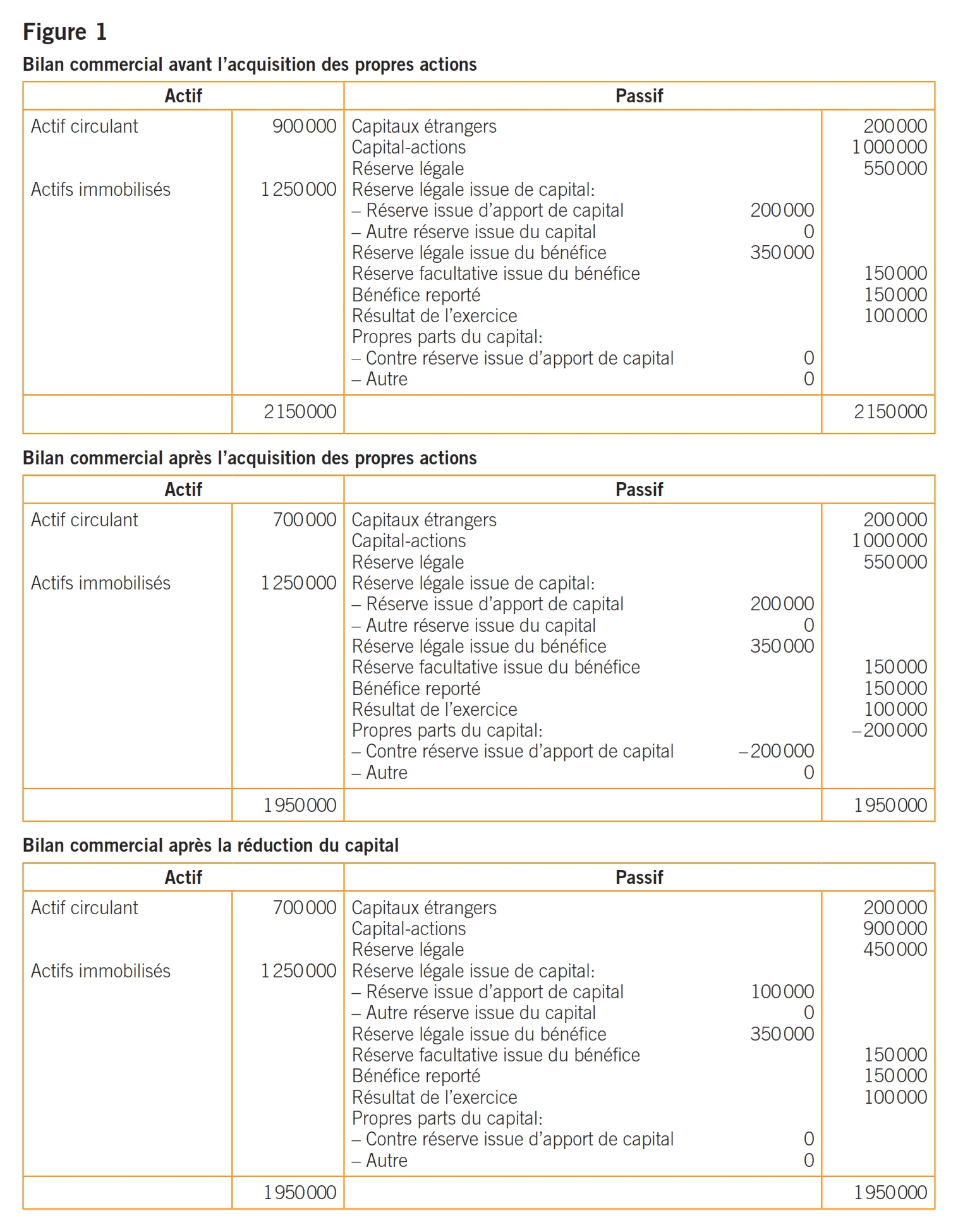

La société XYZ SA possède un capital-actions d’un million de francs. Les associés ont décidé une réduction formelle du capital. Le vendeur vend 100 actions nominatives d’une valeur nominale de 1000 CHF (10%) de sa fortune privée au prix de 200 000 CHF à la société. Lors de l’acquisition, la société acquérante comptabilise à hauteur de 200 000 CHF une position négative pour propres parts du capital contre la RIAC. Lors de l’annulation effective des parts, la position négative est extournée contre la valeur nominale à hauteur de 100 000 CHF, contre la RIAC pour le montant restant. Il n’y a aucune conséquence en matière d’impôt anticipé (cf. la figure 1).

Dans le bilan fiscal, la réduction de capital était anticipée dès le rachat selon l’ancien droit comptable, en diminuant le capital social de la valeur nominale et les réserves de la différence entre le prix d’acquisition et la valeur nominale.69 Cette pratique peut être maintenue dans le nouveau droit comptable.

Si la société acquiert une quote-part de plus de 10% de ses propres parts de capital, il y a liquidation partielle directe imposable. Il en va de même quand plus de 20% des propres actions nominatives sont acquises en relation avec une restriction de la transmissibilité. Dans la pratique fiscale, le taux de 20% est généralement appliqué lors de l’acquisition d’actions nominatives avec restriction de transmissibilité (SA).70 La quote-part étendue est de 35% pour les parts sociales (SÀRL).71

Pour la société acquérante, il en résulte les mêmes conséquences en termes d’impôt anticipé que lors de l’acquisition en vue d’une réduction du capital, elle doit donc s’acquitter de l’impôt anticipé.

Si une position négative pour les propres parts de capital contre la RIAC est en revanche présentée, une distribution de la valeur nominale et de la RIAC est retenue à des fins fiscales. Aucun impôt anticipé n’est dû.

L’exemple ci-après présente une position négative pour les propres parts de capital contre les réserves issues du bénéfice.

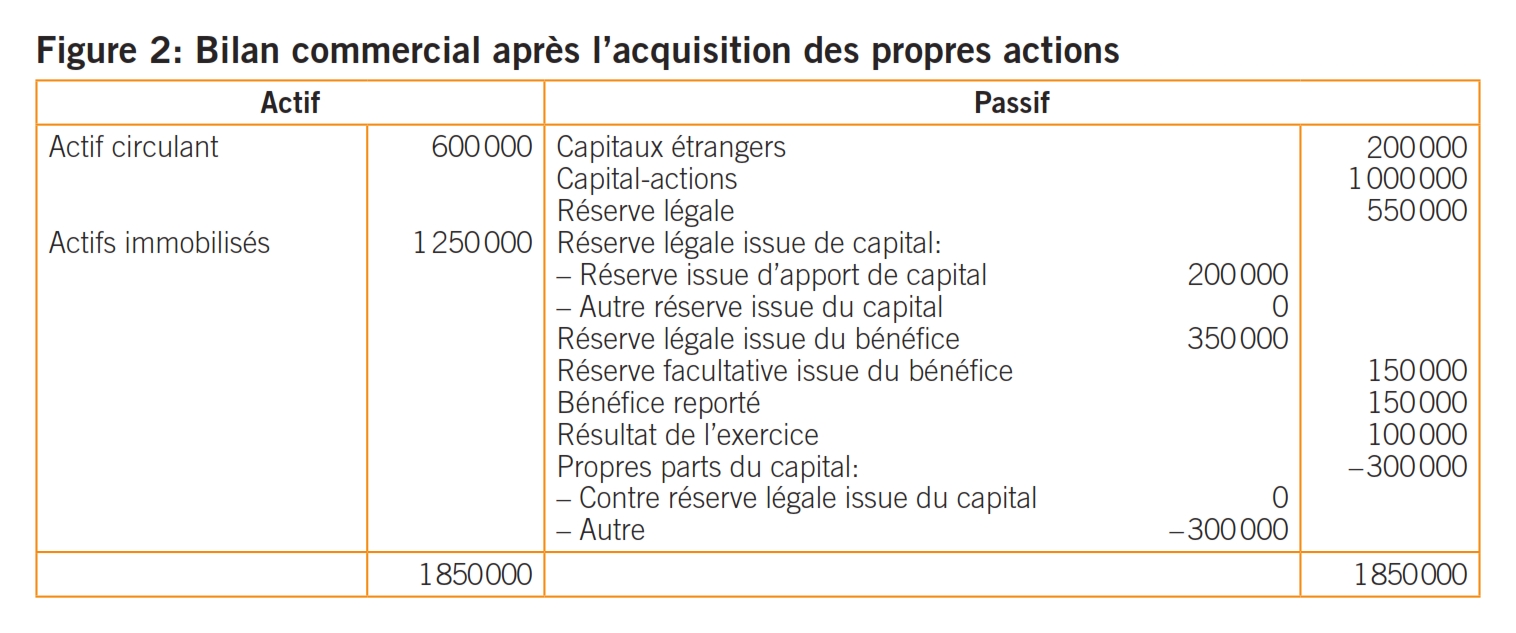

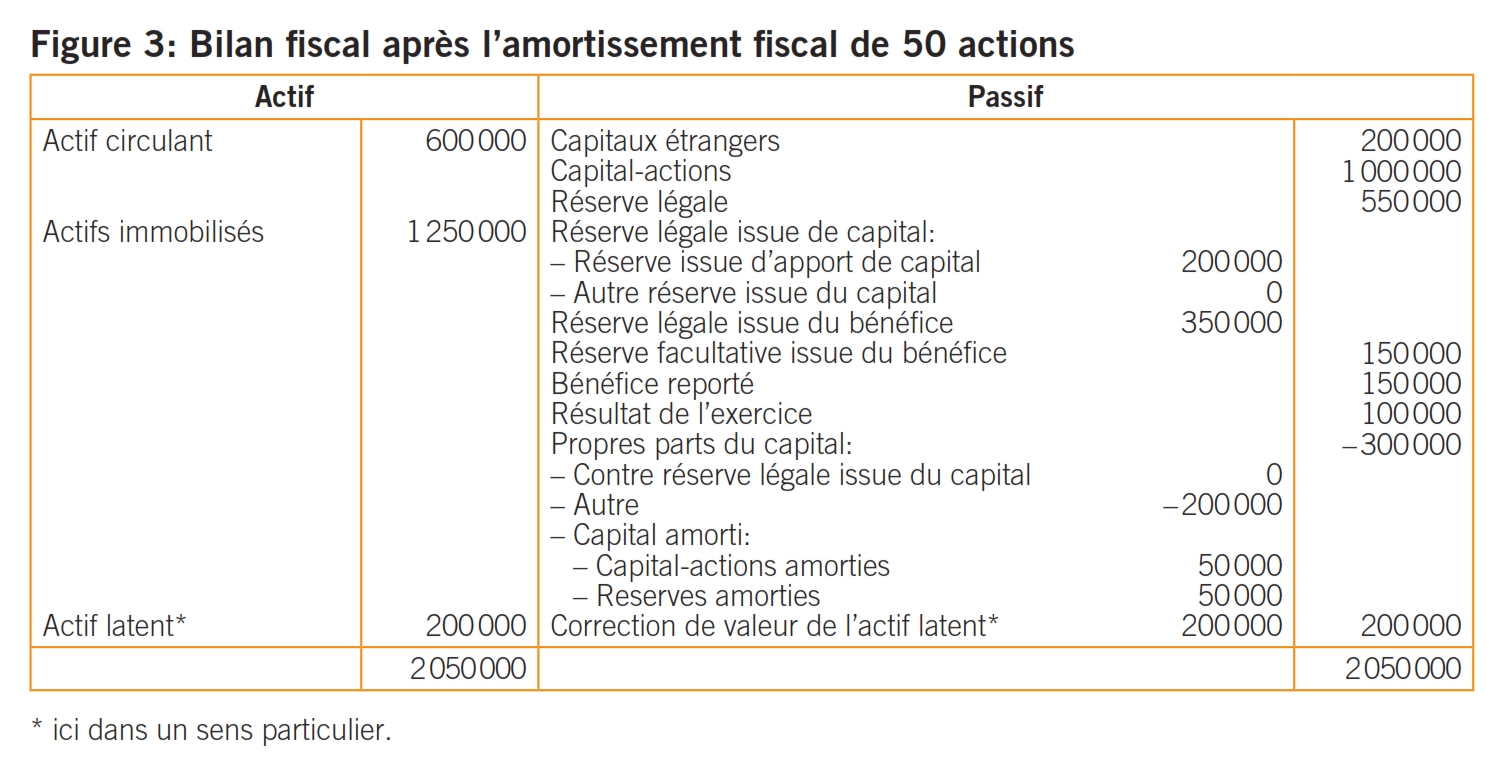

La société holding XYZ SA au capital-actions d’un million de francs achète à un vendeur 150 propres actions appartenant à sa fortune privée, d’une valeur nominale de 1000 CHF (15%) au prix de 300 000 CHF. Lors de l’acquisition, la société acquérante comptabilise à hauteur de 300 000 CHF une position négative de propres parts du capital contre la réserve légale issue du bénéfice. Les propres parts de lege fiscalement amorties à hauteur de 50 actions (5%, pourcentage excédentaire). L’impôt anticipé est dû au titre de la différence entre le prix d’acquisition et la valeur nominale, qui n’est toutefois pas comptabilisé dans le présent exemple (cf. figure 2).

Par le décompte fiscal, les propres parts de capital excédentaires deviennent des parts fiscalement amorties. L’ancien droit comptable tenait compte des parts fiscalement amorties dans le bilan fiscal au moyen d’une réserve négative.72 Dans le nouveau droit comptable, les propres parts ne sont plus inscrites à l’actif mais déjà présentées au passif en tant que positions négatives des capitaux propre. Plus aucune réserve négative supplémentaire n’est donc requise dans le bilan fiscal.73 Il existe néanmoins sur le plan fiscal la nécessité de désigner clairement les parts fiscalement amorties. C’est pourquoi nous postulons ici que la position négative pour les propres parts du capital dans le bilan fiscal soit transformée en une position négative pour parts amorties à hauteur du prix d’acquisition au prorata. Pour clarifier les conséquences fiscales, cette position peut encore être subdivisée en valeur nominale remboursée et en positions de réserve remboursée.74 L’impôt anticipé sur la différence entre la valeur nominale proportionnelle et le prix d’achat proportionnel n’est pas pris en compte dans l’exemple suivant (cf. figure 3). Les parts non amorties sont présentées à l’actif en tant qu’actif latent avec une correction de valeur correspondante au passif (cf. à ce propos le point 3.3).

La pratique fiscale antérieure est poursuivie en ce qui concerne l’imposition du dividende de liquidation.

Si la quote-part de 20% ou 35% est respectée, les conséquences de la liquidation partielle directe pour la part comprise entre 10% et 20% (pour la SA) ou 10% et 35% (pour la SÀRL) se manifestent lorsque la durée de détention dépasse deux ans.75, 76

Pour les premiers 10% de parts (ou lorsque seuls 10% des parts ont été acquis), une liquidation partielle directe intervient lorsque les parts sont détenues pendant plus de six ans.77

Une réglementation spéciale s’applique pour l’acquisition des propres droits de participation en relation avec un emprunt convertible ou à option ou un plan de participation des collaborateurs.78 Le délai est suspendu pendant au plus six ans.

D’un point de vue fiscal, le respect du délai est déterminé selon le principe FIFO.79 Le délai commence à courir à la date d’acquisition80 et prend fin après six ou douze81 ans, voire plus. L’exercice ou l’année civile ne sont donc pas pertinents pour le calcul du délai.

Les réserves (issue du bénéfice) distribuées sont assujetties à l’impôt anticipé. La créance d’impôt anticipé prend naissance à la date d’expiration de la durée de détention maximale et est due 30 jours plus tard (art. 12 al. 1bis en relation avec l’art. 4a al. 2 [et] 3 en relation avec l’art. 16 al. 1 let. c LIA).82

Si l’impôt anticipé dû ne peut pas être répercuté sur le vendeur (de l’époque) ou si son remboursement ne peut pas être exigé de ce dernier, le fisc simule le fait que la «distribution» a déjà été réduite de l’impôt anticipé. Il s’ensuit l’application du calcul du brut pour net. Une distribution supplémentaire intervient à hauteur du redressement (différence entre la distribution nette et brute). La société qui distribue doit s’acquitter de l’impôt anticipé sur la prestation brute. Il s’ensuit en définitive une charge fiscale de 53,85%. La société qui distribue doit imputer la distribution de bénéfice supplémentaire à ses réserves.

Si une position négative pour les propres parts de capital contre la RIAC est en revanche présentée, un remboursement de la valeur nominale et de la RIAC est pris en compte. Aucun impôt anticipé n’est dû.

Voici un exemple avec une position négative pour les propres parts de capital contre les réserves issues du bénéfice.

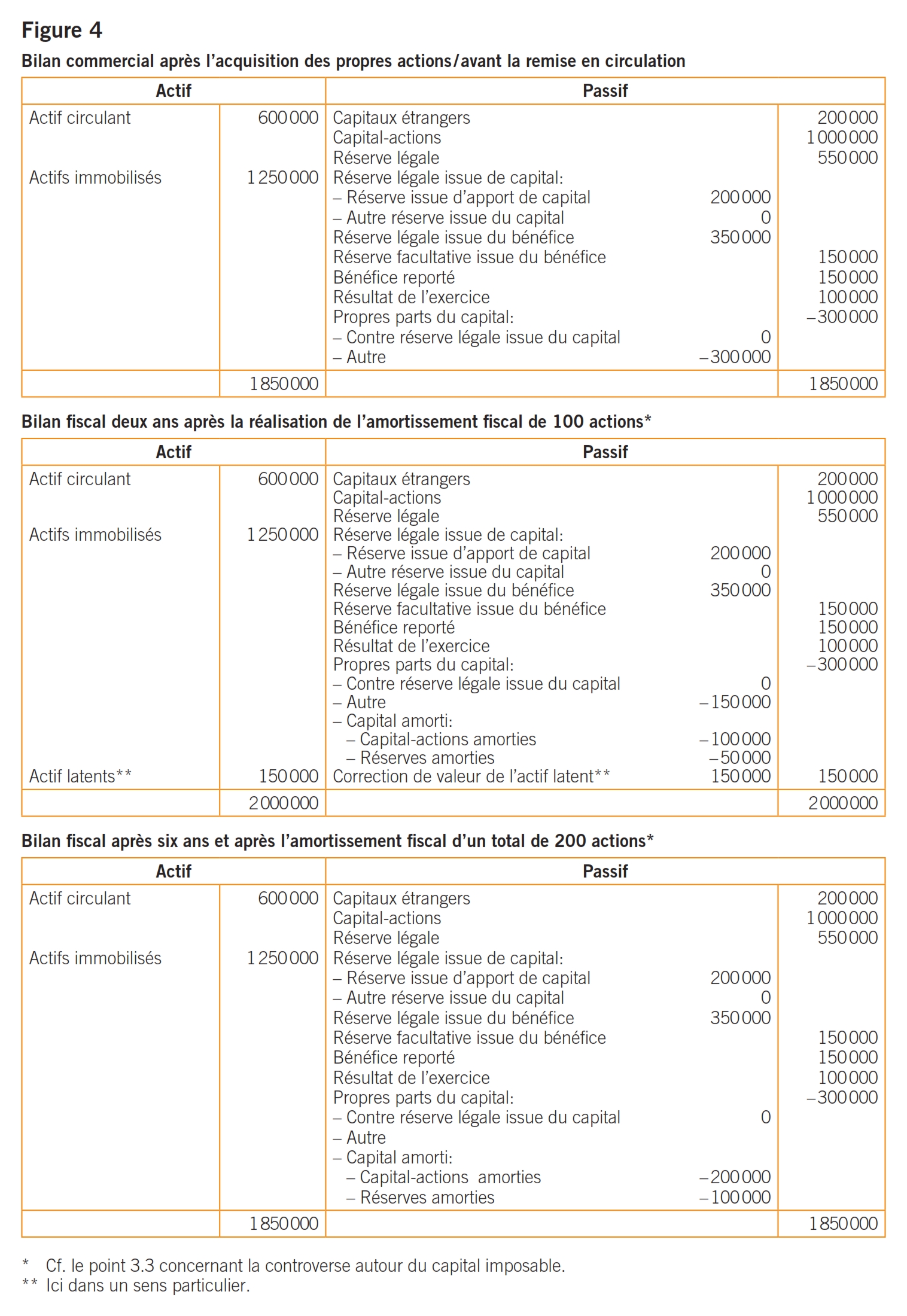

La société XYZ SA au capital-actions d’un million de francs achète à un vendeur 200 actions nominatives avec restriction de transfert appartenant à sa fortune privée, d’une valeur nominale de 1000 CHF (20%) au prix de 300 000 CHF. Lors de l’acquisition, la société acquérante comptabilise à hauteur de 300 000 CHF une position négative pour propres parts du capital contre les réserves facultatives issues du bénéfice. Un décompte fiscal des propres parts de capital à hauteur de 100 actions (10%) est réalisé après deux ans. Un décompte fiscal supplémentaire des 100 actions restantes intervient après six ans. L’impôt anticipé est dû. Il n’est pas pris en compte dans cet exemple (cf. figure 4).

Cf. également le point 3.2.2 et le point 3.3 à propos du bilan fiscal après l’acquisition des propres parts.

La pratique antérieure est poursuivie en ce qui concerne l’imposition du dividende de liquidation.

Les conséquences fiscales en matière d’impôts cantonaux sur le capital ainsi que les conséquences en matière d’impôt sur le bénéfice en raison d’éventuelles fluctuations de la valeur des propres parts du capital sont discutées pendant la durée de détention (évaluation dite subséquente).

Le bilan commercial et le bilan fiscal coïncident après un rachat des propres parts et l’exécution d’une réduction formelle du capital. Le calcul futur de l’impôt sur le capital doit donc s’appuyer sur le bilan commercial, sans autre formalité.

S’il y a juste eu un décompte fiscal, parce que les quotes-parts ou la durée de détention ont été dépassées, les propres parts de capital fiscalement amorties étaient corrigées dans l’ancien droit comptable par la constitution d’une réserve négative.83 La Circ. n° 5 1999 évoquait l’«imputation» dans le bilan fiscal des propres droits de participation décomptés sur le capital déterminant. D’une manière ou d’une autre, les propres parts du capital n’étaient plus déterminantes pour le calcul de l’impôt sur le capital.

Dans le nouveau droit comptable, les propres parts ne sont plus inscrites à l’actif et une position négative est déjà présentée au bilan commercial.

Nos réflexions sont les suivantes à ce propos: au plan économique, l’acquisition des propres parts se traduit pour l’entreprise par une sortie de capitaux. Selon le nouveau droit comptable, cela doit être exprimé par une position négative au sein des capitaux propres, comme expliqué. Certains auteurs estiment par conséquent qu’aucun actif n’est acquis lors de l’acquisition des propres parts de capital.

Cette réflexion ne tient cependant pas compte du fait que l’acquisition des propres parts de capital est autorisée en droit civil dans certaines limites et n’entraîne pas de réduction formelle du capital, sauf si l’acquisition vise précisément cet objectif. S’il fallait y voir un capital propre négatif au plan du droit commercial, les dispositions relatives à la réduction du capital seraient contournées.

L’action et la part sociale représentent en outre un droit sur le capital social et sont souvent titrisées. Les droits de vote et en règle générale aussi les droits aux dividendes sont certes suspendus tant que la société détient ses propres parts du capital,84 mais celles-ci restent négociables et doivent être réinjectées dans le circuit économique après un certain délai. La réintroduction dans le circuit économique s’effectue en droit civil par le biais d’une opération d’achat d’un tiers, non par une augmentation formelle du capital. Les propres parts du capital représentent ainsi un actif. Elles continuent d’exister en droit civil.

Les propres parts du capital ont également une valeur économique dans la perspective d’une revente ultérieure, mais qui ne se manifestera qu’ultérieurement.

Les propres parts du capital ne sont certes plus comptabilisées à l’actif, mais elles constituent toujours un actif en droit civil, mais aussi au plan économique. Il s’agit toutefois d’un actif temporairement privé de sa substance et donc temporairement latent. En ce sens, la justification comptable en tant que position négative dans les fonds propres doit être considérée comme une réserve négative au plan comptable, comme le défend Handschin.85

C’est également sur cette vision que se fonde la conception de l’art. 4a LIA. Car c’est en effet le seul moyen de justifier un report fiscal d’un point de vue dogmatique. L’art. 4a LIA n’a pas été modifié lors de l’introduction du nouveau droit comptable. On peut donc continuer à considérer qu’il s’agit d’un actif au plan fiscal.

S’il fallait à l’inverse tabler à présent sur un capital propre négatif en droit commercial, il y aurait toujours une liquidation partielle directe au plan fiscal. Dans ce cas, le dividende de liquidation pourrait déjà être imposé en application de l’art. 4 al. 1 let. b LIA et l’art. 4a LIA serait superflu.86 Étant donné que cette dernière disposition reste applicable de manière inchangée, elle devrait être considérée comme une norme fiscale corrective dans le cas d’un capital propre négatif.87 Mais une telle modification n’avait sans doute pas été envisagée par le législateur.

Selon l’avis défendu ici, la position négative pour les propres parts de capital doit être considérée comme un actif latent. Dans le cas de parts fiscalement amorties, cela aurait pour conséquence qu’il y aurait un actif corrigé en valeur, qui réduit le capital imposable.

Dans la mesure où il n’y a pas d’amortissement fiscal parce que les quotes-parts et la durée de détention n’ont pas (encore) été dépassées, l’administration des contributions estime que la position négative pour les propres parts du capital ne doit pas être prise en compte fiscalement.88 La société doit par conséquent déclarer le capital propre non réduit. L’administration des contributions justifie cela par le fait que l’introduction du nouveau droit comptable visait uniquement une autre présentation sans conséquences sur le droit fiscal (neutralité fiscale du nouveau droit comptable).89 Certaines voix dans la littérature ont contredit cette interprétation.90 Dans sa décision du 22 novembre 201691, le Tribunal des recours fiscaux du canton de Zurich a suivi les avis précités de la littérature. Il a expliqué que le principe de l’importance déterminante s’appliquait également à l’impôt sur le capital zurichois et qu’il manquait une règle d’ajustement pour un traitement fiscal différent.92 Cela s’appliquerait qu’il y ait eu ou non un décompte fiscal préalable et quel qu’en soit le montant. Selon la décision zurichoise, la position négative doit donc toujours être prise en compte en tant que position négative pour le calcul de l’impôt sur le capital impliquant une diminution du capital imposable.

En droit commercial, les propres parts de capital doivent certes être comptabilisées au bilan en tant que position négative des capitaux propres, mais le capital propre ne constitue qu’une valeur arithmétique. Cela ne change rien à la qualité des propres parts de capital en tant qu’actif. Il s’agit juste d’une représentation modifiée. La situation est similaire à celle d’un compte courant négatif qui au lieu de figurer à l’actif est présenté dans le capital emprunté ou à celle d’une correction de valeur comptabilisée en tant que position négative sous les actifs correspondants ou à celle d’un capital social non libéré qui doit figurer dans l’actif immobilisé ou à celle d’une perte qui pouvait être inscrite à l’actif dans l’ancien droit comptable. La teneur matérielle de toutes ces positions est toujours déterminante. Par conséquent, la position négative pour propres parts du capital doit être considérée comme un actif qui figure au passif.

Si l’on se fonde sur l’idée du droit commercial selon laquelle le capital propre représente la différence entre les actifs et le capital emprunté (et correspond donc à l’actif net),93 la teneur matérielle des différentes positions serait également importante au plan fiscal. La seule question qui se poserait serait de savoir si l’actif latent devrait être considéré comme couvert ou comme ayant fait l’objet d’une «correction de valeur». Pour la question de la couverture fiscale, il serait possible de déterminer s’il y a eu précédemment un amortissement fiscal ou non. Dans ce sens, l’art. 4a LIA ne devrait pas être considéré comme une norme fiscale correctrice, mais comme un critère de qualification fiscale. Ce point de vue permettrait de poursuivre la pratique fiscale antérieure. Dans le cas de parts amorties, il faudrait donc considérer qu’il s’agit d’une non-valeur alors que l’actif latent serait une valeur.

C’est une autre question de savoir si la notion de capital propre en économie ou en droit commercial correspondant à la notion fiscale. La notion de capital propre imposable ressort de l’art. 29 al. 2 LHID. Il s’agit d’une notion de droit fédéral.94 Selon l’art. 29 al. 2 let. a LHID, le capital propre imposable est constitué du capital-actions libéré, des réserves ouvertes et des réserves latentes constituées au moyen de bénéfices imposés. Il n’est pas question ici de position négative pour les propres parts de capital.95 Selon cette formulation, la position négative ne serait donc pas déterminante pour le calcul de l’impôt sur le capital. Dans le cas de propres parts du capital fiscalement amorties, la position négative pour les propres parts du capital devrait jouer le rôle de réserve négative même au plan fiscal. Il faut espérer que le Tribunal fédéral tranchera cette question dans son arrêt à venir.

Dans l’ancien droit comptable, les modifications de valeur (évaluations dites subséquentes) devaient être comptabilisées avec une incidence sur le résultat pendant la durée de détention. Elles étaient cependant corrigées par rapport à l’impôt sur le bénéfice, pour autant que les propres parts de capital étaient fiscalement amorties.96 Les corrections de valeur comptabilisées devaient être prises en compte avec une incidence sur l’impôt sur le bénéfice en ce qui concerne les parts non amorties.97 Dans le nouveau droit comptable, les fluctuations de valeur ne sont (plus) saisies au plan comptable pendant la durée de détention. L’administration des contributions considère que les fluctuations de valeur doivent pouvoir continuer à être prises en compte fiscalement.98 Dans la décision évoquée, le Tribunal des recours fiscaux du canton de Zurich estime qu’une prise en compte hors des livres de comptes et donc purement fiscale des fluctuations de valeurs est prohibée.99 Dans la décision en question, il n’a toutefois eu à statuer que sur l’impôt sur le capital.

Concernant les fluctuations de valeur pendant la durée de détention, l’argumentation du Tribunal des recours fiscaux du canton de Zurich est, dans ses fondements, compréhensible. Si les propres parts étaient toutefois considérées comme un actif latent, une correction fiscale serait exclue dans le cas d’un amortissement fiscal. Dans le cas de parts non amorties, une correction de valeur fiscale ne serait plus possible que dans le cas d’une correction de valeur forcée ou d’une dissolution forcée d’une correction de valeur fiscale préalable. Les applications pratiques seraient sans doute plutôt rares.

Nous évoquerons ci-après les conséquences fiscales en cas de remise en circulation des propres parts du capital respectivement en cas de revente par la société. La situation est complexe d’un point de vue fiscal et n’a pas encore été totalement clarifiée.

Si les propres parts du capital ont été détruites dans le cadre d’une réduction formelle du capital, une revente ou une aliénation ultérieure de ces parts est impossible. Au cas où une augmentation de capital est nécessaire une augmentation formelle de capital doit être réalisée.

Une augmentation du capital de tiers est traitée au niveau de l’impôt direct comme un apport et est sans incidence fiscale pour la société émettrice (cf. également art. 60 let. a LIFD; art. 24 al. 2 let. a LHID). Dans le cas d’une émission au-dessus du pair,la plus-value (agio) doit être affectée à la RIAC (art. 5 al. 1bis LIA). Dans la perspective du droit de timbre d’émission, la valeur nominale antérieure du capital social est formellement augmentée (art. 5 al. 1 let. a LT). Pour le calcul de la franchise de 1 million CHF, le capital propre décompté au jour de l’augmentation (valeur nominale du capital et RIAC) et la contrepartie actuelle sont déterminants (art. 6 al. 1 let. h LT).100 Le droit de timbre d’émission prend naissance au moment déterminé à l’art. 7 LT. L’échéance se fonde sur l’art. 11 LT. Le droit de timbre est de 1% et est en principe calculé sur la contrepartie nette101 pour les droits de participation, mais au moins sur la valeur nominale (art. 8 al. 1 let. a LT). Dans le cas d’une émission au-dessus du pair, le droit de timbre d’émission peut en outre être déduit de la contrepartie nette, conformément à la pratique. Le droit de timbre est dû par la société (art. 10 al. 1 LT).

Une souscription de parts initiale (la société souscrit ses propres parts) n’engendre aucun flux de fonds de l’extérieur. Selon la doctrine récente, un tel procédé est admissible en droit civil dans la mesure de fonds propres librement disponibles.102, 103

Lorsqu’il s’agit de propres parts du capital fiscalement amorties, les propres parts du capital peuvent de nouveau être aliénées en droit civil à une date ultérieure, par exemple par le biais d’une vente. Cette revente constitue cependant une remise en circulation de capital d’un point de vue économique.

Dans l’ancien droit comptable, la revente des propres parts du capital donnait lieu à un changement d’actifs dans le bilan commercial (comptabilisation: liquidités à propres parts). Une plus- ou moins-value était comptabilisée avec une incidence sur le résultat. Au passif, la réserve pour propres parts du capital était transférée dans les réserves à partir desquelles elle avait initialement été constituée.104

Dans le nouveau droit comptable, le prix de revente est compensé par la position négative pour propres parts du capital (ancienne valeur d’acquisition) dans le bilan commercial. La loi ne précise pas comment comptabiliser un éventuel produit en plus ou en moins. Une comptabilisation sans incidence sur le résultat dans le capital propre est acceptable en droit commercial, à l’instar d’une comptabilisation avec une incidence sur le résultat.105 Dans le cas d’une comptabilisation sans incidence sur le résultat, la plus-value doit être comptabilisée en droit commercial dans la réserve légale issue du capital. Une moins-value éventuelle réduit la réserve légale issue du capital. Dans le cas d’une comptabilisation avec incidence sur le résultat, la plus- ou moins-value est présentée en tant que produit extraordinaire ou charge extraordinaire.

Dans la pratique, la remise en circulation ou la revente de parts fiscalement amorties n’avait pas de conséquences fiscales lorsque le prix de revente correspondait au minimum à la valeur nominale. Dans la mesure où le prix de revente dépassait la valeur nominale, il y avait un apport de capital ouvert (agio). Le capital de base formel et les réserves décomptées étaient fiscalement complétés.

Une RIAC à hauteur des réserves remises en circulation étailt créée dans la perspective de l’impôt anticipé.106

Comme la valeur nominale n’était pas formellement modifiée à cette occasion, la remise en circulation ne déclenchait pas de droit de timbre d’émission.107 Un droit de timbre d’émission était uniquement dû dans la mesure où le prix de remise en circulation dépassait la valeur vénale. Dans ces conditions, le paiement de l’acquéreur s’effectuait sans contrepartie et il y avait un supplément d’apport.108

Selon l’administration des contributions, il n’y a pas eu de changements dans le nouveau droit comptable lors de la remise en circulation de parts amorties.109 La doctrine et le Tribunal des recours fiscaux du canton de Zurich n’adhèrent qu’en partie à cette interprétation.110

Une plus- ou moins-value éventuelle pouvant être comptabilisée en droit commercial tant sans incidence sur le résultat qu’avec une incidence sur le résultat, les deux variantes doivent être examinées séparément.

Dans la décision déjà évoquée, le Tribunal des recours fiscaux du canton de Zurich a notamment pris position sur la comptabilisation et sur les conséquences fiscales dans le cas d’une remise en circulation de parts fiscalement amorties.111 Le Tribunal administratif du canton de Zurich ne s’est pas exprimé sur ce point. La décision a fait l’objet d’un recours devant le Tribunal fédéral.

Le Tribunal des recours fiscaux du canton de Zurich estime qu’une plus-value (différence entre la valeur d’acquisition précédente et le prix de remise en circulation) devrait être justifiée dans les réserves légales issues du capital en cas de comptabilisation sans incidence sur le résultat. Une RIAC serait créée du point de vue fiscal. Une moins-value réduirait la réserve légale issue du capital, indépendamment du fait que des réserves issues d’apport de capital ou d’autres réserves aient été utilisées pour l’amortissement fiscal antérieur. Selon le Tribunal des recours fiscaux du canton de Zurich, il n’y aurait donc pas de conséquences fiscales pour la société procédant à la remise en circulation, que ce soit dans le cas d’une plus- ou d’une moins-value comptabilisée sans incidence sur le résultat.

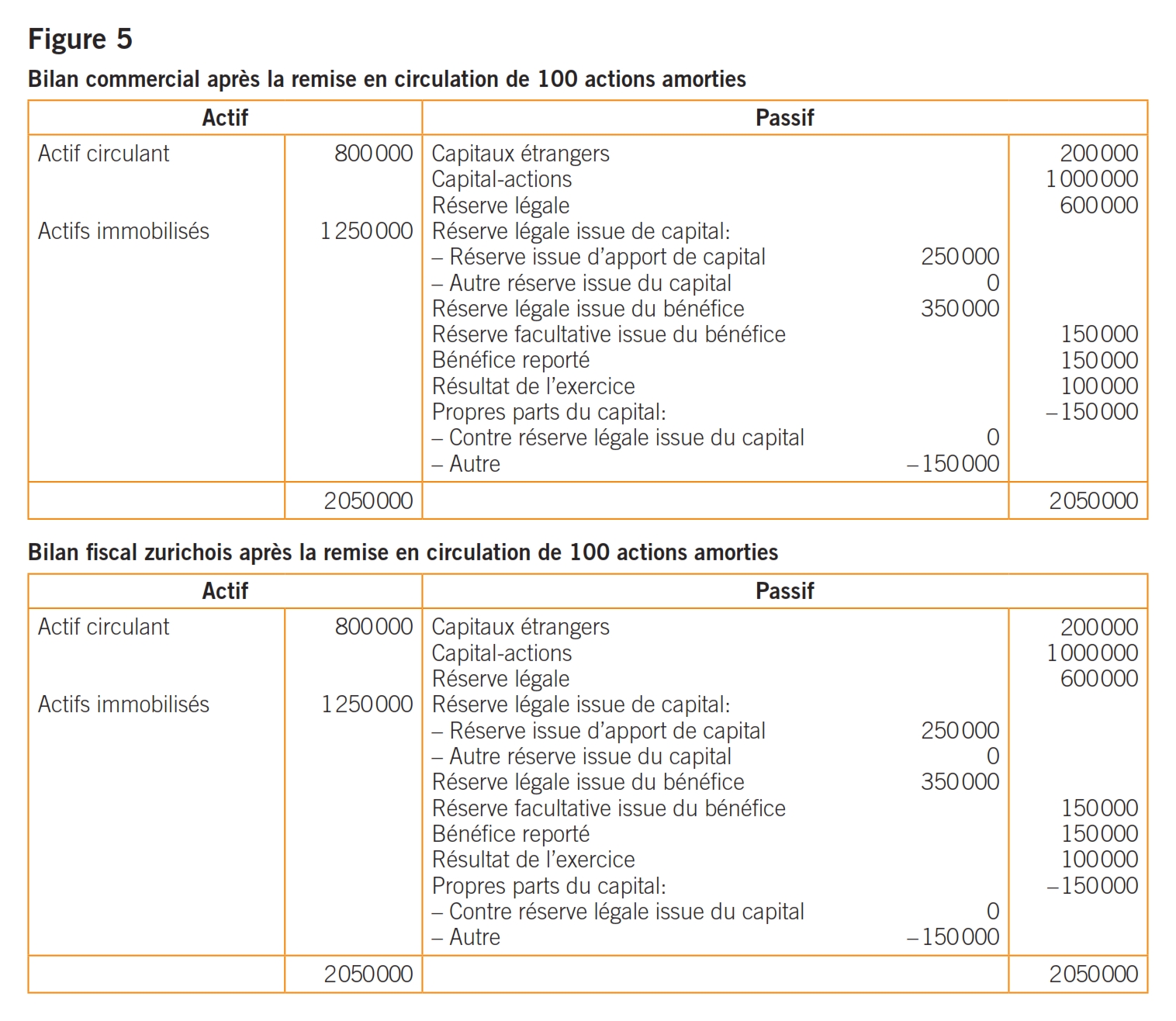

Dans le cas d’une comptabilisation sans incidence sur le résultat d’une plus-value, la situation serait donc la suivante de l’avis du Tribunal des recours fiscaux du canton de Zurich:

La société XYZ SA au capital-actions de 1 million CHF avait antérieurement acheté 200 actions d’une valeur nominale de 1000 CHF (20%) au prix de 300 000 CHF. Sur les 200 propres actions, 100 (10%) ont été amorties au plan fiscal après le dépassement de la durée de détention. Le prix d’achat au prorata était de 150 000 CHF. Sur ce montant, 50 000 CHF ont été fiscalement décomptés contre des réserves issues du bénéfice (c.-à-d. la part de l’ancienne valeur d’acquisition excédant la valeur nominale). Lors du décompte, l’impôt anticipé dû a été imputé à l’ancien vendeur et remboursé à la société par ce dernier. La société revend à présent ces 100 actions amorties d’une valeur nominale de 1000 CHF au prix de 200 000 CHF à un particulier. La plus-value de 50 000 CHF par rapport au prix d’achat de l’époque est comptabilisée sans incidence sur le résultat (cf. figure 5).

Le bilan commercial avant la remise en circulation correspond à celui de la figure 4.

Ci-après quelques réflexions supplémentaires à ce sujet: d’un point de vue économique, un apport a lieu à hauteur de 200 000 CHF. Le total du bilan est également augmenté de 200 000 CHF au plan comptable. Si les propres parts du capital étaient considérées comme un capital propre négatif en droit commercial, les conséquences fiscales suivantes devraient être envisagées:

Lors de la remise en circulation des parts et de la dissolution de la position négative pour les propres parts du capital, tant le capital social que les réserves antérieures sont remis à niveau. Ces comptes demeurent toutefois inchangés en droit commercial. De nouvelles réserves sont créées au plan économique et du droit commercial uniquement à hauteur de la plus-value (1re comptabilisation: liquidités à position négative pour les propres parts du capital 150 000 CHF; 2e comptabilisation: liquidités à RIAC 50 000 CHF).

Dans une optique systématique, la totalité du prix de remise en circulation devrait être considérée comme un apport de capital concernant les impôts directs (cf. également art. 60 al. 1 let. a LIFD ou art. 24 al. 2 let. a LHID).

En référence à l’impôt anticipé, l’hypothèse suivante devrait être établie: l’art. 5 al. 1bis LIA suppose pour la reconnaissance fiscale de la RIAC qu’il y ait une justification séparé dans le bilan commercial.112 Une justification séparée dans le cadre de la RIAC intervient en droit commercial uniquement à hauteur de la plus-value. La remise en circulation économique de la valeur nominale et des réserves antérieures n’entraîne aucune nouvelle justification comptable séparée. La première condition de la reconnaissance fiscale de la RIAC n’est donc remplie qu’en ce qui concerne la plus-value. L’art. 5 al. 1bis LIA suppose par ailleurs pour la reconnaissance de la RIAC qu’il s’agit d’apports, d’agios et de versements supplémentaires. Ces notions ne sont pas définies dans la LIA.113 Selon l’énoncé de la disposition, il est toutefois nécessaire que la prestation soit fournie par le détenteur des droits de participation114 et que la base de capital propre soit augmentée grâce à un apport de capital propre de tiers.115 Cette interprétation recouvre aussi le sens et le but de la norme, qui entendait corriger les conséquences négatives du principe de la valeur nominale jusqu’à présent applicable.116 La deuxième condition pour la constitution de la RIAC dans le cas d’une remise en circulation serait donc également remplie.

La notion de versement supplémentaire provient cependant de la LT. Selon la pratique actuelle de l’administration des contributions, un tel versement ne serait pas retenu dans la mesure où le prix de remise en circulation correspond à la valeur vénale (art. 5 al. 2 let. a LT) a contrario117). Dans le cadre du nouveau droit comptable, il serait possible d’argumenter que l’acquéreur entend justifier un «rapport de participation» avec le paiement du prix d’acquisition. Mais si les propres parts du capital ne constituaient plus un actif dans le nouveau droit comptable, l’acquéreur procéderait au paiement sans recevoir un actif en échange. En d’autres termes: il n’y aurait pas de contrepartie, ce qui impliquerait de répondre par l’affirmative à l’existence d’un versement supplémentaire dans le sens de l’art. 5al. 2 let. a LT et ce sur l’ensemble du prix de remise en circulation. La valeur nominale antérieure serait donc de nouveau assujettie au droit de timbre d’émission, ce qui serait justifié dans le sens où elle a été remboursée franche d’impôts à l’occasion de la liquidation partielle directe.118

Même en relation avec le droit de timbre de négociation, une modification s’imposerait, car celui-ci ne devrait plus être accepté comme capital propre négatif dans le concept de l’apport de capital.

S’il y a toutefois un actif latent, il faudrait vérifier si une comptabilisation sans incidence sur le résultat serait justifiée en droit commercial.

Selon le Manuel suisse d’audit, une comptabilisation de l’apport de capital sans incidence sur le résultat, mais aussi avec incidence sur le résultat est correcte.119 Il justifie l’admissibilité de la comptabilisation avec incidence sur le résultat par le fait que la notion de rendement n’a pas été définie par la loi et que la saisie des transactions entre la société et ses propriétaires en tant que bailleurs de fonds n’est prescrite nulle part ailleurs.

La comptabilisation devrait suivre les principes généraux avec la qualification comptable en tant qu’actif latent postulée ici. Autrement dit, seule une comptabilisation avec incidence sur le résultat serait admissible (variante 1).

Dans ce cas, seule la plus-value serait fiscalement déterminante et devrait être considérée comme un apport de capital concernant les impôts directs (cf. également art. 60 al. 1 let. a LIFD ou art. 24 al. 2 let. a LHID).

Seule la plus-value devrait également être examinée dans la perspective de l’impôt anticipé. Faute de présentation séparée dans le bilan commercial, la création de RIAC ne serait toutefois pas possible.

Si l’on considère les propres parts du capital comme un actif latent, la pratique fiscale antérieure pourrait être poursuivie, tant en ce qui concerne le droit de timbre d’émission que le droit de timbre de négociation (éventuel).

On pourrait cependant aussi se demander si les propres parts du capital devraient être traitées alternativement dans le nouveau droit comptable, en raison de la possibilité de traitement comptable alternatif (variante 2). L’interprétation dépendrait ici de la qualification fiscale. Une comptabilisation sans incidence sur le résultat devrait être opérée dans le cas de parts fiscalement amorties. Les conséquences fiscales seraient les mêmes que pour le capital propre négatif.

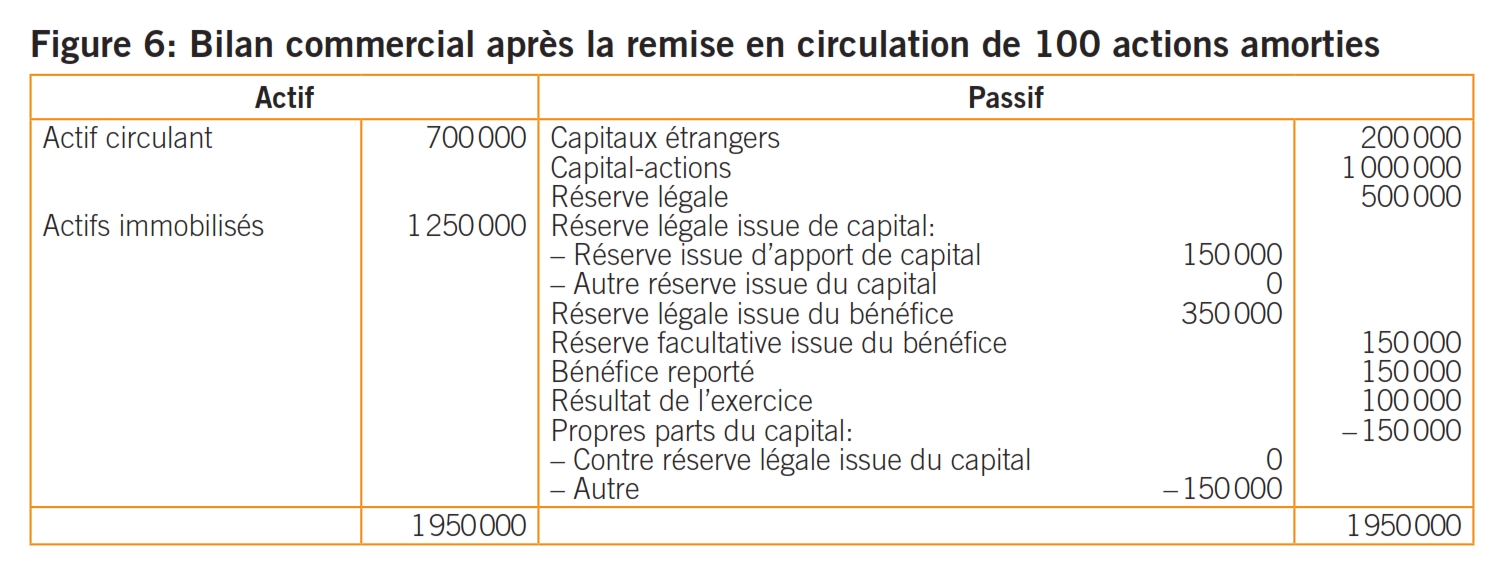

En cas de comptabilisation sans incidence sur le résultat d’une moins-value, la situation serait la suivante selon l’avis du Tribunal des recours fiscaux du canton de Zurich:

Antérieurement, la société XYZ SA avait acheté 200 actions d’une valeur nominale de 1000 CHF (20%) au prix de 300 000 CHF. Sur les 200 propres actions, 100 (10%) avaient été immédiatement amorties au plan fiscal. Le prix d’achat au prorata était de 150 000 CHF. Sur ce montant, 50 000 CHF ont été fiscalement décomptés (cela correspond à la différence entre le prix d’achat et la valeur nominale). La société revend à présent ces 100 actions amorties à une valeur nominale de 1000 CHF au prix de 100 000 CHF (donc à la valeur nominale) à un particulier. La moins-value (par rapport au prix d’acquisition de l’époque) de 50 000 CHF est comptabilisée sans incidence sur le résultat (cf. figure 6).

Le bilan commercial avant la remise en circulation correspond à celui de la figure 4.

Selon les explications du Tribunal des recours fiscaux du canton de Zurich, la comptabilisation sans incidence sur le résultat de la moins-value serait toujours à la charge des réserves issues du capital. Dans l’exemple présent, la liquidation partielle avait été réalisée à l’époque à la charge des autres réserves (réserves facultatives issues du bénéfice). Une comptabilisation de la moins-value à la charge des réserves issues du capital entraîne néanmoins ici une réduction de la RIAC, faute d’autres réserves issues d’apport de capital.

Le bilan fiscal zurichois après la remise en circulation de 100 actions amorties correspond au bilan commercial.

Dans l’opinion défendue ici, selon laquelle les propres parts du capital représentent un actif latent, la moins-value devrait impérativement être comptabilisée avec une incidence sur le résultat selon la variante 1. Au plan fiscal, la moins-value devrait être prise en compte en tant que charge non justifiée au plan commercial. Dans la variante 2, il y aurait en cas d’amortissement fiscal un capital propre négatif et la moins-value devrait impérativement être comptabilisée sans incidence sur le résultat.

Dans le cas d’une comptabilisation avec une incidence sur le résultat, la plus-value (bénéfice) doit être neutralisée au plan de l’impôt sur le bénéfice et affectée à la RIAC fiscalement déterminante, selon les explications du Tribunal des recours fiscaux du canton de Zurich, en application du § 66 let. a StG ZH120 (cf. également art. 60 let. a LIFD; art. 24 al. 2 let. a LHID). Une moins-value (perte) devrait être calculée en tant que charge non justifiée au plan commercial, en application du § 64 al. 1 ch. 2 StG ZH (cf. également art. 58 al. 1 let. b LIFD; art. 24 al. 1 let. a LHID). Dans ce cas, le capital propre justifié en droit commercial demeurerait inchangé. Selon le Tribunal des recours fiscaux du canton de Zurich, la plus- ou moins-value justifiée en droit commercial est donc neutralisée en application des règles de correction fiscales. La remise en circulation est donc sans conséquences pour l’impôt sur le bénéfice de la société procédant à la revente.

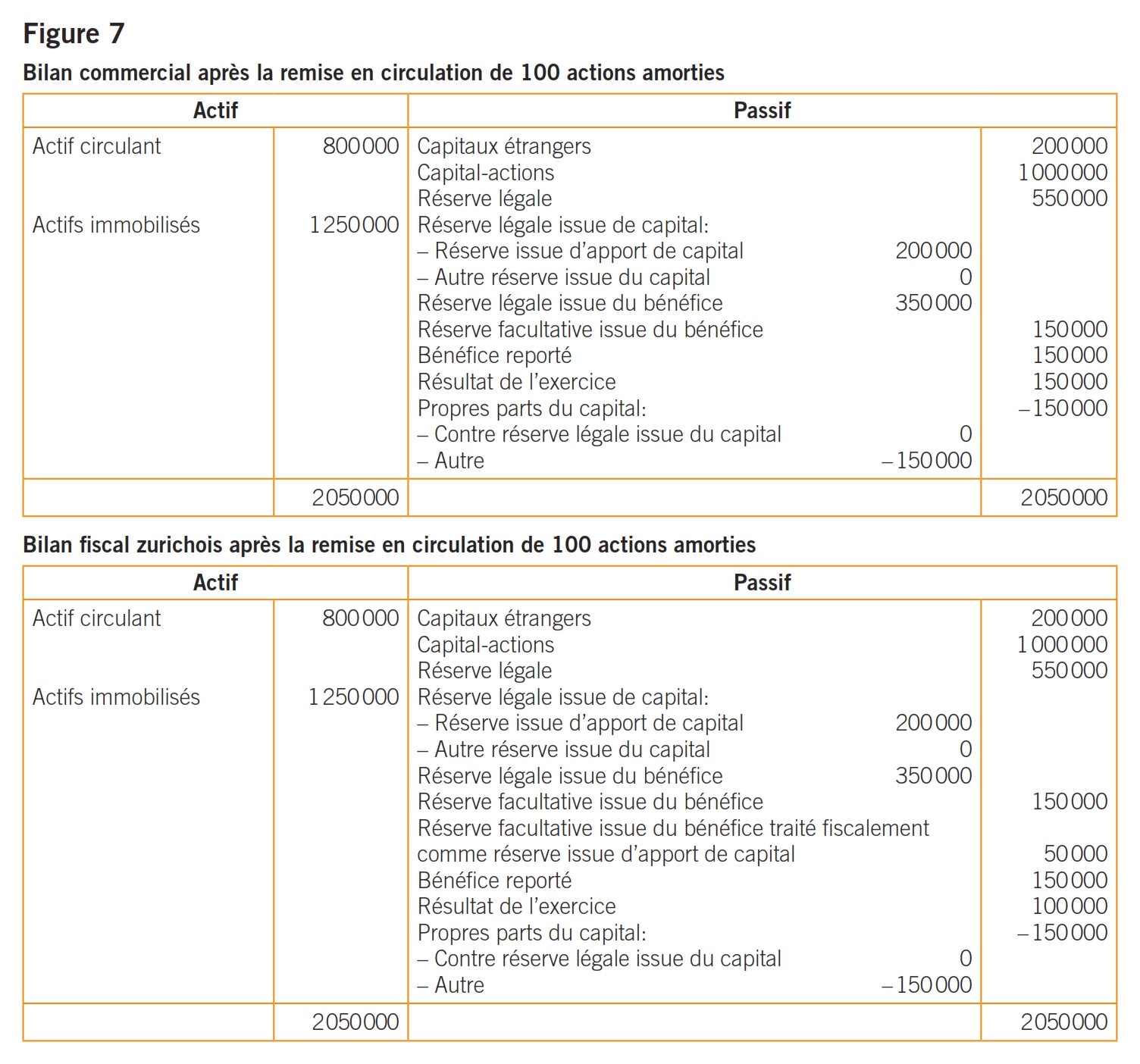

Dans le cas d’une comptabilisation avec incidence sur le résultat d’une plus-value, la situation serait donc la suivante selon le Tribunal des recours fiscaux du canton de Zurich:

Antérieurement, la société XYZ SA avait acheté 200 actions nominatives avec restriction de transfert d’une valeur nominale de 1000 CHF (20%) au prix de 300 000 CHF. Sur les 200 propres actions, 100 (10%) ont été amorties au plan fiscal après le dépassement de la durée de détention. Le prix d’achat au prorata était de 150 000 CHF. Sur ce montant, 50 000 CHF ont été fiscalement décomptés (différence entre le prix d’acquisition et la valeur nominale). Lors du décompte, l’impôt anticipé dû a été imputé à l’ancien vendeur et remboursé à la société par ce dernier. La société revend à présent ces 100 actions amorties d’une valeur nominale de 1000 CHF au prix de 200 000 CHF à un particulier. La plus-value de 50 000 CHF par rapport au prix d’achat de l’époque est comptabilisée avec une incidence sur le résultat (cf. figure 7).

Le bilan commercial avant la remise en circulation correspond à celui de la figure 4.

Dans le cas d’un actif latent, une correction est parfaitement possible au plan de l’impôt sur le bénéfice en cas de comptabilisation avec incidence sur le résultat, en application du § 66 let. a StG ZH (ou de l’art. 60 al. 1 let. a LIFD; art. 24 al. 2 let. a LHID).

On peut se demander si une RIAC fiscalement reconnue pourrait être créée à hauteur de la plus-value, car le bénéfice fiscalement neutralisé serait enregistré en droit commercial dans les réserves issues du bénéfice.

La pratique actuelle pourrait être poursuivie dans l’optique du droit de timbre d’émission et du droit de timbre de négociation.

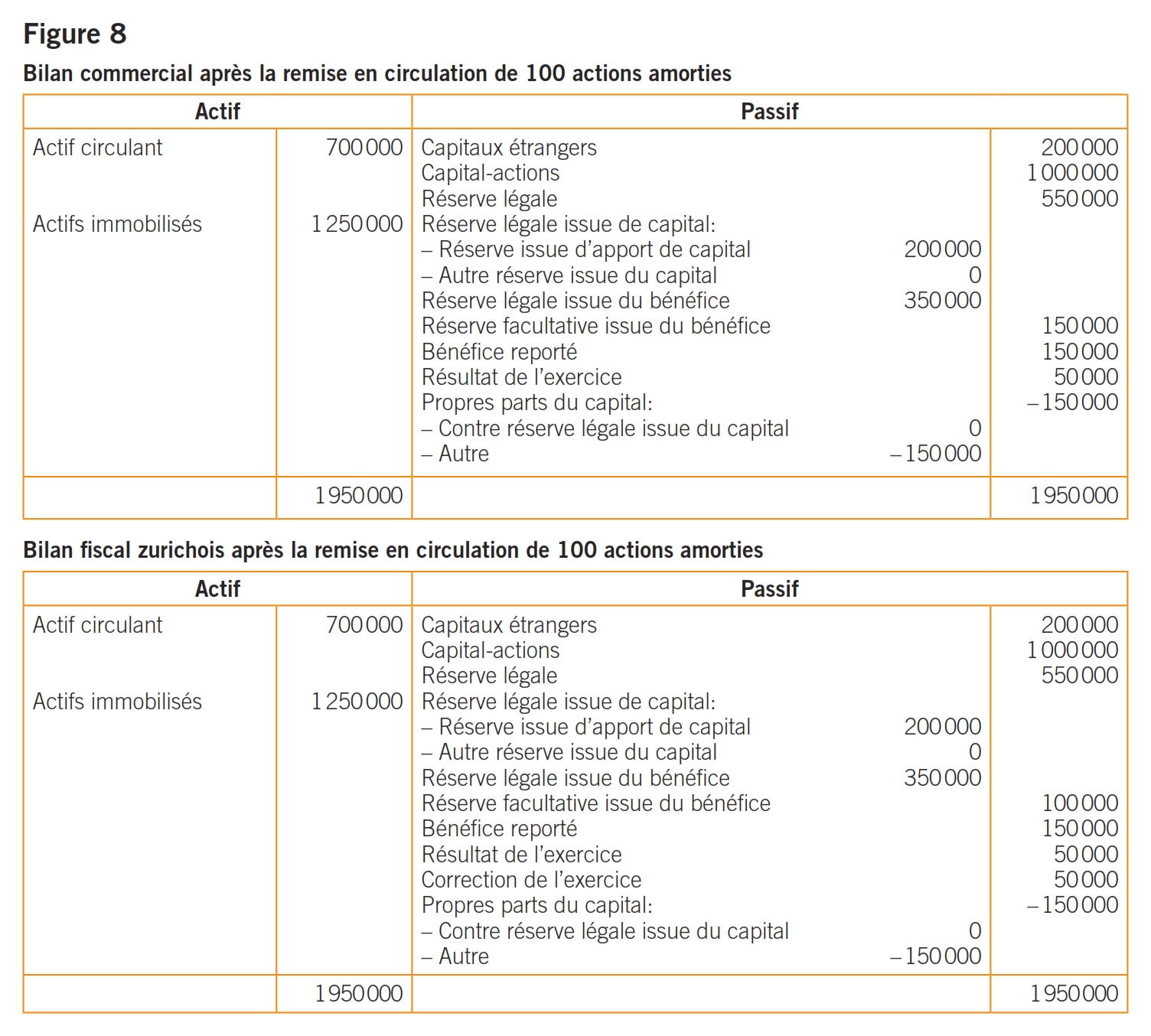

En cas de comptabilisation avec incidence sur le résultat d’une moins-value, la situation serait la suivante selon le Tribunal des recours fiscaux du canton de Zurich:

La société XYZ SA au capital-actions de 1 million CHF avait antérieurement acheté 200 actions avec restriction de transfert d’une valeur nominale de 1000 CHF (20%) au prix de 300 000 CHF. Sur les 200 propres actions, 100 (10%) ont été amorties au plan fiscal après le dépassement de la durée de détention. Le prix d’achat au prorata était de 150 000 CHF. Sur ce montant, 50 000 CHF ont été fiscalement décomptés (c.-à-d. la part de la valeur d’acquisition excédant la valeur nominale). Lors du décompte, l’impôt anticipé dû a été imputé à l’ancien vendeur et remboursé à la société par ce dernier. La société revend à présent ces 100 actions amorties à une valeur nominale de 1000 CHF au prix de 100 000 CHF (valeur nominale) à un particulier. La moins-value par rapport au prix d’achat de l’époque de 50 000 CHF est comptabilisée avec une incidence sur le résultat (cf. figure 8).

Le bilan commercial avant la remise en circulation correspond à celui de la figure 4.

D’après les explications du Tribunal des recours fiscaux du canton de Zurich, la moins-value est calculée pour l’impôt sur le bénéfice en application du § 64 StG ZH (cf. art. 58 al. 1 let. b LIFD; art. 24 al. 1 let. a LHID), aucun problème fiscal ne se manifestant ici concernant la justification dans le capital propre (imputation sur les réserves facultatives issues du bénéfice).

Dans le cas d’un actif latent, une comptabilisation avec une incidence sur le résultat devrait obligatoirement être effectuée pour les parts amorties selon la variante 1. Ce point devrait être fiscalement corrigé. Une comptabilisation sans incidence sur le résultat serait impérative pour la variante 2.

La situation en cas de revente de parts non encore amorties est encore plus complexe et également controversée.

Dans l’ancien droit comptable, la revente des propres parts du capital donnait lieu à un changement d’actifs dans le bilan commercial (comptabilisation: liquidités à propres parts). Une plus- ou moins-value était comptabilisée avec une incidence sur le résultat. Au passif, la réserve pour propres parts du capital était transférée dans les réserves à partir desquelles elle avait initialement été constituée.121

Dans le nouveau droit comptable, le produit de la vente est comptabilisé contre le capital négatif. Une plus- ou moins-value éventuelle est comptabilisée en droit commercial sans incidence sur le résultat ou avec une incidence sur le résultat.

Sous l’ancien droit comptable, la comptabilisation avec incidence sur le résultat était également fiscalement déterminante. Les conséquences fiscales étaient les mêmes que pour une vente ordinaire d’un actif.

L’AFC estime que la société réalise un gain en capital imposable ou une perte en capital déterminante lors d’une revente avec une plus- ou une moins-value, même dans le nouveau droit comptable.122 L’autorité fiscale justifie cela par la «neutralité fiscale» du nouveau droit comptable.

Dans la décision évoquée123, le Tribunal des recours fiscaux du canton de Zurich a expliqué à propos de la revente sans amortissement préalable, qu’aucune RIAC imposable n’était créée ni détruite lors d’une comptabilisation sans incidence sur le résultat de la plus- ou moins-value. Au cas où la plus- ou moins-value serait toutefois comptabilisée en droit commercial avec une incidence sur le résultat, cela n’aurait pas d’incidence fiscale.

Selon le Tribunal des recours fiscaux du canton de Zurich, la comptabilisation d’une plus-value sans incidence sur le résultat déboucherait sur la situation suivante:

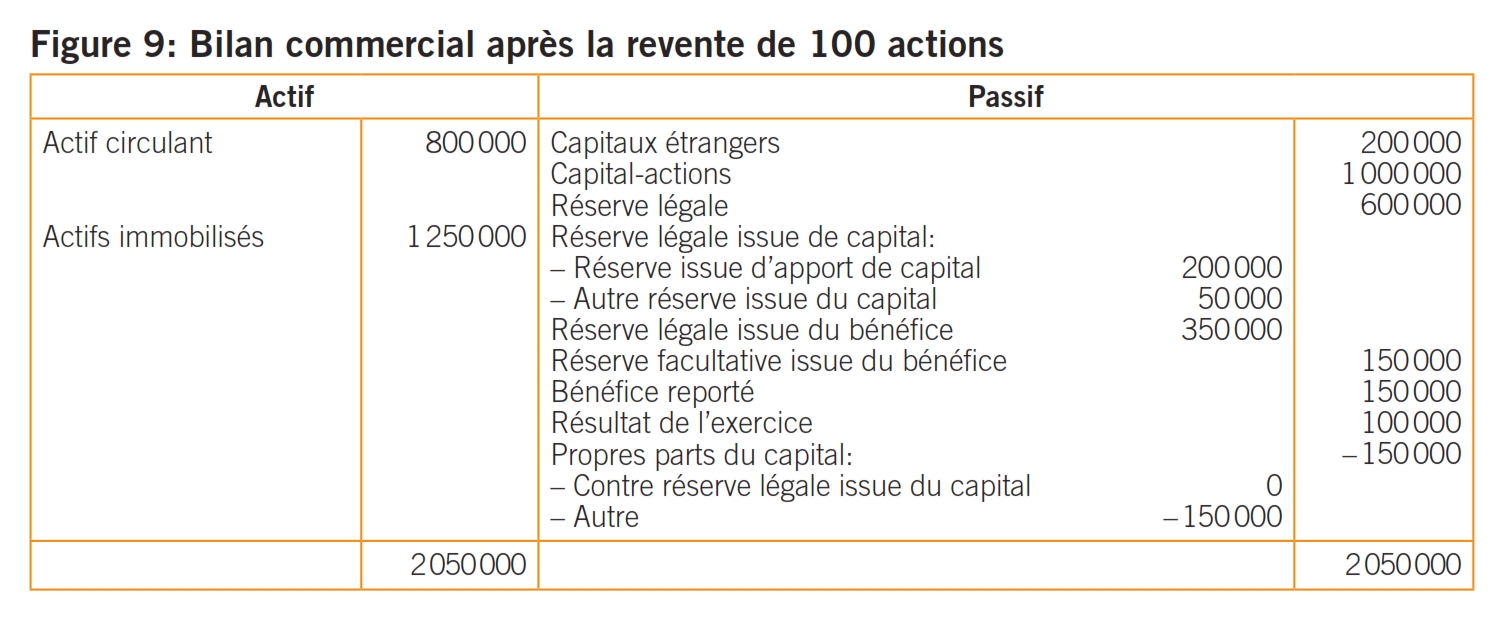

La société XYZ SA au capital-actions de 1 million CHF avait antérieurement acheté 200 actions nominatives avec une restriction de transfert d’une valeur nominale de 1000 CHF (20%) au prix de 300 000 CHF. La position négative a été affectée à parts égales à la RIAC et aux réserves facultatives issues du bénéfice. La société revend à présent 100 actions (10%) au prix de 200 000 CHF à un particulier en l’espace de 2 ans. La plus-value par rapport au prix d’achat au prorata de l’époque de 50 000 CHF est comptabilisée sans incidence sur le résultat (cf. figure 9).

Le bilan commercial avant la revente correspond à celui de la figure 4.

Le Tribunal des recours fiscaux du canton de Zurich estime que le bilan fiscal est identique au bilan commercial à l’issue de la revente.

Dans le cas d’un actif latent, une plus-value éventuelle devrait obligatoirement être comptabilisée avec une incidence sur le résultat. Dans le cas d’une comptabilisation sans incidence sur le résultat de la plus-value résultant de la revente, une correction fiscale serait possible sans autre formalité (cf. cependant aussi art. 58 al. 1 let. c LIFD; art. 24 al. 1 let. b LHID). Le produit supplémentaire fictif devrait être maintenu en droit commercial sous les autres réserves légales issues du capital ou comme réserve imposée. Faute de modification formelle de la valeur nominale, aucun droit de timbre d’émission ne serait dû. Étant donné que le paiement réglerait un actif, il n’y aurait pas non plus de versement supplémentaire. Le droit de timbre de négociation (éventuel) serait dû (art. 14 al. 1 LT a contrario). La distribution ultérieure de la plus-value serait soumise à l’impôt anticipé et chez le nouveau détenteur de parts (dans la fortune privée) à l’impôt sur le revenu. Une prise en compte cohérente de l’ensemble du processus économique serait ainsi assurée.

Selon le Tribunal des recours fiscaux du canton de Zurich, la comptabilisation d’une moins-value sans incidence sur le résultat déboucherait sur la situation suivante:

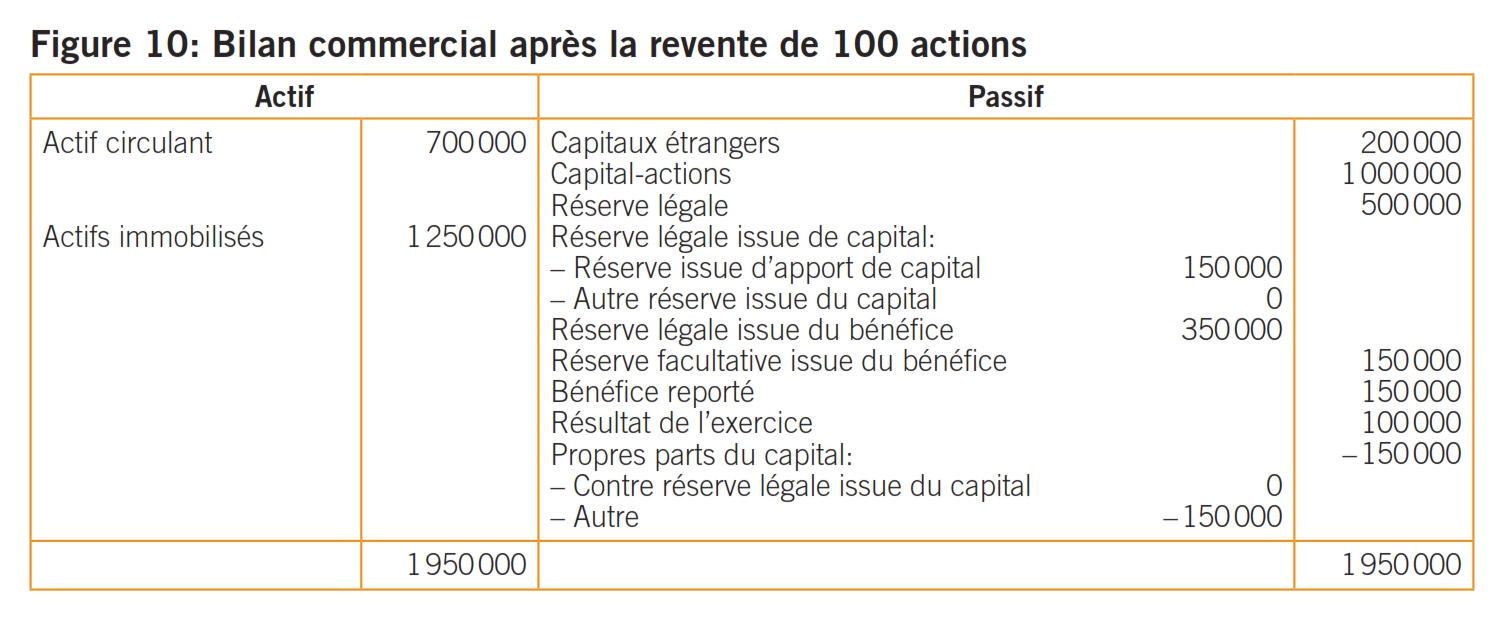

La société XYZ SA au capital-actions de 1 million CHF avait antérieurement acheté 200 actions nominatives avec restriction de transfert d’une valeur nominale de 1000 CHF (20%) au prix de 300 000 CHF. La société revend à présent 100 actions au prix de 100 000 CHF (valeur nominale) à un particulier en l’espace de 2 ans. La moins-value par rapport au prix d’achat de l’époque de 50 000 CHF est comptabilisée sans incidence sur le résultat (cf. figure 10).

Le bilan commercial avant la revente correspond à celui de la figure 4.

Dans le cas présent, il n’y a pas de réserves légales issues du capital, raison pour laquelle la RIAC est réduite.

Le Tribunal des recours fiscaux du canton de Zurich estime que le bilan fiscal est identique au bilan commercial à l’issue de la revente.

Selon l’avis défendu ici, selon laquelle un actif latent devrait être pris en compte, une perte devrait être comptabilisée avec une incidence sur le résultat en cas de revente. Si une comptabilisation sans incidence à l’actif était néanmoins opérée, la réserve négative serait pareillement surévaluée en cas de perte. Une correction de valeur avec incidence sur le résultat serait donc de mise en droit commercial selon le principe d’imparité. L’autorité fiscale devrait procéder à une correction du bilan. Dans la perspective de l’impôt anticipé, le capital ne subirait pas de changement. Aucun droit de timbre d’émission ne serait par ailleurs dû. Des conséquences en termes de droit de timbre de négociation seraient en revanche possibles.

Selon le Tribunal des recours fiscaux du canton de Zurich, la comptabilisation d’une plus-value ayant une incidence sur le résultat déboucherait sur la situation suivante:

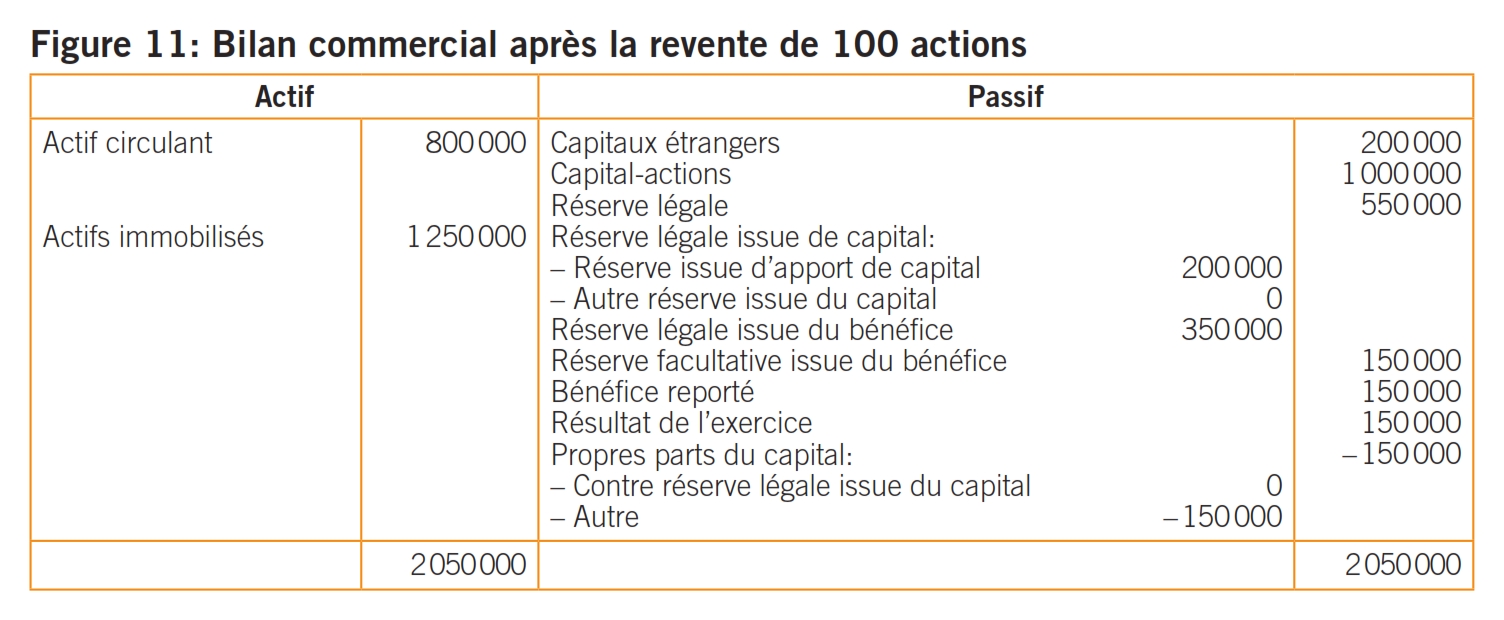

La société XYZ SA au capital-actions de 1 million CHF avait antérieurement acheté 200 actions nominatives avec restriction de transfert d’une valeur nominale de 1000 CHF (20%) au prix de 300 000 CHF. La société revend à présent 100 actions au prix de 200 000 CHF à un particulier en l’espace de 2 ans. La plus-value de 50 000 CHF par rapport au prix d’achat de l’époque est comptabilisée avec une incidence sur le résultat (cf. figure 11).

Le bilan commercial avant la revente correspond à celui de la figure 4.

Le Tribunal fiscal du canton de Zurich estime que le bilan fiscal est identique au bilan commercial. En ce sens, la pratique actuelle est maintenue. Ce point doit être approuvé conformément à l’opinion défendue ici.

Selon le Tribunal des recours fiscaux du canton de Zurich, la comptabilisation d’une moins-value ayant une incidence sur le résultat déboucherait sur la situation suivante:

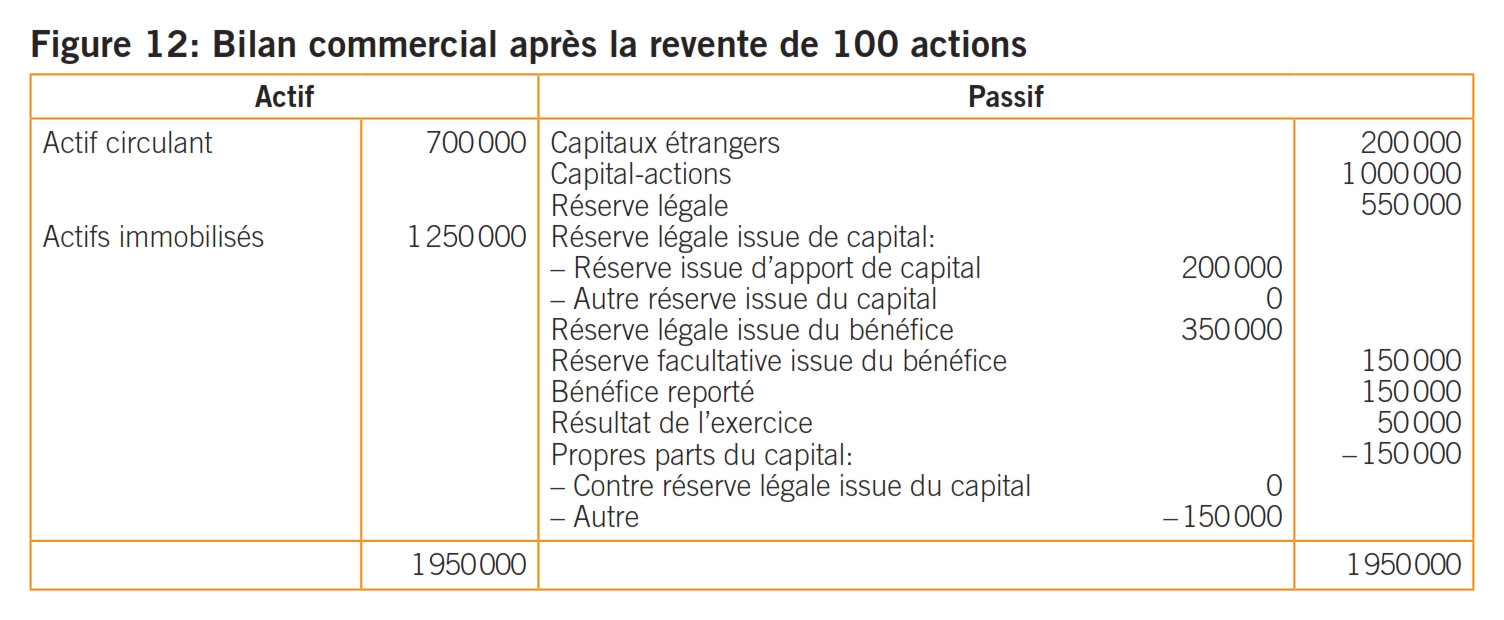

La société XYZ SA au capital-actions de 1 million CHF avait autrefois acheté 200 actions nominatives à transférabilité limitée d’une valeur nominale de 1000 CHF (20%) au prix de 300 000 CHF. La société revend à présent 100 actions au prix de 100 000 CHF (valeur nominale) à un particulier en l’espace de 2 ans. La moins-value par rapport au prix d’achat de l’époque de 50 000 CHF est comptabilisée avec une incidence sur le résultat (cf. figure 12).

Le bilan commercial avant la revente correspond à celui de la figure 4.

Le tribunal des recours fiscaux du canton de Zurich estime que le bilan fiscal est identique au bilan commercial. En ce sens, la pratique actuelle est maintenue. Ce point doit être approuvé conformément à l’opinion défendue ici (actif latent).

Les conséquences fiscales pour le vendeur sont systématiquement présentées ci-après afin d’offrir une vue d’ensemble.

Si la société acquiert ses propres parts du capital dans le but d’opérer une réduction formelle du capital, le vendeur domicilié en Suisse qui vend des parts de sa fortune privée réalise cas échéant un dividende de liquidation imposable. L’imposition du produit de la fortune chez le détenteur de part intervient à la date du rachat (art. 20 al. 1 let. c LIFD, art. 7 al. 1 et 1bis LHID). En règle générale, il n’y a pas d’imposition partielle des revenus distribués, parce que la quote-part aliénée est trop faible. La différence entre le produit de la vente et la valeur nominale constitue la base de calcul. Si le vendeur est domicilié à l’étranger, un éventuel assujettissement à l’impôt sur le revenu se base uniquement sur le droit fiscal du pays de résidence.

Un impôt anticipé est également dû en plus des impôts sur le revenu (art. 4a al. 1 LIA; art. 12 al. 1 LIA et art. 14 al. 1 LIA). Le vendeur peut demander le remboursement de l’impôt anticipé versé à l’administration cantonale des contributions (art. 30 al. 1 LIA) de son domicile, pour autant qu’il remplisse les conditions générales de remboursement (assujettissement fiscal illimité en Suisse à l’échéance de la créance d’impôt anticipé – art. 22 al. 1 LIA; droit de jouissance – art. 21 al. 1 let. a LIA; déclaration en bonne et due forme – art. 23 LIA; délai de demande de remboursement respecté – art. 32 LIA). Si le vendeur est domicilié à l’étranger, le remboursement se base sur les conventions de double imposition applicables.

Il n’y a pas de conséquences fiscales, si la société acquérante qualifie les propres actions ou parts sociales lors de l’acquisition comme des «propres parts du capital contre RIAC».

Si la société acquiert des propres parts du capital pour plus de 10% de son capital social, il en résulte un dividende de liquidation pour l’excédent lors de la vente à partir de la fortune privée qui est soumis à l’impôt sur le revenu (art. 20 al. 1 let. c et 1bis LIFD; art. 7 al. 1 et 1bis LHID). Il en va de même si la quote-part de 20% selon l’art. 659 al. 2 CO est dépassée (art. 20 al. 1 let. c LIFD; art. 7 al. 1 et 1bis LHID). La quote-part étendue est de 35% pour les parts sociales selon l’art. 783 al. 2 CO. L’imposition a lieu à la date du rachat.

Le vendeur peut demander le remboursement de l’impôt anticipé également dû au moment du rachat dans les conditions habituelles.

Là encore, il n’y a pas de conséquences fiscales, si la société justifie les propres actions lors de l’acquisition comme des propres parts du capital contre RIAC.

Si la quote-part de 20% ou 35% est respectée, les conséquences fiscales de la liquidation partielle surviennent pour la part comprise entre 10% et 20% ou 35% au moment où la date de détention excède deux ans.124 Pour les autres parts, l’imposition a lieu après expiration de six ou de douze125 ans voire plus. L’imposition du revenu chez le détenteur de parts procédant à l’aliénation n’a donc lieu que des années après l’aliénation ou le rachat. Selon la doctrine, ce cas de figure constitue une liquidation partielle conditionnelle suspensive remplissant la condition d’une imposition.126 L’imposition du dividende de liquidation n’a toutefois pas lieu a posteriori à la date de la transaction, mais seulement à l’échéance de la durée de détention admissible, c.-à-d. à la date de la requalification. Cela peut évidemment engendrer de mauvaises surprises pour l’ancien vendeur. La différence entre l’ancien prix de rachat et la valeur nominale (plus la RIAC éventuelle) constitue la base de calcul. Dans la mesure où les quotes-parts sont atteintes, la procédure d’imposition partielle des revenus127 ou d’imposition partielle s’applique (art. 20 al. 1 let. c et al. 1bis LIFD; art. 7 al. 1 et 1bis LHID).

Il y a en outre des conséquences en matière d’impôt anticipé (art. 4a al. 2 [et] 3 LIA en relation avec l’art. 12 al. 1bis LIA). Celles-ci doivent être si possible transférées à l’ancien vendeur (art. 14 al. 1 LIA). Eu égard à la conception légale, l’impôt sur le revenu et l’impôt anticipé sont dus au même moment. Pour le remboursement, l’art. 21 al. 1 let. a LIA suppose le droit de jouissance sur les valeurs qui ont produit le rendement soumis à l’impôt au moment de l’échéance de la prestation imposable. L’administration des contributions considère le dividende de liquidation né de la requalification ultérieure comme «dernière jouissance» des droits de participation antérieurs et assimile l’«échéance de la prestation imposable» avec la naissance de la créance d’impôt anticipé.128 La doctrine argumente que la prestation imposable (prix d’achat) serait due depuis longtemps, raison pour laquelle la question du droit de jouissance doit se fonder sur la date de l’aliénation.129 Le remboursement requiert donc la déclaration en bonne et due forme de l’impôt sur le revenu (art. 23 LIA).

Là encore, les conséquences fiscales peuvent être évitées pour l’ancien vendeur, si la société qualifie les propres parts du capital lors de l’acquisition comme «propres parts du capital contre RIAC» (art. 20 al. 3 LIFD; art. 7b LHID).

Si les pourcentages d’acquisition sont respectés et que la société acheteuse vend à nouveau ses propres actions dans les délais impartis, cela n’a aucune incidence pour l’ancien vendeur.

Si l’ancien vendeur est une société de capitaux130, celle-ci réalise de toute façon un bénéfice ou une perte en capital imposable à la date de la vente (art. 58 LIFD; art. 24 LHID). La différence entre le prix de vente et la valeur pour l’impôt sur le bénéfice (prix d’acquisition) est imposée. La déduction pour participation est possible selon la quote-part (art. 69 s. LIFD; art. 28 LHID).131 Une violation ultérieure de la durée de détention est sans influence sur le bénéfice déjà imposé.132 Le principe de la valeur nominale ou de l’apport de capital s’applique pour l’impôt anticipé. En cas de liquidation partielle directe, des impôts anticipés sont donc dus (art. 4a al. 1 LIA et art. 4a al. 2 [et] 3 LIA).

Dans le cas d’un décompte immédiat suite à une réduction du capital ou à un dépassement de la quote-part admissible, l’impôt doit être acquitté dans les conditions habituelles par une déclaration (l’art. 26a OIA exige une participation au capital d’au moins 20%; l’art. 24a OIA n’est pas applicable ici) ou décompté, le vendeur pouvant demander le remboursement de l’impôt anticipé dans les conditions habituelles (art. 24 s. LIA).

La créance d’impôt anticipé ne prend naissance en cas de violation de la durée de détention (art. 4a al. 2 [et] 3 LIA) selon l’art. 12 al. 1bis LIA qu’à la date d’expiration du délai et elle est exigible 30 jours plus tard (art. 16 al. 1 let. c LIA). À la date d’échéance du délai, le vendeur n’est plus le détenteur des parts depuis longtemps. La procédure de déclaration est néanmoins applicable selon l’art. 24a OIA. Dans cette situation, il existe du moins en partie une évaluation rétroactive pour l’impôt anticipé. Cela semble logique, puisque le gain en capital est en principe imposable.

L’acquisition des propres parts de capital comporte différents risques fiscaux. Les quotes-parts de propres actions et parts sociales et la durée de leur détention requièrent une surveillance constante. Les conséquences fiscales pendant la durée de détention et lors de la remise en circulation de parts fiscalement amorties ou de la revente de parts non amorties requièrent une clarification judiciaire prochaine. Différents types d’impôts devraient être harmonisés entre eux (uniformité du régime fiscal).

En guise d’approche de solution, nous proposons de continuer à considérer les propres parts de capital comme un actif au plan comptable, en conformité avec le droit civil, mais comme un actif latent, qui serait considéré comme ayant fait l’objet d’une correction de valeur en cas de parts fiscalement amorties. Dans le cas de parts fiscalement non amorties, l’actif latent devrait être considéré comme couvert. La pratique fiscale existante pourrait ainsi être poursuivie pour l’essentiel.

Une comptabilisation ayant une incidence sur le résultat serait impérative en droit commercial, en cas de revente de l’actif latent. Dans le cas de parts amorties remises en circulation, une correction fiscale serait nécessaire comme précédemment.

Une amorce de solution selon laquelle l’interprétation et la comptabilisation en droit commercial des propres parts de capital acquises suivraient la qualification fiscale serait envisageable. Les propres parts de capital fiscalement amorties devraient être considérées comme un capital propre négatif. Le capital imposable serait réduit pendant la durée de détention. Une remise en circulation serait obligatoirement sans incidence sur le résultat en droit commercial. Mais la totalité du prix de remise en circulation devrait alors être traitée fiscalement comme un apport de capital. Une modification de la pratique serait indiquée en ce qui concerne le droit de timbre d’émission. Une modification de la loi devrait en revanche être recherchée en ce qui concerne le droit de timbre de négociation. Les propres parts de capital non amorties devraient toujours être considérées comme un actif latent. Pendant la durée de détention, les propres parts de capital devraient être considérées comme couvertes pour le calcul du capital imposable. Une revente devrait obligatoirement être comptabilisée avec une incidence sur le résultat. Les éventuelles valeurs en plus et en moins devraient avoir une incidence fiscale. Les solutions proposées ici permettent d’éviter que les règles civiles relatives à la réduction et à l’augmentation du capital social ne soient remises en cause fiscalement.

- Les auteurs expriment leur opinion personnelle dans cet article. Ils remercient Messieurs Martin Jau, avocat, LL.M. Tax Law (Vienne), Zurich, et lic. iur. Beat Vögele, avocat, expert fiscal dipl., Aarau, pour l’examen critique du manuscrit et leurs précieuses remarques et suggestions.

- Procédure ST.2016.115.

- Procédure SB.2016.00117.

- Procédure 2C_119/2018.

- Situation le 15 septembre 2018.

- Loi fédérale du 30 mars 1911 complétant le code civil suisse (Livre cinquième: droit des obligations; [CO; RS 220]).

- Cf. Première partie de notre article dans TREX 4/2018, p. 228 ss, point II. 7.1 et 7.2 (SA) ainsi que point III. 7 (SÀRL).

- Seules la SA et la SÀRL sont étudiées dans cet article.

- Loi fédérale du 14 décembre 1990 sur l’impôt fédéral direct (LIFD; SR 642.11).

- Loi fédérale du 14 décembre 1990 sur l’harmonisation des impôts directs des cantons et des communes (LHID; RS 642.14).

- Le rachat des propres parts s’effectue en bourse par le biais du marché secondaire, cas échéant une 2ème ligne est ouverte pour les titres concernés par le rachat. Le rachat intervient dans ce cas aux fins d’une réduction du capital. C’est pourquoi les différentes transactions de rachat constituent une liquidation partielle directe. L’impôt anticipé est directement déduit lors du rachat (cf. à ce propos également le point 3.2.1 ci-après).

- Cf. Julia von Ah, in: Zweifel / Beusch / Bauer-Balmelli (éd.), Kommentar zum Schweizerischen Steuerrecht, Bundesgesetz über die Verrechnungssteuer, 2e éd. 2012 (ci-après VStG-Kommentar), Art. 4a N. 30.

- Jürg Altorfer / Marco Greter, VStG-Kommentar, Art. 5 N. 182.

- À propos de l’historique, cf. également von Ah, VStG-Kommentar, Art. 4a N. 8 ss; Oliver Untersander, Kapitalrückzahlungsprinzip im schweizerischen Steuerrecht, 2003, p. 148 ss.

- Loi fédérale du 13 octobre 1965 sur l’impôt anticipé (LIA; RS 642.21).

- Selon le principe de l’apport de capital (PAC), les réserves peuvent être remboursées franches d’impôts. Le PAC est entré en vigueur le 1er janvier 2011 et fait partie de la deuxième réforme de l’imposition des entreprises. Précédemment, on appliquait le principe de la valeur nominale et le remboursement des réserves issues d’apports de capital était alors soumis à l’impôt anticipé et à l’impôt sur le revenu. Cf. à ce sujet la circulaire n° 29a du 9 septembre 2015 Principe de l’apport de capital – nouveau droit comptable (ci-après appelée circ. n° 29a 2015) et la circulaire n° 29 du 9 décembre 2010 Principe de l’apport de capital – ancien droit comptable (ci-après appelée circ. n° 29 2010); Altorfer / Greter, VStG-Kommentar, Art. 5 N. 116 ss et N. 191 s.

- Analyse du Comité CSI sur le nouveau droit comptable du 12 février 2013 (mise à jour du 26 novembre 2014; ci-après appelée Analyse CSI); circ. n° 29a 2015, circ. n° 29 2010; circulaire n° 5 du 19 août 1999 Réforme 1997 de l’imposition des sociétés – Nouvelle réglementation de l’acquisition des propres droits de participation (ci-après appelée circ. n° 5 1999).

- P. ex. ATF 136 II 33; arrêts du Tribunal fédéral 2C_928/2014 du 9 juin 2015, 2C_224/2009 du 12 mars 2010, 2C_896/2008 du 30 octobre 2009, 2C_387/2008 du4 mars 2008, 2C_512/2007 du 24 janvier 2008, 2A.660/2006 du 8 juin 2007, 2A.9/2005 du 27 octobre 2005, 2A.413/2001 du 13 mars 2002; arrêt du Tribunal administratif fédéral A-4285/2007 du 19 mars 2009; jugement du Tribunal administratif du canton de Zurich du 20 décembre 2017 (SB.2016.00117).

- Décision de l’Assemblée fédérale du 23 décembre 2011 relative à la modification du Code des obligations (nouveau droit comptable; RO 2012 6679), en vigueur depuis le 1er janvier 2013, obligatoirement applicable depuis le 1er janvier 2015 (cf. également le message du 21 décembre 2007 concernant la modification du code des obligations [Droit de la société anonyme et droit comptable; adaptation des droits de la société en nom collectif, de la société en commandite, de la société à responsabilité limitée, de la société coopérative, du registre du commerce et des raisons de commerce, ci-après Message 2007]; FF 2008 1407).

- P. ex. Jürg Altorfer / Fabian Duss / Michael Felber, Die steuerliche Gewinnermittlung unter dem neuen Rechnungslegungsrecht, in: Archiv für schweizerisches Abgaberecht (ASA) 83 521 ss (ci-après Eigene Anteile).

- Également qualifié de réduction sur les rendements de participations dans la doctrine.

- Circ. n° 29 2010, ch. 4.2.3.

- L’acquisition par la société est ici considérée comme une acquisition directe. L’acquisition dite indirecte, qui concerne l’acquisition de parts de la société-mère par une filiale, est assimilée d’un point de vue fiscal à l’acquisition des propres parts par la société-mère, ce qui signifie qu’elle est soumise aux mêmes conséquences fiscales. Ce point ne sera plus évoqué ici; cf. également Circ. n° 5 1999, ch. 2.3; cf. Première partie de notre article, point II. 6.

- Seule l’acquisition par une SA ou une SÀRL est considérée ici.

- Les autres réglementations, p. ex. la Swiss GAAP RPC, les International Financial Reporting Standards (IFRS), etc. restent fiscalement non pertinents. Le droit fiscal suisse se base toujours sur la clôture selon le CO (cf. art. 957 ss CO, art. 962 al. 1 CO a contrario, dans la version en vigueur depuis le 1er janvier 2013).

- Art. 659a al. 2 CO.

- Le calcul des réserves libres dans le droit comptable existant n’est plus abordé ici.

- Circ. n° 29 2010, ch. 4.2.3.

- Circ. n° 29 2010, ch. 4.2.3; von Ah, VStG-Kommentar, Art. 4a N. 14b et 30a.

- Cf. Lukas Handschin, Rechnungslegung im Gesellschaftsrecht, 2e éd. 2016 (ci-après RLG), N. 911 avec de nombreux renvois et 912a; il se base sur un remboursement du capital versé; Altorfer / Duss / Felber, Eigene Anteile, p. 545; cf. Première partie de notre article, point II. 1.1 et 5.1 (SA) et point III. 5. (SÀRL).

- Handschin, RLG, N. 915; Altorfer / Duss / Felber, Eigene Anteile, p. 545.

- Art. 959a al. 2 ch. 3 let. e CO; Circ. n° 29a 2015, ch. 4.2.3; les autres indications dans l’annexe ne sont pas évoquées davantage ici.

- Également «position négative pour les propres actions» ou «position négative pour les propres parts sociales».

- Dans le sens ici d’une position négative justifiée au passif ou dans le capital propre.

- Christian Lenz / Andreas von Planta, in: Basler Kommentar, 5e éd. 2016, Art. 659 N. 39; Peter Böckli, Neue OR-Rechnungslegung, 2014 (ci-après NRLR), N. 443 avec des renvois.