Dans cet article, l’auteur présente la gestion par les caisses de compensation AVS et les tribunaux du privilège en matière de dividendes créée par la réforme de l’imposition des entreprises II. A ses yeux, la pratique de l’AVS va au-delà de ce qui est légalement admissible.

Comme on le sait, la réforme de l’imposition des entreprises II a introduit le privilègeen matière de dividendes visant à éliminer la double imposition économique.1 Des craintes, selon lesquelles l’AVS pourrait perdre de nombreuses cotisations en raison du remplacement des salaires par des dividendes, avaient déjà été exprimées à l’occasion des débats. La pratique du conseil aux PME a cependant rapidement permis de constater que cette thématique n’était pas aussi cruciale qu’on l’avait imaginée. Elle est en effet trop complexe pour que la charge fiscale d’un dividende qualifié puisse être comparée à la charge fiscale d’un salaire ordinaire.2 Dès juin 2008, le Tribunal fédéral a clarifié la situation dans son arrêt ATF 134 V 297= 9C_107/2008.3 L’OFAS a ensuite appliqué cette pratique dans une adaptation des directives sur le salaire déterminant (DSD, chiffre marginal 2010 ss). Or la pratique des caisses de compensation s’engage à présent sur une autre voie.

En tant qu’assurance populaire, l’AVS se finance en grande partie au travers des cotisations perçues sur le revenu de l’activité lucrative. Il en résulte forcément des problèmes de délimitation par rapport aux revenus de la fortune exonérés de cotisations. En matière d’activité lucrative indépendante, cette délimitation constitue depuis des années un aspect controversé de l’obligation de cotisation à l’AVS. Dans le sillage d’une pratique fiscale qui entend requalifier les gains en capital franc d’impôts en revenu imposable de l’activité lucrative, l’AVS a également été en mesure de rentrer dans ses fonds. La pratique a finalement permis de requalifier de nombreuses activités en activité lucrative sous l’étiquette «plus qu’une simple gestion de fortune».4

Le phénomène est également connu dans le domaine des prestations en nature (dividendes, prélèvements anticipés de bénéfices, tantièmes) à des associés majoritaires. Le Tribunal fédéral s’est interrogé à plusieurs reprises sur la question de savoir si une prestation en nature aurait également été versée à un associé qui ne serait pas en même temps un travailleur. La pratique de l’AVS a ainsi procédé à de telles qualifications dans toute une série de cas particuliers, arguant d’une tentative d’éviter le paiement de cotisations, et a toujours demandé si une prestation était fondée sur les rapports en droit des sociétés ou en droit du travail.5

Dans son arrêt du 5 juin 20086, le Tribunal fédéral a fixé les critères déterminants pour une éventuelle requalification:

- la caisse de compensation peut certes prendre elle-même une décision de qualification;

- elle doit en principe s’en tenir à la perspective de l’impôt fédéral;

- les divergences doivent être évitées dans l’intérêt de l’unité et de l’absence de contestation dans tout le système juridique, sauf s’il existe des raisons déterminantes;

- les requalifications de dividendes en salaire ne sont autorisées qu’en présence d’un déséquilibre évident entre le dividende et le salaire;

- le salaire versé doit être inhabituellement bas;

- il est impossible d’apprécier ce qui est inhabituellement bas de façon schématique dans une directive et le cas particulier concret doit toujours être examiné;

- dans le cas concret, une rémunération doit être objectivement appropriée par rapport à l’activité concrète. Les critères du caractère approprié sont la fonction, le caractère usuel dans la branche, le temps investi et l’apport de savoir-faire. La rémunération doit résister à une comparaison avec des tiers;

- le rentabilité du capital doit être calculée en relation avec la valeur économique effective d’une action et pas seulement avec la valeur nominale.

Ces critères ont été intégrés tels quels par l’OFAS dans les directives sur le salaire déterminant (DSD) au chiffre marginal 2010 ss.

Entre-temps, la politique s’est également emparée de cette thématique. Une motion de la conseillère nationale Ruth Humbel du 19 septembre 20137 exige du Conseil fédéral des changements législatifs afin de traiter les versements de dividendes à des personnes soumises à l’obligation de cotiser à l’AVS comme des versements soumis à cotisation dès qu’ils sont excessifs. Un postulat déposé pratiquement au même moment par Andy Tschümperlin8 entend charger le Conseil fédéral d’exposer dans un rapport les moyens permettant d’éviter à l’AVS de perdre des cotisations pour cause de versement de dividendes excessifs. On ne sait pas précisément si l’AVS perd vraiment des cotisations du fait des dividendes qualifiés induits par l’imposition modifiée. On peut certes citer des fonctionnaires de caisses de compensation qui estiment que l’AVS aurait, depuis 2009, «perdu plusieurs centaines de millions à cause de la réforme de l’imposition des entreprises».9 Selon le représentant des caisses de pension évoqué, il s’agirait là d’une évolution préoccupante; même les travailleurs indépendants classiques (médecins, avocats et architectes) créeraient de plus en plus des sociétés de capitaux leur permettant de distribuer des dividendes. «Si la politique tarde à agir, l’AVS risque de perdre toute sa substance.»10 Comme le montre la motion Humbel, le Conseil fédéral se veut un peu plus modéré, et il n’a d’ailleurs pas prévu de mesures supplémentaires en ce sens dans le nouveau projet de révision de l’AVS.

Les caisses de compensation ont affiché une attitude de toute évidence concertée, qui n’est prescrite ni dans les directives de l’Office fédéral, ni dans les arrêts du Tribunal fédéral. Ainsi, au lieu de vérifier dans un premier temps le caractère approprié d’un salaire (ainsi que le Tribunal fédéral l’a prescrit dans ses lignes directrices), on suppose plutôt en présence d’un dividende prétendument excessif que le salaire serait trop bas. Cette évolution est préoccupante en ce sens que les organes d’exécution tentent d’imposer une pratique de fiscalisation de l’AVS avec une dynamique propre douteuse sur le plan juridique, apparemment dans une certaine contradiction avec les organes de surveillance, qui se montrent plus prudents et réfléchis.

Les caisses de compensation justifient, en revanche, leurs décisions de requalification en s’appuyant sur d’autres arguments. Ainsi, la caisse de compensation du canton de St-Gall a par exemple élaboré un document intitulé «Interprétation de la rémunération usuelle dans la branche». Celui-ci dispose:

Lors de l’évaluation du versement d’une rémunération appropriée, usuelle dans la branche, pour le travail effectué, l’expression «salaire usuel dans la branche» ne pourrait pas simplement être appliquée au dividende abusif au motif que c’est ce que gagnerait «un autre travailleur ayant une activité et formation similaires». Un tel dividende ne peut être obtenu que si les entrepreneurs ont accompli des performances exceptionnelles. Ainsi, les entrepreneurs n’auraient apparemment pas obtenu un revenu usuel dans la branche si le dividende peut être aussi élevé.

Forte de telles réflexions, la caisse de compensation constate que le salaire doit apparemment être particulièrement bas en présence d’un dividende supposé excessif. L’argumentation est donc inversée et la question ne porte plus sur l’activité lucrative et sa rémunération appropriée, mais se réfère au bénéfice et constate que le salaire était apparemment trop bas si le bénéfice distribué semble trop élevé à la caisse de compensation. La pratique de la caisse, selon laquelle il est possible, lorsqu’un travailleur indépendant change de forme juridique pour devenir une personne morale, de requalifier à partir d’un éventuel dividende une somme de telle sorte que le salaire soumis à l’AVS représente au final 75 % du revenu précédemment perçu au titre de l’activité indépendante, est également significative des motivations sous-jacentes à cet «outil d’interprétation».

En vertu de l’art. 4 al. 1 de la loi sur l’assurance-vieillesse et survivants (LAVS), les cotisations sont calculées «en pour-cent du revenu provenant de l’exercice de l’activité dépendante et indépendante». A l’art. 6 du règlement sur l’assurance-vieillesse et survivants (RAVS), le législateur définit le revenu provenant d’une activité lucrative comme le «revenu en espèces ou en nature tiré en Suisse ou à l’étrangerde l’exercice d’une activité». L’art. 7 RAVS déroule une longue liste d’exemples d’éléments du salaire déterminants. Les dividendes ne figurent dans aucune de ces dispositions. Si le Tribunal fédéral entend qualifier un dividende de salaire, intégralement ou partiellement, dans sa jurisprudence, il le fait après avoir déterminé avec soin si la prestation en nature trouve sa justification dans le rapport de travail ou dans le rapport de société.11 La répartition entre salaire et prestation en nature opérée par la société ne doit être abandonnée que s’il existe un déséquilibre flagrant entre le travail accompli et la rétribution ou la fortune engagée et le dividende. Du point de vue de la systématique du droit, il s’agit donc de justifier une exception au libellé clair de la loi. Un dividende est un revenu de la fortune et ne doit être requalifié en salaire que dans des conditions restrictives, autrement dit en cas d’abus. La pratique restreinte du Tribunal fédéral vise les tentatives d’éviter le paiement de cotisations, mais non de façon générale la liberté entrepreneuriale permettant de définir les rémunérations.

Par analogie avec les critères définis dans la pratique du droit fiscal et dans la doctrine12, il n’y a, selon la jurisprudence du Tribunal fédéral, tentative d’éviter le paiement de cotisations que si

- l’interprétation du droit choisie par les parties prenantes semble inhabituelle, inappropriée ou bizarre et en tous cas totalement inadaptée à la situation économique;

- l’on peut supposer que ce choix est abusif et n’a été effectué que pour économiser des cotisations qui auraient été dues si la situation avait été définie de façon appropriée; et si

- la procédure choisie se traduirait effectivement par une importante économie de cotisations si elle était acceptée par les organes de l’AVS (ATF 113 V 92).

Est donc inapproprié au sens de la pratique et de la jurisprudence relative aux tentatives d’éviter le paiement de cotisations ce qui ne correspond plus à aucune logique économique, justement en raison d’une structure bizarre, et ne vise qu’à optimiser les redevances. Une comparaison en fonction des critères usuels dans la branche et l’entreprise est conforme à la logique économique. Mais la logique économique peut également donner lieu à un salaire bas si la situation de l’entreprise laisse à penser que ce choix est judicieux. Il convient de statuer sur le caractère inapproprié et la tentative d’éviter le paiement de cotisations au cas par cas. Au contraire, les caisses de compensation définissent comme bon leur semble les montants de salaires qu’elles jugent appropriés. De temps à autre, elles se réfèrent aussi à la base de données statistique Salarium13, qui est en mesure de fournir des salaires moyens sur la base de certains paramètres. Un tel salaire moyen ne peut toutefois fournir que des indications concernant un salaire usuel dans la branche et dans l’entreprise. Pour finir, une proposition de salaire de Salarium doit toujours être analysée au cas par cas, à l’aune de l’entreprise concrète. Lors de la fixation de ses revenus, l’entrepreneur doit se laisser guider par les circonstances concrètes et la situation de l’entreprise, qu’une statistique moyenne n’est pas en mesure de répliquer.14

Les critères du Tribunal fédéral en relation avec la qualification des dividendes ne sont rien d’autre que des concrétisations de l’état de fait général de tentative d’éviter le paiement des cotisations. Le salaire est particulièrement bas s’il n’y a pas de motif raisonnable à ce salaire autre que l’intention d’économiser des cotisations. Les deux affaires récemment tranchées qui n’ont pas conduit à une requalification montrent que le Tribunal fédéral applique (sans l’exprimer) ce critère rigoureux de la tentative d’éviter le paiement des cotisations. Dans son arrêt 134 V 297, le Tribunal fédéral a estimé que des honoraires d’administrateur constituaient une rémunération appropriée pour l’activité concrète du conseil d’administration, en dépit d’un dividende élevé, et dans l’arrêt du 25 octobre 2012 (9C_669/2011), le Tribunal fédéral a apprécié un dividende de substance dans le contexte global et pas seulement par rapport à un salaire annuel actuel. Dans ce cas, il est aussi intéressant de noter que le Tribunal fédéral rappelle que les dividendes résultant de gains thésaurisés les exercices précédents ne seraient accessibles à une requalification que si les salaires avaient été particulièrement bas durant ces périodes.

Du point de vue juridique, il faut exiger que la requalification se base sur un salaire inapproprié et non sur un dividende supposé excessif. Au chiffre marginal 2011.4 DSD, l’OFAS écrit concrètement: «Le paiement des dividendes est alors uniquement considéré comme étant partiellement du salaire déterminant lorsqu’aucun salaire ou un salaire inhabituellement bas est versé et que, simultanément, les dividendes distribués sont manifestement disproportionnés.» Il définit ainsi clairement que l’entreprise a toute latitude pour fixer le salaire de manière à ce qu’il soit économiquement justifié, logique et pertinent. Il ne doit pas correspondre à une valeur statistique, mais suivre une logique économique pour l’entreprise concrète. Ce n’est que si le montant du salaire est particulièrement bas, inapproprié ou bizarre et totalement inadapté à la situation économique, qu’il est possible de parler de tentative d’éviter le paiement des cotisations. Ce n’est qu’alors que les «motifs déterminants»15 sont concrétisés, autorisant une requalification du revenu formel de la fortune en revenu de l’activité lucrative.

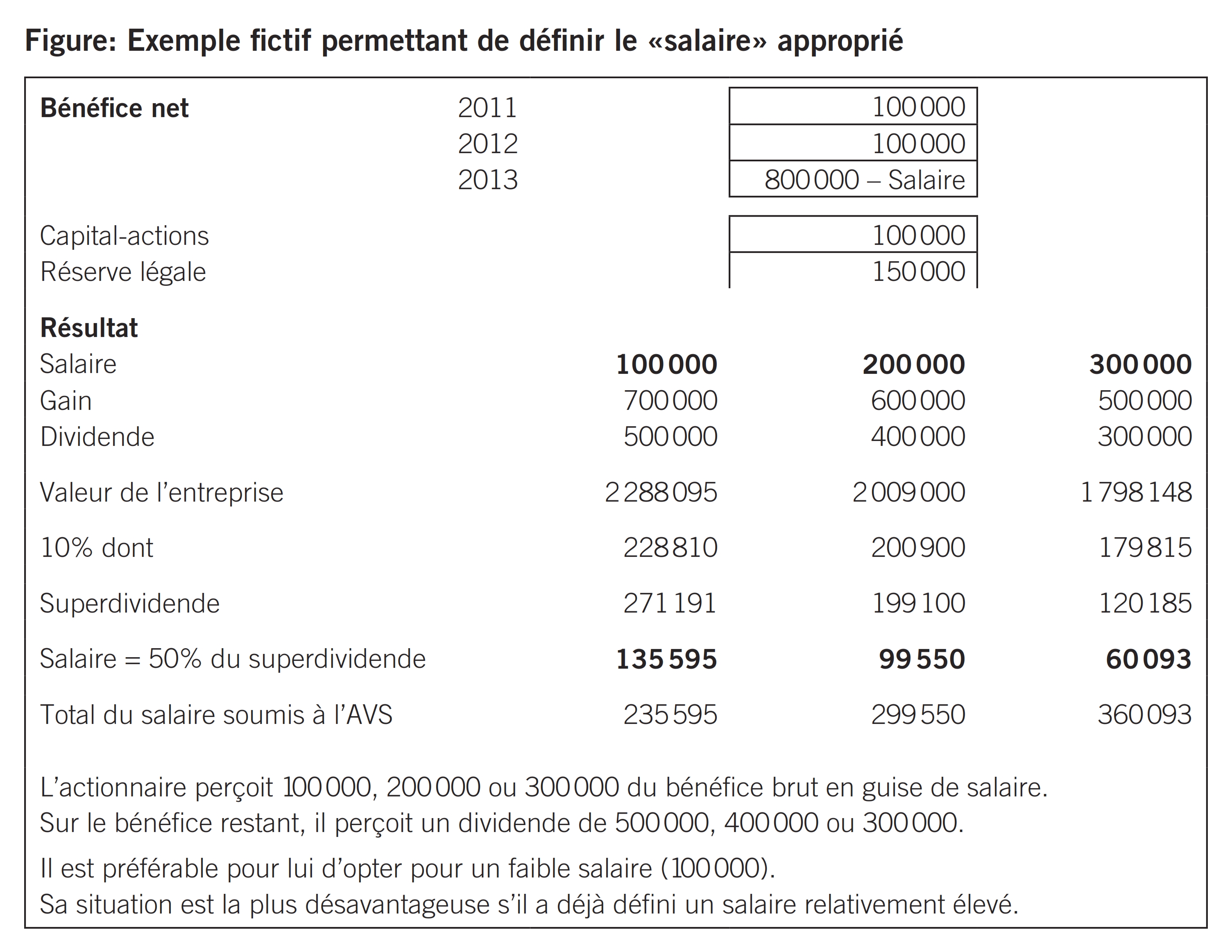

Pour finir, les principes d’évaluation du caractère inapproprié d’un dividende méritent aussi d’être soumis à un examen critique. Les caisses de compensation supposent (et en ce sens le Tribunal fédéral leur a apporté un certain soutien) qu’un dividende serait excessif s’il dépasse de 10 % la valeur fiscale de la participation.16 La valeur fiscale déterminée conformément à la méthode énoncée dans la circulaire 28 de la Conférence suisse des impôts17 n’est qu’une valeur vénale fictive. Les variations des bénéfices ont des répercussions directes sur la valeur de rendement et la prétendue rentabilité maximale appropriée des fonds propres change d’une année sur l’autre, puisqu’on détermine non seulement la rentabilité de la substance investie, mais aussi la rentabilité de la valeur de rendement volatile. Si un dividende (de substance) est distribué au cours d’une année caractérisée par des pertes, il est rapidement trop élevé par rapport à la valeur déterminante pour l’impôt sur la fortune de la participation, puisque la valeur de rendement s’amenuise du fait des pertes. Si le même dividende (de substance) est distribué au cours d’une année caractérisée par des bénéfices, il peut encore convenir, puisque le bénéfice entraîne une augmentation de la valeur de rendement de la participation. Si les dividendes sont alimentés par le bénéfice annuel, le montant du dividende prétendument admissible dépend du montant du salaire perçu par le biais du compte de résultat. Un exemple schématique permet d’en apporter très facilement la preuve (cf. la figure). Cet exemple nous montre que la supposée rentabilité des fonds propres de 10 % d’une valeur variable déterminante pour l’impôt sur la fortune n’est pas un indicateur valable. Même si les chiffres sont très approximatifs (aucune assurance sociale ni aucune charge fiscale variable n’est prise en compte), l’exemple montre néanmoins qu’il n’est pas acceptable de partir d’un dividende prétendument excessif pour conclure au salaire «approprié». Dans notre exemple, celui-ci oscille entre 235 000 CHF et 360 000 CHF pour une situation bénéficiaire identique et avec juste la perception d’un salaire ordinaire différent.

En conséquence de quoi, il faut retenir qu’il faut partir du montant économiquement approprié du salaire et qu’un dividende prétendument excessif constitue au mieux un indice que le salaire a été minimisé au profit du dividende, ce qu’il faudrait toutefois prouver dans le cas concret. Partir du montant du dividende pour conclure que le salaire est trop bas débouche sur des résultats arbitraires et irrecevables.

La pratique des caisses de compensation n’est pas seulement douteuse au plan matériel; elle semble également ne pas résister au principe constitutionnel de la bonne foi18. L’attitude de l’administration est problématique lorsqu’elle s’appuie sur un montant du salaire prétendument correct et défini par ses soins pour ensuite procéder à des compensations à partir des dividendes, qui peuvent au cas par cas ne représenter que quelques milliers de francs de cotisations. Les assujettis évaluent alors le ratio coût-utilité et renoncent souvent aux voies de droit, bien que des redevances contraires à la loi leur aient très clairement été imposées. La fin de la caisse AVS ne justifie pas tous les moyens! Une telle attitude est déloyale, injuste et sape au final la confiance et la loyauté des citoyens vis-à-vis de l’Etat et des institutions sociales. La jurisprudence doit se positionner clairement à cet égard et il est souhaitable que les autorités de surveillance mettent prochainement et expressément un terme à cette activité anarchique des caisses de compensation.

- Art. 7 al. 1 LHID; art. 20 al. 1bis LIFD; art. 18b LIFD.

- Cf. par exemple Orlando Rabaglio, Réforme de l’imposition des entreprises II: Chances et risques en matière de conseils aux PME, in: TREX 2/2008, p. 78 ss.

- Cf. Orlando Rabaglio, Réforme de l’imposition des entreprises II: Dividende ou salaire?, in: TREX 4/2008, p. 208 ss.

- Afin d’expliciter la discussion, cf. par exemple Tribunal fédéral du 16 janvier 2009 (9C_551/2008) ou ATF 140 V 241 (9C_897/2013).

- Tribunal fédéral du 22 juin 2011 = 9C_302/2011 (Prestation en nature); Tribunal fédéral du 12 octobre 2011 = 9C_105/2011 (Transmission dans le cadre dela pratique fiscale 50 / 50); Tribunal fédéral du 7 décembre 2009 = 9C_91/2009 (Gain en capital résultant de la vente d’actions attribuées dans le cadre de la relation de travail).

- ATF 134 V 297 = 9C_107/2008.

- Curia Vista – Base de données des objets parlementaires n° 13.3748.

- Curia Vista – Base de données des objets parlementaires n° 13.3853.

- Andreas Dummermuth, aujourd’hui président de la Conférence des caisses de compensation cantonales, in: Schweiz am Sonntag, 20 juillet 2013.

- Cette dramaturgie est sans doute quelque peu exagérée, car le changement de forme juridique était déjà indiqué pour toute entreprise en croissance même avant la réforme de l’imposition des entreprises, ne serait-ce qu’en raison de la charge AVS illimitée à la hausse sur tout le bénéfice de l’entreprise.

- ATF 134 V 297 considérant 2.1. Le Tribunal interprète la loi sans le dire et détermine dans quelles conditions particulières un revenu de la fortune peut être considéré comme un salaire. Il ne s’agit pas là d’une question d’appréciation comme les caisses de compensation ont généralement pour habitude de l’affirmer, mais de l’interprétation de la loi.

- ATF 107 lb 322 consid. 4, avec remarques.

- www.salarium.ch.

- Nous sommes confrontés à un exemple particulièrement choquant de la libre appréciation excessive des caisses quand une PME du secteur de la création employant une vingtaine de collaborateurs dégage au fil des ans un bénéfice annuel moyen de 40 000 CHF avec des bénéfices et des pertes variables. S’appuyant sur Salarium, la caisse de compensation croit constater que l’actionnaire devrait percevoir un salaire de 156 000 CHF au lieu des 80 000 CHF perçus, raison pour laquelle un dividende de substance exceptionnel de 153 000 CHF doit être ajouté au salaire à hauteur de 43 000 CHF. Si ce dividende de substance avait été perçu en deux tranches annuelles, il n’y aurait pas eu de compensation. La caisse de compensation ne s’intéresse pas au fait que l’entrepreneur a opté pour un faible salaire afin de ne pas enregistrer de résultats négatifs, tout comme elle ignore le fait que, si le salaire prétendument correct selon les statistiques avait été continuellement versé, l’entreprise aurait fait faillite depuis longtemps.

- ATF 134 V 297.

- Le Tribunal fédéral a élaboré ses considérants en relation avec une société holding; le rapport entre la valeur fiscale et la valeur vénale pourrait donc être un peu plus stable. Le système d’évaluation est en revanche douteux dans le cas de sociétés opérationnelles ayant des bénéfices variables.

- http://www.steuerkonferenz.ch/?&download=ks_28_2008.pdf

- Art. 5 al. 3 de la Constitution fédérale: «Les organes de l’Etat et les particuliers doivent agir de manière conforme aux règles de la bonne foi.» Art. 9 de la Constitution fédérale: «Toute personne a le droit d’être traitée par les organes de l’Etat sans arbitraire et conformément aux règles de la bonne foi.»