Les successions et évaluations d’entreprise représentent des tâches et des projets extrêmement complexes, dans lesquels interviennent des aspects économiques et financiers relevant notamment du droit civil, du droit des sociétés et du droit fiscal. Cet article s’intéresse à quelques-uns de ces aspects et tente de présenter et d’expliciter les connaissances actuelles à l’aide d’exemples concrets. En raison de leur étendue, ces différentes thématiques sont présentées en trois parties. La première partie a paru dans l’édition 3/2013 et la deuxième dans l’édition 4/2013 de TREX.

Les aspects suivants seront étudiés: mandat d’évaluation d’entreprise et valeur fonctionnelle de l’entreprise, dispositions juridiques concernant l’évaluation de l’entreprise, notamment valeur réelle, aspects juridiques de la succession d’entreprise, Asset Deal et Share Deal, cohérence des données et conformité des investissements et des amortissements dans la valeur résiduelle comme prémisses de l’évaluation d’entreprise et coûts moyens du capital avant et après impôts en fonction de la forme juridique de l’entreprise et CMPC dans le cas d’entreprises surendettées ayant une valeur de rendement positive.

Sommaire

- Contexte – Description de cas

- Consignes juridiques concernant l’évaluation d’entreprise

- Motif de l’évaluation et mandat d’évaluation d’entreprise

- Valeur fonctionnelle de l’entreprise avec différentes orientations et dimensions de valeur

- Aspects juridiques de la succession d’entreprise à titre onéreux

- Prémisses des résultats identiques concernant la valeur d’entreprise avec des méthodes de la valeur de rendement différentes

- Scénarios pour Müllerhofer AG

- Aspects fiscaux en relation avec l’évaluation d’entreprise

- Conclusion

Différents aspects et cas particuliers de l’évaluation d’entreprise doivent être abordés ci-après à travers l’exemple de la société fictive Müllerhofer AG. Afin de garantir une compréhension uniforme, différentes méthodes d’évaluation d’entreprise seront brièvement systématisées dans un premier temps et l’approche pertinente utilisée à cet égard pour déterminer les coûts du capital déterminants pour l’évaluation sera présentée.

L’évaluation d’une entreprise représente en principe l’attribution formelle d’un ordre de grandeur numérique dans un ensemble économique qui correspond à l’utilité de cet ensemble économique dans la perspective de la date de l’évaluation.155 Cet ordre de grandeur, ou la valeur de l’entreprise à évaluer, est déterminé par l’utilité subjective que son / ses propriétaire(s) actuel(s) et futur(s) peut / peuvent en tirer.156

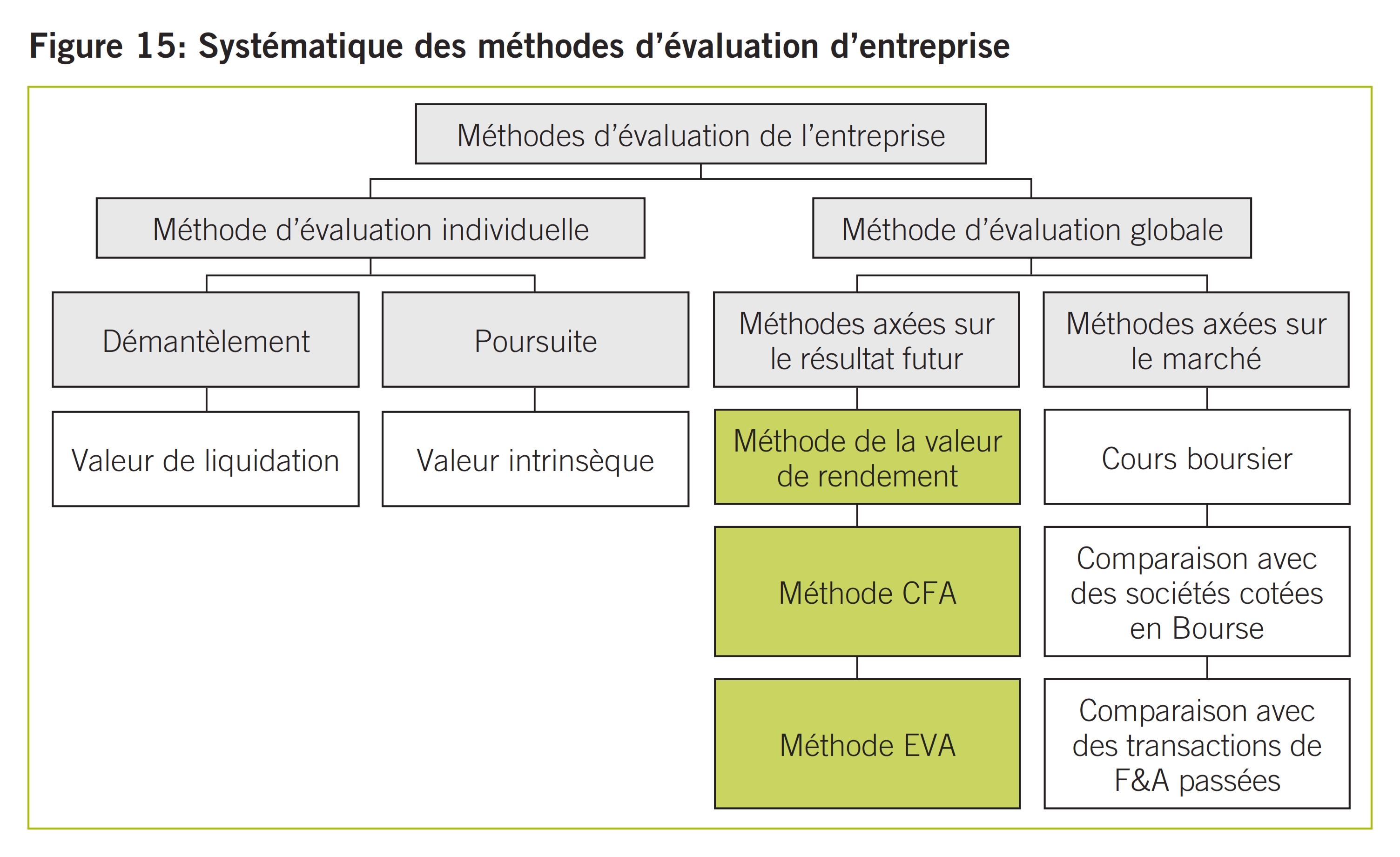

La littérature distingue entre la méthode d’évaluation individuelle et la méthode d’évaluation globale dans le cadre de l’évaluation d’entreprises:

- Les méthodes d’évaluation individuelles se fondent sur la détermination isolée de la valeur des différents actifs et des dettes d’une entreprise.157 La valeur de l’entreprise est obtenue en déduisant la totalité des dettes de tous les actifs. Les méthodes d’évaluation incluent la méthode de la valeur intrinsèque en cas de poursuite de l’entreprise à évaluer et la méthode de la valeur de liquidation en cas de démantèlement.158

- Les méthodes d’évaluation globale se fondent sur la vision d’une entreprise en tant qu’unité d’évaluation et se réfèrent à sa capacité de rendement future.159 Une distinction est faite à cet égard entre les méthodes orientées marché qui ne seront pas approfondies ici et les méthodes axées sur le résultat futur. Ces dernières incluent la méthode de la valeur de rendement, la méthode d’actualisation des flux de trésorerie (CFA) et la méthode de la valeur ajoutée économique (EVA).160 La valeur actuelle des bénéfices futurs escomptés d’une entreprise est déterminée comme valeur de l’entreprise dans la méthode de la valeur de rendement.161 La valeur actuelle des flux de fonds disponibles futurs escomptés d’une entreprise est déterminée comme valeur de l’entreprise dans la méthode CFA.162 La valeur actuelle de tous les gains excédentaires majorés du capital investi à la date de l’évaluation est déterminée dans la méthode EVA.163

La figure 15 montre la modification de la systématique des méthodes d’évaluation d’entreprise.

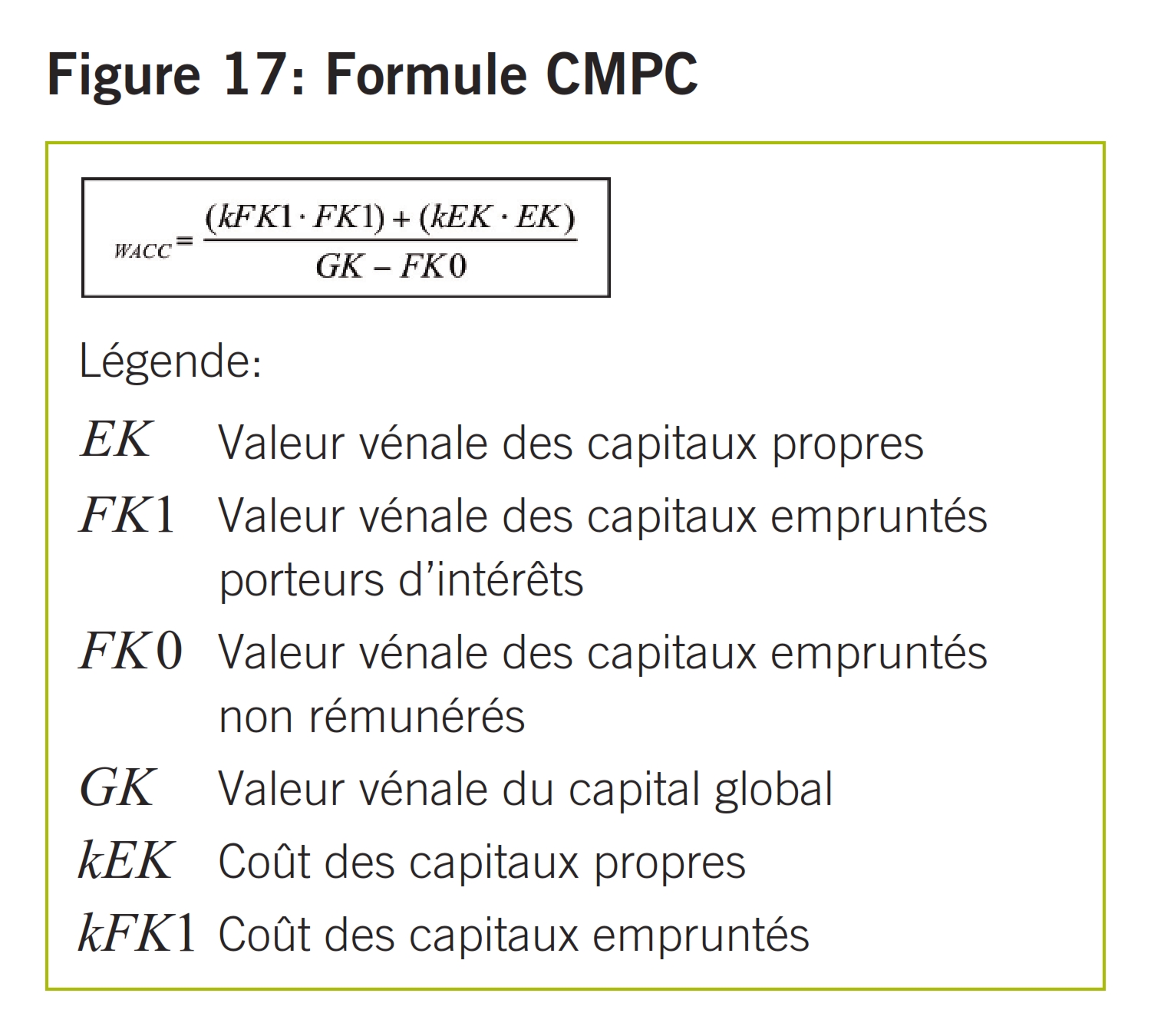

Les méthodes d’évaluation d’entreprise axées sur le résultat futur requièrent l’utilisation de taux de capitalisation. La méthode de détermination du taux de capitalisation sous la forme du coût moyen pondéré du capital (Weighted Average Cost of Capital, WACC / CMPC) s’est établie dans la pratique. Le CMPC représente le coût moyen du capital pour le capital global évalué à la valeur vénale de l’entreprise à évaluer et se compose des coûts des capitaux propres au prorata et des capitaux empruntés porteurs d’intérêts.164 La méthode CMPC sera succinctement expliquée ci-après à l’aide de la méthode CFA.

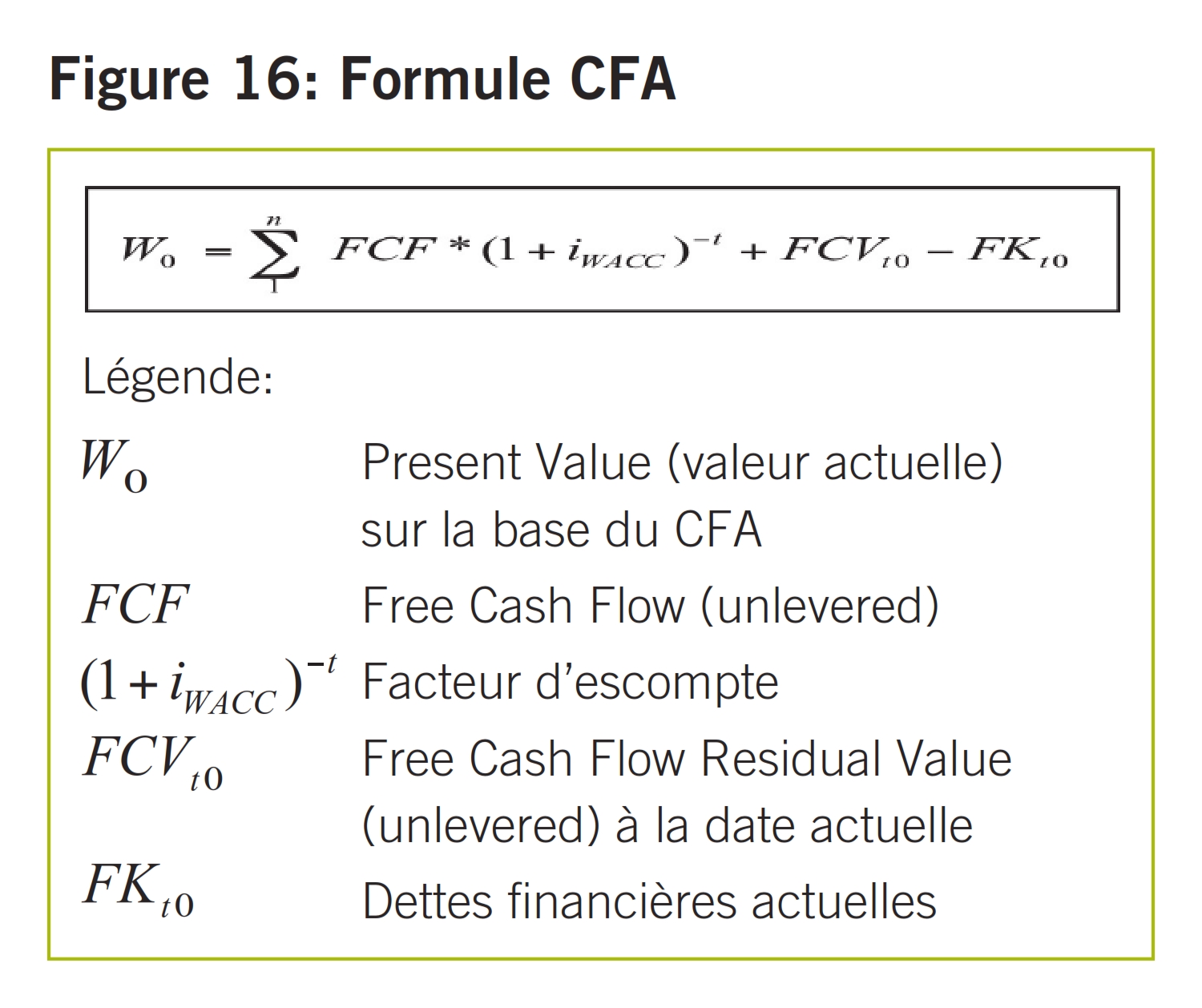

La méthode CMPC commence par déterminer la valeur vénale du capital global de l’entreprise à évaluer en tant que valeur actuelle des futurs flux de fonds disponibles bruts escomptés avec le CMPC (Free Cash Flows unlevered) après déduction de la valeur vénale de la substance hors exploitation éventuellement disponible. Afin d’obtenir la valeur vénale des capitaux propres, il faut déduire la valeur vénale des capitaux empruntés porteurs d’intérêts du capital global.165 S’il y a exclusivement de la substance nécessaire à l’exploitation, la valeur de l’entreprise est déduite comme suit sur la base de la méthode CFA et de la méthode CMPC (cf. les figures 16 à 20).166

Les flux de fonds disponibles bruts étant utilisés pour le service financier des bailleurs de fonds propres et de capitaux empruntés porteurs d’intérêts, la structure des capitaux de l’entreprise à évaluer doit être prise en compte dans le taux de capitalisation. On utilise pour cela le CMPC qui représente le taux d’intérêt moyen pondéré des coûts des capitaux propres et des capitaux empruntés porteurs d’intérêts (cf. la figure 17).167

Les coûts des capitaux empruntés sont déterminés en tant que taux de frais moyen pondéré des différentes positions de capitaux empruntés porteuses d’intérêts de l’entreprise à évaluer avec leurs coûts respectivement différents.168

Dans la pratique, l’exigence de rentabilité des bailleurs de capitaux propres au sens de coûts des capitaux propres est souvent déterminée pour les entreprises cotées en Bourse à l’aide du modèle de Capital Asset Pricing (CAPM). Ainsi, l’exigence de rentabilité des bailleurs de capitaux propres résulte de la somme du rendement d’un placement sans risque et d’une prime de risque correspondante. La prime de risque est le produit de l’indicateur de risque et du rendement du marché des capitaux propres, moins le taux d’intérêt sans risque (cf. la figure 18).169

Comme indiqué précédemment, cette méthode de détermination des coûts des capitaux propres est en principe adaptée aux entreprises cotées en Bourse, qui présentent un risque systématique des actions (facteur bêta) pouvant être déterminé de façon empirique.170

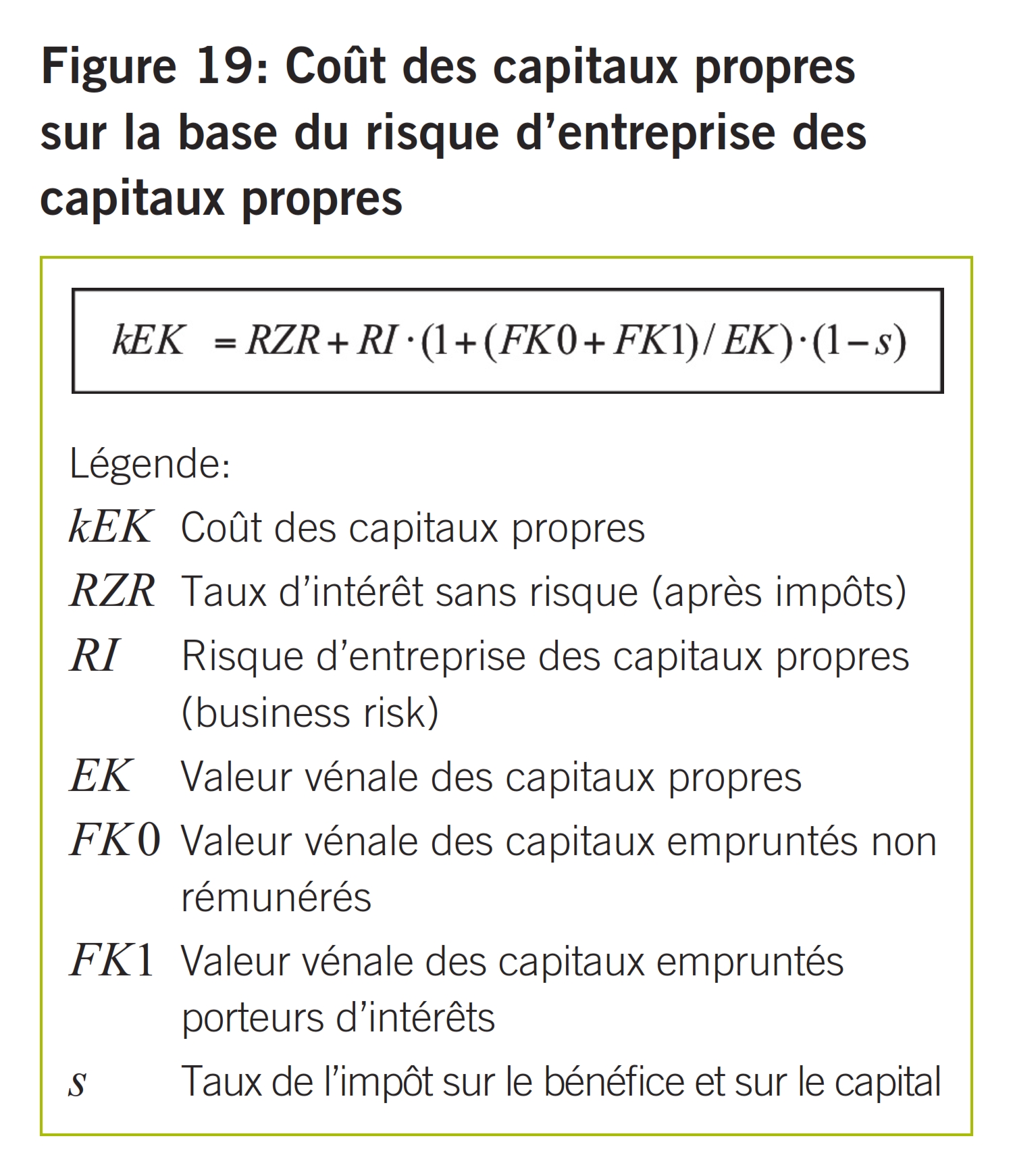

Pour les entreprises non cotées, ce qui est typiquement le cas des PME, la méthode CAPM n’est pas vraiment adaptée, car le facteur bêta correspondant ne peut pas être directement déterminé de façon empirique. Une procédure basée sur la détermination du taux de risque d’entreprise de l’entreprise à évaluer est adaptée pour la détermination des coûts des capitaux propres dans un tel cas (cf. la figure 19).

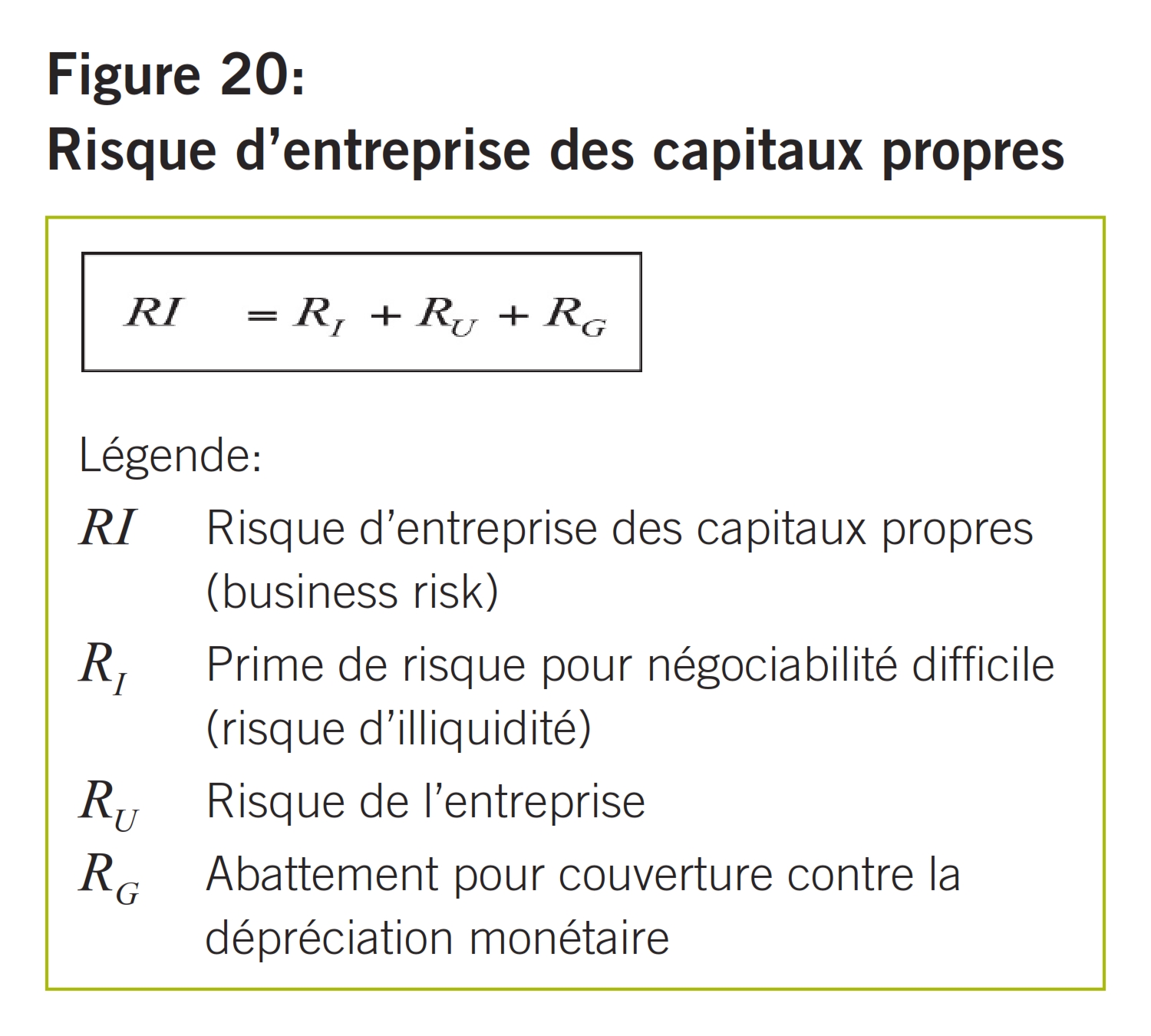

Le risque d’entreprise des capitaux propres est obtenu conformément à la représentation à la figure 20.

La prime de risque pour négociabilité difficile tient compte du fait que les entreprises non cotées représentent une catégorie de placement peu liquide. L’immobilisation prolongée du capital, qui en résulte, justifie un risque d’illiquidité correspondant par rapport à des catégories de placement liquides (notamment les entreprises cotées fortement capitalisées avec flottant élevé).

Le risque d’entreprise représente la somme des différents risques d’entreprise spécifiques, tels que les risques de branche, les risques de concurrence, les risques de variation des bénéfices, les risques de management / succession, les risques d’organisation et les risques liés au site.

L’abattement pour couverture contre la dépréciation monétaire tient compte du fait qu’une entreprise représente en principe une immobilisation corporelle, ce qui implique la possibilité d’une augmentation de la valeur réelle de certains actifs en raison de l’inflation ou d’une augmentation du bénéfice nominal causée par la dépréciation monétaire, si l’entreprise peut répercuter les prix en conséquence sur les clients ou les fournisseurs.

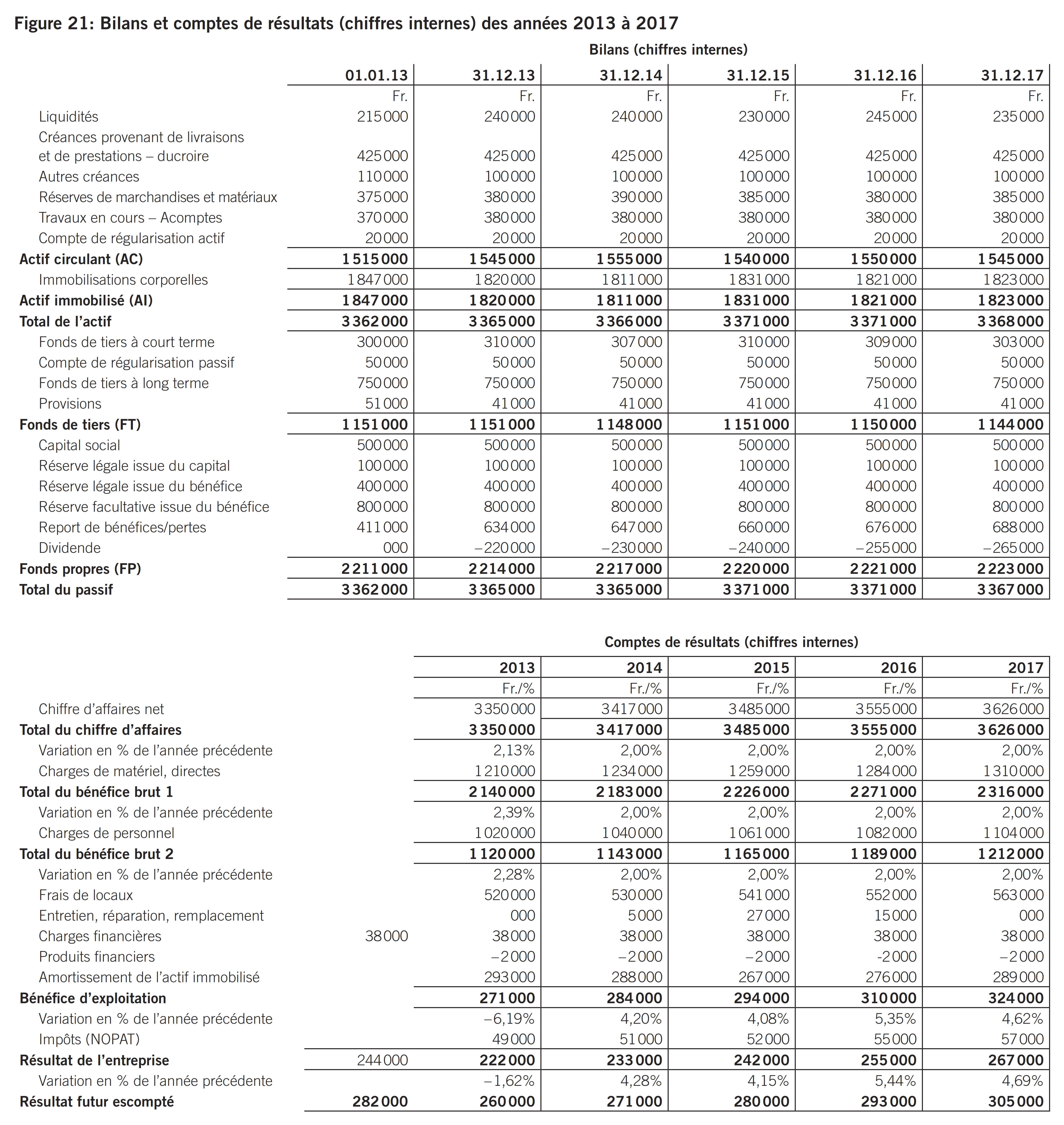

Différents aspects de l’évaluation d’entreprise axée sur le résultat futur doivent être abordés ci-après en fonction de la modification de variables déterminantes pour la valeur, à travers l’exemple de la société fictive Müllerhofer AG. Les bilans et comptes de résultats prévisionnels initiaux de Müllerhofer AG se présentent comme à la figure 21.

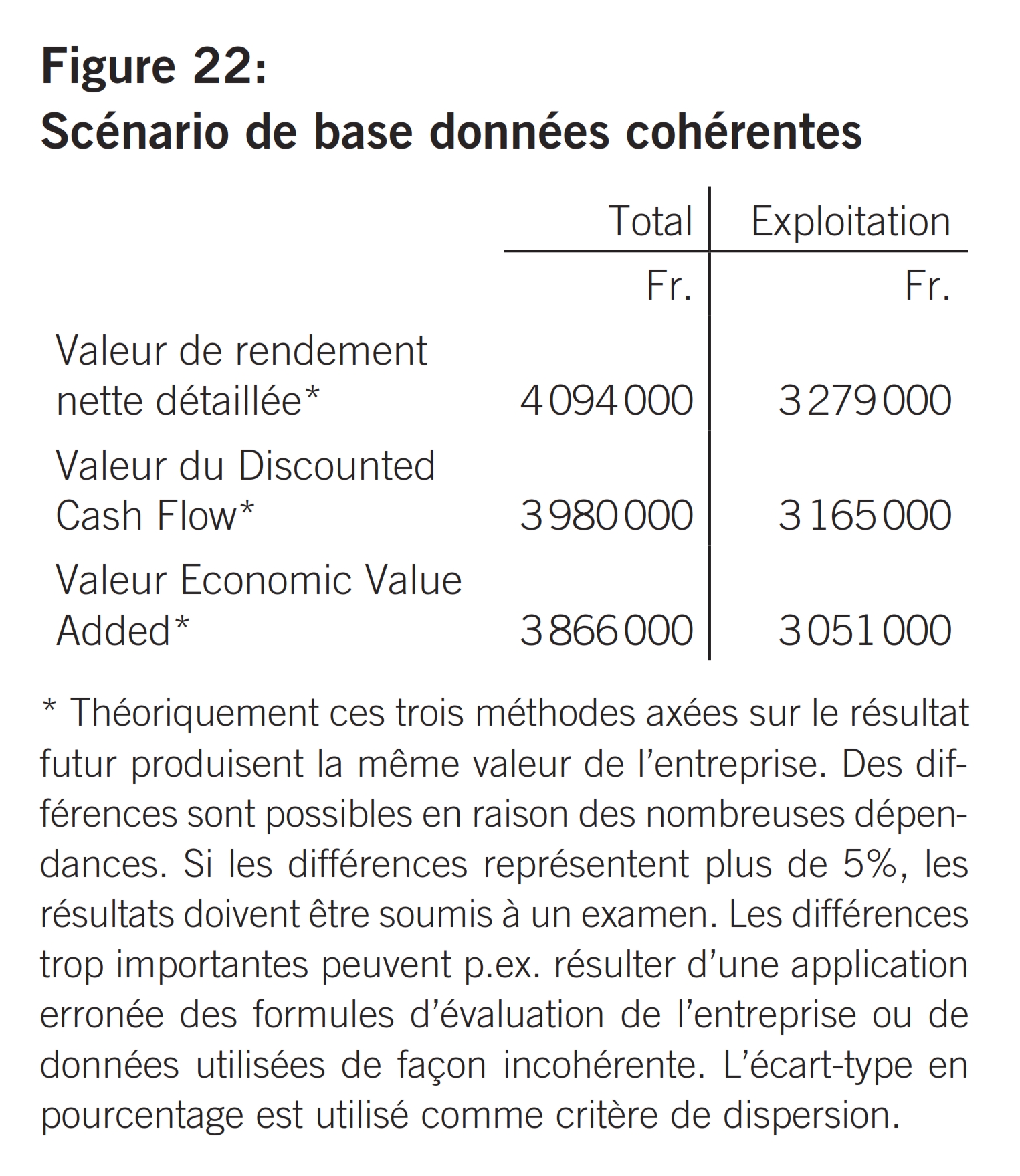

L’évaluation d’entreprise initiale de la Müllerhofer AG débouche sur les résultats suivants. Le CMPC est de 8, 06 % et les coûts des capitaux propres (CCP) s’élèvent à 9,10 %. L’écart de ces méthodes axées sur le résultat futur calculé avec l’écart-type représente 2,87 % (total) et 3,61 % (exploitation) (voir la figure 22).

Ecarts des méthodes axées sur le résultat futur précitées sur la base de

l’écart-type 2,87 % 3,61 %

Une vérification supplémentaire est-elle requise? Non Non

Il est évident que les prémisses des mêmes résultats pour la valeur d’entreprise sont respectées ici.

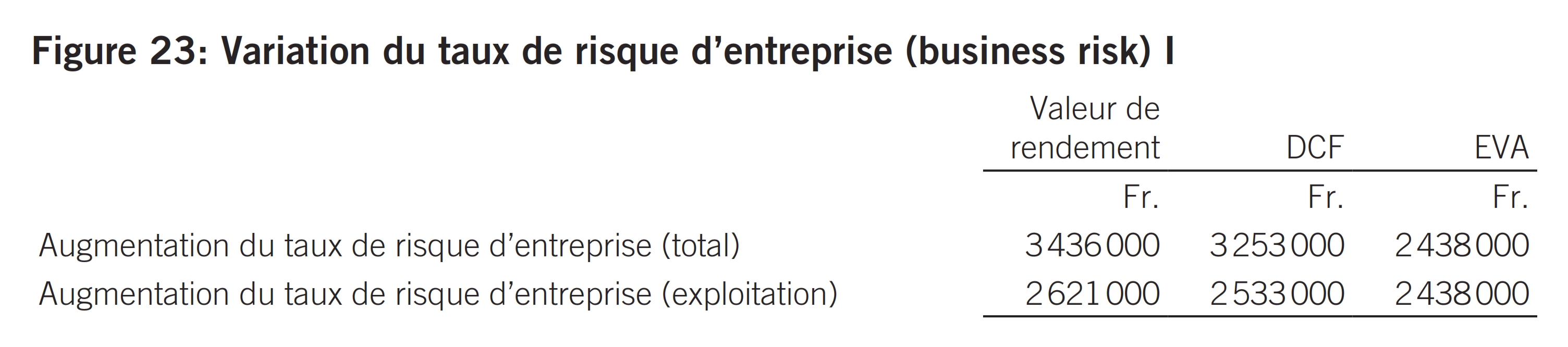

Scénario RE1: Eu égard au risque accru des variations de bénéfices, ce risque est relevé de 1 % à 2 % par rapport à la valeur de base et la probabilité du risque de management / succession est relevée de 0,5 à 1 par rapport à la valeur de base. Le CMPC est alors de 9,40 % et les coûts des capitaux propres s’élèvent à 10,88 %. L’écart de ces méthodes axées sur le résultat futur calculé avec l’écart-type représente 2,73 % (total) et 3,61 % (exploitation) (cf. la figure 23).

Il est évident que les prémisses des mêmes résultats pour la valeur d’entreprise sont respectées ici.

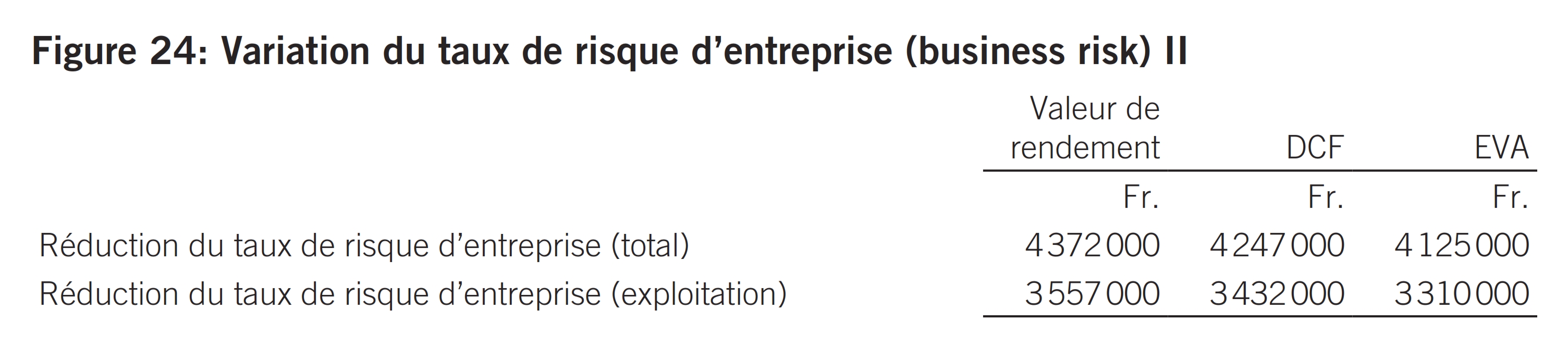

Scénario RE2: Compte tenu du risque réduit de variation des bénéfices, ce risque est abaissé de 1 % à 0 % par rapport à la valeur de base. Le CMPC est alors de 7,62 % etles coûts des capitaux propres s’élèvent à 8,50 %. L’écart de ces méthodes axées sur le résultat futur calculé avec l’écart-type représente 2,91 % (total) et 3,61 % (exploitation) (cf. la figure 24).

Il est évident que les prémisses des mêmes résultats pour la valeur d’entreprise sont respectées ici.

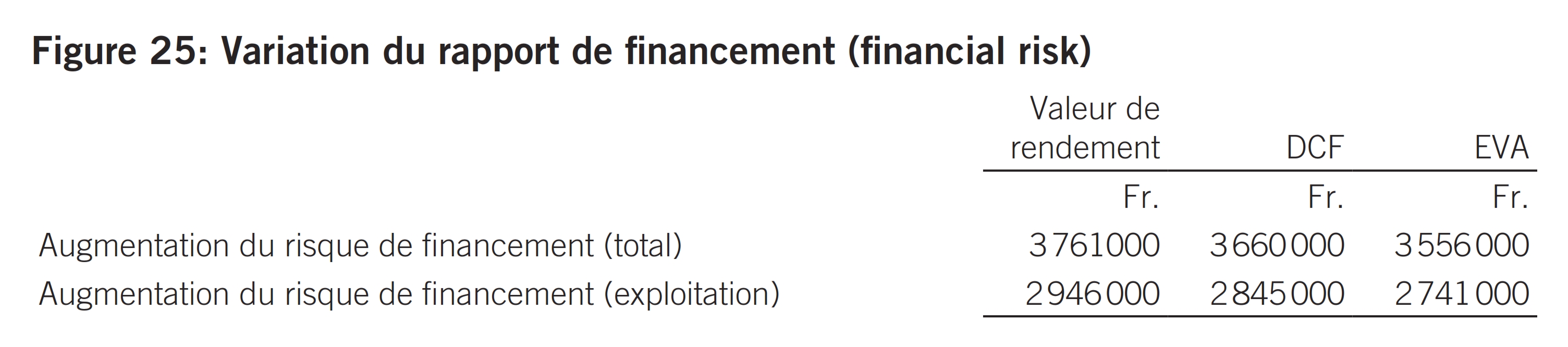

Scénario RF1: De CHF 750 000 ou 22,27 %, les capitaux empruntés porteurs d’intérêts (CE1) sont relevés de CHF 5 000 000 àCHF 5 750 000 ou 68,72 % par rapport à la valeur de base. Le CMPC est alors de 8,68 % et les coûts des capitaux propres s’élèvent à 18,22 %. L’écart de ces méthodes axées sur le résultat futur calculé avec l’écart-type représente 2,80 % (total) et 3,61 % (exploitation) (cf. la figure 25).

Il est évident que les prémisses des mêmes résultats pour la valeur d’entreprise sont respectées ici.

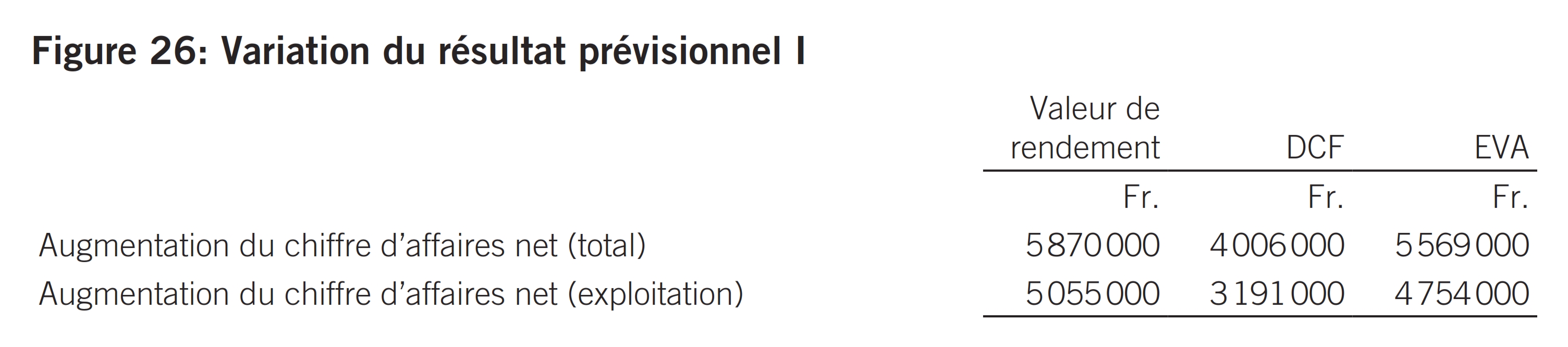

Scénario RP1: De CHF 3 626 000, le chiffre d’affaires net 2017 est relevé de CHF 200 000 à CHF 3 826 000 par rapport à la valeur de base. L’augmentation du chiffre d’affaires net dans le bilan est compensée par la réduction des capitaux empruntés à court terme. Le CMPC est alors de 8,02 % et les coûts des capitaux propres s’élèvent à 9,02 %. L’écart de ces méthodes axées sur le résultat futur calculé avec l’écart-type représente 19,44 % (total) et 23,09 % (exploitation) (cf. la figure 26).

Il est évident que les prémisses des mêmes résultats pour la valeur d’entreprise ne sont pas respectées ici. Les données utilisées pour les différentes méthodes axées sur le résultat futur ne sont pas cohérentes et produisent des résultats indéfendables pour la valeur de l’entreprise. L’évaluation de l’entreprise doit être révisée.

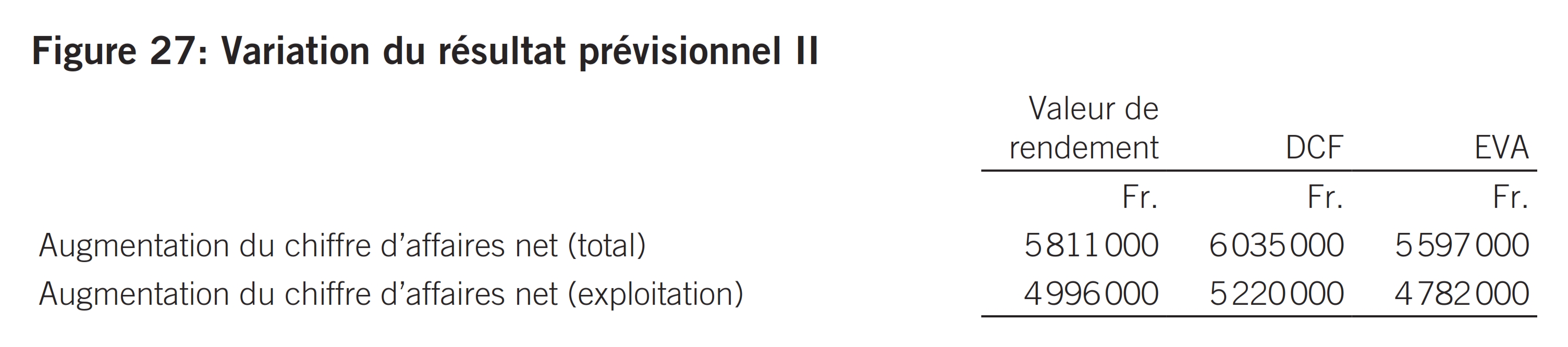

Scénario RP2: De CHF 3 170 000, le chiffre d’affaires net 2009 est relevé de CHF 200 000 à CHF 3 370 000 par rapport à la valeur de base. L’augmentation du chiffre d’affaires net dans le bilan est compensée par l’augmentation du dividende. Le CMPC est alors de 8,09 % et les coûts des capitaux propres s’élèvent à 9,13 %. L’écart de ces méthodes axées sur le résultat futur calculé avec l’écart-type représente 3,76 % (total) et 4,38 % (exploitation) (cf. la figure 27).

Il est évident que les prémisses des mêmes résultats pour la valeur d’entreprise sont respectées ici.

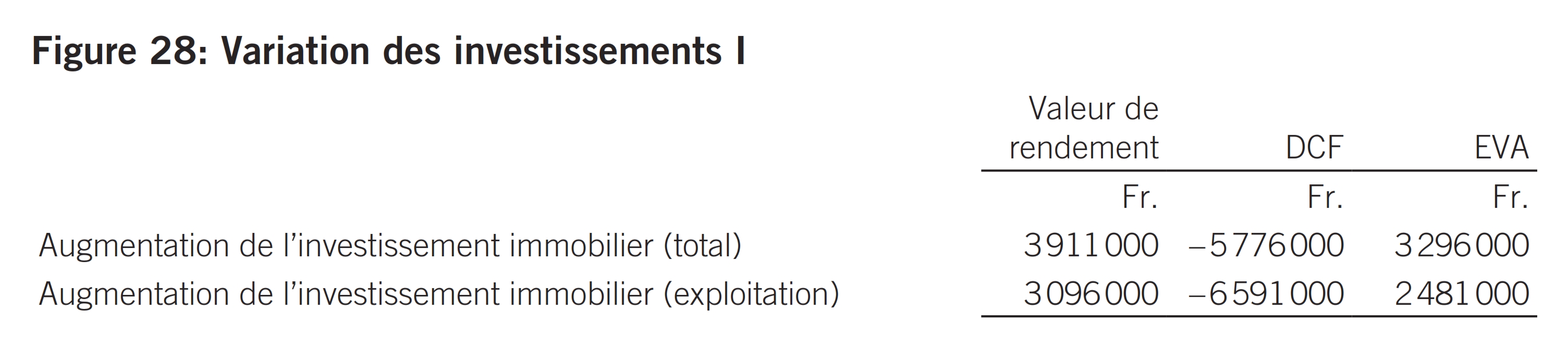

Scénario INV1: De CHF 0, l’investissement immobilier 2017 est relevé de CHF 1 000 000 à CHF 1 000 000 par rapport à la valeur de base. Le CMPC est alors de 8,16 % et les coûts des capitaux propres s’élèvent à 9,47 %. L’augmentation de l’investissement immobilier dans le bilan est compensée par l’augmentation des capitaux empruntés à long terme. L’écart de ces méthodes axées sur le résultat futur calculé avec l’écart-type représente 1136,95 % (total) et –1604,87 % (exploitation) (cf. la figure 28).

Il est évident que les prémisses des mêmes résultats pour la valeur d’entreprise ne sont pas respectées ici. Les données utilisées pour les différentes méthodes axées sur le résultat futur ne sont pas cohérentes et produisent des résultats indéfendables pour la valeur de l’entreprise. L’évaluation de l’entreprise doit être révisée.

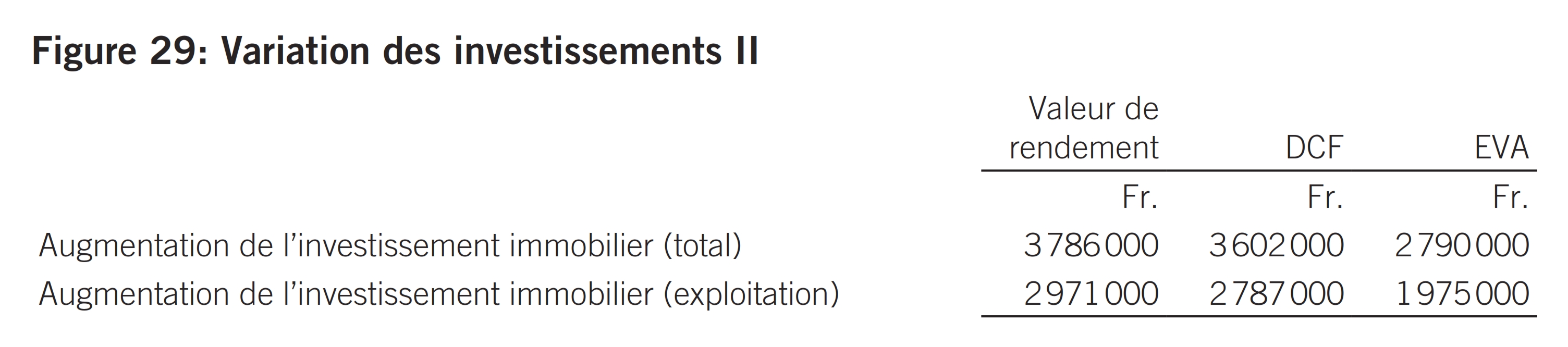

Scénario INV2: De CHF 0, l’investissement immobilier 2007 est relevé de CHF 1 000 000 à Fr. 1 000 000 par rapport à la valeur de base. Le CMPC est alors de 8,36 % et les coûts des capitaux propres s’élèvent à 10,30 %. L’augmentation de l’investissement immobilier dans le bilan est compensée par l’augmentation des capitaux empruntés à long terme. L’écart de ces valeurs de rendement calculé avec l’écart-type représente 15,64 % (total) et 20,58 % (exploitation) (cf. la figure 29).

Il est évident que les prémisses des mêmes résultats pour la valeur d’entreprise ne sont pas respectées ici. Les données utilisées pour les différentes méthodes axées sur le résultat futur ne sont pas cohérentes et produisent des résultats indéfendables pour la valeur de l’entreprise. L’évaluation de l’entreprise doit être révisée.

Les calculs des scénarios démontrent que la modification de certaines données, notamment du résultat planifié et des investissements, peut engendrer des différences importantes et inacceptables entre les résultats concernant la valeur d’entreprise, en raison des différentes méthodes axées sur le résultat futur. Ceci s’explique par l’utilisation de données non cohérentes, c’est-à-dire non exemptes de contradictions, pour alimenter les méthodes axées sur le résultat futur. Il s’ensuit

- que les prémisses des résultats identiques pour la valeur de l’entreprise doivent être respectées lors de l’application des différentes méthodes axées sur le résultat futur;

- que la probabilité pour que les prémisses ne soient pas respectées lors de l’application d’une seule méthode axée sur le résultat futur est très grande, le respect ou non des prémisses n’étant pas reconnu;

- qu’un modèle de calcul associant les différentes méthodes axées sur le résultat futur doit toujours être utilisé.

Les explications suivantes doivent aborder l’utilisation de la méthode CMPC dans les cas particuliers d’un bilan déficitaire ou d’un surendettement de l’entreprise à évaluer.

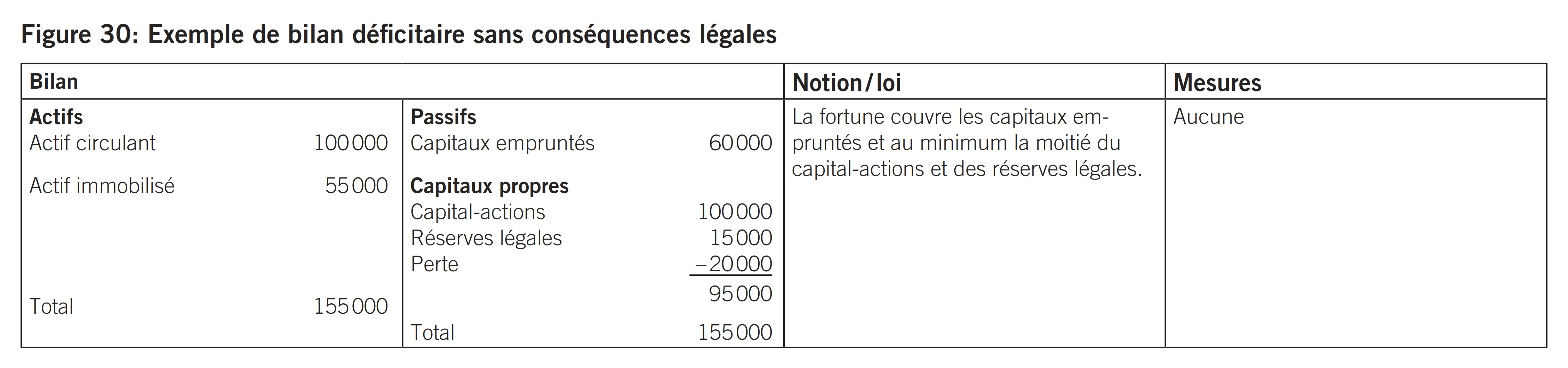

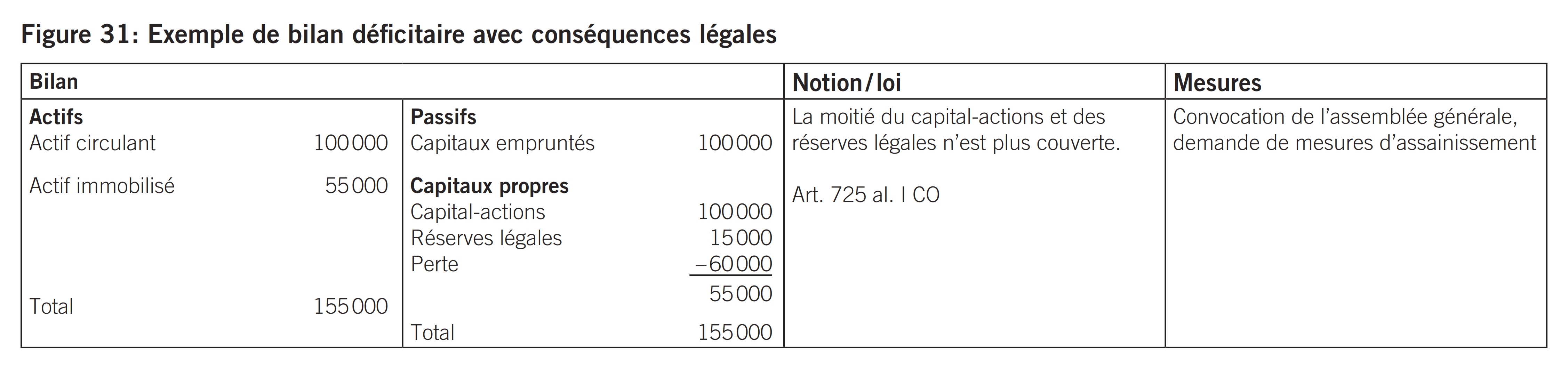

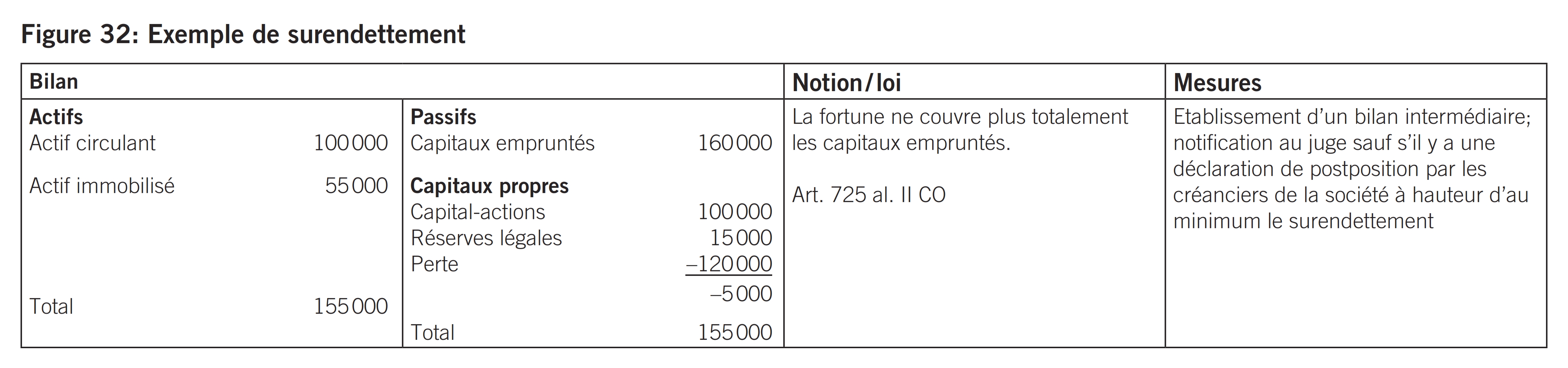

Les expressions «bilan déficitaire» et «surendettement» sont des notions juridiques du Code des obligations et présentent des caractéristiques telles que dans les figures 30 à 32.

Lors de l’évaluation d’entreprises qui présentent un bilan déficitaire sans ou avec des conséquences légales, le calcul et l’application de méthodes d’évaluation axées sur le résultat futur au moyen de l’approche CMPC ne présentent pas de problème particulier, car les capitaux propres affichés sont positifs et l’utilisation de la formule CMPC est donc pertinente.

Les entreprises surendettées au sens de l’art. 725 al. 2 CO occasionnent des défis particuliers lors de l’utilisation d’évaluations d’entreprises axées sur le résultat futur fondées sur la méthode CMPC. S’il existe des raisons sérieuses d’admettre que la société est surendettée, un bilan intermédiaire est dressé et soumis à la vérification d’un réviseur agréé. S’il résulte de ce bilan que les dettes sociales ne sont couvertes ni lorsque les biens sont estimés à leur valeur d’exploitation, ni lorsqu’ils le sont à leur valeur de liquidation, le conseil d’administration en avise le juge, à moins que des créanciers de la société n’acceptent que leur créance soit placée à un rang inférieur à celui de toutes les autres créances de la société dans la mesure de cette insuffisance de l’actif, sous la forme d’une ou de plusieurs déclarations de postposition qui doivent être mentionnées dans l’annexe du bilan intermédiaire.171

La postposition à hauteur minimum de l’insuffisance de couverture est un instrument qui vise à empêcher les défaillances de créanciers, un seul ou certains créanciers de la société assumant le rôle d’unique(s) créancier(s) des pertes en cas de faillite.172 Les créanciers de la société ne sont pas les seuls à s’engager, la société s’engage elle aussi, cette dernière ne pouvant pas rembourser la créance du ou des créancier(s) de la société, la responsabilité des membres du conseil d’administration étant engagée en cas de non-respect de cette obligation. La postposition est donc un acte juridique à deux faces, sans condition, irrévocable, limité dans le temps, qui devrait être rédigé par écrit pour des questions d’administration de la preuve. Elle peut être annulée pour la première fois lorsqu’il ressort d’un bilan contrôlé par l’organe de révision qu’il n’y a plus de surendettement et que les conditions légales pour un rapport de l’organe de révision sans renvoi à l’art. 725 al. 2 CO sont réunies, même en tenant compte des dettes postposées.173 Il est à noter que la postposition n’entraîne aucun assainissement de l’entreprise concernée et n’élimine pas le surendettement. Elle ne renforce pas non plus les liquidités de l’entreprise et n’est donc qu’un instrument de soutien en relation avec d’autres mesures.174 A l’inverse, l’abandon de créance des actionnaires suppose un apport de capital qui, contrairement à la postposition, se traduit par un véritable assainissement du bilan, mais pas nécessairement par l’assainissement de l’entreprise.175

Si la poursuite de l’entreprise qui présente un bilan déficitaire n’est pas remise en question et si les conditions, après évaluation adéquate et réglementaire, sont intactes pour que l’entreprise surmonte le surendettement, il suffit de se baser sur la lacune de couverture aux valeurs de continuation.176 Sur la base du principe de la capacité de poursuite, il est en principe également possible de mettre en œuvre des méthodes d’évaluation axées sur le résultat futur au moyen du CMPC dans le cadre de l’évaluation de telles entreprises. Compte tenu du fait que de telles postpositions ne peuvent toutefois pas être inscrites à l’actif du bilan, le bilan intermédiaire fourni dans de tels cas affiche des capitaux propres négatifs.177

Afin de contourner la problématique d’un CMPC à la date de référence négatif et donc non pertinent qui en découle, il est possible dans de tels cas d’établir des bilans prévisionnels portant sur plusieurs exercices et fondés sur la capacité de continuation de l’entreprise à évaluer suite aux postpositions correspondantes et à la mise en œuvre immédiate de mesures d’assainissement appropriées. On peut en déduire la moyenne pondérée de la valeur vénale des capitaux propres et des capitaux empruntés porteurs d’intérêt déterminée sur les années de planification, afin d’obtenir ainsi un CMPC positif et donc pertinent, pondéré sur plusieurs années de planification. Ce dernier peut à son tour être utilisé dans le cadre d’une méthode d’évaluation de l’entreprise axée sur le résultat futur (méthode de la valeur de rendement, méthode CFA, méthode EVA), dans le sens d’une prise en compte des coûts du capital pondérés à moyen-long terme selon l’horizon de planification.

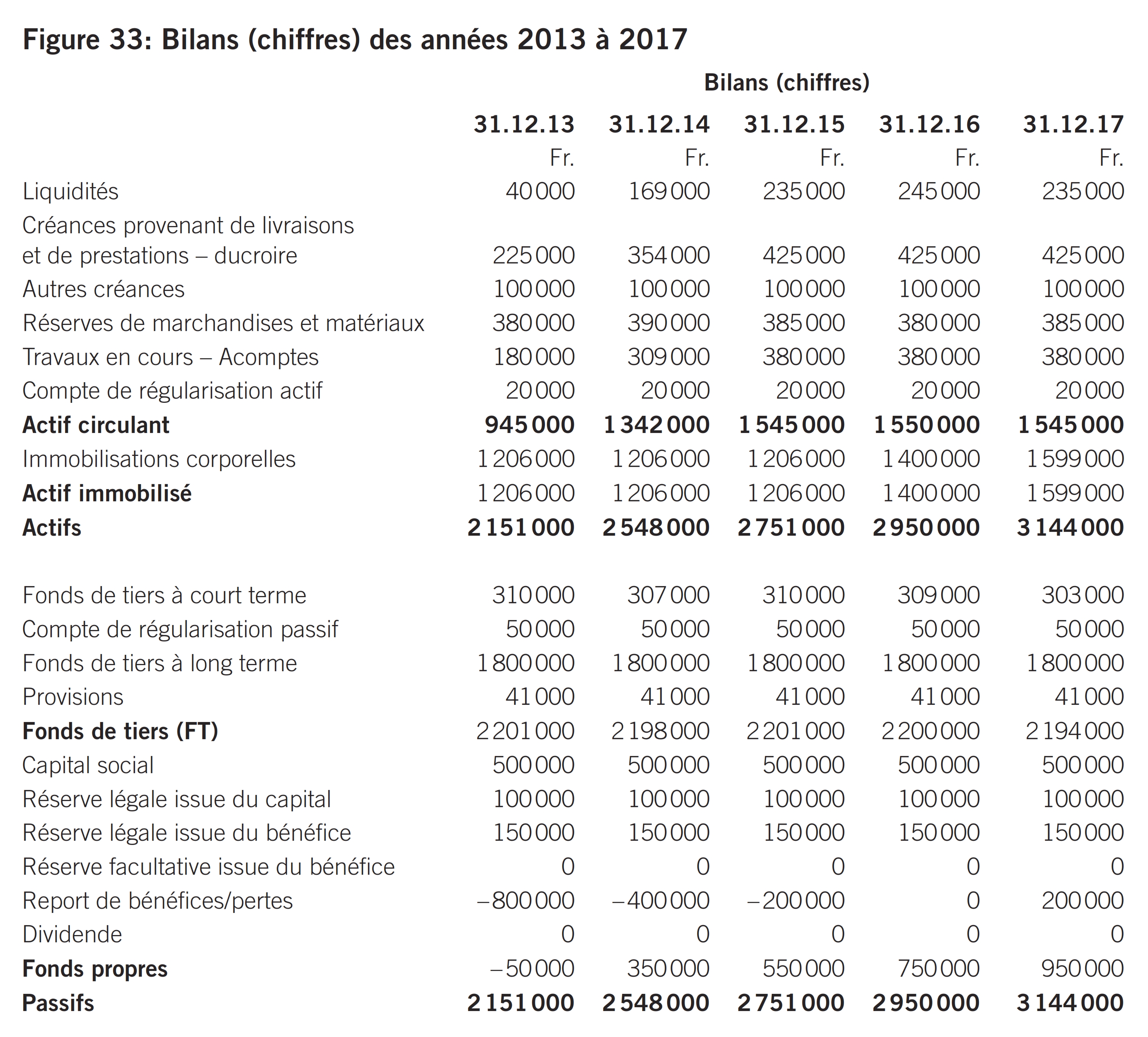

La procédure présentée ci-dessus doit être explicitée ci-après à l’aide d’un exemple de la Müllerhofer AG fictive. Le bilan de Müllerhofer AG est déficitaire au 31 décembre 2013. La continuation de Müllerhofer AG ne fait aucun doute, compte tenu de l’existence d’une déclaration de postposition par le créancier de la société à hauteur d’au minimum le surendettement et d’une évaluation adéquate et réglementaire qui conclut que les conditions permettant à Müllerhofer AG de surmonter le surendettement sont intactes. Compte tenu de cette situation de départ, les bilans prévisionnels sont établis pour Müllerhofer AG comme à la figure 33.

Le concept d’assainissement élaboré pour Müllerhofer AG prévoit que celle-ci ne présente plus, au 31 décembre 2014, de surendettement selon l’art. 725 al. 2 CO, eu égard à la mise en œuvre rapide et ciblée de mesures d’assainissement appropriées correspondantes. Le bilan prévisionnel au 31 décembre 2014 révèle en revanche un bilan déficitaire selon l’art. 725 al. 1 CO. Si le bilan contrôlé par l’organe de révision de Müllerhofer AG au 31 décembre 2014 indique qu’il n’y a plus de surendettement, même en tenant compte des dettes postposées, et que les conditions légales pour un rapport de l’organe de révision sans renvoi à l’art. 725 al. 2 CO sont réunies, la postposition peut être annulée pour la première fois.178 Suite à l’exécution des mesures correspondantes prévues par la loi et des mesures d’assainissement définies dans le concept d’assainissement, Müllerhofer AG devrait afficher, au 31 décembre 2015, un bilan déficitaire conforme aux prévisions et ne requérant plus de mesures légales.

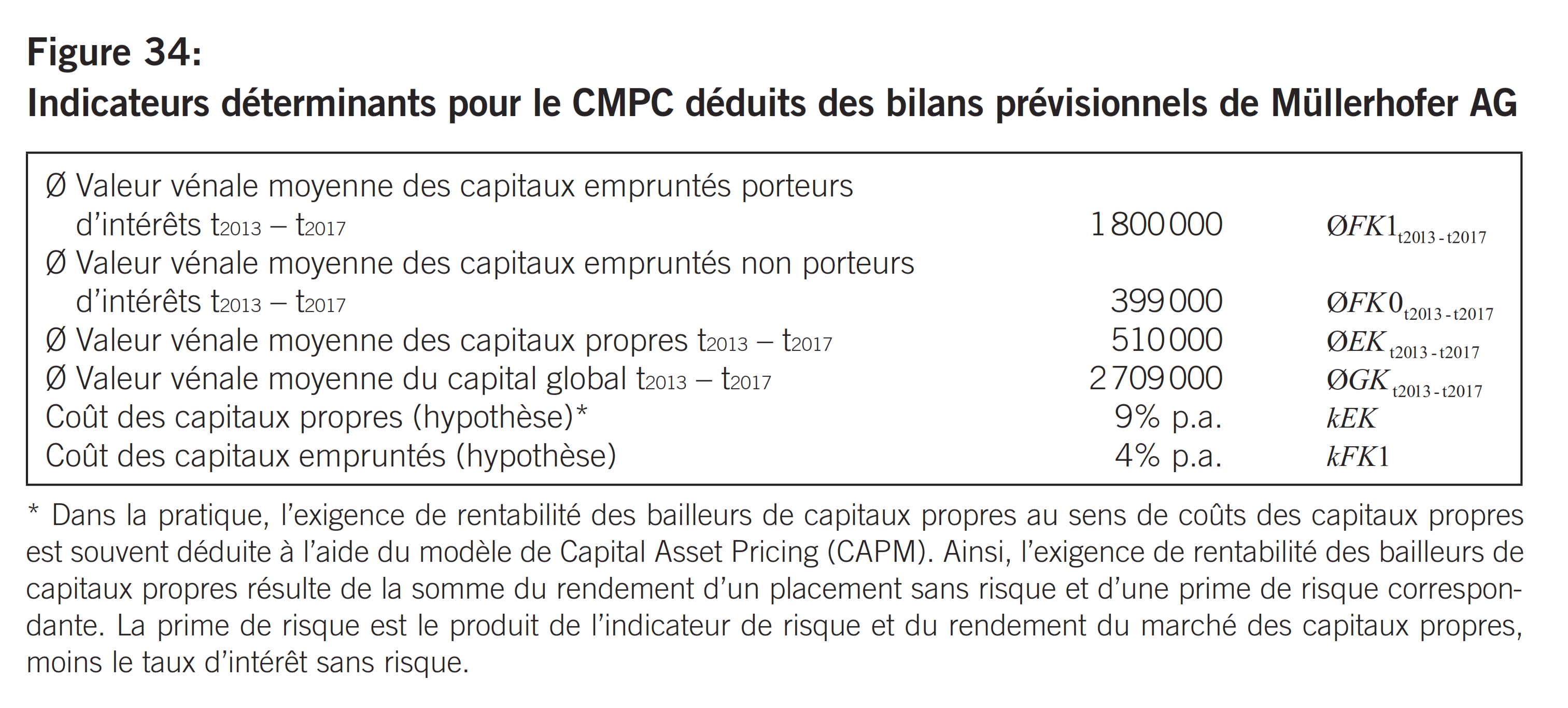

Sur la base de l’interrogation relative à une évaluation de Müllerhofer AG au 31 décembre 2013, il est possible, en s’appuyant sur des indicateurs d’évaluation pondérés sur plusieurs années, deduits des bilans prévisionnels de Müllerhofer AG, d’appliquer des méthodes d’évaluation axées sur le résultat futur, comme la méthode de la valeur de rendement, la méthode CFA ou la méthode EVA. Les indicateurs déterminants en relation avec le calcul du CMPC se déduisent des bilans prévisionnels précités de Müllerhofer AG, comme à la figure 34.

Utilisés avec la formule CMPC, les indicateurs précités génèrent un CMPC pondéré moyen d’environ 5 % sur les années de planification 2013 à 2017. Avec le CMPC ainsi déterminé et les comptes de résultats prévisionnels et tableaux de financement prévisionnels à établir en complément des bilans prévisionnels précités, il est possible de mettre en œuvre des méthodes d’évaluation d’entreprise axées sur le résultat futur, telles que la méthode de la valeur de rendement, la méthode CFA ou la méthode EVA.

Rappelons ici que le Tribunal fédéral distingue en priorité entre la valeur de continuation et la valeur de liquidation en relation avec la constatation de la valeur réelle d’une entreprise en fonction de la situation dans laquelle se trouve l’entreprise à évaluer.179 Comme il faut en principe partir de l’idée de la continuation de l’entreprise, l’évaluation doit être réalisée à la valeur de continuation, sauf en cas de situation exceptionnelle.180 La valeur de continuation vaut même lorsque la valeur de liquidation est supérieure à la valeur de continuation, mais que la poursuite de l’entreprise est effective ou envisagée.181 La valeur de continuation doit généralement être calculée en tant que valeur globale de l’entreprise en incluant la valeur de substance et la valeur de rendement.182 Il convient en revanche de se fonder uniquement sur la valeur de rendement si celle-ci et la valeur de substance diffèrent au point que l’entreprise est visiblement incapable de générer à partir des actifs liés dans l’actif immobilisé un produit approprié, mais que la continuation de l’entreprise n’est néanmoins pas remise en question.183

L’évaluation de l’entreprise est influencée à plusieurs égards par les impôts. Les effets des impôts sur l’évaluation de l’entreprise sont étudiés ci-après, en fonction de la forme juridique de l’entreprise, à commencer par les sociétés de capitaux.

L’examen porte sur les aspects et les effets des impôts sur le revenu et la fortune des personnes naturelles et des impôts sur le bénéfice et le capital des personnes morales dans le cadre de l’évaluation de l’entreprise.184, 185

Conformément à l’art. 52 al. 1 CC et en relation avec l’art. 643 al. 1 CO pour la société anonyme comme prototype des sociétés de capitaux, les sociétés de capitaux sont des personnes morales ayant leur propre personnalité juridique.186

Sur cette base, toutes les lois fiscales afférentes aux impôts directs de la Confédération et des cantons considèrent les sociétés de capitaux comme des personnes morales.187 Le bénéfice imposable des personnes morales est soumis à l’impôt sur le bénéfice au niveau fédéral et leur bénéfice imposable et leur capital imposable sont soumis à l’impôt sur le bénéfice et à l’impôt sur le capital au niveau cantonal.188

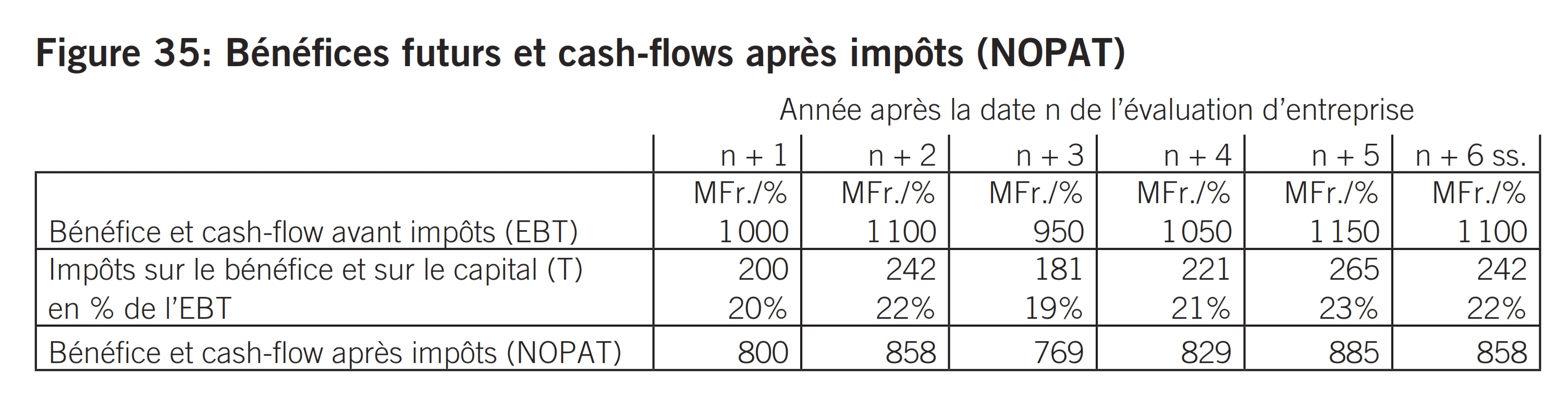

Les impôts sur le bénéfice et sur le capital de la société de capitaux représentent des charges déductibles en droit commercial et fiscal et d’un point de vue financier189 et ayant un effet sur le cash-flow.190, 191 Tant avec les méthodes d’évaluation de l’entreprise fondées sur les bénéfices futurs qu’avec celles qui se basent sur les cash-flows futurs, les impôts sur le bénéfice et sur le capital doivent donc être déterminés en s’appuyant sur les données prévisionnels sur lesquelles repose l’évaluation de l’entreprise et être déduits du bénéfice ou du cash-flow avant impôts (EBT).192 L’impact sur le cash-flow des impôts sur le bénéfice et sur le capital est le principal argument en faveur de la prise en compte de la déduction des impôts sur le bénéfice et sur le capital du bénéfice ou du cash-flow, raison pour laquelle, dans l’optique du repreneur considéré comme investisseur, ce sont aussi ses futurs revenus nets escomptés à la date de référence de l’évaluation qui diminuent en conséquence, ce qui réduit aussi la valeur de son investissement.

Cette réduction de la valeur de l’entreprise sous l’angle du cash-flow est toutefois de nouveau égalisée par la prise en compte des impôts sur le bénéfice et sur le capital dans les coûts moyens du capital, sur la base de la méthode de la valeur théoriquement correcte de l’entreprise et du rapprochement de la charge fiscale globale des sociétés de personnes et de capitaux engendré par la deuxième réforme de l’imposition des entreprises, les sociétés de capitaux utilisant les coûts moyens du capital après impôts.193

Il est évident que les revenus nets du repreneur en tant qu’investisseur sont diminués des impôts sur le bénéfice et sur le capital de la société de capitaux occasionnés avant qu’il ne puisse y avoir de revenus nets ou de distributions de la société de capitaux chez le repreneur, compte tenu du fait que les modèles d’évaluation de l’entreprise fondés sur le bénéfice ou le cash-flow en tant que méthodes pratiques se réfèrent à la valeur théoriquement correcte de l’entreprise dans le sens de la théorie de l’investissement.194

Les données prévisionnelles étant en principe fondées sur des estimations objectives pour l’entreprise et n’étant par conséquent pas influencées par l’existence et la variation des réserves latentes, les impôts sur le bénéfice doivent également être calculés sur ces bénéfices futurs corrigés de la variation des réserves latentes et les impôts sur le capital sur ces capitaux futurs déterminés après la dissolution des réserves latentes.

L’impôt sur le bénéfice a pour objet le bénéfice net imposable calculé à partir du solde du compte de résultats ainsi que de tous les prélèvements opérés sur le résultat commercial avant le calcul du solde du compte de résultat, qui ne servent pas à couvrir des dépenses justifiées par l’usage commercial, des produits qui n’ont pas été comptabilisés dans le compte de résultats, y compris les bénéfices en capital, les bénéfices de réévaluation et de liquidation et des intérêts sur le capital propre dissimulé.195

L’impôt sur le capital dans les cantons a pour objet le capital propre imposable qui comprend pour les sociétés de capitaux le capital-actions ou le capital social libéré, le capital de participation, les réserves ouvertes et les réserves latentes constituées au moyen de bénéfices imposés, ainsi que la part de leurs fonds étrangers qui est économiquement assimilable au capital propre, le capital-actions, le capital de participation, le capital de base ou le capital social libéré étant au moins imposable.196

Les bénéfices ou cash-flows futurs déterminants pour l’évaluation de l’entreprise sont donc calculés comme à la figure 35, en tenant compte des impôts sur le bénéfice et sur le capital déterminés à partir des données prévisionnelles.

Il s’en déduit que les futurs impôts sur le bénéfice et sur le capital réduisent les bénéfices et cash-flows futurs et donc la valeur de rendement des sociétés de capitaux.

Outre les impôts sur le bénéfice et sur le capital qui diminuent le bénéfice et donc la valeur de rendement, l’évaluation des sociétés de capitaux doit déterminer les impôts sur le bénéfice réducteurs de capitaux propres et donc de valeur intrinsèque sur les réserves latentes résultant des corrections d’évaluation en tant que valeur et en tenir compte en tant que provision pour les impôts différés sur les réserves latentes résultant des corrections d’évaluation lors de la détermination de la valeur intrinsèque.197 Un impôt sur le capital sur les réserves latentes résultant des corrections d’évaluation ne doit pas être pris en compte lors du calcul de la provision pour réserves latentes, car celle-ci fait déjà partie des impôts sur le bénéfice et sur le capital réducteurs du bénéfice.

Dans l’évaluation de l’entreprise, les impôts sur le bénéfice réducteurs de capitaux propres sur les réserves latentes résultant des corrections d’évaluation ont pour objet la partie de celles-ci qui n’est pas imposée, à savoir les réserves latentes non imposées résultant des corrections d’évaluation.198 Les réserves latentes résultant des corrections d’évaluation et les réserves latentes non imposées résultant des corrections d’évaluation sont alors identiques, car le bilan commercial et le bilan fiscal de l’entreprise correspondante sont identiques.

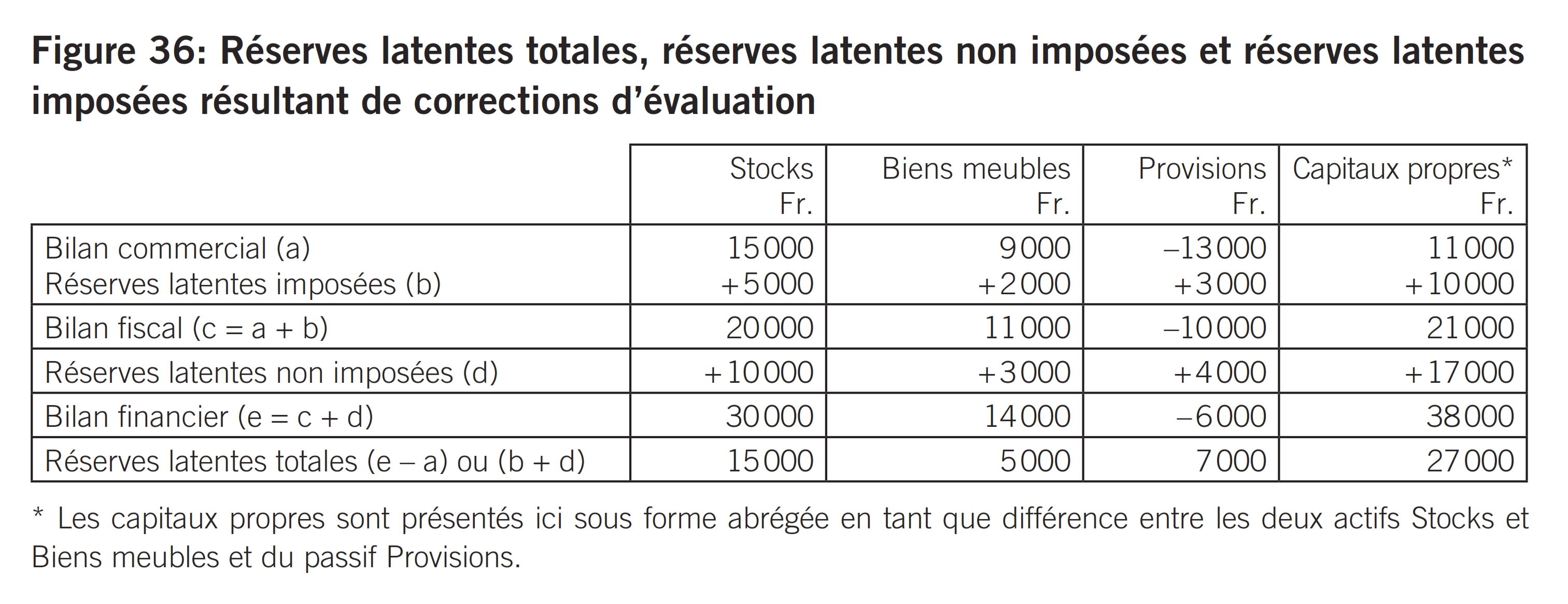

La différence entre le bilan commercial et le bilan fiscal est constituée des réserves latentes imposées, le bilan fiscal affichant les actifs plus élevés ou les passifs moins élevés et donc des capitaux propres plus élevés que le bilan commercial.199 Des réserves latentes imposées résultent p.ex. d’amortissements excessifs imputés par les autorités fiscales dans la procédure de taxation ou de la constitution de provisions. La figure 36 montre la relation entre bilan commercial, fiscal et financier et donc les réserves latentes globales, latentes non imposées et latentes imposées d’une entreprise résultant de corrections d’évaluation et devant donc être différenciées dans le cadre de l’évaluation de l’entreprise.

Les réserves latentes imposées sont des réserves latentes pour le droit commercial et des réserves ouvertes pour le droit fiscal. Elles sont imposées et ne font donc pas l’objet du calcul de la provision pour les impôts sur le bénéfice réducteurs de capitaux propres lors de l’évaluation de l’entreprise.

Une provision doit en revanche être calculée lors de l’évaluation de l’entreprise pour les impôts sur le bénéfice qui diminuent les capitaux propres. Il est incontesté que l’impôt sur le bénéfice serait dû en intégralité sur les réserves latentes non imposées si celles-ci étaient dissoutes immédiatement après l’évaluation de l’entreprise. Dans le cas de taux d’imposition sur le bénéfice proportionnels comme pour l’impôt fédéral direct ou l’impôt sur le bénéfice du canton de Zurich,200 l’impôt sur le bénéfice peut éventuellement être calculé tout simplement sur le montant des réserves latentes non imposées dissoutes.

Avec des taux de l’impôt sur le bénéfice progressifs tels qu’ils sont appliqués dans le canton d’Argovie,201 le montant des réserves latentes non imposées dissoutes doit être complété par le bénéfice net ordinaire de l’exercice où elles sont dissoutes pour le calcul de l’impôt sur le bénéfice.202

Si l’on part du principe que les réserves latentes non imposées ne sont pas dissoutes immédiatement après l’évaluation de l’entreprise, mais, ce qui est le cas dans la réalité, en fonction du poste du bilan dont relèvent les réserves latentes non imposées,203 seulement au fil du temps, ce fait doit être pris en compte lors de la détermination des impôts sur le bénéfice. Il s’agit concrètement et en définitive de prendre en compte l’effet d’intérêt sur les impôts sur le bénéfice qui ne seront dus qu’ultérieurement dans l’optique de la date de l’évaluation de l’entreprise.

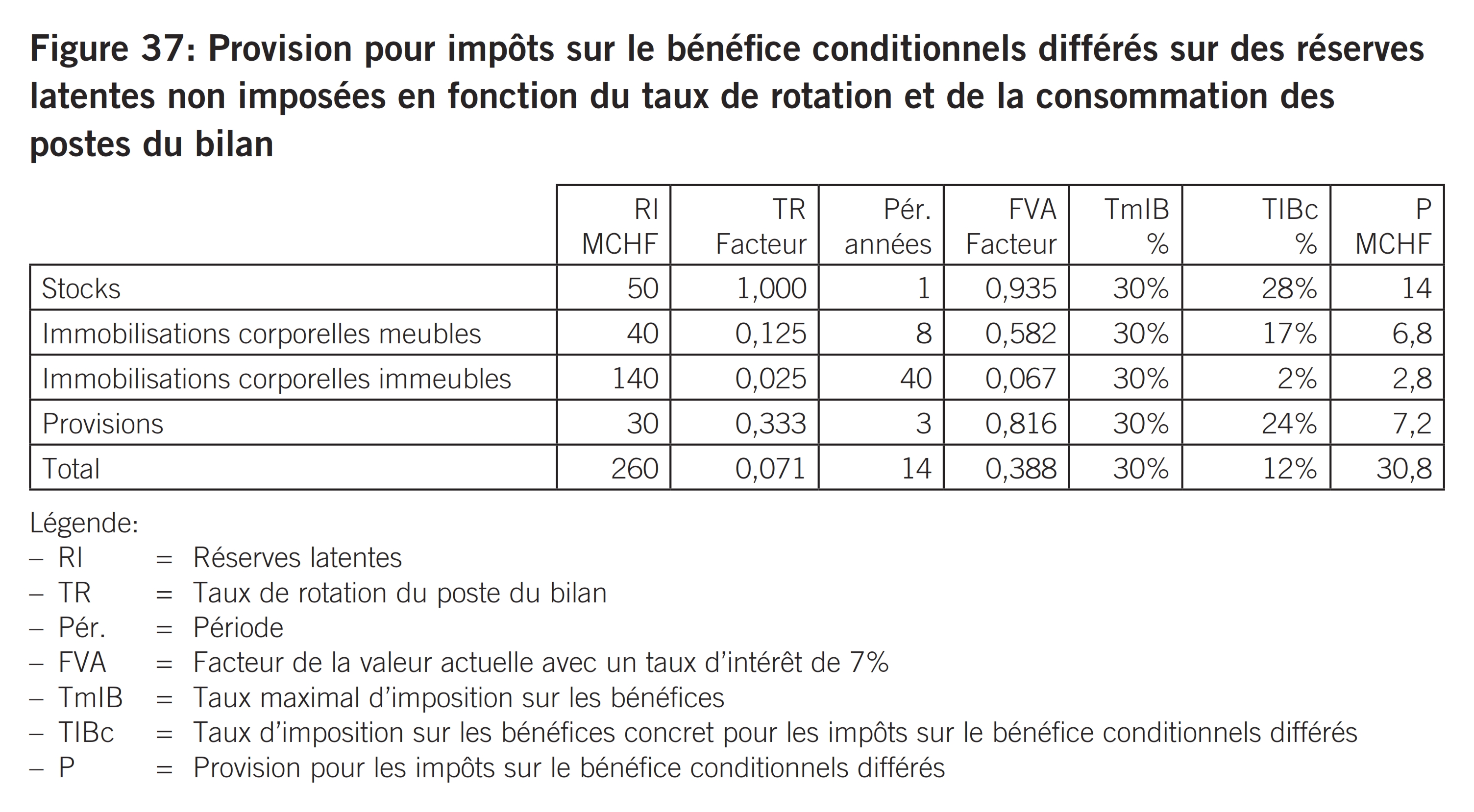

Il existe plusieurs méthodes à cet effet. La prise en compte de la moitié du taux maximal de l’impôt sur le bénéfice est courante.204 Une provision pour impôts sur le bénéfice conditionnels différés de 15 % est p.ex. constituée sur les réserves latentes non imposées d’une entreprise, si le taux maximal de l’impôt sur le bénéfice est de 30 % pour l’entreprise évaluée. Cette grandeur de référence globale dépend de deux facteurs, à savoir du taux d’intérêt appliqué et du laps de temps écoulé entre la date de référence de l’évaluation d’entreprise et la dissolution supposée des réserves latentes non imposées, la même date étant utilisée pour tous les postes du bilan comprenant des réserves latentes non imposées au lieu d’une différenciation temporelle.205 Si le calcul se base p.ex. sur un taux d’intérêt de 6 %, le laps de temps moyen est d’environ 12 ans et si le taux est de 7 %, il est d’environ 10 ans.206

Cette méthode convaincante pour le calcul de la provision pour impôts sur le bénéfice conditionnels différés devrait être affinée en ce sens que le calcul ne devrait pas utiliser un laps de temps identique pour tous les postes du bilan, mais opérer une distinction en fonction de leur taux de rotation et de leur consommation.207

L’exemple de la figure 37 détermine le taux concret de l’impôt sur le bénéfice pour les impôts sur le bénéfice conditionnels différés sur la base de la méthode différenciée. Les données déjà utilisées à la figure 36 «Situation et modification des réserves latentes» servent de base. L’hypothèse se fonde par ailleurs sur un certain taux de rotation pour les différents postes du bilan, sur un taux maximal de l’impôt sur le bénéfice de 30 % et sur un taux d’intérêt de 7 % pour le calcul du facteur de la valeur actuelle et donc de l’effet d’intérêt.

Lors du calcul de la provision pour impôts sur le bénéfice conditionnels différés sur des réserves latentes non imposées, il faut en outre tenir compte du fait que le taux maximal global de l’impôt sur le bénéfice est constitué de plusieurs impôts sur le bénéfice. Dans le cas d’une entreprise exclusivement assujettie aux souverainetés fiscales suisses, ce qui est majoritairement le cas des petites et moyennes entreprises, il s’agit des impôts sur le bénéfice suivants:

- Impôt fédéral direct

L’impôt sur le bénéfice est dû en raison du rattachement personnel du contribuable, c.-à-d. quand la société de capitaux a son siège ou son administration effective en Suisse.208 La totalité du montant des réserves latentes non imposées dissoutes est alors soumise à l’impôt fédéral direct sans différenciation.

- Impôt cantonal sur le bénéfice

A l’instar de l’impôt fédéral direct, l’impôt cantonal sur le bénéfice s’applique en raison du rattachement personnel du contribuable lorsque la société de capitaux a son siège ou son administration effective dans le canton.209

S’agissant du montant des réserves latentes non imposées dissoutes soumises à l’impôt cantonal sur le bénéfice, une distinction s’impose: l’ensemble des réserves latentes non imposées dissoutes n’est pas imposé dans tous les cas, leur somme dépend de l’application par le canton du système dualiste ou moniste pour l’imposition des gains immobiliers de la fortune commerciale. Dans les cantons qui appliquent le système dualiste210, la totalité du montant des réserves latentes non imposées dissoutes est soumise à l’impôt cantonal sur le bénéfice, à l’instar de l’impôt fédéral direct. Dans les cantons qui appliquent le système moniste211, ce sont les réserves latentes non imposées dissoutes sur des actifs non meubles et sur les capitaux étrangers ainsi que les amortissements sur des actifs non meubles recouvrés suite à la dissolution des réserves latentes non imposées.212

- Impôt cantonal sur les gains immobiliers

L’impôt cantonal sur les gains immobiliers ne doit être pris en compte lors de la détermination du taux d’imposition maximal que dans le cas où un canton applique le système moniste et que l’entreprise à évaluer détient des actifs non meubles incluant des réserves latentes non imposées. L’impôt cantonal sur les gains immobiliers couvre la partie des réserves latentes non imposées qui va au-delà des amortissements recouvrés, ce qui correspond à la différence entre le produit de l’aliénation et les dépenses d’investissement.213

Il en résulte que les impôts sur le bénéfice conditionnels différés qui pèsent sur les réserves latentes non imposées réduisent les capitaux propres objectivement évalués dans le cadre de l’exploitation et disponibles à la date de référence de l’évaluation de l’entreprise et donc la valeur intrinsèque de l’entreprise.

Les sociétés de personnes, à savoir les sociétés individuelles et sociétés de personnes, n’ont pas de personnalité juridique propre.

Conformément à la réglementation de droit civil, les lois fiscales afférentes aux impôts sur le revenu et sur la fortune et aux impôts sur le bénéfice et le capital de la Confédération et des cantons ne couvrent pas les sociétés de personnes en tant que sujets fiscaux, mais leurs sujets de droit.214

Dans les entreprises individuelles, il s’agit d’une personne physique. Dans les sociétés de personnes, il peut s’agir selon la forme juridique de personnes physiques et/ou morales, sachant que seules des personnes physiques peuvent être les associés d’une société en nom collectif.215 Le bénéfice et le capital d’une société de personnes ne sont donc pas affectés à cette dernière pour leur imposition, mais répartis entre le nombre de participants en fonction de leur quote-part dans la totalité du bénéfice et du capital et ajoutés chez eux à leur revenu ou bénéfice ou à leur fortune ou capital restants et imposés avec celui-ci.

Les personnes physiques en tant que détentrices de parts d’une société de personnes sont assujetties auprès de la Confédération pour le bénéfice au prorata qu’elles en tirent sous forme de revenu d’une activité lucrative indépendante à l’impôt sur le revenu216 et dans les cantons pour leur bénéfice au prorata et leur capital au prorata sous forme de revenu d’une activité lucrative indépendante à l’impôt sur le revenu et sur la fortune.217 De même, les personnes morales en tant que participantes d’une société de personnes sont soumises à l’impôt sur le bénéfice218 au niveau fédéral pour leur bénéfice au prorata et à l’impôt sur le bénéfice et à l’impôt sur le capital219 au niveau cantonal pour leur bénéfice au prorata et leur capital au prorata.

Pour les personnes physiques, les impôts sur le revenu et la fortune sont certes des charges ayant un effet sur le cash-flow, mais elles ne peuvent pas être déduites du revenu imposable auprès de la Confédération et des cantons, parce qu’elles relèvent du coût de la vie selon le droit fiscal.220

Cette situation est problématique et incohérente dans le sens où les impôts sur le revenu et la fortune qui résultent du bénéfice et du capital d’une société de personnes et qui pèsent donc directement sur le cash-flow de cette dernière et doivent, par conséquent, être considérés comme charges de la société de personnes, au moins selon des critères de gestion et par analogie avec les sociétés de capitaux, ne sont pas également considérés comme charges fiscalement déductibles de celle-ci. Cette situation est également problématique par rapport à la valeur d’entreprise des sociétés de capitaux, puisqu’il est communément admis que les impôts sur le bénéfice et sur le capital représentent pour celles-ci des charges en droit commercial et fiscal, mais aussi d’un point de vue économique, alors qu’ils ne sont pas considérés comme des charges pour les sociétés de personnes, au moins en droit commercial et fiscal.221, 222

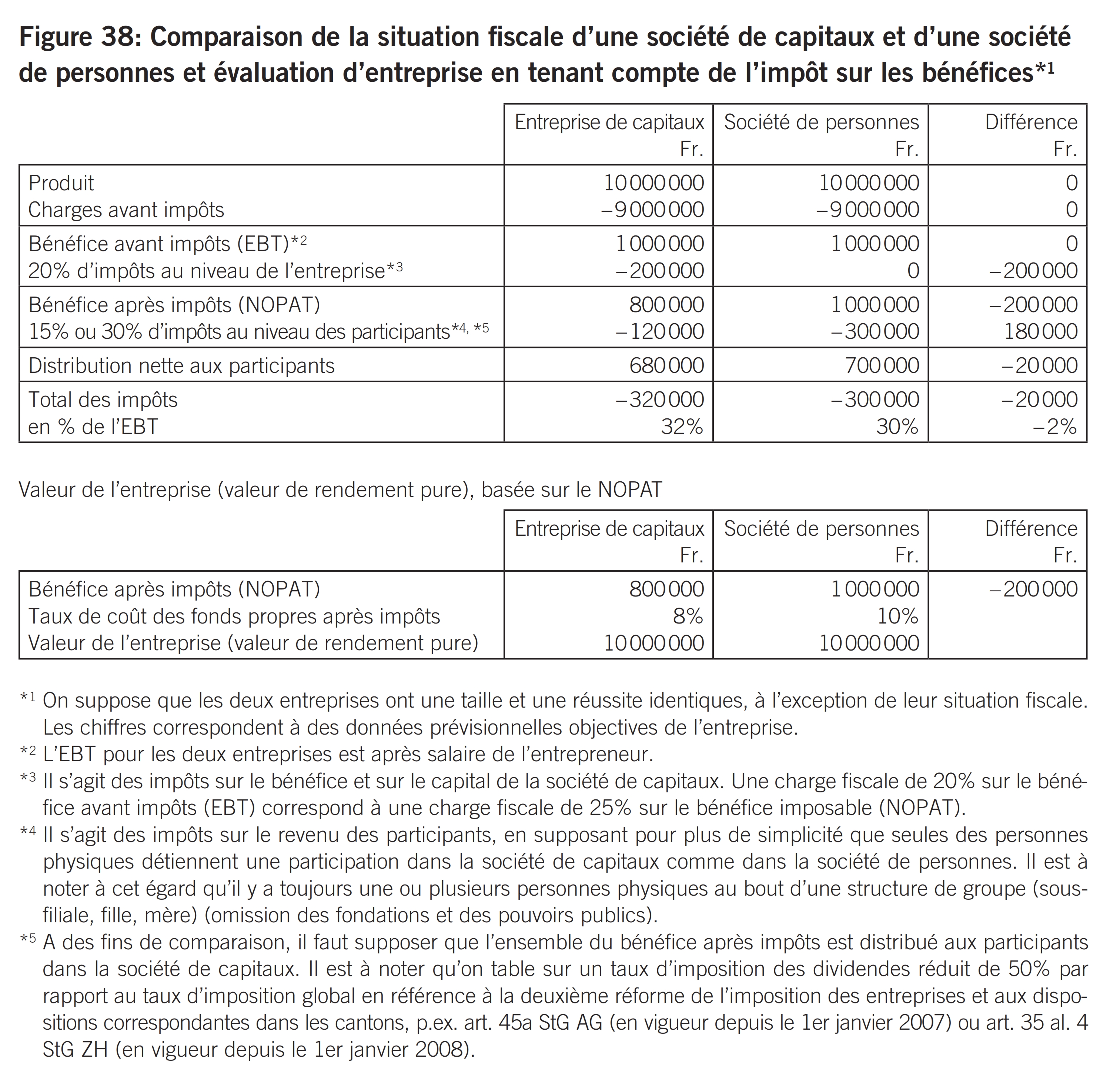

On peut donc se demander si les impôts sur le revenu et la fortune d’une personne physique ou les impôts sur le bénéfice et le capital d’une société de capitaux résultant du bénéfice et du capital d’une société de personnes doivent être pris en compte lors de l’évaluation de l’entreprise. La réponse à cette question suppose qu’une entreprise soit analysée une fois sous la forme juridique d’une société de capitaux et une autre fois sous celle d’une société de personnes pour ce qui est de sa situation fiscale différente et dépendante de sa forme juridique (cf. la figure 38).

Les conclusions suivantes découlent de cette comparaison:

- Dans les sociétés de capitaux, l’EBT est soumis à la double imposition économique, car il est soumis au niveau de l’entreprise à l’impôt sur le bénéfice et sur le capital de la société de capitaux et au niveau des participants à l’impôt sur le revenu à un taux d’imposition des dividendes réduit 223, 224 des participants après déduction de l’impôt sur le bénéfice et sur le capital. Dans les sociétés de personnes, l’EBT est uniquement couvert par l’impôt sur le revenu au niveau des participants.

- L’imposition différente d’une entreprise une fois sous la forme juridique d’une société de capitaux et une autre sous la forme d’une société de personnes est purement d’ordre fiscal. D’un point de vue économique, il s’agit fondamentalement de la même entreprise, quelle que soit sa forme juridique.

- Lors de l’évaluation d’une société de capitaux fondée sur les bénéfices et cash-flows futurs avec des coûts moyens du capital avant impôts tels qu’ils s’appliquent aux sociétés de personnes, l’imposition dépendante de la forme juridique débouche sur une valeur d’entreprise de la société de capitaux inférieure à celle d’une société de personnes. Ce handicap de la société de capitaux ne peut pas être intégralement compensé par les avantages qu’elle offre par rapport à la société de personnes,225 de sorte que l’imposition différente, dépendante de la forme juridique, déboucherait sur des valeurs d’entreprise dépendantes de la forme juridique différentes, si l’évaluation de l’entreprise se basait sur le NOPAT de l’entreprise avec des coûts moyens du capital avant impôts.226 Logiquement, les coûts moyens du capital doivent être diminués des impôts lors de l’évaluation des sociétés de capitaux, en tenant compte de la valeur d’entreprise théoriquement correcte et du rapprochement de la charge fiscale globale des sociétés de personnes et de capitaux engendré par la deuxième réforme de l’imposition des entreprises.

- L’évaluation d’entreprise fondée sur l’EBT déboucherait sur des valeurs d’entreprise identiques, quelle que soit la forme juridique, avec un taux de capitalisation identique. Cette évaluation d’entreprise est problématique en ce sens qu’elle est trop élevée par rapport à la valeur théoriquement correcte de l’entreprise, qui correspond à la somme des futurs revenus nets du repreneur escomptés à la date de l’évaluation, du fait des impôts directs de l’entreprise et des participants escomptés à la date de l’évaluation et que les coûts moyens du capital devraient être relevés en conséquence afin de déterminer la valeur correcte de l’entreprise.

- En référence à la valeur théoriquement correcte de l’entreprise, une autre possibilité consiste à réaliser l’évaluation de l’entreprise en escomptant la distribution nette aux participants, à savoir l’EBT minoré de tous les impôts directs au niveau de l’entreprise et des participants, les coûts moyens du capital devant être réduits en conséquence.227, 228

Grâce à la deuxième réforme de l’imposition des entreprises et à l’imposition réduite des dividendes, on obtient pour les différentes formes juridiques des entreprises des valeurs d’entreprise harmonisées si l’on applique les coûts moyens du capital après impôts et sous réserve des différentes réglementations cantonales en matière d’imposition réduite des dividendes. Une évaluation d’entreprise visant à obtenir des valeurs d’entreprise identiques, indépendantes de la forme juridique, en utilisant des coûts moyens du capital identiques, ne peut en définitive être atteinte qu’avec une imposition de l’entreprise indépendante de sa forme juridique.229

Les présentes modalités de mise en œuvre de la succession d’entreprise de Müllerhofer AG sont avantageuses à tous les niveaux:

- vente et achat exempts d’impôts;

- prix d’achat complet pour le cédant A et prix d’achat réduit pour le repreneur B ou la société d’acquisition;

- charge fiscalement déductible dans la différence de prix d’achat des propres actions chez Müllerhofer AG;

- impôt sur les dividendes réduit dans les cantons et au niveau fédéral pour le cédant A et le repreneur B.

- Peter Lorson, Auswirkungen von Shareholder-Value-Konzepten auf die Bewertung und Besteuerung ganzer Unternehmen, in: Karlheinz Küting / Claus-Peter Weber, Rechnungs- und Prüfungswesen, 1re éd., Herne / Berlin 2004, p. 39.

- Peter Seppelfricke, Handbuch Aktien- und Unternehmensbewertung – Bewertungsverfahren, Unternehmensanalyse, Erfolgsprognose, 1re éd., Stuttgart 2003, p. 1.

- Markus Rudolf / Peter Witt, Bewertung von Wachstumsunternehmen – Traditionelle und innovative Methoden im Vergleich, Wiesbaden 2002, p. 55.

- Rainer Heumann, Value Reporting in IFRS-Abschlüssen und Lageberichten, Düsseldorf 2005, p. 27.

- Wolfgang Schultze, Methoden der Unternehmensbewertung – Gemeinsamkeiten, Unterschiede, Perspektiven, 2e éd., Düsseldorf 2003 [Schultze], p. 206.

- Schultze, p. 5.

- Volkart, Corporate Finance, p. 313 ss.

- Volkart, Corporate Finance, p. 178 ss.

- Volkart, Corporate Finance, p. 319 ss.

- Volkart, Corporate Finance, p. 181.

- Remarque: On suppose à titre d’exemple que le capital global de l’entreprise à évaluer est exclusivement composé de capitaux empruntés porteurs d’intérêts et de capitaux propres.

- Jörg Baetge / Kai Niemeyer / Jens Kümmel, Darstellung der Discounted-Cashflow-Verfahren (DCF-Verfahren) mit Beispiel, in: Volker Peemöller, Praxishandbuch der Unternehmensbewertung, 3e éd., Herne / Berlin 2005 [Baetge / Niemeyer / Kümmel, DCF-Verfahren], p. 273.

- Baetge / Niemeyer / Kümmel, DCF-Verfahren, p. 273.

- Bernd Bäzner / Christian Timmreck, Die DCF-Methode im Überblick, in: Frank Richter / Christian Timmreck, Unternehmensbewertung – Moderne Instrumente und Lösungsansätze, 1re éd., Stuttgart 2004, p. 13.

- Volkart, Corporate Finance, p. 227 ss.

- Boemle / Stolz, p. 55

- Chambre fiduciaire, Schweizer Handbuch der Wirtschaftsprüfung (HWP) – tome VI [HWP], p. 524.

- HWP, p. 525.

- HWP, p. 525.

- HWP, p. 526.

- HWP, p. 527.

- HWP, p. 526.

- HWP, p. 527.

- HWP, p. 525.

- Meier-Mazzucato, Entgeltliche Unternehmensnachfolge, p. 66.

- ATF 120 II 259 Consid. 2b, p. 262 s. (communauté des héritiers X contre Y AG).

- ATF 120 II 259 Consid. 2c, p. 262 s. (Communauté des héritiers X contre Y AG); arrêt 4C.363/2000 du 3 avril 2001 Consid. 2c (Valeur de l’action). Böckli, § 6 note 222 s.; Guhl / Koller / Schnyder / Druey, § 67 note 79 s.

- ATF 120 II 259 Consid. 2c, p. 261 s. (Communauté des héritiers X contre Y AG); arrêt 4C.363/2000 du 3 avril 2001 Consid. 2c (Valeur de l’action).

- Arrêt 4C.363/2000 du 3 avril 2001 Consid. 2c (Valeur de l’action).

- Les personnes physiques ne sont pas définies dans la LIFD ni dans LHID et pas non plus dans la loi fiscale AG ou ZH. Cette notion est donc fondée sur la définition des personnes physiques en droit civil conformément à l’art. 11 CC, selon laquelle les gens sont des personnes physiques. Cf. notamment à ce sujet Felix Richner / Walter Frei / Stefan Kaufmann, Handkommentar zum DBG, Zurich 2003 [Richner / Frei / Kaufmann, Kommentar DBG], VB zu Art. 3 – 48 N 4. En délimitation par rapport à la notion de personnes physiques en tant qu’hommes selon l’art. 11 CC, cf. l’art. 53 CC pour les personnes morales selon lequel celles-ci peuvent acquérir tous les droits et assumer toutes les obligations qui ne sont pas inséparables des conditions naturelles de l’homme.

- Conformément à l’art. 49 al. 1 LIFD et à l’art. 20 al. 1 LHID ainsi qu’au § 5 al. 1 StG AG et au § 54 al. 1 StG ZH; les personnes morales sont les sociétés de capitaux (sociétés anonymes, sociétés en commandite par actions, sociétés à responsabilité limitée) et les coopératives ainsi que les associations, les fondations et les autres personnes morales.

- Jolanta Kren Kostiewicz / Ivo Schwander / Stephan Wolf, Handkommentar zum Schweizerischen Zivilgesetzbuch, Zurich 2006 [Handkommentar ZGB], Scherrer Urs, art. 52 note 6. Cf. en ce qui concerne la société anonyme en tant que forme de base de la société de capitaux, notamment: Meier-Hayoz / Forstmoser, § 3 note 1 ss et plus particulièrement § 16 note 28 ss ainsi que Madeleine Simonek, Steuerliche Probleme der Geschäftsnachfolge bei Ableben eines Personenunternehmers, Berne 1994, p. 8.

- Cf. pour une sélection de normes concernant la notion de personnes morales dans les lois fiscales pour les impôts directs de la Confédération et des cantons, la note 368.

- Art. 1 let. b en relation avec l’art. 57 LIFD pour l’impôt sur le bénéfice des personnes morales dans la Confédération; § 1 let. b en relation avec les §§ 67 et 82 StG AG ainsi que le § 1 let. b en relation avec les §§ 63 et 78 StG ZH pour les impôts sur le bénéfice et le capital des personnes morales dans les cantons d’Argovie et de Zurich.

- En ce qui concerne la controverse sur les impôts sur le bénéfice et le capital en tant que charge financière, cf. Max Boemle, Der Jahresabschluss, Bilanz, Erfolgsrechnung, Anhang, 4e éd, Zurich 2001 [Boemle], p. 228 ss; Peter Gurtner, Das Objekt der Gewinnsteuer, ASA 61 (1922 / 93), p. 369; Locher, DBG II, art. 59 note 48.

- Art. 59 al. 1 let. a LIFD et art. 25 al. 1 let. a LHID ainsi que § 69 let. a StG AG et § 65 al. 1 let. a StG ZH. Cf. en ce qui concerne l’impôt fédéral direct Locher, DBG II, art. 59 note 48 ss; Richner / Frei / Kaufmann, Kommentar DBG, art. 59 note 2 ss.

- Böckli, § 8 note 213 s et § 8 note 490 ss pour la mise en perspective en droit commercial et fiscal des impôts de la société de capitaux; Boemle, p. 228 ss et Helbling, Unternehmensbewertung, p. 390 ss pour le traitement financier des impôts dans l’évaluation de l’entreprise.

- Helbling, Unternehmensbewertung, p. 406 ss; Volkart, Unternehmensbewertung, p. 63 et 156 s.

- Helbling, Unternehmensbewertung, p. 425 s, avec un exemple parlant de la comparaison des coûts moyens du capital dans les sociétés de capitaux et de personnes.

- Helbling, Unternehmensbewertung, p. 155 ss et plus particulièrement p. 157.

- Art. 58 al. 1 et 65 LIFD et art. 24 al. 1 LHID ainsi que§ 68 al. 1 StG AG et § 64 al. 1 StG ZH. Ernst Höhn / Robert Waldburger, Steuerrecht, tome I, 9e éd., Berne 2001, § 18 note 13 ss; Eisenring Peter, § 68 note 1 ss, in: Marianne Klöti-Weber / Dave Siegrist / Dieter Weber, Kommentar zum Aargauer Steuergesetz, 2e éd., Muri-Bern 2004 [Klöti-Weber / Siegrist / Weber]; Stephan Kuhn / Peter Brülisauer, Art. 24 note 1 ss, in: Martin Zweifel / Peter Athanas, Kommentar zum Schweizerischen Steuerrecht, tome I/1, Bundesgesetz über die Harmonisierung der direkten Steuern der Kantone und Gemeinden (StHG), 2e éd., Basel / Genf / München 2002 [Kommentar StHG]; Locher, DBG II, Art. 58note 1 ss; Richner / Frei / Kaufmann, Kommentar DBG, Art. 58 note 1 ss; Felix Richner / Walter Frei / Stefan Kaufmann / Hans Ulrich Meuter, Kommentar zum harmonisierten Zürcher Steuergesetz, 2e éd., Zürich 2006 [Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH], § 64 note 1 ss.

- Art. 29 let. a et 29a LHID ainsi que § 83 StG AG et §§ 79 et 80 StG ZH. Erwin R. Grieshammer, § 83 note 1 ss, in: Klöti-Weber / Siegrist / Weber; Bernhard Zwahlen, art. 29a note 1 ss, in: Kommentar StHG; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, §§ 79 note 1 ss et 80 note 1 ss.

- Helbling, Unternehmensbewertung, p. 286 ss et 297 ss; Volkart, Unternehmensbewertung, p. 79 ss.

- Boemle, p. 175 s.; Helbling, Unternehmensbewertung, p. 286.

- Boemle, p. 175.

- Art. 68 LIFD et § 71 StG ZH. Jusqu’au 31 décembre 2004, le canton de Zurich avait également un barème progressif pour l’impôt sur le bénéfice.

- § 75 al. 1 StG AG.

- En termes de formulation, cela signifie que l’impôt sur le bénéfice doit être calculé sur les réserves latentes non imposées au taux de l’impôt sur le bénéfice pour les réserves latentes non imposées majorées du bénéfice net ordinaire de l’année.

- Les réserves latentes sont dissoutes en fonction du taux de rotation et de la consommation du poste correspondant du bilan, p.ex. dans le cas de stocks généralement l’année suivant l’évaluation de l’entreprise et dans le cas d’immobilisations corporelles mobilières au cours de leur utilisation, mais au plus tard toutefois à la fin de leur durée d’utilisation ou de leur sortie de l’entreprise.

- Helbling, Unternehmensbewertung, p. 319 ss; Volkart, Unternehmensbewertung, p. 81.

- Helbling, Unternehmensbewertung, p. 319 ss.

- Helbling, Unternehmensbewertung, p. 319 et 321.

- Cf. à ce sujet Helbling, Unternehmensbewertung, p. 321 s., qui a déjà attiré l’attention sur le caractère indifférencié du calcul utilisant la moitié du taux d’imposition maximal.

- Art. 50 LIFD Arrêt du 13 mai 2002 dans l’affaire X. AG en liquidation, ASA 72 (2003/04), 304, 308 = StE 2002 B 91.3 n° 3. Locher, DBG II, Art. 50 note 1 ss; Richner / Frei / Kaufmann, Kommentar DBG, art. 50 n 1 ss.

- Art. 20 al. 1 LHID ainsi que p.ex. § 62 StG AG et § 55 StG ZH. Arrêt du 29 avril 1999, StE 1999 A 24.22 n° 3; ATF 54 I 301 Consid. 2 p. 308 (Domicile fiscal); ATF 50 I 103. Ernst Höhn / Peter Mäusli, Interkantonales Steuerrecht, 4e éd., Berne 2000, § 8 note 1 ss; Peter Athanas / Giuseppe Giglio, § 62 note 1 ss, in: Klöti-Weber / Siegrist / Weber; Peter Athanas / Stefan Widmer, Art. 20 note 24 ss, in: Kommentar StHG; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 55 note 1 ss.

- Les cantons de St-Gall et d’Argovie appliquent par exemple le système dualiste. Art. 12 al. 1 et 4 en relation avec l’art. 24 al. 1 LHID ainsi que p.ex. les §§ 67 et 68 al. 1 en relation avec le § 95 StG AG. Bernhard Zwahlen, Art. 12 note 3 ss, in: Kommentar StHG.

- Le canton de Zurich applique par exemple le système moniste. Art. 12 al. 4 LHID ainsi que p.ex. les §§ 63 et 64 al. 3 en relation avec le § 216 StG ZH. Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, VB zu §§ 216 – 226 note 1 ss.

- § 64 al. 3 StG ZH. Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 64 note 206 ss avec renvoi au § 18 note 141 ss.

- Art. 12 al. 1 et 4 LHID et p.ex. § 219 al. 1 StG ZH. Richner /Frei / Kaufmann / Meuter, Kommentar StG ZH, § 219 note 1 ss.

- Art. 10 LIFD; § 9 al. 1 StG AG; § 8 al. 1 StG ZH. ATF 69 I 193 Consid. 1 p. 196 (Fonds spécial); arrêt du 20 décembre 1985, ASA 56 (1987/88), 132, 134; SRKE AG du 29 septembre 1970, AGVE 1970, 329; Ernst Blumenstein / Peter Locher, System des Steuerrechts, 6e éd, Zurich 2002, p. 53 s.; Andreas Schorno / Urs Ursprung, § 9 note 10 ss, in: Klöti-Weber / Siegrist / Weber; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 8 note 12 ss.

- Art. 552 al. 1 CO. ATF 84 II 381 (Groupement de personnes physiques). Handkommentar OR, Andreas Casutt, Art. 552 N 5; Meier-Hayoz / Forstmoser, § 1 note 13.

- Art. 18 LIFD Locher, DBG I, Art. 18 note 1 ss; Richner / Frei / Kaufmann, Kommentar DBG, Art. 18 note 1 ss.

- Art. 7 al. 1 en relation avec l’art. 8 al. 1 et l’art. 14 al. 1 et 3 LHID ainsi que p.ex. les §§ 27 et 46 en relation avec le § 48 StG AG et les §§ 18 et 38 al. 1 en relation avec le § 39 al. 2 StG ZH. Jürg Altorfer / Julia von Ah, § 27 note 1 ss, et Barbara Sramek, § 46 note 1 ss, in: Klöti-Weber / Siegrist / Weber; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 18 note 1 ss et § 38 note 1 ss.

- Art. 57 f LIFD. Locher, DBG II, art. 57 note 1 ss; Richner / Frei / Kaufmann, Kommentar DBG, art. 57 note 1 s.

- Art. 24 al. 1 et 29 LHID ainsi que p.ex. §§ 67 s. et 82 s. StG AG et §§ 63 s. et 78 s. StG ZH. Peter Eisenring, § 67 note 1 ss, et Erwin Grieshammer, § 82 note 1 ss, in: Klöti-Weber / Siegrist / Weber; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 63 note 1 s. et § 78 note 1 ss.

- Art. 34 let. e LIFD et art. 9 al. 4 en relation avec l’art. 9 al. 1 – 3 LHID et le § 41 let. e StG AG et le § 33 let. e StG ZH. Daniel Aeschbach, § 41 note 67 ss, in: Klöti-Weber / Siegrist / Weber; Locher, DBG I, Art. 34 note 29 ss; Richner / Frei / Kaufmann, Kommentar DBG, art. 34 note 94 ss; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 33 note 65 ss.

- Böckli, § 8 note 213 s et § 8 note 490 ss concernant les impôts de la société de capitaux.

- Ce problème du traitement fiscal différent est traité en détail dans le rapport de la Commission d’experts «Imposition des sociétés indépendante de leur forme juridique» (ERU), Berne 2001. Cf. notamment les recommandations de l’ERU, p. 60 ss en guise de résumé de leur rapport.

- L’allègement fiscal des dividendes repose sur la deuxième réforme de l’imposition des entreprises et les adaptations correspondantes mais facultatives des législations cantonales. Cf. à ce sujet l’art. 20 al. 1bis LIFD et l’art. 7 al. 1 deuxième phrase LHID Réforme de l’imposition des entreprises II; § 45a StG AG, § 35 al. 4 StG ZH.

- CF. à propos de l’imposition réduite des dividendes les deux circulaires n° 22 «Imposition partielle des rendements provenant de participations détenues dans la fortune privée» du 16 décembre 2008 et n° 23 «Imposition partielle des rendements provenant de participations détenues dans la fortune commerciale» du 17 décembre 2008.

- Helbling, Unternehmensbewertung, p. 408 s. Les avantages de la société de capitaux par rapport à la société de personnes en relation avec l’évaluation de l’entreprise et la succession d’entreprise dans le cas de PME peuvent p.ex. résider dans la responsabilité limitée, une cessibilité plus aisée des parts, la possibilité de répartir le bénéfice avant salaire dans certaines fourchettes de salaire et de bénéfice et l’exemption d’impôts conditionnelle du gain en capital résultant de la vente des parts.

- A propos du problème bien connu de l’imposition des entreprises en fonction de leur forme juridique, cf. notamment le rapport de la Commission d’experts «Imposition des sociétés indépendante de leur forme juridique» (ERU), Berne 2001.

- Les impôts directs au niveau de l’entreprise et des participants incluent essentiellement les impôts sur le bénéfice et sur le capital ainsi que les impôts sur le revenu. L’impôt anticipé doit cependant également être pris en considération. Il peut se traduire par une charge définitive plus ou moins élevée, notamment dans les relations internationales entre société de capital et participants et selon le traité de double imposition en vigueur.

- Cf. à ce sujet la présentation détaillée et exhaustivede Helbling, Unternehmensbewertung, p. 445 ss, p. 474 ss et notamment p. 481, qui conclut «… que l’impôt sur le revenu de l’investisseur doit en principe être pris en compte. Les décisions d’investissement qui ne tiennent pas compte de l’impôt sur le revenu peuvent s’avérer erronées».

- Cf. à propos des différentes possibilités d’une imposition indépendante de la forme juridique le rapport de la Commission d’experts «Imposition des sociétés indépendante de leur forme juridique» (ERU), Berne 2001, notamment la p. 60 ss avec les recommandations de l’ERU.