Le présent article traite principalement des thèmes de l’accession à la propriété du logement, des indépendants et d’autres nouveautés pour lesquels l’Office fédéral des assurances sociales (OFAS) avait publié en 2014 des bulletins spécifiques. Simultanément, l’article compare quelques points relatifs au taux de conversion 2015 et aux taux d’intérêt versés sur les avoirs vieillesse de la part surobligatoire de la prévoyance professionnelle pour 2014 par des assureurs globaux ainsi que par des fournisseurs de prestations d’assurance semi-autonomes.

Selon l’art. 30c al. 1 LPP, une personne assurée a le droit au versement anticipé d’un montant pour accéder à la propriété d’un logement pour ses propres besoins. A ce propos, il convient plus particulièrement de souligner que la personne assurée ne peut faire valoir ce droit que tous les cinq ans. Cet intervalle de temps vaut pour chaque institut de prévoyance séparé, ce qui signifie qu’en présence de solutions de prévoyance séparées, c’est-à-dire lorsque la prévoyance de base et la prévoyance pour cadres sont réglées dans deux contrats différents, il est possible de se faire verser du capital des diverses solutions de prévoyance à intervalles plus rapprochés. Il faut cependant souligner qu’un tel versement anticipé n’est possible que jusqu’au plus tard trois ans avant la naissance du droit aux prestations de vieillesse. Ce délai de trois ans relève du droit impératif relatif, ce qui signifie que l’institution de prévoyance concernée peut réduire, voire éliminer cette condition dans son règlement.

Un remboursement volontaire est possible jusqu’à trois ans avant la naissance du droit aux prestations de vieillesse, jusqu’à la survenance d’un autre cas de prévoyance ou jusqu’au paiement en espèces de la prestation de libre passage selon les art. 30d al. 3 et 30e al. 6 LPP. Le remboursement est cependant obligatoire si le logement en propriété est vendu ou si des droits équivalant économiquement à une aliénation sont concédés sur le logement en propriété. Cela vaut tout particulièrement en cas d’usufruit ou de droit de construction mais pas lorsqu’une personne bénéficiaire par règlement ou par la loi habite dans ce bien immobilier et se voit conférer tous les droits et toutes les obligations qui y sont liés. En cas de vente du logement en propriété, le produit réalisé peut être réutilisé pendant un délai de deux ans pour le rachat d’un nouveau logement en propriété.

Outre pour l’acquisition d’un logement en propriété et / ou l’amortissement de crédits hypothécaires sur un tel logement pour le propre usage, il est également possible de demander le versement des fonds du 2e pilier pour financer des travaux qui représentent une valeur ajoutée ou qui évitent une réduction de valeur sur le bien immobilier en question. Cela vaut, entre autres, également pour l’installation d’un chauffage à pompe à chaleur avec sonde géothermique ou l’installation de capteurs solaires pour la production de courant, d’eau chaude ou de chaleur.

Le délai d’une année pendant lequel une personne doit demander le paiement en espèces en raison d’une activité lucrative indépendante se base sur une interprétation de la loi. Des arrêts de tribunaux plus récents précisent également que le paiement en espèces ne peut pas être demandé n’importe quand mais seulement au début d’une activité lucrative indépendante.

Pour les personnes qui se lancent par étapes dans une activité indépendante, le délai d’une année ne commence à courir qu’à partir du moment où la personne assurée n’est plus soumise à la prévoyance professionnelle. De l’avis de l’Office fédéral des assurances sociales, un paiement en espèces devrait être possible, même si une année s’est déjà écoulée depuis le début de l’activité lucrative indépendante mais directement après que la caisse de compensation AVS a reconnu l’activité lucrative indépendante.

Selon l’art. 5 al. 1 lit. b LFLP l’ensemble de la prestation de sortie doit être payée en espèces lorsque l’assuré s’établit à son compte. Si toutefois l’assuré ne nécessite qu’une partie de la prestation de sortie pour le début de son activité lucrative indépendante et si le reste est versé à une institution de libre passage, seul le montant partiel en espèces est soumis à l’imposition.

Une autre condition sur la base de laquelle une activité lucrative est considérée comme indépendante constitue le fait qu’il doit s’agir de «l’activité lucrative principale». Le montant du revenu obtenu peut par exemple être utilisé en tant que critère d’évaluation.

Durant l’exercice de leur activité, les personnes exerçant une activité lucrative indépendante peuvent en outre demander un retrait anticipé unique de fonds de la prévoyance professionnelle pour consentir à des investissements dans leur entreprise. Dans ce cas, la personne indépendante doit également résilier le contrat de prévoyance et mettre fin aux relations contractuelles avec l’institut de prévoyance.

En cas de libre passage, la couverture de prévoyance est maintenue au moyen d’un compte et / ou d’une police auprès d’une institution de libre passage. La prestation de sortie peut être transférée vers deux institutions de prévoyance au maximum (art. 12 al. 1 LFLP).

La prestation de libre passage de l’ancienne caisse de pensions doit être versée à la caisse de pensions du nouvel employeur. Il n’est possible de s’écarter de cette règle que si la personne assurée n’adhère pas à une nouvelle institution de prévoyance ou si la prestation de libre passage accumulée jusque-là dépasse l’ensemble des prestations réglementaires de la nouvelle caisse de pensions.

Pour autant que l’institution de prévoyance prévoie un départ à la retraite anticipé, le cas de prévoyance n’intervient pas seulement à l’âge final réglementaire (normalement 65 ans pour les hommes et 64 ans pour les femmes). Dans ce cas, la réalisation du cas d’assurance intervient déjà au moment de la fin des rapports de travail, à la condition que la personne assurée ait effectivement un droit réglementaire à des prestations de vieillesse (retraite anticipée). Dans cette situation, il ne s’agit pas d’un cas de libre passage et le capital de vieillesse ne doit pas être versé à une institution de libre passage.

Si toutefois la personne assurée quitte l’institution de prévoyance entre l’âge de départ à la retraite le plus précoce et l’âge de départ à la retraite ordinaire, réglementaire, et poursuit son activité lucrative ou s’inscrit en tant que chômeur, il s’agit effectivement d’un cas de libre passage et il est possible d’exiger le versement de la prestation de sortie conformément à la loi sur le libre passage.

Le salaire assuré dans la prévoyance surobligatoire est défini par les dispositions réglementaires des institutions de prévoyance. Normalement, référence est faite au salaire déterminant AVS (art. 5 al. 2 LAVS). Les éléments du salaire occasionnels ou momentanés, tels que des cadeaux pour longs rapports de service, ne sont pas pris en compte. Si les bonus et / ou provisions ne sont pas clairement exclus dans le règlement, ces derniers sont également considérés comme des éléments constitutifs du salaire à assurer dans le cadre de la prévoyance professionnelle. L’employeur doit veiller à ce que le règlement de prévoyance formule clairement quels sont les éléments constitutifs du salaire qui doivent être assurés. Cette réglementation devrait correspondre au système salarial de l’entreprise (ATF

du 23.4.2014, 9C_832/2013).

Le Tribunal fédéral a dû se prononcer sur la question des conditions auxquelles il est possible de considérer une personne comme à la charge de quelqu’un d’autre au sens de l’art. 20a al. 1 lit. a LPP. L’arrêt publié le 28.1.2014 a constaté d’une part que la personne assurée a effectivement supporté avant son décès la charge de la personne en question. D’autre part, une obligation de soutien de deux ans est désormais considérée comme une condition nécessaire.

Conformément à la pratique fiscale, un transfert d’avoirs de prévoyance d’un pilier 3a dans un autre pilier 3a après 59/60 ans n’est plus possible du fait que les avoirs ne sont plus liés à partir de cet âge-là, ce qui signifie qu’ils peuvent être perçus en tout temps, sans autre condition à remplir. L’Office fédéral des assurances sociales considère toutefois cette pratique comme injustifiée étant donné qu’il n’est pas possible d’interdire à une personne assurée de transférer ses avoirs même après l’âge de 59/60 ans dans une autre institution de prévoyance qui proposerait des conditions plus attrayantes. Par conséquent, il faut également qu’un transfert fiscalement neutre du 3e pilier lié 3a soit possible pour le rachat d’années de cotisation auprès d’une institution de prévoyance après l’âge de 59/60.

Le transfert d’avoirs du 3e pilier lié 3a visant à combler une lacune de prévoyance dans le 2e pilier est un transfert fiscalement neutre pour autant que le lien de prévoyance du 3e pilier lié 3a soit entièrement dissous. Si l’avoir de prévoyance du 3e pilier lié 3a dépasse la lacune de prévoyance du 2e pilier, un tel transfert n’est pas possible, conformément à la pratique fiscale. L’Office fédéral des assurances sociale considère cependant cette réglementation comme problématique, raison pour laquelle un transfert partiel du 3e pilier lié 3a devrait être possible pour autant qu’il serve à combler entièrement une lacune dans le 2e pilier. Une couverture partielle de la lacune de prestation du 2e pilier avec un transfert partiel du 3e pilier lié 3a ne serait toutefois pas possible.

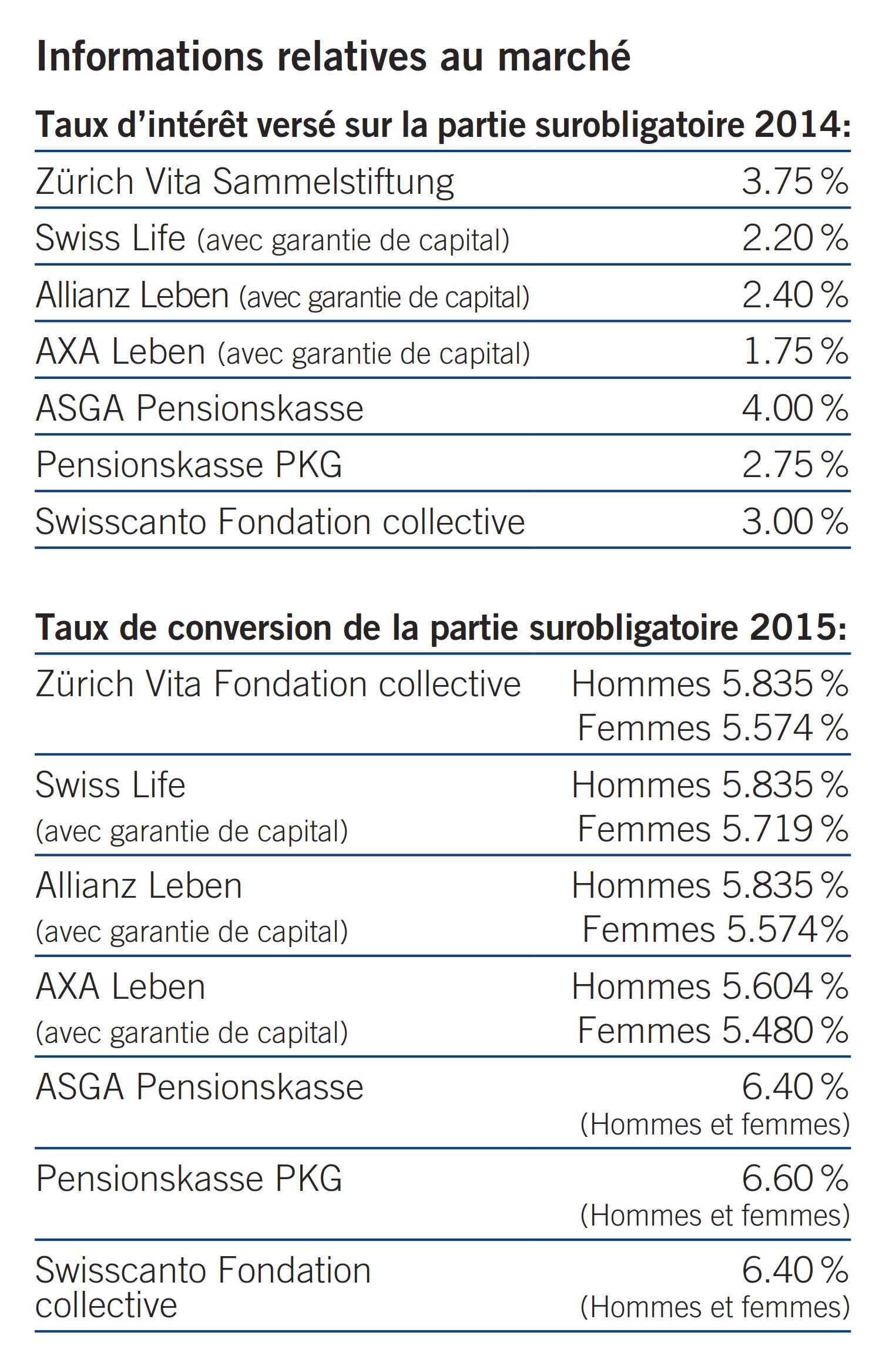

En matière de prévoyance professionnelle, l’attention principale se porte sur le degré de couverture, le taux d’intérêt et le taux de conversion. En 2014, la plupart des grandes caisses de pension non-publiques pourront présenter un taux de couverture de plus de 100 %. C’est la raison pour laquelle la liste suivante se limite à la comparaison des deux autres paramètres des principaux instituts de prévoyance.