Les allégements fiscaux en cas de cessation de l’activité lucrative indépendante pour raison d’âge ou de santé entrent en vigueur au 1er janvier 2011. Les nouvelles règles offrent des possibilités intéressantes en matière de planification dans le domaine de la fiscalité et de la prévoyance.

Les allégements décidés par le Parlement fédéral au plan de l’imposition des bénéfices de liquidation reposaient sur la réflexion selon laquelle ceux-ci sont généralement réalisés durant un bref laps de temps, c’est-à-dire pendant une ou deux périodes fiscales, alors que la mise en œuvre des réserves latentes qui en constituent la base avait lieu sur plusieurs années. L’imposition intégrale actuelle a pour conséquence, de pair avec le revenu restant, un impact marqué au niveau de la progression, ce que la nouvelle réglementation a pour but d’atténuer. En outre, de nombreuses personnes de condition indépendante ont investi leurs ressources financières leur vie durant dans l’entreprise sans être en mesure de mettre sur pied, en sus, une prévoyance-vieillesse appropriée. Le bénéfice résultant de l’aliénation de l’entreprise fournit fréquemment une contribution essentielle au financement de la retraite. Le législateur a également voulu tenir adéquatement compte de cette circonstance.

L’intention du Parlement, d’atteindre simultanément plusieurs objectifs avec les nouvelles normes, a mené à une formulation compliquée de la disposition légale (art. 11 al. 5 LHID et art. 37b LIFD). Les explications données ci-après se rapportent à la concrétisation dans le cas de l’impôt fédéral direct. L’art. 37b LIFD a la teneur suivante:

«Le total des réserves latentes réalisées au cours des deux derniers exercices commerciaux est imposable séparément des autres revenus si le contribuable âgé de 55 ans révolus cesse définitivement d’exercer son activité lucrative indépendante ou s’il est incapable de poursuivre cette activité pour cause d’invalidité. Les rachats au sens de l’art. 33 al. 1 let. d sont déductibles. Si un tel rachat n’est pas effectué, l’impôt est calculé, sur la base de taux représentant le cinquième des barèmes inscrits à l’art. 36, sur la part des réserves latentes réalisées correspondant au montant dont le contribuable prouve l’admissibilité comme rachat au sens de l’art. 33 al. 1 let. d. Sur le solde des réserves latentes réalisées, seul un cinquième de ce montant est déterminant pour la fixation du taux applicable, mais au moins au taux de 2%.»

Le Conseil fédéral a édicté une ordonnance au sujet de cette norme.1 De plus, une circulaire est en cours de préparation auprès de l’Administration fédérale des contributions.

Selon le libellé de la loi, l’imposition d’un bénéfice de liquidation selon l’art. 37b LIFD ne s’applique que lorsque l’activité lucrative indépendante est cessée définitivement après l’âge de 55 ans révolus ou suite à une invalidité.

En dépit de la teneur dénuée d’équivoque de l’art. 37b al. 1 LIFD, d’après laquelle l’activité lucrative indépendante doit être cessée définitivement, la préservation d’une activité lucrative indépendante de nature accessoire dans une étendue modeste, sans équipements fixes et sans personnel, ne doit pas être préjudiciable. On pourrait parler d’activité lucrative indépendante de nature accessoire dans une étendue modique lorsque le revenu net présumé résultant de la future activité lucrative accessoire n’est pas supérieur au montant limite inférieur selon l’art. 2 al. 1 de la loi fédérale sur la prévoyance professionnelle vieillesse, survivants et invalidité (LPP),2 qui se monte actuellement à 23 940 francs.

L’existence d’une invalidité est régie par les règles légales déterminantes de la loi fédérale sur l’assurance-invalidité (LAI).3 Conformément à l’art. 4 al. 2 LAI, une invalidité est donnée dès qu’il est prévisible que l’AI versera en permanence ou durablement, pour une période prolongée, des prestations. Le terme «prestations» ne recouvre donc pas uniquement des rentes, mais aussi d’autres prestations de l’AI, telles que par exemple celles destinées à un reclassement nécessaire.

Au plan de la causalité, l’invalidité doit mener à la cessation de l’activité lucrative indépendante. Dans les cas dénués de clarté, la conséquence en sera que les autorités fiscales attendront de taxer jusqu’à ce que l’AI ait rendu une décision définitive.

La prise en charge simultanée ou ultérieure d’une activité lucrative salariée ne fait pas obstacle à l’imposition privilégiée du bénéfice de liquidation. Bien que la transformation d’une entreprise de personnes en une personne morale ne représente pas le cas classique de la cessation d’une activité lucrative, il est possible d’exiger, à teneur du nouvel art. 37b LIFD, l’imposition privilégiée dans un tel cas aussi. Dans la mesure où la personne morale est aliénée en violation du délai de blocage de cinq ans (art. 19 al. 2 LIFD), l’imposition d’après l’art. 37b LIFD est licite également lors du décompte ultérieur des réserves latentes dans la procédure de rappel d’impôt.

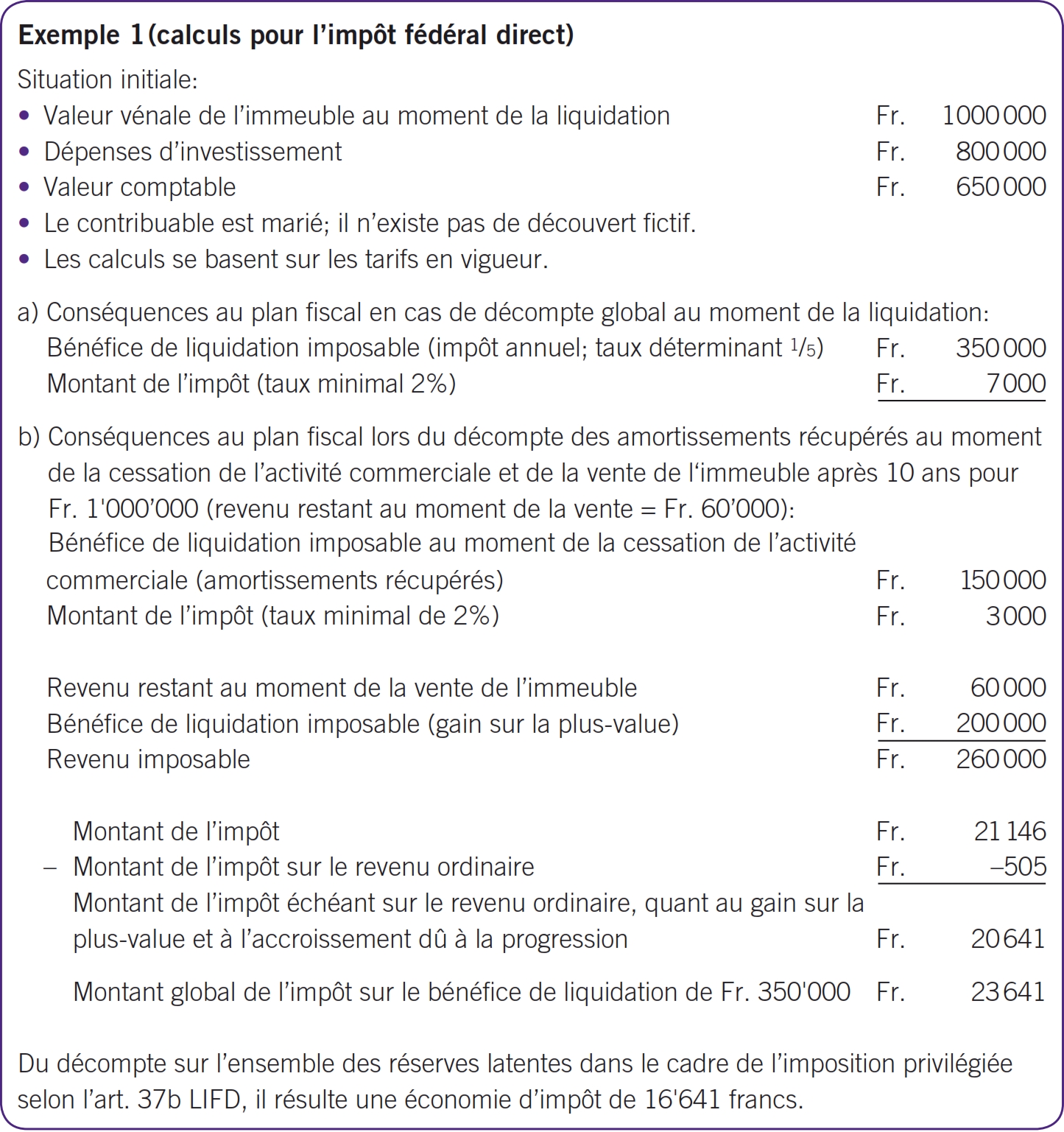

Si, au moment de la cessation de l’activité commerciale, un immeuble est transféré de la fortune commerciale dans la fortune privée, il peut être exigé, selon l’art. 18a al. 1 LIFD, que seuls les amortissements récupérés soient imposés au moment du transfert (différence entre les dépenses d’investissement et la valeur comptable). L’imposition du gain sur la plus-value (différence entre la valeur vénale et les dépenses d’investissement) peut être différée jusqu’à l’aliénation de l’immeuble. Dans ce cas, seuls les amortissements récupérés sont imposés en conformité avec l’art. 37b LIFD. Le gain sur la plus-value réalisé ultérieurement lors de l’aliénation est soumis, avec le revenu restant, à l’imposition ordinaire en tant que revenu provenant de l’activité lucrative indépendante.

D’après l’art. 37b LIFD, le bénéfice de liquidation se calcule sur la base de la somme des réserves latentes réalisées au cours des deux derniers exercices commerciaux. Est considérée comme année de la liquidation l’année civile dans laquelle la liquidation est close. En règle générale, tel est le cas lorsque le dernier acte d’encaissement est engagé. Lors d’une cessation de l’activité lucrative en 2011, c’est l’année 2010 qui est considérée comme année précédente. Si la taxation de l’année précédente est déjà passée en force, la taxation exécutoire d’après les art. 147 ss LIFD est révisée lors de l’application de l’art. 37b LIFD.

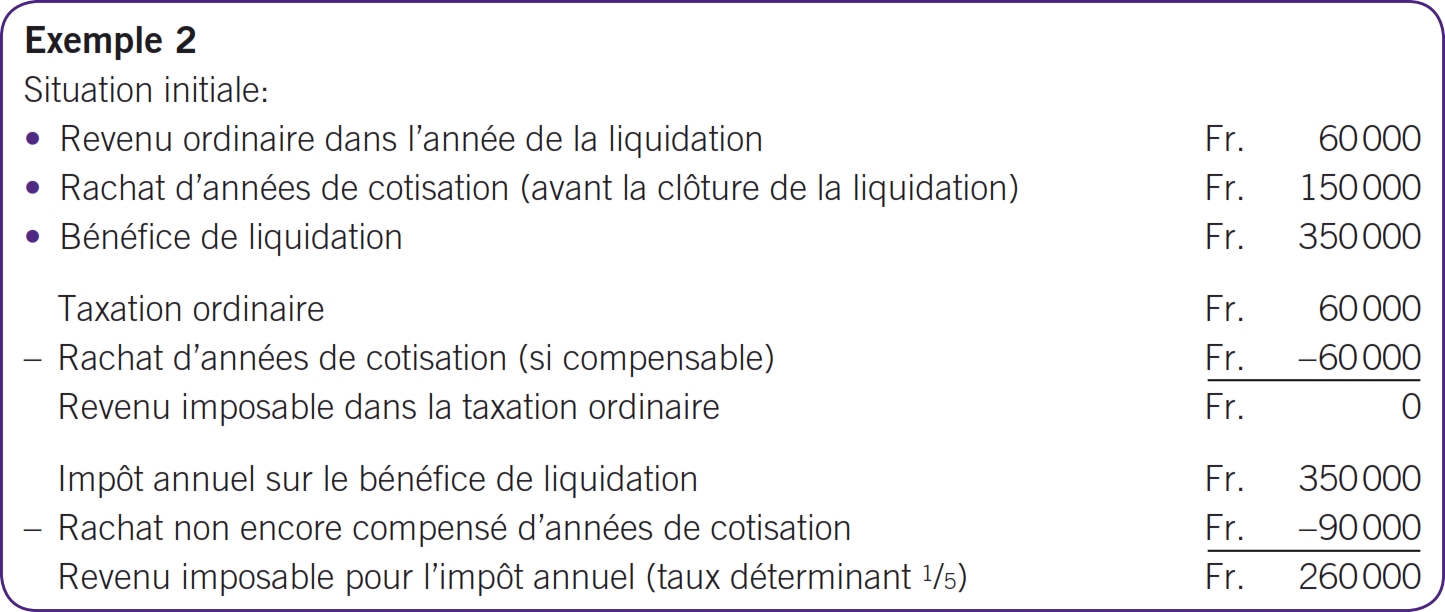

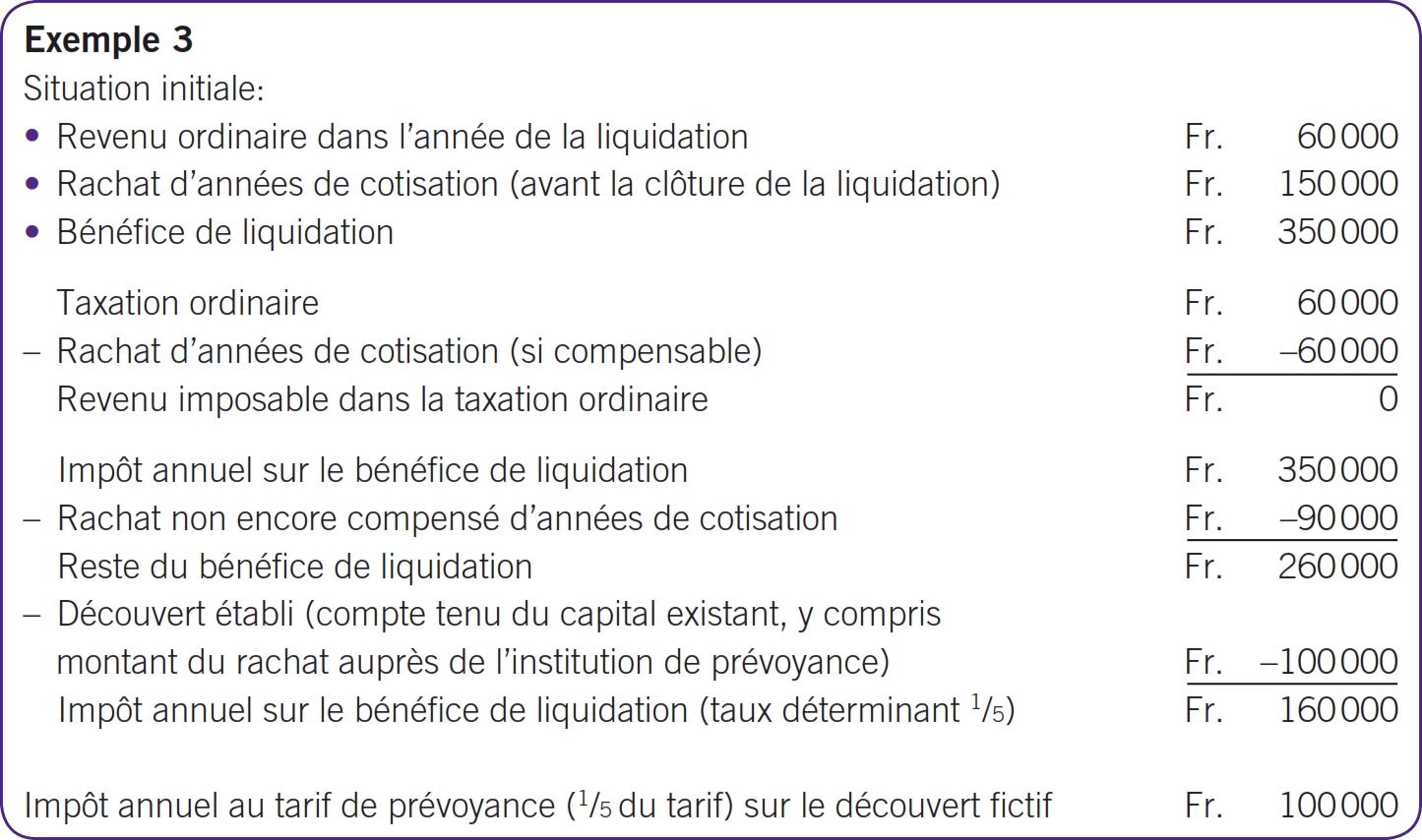

Si la personne de condition indépendante s’est affiliée volontairement à une institution de prévoyance professionnelle, les années de cotisation manquantes peuvent être rachetées jusqu’à la clôture de la liquidation conformément aux dispositions réglementaires et déduites de l’impôt (art. 33 al. 1 let. d LIFD). A cet égard, c’est le principe selon lequel de tels rachats doivent être déduits en premier lieu du revenu ordinairement imposé qui s’applique. Si le rachat effectué ne peut être compensé entièrement avec le revenu ordinaire, l’excédent doit être déduit du bénéfice de liquidation à imposer séparément. Il est ainsi assuré qu’un rachat majeur éventuellement financé avec le bénéfice de liquidation ne tombe dans une lacune au plan fiscal (voir exemple 2).

Selon l’art. 79b al. 3 LPP, les prestations résultant d’un rachat ne peuvent être versées sous forme de capital au cours des trois prochaines années. Au moment de la rédaction du présent article, le Tribunal fédéral n’a pas encore jugé la question de savoir si l’interdiction du versement du capital ne se rapporte qu’au montant du rachat ou s’il y a lieu de toujours examiner, lors d’un versement de capital dans les trois années consécutivement à un rachat, s’il se présente un abus fiscal.4 S’il est renoncé définitivement à l’activité lucrative à la suite de la cessation de l’activité commerciale et du rachat d’années de cotisation et qu’il existe, en conformité avec le règlement de prévoyance, un droit aux prestations de vieillesse, celles-ci doivent être perçues. A ce moment, le transfert sur un compte de libre passage n’est plus licite. Dans tous les cas, un rachat en relation avec la cessation de l’activité commerciale et de l’activité lucrative est dépourvu de risque au plan fiscal si les prestations de vieillesse émanant de la caisse de pensions sont versées sous forme de rente.

Peuvent déposer une demande d’imposition d’un découvert fictif non seulement les personnes de condition indépendante qui n’ont pas fait partie d’une institution de prévoyance professionnelle, mais aussi celles qui sont affiliées à une telle entité. En principe, un découvert fictif peut être sollicité même si un rachat effectif a eu lieu dans la même année (voir exemple 3).

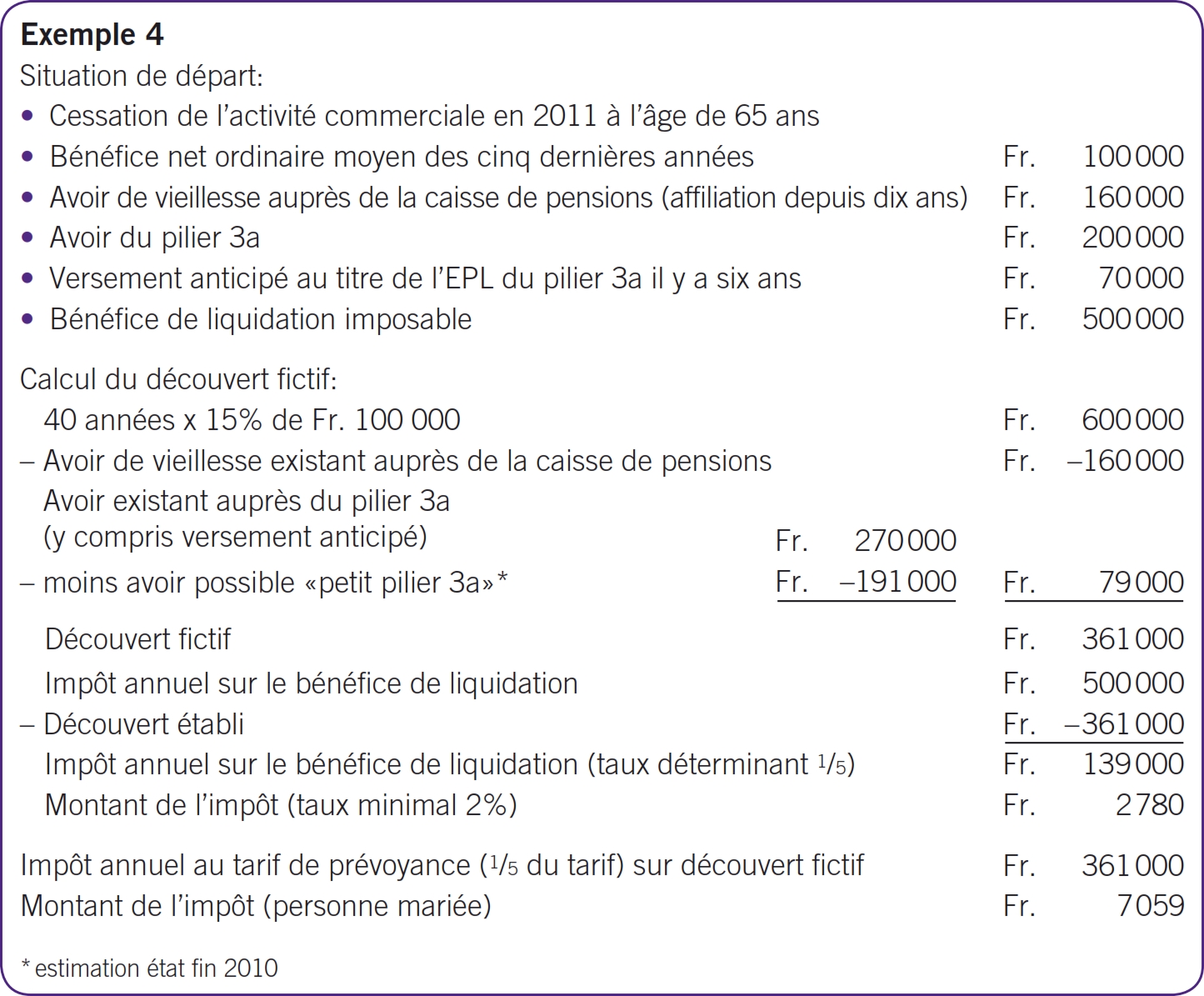

Il découle des travaux préparatoires que le législateur avait la volonté de confier aux autorités fiscales le soin de calculer le découvert fictif. Il doit s’agir d’un plan de prévoyance approprié supposant un taux de cotisation moyen.

Dans l’art. 6 OIBL, le Conseil fédéral a fixé les paramètres comme suit:

«1 Le montant du rachat fictif se calcule en multipliant le revenu déterminé conformément aux al. 3 à 5 par le taux des bonifications de vieillesse de 15% et le nombre d’années selon l’al. 2; les déductions prévues à l’al. 6 sont ensuite soustraites de ce montant. Le montant du rachat fictif ne doit pas dépasser le montant du bénéfice de liquidation.

2 Est déterminant le nombre d’années entre l’âge de 25 ans et l’âge au moment de la liquidation, mais au maximum le nombre d’années entre l’âge de 25 ans et l’âge normal de la retraite AVS.

3 Le revenu est égal à la moyenne des revenus soumis à l’AVS de l’activité lucrative indépendante des cinq derniers exercices commerciaux précédant l’année de la liquidation moins les réserves latentes réalisées pendant l’année précédente.

4 Si le contribuable prouve qu’il a exercé une activité indépendante pendant moins de cinq ans jusqu’à l’année de la liquidation, le revenu est calculé sur le nombre d’années effectif de l’exercice de cette activité.

5 Le revenu ne peut dépasser dix fois le montant du plafond fixé à l’art. 8 al. 1 de la loi fédérale du 25 juin 1982 sur la prévoyance professionnelle vieillesse, survivants et invalidité (LPP).

6 Sont déduits:

- les avoirs de vieillesse de la prévoyance professionnelle, notamment:

1. les avoirs auprès des institutions de prévoyance et de libre passage,

2. les avoirs du pilier 3a au sens de l’art. 60a al. 2 de l’ordonnance du 18 avril 1984 sur la prévoyance professionnelle vieillesse, survivants et invalidité; - les versements anticipés au sens de l’art. 3 de l’ordonnance du 13 novembre 1985 sur les déductions admises fiscalement pour les cotisations versées à des formes reconnues de prévoyance;

- les versements anticipés au sens de l’art. 30c LPP et de l’art. 331e du code des obligations (CO) et le produit des gages réalisés au sens de l’art. 331d al. 6 CO;

- les versements en espèces des institutions de prévoyance, des institutions de libre passage, des institutions du pilier 3a et des fonds de bienfaisance;

- les prestations de vieillesse et d’invalidité des institutions de prévoyance, des institutions de libre passage, des institutions du pilier 3a et des fonds de bienfaisance.» (voir exemple 4)

Bien que le calcul du découvert fictif représente le mode d’imposition de tout ou partie du bénéfice de liquidation, il en résulte également des impacts sur la prévoyance professionnelle effective. Ainsi, l’art. 7 OIBL relève que dans le cadre du droit fiscal le rachat fictif pris en compte est déduit d’un rachat ultérieur dans une institution de prévoyance lors d’une affiliation ultérieure à une telle entité.

Il se pose la question de savoir jusqu’à quel âge il est possible d’invoquer l’imposition d’un découvert fictif. Selon le libellé de la loi, il faut à cet effet «l’admissibilité comme rachat au sens de l’art. 33 al. 1 let. d» LIFD. Ainsi, par exemple, lors d’une cessation de l’activité commerciale à l’âge de 80 ans, un tel rachat ne serait plus possible. La demande d’imposition d’un découvert fictif ne peut donc être déposée qu’aussi longtemps qu’un rachat serait encore possible d’après le droit de la prévoyance également. Conformément au droit actuellement en vigueur, il s’agit de l’âge de 65 ou de 64 ans respectivement.

Dans la mesure où un découvert fictif est imposé dans l’année de la liquidation et que d’autres prestations résultant de la prévoyance sont échues en sus (prestations en capital du 2e pilier ou du pilier 3a), il se pose la question de l’addition pour la détermination du taux.

Suivant la conseption du législateur, l’imposition privilégiée d’un découvert fictif devrait avoir pour conséquence que les personnes de condition indépendante qui ont investi leurs fonds dans l’entreprise soient mises sur un pied d’égalité avec des personnes qui ont placé leur argent dans la prévoyance professionnelle. Ceci plaiderait en soi en faveur d’une addition non seulement de l’ensemble des prestations en capital selon l’art. 22 LIFD et des paiements en cas de décès et pour des atteintes durables à l’intégrité corporelle et à la santé dans la même année, mais aussi d’un éventuel découvert fictif avec les autres prestations de prévoyance. D’un autre côté, le bénéfice de liquidation représente également, dans l’étendue du découvert fictif, un revenu émanant de l’activité lucrative indépendante qui est assujetti aux obligations en matière d’AVS. Pour des raisons de praticabilité, il est par conséquent prévu de renoncer à une addition.

Conformément à l’art. 9 OIBL, le reste du bénéfice de liquidation comprend les réserves latentes réalisées dans l’année de la liquidation et dans l’année précédente, sous déduction:

- des excédents de cotisations de rachat qui ne peuvent pas être compensés avec le revenu ordinaire;

- de la part du bénéfice de liquidation imposé en tant que découvert fictif;

- des charges occasionnées par la réalisation des réserves latentes;

- de la perte reportée et de la perte de l’exercice commercial en cours qui n’ont pas pu être compensées avec le revenu provenant de l’activité lucrative indépendante.

Un cinquième du bénéfice de liquidation, mais au minimum un taux d’imposition de 2%, est déterminant pour le taux applicable d’après l’art. 214 LIFD. Cette disposition a pour conséquence que c’est toujours le taux minimal de 2% qui s’applique dans le cas de bénéfices de liquidation à concurrence d’environ 475 000 francs (personnes mariées) ou 380 000 francs (personnes seules).

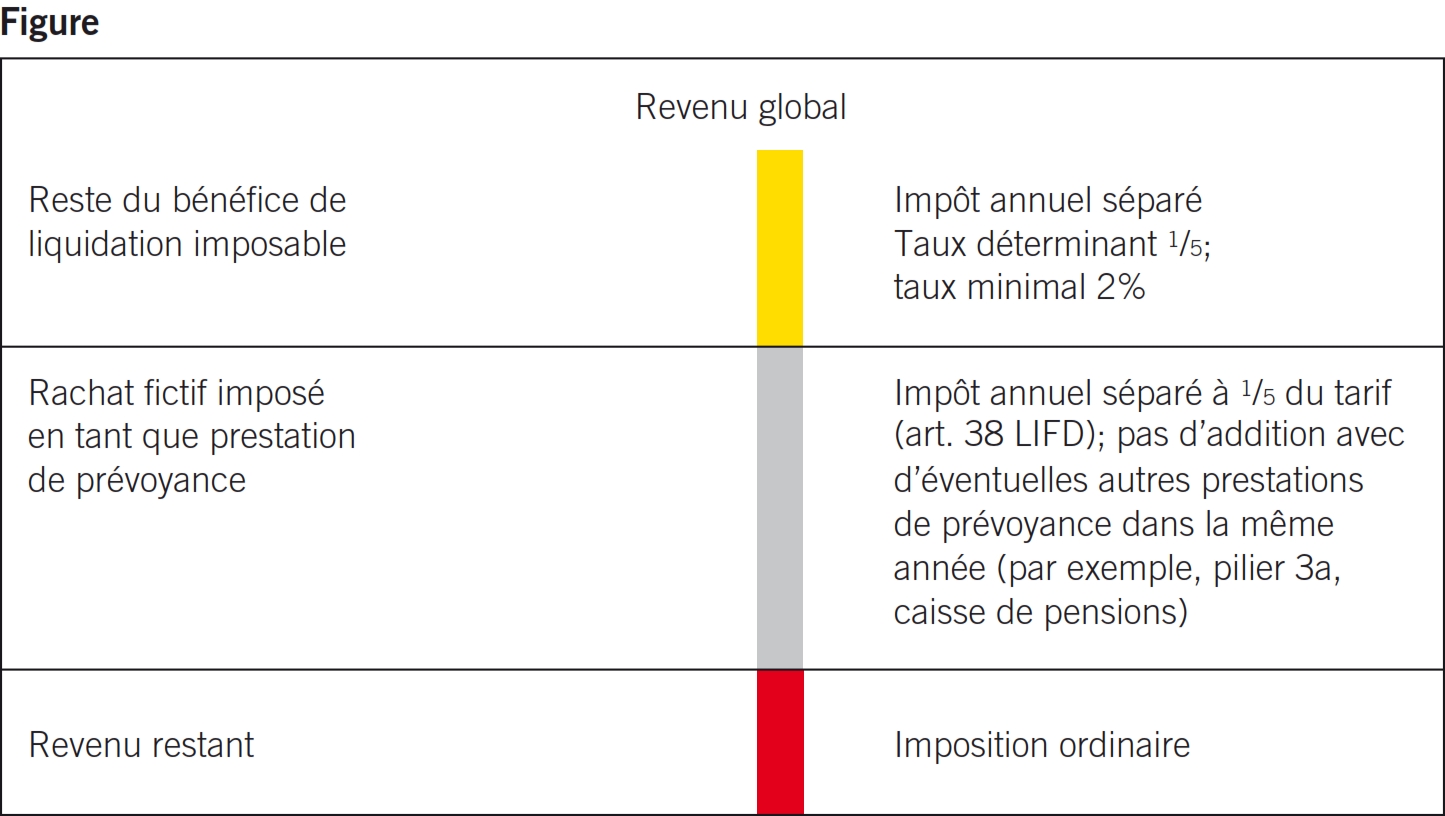

Les nouvelles règles en vigueur dès 2011 pour l’imposition des bénéfices de liquidation en cas de cessation de l’activité commerciale selon l’art. 37b LIFD peuvent être représentées graphiquement suivant la figure ci-contre.

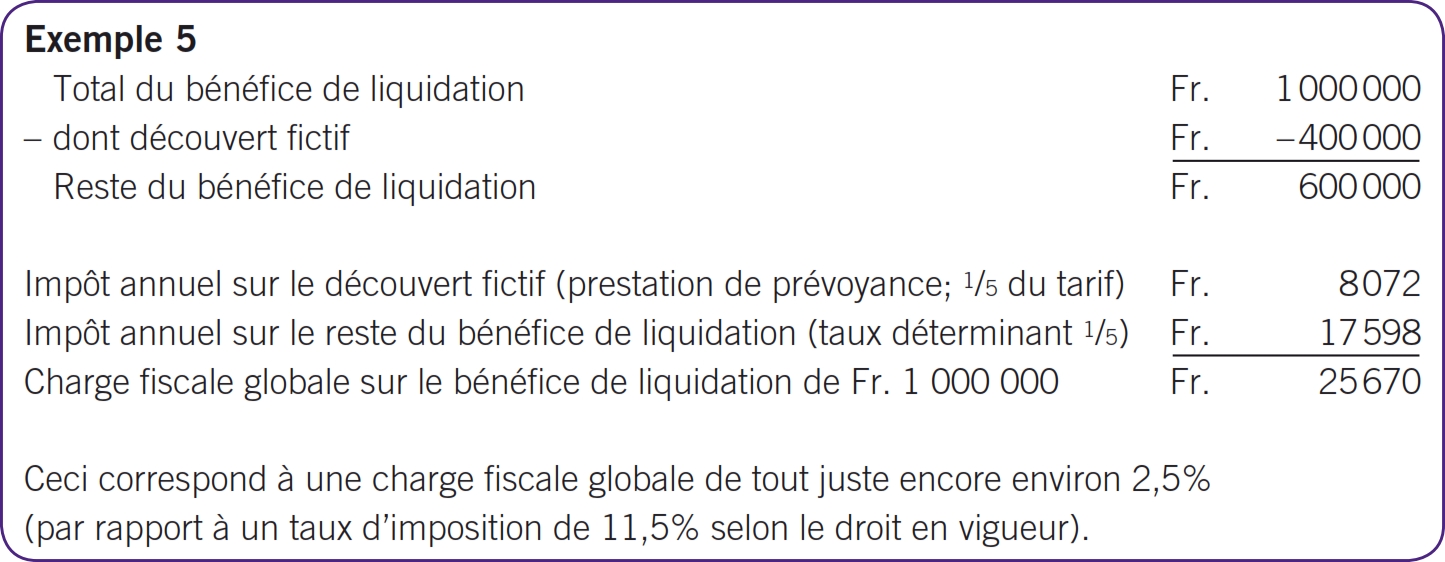

Conformément à l’art. 37b LIFD, même des bénéfices de liquidation relativement élevés sont imposés dans une étendue très modérée par rapport à la réglementation actuelle. L’exemple 5 peut servir d’illustration à cet égard (personne mariée, calcul de l’impôt suivant les tarifs applicables).

La charge au plan des impôts des cantons est tributaire, d’une part, de l’aménagement du tarif d’impôt respectif pour l’imposition des prestations de prévoyance (découvert fictif) et, d’autre part, de l’aménagement de l’impôt annuel sur le reste du bénéfice de liquidation. Le taux applicable est défini par le droit cantonal.

Dans la perspective de la nouvelle réglementation de l’imposition du bénéfice de liquidation suivant l’art. 37b LIFD et l’art. 11 al. 5 LHID, une planification minutieuse et axée sur le long terme de la cessation de l’activité commerciale, de pair avec une planification de la prévoyance, revêt une importance accrue par rapport à celle qui lui revenait déjà – sans aucun doute, un nouveau défi exigeant et intéressant tant pour le conseil en matière de fiscalité et de prévoyance que pour les administrations des contributions!

- Ordonnance du 17 février 2010 sur l’imposition des bénéfices de liquidation en cas de cessation définitive de l’activité lucrative indépendante (OIBL; RO 2010 717).

- RS 831.40.

- RS 831.20.

- A propos de l’ensemble de la thématique, voir Marina Züger, «Steuerliche Missbräuche nach Inkrafttreten der 1. BVG-Revision», in: Archives de droit fiscal volume 75, mars 2007, fascicule 9, p. 513 ss, résumé sous le titre «Les nouvelles dispositions d’ordre fiscal de la LPP», in: TREX 4/2007 p. 215 ss.