Exposé et critiques de situations issues de la pratique notamment en cas de conflits d’assujettissements illimités, de double imposition économique entre sociétés affiliées à un même groupe ou de rattachement économique ensuite d’un transfert de droits de participation à une société immobilière.

Dans notre Etat fédéral, les cantons sont souverains tant que cette souveraineté n’est pas limitée par la Constitution fédérale.1 Ainsi, ils exercent tous les droits qui ne sont pas délégués à la Confédération. Cela signifie que les cantons sont habilités à prélever n’importe quel impôt pour autant que la Constitution ne l’interdise pas ou ne les attribue spécifiquement à la Confédération.

La Loi fédérale d’harmonisation des impôts directs2 constitue un cadre pour le législateur cantonal. Alors que les matières harmonisées concernent l’assujettissement, l’objet de l’impôt, l’imposition dans le temps ou encore le droit de procédure et le droit pénal fiscal, les cantons restent compétents dans la fixation des barèmes, des taux et des montants exonérés d’impôt.

La présente contribution a pour ambition de mettre en évidence des situations susceptibles de produire un conflit entre deux cantons et d’en discuter les conséquences, pas toujours satisfaisantes, au regard du droit constitutionnel fondamental de la liberté d’établissement3 et du principe d’interdiction de double imposition intercantonale4 qui en découle.

Concrètement, on parle de double imposition effective lorsqu’un même contribuable est tenu par deux ou plusieurs cantons de payer l’impôt sur la même matière fiscale et lors d’une même période fiscale.

Alors qu’il eut été donné mandat par la Constitution à la Confédération de prendre les mesures pour éviter toute double imposition intercantonale, la Loi fédérale promise n’a jamais vu le jour. C’est donc au Tribunal fédéral qu’est revenue la tâche d’en fixer les principes par sa jurisprudence. Par ailleurs, les publications de la Conférence suisse des impôts, certes non contraignantes, se veulent contribuer à l’uniformisation des pratiques cantonales.

Dans le domaine de la fiscalité des entreprises, les situations suivantes, certes exceptionnelles, se produisent:

- Conflits d’assujettissements illimités: plusieurs cantons entendent revendiquer le siège, respectivement l’administration effective, d’une entreprise sur leur territoire.

- Double imposition économique: lorsqu’un canton redresse le bénéfice imposable d’une société pour une prestation délivrée à une société affiliée sise dans un autre canton et que cette prestation ne résiste pas à la comparaison avec un tiers indépendant.5

- Rattachement économique portant sur des droits équivalents économiquement à des immeubles: par exemple, vente des droits de participation d’une société de capitaux qualifiée d’immobilière.

Dans les rapports intercantonaux, la personne morale qui transfère son centre décisionnel est assujettie à l’impôt tant dans le canton de départ que dans celui d’arrivée pour l’année fiscale entière.6 Ces deux cantons n’imposent qu’une quote-part du bénéfice global de la période fiscale,7 généralement de manière prorata temporis. Cette solution diffère du traitement dévolu aux personnes physiques qui transfèrent leur domicile à l’intérieur de la Suisse, celles-ci étant imposables pour toute la période fiscale auprès de leur canton de domicile à la fin de ladite période. Il semblerait que la mesure particulière réservée aux personnes morales devait ainsi permettre de prendre en compte le risque de transferts effectués uniquement à des fins fiscales ...8

Il incombe aux autorités fiscales de déterminer les éléments de fait constitutifs du domicile fiscal et donc d’en prouver l’existence.9 De son côté, le contribuable à l’obligation de collaborer.10 Dès lors, s’il découle que des indices clairs et précis rendent vraisemblable le cas d’espèce établi par le fisc, il revient au contribuable de réfuter, preuves à l’appui, ce qui est avancé.11 Lorsque le domicile fiscal ne peut être déterminé avec certitude ou qu’il est litigieux, il est fixé par l’Administration fédérale des contributions si plusieurs cantons sont en cause, sur demande d’une autorité cantonale de taxation ou du contribuable.12

Les personnes morales sont assujetties à l’impôt en raison de leur rattachement personnel lorsqu’elles ont leur siège ou le lieu de leur administration effective en Suisse,13 respectivement dans un canton.14 La distinction entre siège et administration effective porte surtout à conséquence en matière de double imposition internationale. Sur le plan interne, le for de taxation des personnes morales suisses qui ont des rattachements dans plusieurs cantons sera en général reconnu au siège statutaire et ceci même lorsqu’elles sont administrées dans un autre lieu. Cette solution souffre d’une exception lorsque le domicile du siège est constitué d’une simple boîte aux lettres et qu’aucune activité commerciale, industrielle ou administrative n’y est exercée.15 Dans ce cas, le lieu de l’administration effective de la société s’établira sur la base d’indices, tels que la résidence des organes directionnels, le lieu où les opérations de gestion s’effectuent voire celui où les documents sont conservés. La gestion courante de la société s’oppose à une simple activité administrative d’exécution ou à une activité des organes sociaux suprêmes limitée à la prise de décisions stratégiques.

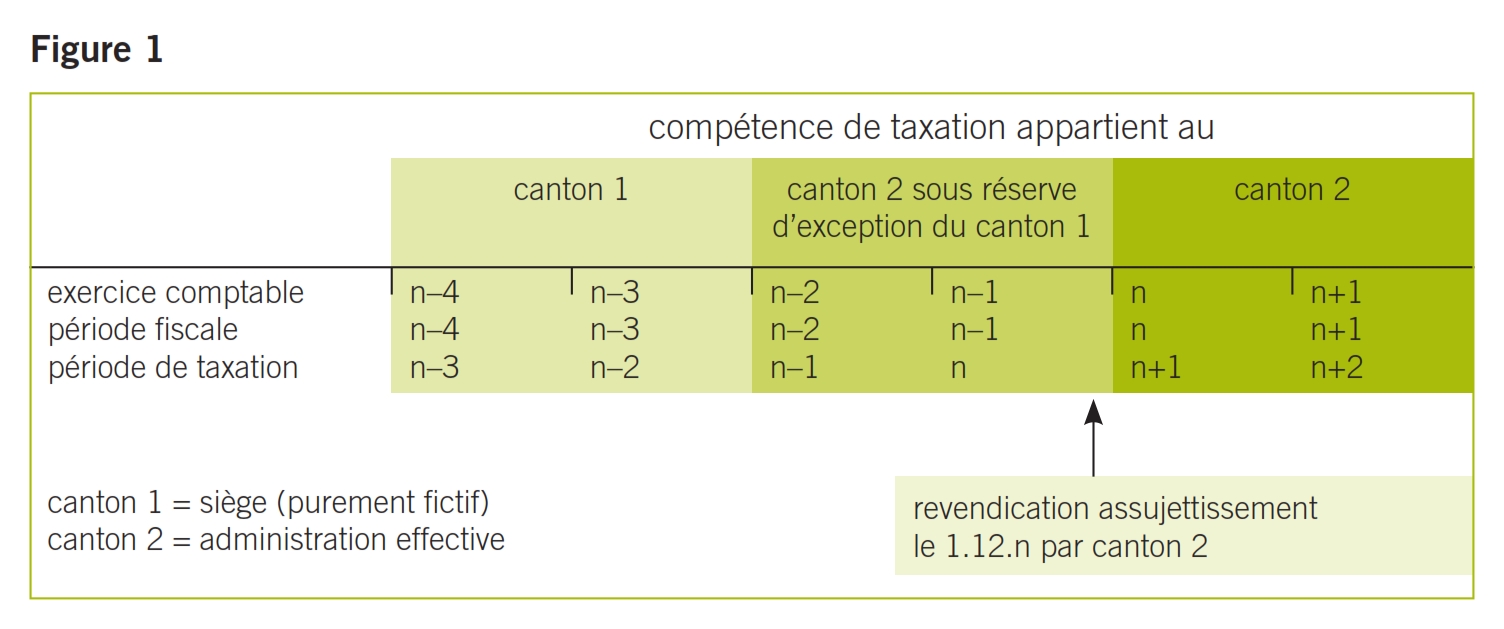

Le contribuable qui se plaint d’une violation de l’interdiction de double imposition intercantonale peut recourir auprès du Tribunal fédéral dès qu’une décision en dernière instance est rendue, ce sans épuiser au préalable les instances de recours des autres cantons concernés.16 Toutefois, un canton est déchu de son droit de taxer, exception que seul peut élever un autre canton, lorsqu’en connaissant ou pouvant connaître les faits déterminants pour l’imposition, il tarde trop à faire valoir sa prétention fiscale et que, si cette dernière était admise, un autre canton pourrait être tenu de restituer un impôt perçu de bonne foi.17 La taxation revendiquée est considérée comme tardive si elle n’est pas introduite d’ici la fin de l’année qui suit la période de taxation18 (voir figure 1). En pareille circonstance, la prescription quinquennale du droit de taxer19 est réduite à deux ans.

Cette problématique résulte de la question des prix de transfert. Ces situations sont multiples – par exemple, on la rencontre déjà en cas de financement entre sociétés sœurs lorsque les conditions de rémunération ne sont pas usuelles (absence d’intérêt)20 – et les conséquences peuvent être particulièrement déplaisantes.

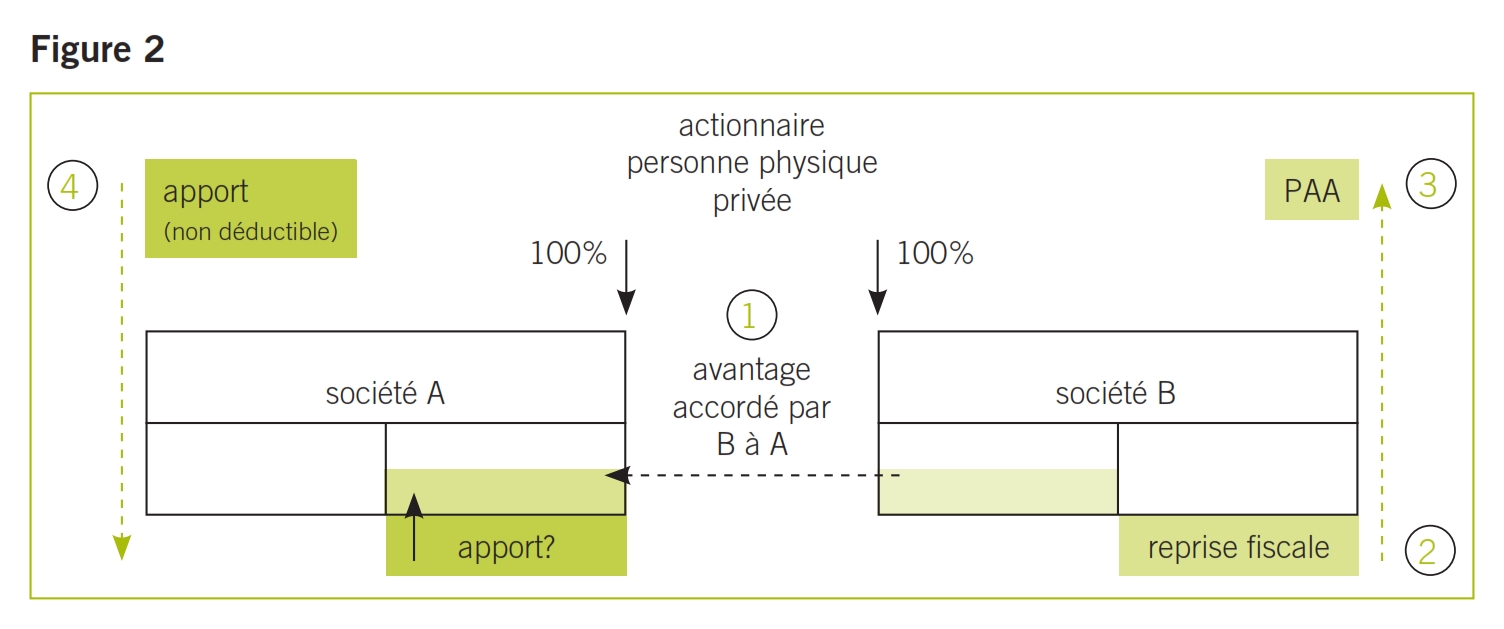

Le système voulu par notre législateur engendre, au minimum, une double imposition des distributions de bénéfices aux actionnaires. Les profits sont taxés une première fois auprès de la personne morale distributrice et une seconde fois auprès de l’actionnaire, s’il agit d’une personne physique. Quant à la question d’ajuster ultérieurement le bénéfice réalisé économiquement, mais à tort, par la société sœur bénéficiaire, le Tribunal fédéral21 n’y voit pas une cause de double imposition intercantonale prohibée, l’identité de sujet faisant ici défaut. Techniquement, cette conséquence résulte de l’application de la théorie du triangle … l’actionnaire détenant ses participations dans sa fortune privée effectue, après s’être virtuellement enrichi fiscalement parlant, un apport dissimulé de capital à la société bénéficiaire, apport qui n’est pas déductible (voir figure 2).

Si pareil apport n’est pas déductible, peut-il néanmoins être restitué en franchise d’impôt? Du point de vue de l’AFC, la réponse est «non». L’attribution d’avantages entre sociétés sœurs ne constitue pas des apports aux réserves issues de capital car, d’une part, ces apports ne sont pas fournis directement par le détenteur des droits de participation et, d’autre part, les bénéfices transférés n’ont pas été comptabilisés séparément dans le bilan commercial.22

Alors qu’au plan international une réponse est proposée par les CDI,23 notre droit intercantonal n’a, sur ce point, pas évolué. Lorsque la taxation est déjà rentrée en force, toute tentative de demande de révision consistant à ajuster l’apport dissimulé apparaît comme peu probable. Un moyen d’éviter cette triple imposition serait d’intercaler entre l’actionnaire personne physique et ses sociétés opérationnelles une société holding. Dans ce cas, la prestation appréciable en argent qui intervient entre les deux filiales ne semble pas pouvoir être attribuée à la société mère détenant ses participations dans sa fortune commerciale, faute de comptabilisation subséquente ou d’un autre avantage économique.

La LHID donne la possibilité aux cantons où se situe l’objet immobilier titrisé de prévoir l’imposition, si nécessaire par le biais d’un rattachement économique,25 du bénéfice en capital résultant de la vente de droits personnels assimilés économiquement à des droits de jouissance réels. Les pratiques cantonales diffèrent quant à la définition et à la portée à donner à la notion de transfert économique, une certaine prudence est donc de mise.

Alors que sous l’angle de la LIFD, cette transaction profite pour l’actionnaire qui est une personne morale, si les conditions sont remplies, de la réduction pour participations,26 on peut légitimement se poser la question de savoir si l’imposition cantonale au titre de gain immobilier est voulue, dans cette situation, par notre systématique fiscale.

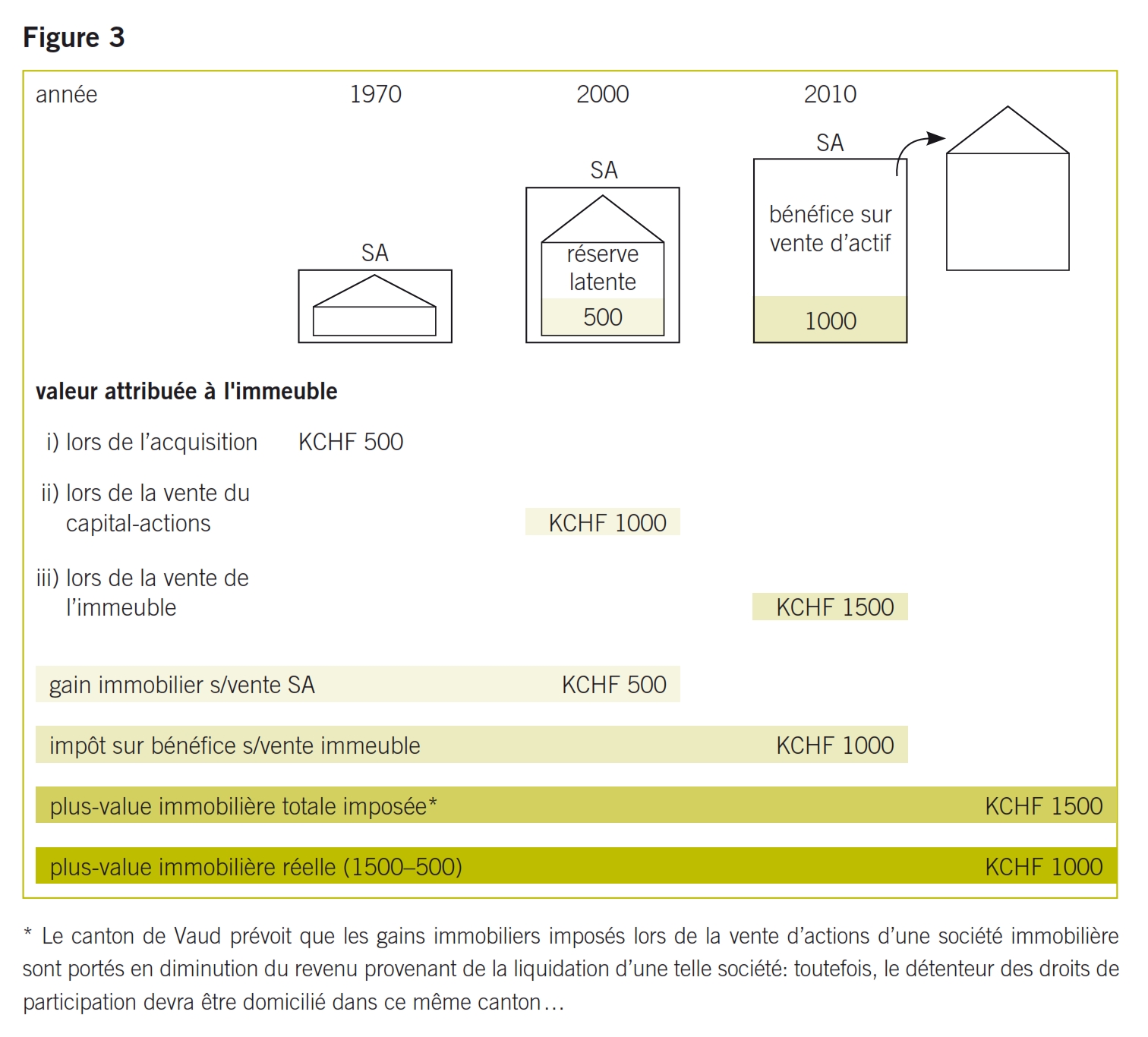

En effet, il conviendrait d’avoir à l’esprit qu’une nouvelle imposition multiple sera probablement réalisée lors de la vente du bien immobilier, si la plus-value immobilière a déjà été appréhendée précédemment lors de transferts des droits d’une participation immobilière. Malheureusement et jusqu’à présent, le fisc a refusé toute réévaluation de l’immeuble dont la plus-value a été frappée lors d’un tel transfert27 et n’y a pas vu une double imposition prohibée, l’objet d’impôt, le sujet fiscal et la période fiscale n’étant pas identiques28 (voir figure 3).

Les problématiques évoquées ci-dessus ne sont pas nouvelles. Néanmoins, les solutions apportées par la jurisprudence de nos tribunaux n’apparaissent, sur le plan économique, pas toujours comme satisfaisantes. Certes, dans les cas de domiciliation, le bon sens pratique l’emporte en ménageant tant la société impliquée que les intérêts des administrations concernées. Toutefois, il est difficile d’admettre qu’entre sociétés suisses apparentées, un problème de prix de transfert puisse engendrer une triple imposition, même si la jurisprudence semble l’avoir confirmée jusqu’à ce jour. Quant à l’impôt cantonal sur les gains immobiliers prélevé lors de la vente de sociétés immobilières, la réflexion doit évoluer afin d’éviter que le même substrat fiscal, la plus-value immobilière, soit imposé plusieurs fois.

L’auteur s’exprime en son nom personnel et ne saurait ici engager l’autorité fiscale.

- Art. 3 Cst.

- LHID, RS 642.14.

- Art. 24 Cst.

- Art. 127 al. 3 Cst.

- At arm’s length principle.

- Art. 22 LHID.

- Circulaire CSI n° 17.

- FF 2000, p. 3597 ss.

- Art. 123 al. 1 LIFD.

- Art. 124 ss LIFD.

- ATF 2C_484/2009 du 30 septembre 2010, ATF 2C_625/2009 du 16 février 2010.

- Art. 108 al. 1 LIFD.

- Art. 50 LIFD.

- Art. 20 al. 1 LHID.

- RDAF 2002, p. 452 ss.

- RDAF 2011, p. 127.

- StR 2011, p. 419.

- Ce qui correspond à un délai de 2 ans dès la fin d’un exercice comptable se terminant au 31 décembre.

- Art. 120 al. 1 LIFD.

- ATF 2P_338/2004 du 26 avril 2006.

- Lettres circulaires annuelles de l’AFC sur les taux d’intérêt déterminants pour le calcul des prestations appréciables en argent.

- Circulaire AFC n° 29 du 9 décembre 2010.

- Art. 9, 25 MC-OCDE.

- Dont plus de 2/3 des actifs et des produits proviennent d’immeubles, StR 2010, p. 576.

- Art. 21 al. 1 let. c LHID.

- Art. 69, 70 LIFD.

- ATC-VD FI.1994.0071 du 9 janvier 1995.

- ATF 2P_168/1999 du 9 juillet 1999.