Dans l’édition 4/2012 de TREX «La TVA sur les immeubles», nous avons évoqué la problématique de la délimitation entre livraisons imposables relevant d’un contrat d’entreprise et ventes d’immeubles exclues du champ de l’impôt. Au chiffre 1.7, nous indiquions que des critères de délimitation différents avaient été soumis à la conseillère fédérale compétente. L’Administration fédérale des contributions (AFC) a publié le projet d’Info TVA concernant la pratique 05 «Änderung und Präzisierung zur MWST-Branchen-Info 04 Baugewerbe» (Modification et précisions relatives à l’Info TVA 04 concernant le secteur Industrie du bâtiment) le 29 novembre 2012.

Seul le début des travaux est déterminant pour savoir s’il s’agit d’une vente d’immeuble imposable ou exclue du champ de l’impôt. Si le contrat d’achat ou d’entreprise a été signé (la date d’authentification est déterminante) avant le début des travaux (en principe début des travaux d’excavation), il s’agit d’une livraison d’immeuble imposable (sans la valeur du sol). Si le contrat est signé après le début des travaux, il s’agit d’une livraison d’immeuble exclue du champ de l’impôt. Les critères de délimitation «déterminants» tels que l’acompte de plus de 30% avant l’achèvement de l’ouvrage et sa remise ou les plus-values (désirs de l’acheteur) de plus de 5% ou 7% qui entraînent une qualification des prestations au regard de la TVA ne sont plus pertinents. Les plus-values éventuelles résultant des désirs de l’acheteur doivent faire l’objet d’un traitement fiscal identique à celui de la vente d’immeuble.

Même selon la pratique publiée à l’état de projet, la règle veut qu’il y ait toujours une livraison d’immeuble imposable quand le sol appartient à l’acheteur ou à un tiers (dans le cas de ce dernier uniquement si le tiers n’est pas un proche de l’entrepreneur). Le sol doit donc toujours être vendu avec l’immeuble pour qu’il puisse y avoir une livraison d’immeuble exclue du champ de l’impôt.

Le début des travaux est fixé pour un bâtiment dans sa globalité. Par «bâtiment», il faut entendre les ouvrages entiers, par exemple les maisons individuelles ou les immeubles, mais aussi les parkings. Quand plusieurs bâtiments sont construits dans le cadre d’un complexe, le «premier coup de pioche» pour chacun des bâtiments (p. ex. immeuble) est considéré comme début des travaux et non pour l’ensemble du complexe ou chaque étape partielle d’un complexe.

Quand de tels immeubles ne sont pas intégralement utilisés à des fins imposables ou exclues du champ de l’impôt, mais que les différents étages sont utilisés en partie à des fins imposables et en partie à des fins exclues du champ de l’impôt, il s’agit d’un bâtiment à usage mixte. Il est à noter que l’impôt préalable sur les dépenses effectuées ne peut pas être déduit si ces dépenses sont utilisées pour l’obtention de ventes exclues.

Si le constructeur du bâtiment à usage mixte ou à usage exclu du champ de l’impôt fournit également des prestations propres (prestations de construction et / ou prestations d’architecture et d’ingénierie), il convient de calculer et de verser à l’AFC une correction de l’impôt préalable appropriée pour l’infrastructure (propre) à usage mixte (machines de bureau, locaux, etc.) (voir également à ce sujet le chiffre 1.5, TREX 4/2012).

Si le constructeur du bâtiment n’effectue que des prestations de surveillance (surveillance du maître d’ouvrage), une correction approximative de l’impôt préalable de 0,02% sur le chiffre d’affaires des livraisons d’immeubles exclues du champ de l’impôt peut désormais aussi être opérée pour des raisons pratiques et en guise de simplification selon le projet de l’Info TVA concernant la pratique 05.

Les travaux ayant débuté avant le 31.12.2009, l’ancien droit était applicable (LTVA jusqu’au 31.12.2009).

Pour la période de transition du 1er janvier 2010 au 30 juin 2010, nous pensons que la qualification de la prestation est toujours régie au choix par l’ancien droit (LTVA jusqu’au 31.12.2009) ou le nouveau droit avec la pratique actuellement en vigueur selon l’Info TVA 04 concernant le secteur Industrie du bâtiment ou encore par la nouvelle pratique expliquée dans le projet d’Info TVA concernant la pratique 05.

Nous pensons donc qu’il est possible de choisir entre trois applications différentes de la pratique pour les travaux qui ont débuté entre le 1er janvier 2010 et le 30 juin 2010.

La pratique actuellement en vigueur ou la nouvelle pratique (encore à l’état de projet) peut s’appliquer au choix aux travaux qui débutent entre le 1er juillet 2010 et le 30 juin 2013.

Seule la pratique nouvelle dont la publication définitive est à venir s’appliquera aux ouvrages dont les travaux débuteront le 1er juillet 2013 ou ultérieurement.

Si le contribuable peut faire valoir vis-à-vis de l’AFC des prétentions fiscales (p. ex. déductions de l’impôt préalable possibles a posteriori) en raison de la liberté de choix concernant la pratique applicable, il doit les communiquer avec des corrections de décompte (correction de décompte séparée par période de décompte).

S’il a mentionné la TVA vis-à-vis du bénéficiaire des prestations (p. ex. CHF 500 000, y c. 8,0% de TVA / hors 8,0% de TVA), une correction n’est possible que dans le cadre de l’art. 27 al. 2 à 4 LTVA.

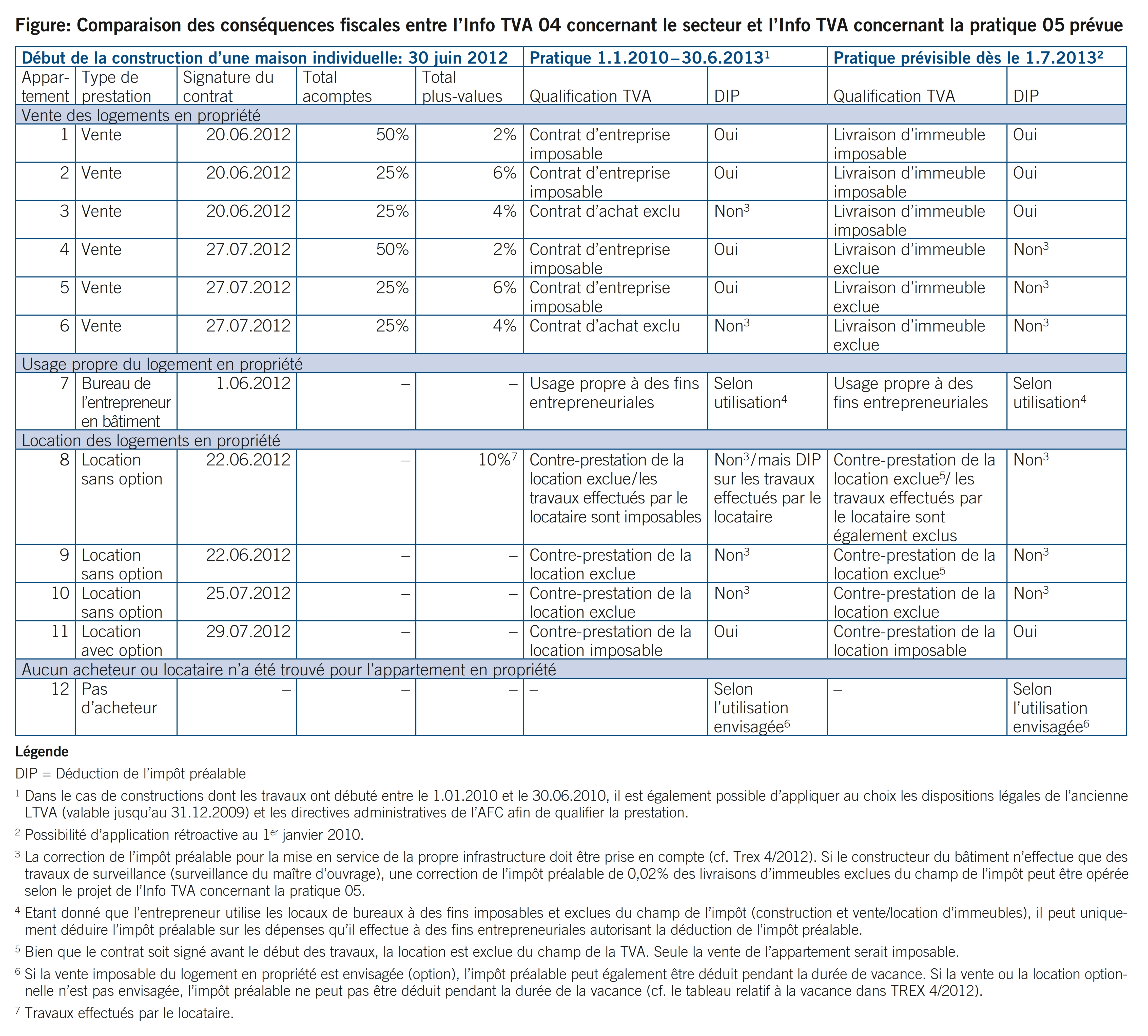

Un entrepreneur qui est simultanément le propriétaire du sol sur lequel doit être érigée la construction fait construire un immeuble constitué de douze logements en propriété. Le début des travaux (poteaux et début des travaux d’excavation) est fixé au 30 juin 2012 (cf. l’illustration).