L’impôt anticipé excite les passions car il se heurte souvent à des difficultés. Le fait qu’il soit perçu selon le régime de l’autotaxation, le système de perception et de remboursement qui lui est propre ainsi que sa relation aux impôts directs, notamment au chapitre des prestations appréciables en argent ne donnant pas droit à remboursement pour le bénéficiaire, sont sa marque indélébile et autant de défis lancés à une entreprise et à ses conseillers.

Il était une fois … une PME suisse florissante, la Royale SA. Monsieur Leroy en est de longue date l’actionnaire unique. A l’occasion des fiançailles de sa princesse de fille en 2010, il lui fait un cadeau … royal: racheter sa voiture de fonction, propriété de la société, pour la somme de 20'000 CHF valeur comptable, alors que sa valeur vénale est de 45'000 CHF.

Tout ce beau monde est satisfait … jusqu’au début de l’année 2014, où un inspecteur de la TVA vient faire un contrôle à la Royale SA et procède, en raison du transfert de la voiture de fonction en 2010, à un redressement sur la part non taxée. Partons de 8% sur 25'000 CHF, soit 2000 CHF plus les intérêts moratoires. Dès la fin du contrôle de TVA, la Royale SA reçoit ce courrier de l’AFC: «Le transfert de la voiture de service en 2010 constitue une prestation appréciable en argent redevable de l’impôt anticipé, vous devez donc à ce titre un impôt de 35%» … soit la modique somme de 8750 CHF, à laquelle s’ajoute un intérêt de retard de quelque 1250 CHF. Au total, l’impôt anticipé se solde par une charge de 10'000 CHF. Au moment même ou presque auquel la Royale SA reçoit son décompte, voilà que l’administration fiscale du canton lui fait savoir qu’elle a procédé, dans le cadre d’une procédure de rappel d’impôt, pour la période fiscale 2010, à un redressement de bénéfice de 25'000 CHF. Dans l’hypothèse d’un taux d’imposition du bénéfice de 20%, cela donne une charge de 5000 CHF, intérêts moratoires en sus. De surcroît, dans le cadre d’une procédure pénale fiscale pour soustraction d’impôt sur le bénéfice, l’administration réclame la somme de 5000 CHF. Et ce n’est pas fini. Elle prélève chez Monsieur Leroy un impôt sur le revenu sur sa participation de 25'000 CHF; en application de la procédure d’imposition partielle, cet impôt ainsi que l’amende pour soustraction s’élèvent à 5000 CHF chacun. Enfin, l’office cantonal de l’impôt anticipé1 fait savoir que le remboursement de cet impôt, soit 8750 CHF, ne sera pas accordé faute de n’avoir pas respecté les exigences de forme et de délai pour la déclaration au titre de l’impôt sur le revenu.

Le cadeau de fiançailles de 25'000 CHF à sa princesse de fille a coûté à Monsieur Leroy et à la Royale SA plus de 30'000 CHF d’impôts, dont près d’un tiers au titre de l’impôt anticipé. En conclusion, retenons que le comte mirifique des fiançailles s’est mué en cauchemar fiscal auquel l’impôt anticipé n’est pas tout à fait étranger.

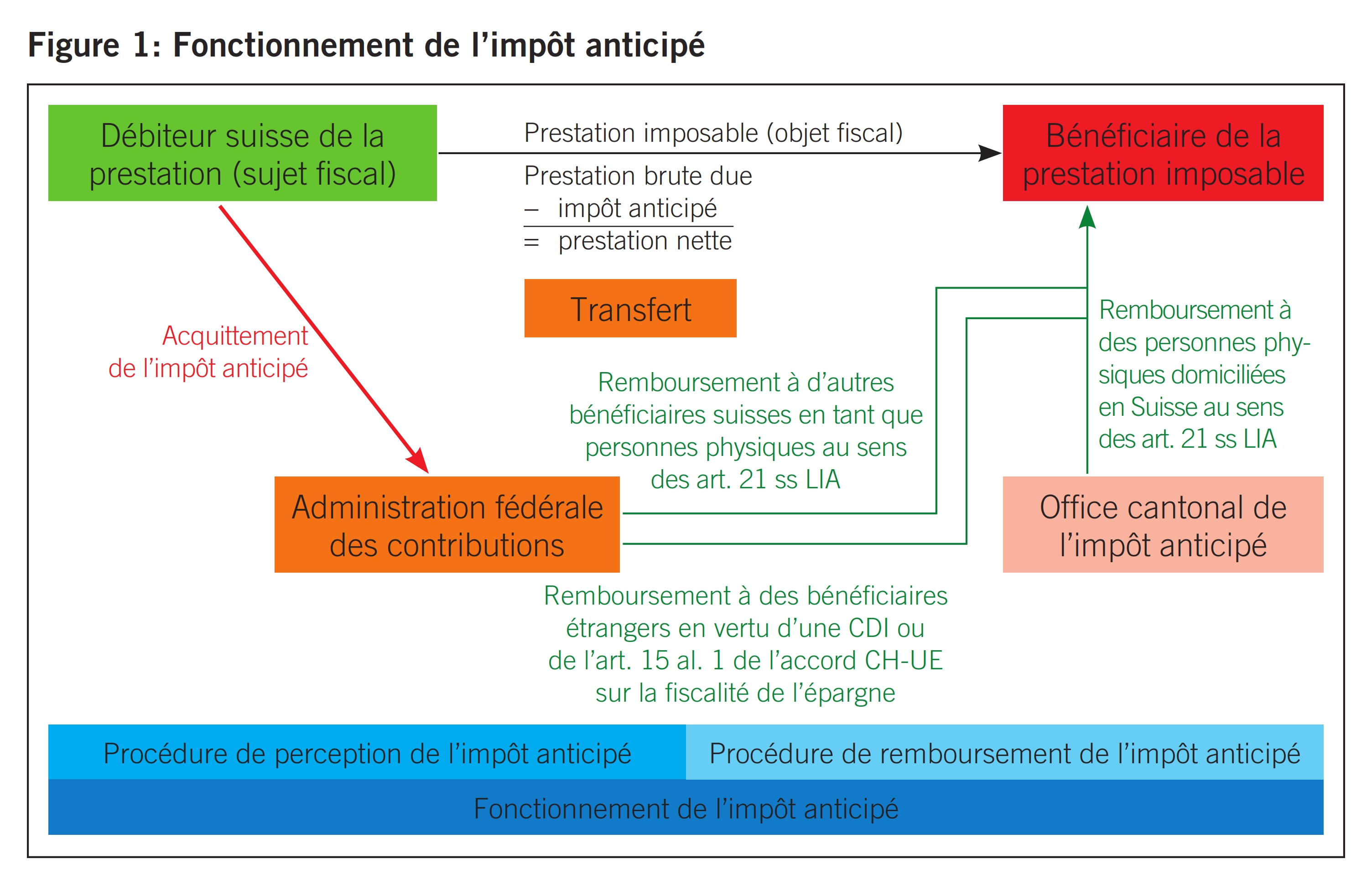

L’impôt anticipé est un impôt à la source selon le principe du débiteur, qui est perçu sur certaines prestations désignées comme imposables dans la LIA2. Il porte principalement sur les revenus d’actifs mobiliers. Le sujet fiscal est toujours la personne domiciliée en Suisse qui est tenue de fournir la prestation imposable au sens du droit civil, à savoir le débiteur d’une prestation déclaré imposable par la LIA.

L’assujetti n’a pas le droit de supporter lui-même l’impôt anticipé mais doit transférer la charge fiscale au bénéficiaire de la prestation. Cette obligation légale de transfert implique que la prestation imposable soit impérativement diminuée de l’impôt anticipé dû lors du versement, du virement, de la bonification ou de l’imputation, quelle que soit la personne du bénéficiaire. La prestation imposable doit être versée «nette», après déduction de l’impôt anticipé. Ainsi, au taux de 35%, seule la prestation nette de 65% sur la prestation brute imposable de 100% sera versée au bénéficiaire; les 35% d’impôt anticipé seront reversés à l’AFC («créditeur AFC»). Précisons à ce propos que même en présence de prestations datant du passé et que l’AFC ne déclare imposables qu’à l’occasion d’une procédure de contrôle, notamment à l’occasion d’un examen des livres, l’impôt anticipé doit être transféré au bénéficiaire a posteriori. Cela concerne surtout les prestations appréciables en argent. La restitution a lieu soit en espèces (écriture comptable: banque / créditeur AFC), soit par répercussion de la charge sur l’actionnaire (écriture: débiteur actionnaire [en général sur compte courant] / créditeur AFC). A défaut de transfert, il s’ensuit l’application du «calcul du brut pour net». La prestation soumise à l’impôt anticipé qui a été effectivement fournie est qualifiée de prestation nette et calculée selon la formule suivante: prestation effective / 65 × 100 = prestation imposable. La prestation ainsi calculée donne lieu à la perception de 35% au titre de l’impôt anticipé, de sorte que le taux d’imposition se situe à 54% par rapport à la prestation initiale. A noter que l’AFC vérifiera que le transfert a posteriori a bien été effectué.

Les bénéficiaires suisses peuvent, en vertu des art. 21 et suivants de la LIA, faire valoir le remboursement de l’impôt anticipé retenu à leur charge dès lors qu’ils en remplissent les conditions. Le droit au remboursement d’un bénéficiaire étranger dépend en principe de l’existence et des modalités d’une convention de double imposition3 passée entre la Suisse et l’Etat de son domicile fiscal. Ce qui révèle les diverses finalités de l’impôt anticipé:

- Pour le bénéficiaire suisse d’une prestation soumise à l’impôt anticipé qui s’acquitte honnêtement de ses obligations fiscales, l’impôt anticipé constitue en quelque sorte un impôt «de garantie»; il assure le paiement de l’impôt sur le revenu et la fortune ou de l’impôt sur le bénéfice.

- Pour le bénéficiaire étranger, l’impôt anticipé a, de par sa conception, une fin fiscale dans la mesure où il n’est pas remboursé, ou ne l’est que si une CDI le prévoit.

- Dans le cas d’un bénéficiaire suisse fraudeur, l’impôt anticipé devient définitivement une «arme fiscale antifraude»4 du fait de la perte du droit au remboursement.

La Confédération perçoit un impôt anticipé

- sur les revenus de certains capitaux mobiliers;

- sur les gains faits dans les loteries, sous forme de lots en espèces dépassant 1000 CHF;

- sur les prestations d’assurances.

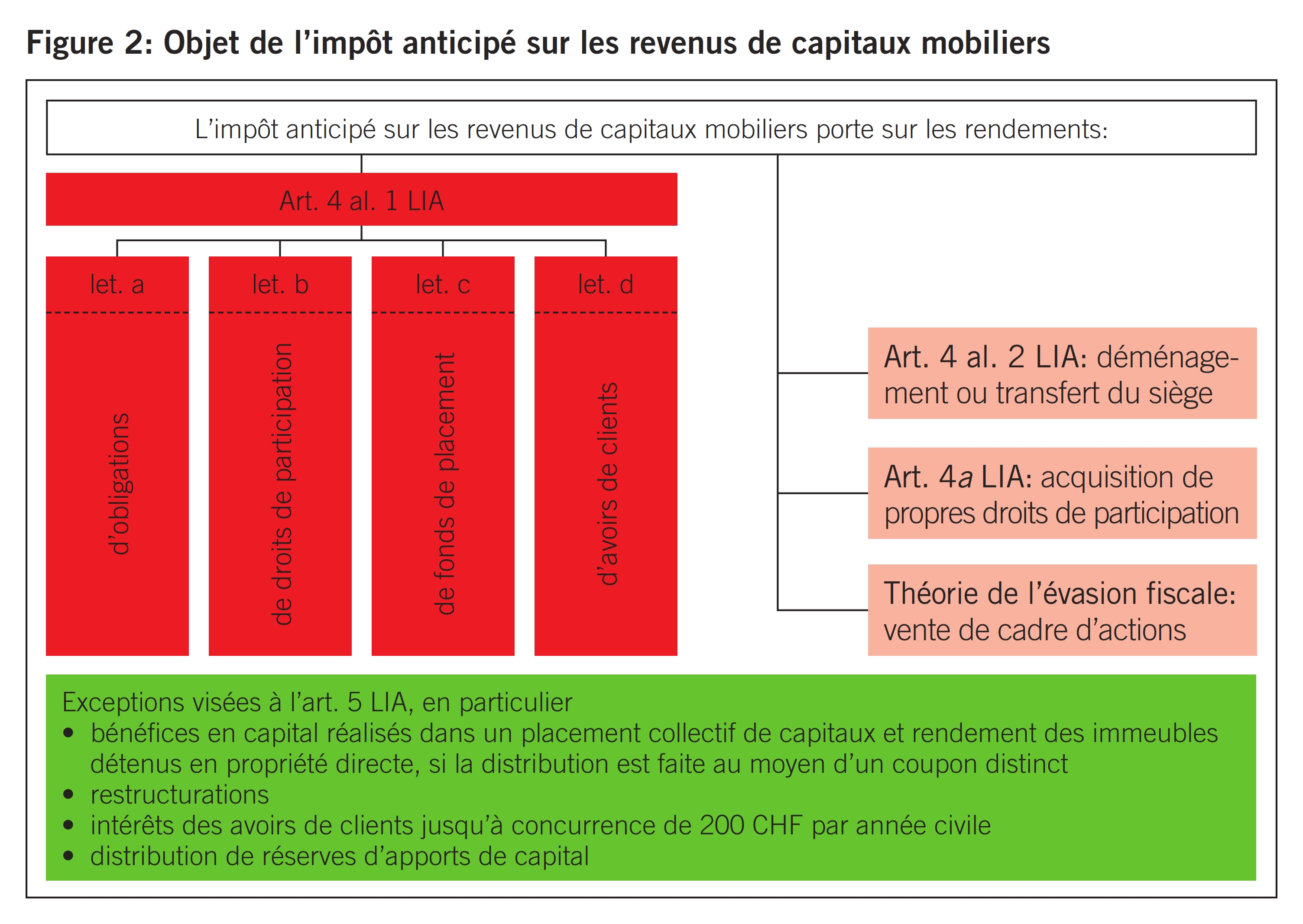

L’impôt anticipé sur les revenus de capitaux mobiliers porte selon l’art. 4 al. 1 LIA sur les intérêts, rentes, participations aux bénéfices et tous autres rendements

- des obligations émises par une personne domiciliée en Suisse, des cédules hypothécaires et lettres de rentes émises en série, ainsi que des avoirs figurant au livre de la dette;

- des actions, parts sociales sur des sociétés à responsabilité limitée, des sociétés coopératives, des bons de participation ou des bons de jouissance, émis par une personne domiciliée en Suisse; («droits de participation»),

- des parts d’un placement collectif de capitaux au sens de la LPCC5 émises par une personne domiciliée en Suisse ou par une personne domiciliée à l’étranger conjointement avec une personne domiciliée en Suisse («fonds de placement»),

- des avoirs de clients auprès de banques et de caisses d’épargne suisses (la libération porte sur les revenus d’intérêts inférieurs à 200 CHF, pour autant que le compte en question n’affiche son solde qu’une fois par an).

L’art. 4 al. 2 LIA assimile le transfert du siège d’une société de capitaux ou d’une société coopérative à une liquidation et l’art. 4a LIA régit, au titre de l’impôt anticipé, les conséquences d’une liquidation partielle direct ou indirecte en cas de rachat de propres actions. Enfin, le changement de main de la majorité des droits de participation détenus dans une société en liquidation – vente dite de cadre d’actions ou de coquilles vides –, est assimilé à une liquidation selon la théorie de l’évasion fiscale. L’art. 5 LIA énumère toute une série d’exceptions à l’obligation objective d’assujettissement à l’impôt anticipé, notamment en cas de restructuration et pour les réserves d’apports de capital.

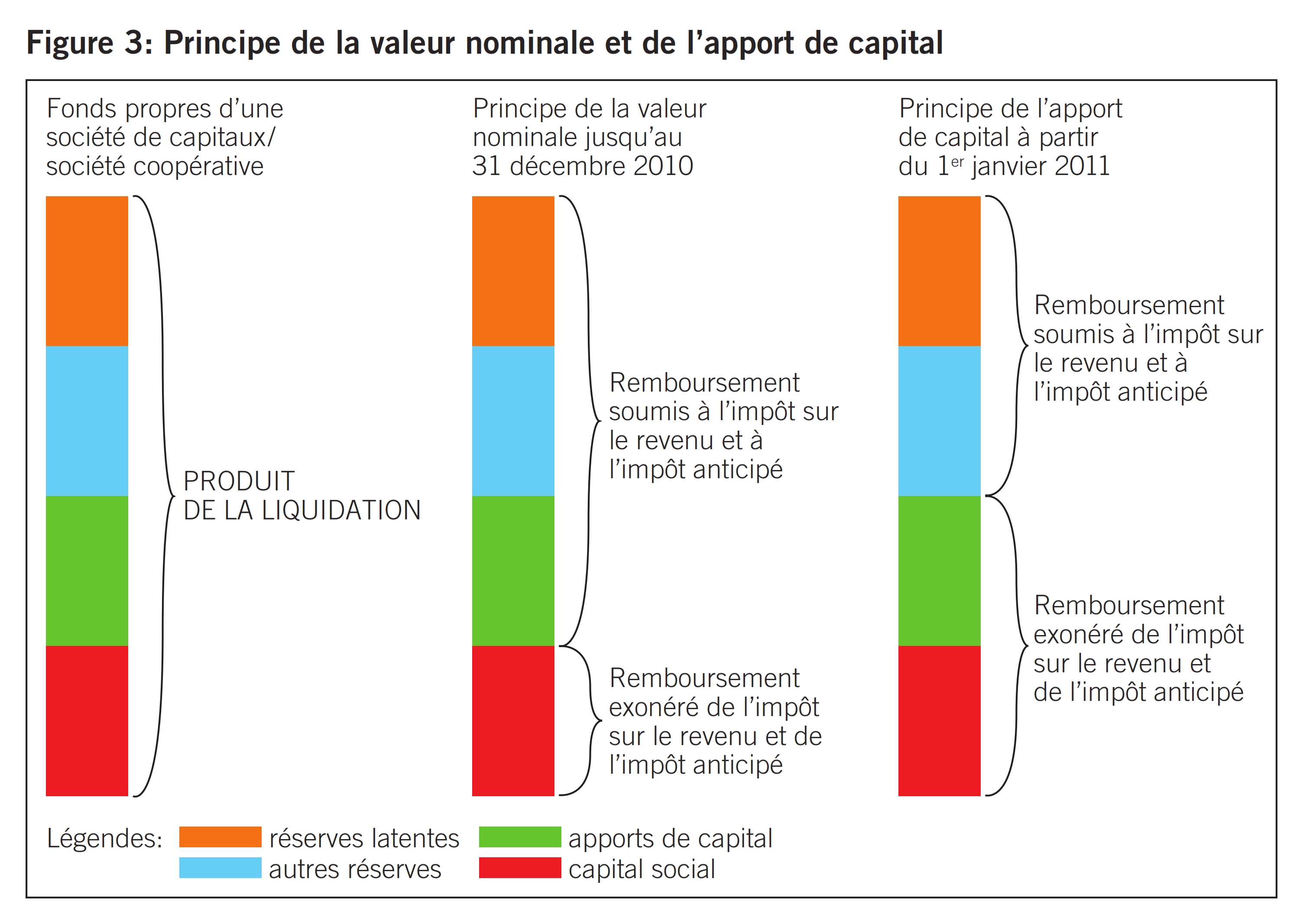

L’art. 4 al. 1 let. b LIA énumère de façon exhaustive, en droit civil, les parts sociales dont les revenus sont soumis à l’impôt anticipé. Est réputée par conséquent revenu de droits de participation toute prestation appréciable en argent fournie aux détenteurs de parts sociales ou aux personnes qui leur sont proches, qui ne constitue pas un remboursement du capital nominal libéré (= principe dit de la valeur nominale). Depuis le 1er janvier 2011, conformément à l’art. 5 al. 1bis LIA, le remboursement de réserves d’apports de capital reconnues sur le plan fiscal est assimilé au remboursement de la valeur nominale et n’est donc pas assujetti non plus à l’impôt anticipé (= principe dit de l’apport de capital).

Ainsi, l’impôt anticipé s’étend aux distributions de réserves, autrement dit à la dotation (à charge des réserves ouvertes – à l’exclusion de réserves reconnues d’apports de capital) de capital social en faveur des détenteurs de parts ou de personnes qui leur sont proches. Sont par conséquent assimilés à des revenus redevables de l’impôt anticipé les dividendes, excédents de liquidation inclus, ainsi que l’émission ou l’augmentation gratuite de droits de participation à charge des autres réserves.

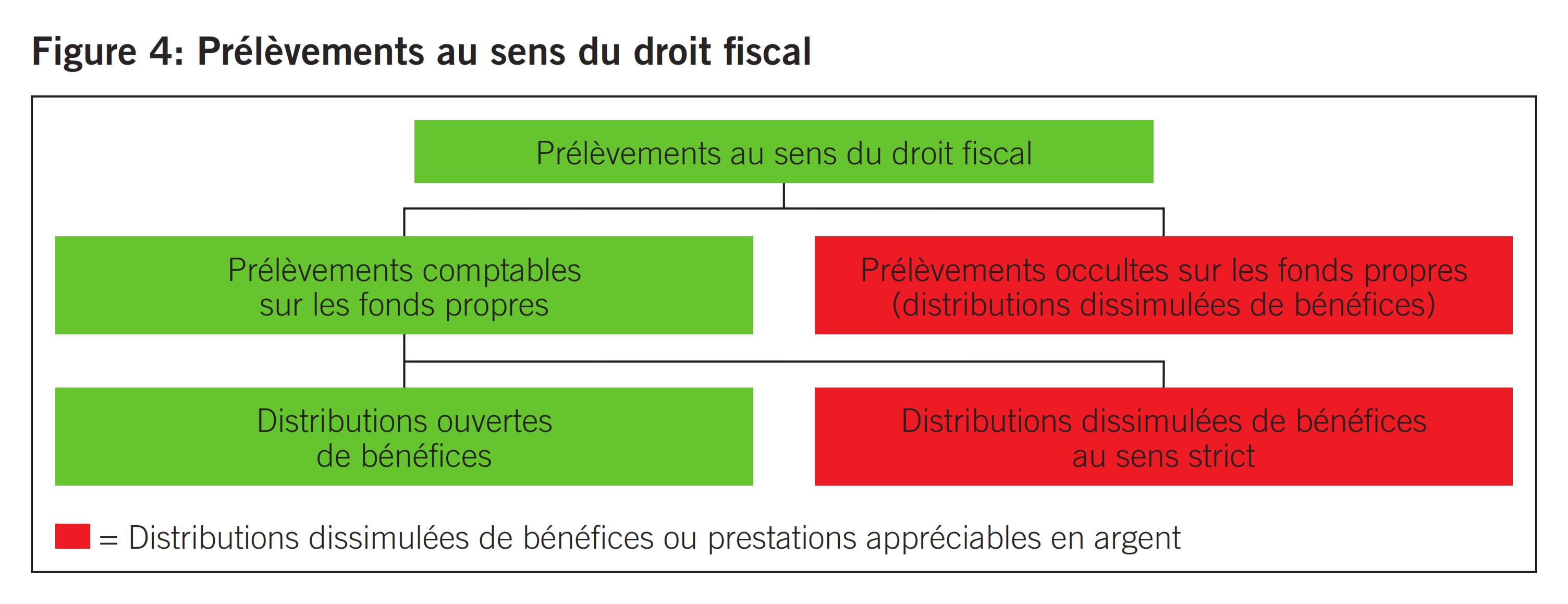

Afin de créer une égalité de traitement avec les distributions ouvertes de bénéfices et de réserves, les prestations appréciables en argent ou les distributions dissimulées de bénéfices constituent elles aussi des revenus soumis à l’impôt anticipé. Selon la définition du Tribunal fédéral, il y a prestation appréciable en argent dès lors

- qu’une société de capitaux ou une société coopérative est appauvrie par suite de libéralités consenties à des détenteurs de droits de participation ou à des personnes qui leur sont proches;

- que les libéralités attribuables au rapport de quotité reposent sur un déséquilibre manifeste entre prestation et contre-prestation;

- et qu’en conséquence ces avantages étaient visibles aux yeux des organes agissants.

Indépendamment du fait qu’une prestation appréciable en argent doit reposer sur un rapport de quotité, elle suppose un appauvrissement de la société sous forme de perte de patrimoine ou de renoncement à un apport de patrimoine. Ainsi, la notion de prestation appréciable en argent recouvre des opérations telles que «prestation sans contre-prestation équitable», «charges non justifiées par l’usage commercial, «revenus non crédités au compte de pertes et profits», etc. En principe, on fait une distinction entre prélèvements comptables et prélèvements occultes sur les fonds propres: les distributions ouvertes de bénéfices et les distributions dissimulées au sens strict – on y trouve, pour simplifier, les cas de charges non justifiées par l’usage commercial – se traduisent par un prélèvement comptable sur les fonds propres entraînant une réduction en conséquence du capital. Par contre, les prélèvements occultes sous forme de revenus non crédités au compte de pertes et profits (abandon de revenus), appelés aussi distributions dissimulées de bénéfices, n’apparaissent pas comme réduction comptable des fonds propres malgré l’appauvrissement de la société.

Pour le bon ordre, rappelons ici qu’une distribution dissimulée de bénéfice ou une prestation appréciable en argent sont identiques au regard de l’impôt direct et de l’impôt anticipé.

Le remboursement est la seconde phase de la procédure de l’impôt anticipé. Les bénéficiaires suisses de prestations ont droit au remboursement de l’impôt anticipé qui leur a été déduit dès lors qu’ils remplissent les conditions suivantes:

- à l’échéance de la prestation soumise à l’impôt anticipé, ils ont leur domicile (personnes physiques) ou leur siège (personnes morales) en Suisse, ce qui veut dire qu’ils sont contribuables sans restriction dans ce pays;

- à cette même échéance, ils sont habilités à jouir des valeurs patrimoniales sous-jacentes au revenu;

- ils ont déclaré dans les formes requises et le délai imparti les revenus soumis à l’impôt anticipé ainsi que le patrimoine sous-jacent au titre des impôts sur le revenu et la fortune (personnes physiques) ou comptabilisé régulièrement les revenus en question (personnes morales);

- ils ont présenté leur demande de remboursement dans les trois ans après l’expiration de l’année civile au cours de laquelle la prestation imposable est échue;

- ce remboursement ne conduit pas à éluder l’impôt.

Dans le cas des personnes physiques, il convient de renvoyer expressément à la «clause déclarative» de l’art. 23 LIA. Le remboursement suppose la déclaration, dans les formes requises et le délai imparti, des revenus soumis à l’impôt anticipé ainsi que du patrimoine sous-jacent au titre des impôts sur le revenu et la fortune. Toute infraction à cette obligation de déclaration entraîne la déchéance du droit au remboursement6.

Les bénéficiaires étrangers de prestations ne peuvent prétendre au remboursement de l’impôt anticipé que s’ils y ont droit en vertu d’une CDI conclue entre la Suisse et leur Etat de résidence ou d’un autre traité international7.

Renvoyons à ce propos à l’exemple «proche du réel» évoqué au chiffre 1. Bien entendu, toute écriture de charges privées passée au débit du compte de résultat de la société constitue une prestation appréciable en argent. Au regard de l’impôt anticipé, il existe d’autres opérations dangereuses permettant à un tiers d’utiliser une société suisse comme la sienne propre et donc de devenir une «personne proche». Ainsi, on n’a plus affaire à une opération de tiers mais à une opération pour compte propre où un «transfert de bénéfice» se solde par une prestation appréciable en argent. Il convient de s’assurer, tout spécialement en présence d’encaissements en faveur d’un tiers par le biais de la société, que de telles opérations ne constituent pas un piège au regard de l’impôt anticipé.

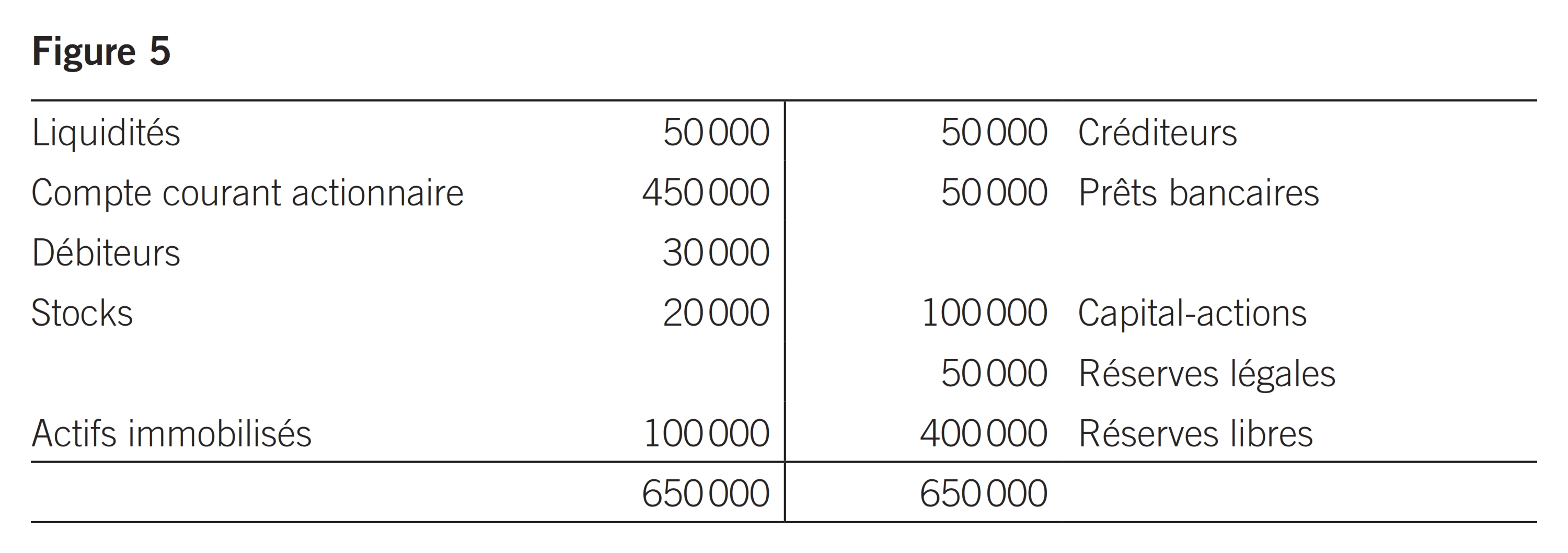

La société Modèle SA est une PME typique qui emploie cinq personnes; elle est la propriété de Monsieur Modèle, à la fois gérant et collaborateur. Il en a délégué l’ensemble de l’administration à un agent fiduciaire, lequel constate des retraits réguliers d’espèces sans pièces justificatives. Ces retraits sont comptabilisés par le biais du compte courant actionnaire, ce qui est correct, et non pas par le biais du compte de charges. Actuellement, le bilan de la société Modèle SA se présente comme l’illustre la figure 5 (tous chiffres en CHF).

Renseignements pris et après avoir émis quelque doute quant à la «qualité des prêts», l’agent fiduciaire est finalement d’avis que la société Modèle SA peut décider d’un dividende de 400'000 CHF à imputer au compte courant, ce qui ne pose aucun problème au regard de l’impôt anticipé.

Le passage permanent de ces retraits en espèces en compte courant a diverses conséquences: le solde de ce compte en faveur de Modèle SA suit toujours la même direction, à savoir qu’il croît constamment. Ce qui est bien la preuve que l’on n’a pas affaire du point de vue économique à un compte courant mais à un prêt – non garanti – à l’actionnaire. Un compte courant est, par définition, la forme traditionnelle d’un échange de prestations entre créancier et débiteur, qui vise à imputer réciproquement des créances et des engagements puis à constater un solde. Si le compte courant ne fait que croître, il ne répond plus à cette définition; il fait état au contraire de l’octroi d’un prêt au sens économique. Il conviendrait par conséquent de le rémunérer à un taux conforme aux conditions du marché ou, plus exactement, à la lettre circulaire de l’AFC sur le taux d’intérêt admis en l’espèce8, afin de ne pas avoir affaire à une prestation appréciable en argent sous forme d’abandon d’intérêts et redevable, en tant que telle, de l’impôt anticipé. Par ailleurs, le compte courant en question a atteint entre-temps un solde qui correspond aux réserves de la société Modèle SA et en fait ainsi un candidat potentiel à l’impôt anticipé. Indépendamment des questions de droit civil que cela pose – entre autres celle de la restitution des versements –, force est donc de constater que l’actionnaire de la société Modèle SA a, dans les faits, procédé à une liquidation (partielle) au regard de l’impôt anticipé puisqu’il n’est plus à même ou n’a plus la volonté de régler ses dettes envers la Modèle SA.

Le Tribunal fédéral a énoncé toute une série de critères selon lesquels il y a lieu, s’ils sont réunis, de qualifier un prêt à l’actionnaire de prestation appréciable en argent9. Quand et dans quelle ampleur est-ce le cas? La question s’apprécie aussi bien d’après la situation de l’intéressé que d’après celle de la société. Quant à savoir si l’on est en présence d’un prêt simulé, cela se juge en premier lieu à la solvabilité de l’emprunteur, selon des critères de délimitation tels que ceux-ci:

- La situation fiscale de l’actionnaire se traduit-elle, vu la déduction des intérêts débiteurs sur le prêt, par un revenu imposable incompatible avec son train de vie?

- L’actionnaire est-il capable de verser les mensualités usuelles et d’assumer les intérêts de l’emprunt (solvabilité du débiteur)?

- Le but statutaire de la société autorise-t-il l’octroi de prêts?

- Le prêt en question constitue-t-il un gros risque?

Parmi les caractéristiques d’une dissimulation de prêt, relevons en particulier:

- l’absence de remboursement (par manque de volonté de remboursement ou impossibilité objective);

- l’absence de contrat de prêt écrit (montant, durée, remboursement ou amortissement, taux d’intérêt);

- aucun paiement d’intérêts mais novation (création d’une obligation nouvelle de rémunération du prêt sous forme de dette supplémentaire).

Rares sont les relations en compte courant à témoigner d’une volonté de remboursement de la part de l’actionnaire et, surtout, de sa capacité à s’exécuter, de sorte que le prêt (sous forme de compte courant) constitue un appauvrissement définitif de la société et donc, au regard de l’impôt anticipé, une prestation appréciable en argent. A cet égard, il importe de noter que la qualification d’«assujettissable à l’impôt anticipé» ne requiert nullement une charge sous forme de correction de valeur ou d’amortissement du prêt pour la Modèle SA. La qualification du prêt comme prestation appréciable en argent intervient lorsque l’AFC est en mesure de prouver qu’il n’y aura plus de remboursement. Ce moment peut survenir avant même une correction de valeur ou un amortissement, et bien entendu, en cas de simulation d’emblée du prêt, à la date d’octroi de celui-ci. Par conséquent, c’est à ce moment-là qu’est dû l’impôt anticipé de 35%. Au niveau de l’actionnaire, le prêt non rémunéré est imposé à titre de distribution dissimulée de bénéfice à l’actionnaire à la date de sa requalification et donc imposé comme revenu (privilégié, suivant le rapport de quotité). Quant à savoir si le remboursement de l’impôt anticipé sera accordé, c’est tout à fait improbable puisque l’actionnaire a certes déclaré les actions mais pas le revenu qui en est issu – le compte courant à qualifier de prêt non rémunéré – durant la période fiscale entrant en considération. Vue sous cet angle, même l’idée évoquée plus haut d’une décision de versement d’un dividende avec imputation au compte courant est utopique car la distribution sera considérée au regard de l’impôt anticipé comme déjà faite et donc impossible à rééditer. Au surplus, une telle solution est foncièrement irréalisable, et ce, pour les raisons suivantes:

- La société ne dispose pas de la trésorerie nécessaire pour s’acquitter de l’impôt anticipé de 35% dû sur le dividende, à savoir, pour revenir à notre exemple, un impôt de 140'000 CHF sur un dividende de 400'000 CHF.

- Les conditions d’assujettissement à l’impôt anticipé par déclaration en lieu et place du paiement, du transfert et du remboursement de l’impôt ne sont pas remplies.

- Malgré l’application d’une procédure de taxation partielle, l’actionnaire ne devrait pas être à même de s’acquitter de l’impôt sur le revenu du fait des gains supplémentaires résultant du dividende de 400'000 CHF.

Il faut donc envisager à temps, et par étapes supportables, une solution «contrôlée» en matière de dividende. On retiendra pour conclure qu’il convient de s’inquiéter en temps utile de la question de l’impôt anticipé en présence d’un compte courant «débordant». Retenons aussi que dans de tels cas, la procédure de déclaration visée à l’art. 24 al. 1 let. a OIA10 n’est pas applicable. Selon cette disposition, la société peut être autorisée, à sa demande, de s’acquitter de l’impôt anticipé par une déclaration de la prestation imposable, et ce, lorsque l’impôt réclamé à l’occasion d’un contrôle officiel ou d’un examen des livres concerne une prestation échue au cours des années précédentes. Même si cette condition est remplie, il faut tenir compte du fait que cette procédure de déclaration n’est admissible (art. 24 al. 2 OIA) que s’il est établi que la personne à qui l’impôt anticipé devrait être transféré aurait droit au remboursement de cet impôt. Vu la clause déclarative de l’art. 23 LIA, le droit de l’actionnaire au remboursement est à tout le moins sujet à caution dans notre exemple. Sans compter que l’AFC n’applique pas l’art. 24 al. 1 let. a OIA lorsque le cas est «limpide» au regard du caractère autodéclaratif de l’impôt anticipé. Enfin, un appauvrissement permanent de la société du fait du prêt en compte courant serait sans doute qualifié par l’AFC de distribution d’un dividende en espèces, d’où l’exclusion de la procédure de déclaration visée à l’art. 24 al. 1 let. a OIA.

L’actionnaire unique consent à sa société un prêt qui, selon la circulaire de l’AFC sur les taux d’intérêt admis fiscalement, fait l’objet d’une rémunération annuelle. L’agent fiduciaire calcule chaque année, à la date de clôture du bilan, la part constitutive des fonds propres dissimulés11 et déclare cette part dans la déclaration d’impôts de la société comme étant le capital imposable et les intérêts payés sur ce capital comme étant le bénéfice imposable. En même temps, il fait état, dans la déclaration d’impôts de l’actionnaire, des intérêts payés sur les fonds propres dissimulés comme étant le produit de sa participation.

Du point de vue des impôts sur le revenu, le bénéfice et le capital, tout a été fait dans les règles. Au regard de l’impôt anticipé, par contre, la société a omis, en violation du principe d’autotaxation de l’art. 38 LIA, de déclarer sur formulaire 102 la prestation soumise à l’impôt anticipé conformément à l’art. 4 al. 1 let. b LIA. On observera comme élément positif dans le cas d’espèce que la clause déclarative de l’art. 23 LIA a été de toute évidence respectée, ce qui explique que les conditions de remboursement devraient en principe être remplies. Cela dit, il ne faut pas perdre de vue que la société n’a pas accompli ses obligations au regard de l’impôt anticipé – déclaration, transfert et paiement de l’impôt anticipé – et ne saurait arguer du fait que tous les impôts directs ont été réglés. L’impôt anticipé est un impôt à part, qui recèle à tout le moins le risque qu’en cas de contrôle de l’AFC, l’impôt doive être acquitté moyennant un trou de trésorerie en conséquence, doublé du paiement d’intérêts moratoires. La procédure de déclaration visée à l’art. 24 al. 1 let. a OIA s’appliquera éventuellement. Au pire, et toujours sous l’angle de l’impôt anticipé, on peut même supputer une soustraction d’impôt. Aux termes de l’art. 61 let. a LIA, c’est le cas de quiconque, intentionnellement ou par négligence, à son propre avantage ou à celui d’un tiers, soustrait des montants d’impôt anticipé à la Confédération. Paradoxalement, vu le caractère autodéclaratif de l’impôt anticipé, la correction par l’imposition directe des fonds propres dissimulés et des intérêts payés à ce titre démontre l’accomplissement objectif et subjectif du délit visé à l’art. 61 let. a LIA, bien qu’il faille constater à juste titre que l’impôt anticipé ne doit satisfaire en l’occurrence à aucune fin de garantie.

La société Modèle SA reçoit de la part de ses fournisseurs des ristournes totalisant 20'000 CHF par an, qui sont calculées en fonction du montant des commandes. L’actionnaire unique, qui est en même temps le gérant de Modèle SA, indique sur le formulaire de versement des ristournes son compte bancaire privé, compte auquel ces ristournes sont effectivement créditées.

L’administration cantonale des contributions constate, lors d’un contrôle, que les ristournes en question n’ont pas été comptabilisées en faveur de Modèle SA. Connaissant les contrats de ristourne conclus avec les fournisseurs, elle exige que Modèle SA leur demande à chacun une attestation des ristournes versées et la lui communique. Contrairement à ce qu’indique la comptabilité de Modèle SA, ces ristournes ne sont pas égales à zéro mais se montent à 20'000 CHF par an. Par ailleurs, ces attestations font mention du compte crédité, que l’administration n’a aucun mal à attribuer non pas à Modèle SA mais à son actionnaire.

Au niveau de la société, les ristournes des dix dernières années – non comptabilisées et donc non encaissées mais revenant en tout état de cause à Modèle SA – sont ajoutées au bénéfice en procédure de rappel d’impôt, ce qui donne lieu à la perception des impôts sur le bénéfice et des intérêts de retard. Au niveau de l’actionnaire, il y a également imposition du revenu, sans compter la forte probabilité d’une procédure pénale fiscale dans les deux cas.

Cette distribution dissimulée de bénéfice constitue assurément aussi une prestation appréciable en argent au regard de l’impôt anticipé, qui aurait donc dû faire l’objet d’une déclaration sur formulaire 102. La créance au titre de l’impôt anticipé est née en principe à la date de virement de chacune des ristournes des fournisseurs. Conformément à l’art. 17 al. 1 LIA, la créance fiscale se prescrit par cinq ans dès la fin de l’année civile au cours de laquelle elle a pris naissance. Par conséquent, pour cette période, l’impôt anticipé de 35% est exigible – sous réserve de transfert préalable – sur la prestation effective de 20'000 CHF par an, intérêts moratoires en sus, ces derniers n’étant pas à sous-estimer. En effet, en admettant pour les années 2009 à 2013 des prestations appréciables en argent assorties d’une créance fiscale égales à 7000 CHF par an, soit un total de 35'000 CHF, ces intérêts de retard auront atteint d’ici la mi-2014 quelque 4300 CHF. Sachant que Modèle SA n’a pas été créditée des revenus qui lui revenaient, l’AFC devrait de surcroît engager une procédure pénale pour soustraction de l’impôt anticipé, voire même pour fraude fiscale.

Nous avons déjà retenu que l’une des conditions du remboursement à des personnes physiques suisses est une déclaration, dans la forme et le délai prescrits, des revenus frappés de l’impôt anticipé et de la fortune d’où proviennent de tels revenus. L’AFC a récemment fait part dans une circulaire12 de son avis sur cette exigence de déclaration conforme à l’art. 23 LIA.

- Il y a déclaration régulière des revenus frappés de l’impôt anticipé et de la fortune d’où proviennent de tels revenus lorsque le contribuable les a indiqués aux autorités fiscales compétentes dans la première déclaration fiscale consécutive à l’échéance du rendement (c.-à-d. de la prestation imposable).

- En outre, les revenus imposables grevés de l’impôt anticipé qui sont annoncés spontanément par le contribuable après le dépôt de la déclaration fiscale, mais au plus tard jusqu’à l’entrée en force de la taxation ordinaire, sont également considérés comme correctement déclarés.

Il s’ensuit que sont notamment considérés comme des déclarations non conformes les états de fait suivants:

- la déclaration de revenus imposables grevés de l’impôt anticipé effectuée après l’entrée en force de la taxation ordinaire;

- la déclaration de revenus imposables grevés de l’impôt anticipé effectuée certes avant l’entrée en force de la taxation mais suite à une demande, une injonction ou une quelconque intervention de l’autorité fiscale au sujet de ces revenus.

Le fait que les autorités fiscales aient pu se rendre compte du caractère incomplet d’une déclaration et avoir accès aux informations manquantes en effectuant une comparaison avec les dossiers fiscaux de tiers ou en les demandant au contribuable, à d’autres autorités fiscales ou à des tiers ne renverse pas l’obligation faite au contribuable de déclarer les revenus imposables grevés de l’impôt anticipé conformément aux dispositions de l’art. 23 LIA.

Selon l’art. 175 LIFD13 et l’art. 56 al. 1bis LHID14, une personne physique peut se dénoncer spontanément et une seule fois sans poursuite pénale au titre de l’impôt fédéral direct ainsi que des impôts cantonaux sur le revenu et la fortune. L’absence de sanction pénale consécutive à une dénonciation spontanée n’a cependant aucune incidence sur le remboursement de l’impôt anticipé. Les revenus de la fortune frappés de l’impôt anticipé et déclarés après coup au titre de l’impôt direct dans le cadre de la dénonciation spontanée demeurent non déclarés dans les formes et le délai requis au sens de la clause déclarative de l’art. 23 LIA, raison pour laquelle le remboursement sera refusé15.

Les principes énoncés ci-dessus sont à prendre en considération notamment en présence de prestations appréciables en argent. Selon la pratique de l’AFC relativement à l’art. 23 LIA, il ne suffit pas, pour répondre à l’exigence d’une déclaration conforme, de déclarer les actions détenues dans sa propre entreprise. Encore faut-il faire état des revenus qui en découlent sous forme de prestations appréciables en argent. Par conséquent, partons de l’idée que l’impôt anticipé a en général, pour ces prestations, le caractère d’une taxation définitive faute de déclaration spontanée. Il y a lieu en particulier de retenir qu’en cas de contrôle fiscal, une déclaration a posteriori n’est pas considérée comme conforme, ce qui veut dire non seulement que l’impôt anticipé est dû sur la prestation appréciable en argent, mais que le droit au remboursement est prescrit. On ne saurait y opposer le fait que les impôts sur le bénéfice et le revenu seront perçus en procédure de rappel: dans ces cas-là, l’impôt anticipé passe définitivement du statut d’impôt de garantie à celui d’arme antifraude fiscale, que les impôts directs aient été acquittés ou non. S’y ajoute que la procédure de déclaration visée à l’art. 24 al. 1 let. a LIA ne s’applique pas en l’occurrence. Elle implique en effet, entre autres, que le droit du bénéficiaire au remboursement soit établi en présence de revenus soumis à l’impôt anticipé, ce qui est impossible en cas de violation des dispositions de l’art. LIA.

Les dispositions déterminantes en matière de procédure de l’impôt anticipé sont celles des art. 38 à 56 LIA. S’agissant de la perception de l’impôt (art. 38 à 47 LIA), la loi régit en particulier l’obligation d’inscription comme contribuable, l’autotaxation, l’obligation de donner des renseignements et les pouvoirs de contrôle de l’AFC (art. 38 à 40 LIA).

L’impôt anticipé suppose une autodéclaration de la part du contribuable; sa perception obéit à la procédure d’autotaxation. L’art. 38 al. 2 LIA pose comme principe que le contribuable doit, à l’échéance de l’impôt, remettre à l’AFC, sans attendre d’y être invité, le relevé prescrit accompagné des pièces justificatives, et en même temps payer l’impôt ou faire la déclaration remplaçant le paiement. Il lui appartient par conséquent de constater lui-même la créance fiscale, d’en faire le décompte sur le formulaire idoine et de s’acquitter de l’impôt anticipé dû dans le délai imparti ou d’exécuter son obligation fiscale par une déclaration. La majeure partie de l’impôt anticipé est donc payée sans que l’AFC ait à rendre une décision de taxation au sens de l’art. 41 LIA. Comme dans l’exemple des fonds propres dissimulés16, insistons ici une fois de plus sur le fait qu’une déclaration correcte au titre de l’impôt fédéral direct et le paiement dudit impôt, ne saurait, quelle que soit la garantie offerte par l’impôt anticipé, se substituer à la procédure correcte de déclaration de ce dernier.

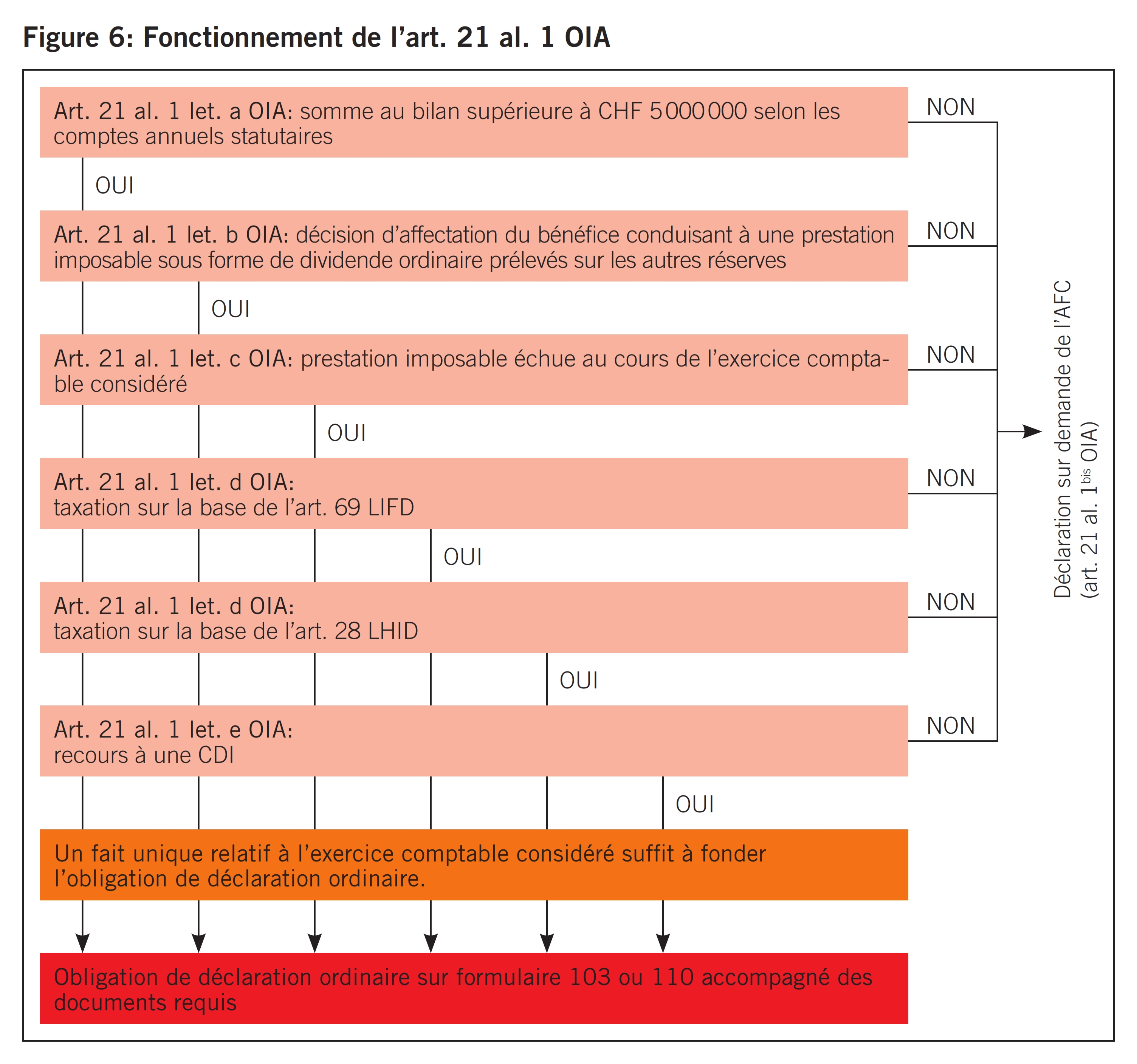

Voici ce que disposent les al. 1 et 1bis de l’art. 21 OIA à propos des sociétés de capitaux, en ce qui concerne les rendements des droits de participation:

Toute société anonyme ou société à responsabilité limitée suisse (art. 9 al. 1 LIA) est tenue de remettre spontanément à l’Administration fédérale des contributions, dans les 30 jours après l’approbation du compte annuel, le rapport de gestion ou une copie signée du compte annuel (bilan et compte de pertes et profits), ainsi qu’un état sur formule officielle indiquant le capital existant à la fin de l’exercice, la date de l’assemblée générale, le montant et l’échéance de la répartition du bénéfice, et de payer l’impôt sur les rendements échus à la suite de l’approbation du compte annuel:

a. si la somme du bilan dépasse cinq millions de francs;

b. si une prestation imposable découle de la décision d’affectation du bénéfice;

c. si une prestation imposable est échue au courant de l’exercice comptable;

d. si la société est taxée sur la base de l’art. 69 LIFD ou de l’art. 28 LHID; ou

e. si la société a été au bénéfice d’une convention de double imposition conclue entre la Suisse et un autre Etat.

Dans les autres cas, la société doit remettre les documents sur demande de l’Administration fédérale des contributions.

L’obligation illimitée de déclaration ou de dépôt qui incombait à toute société de capitaux jusqu’au 31 décembre 2008 a été restreinte par l’art. 21 al. 1 OIA dans sa version actuelle datant de janvier 2009: depuis lors, les sociétés de capitaux ne sont tenues de remettre spontanément le formulaire 103 (SA) ou 110 (Sàrl) et leurs états financiers que si l’une ou l’autre des conditions énumérées à l’al. 1 let. a à e est remplie. Sinon, l’obligation de remise ne peut se faire que sur injonction de l’AFC. Comme l’AFC n’envoie plus automatiquement les formulaires 103 et 110 depuis le passage de l’obligation de déclaration illimitée à l’obligation de déclaration restreinte, cette déclaration ordinaire est souvent omise. Vu les conditions énumérées à l’art. 21 al. 1 OIA, il est probable qu’un nombre considérable de sociétés de capitaux restent tenues de faire leur déclaration spontanément et dans le délai imparti. Outre les critères «aisément» identifiables, à savoir la somme du bilan (let. a), une distribution de dividende ou une autre prestation redevable de l’impôt anticipé (let. b et c) ainsi que le fait de se prévaloir d’une CDI (let. e), il convient de veiller tout spécialement à la condition de la let. d: dès qu’une société de capitaux opte pour la déduction de la participation et / ou jouit d’un statut fiscal spécial au niveau cantonal p.ex. celui d’une holding, elle est également tenue au régime de la déclaration ordinaire de l’impôt anticipé.

L’impôt anticipé est un «vieil» impôt, la LIA datant en effet du 13 octobre 1965. Peut-être son ancienneté, alliée à l’idée que l’impôt anticipé serait un simple impôt de garantie et non une charge fiscale définitive, explique-t-il qu’il soit souvent sous-estimé quant à toutes ses implications. Etant donné que l’impôt anticipé est inhérent au système de l’autotaxation et que son remboursement à une personne physique suisse bénéficiaire de la prestation sous-jacente implique une déclaration de la prestation imposable au titre de l’impôt direct dans les formes et le délai prescrits, il est indispensable pour le conseiller fiscal de savoir quand l’impôt anticipé passe du statut d’impôt de garantie remboursable à celui d’«arme fiscale antifraude». Tout spécialement dans le contexte des PME, le conseiller voue trop souvent son attention à la fiscalité directe, autrement dit à l’impôt sur le bénéfice des personnes morales ainsi qu’à l’impôt sur le bénéfice et la fortune des personnes physiques. Par ailleurs les contrôles menés par l’AFC sont rares, vu l’insuffisance de ses ressources. Tous ces facteurs peuvent conduire à manquer d’attention pour les questions relevant de l’impôt anticipé. En conséquence, ce dernier, faute de droit à son remboursement, se transforme en charge fiscale définitive pesante doublée de la perception d’intérêts moratoires. D’où l’importance d’identifier à temps et d’esquiver les pièges tendus par l’impôt anticipé.

- La Confédération ou, plus concrètement, l’AFC a toute compétence pour percevoir et rembourser l’impôt anticipé, à l’exception du remboursement aux personnes physiques suisses.

- Loi fédérale du 13 octobre 1965 sur l’impôt anticipé (loi sur l’impôt anticipé), RS 642.21.

- Désignée dans la suite du texte par l’abréviation «CDI».

- Cf. chiffre 4.3.

- Loi fédérale du 23 juin 2006 sur les placements collectifs de capitaux (loi sur les placements collectifs, LPCC), RS 951.31.

- Cf. chiffre 4.

- Actuellement l’art. 15 de l’accord sur la fiscalité de l’épargne entre l’UE et la Suisse.

- Lettre circulaire «Taux d’intérêt admis fiscalement sur les avances ou les prêts en francs suisses», publiée tous les ans par l’AFC (www.estv.admin.ch).

- Cf. Archives de droit fiscal suisse (ASA) 66, 558 s, 2001 LIFD B 24.4. N° 58, considérant 2.

- Ordonnance sur l’impôt anticipé, RS 642.211.

- Conformément à la Circulaire n° 6 de l’AFC «Capital propre dissimulé de sociétés de capitaux et de sociétés coopératives» du 6 juin 1997.

- Cf. Circulaire n° 40 de l’AFC «Déchéance du droit au remboursement de l’impôt anticipé des personnes physiques selon l’article 23 LIA» du 11 mars 2014; ci-après Circ. n° 40.

- Loi fédérale du 14 décembre 1990 sur l’impôt fédéral direct (LIFD), RS 642.11.

- Loi fédérale du 14 décembre 1990 sur l’harmonisation des impôts directs des cantons et des communes (LIHD), RS 642.14.

- Cf. Circ. n° 40, où l’AFC en fait expressément mention au chiffre 3.2.

- Cf. chiffre 3.3 de la Circ. n° 40.