Pour les sociétés de participation, la nouvelle définition des activités entrepreneuriales conformément à la nouvelle loi régissant la taxe sur la valeur ajoutée a créé des avantages notables. Les sociétés de participation peuvent se faire inscrire dans le registre TVA et profitent ainsi, en règle générale, du droit élargi à la déduction de l’impôt préalable.

Avec l’introduction de la nouvelle loi régissant la taxe sur la valeur ajoutée (LTVA) au début de l’année 2010, un aspect central de la taxe sur la valeur ajoutée a fait l’objet d’une nouvelle définition: l’activité entrepreneuriale. Celle-ci est décisive aussi bien pour l’assujettissement subjectif à l’impôt que pour la détermination de la déduction de l’impôt préalable. Pour les sociétés de participation, la nouvelle définition des activités entrepreneuriales a généré des atouts importants. A l’heure actuelle, les sociétés de participation peuvent se faire inscrire dans le registre TVA; à cet égard, elles bénéficient généralement aussi du droit élargi à la déduction de l’impôt préalable. Les explications données ci-après concernant la déduction de l’impôt préalable s’appliquent par analogie aux sociétés opératives détenant des participations qualifiées.

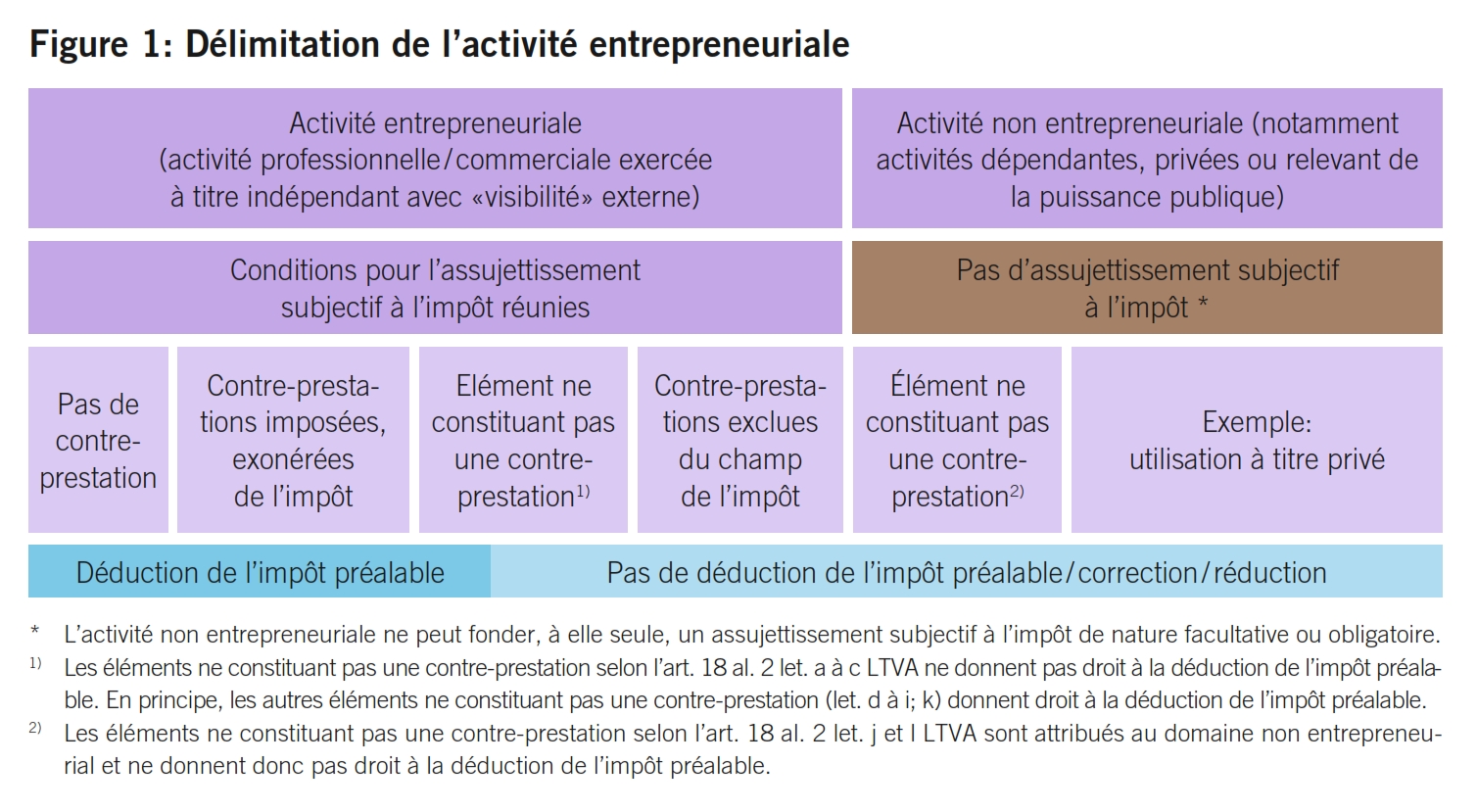

Une entreprise qui exerce exclusivement une activité entrepreneuriale – ce que cette désignation laisse déjà présumer – a, en principe, le droit de procéder à une déduction intégrale de l’impôt préalable. Le seul motif d’exclusion pour la déduction de l’impôt préalable consiste, dans le domaine entrepreneurial, en la réalisation de produits exclus du champ de l’impôt.

Dans des constellations spécifiques – en particulier lorsqu’une personne assujettie à l’impôt exerce, en complément, une activité non entrepreneuriale ou reçoit des éléments ne constituant pas une contre-prestation selon l’art. 18 al. 2 let. a à c LTVA (par exemple, des subventions) – il peut en résulter des réductions supplémentaires des impôts préalables. Cependant, cet aspect n’est pas traité plus en détail ici, car il convient de procéder de ce que les sociétés de participation n’exercent pas d’activités de cette nature et ne réalisent non plus de telles recettes.

Pour l’appréciation de la déduction de l’impôt préalable dans le cas de sociétés de participation – en supposant que celles-ci exercent, en règle générale, exclusivement une activité entrepreneuriale – il se pose dès lors, dans la pratique, uniquement la question d’éventuelles contre-prestations exclues du champ de l’impôt.

Une éventuelle correction de l’impôt préalable peut être effectuée en fin d’année, dans la mesure où les coûts grevés de l’impôt préalable sont utilisés de manière prépondérante (> 50%) pour des activités donnant droit à la déduction de l’impôt préalable (art. 30 al. 2 LTVA).

Comme nous l’avons mentionné ci-dessus, l’appréciation de l’assujettissement subjectif à l’impôt se base également sur l’activité entrepreneuriale. Le fait qu’à cet égard un chiffre d’affaires imposable / exonéré de l’impôt soit également réalisé n’est plus érigé en condition par la nouvelle LTVA. Pour fonder l’assujettissement subjectif à l’impôt, la seule réalisation d’éléments ne constituant pas une contre-prestation selon l’art. 18 al. 2 let. d à i et k LTVA suffit. L’art. 18 al. 2 let. f LTVA cite, entre autres, les dividendes. Il peut en être déduit qu’une entreprise qui réalise exclusivement des revenus provenant de la détention de participations exerce, d’après la définition de la nouvelle LTVA, une activité entrepreneuriale et remplit par conséquent aussi, en principe, les conditions pour l’assujettissement subjectif à l’impôt, ce qui est également stipulé de façon explicite pour les participations dans l’art. 19 de l’ordonnance régissant la taxe sur la valeur ajoutée (OTVA). Une telle entreprise est toutefois libérée de l’assujettissement subjectif à l’impôt si les contre-prestations imposables réalisées n’excèdent pas 100 000 francs (art. 10 al. 2 let. a LTVA).

A début 2010, de nombreuses sociétés holdings ont cependant renoncé à cette libération selon l’art. 11 LTVA et se sont faites inscrire dans le registre TVA, ce en sachant que les possibilités de déduction de l’impôt préalable ont été notablement étendues, comme il sera exposé ci-dessous.

Une renonciation rétroactive à la libération de l’assujettissement à l’impôt au 1er janvier 2010 n’est actuellement plus possible. Une inscription «volontaire» en tant qu’assujetti à la TVA peut être sollicitée au plus tôt au 1er janvier 2011.

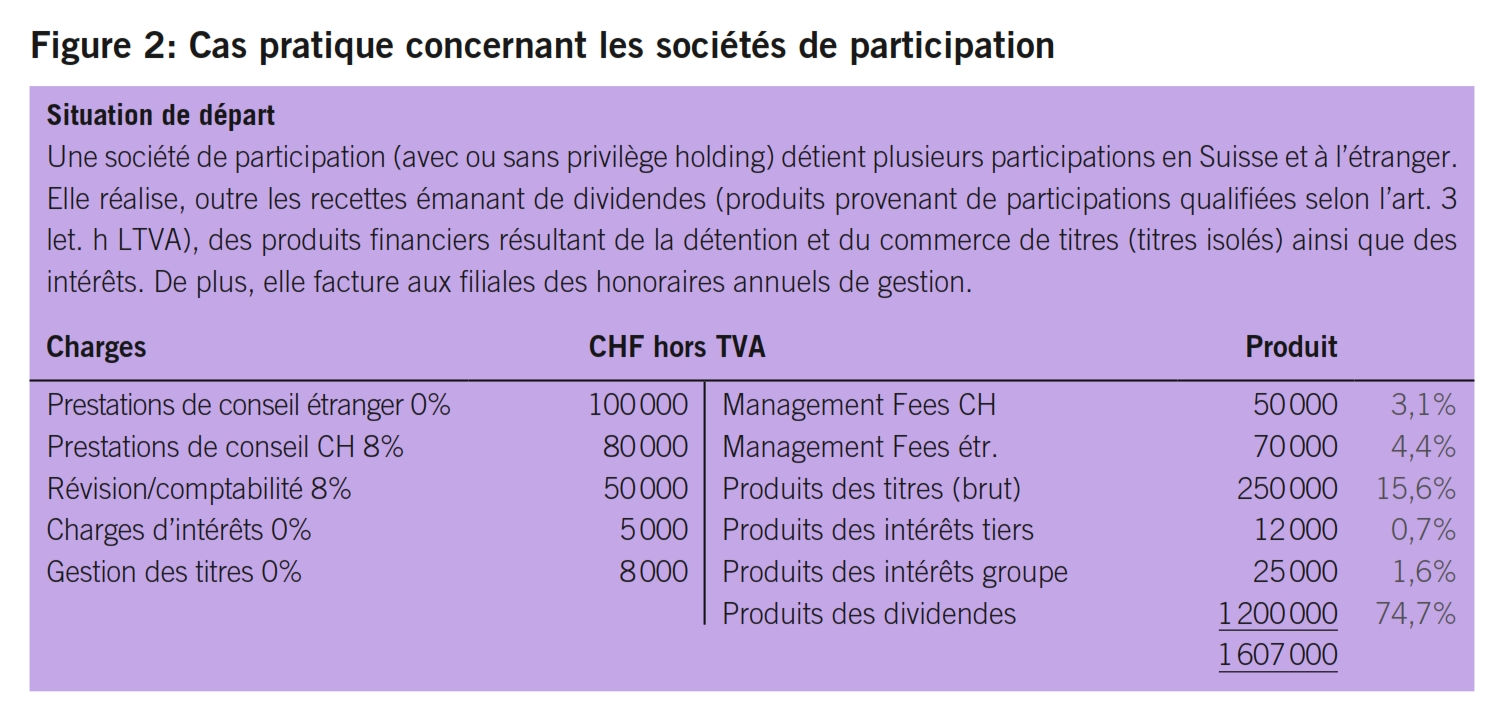

Suite aux expériences des auteurs, la pratique permet de dégager avant tout un cas courant en ce qui concerne les sociétés de participation (voir figure 2).

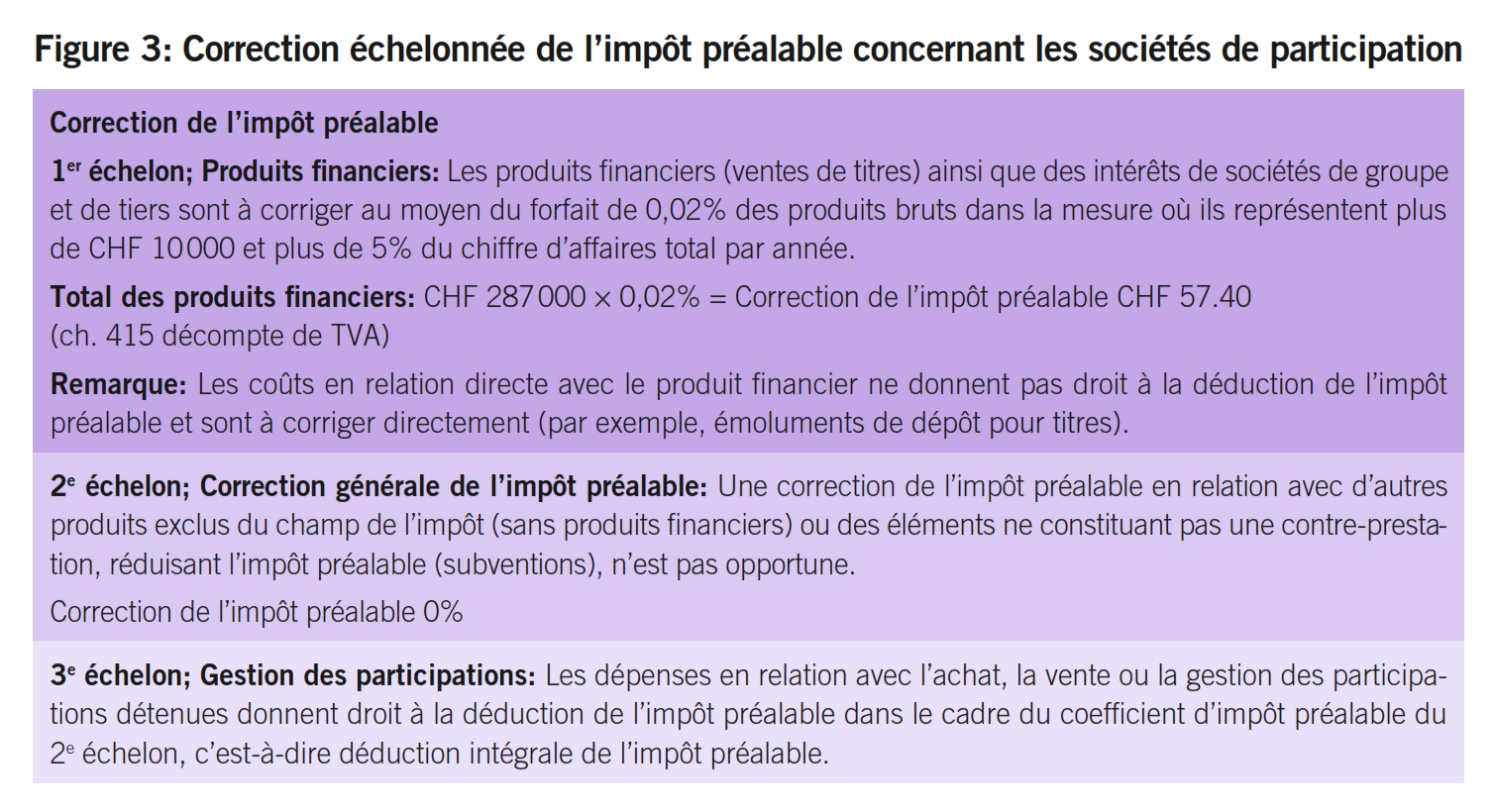

En supposant que les dépenses sont en majeure partie grevées de l’impôt préalable respectivement que les prestations de conseil émanant de l’étranger sont soumises à l’impôt sur les acquisitions conformément à l’art. 45 LTVA, la charge liée à l’impôt préalable s’élèverait pour la société, en 2011, à 18 400 francs (dont 8000 francs au titre de l’impôt sur les acquisitions) avec la présente constellation.

Au plan du chiffre d’affaires, seuls devraient être imposés les honoraires de gestion aux filiales suisses. De par la loi, la société est libérée de l’assujettissement subjectif à l’impôt, car elle génère moins de 100 000 francs de contre-prestations imposables. D’après l’art. 8 al. 1 LTVA, les prestations de services de gestion à des sociétés étrangères sont réputées fournies à l’étranger. Les honoraires de gestion afférents ne doivent donc être ni imposés, ni pris en considération en vue de la détermination de la limite du chiffre d’affaires de 100 000 francs pour l’assujettissement subjectif à l’impôt.

Dans le cas d’une possible déduction de l’impôt préalable de 18 400 francs et d’une correction de l’impôt préalable annuelle de 57.40 francs, l’assujettissement «volontaire» de la société à l’impôt se révèle, pour des motifs purement fiscaux, avantageuse et recommandable. Il n’est guère fréquent, dans la pratique, que des sociétés de ce genre doivent encore procéder à une correction de l’impôt préalable au 2e ou au 3e échelon. Cette hypothèse serait tout au plus concevable dans des activités de formation pour lesquelles aucune option n’aurait lieu ou dans le domaine des banques et des assurances. Il conviendrait alors de déterminer adéquatement le coefficient d’impôt préalable au 2e échelon (par exemple, proportions du chiffre d’affaires, méthode des trois pots ou forfaits pour les banques et les assurances). La détention et la gestion d’un bien-fonds avec des recettes de loyers exclues du champ de l’impôt mèneraient également à des corrections de l’impôt préalable. Celles-ci sont toutefois calculées par objet et n’auraient aucune influence sur les calculs ci-dessus, abstraction faite de la correction de l’impôt préalable forfaitaire de 0,07% des recettes brutes des loyers exclues du champ de l’impôt (cf. Info TVA n° 09, ch. 4.3.3).

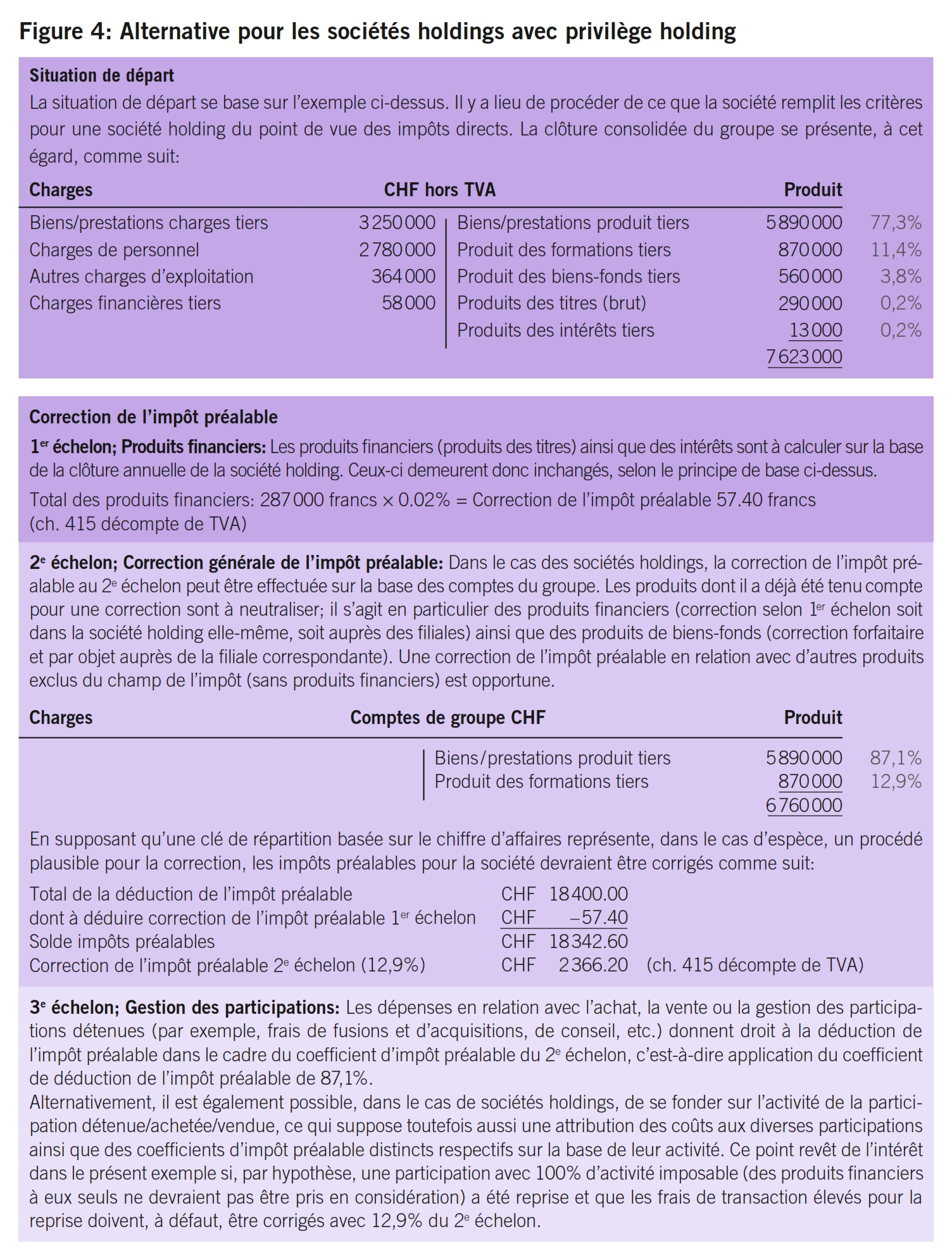

Avec l’art. 29 al. 4 LTVA, le législateur met à la disposition des sociétés holdings qui détiennent le privilège holding dans le cadre des impôts directs, à titre de complément et à choix, une possibilité alternative de calcul des corrections de l’impôt préalable (voir figure 4).

Vu que dans la pratique il n’y a généralement guère de corrections de l’impôt préalable au 2e et au 3e échelon à effectuer dans le cas de sociétés de participation – et encore moins dans le cas de sociétés holdings avec privilège afférent pour lesquelles une activité commerciale en Suisse n’est de toute manière licite que dans une étendue restreinte – le fait de se fonder alternativement sur la clôture du groupe pour le 2e et le 3e échelon ne devrait que rarement mener, pour les holdings, à un résultat plus favorable qu’en procédant suivant le principe de base. De même, la possibilité de l’appréciation de la déduction de l’impôt préalable dans le cadre des achats et des ventes de participations sur la base des activités des participations afférentes ne devrait se présenter, dans la pratique, qu’à titre exceptionnel.

Les méthodes de calcul alternatives pour les sociétés holdings authentiques représentent une option qui doit être maintenue pour au moins une période fiscale.

Unique en son genre en Europe, le nouveau «privilège holding» en matière de TVA offre donc des opportunités dont il y a lieu de faire usage. Il va de soi que chaque cas d’espèce doit faire, au préalable, l’objet d’une analyse circonstanciée avant d’entreprendre les mesures requises.