En août 2015, l’Administration fédérale des contributions a publié en toute discrétion sur son site Internet un nouveau «Guide d’établissement du certificat de salaire et de I’attestation de rentes (Formulaire 11)» qui sera applicable à compter du 1er janvier 2016. Il remplacera le guide actuellement en vigueur et sera applicable aux versements de salaire à compter du 1er janvier 2016. Dans cet article, les auteurs expliquent les changements et les points à prendre en considération quand on établit ou reçoit un certificat de salaire.

L’examen du nouveau guide laisse à penser que les changements par rapport au guide actuellement en vigueur restent limités, tant pour ce qui est de leur nombre que de leur portée. Un examen approfondi révèle cependant que certains des changements ont des conséquences (fiscales) immédiates ou impliquent une obligation de déclaration accrue pour les employeurs. Certains allègements sont par ailleurs consentis.

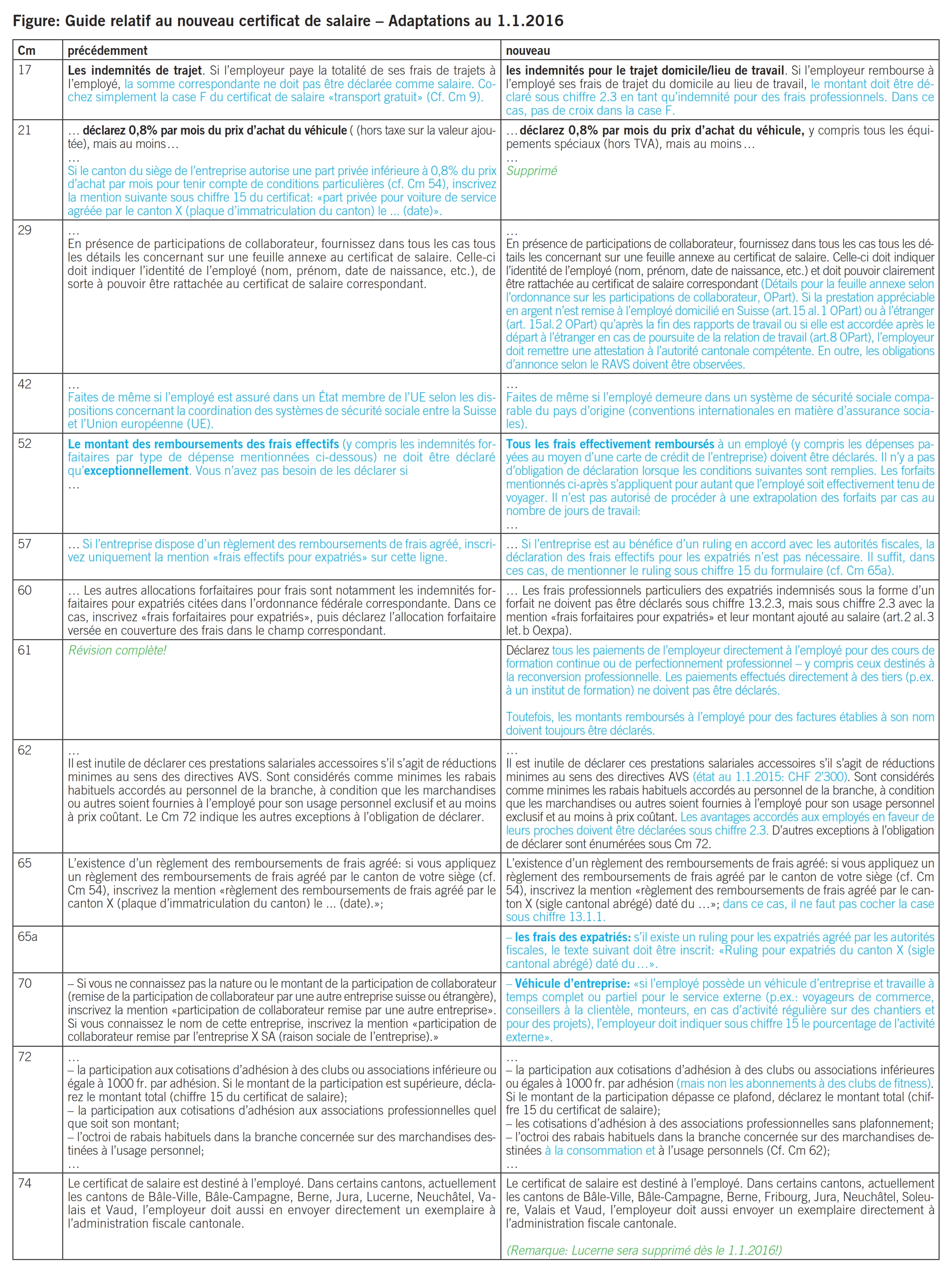

La comparaison du guide actuel et du guide applicable dès le 1er janvier 2016 révèle les changements suivants:

- Conséquences du plafonnement de la déduction des frais de déplacement dans le cadre du «FAIF»:1 Cm 17 et (nouveau) 70

- Rapprochement avec les dispositions légales nouvellement applicables dès le 1er janvier 2016: le Cm 61 a été mis en conformité avec le nouvel art. 17 al. 1bis LIFD (frais de formation et de perfectionnement)

- Rapprochement avec les lois nouvelles depuis la dernière édition du guide, p. ex. dans le domaine des participations de collaborateur (mise en application de l’OPart, Cm 29 et radiation de l’[ancien] Cm 70)

- Nouvelles dispositions complémentaires dans le cadre de l’adaptation de l’Oexpa au 1er janvier 2016 (Cm 57, 60, 65a)

- Ajustements rédactionnels et précision de dispositions existantes, Cm 21, 42, 52, 62, 65, 72

- Nouvelle liste des cantons où les salaires doivent être déclarés (Cm 74, sachant que le canton de Lucerne supprimera l’obligation de déclarer les salaires au 31 décembre 2015)

Les conséquences les plus significatives concernent assurément les nouvelles dispositions en relation avec les voitures de service. Mais les autres adaptations du guide peuvent également affecter de façon inopinée les employeurs tout comme les employés.

Il a été reconnu dans le cadre de la mise en œuvre du projet FAIF que le plafonnement de la déduction des frais de déplacement à 3000 CHF au plus (au niveau de l’impôt fédéral direct) devait avoir une incidence sur les propriétaires de voitures de service, car à défaut, ceux-ci seraient favorisés.2

Une décision de principe, selon laquelle la correction ne doit pas passer par le certificat de salaire, mais prendre la forme d’une imputation dans le cadre de la déclaration d’impôt privée, a été prise entre-temps. Le but était de libérer les employeurs de l’obligation de déterminer quelle part devait être imputée à chaque collaborateur en plus de la part privée. Cette procédure complique, voire empêche en outre une saisie de la correction avec les assurances sociales et la TVA.

Malheureusement, il n’a pas été possible d’éviter entièrement la nécessité pour l’employeur d’établir une attestation dans deux cas de figure. Il s’agit des situations suivantes:

- Si l’employeur indemnise la totalité des coûts pour le trajet domicile / lieu de travail, que l’employé utilise les transports publics ou la voiture privée, la règle voulait jusqu’à présent (Cm 17 du guide) que l’ajout du montant pouvait être éludé et qu’il suffisait simplement de cocher la case «F». Cette règle s’expliquait par l’idée qu’il y a, au plan fiscal, un jeu à somme nulle, puisque les frais pour le trajet domicile / lieu de travail étaient ensuite déductibles dans les mêmes proportions.

L’indemnisation du trajet domicile/lieu de travail doit désormais être déclarée au ch. 2.3! Le jeu à somme nulle n’est plus assuré dans tous les cas en raison du plafonnement de la déduction des frais de déplacement: si une entreprise transfère p. ex. son siège et qu’elle verse à l’employé qui utilise sa voiture privé pour effectuer le trajet 0.70 CHF par kilomètre de trajet domicile/lieu de travail supplémentaire à titre d’indemnisation, ce montant est intégralement enregistré comme revenu imposable (et assujetti aux contributions sociales!). Seuls les 3000 CHF sont alors encore déductibles. S’agissant des employés qui bénéficient d’un abonnement général pour des raisons professionnelles, nous renvoyons à l’article de B. Balaban et M. Metzger «Hausses d’impôts dues au FAIF» paru dans TREX 3/2015. Il semblerait que ce ne soit pas encore la fin de l’histoire. - Collaborateurs du service externe avec voitures de service: dans le cas des collaborateurs qui possèdent une voiture de service, la différence entre la déduction théorique pour le trajet domicile / lieu de travail et le forfait des pendulaires FAIF sera imputée sur la déclaration d’impôt privée à partir du 1er janvier 2016. Or, les collaborateurs du service extérieur ne commencent pas nécessairement par effectuer le trajet de leur domicile à leur lieu de travail et se rendent parfois directement chez le client. Dans un tel cas, le déplacement ne doit pas être pris en compte comme trajet domicile / lieu de travail. Autrement dit, la déduction théorique au titre du trajet domicile / lieu de travail est amputée de ces jours.

Le Cm 70 du guide adapté relatif au certificat de salaire dispose à présent que «si l’employé possède un véhicule d’entreprise et travaille à temps complet ou partiel pour le service externe (p. ex.: voyageurs de commerce, conseillers à la clientèle, monteurs, en cas d’activité régulière sur des chantiers et pour des projets), l’employeur doit indiquer sous chiffre 15 le pourcentage de l’activité externe».

Exemple de calcul: Collaborateur du service externe

Si un collaborateur dispose d’une voiture de service et que son trajet domicile / lieu de travail est de 30 km, l’imputation est de 7080 CHF pour un barème kilométrique de 0.70 CHF et 240 jours de travail supposés.

30 km × 2 × 0.70 × 240 = 10 080 CHF

moins le forfait FAIF – 3000 CHF

Avantage appréciable en argent pour le trajet domicile / lieu de travail 7080 CHF

Si l’employeur atteste désormais au ch. 15 du certificat de salaire que l’employé effectue 40 % de son temps de travail dans le cadre du service externe (soit 60 % sur son lieu de travail), l’imputation est la suivante:

30 km × 2 × 0.70 × 240 × 60 % = 6048 CHF

moins le forfait FAIF – 3000 CHF

Avantage appréciable en argent pour le trajet domicile / lieu de travail 3048 CHF

Cette imputation (avantage appréciable en argent pour le trajet domicile / lieu de travail) s’ajoute à la part privée de 9,6 %. La différence réside à présent dans le fait que la part privée est directement imposée via le certificat de salaire comme précédemment. L’imposition nouvelle et supplémentaire de l’avantage appréciable en argent pour le trajet domicile / lieu de travail à partir du 1er janvier 2016 s’effectue par le biais de la déclaration d’impôt privée du collaborateur qui a à sa disposition une voiture de service.

L’exemple ci-dessus montre toute l’importance et la complexité de la déclaration de l’employeur. Le service externe au sens du ch. 15 ne sera pas toujours aussi facile à définir. Dans le cas d’un conseiller entreprises qui se rend régulièrement chez les clients, le pourcentage du temps de travail ne devrait pas être aussi facile à définir. Les premiers litiges juridiques ne devraient pas tarder.

L’allègement résultant de la suppression de la distinction entre les frais de formation (non déductibles) et de perfectionnement (déductibles) ne concernera pas uniquement la situation fiscale du bénéficiaire de telles allocations, mais aussi (selon toute vraisemblance) les employeurs. Ceux-ci ne doivent en effet plus saisir de telles contributions (quel que soit leur montant) sur le certificat de salaire que si le paiement est adressé par l’employeur à l’employé ou si les factures sont établies au nom de l’employé. D’une part, cette nouveauté tient compte du fait que les coûts pris en charge par l’employeur pour des formations et des perfectionnements professionnels ainsi que pour les reconversions professionnelles ne constituent pas un avantage appréciable en argent selon le nouvel art. 17 al. 1bis LIFD, d’autre part il s’agit d’éviter un abus qui consisterait à ce que le destinataire de la facture (l’employé) fasse valoir les coûts sur sa déclaration d’impôt privée, bien que ces coûts aient été pris en charge par l’employeur.

Il faut sans doute attendre l’interprétation de la notion de «professionnel» figurant désormais au Cm 61 du guide (tout comme dans le nouvel art. 17 al. 1bis LIFD). L’acquisition du permis de conduire pour une voiture particulière est-elle «professionnelle» pour une jeune infirmière et les coûts des cours de conduite peuvent-ils donc être pris en charge par l’employeur, sans pour autant constituer un revenu imposable? Compte tenu du fait qu’elle devra effectuer un travail posté et, le cas échéant, prendre en charge des patients à leur domicile, la réponse devrait en principe être oui.

Il faut en principe recommander aux employeurs de régler directement, à l’avenir, les frais de formation et de perfectionnement aux tiers et également de leur demander d’établir la facture au nom de l’employeur. N’oublions pas non plus que l’employé ne peut faire valoir que 12 000 CHF au plus de frais de formation et de perfectionnement par an (nouvel art. 33 al. 1 let. j LIFD).

Des exigences accrues à l’égard des employeurs concernant la déclaration des participations de collaborateur ont été formulées à l’entrée en vigueur de l’OPart3 et de la circulaire n° 37 afférente de l’AFC4. Le nouveau guide (Cm 29) mentionne à présent également les obligations afférentes des employeurs. Le Cm 29 complété et le Cm 70 supprimé ne créent pas d’obligations de déclaration supplémentaires (par rapport à l’OPart), mais la prise de conscience de ce qu’il faut faire pour être dans les règles quand on a un programme de participation des collaborateurs devrait être accentuée.

Des doutes ont longtemps subsisté quant au maintien de l’Oexpa5 que certains milieux jugent contraire à la Constitution et à sa forme. Il a entre-temps été décidé que les expatriés auraient également le droit à l’avenir de faire valoir certains frais professionnels particuliers. Le texte de l’Oexpa adaptée, en vigueur dès le 1er janvier 2016, est désormais connu. Le cercle des personnes qualifiées d’«expatriés» au sens de l’ordonnance, tout comme les possibilités de déduction fiscale, ont été restreintes.

Le nouveau guide semble lui faire écho! On a souvent la vision d’un expatrié «dont tous les frais sont pris en charge» (école, logement, déménagement, coût de la vie accru, etc.) et qui bénéficie en outre d’indemnisations forfaitaires élevées de ses frais, le tout avec une fiscalité si possible optimisée. Les nouveaux chiffres marginaux (p. ex. 65 a) donnent l’impression que le guide vise à contraindre les entreprises à conclure des réglementations en matière de fiscalité et de frais pour les expatriés, ce qui n’est souvent pas judicieux lorsque cela ne concerne que de petits groupes. La correction du Cm 60, selon lequel les dépenses professionnelles remboursées aux expatriés de manière forfaitaire doivent désormais toujours être saisies au ch. 2.3 du certificat de salaire, doit également être considérée dans cette perspective. Bien qu’il en ait déjà été ainsi selon les termes de l’Oexpa actuellement en vigueur, le guide précédent autorisait une déclaration au titre des frais (ch. 13). L’un dans l’autre, il s’agit ainsi de mieux contrôler le remboursement des frais aux expatriés.

Les entreprises doivent en être conscientes et procéder, le cas échéant, à des adaptations au 1er janvier 2016. Notamment dans le cas de grandes entreprises, les frais des expatriés font parfois l’objet d’une coordination globale par le biais de prestataires tiers, ce qui ne facilite pas en soi une saisie correcte sur le certificat de salaire suisse.

Certains chiffres marginaux ne sont enrichis ou amputés que de quelques mots. Nous savons depuis longtemps qu’une ponctuation ou quelques mots supplémentaires suffisent parfois à induire d’importants changements. L’une des modifications constitue à présent un «piège» pour les personnes chargées d’établir les certificats de salaire.

Auriez-vous su ou seulement supputé que l’abonnement à un club de fitness que vous remboursiez chaque année à vos collaborateurs constituera désormais un élément de salaire à partir de 2016? La remarque entre parenthèses désormais insérée au Cm 72 «cotisations d’adhésion à des clubs ou associations» est explicite à cet égard. Il ne sert à rien de justifier le soutien apporté à ces abonnements par le fait que les collaborateurs en bonne santé physique ont moins d’absences pour cause de maladie. Ce manque de fair-play de l’inventeur affectera malheureusement de nombreuses sociétés. Montrons-lui le carton rouge! Conseil: à l’avenir, les employeurs qui participaient jusqu’à présent aux coûts d’un abonnement de fitness n’ont qu’à remettre un cadeau de Noël sous forme de bon (cadeau en nature) d’au plus 500 CHF à tous les collaborateurs.

Les adaptations restantes n’ont pas de portée significative, sauf si l’on optimisait jusqu’à présent «à la limite». Prenons le Cm 21 à titre d’exemple, avec sa mention complémentaire «y compris tous les équipements spéciaux». Il existe certainement des cas particuliers où des véhicules de société sont acquis, puis dotés d’équipements optionnels. La part privée annuelle de 9,6 % a été décomptée, mais seulement sur le prix d’achat initial du véhicule. Il serait toutefois réaliste de penser que la charge administrative supplémentaire (ou l’honnêteté fiscale) devrait inciter la plupart des employeurs à acheter des véhicules équipés conformément à leurs souhaits qui sont décomptés maintenant, mais aussi après le 1er janvier 2016, avec la part privée correcte.

Rappelons pour finir qu’il n’y a rien de révolutionnaire à constater que des Etats extérieurs à l’UE / AELE ont également des assurances sociales et que la Suisse a même concludes accords avec certains d’entre eux (par exemple les Etats-Unis, l’Australie ou le Canada), qui ont pour effet, dans certaines situations notamment en cas de détachement), que des «assurances sociales étrangères» sont décomptées. Malgré cela, cet aspect a été mentionné au Cm 42.

Rien ne permet cependant d’affirmer que la nouvelle formulation constitue un gain pour les responsables des salaires. La question de savoir ce qu’est un système d’assurance sociale «comparable» intéresse en effet aussi régulièrement les spécialistes des assurances sociales …

Même si les changements apportés au guide en vigueur à partir du 1er janvier 2016 restent limités, ils n’en ont pas moins des conséquences non négligeables. Nous verrons avec le temps si et avec quelle rigueur certains changements seront appliqués. Tous ceux qui ont la responsabilité des certificats de salaire doivent toutefois avoir conscience qu’ils établissent toujours un document qu’il est fortement déconseillé de falsifier ou ne serait-ce que de remplir de manière incomplète.

- Projet «Financement et aménagement de l’infrastructure ferroviaire» (FAIF) qui entraînera dès le 1er janvier 2016 un plafonnement de la déduction des frais de déplacement dans le domaine fiscal (nouvel art. 26 al. 1 let. a) LIFD).

- Article détaillé consacré à cette thématique dans TREX 3/2015: F. Spreiter: Parts privées – innovations au 1er janvier 2016, ainsi que B. Balaban, M. Metzger: Hausses d’impôts dues au FAIF.

- Ordonnance sur l’obligation de délivrer des attestations pour les participations de collaborateur (Ordonnance sur les participations de collaborateur, OPart).

- Circulaire n° 37 «Imposition des participations de collaborateur» de l’AFC du 22 juillet 2013.

- Ordonnance relative aux déductions, en matière d’impôt fédéral direct, de frais professionnels des employés occupant une fonction dirigeante et des spécialistes qui exercent en Suisse une activité temporaire (Ordonnance concernant les expatriés, Oexpa).