Dans le présent article et sur la base d’une étude de cas, les auteurs présentent quelques questions déterminantes d’interprétation et de mise en œuvre du droit comptable et de l’établissement des comptes révisé et s’intéressent plus particulièrement aux aspects fiscaux du nouveau droit comptable.

Le droit révisé de la comptabilité commerciale et de la présentation des comptes est applicable depuis le 1.1.2015. Une application anticipée volontaire était possible. C’est au plus tard à fin 2015 que toutes les entreprises, toutes les fiduciaires, tous les réviseurs et tous les spécialistes travaillant dans les secteurs de la finance et de la comptabilité établissent leurs états financiers selon les nouvelles prescriptions légales. L’étude de cas «Manella» permet de traiter les questions fondamentales d’interprétation et de mise en œuvre sur la base de l’exemple de l’entreprise fictive «Manella SA». La prise en compte des aspects fiscaux relatifs au nouveau droit comptable, souvent déterminante en vertu du principe de l’autorité du bilan, joue ici un rôle déterminant.

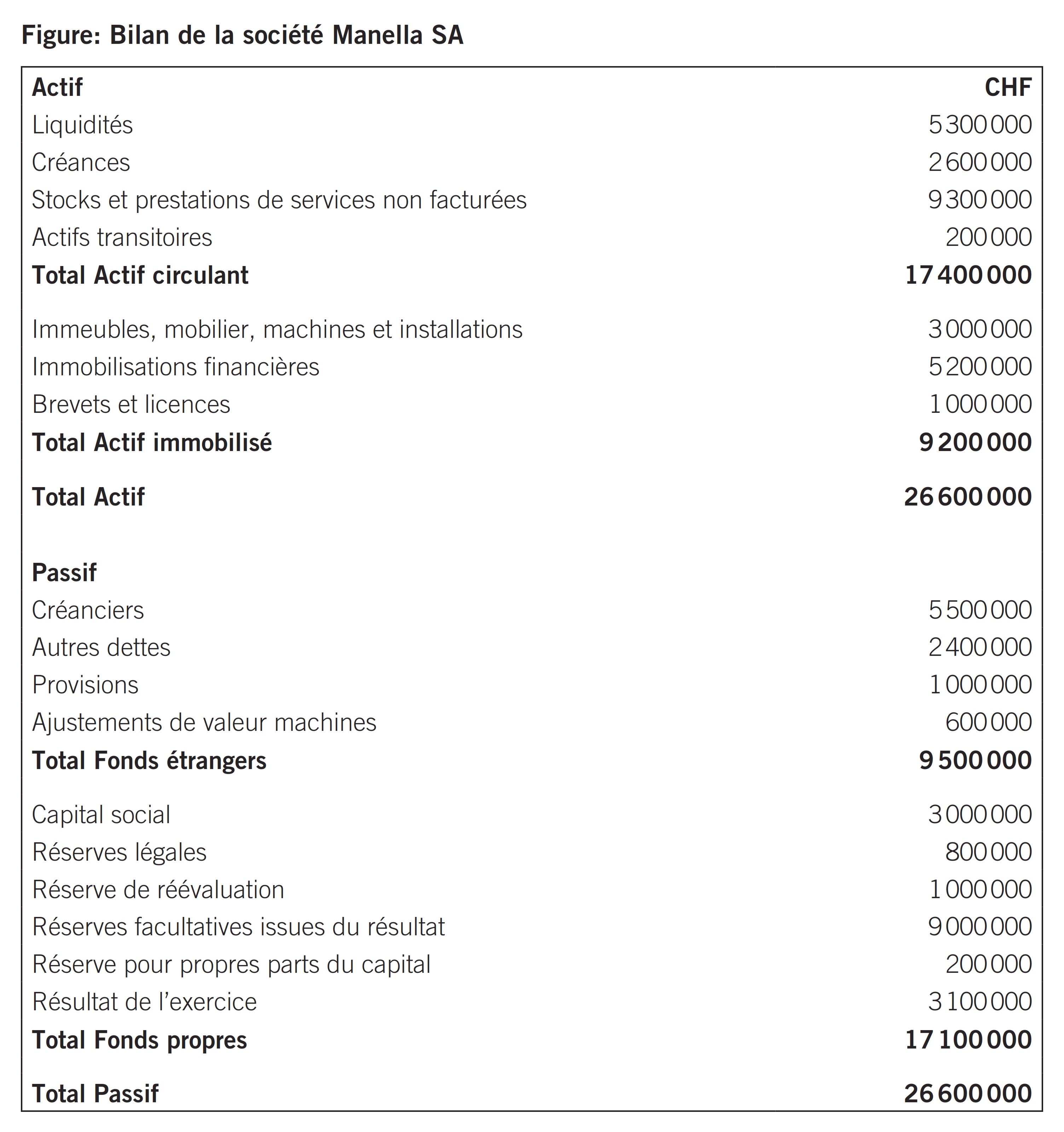

Avec le droit révisé sur la comptabilité commerciale et la présentation des comptes (art. 957 ss CO), la Suisse n’a essentiellement laissé le choix de l’autorégulation dans le domaine du droit comptable que là où une clôture additionnelle, respectivement des comptes consolidés doivent être établis selon une norme reconnue. Le législateur s’est contenté de régler de nombreux points objectifs au sens d’une législation fondamentale en ne formulant que des énoncés dont la teneur est très générale et en laissant la mise en œuvre, respectivement l’interprétation ainsi que la concrétisation nécessaires à d’autres instances. La pratique dispose dès lors de nombreux commentaires et articles spécialisés dont la plupart fournissent des indications relatives à l’interprétation de la loi sous forme de textes continus. Le présent article emprunte une autre voie en posant des questions centrales rencontrées dans la pratique sur la base d’une entreprise fictive, la société Manella SA, et en y fournissant ensuite des réponses possibles. Le paragraphe 2 reproduit ainsi, au sens de la situation de base, le bilan de la société Manella SA (partiellement incorrect) et donne des explications complémentaires à ce sujet. Dans les paragraphes 3 et 4, des questions sont posées au sujet de ces indications et des propositions de solutions sont mises en œuvre. La présente étude de cas n’est pas exhaustive au sens d’une prise en compte intégrale du nouveau droit, mais elle traite néanmoins de questions d’interprétation et de problèmes de mise en œuvre fondamentales et propose des esquisses de solution correspondantes.

La figure présente le bilan de la société Manella SA établi pour la première fois en date du 31.12.2015 sur la base du Code des obligations suisse. Les indications supplémentaires suivantes sont fournies à ce sujet.

- La réserve de cotisations d’employeur (sans renonciation d’utilisation) de 190 000 CHF, constituée en 2012, n’a pas été activée. Lors de l’adaptation de la comptabilité au nouveau droit comptable, rien n’a été modifié. En 2015, 30 000 CHF de cette réserve de cotisations ont été utilisés. L’annexe aux comptes annuels 2015 fournit les explications suivantes à ce sujet: «Un montant de 30 000 CHF (exercice précédent: 0) de la réserve de cotisations de l’employeur a été utilisé en diminution des charges de personnel.»

- Outre les créances envers les clients, le poste clients contient également des créances envers l’Administration fédérale des contributions (AFC, avoir sur impôt anticipé de 10 000 CHF), un avoir envers la caisse de compensation (18 000 CHF) ainsi que des créances envers la société-fille TAG (80 000 CHF; cf. à sujet également les indications du chiffre 3).

- Les immobilisations financières comprennent, entre autres, une participation aux sociétés TAG (part au capital et aux droits de vote, 70 % chacune) et VAG (part au capital et aux droits de vote, 60 % chacune) d’une valeur comptable totale de 2 000 000 CHF ainsi que des actions propres d’une valeur comptable de 200 000 CHF (valeur vénale actuelle: 150 000 CHF). La société TAG de son côté détient une part de 80 % au capital de la société WAG. L’annexe publie les parts au capital et aux droits de vote en ce qui concerne les participations aux sociétés TAG et VAG; aucune autre indication relative aux participations n’est fournie.

- Comme la société n’a comptabilisé que des produits financiers inférieurs à 100 000 CHF au cours des exercices 2015 et 2014, elle a renoncé à comptabiliser en tant qu’actif transitoire un important acompte sur loyers versé au mois de décembre 2015. Pour le reste, divers actifs et passifs transitoires ont été comptabilisés.

- Le poste créanciers comprend des factures encore ouvertes de fournisseurs de matériel et de prestations de services (3 500 000 CHF) ainsi que d’autres dettes ne portant pas intérêt (2 000 000 CHF, dont 1 200 000 CHF dues seulement après plus de 12 mois après la date du bilan).

- Les autres dettes comprennent:

– un dette en compte courant envers un actionnaire (1 200 000 CHF)

– un crédit en compte courant auprès de la Banque SA (500 000 CHF)

– Un crédit d’exploitation à long terme auprès de la Banque SA (200 000 CHF)

– Des emprunts hypothécaires (500 000 CHF) - Les réserves légales comprennent un agio provenant d’une augmentation de capital réalisée en 2004 d’un montant de 500 000 CHF.

- Les provisions comprennent un montant de 80 000 CHF lié à un litige juridique de longue date. Contre toute attente, il a été possible de trouver à ce litige une solution à l’amiable en février 2016; le litige a ainsi pu être réglé avec un paiement de 45 000 CHF en mars 2016.

- Dans le cadre d’un assainissement selon l’art. 725 CO, des immeubles ont été réévalués de 1 000 000 CHF à la hausse en 2001. Jusqu’alors, aucun amortissement n’avait été effectué sur ces immeubles.

- La société (son chiffre d’affaires en 2015 se montait à 13 700 000 CHF [2014: 12 200 000 CHF]) applique le droit comptable révisé (art. 957 ss CO) depuis le 1.1.2015 et renonce, à titre unique en raison du changement de méthode, à mentionner les chiffres de l’exercice précédent. La société Manella SA employait en 2015 220 collaborateurs (195 emplois à plein temps); en 2014, les valeurs correspondantes étaient de 218 collaborateurs (196 emplois à plein temps).

Au cours du premier trimestre 2016, vous êtes chargé, en tant que conseiller externe, d’établir les états financiers de la société Manella SA. Vous constatez que le bilan Manella SA ci-dessus ne répond pas, en plusieurs points, au droit de la comptabilité commerciale et de l’établissement des comptes selon l’art. 957 ss CO. Indiquez d’éventuelles violations de la loi et illustrez les modifications à apporter.

- Quelle était en 2001 l’écriture relative à l’assainissement?

- Quelles ont été les conséquences fiscales qui ont découlé de cette écriture dans la comptabilité 2001?

- Quelles seraient les conséquences fiscales si l’immeuble réévalué à la hausse était amorti en 2015?

- La constitution d’une réserve de réévaluation selon l’art. 957 ss CO est-elle admissible?

- La perte de valeur sur les parts sociales propres peut-elle être comptabilisée, respectivement déduite fiscalement?

Au mois de décembre 2015, diverses prestations de services ont été fournies au client F. Rohrer. Ces dernières ne seront facturées qu’en janvier 2016; le montant de la facture sera d’environ 25 000 CHF. En date du 31.12.2015, le montant dû mais pas encore facturé a été comptabilisé en tant qu’actif transitoire.

En 2016, la société commence à travailler sur une grosse commande définitivement obtenue fin 2015. Cette commande générera du travail pendant les cinq prochaines années; le chiffre d’affaires ainsi généré devrait se monter à environ 15 000 000 CHF; la marge bénéficiaire est estimée à environ 20 %. Le degré d’avancement des travaux s’accroît de manière régulière tout au long de l’année.

Répondez aux questions suivantes:

- Justifiez si oui ou non la comptabilisation des travaux effectués pour le client F. Rohrer s’est faite correctement, compte tenu du principe de la délimitation périodique et du rattachement des charges aux produits.

- Justifiez si oui ou non il pourrait être possible de comptabiliser, en 2016 déjà, une part du bénéfice attendu généré par cette grosse commande.

- Justifiez s’il est oui ou non possible de constituer, sur les prestations de services non facturées, les mêmes réserves latentes légales que sur le poste du bilan «stock».

Dans les états financiers présentés, les problèmes suivants apparaissent:

L’utilisation de la réserve de cotisations de l’employeur en 2015 peut représenter une dissolution de réserves latentes. Pour autant qu’il s’agisse d’une dissolution nette déterminante, après prise en compte de toutes les dissolutions et de toutes les constitutions de réserves latentes, il est nécessaire de publier cette information dans l’annexe (art. 959c al. 1 cif. 3 CO). La question de savoir si la réserve de cotisations de l’employeur doit être activée reste controversée.

Les autres créances à court terme (AFC, caisse de compensation) doivent apparaître séparément des créances envers les clients. L’avoir auprès de la société TAG doit être publié au minimum dans l’annexe (art. 959a al. 4 CO). Les créances envers les clients devraient mieux être intitulées «créances résultant de livraison et de prestations de services fournies».

La renonciation à comptabiliser un actif transitoire (loyers) est en principe admissible de par la loi. L’art. 958b al. 2 CO permet une telle renonciation si les produits nets résultant des ventes des biens et des prestations de services sont inférieurs à 100 000 CHF. Dans de tels cas, il est possible de renoncer à la constitution d’un transitoire étant donné que le législateur a utilisé clairement la formulation «ou». Le fait que la renonciation ne touche arbitrairement qu’un seul transitoire particulier semble cependant problématique; il convient de tenir compte de l’art. 958b al. 2 CO de telle manière que l’on comptabilise tous les actifs et passifs transitoires ou aucun d’entre eux. D’éventuels ajustements de valeur doivent être comptabilisés dans tous les cas. Il faut ajouter que d’un point de vue professionnel (compte tenu de la taille de l’entreprise), une renonciation aux écritures transitoires n’est guère satisfaisante même si la loi accepte une telle façon de procéder.

Les immobilisations corporelles (ici: immeubles, mobilier, machines et installations) ne doivent apparaître qu’après les immobilisations financières et les participations (cf. art. 959a al. 1 CO), l’ordre prescrit par le législateur étant impératif.

Les participations doivent impérativement apparaître de manière séparée dans le bilan. Toutes les participations directes (c’est-à-dire détenues par l’entreprise établissant les états financiers) doivent être publiées (ici: participations aux sociétés TAG et VAG). Les participations indirectes (ici: WAG) doivent être publiées si elles sont déterminantes pour l’évaluation de la situation patrimoniale, de la situation de financement et de la situation bénéficiaire de la société (art. 959c al. 2 cif. 3 CO). En cas de publication, doivent impérativement figurer dans l’annexe: le nombre de parts au capital et aux droits de vote, la raison de commerce, la forme juridique et le siège des entreprises dans lesquelles les participations directes ou indirectes sont détenues.

Les propres parts du capital ne peuvent figurer au bilan en tant que poste de l’actif mais doivent figurer en tant que passifs négatifs sous la rubrique des fonds propres (art. 959a al. 2 cif. 3 CO). Conformément à la doctrine actuelle, il n’est pas nécessaire de constituer de réserves pour propres parts du capital, même si la disposition correspondante du droit de la SA (art. 659A CO) n’a toujours pas été formellement supprimée.

La dénomination «Créanciers» est imprécise; selon la loi, les engagements résultant de livraisons ou de prestations de services reçues doivent faire l’objet d’un poste séparé. Les autres dettes (ne portant pas intérêt) doivent faire l’objet d’un troisième poste (après les dettes portant intérêt). A cette occasion, il convient de faire une distinction entre dettes à court et à long terme (art. 959a al. 2 cif. 1 et 2 CO).

Les «autres dettes» représentent un terme imprécis étant donné qu’elles portent intérêt. Il faudrait les faire figurer sous le terme «dettes portant intérêt», une distinction entre dettes à court et à long terme étant cependant également nécessaire (art. 959a al. 2 cif. 1 et 2 CO). La dette en compte courant envers l’actionnaire doit au minimum figurer dans l’annexe (art. 959a al. 4 CO).

Les provisions doivent figurer dans les capitaux étrangers à long terme (selon le changement de méthode, uniquement à long terme).

Le règlement à l’amiable d’un litige en février 2016 peut sans doute être considéré comme un «événement important survenu après la date du bilan» à faire figurer dans l’annexe (art. 959c al. 2 cif. 13 CO) pour autant que les comptes annuels n’aient pas encore été publiés (ce qui est tout à fait réaliste au cours du premier trimestre 2016).

Les «réserves légales» doivent se subdiviser en une réserve légale issue du capital et une réserve (légale et facultative) issue du bénéfice. La réserve pour parts de capital propres doit figurer parmi les réserves facultatives issues du résultat étant donné qu’une telle réserve n’est plus nécessaire et qu’elle avait été constituée à l’origine avec des «réserves librement disponibles». La prime à l’émission doit figurer sous les réserves issues du capital. Selon l’art. 674 al. 1 CO, un dividende ne peut être fixé qu’après que les affectations aux réserves légales et statutaires ont été opérées conformément à la loi et aux statuts. Selon l’art. 675 al. 2 CO, des dividendes ne peuvent être prélevés que sur le bénéfice résultant du bilan et sur les réserves constituées à cet effet. Cela signifie qu’il faut tenir compte en principe des réserves facultatives issues du bénéfice pour déterminer les dividendes à verser. Il reste à souligner que la constitution d’une réserve pour propres actions dans le cas particulier de l’achat d’actions propres par une société-fille dominée par la société-mère reste encore nécessaire dans les comptes annuels de la société-mère étant donné que cette dernière ne peut déduire de ses fonds propres des titres figurant au bilan de la société-fille.

Pour l’application la première fois en 2015 du droit révisé, il n’est pas obligatoire de faire figurer les chiffres de l’exercice 2014 dans les comptes 2015; il est cependant également possible d’indiquer les chiffres de l’exercice précédent déterminés selon le droit en vigueur jusqu’à présent. Il conviendra de publier cette information dans l’annexe. A partir des exercices 2016 ss, il sera impérativement nécessaire de faire figurer les chiffres de l’exercice précédent dans les comptes (cf. art. 2 al. 4 Dispositions transitoires relatives aux modifications du 23.12.2011).

Les corrections de valeur sur machines doivent être soit indiquées en tant que poste d’actif négatif, soit figurer dans l’annexe; leur comptabilisation au passif est prohibée (cf. art. 960a al. 3 CO).

Débit: Immeubles

Crédit: Réserve de réévaluation

Montant: 1 000 000 CHF

Comme alternative, il est possible de comptabiliser la correction de valeur de l’immeuble en tant que produits sur immeubles; la constitution de la réserve de réévaluation étant ensuite comptabilisée par le compte charges sur immeubles.

Il en résulte une augmentation du bénéfice imposable de 1 000 000 CHF.

Il y a éventuellement une possibilité de procéder à une compensation avec des pertes reportées mais il n’existe aucune possibilité de compensation illimitée dans le temps avec des pertes étant donné qu’il ne s’agit que d’un assainissement du bilan.

Les conditions pour l’acceptation par le fisc de l’amortissement des actifs qui ont précédemment été réévalués afin de compenser des pertes (jusqu’au coût d’acquisition, voire au-dessus) sont les suivantes selon l’art. 62 al. 3 LIFD:

- Une telle réévaluation devait être autorisée selon le droit commercial.

- Les pertes compensées par la réévaluation doivent pouvoir être encore déduites au moment de l’amortissement (période de report fiscal des pertes de 7 ans). Le cas échéant, les conditions fixées par le droit cantonal peuvent dévier de ce principe.

- Le législateur vise à empêcher une prolongation de la période de report fiscal des pertes de 7 ans par réévaluation.

Dans le cas présent, un amortissement après la période fiscale 2008 n’est sans doute plus possible selon l’art. 62 al. 3 LIFD, mais seulement s’il est possible de prouver que l’immeuble en question a effectivement subi une dépréciation.

Du point de vue du droit de la SA, l’art. 670 CO prévoit la constitution d’une réserve de réévaluation pour autant que cela se fasse dans le contexte prévu par l’art. 725 CO. La structure minimale du bilan, selon l’art. 959a al. 2 cif. 3 CO, ne prévoit pas explicitement un tel poste; selon l’art. 959a al. 3 CO, le bilan ou l’annexe doivent faire apparaître d’autres postes si ceux-ci sont importants pour l’évaluation du patrimoine ou de la situation financière par des tiers (…). Dans le cas concret, cette dernière condition est remplie, raison pour laquelle faire figurer cette réserve au bilan est non seulement autorisé mais aussi obligatoire.

«Pour ce qui concerne les actions propres, il s’agit d’une valeur patrimoniale effective, tant du point de vue du droit civil que du point de vue du droit fiscal. Par conséquent, les contribuables peuvent faire valoir fiscalement dans le bilan fiscal les pertes de valeur non réalisées résultant de la différence entre la valeur vénale et les frais d’acquisition, même si ces pertes ne peuvent plus être comptabilisées au sens du droit commercial sous le nouveau droit comptable [les parts sociales propres doivent être évaluées à leur valeur d’acquisition, du point de vue du droit commercial, les gains et les pertes de valeur ne sont pas comptabilisés, remarque des auteurs]. Les rattrapages de valeur sont imposables sous forme de bénéfice jusqu’à concurrence des frais d’acquisition. Les gains et les pertes comptables effectifs deviennent imposables lors de la vente, indépendamment de la comptabilisation selon le droit commercial. Le poste de passif négatif ‹parts de capital propres› ne réduit en rien les fonds propres imposables.»2

Les prestations de services non facturées font partie du poste de régularisation, mais ne sont pas considérées comme des actifs de régularisation puisqu’elles doivent figurer dans le même poste que le stock, cf. art. 959a al. 1 cif. 1 lit. d CO. Leur évaluation se fait aux frais de production (et non pas pour le montant qui sera ensuite facturé), cf. art. 960c CO. Dans le compte de résultat, il conviendra de faire figurer un montant correspondant de l’ampleur de la modification du compte au bilan au poste «Variation des prestations de services non facturées» (art. 959b al. 2 cif. 2 CO).

Il n’existe aucune règle relative à la réalisation d’un bénéfice partiel dans le CO («Percentage of Completion», ci-après PoC). Selon la doctrine actuelle3 cette méthode est admissible s’il est possible d’estimer avec suffisamment de certitude à la fois le droit à un dédommagement et le bénéfice. Pour l’application du PoC, il convient de suivre l’exemple d’une norme comptable reconnue (par exemple Swiss GAAP FER 22). Il n’existe aucune obligation de comptabiliser la réalisation d’un bénéfice partiel.

La pratique actuelle autorise la constitution d’une réserve latente sur stocks pour le tiers de leur valeur. Cela n’est pas applicable aux «prestations de services non facturées». Cela peut se justifier de la manière suivante: cette réserve latente représente une sous-évaluation fiscalement admise de la valeur du stock d’un tiers des frais d’acquisition, respectivement de production, respectivement d’une valeur vénale inférieure, déduction faite des frais de vente. En raison des corrections de valeur nécessaires sur la base du principe de prudence, il est possible de procéder à la constitution de cette réserve latente. La condition nécessaire à l’admissibilité fiscale de cette mesure est la comptabilisation selon le droit commercial (admissible selon l’art. 960a al. 4 CO).

Toutefois, les prestations de services non facturées peuvent être considérées comme des créances, quand bien même elles n’ont pas encore été facturées. Du point de vue du droit civil en effet, l’acquisition d’un droit a, en règle générale, déjà eu lieu (par l’existence de l’obligation de fournir une prestation). Les corrections de valeur sur les créances sont en règle générale appelées ducroire (corrections de valeur sur créances). D’un point de vue fiscal, il existe des montants forfaitaires pour de telles écritures, mais ces montants ne sont pas d’un tiers. Dans certains cas, un ducroire forfaitaire de 10 % sur les créances sur clients nationaux et un pourcentage de 20 % sur les créances sur clients étrangers sont considérés comme (fiscalement) admissibles (par exemple dans le canton de Zurich). Certains cantons s’écartent de cette règle (souvent 5 % [clients nationaux] respectivement 10 % [clients étrangers]). En règle générale, ces pourcentages peuvent également – comme pour la réserve latente d’un tiers sur stock – être comptabilisés en plus des corrections de valeur individuelles de créances déjà prises en compte. La comptabilisation selon le droit commercial reste cependant déterminante pour l’admissibilité fiscale (principe de l’autorité du bilan).4

EXPERTsuisse: Manuel Suisse d’Audit, volume Tenue de la comptabilité et présentation des comptes, Zurich 2014.

Glanz, Stephan / Pfaff, Dieter: Rechnungslegung nach Obligationenrecht, Praxiskommentar, Zurich 2014.

Conférence suisse des impôts (CSI): Analyse du nouveau droit comptable, version actualisée du 26.11.2014.

- La rédaction des propositions de solutions pour cette partie a été réalisée, dans le cadre d’un cours de formation, par Britta Rehfisch, adbtax, Zurich; les questions / réponses ont légèrement été adaptées pour cet article.

- Cf. CSI (2014), p. 3.

- Cf. par exemple Glanz / Pfaff, p. 157.

- La réponse se base sur les explications de Britta Rehfisch, adbtax, Zurich; les auteurs la remercient de son précieux soutien.