Avec l’introduction de la nouvelle loi régissant la taxe sur la valeur ajoutée (LTVA) au 1er janvier 2010, diverses nouvelles réglementations ont également été mises en œuvre en matière de biens immobiliers. Ainsi, par exemple, les normes pour les constructions pour le compte de tiers et pour son propre compte ont été modifiées. Ce nouveau régime est lié à la suppression des prestations à soi-même dans le secteur de la construction au 31 décembre 2009. Cependant, les possibilités d’options dans le domaine immobilier ont également été étendues, si bien qu’il existe à l’heure actuelle des opportunités additionnelles en termes de planification fiscale.

En date du délai rédactionnel, l’Administration fédérale des contributions (AFC) n’avait pas encore publié les dispositions d’exécution en matière de biens immobiliers. Les deux auteurs tentent néanmoins de répondre à certaines questions ouvertes. Il va de soi qu’il est recommandé de consulter les normes d’exécution définitives de l’AFC, une fois que celles-ci auront été publiées, et de les analyser quant à l’existence de dérogations.

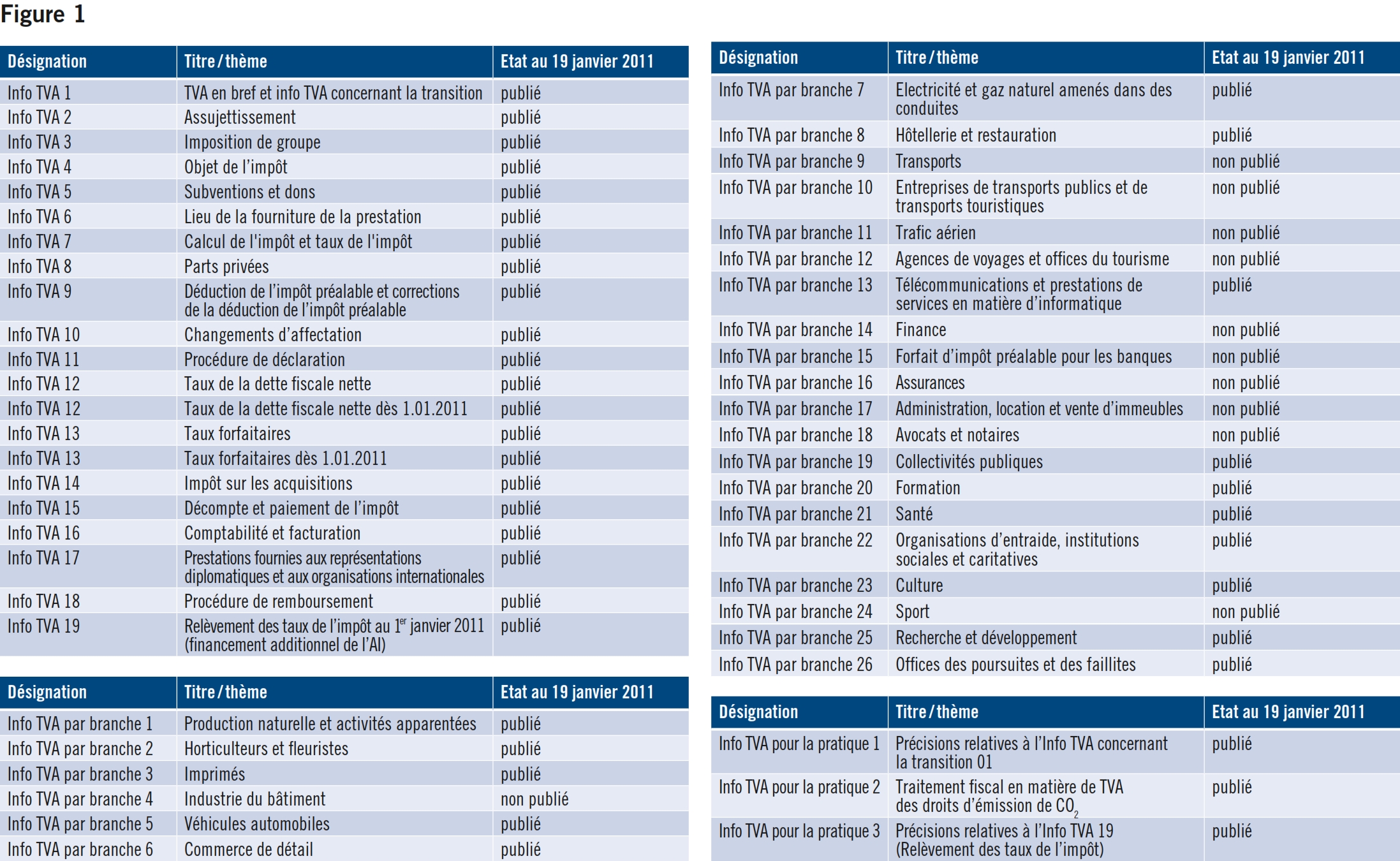

La figure 1 indique à nouveau l’état actuel des publications.

En ce qui concerne les nouvelles réglementations, nous faisons référence à l’article, paru dans l’édition 5/2010 du TREX, «La nouvelle loi sur la TVA – Premières expériences, 3. Changement de pratique dans le secteur de la construction».

En complément, il peut être relevé encore une fois que les critères de délimitation continuent à présenter de grandes difficultés dans la pratique et que dans bon nombre de cas il n’est plus possible de construire à son propre compte. Le secteur de la construction concerné sera bien avisé de réfléchir à ce constat déjà lors du calcul de projets et d’inclure la TVA éventuellement afférente d’ores et déjà dans le prix. Dans la plupart des cas, une répercussion ultérieure sur les clients (avant tout en rapport avec des particuliers) sera impossible.

Il convient de porter l’attention sur la publication définitive de l’Info TVA par branche n° 4 «Industrie du bâtiment» et d’examiner si les critères de délimitation pour la construction pour le compte de tiers ou pour son propre compte ont encore une fois été modifiés sur pression de l’économie.

En principe, chaque assujetti a la possibilité, depuis le 1er janvier 2008 déjà, de transférer des biens immobiliers de trois manières: en tant que bien exclu de la TVA, avec option ou avec procédure de déclaration. Chacune de ces possibilités a ses avantages et inconvénients spécifiques. En outre, il peut être tout à fait judicieux de ne pas appliquer l’une ou l’autre possibilité dans certains cas.

L’assujetti a la possibilité de procéder au transfert en tant que chiffre d’affaires exclu de la TVA au sens de l’art. 21 ch. 20 LTVA, avec pour conséquence que, suivant les circonstances, une correction de l’impôt préalable doit être effectuée (concernant le calcul, voir ci-après).

Cette possibilité représente le cas normal dans l’optique de la loi, ce qui signifie que cette variante intervient automatiquement, sans autres actes de la part de la personne opérant le transfert. Ou en d’autres termes: si un assujetti ne veut pas réaliser un chiffre d’affaires exclu au sens de l’art. 21 ch. 20 LTVA, il doit devenir actif.

Un transfert en tant que chiffre d’affaires exclu au sens de la LTVA ne devrait pas impérativement représenter la plus mauvaise possibilité. Notamment lorsqu’il s’agit d’un bien-fonds dans le secteur donnant droit à la déduction de l’impôt préalable, lequel a été édifié avant le début de la TVA et n’a pas occasionné, dans l’intervalle, de coûts ou seulement peu de coûts revêtant de l’importance au plan du changement d’affectation, tels qu’investissements, rénovations de grande ampleur, etc., il s’agit là, la plupart du temps, de la meilleure méthode, car en dépit du changement d’affectation aucune prestation à soi-même à délivrer ou seulement une prestation minimale à soi-même n’échoit. De plus, le reprenant ne prend en charge aucun risque (latent) de TVA.

L’assujetti a la possibilité de procéder au transfert avec option au sens de l’art. 22 LTVA, avec pour conséquence que l’impôt de fourniture est à acquitter sur le prix de vente (sans la valeur du sol). Un éventuel dégrèvement ultérieur est possible à cet égard. Cette variante est licite même lorsque le bien-fonds a été utilisé par la personne opérant le transfert exclusivement à des fins non imposables.

Depuis le 1er janvier 2010, une option pour le transfert d’un bien-fonds présuppose uniquement que le bien-fonds n’est pas affecté exclusivement à des fins privées. Il ne doit donc plus s’agir impérativement d’un acheteur assujetti. En outre, l’option ne doit non plus être autorisée par l’AFC; l’indication claire sur le contrat et la facture suffit.

Est réputé chiffre d’affaires imposable – indépendamment du montant de la déduction de l’impôt préalable de l’époque – le prix de vente, mais sans la valeur du sol.

Cependant, une option sur la vente présente deux désavantages de taille: premièrement, la TVA doit être payée à la personne opérant le transfert et ne peut être réclamée auprès de l’AFC qu’avec la déduction de l’impôt préalable; deuxièmement, la période d’affectation à prendre en considération pour la TVA recommence à courir au moment du transfert. Ainsi, le futur risque de correction de l’impôt préalable se trouve généralement accru et la durée d’amortissement étendue.

L’assujetti a encore une troisième possibilité, à savoir le transfert avec procédure de déclaration, avec pour conséquence que la déclaration du chiffre d’affaires imposable a lieu à la place de l’acquittement de la TVA sur le prix de vente. Toutefois, cette possibilité est restreinte aux transferts dans lesquels les deux participants sont assujettis à la TVA.

Quant aux incidences, cette procédure de déclaration est à peu près comparable à la possibilité de l’option. La grande différence réside cependant dans le fait que d’une part la TVA ne doit pas être acquittée et que d’autre part la période de jouissance antérieure peut être prise en considération, dans certaines circonstances, lors de changements d’affectation ultérieurs.

Pour pouvoir effectivement procéder à cette prise en compte de la période de jouissance antérieure, il est impérativement nécessaire que la personne opérant le transfert remette au reprenant l’ensemble des documents importants. Dans la pratique, cela représente fréquemment un problème, car les documents importants doivent correspondre au plus à une durée de 20 ans et ne présenter aucune lacune. En conséquence, le reprenant sera bien avisé de relever cette condition explicitement de cette manière dans le contrat avec la personne opérant le transfert et d’y prévoir déjà d’éventuelles conséquences en cas de non-remise des documents.

Si les documents de la personne opérant le transfert sont tous disponibles sans aucune lacune et qu’un changement d’affectation intervient ultérieurement auprès du reprenant, celui-ci peut calculer la prestation à soi-même en tenant compte de la période antérieure, ce qui peut représenter, suivant les circonstances, un montant substantiellement plus modique. Si tel n’est pas le cas, il est présumé que l’aliénateur a utilisé les valeurs patrimoniales transférées entièrement pour des activités donnant droit à la déduction de l’impôt préalable; pour le calcul de la valeur résiduelle pour des changements d’affectation, la durée d’amortissement recommence à courir à partir du moment du transfert.

Comme il en a déjà été fait la description ci-dessus, les possibilités d’option dans le domaine des biens immobiliers ont été étendues. Ainsi, depuis le 1er janvier 2010, il est possible d’opter également sur des remises en location à un locataire non inscrit dans le registre des assujettis, dans la mesure où celui-ci n’affecte pas le bien immobilier à des fins privées. Il va de soi qu’il y a lieu d’observer, à cet égard, les dispositions afférentes du droit du bail et de convenir au préalable avec le locataire l’assujettissement à la TVA.

Les options peuvent être mises en œuvre avec simplicité et, du point de la TVA, avec rapidité. Elles sont possibles même lorsqu’aucune prestation afférente n’est encore fournie.

L’option est démontrée envers l’AFC et naturellement aussi envers le locataire et exercée en indiquant clairement la TVA sur les justificatifs afférents (contrats, factures). Il existe ainsi, sur de tels rapports de bail optés, un droit à la déduction de l’impôt préalable. Si aucune prestation n’est encore fournie, l’assujetti démontre, sur la base de la déduction de l’impôt préalable, qu’il procédera à une option.

Si des rapports de bail sont nouvellement optés ou qu’une option devient caduque, des changements d’affectation interviennent à ce moment, lesquels peuvent mener à des corrections de l’impôt préalable (prestation à soi-même respectivement dégrèvement ultérieur).

En matière de règles applicables à la TVA, nous connaissons deux possibilités de changements d’affectation:

- Si des objets ou des prestations de services ne sont plus utilisés dans le cadre d’une activité entrepreneuriale donnant droit à la déduction de l’impôt préalable, ce changement d’affectation peut mener à une révocation subséquente, intégrale ou partielle, des impôts préalables déjà invoqués (correction de l’impôt préalable prestation à soi-même).

- Si des objets ou des prestations de services sont nouvellement utilisés dans le cadre d’une activité entrepreneuriale donnant droit à la déduction de l’impôt préalable, ce changement d’affectation peut mener à une déduction subséquente, intégrale ou partielle, des impôts préalables (correction de l’impôt préalable dégrèvement ultérieur).

Depuis le 1er janvier 2010, la prestation à soi-même est dorénavant considérée effectivement comme correction de l’impôt préalable, et non plus comme chiffre d’affaires. En conséquence, les deux conditions suivantes doivent également être remplies pour qu’une prestation à soi-même puisse réellement prendre naissance:

- Lors de l’acquisition des objets et des prestations de services, l’assujetti a procédé à la déduction de l’impôt préalable ou acquis les objets et les prestations de services dans le cadre de la procédure de déclaration selon l’art. 38 LTVA.

- A l’avenir, les objets et les prestations de services sont utilisés en permanence ou temporairement pour une activité entrepreneuriale ne donnant pas droit à la déduction de l’impôt préalable (pour réaliser des prestations exclues) ou en dehors de l’activité entrepreneuriale.

Une fois de plus, il peut dès lors être retenu, en toute clarté, qu’une prestation à soi même doit faire l’objet d’un décompte uniquement si une déduction de l’impôt préalable a été opérée préliminairement.

Il va de soi qu’il faut également observer deux conditions pour un dégrèvement ultérieur:

- Lors de l’acquisition des objets et des prestations de services, l’assujetti n’a pas opéré de déduction de l’impôt préalable (il convient également de tenir compte, à cet égard, des parts d’impôt préalable qui ont été corrigées préliminairement en tant que prestation à soi-même).

- A l’avenir, les objets et les prestations de services à dégrever sont utilisés dans le cadre de l’activité entrepreneuriale donnant droit à la déduction de l’impôt préalable.

Cependant, il y a lieu de distinguer, dans la pratique, deux genres de changements d’affectation, à savoir les changements d’affectation intégraux et les changements d’affectation partiels.

Des changements d’affectation intégraux se présentent lorsque des objets ou des prestations de services sont utilisés, suite au changement d’affectation, exclusivement dans le cadre d’une activité entrepreneuriale donnant droit à la déduction de l’impôt préalable ou exclusivement pour une activité entrepreneuriale ne donnant pas droit à la déduction de l’impôt préalable respectivement en dehors de l’activité entrepreneuriale.

Tout changement d’affectation intégral doit faire l’objet d’un décompte d’impôt. En principe, la correction de l’impôt préalable doit être déterminée effectivement.

Dans le domaine des biens immobiliers, des changements d’affectation intégraux se présentent chaque fois:

- qu’une option a lieu pour l’imposition de biens-fonds entiers ou de parties d’entre eux (c’est-à-dire certains locaux ou étages);

- que l’option pour l’imposition de biens-fonds entiers ou de parties d’entre eux (c’est-à-dire certains locaux ou étages) devient caduque;

- que des biens-fonds ou des parties d’entre eux utilisés jusqu’alors dans le cadre de l’activité entrepreneuriale donnant droit à la déduction de l’impôt préalable sont dorénavant remis en location ou en fermage sans option (ou inversement).

Des changements d’affectation partiels se présentent lorsque des objets ou des prestations de services ne sont plus utilisés, suite au changement d’affectation, exclusivement dans le cadre de l’activité entrepreneuriale donnant droit à la déduction de l’impôt préalable ou exclusivement pour une activité entrepreneuriale ne donnant pas droit à la déduction de l’impôt préalable (pour la réalisation de prestations exceptées) respectivement en dehors de l’activité entrepreneuriale, mais de façon mixte. De même, il se présente un changement d’affectation partiel lorsque le rapport d’affectation mixte se modifie.

Dans le cas de changements d’affectation partiels, il existe, pour l’assujetti, le droit de choisir entre la détermination effective et la détermination par approximation de la correction de l’impôt préalable.

Si l’assujetti choisit la méthode effective, tout changement de la quote-part d’affectation doit faire l’objet d’un décompte avec la TVA.

Cependant, si l’assujetti choisit la détermination par approximation, un changement de la quote-part d’affectation ne prend de l’importance au plan de l’impôt qu’à partir de plus de 20%.

La thématique complexe décrite ci-dessus peut être bien représentée à l’aide d’une comparaison et au moyen d’exemples issus de la pratique.

Une entreprise commerciale fait édifier en 2011 un bâtiment de bureaux et d’habitation. L’ouvrage est achevé en été 2011 déjà. Les bureaux peuvent être occupés début septembre 2011. L’entreprise commerciale utilise une partie des locaux pour sa propre activité; les unités restantes sont remises en location dès septembre 2011 à des tiers (avec et sans option).

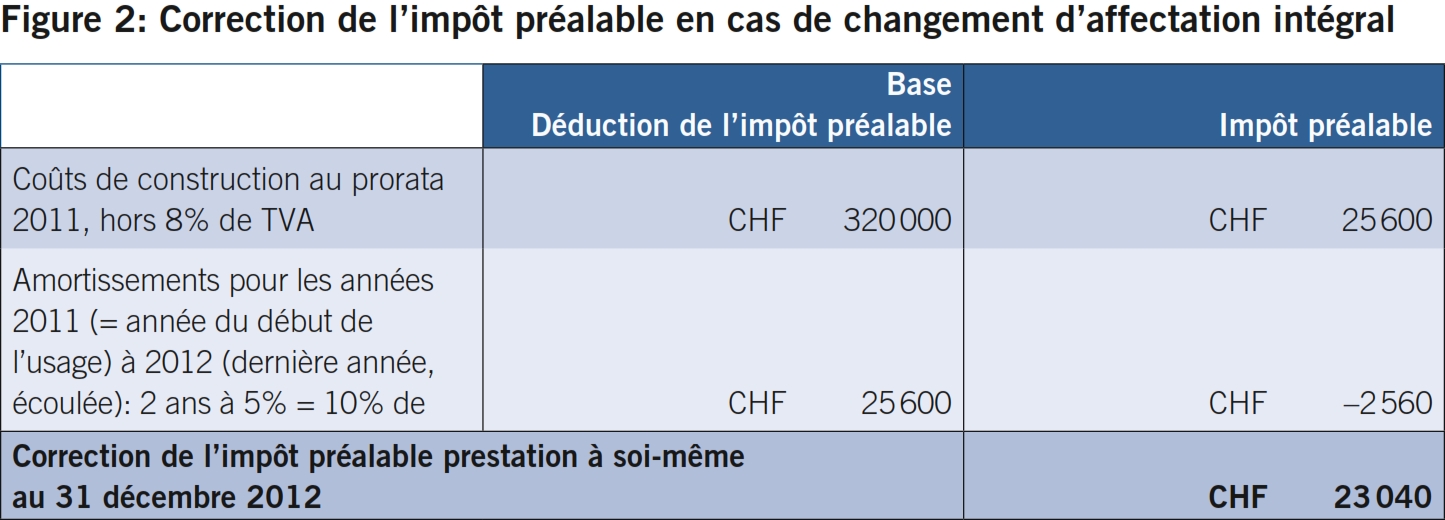

Le 1er janvier 2013, une unité en propriété par étages, qui a été remise en location à l’entreprise U jusqu’au 31 décembre 2012 avec option, est vendue à un particulier (pour une affectation privée). Par conséquent, il se présente un changement d’affectation intégral au 31 décembre 2012. L’entreprise commerciale procède, sur la valeur résiduelle des dépenses (entraînant une plus-value) qui revêtent de l’importance au plan de l’impôt et dans l’étendue des impôts préalables invoqués, une correction d’impôt préalable prestation à soi-même. Avec des coûts de construction au prorata, hors 8% de TVA, de CHF 320 000, la correction de l’impôt préalable se calcule selon la représentation dans la figure 2.

Depuis le 1er janvier 2011, Prestation de service SA, entreprise assujettie, est inscrite au registre des assujettis. Elle fournit des prestations de conseil ainsi que de formation (pas d’option). Pour réaliser ces prestations, elle fait usage du bien-fonds commercial appartenant à l’entreprise. Les locaux sont utilisés de façon mixte pour les deux types de prestations.

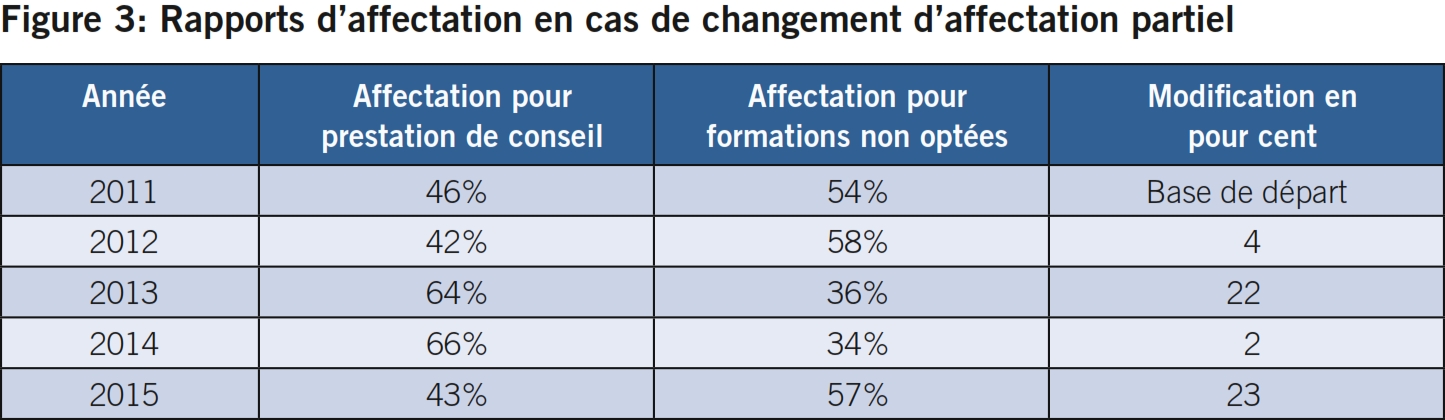

Les rapports d’affectation ainsi que leurs changements se présentent conformément à la figure 3.

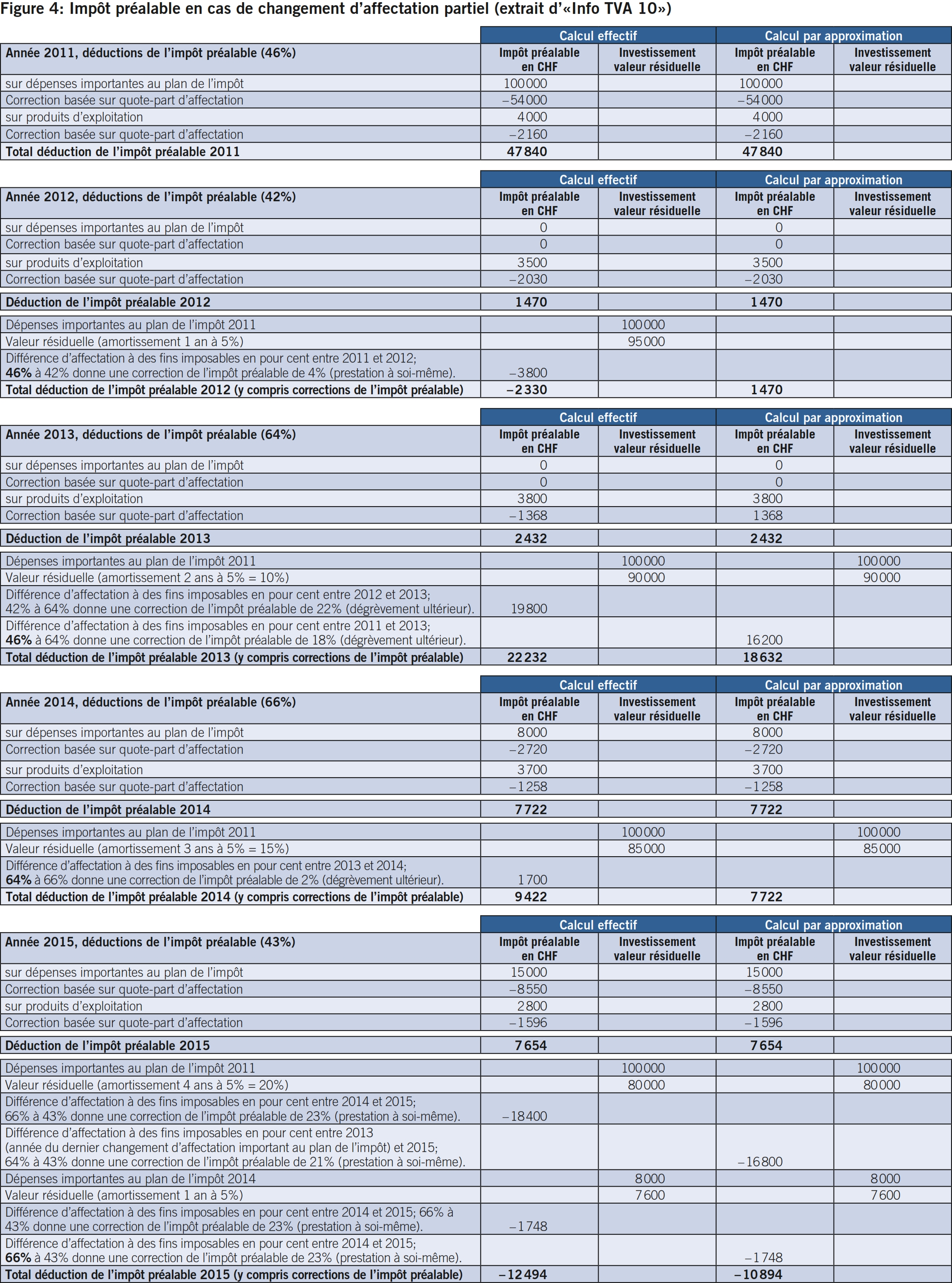

Dans le cas de Prestation de service SA, entreprise assujettie, les impôts préalables sur dépenses et investissements suivants entrent en considération:

- Année 2011: impôts préalables sur l’acquisition du bien-fonds, pour un total de CHF 100 000; impôts préalables sur dépenses pour le maintien de la valeur (entretien) et produits d’exploitation CHF 4000;

- Année 2012: impôts préalables sur dépenses pour le maintien de la valeur (entretien) et produits d’exploitation CHF 3500;

- Année 2013: impôts préalables sur dépenses pour le maintien de la valeur (entretien) et produits d’exploitation CHF 3800;

- Année 2014: impôts préalables sur la première installation d’un équipement de surveillance, pour un total de CHF 8000; impôts préalables sur dépenses pour le maintien de la valeur (entretien) et produits d’exploitation CHF 3700;

Année 2015: impôts préalables sur des mesures d’économies d’énergie (isolation et système de chauffage), pour un total de CHF 15 000; impôts préalables sur dépenses pour le maintien de la valeur (entretien) et produits d’exploitation CHF 2800.

En cas de détermination effective du changement d’affectation partiel, il se présente, à partir de 2012, chaque année, un changement d’affectation revêtant de l’importance au plan de l’impôt.

En cas de détermination par approximation du changement d’affectation partiel, il se présente des changements d’affectation revêtant de l’importance au plan de l’impôt au 1er janvier 2013 et au 1er janvier 2015. En comparaison respective avec l’année précédente, la limite de tolérance de 20% est dépassée dans ces deux années (voir figure 3). La figure 4 démontre les différents calculs.

Vu que plus aucun lien entre une déduction de l’impôt préalable et le chiffre d’affaires imposable n’existe dans le nouveau domaine TVA, les règles concernant les vacances d’immeubles sous l’ancienne LTVA sont également devenues obsolètes.

Selon l’opinion des deux auteurs, une vacance fait partie du risque d’entrepreneur et ne devrait donc pas avoir d’influence sur une éventuelle déduction de l’impôt préalable. Selon les premières déclarations de l’AFC, les dépenses / investissements intervenant pendant cette période en cas de vacance doivent être traités de la même manière que lors de la remise en location effectuée auparavant. Cela signifie que dans le cas d’un bien-fonds affecté à l’exploitation ou d’un bien-fonds opté aucun changement d’affectation ne peut plus avoir lieu au moment de la vacance et que les impôts préalables additionnels peuvent être invoqués dans le cadre de l’activité de l’entreprise. Cependant, cela veut dire aussi qu’un bien-fonds du domaine exclu ne donne non plus droit à une déduction de l’impôt préalable en cas de vacance.

Après toute vacance, il faut toutefois veiller à d’éventuels changements d’affectation sur la base d’une modification de la jouissance et d’en opérer un décompte technique au plan de la TVA.

Les règles sous l’empire de l’ancienne LTVA prêtaient à des malentendus; ainsi, l’ancienne brochure n° 16 expliquait, en son ch. 6.10, ce qui suit:

«Le locataire assujetti qui exécute ou fait exécuter à sa charge des travaux de construction au bien immobilier qu’il loue à des fins imposables peut déduire l’impôt préalable y afférent; peu importe à cet égard que le bailleur ait opté ou non pour l’imposition par option. Si les dépenses sont facturées dans leur ensemble ou en partie à un tiers (par exemple, au bailleur ou au successeur du locataire en cas de congé), la contre-prestation afférente est à imposer au taux normal.»

Les assujettis concernés devaient interpréter, à cet égard, s’il pouvait s’agir d’un état de fait de prestation à soi-même, en l’absence de facturation au bailleur en cas de congé.

Dans cette hypothèse aussi, les premières déclarations de l’AFC tendent à indiquer qu’aucun changement d’affectation ne se présente si les équipements payés par le locataire passent sans indemnité au bailleur au terme du rapport de bail.

Les nouvelles règles dans le domaine des biens immobiliers permettent des variantes supplémentaires de planification fiscale. Il va de soi qu’il convient, à ce propos, de toujours tenir compte de l’ensemble des éléments. Les calculs afférents continuent à requérir des connaissances spécifiques et doivent être effectués avec le sérieux nécessaire. Ce n’est qu’ainsi que nous pouvons offrir de bons conseils à nos clients.