L’auteur présente la pratique en matière d’imposition des actions et des options de collaborateur valable jusqu’à la fin 2012 ainsi que leurs problèmes d’imposition et aborde les nouvelles réglementations dans la nouvelle loi fédérale du 17 décembre 2011 sur l’imposition des participations de collaborateur ainsi que dans l’ordonnance du 27 juin 2012 sur les participations de collaborateur (OPart) qui résolvent ces problèmes.

L’introduction d’un plan de participation des collaborateurs peut avoir de multiples raisons. Elle permet par exemple d’accroître la motivation des collaborateurs. Dans le cadre d’un plan de participation en actions, l’employeur attribue aux employés ses propres actions ou des actions d’entreprises proches (généralement à un prix préférentiel, voire à titre non onéreux). Les collaborateurs deviennent ainsi des actionnaires et acquièrent tous les droits et devoirs associés à l’action, comme le droit de vote, de souscription et aux dividendes. Ces droits ne peuvent toutefois être valablement concédés que si le droit de propriété de l’action est transféré. En règle générale, le transfert du droit de propriété inclut le plein pouvoir de disposition sur la chose acquise ou le droit acquis. Or, l’employeur souhaite s’attacher durablement les collaborateurs, raison pour laquelle il restreint le pouvoir de disposition sur l’action. Cela passe par exemple par une obligation de restitution en cas de résiliation par l’employé ou par une interdiction de vente pendant une certaine période. L’employeur concrétise l’interdiction de vente en déposant les actions dans une banque ou une fondation ou société spécialement créée à cet effet.

Dans sa circulaire n° 5 du 30 avril 1997 sur l’«Imposition des actions et options de collaborateurs» (ci-après appelée «circ. n° 5»), l’Administration fédérale des contributions (AFC) fait la différence entre actions libres et bloquées de collaborateurs (ch. 3.1. et 3.2). La seule remise d’actions libres de collaborateurs est restée rare, parce qu’elle n’a aucun sens dans la perspective d’un attachement durable des collaborateurs à l’entreprise. Occasionnellement, les employeurs octroyaient cependant des actions libres de collaborateurs en combinaison avec des actions bloquées de collaborateurs. Le collaborateur qui acquérait des actions libres de collaborateurs à titre non onéreux devait à chaque fois déclarer l’intégralité de la valeur vénale comme composante du salaire. La clause générale à l’art. 17 al. 1 de la loi fédérale du 14 décembre 1990 sur l’impôt fédéral direct (LIFD) qui ne mentionne pas explicitement les revenus d’une participation de collaborateur, mais les regroupe sous la notion d’«autres avantages appréciables en argent» constituait la base juridique correspondante. Si le collaborateur s’était acquitté d’un prix préférentiel, il était imposé sur la différence entre la valeur vénale et le prix d’acquisition.

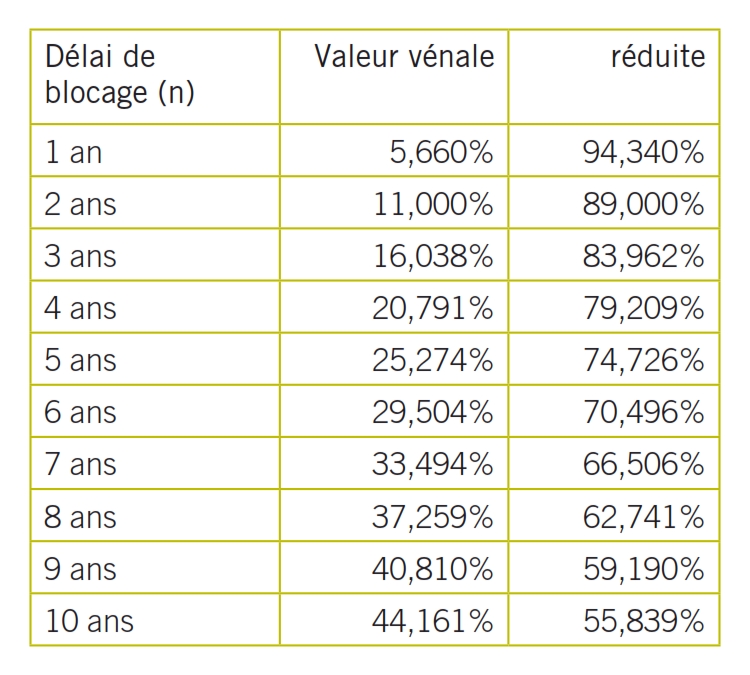

Le même principe s’appliquait à l’acquisition d’actions bloquées de collaborateurs, la valeur vénale pouvant être adaptée en fonction du délai de blocage. L’AFC accordait un abattement de 6% par année de blocage sur la valeur vénale, de sorte que l’employeur pouvait attester une valeur résiduelle fiscale. Pour que toutes les personnes intéressées n’aient pas besoin de procéder au calcul avec la formule [100 : (1,06)n], l’AFC a publié dans la circ. n° 5 un tableau, qui précise la valeur vénale réduite (voir tableau).

Si un collaborateur s’est vu attribuer une action de collaborateur bloquée pour dix ans d’une valeur vénale de CHF 100.– à titre non onéreux, il a dû déclarer au titre du revenu une valeur vénale réduite de CHF 55.84.

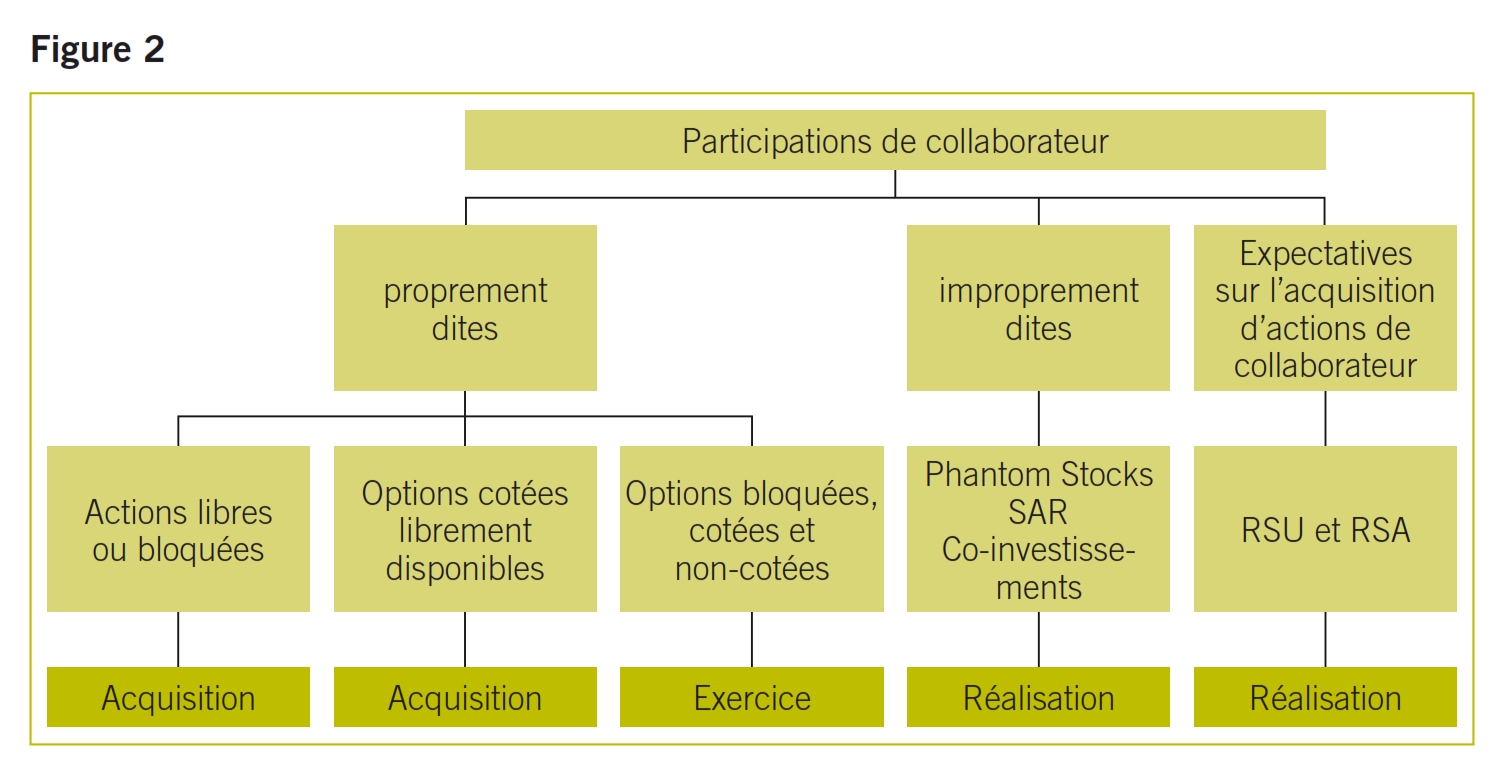

Dans le message sur la loi fédérale régissant l’imposition des participations de collaborateur du 17 novembre 20041, le conseil fédéral proposait de reprendre la pratique actuelle au niveau de la loi. Le législateur a suivi cette proposition le 17 décembre 2010. Le législateur a complété la clause générale à l’art. 17 al. 1 LIFD par la mention des participations de collaborateur. Il définit ensuite les participations de collaborateurs proprement dites et improprement dites (art. 17a LIFD). Les participations de collaborateurs proprement dites incluent les actions, les bons de jouissance, les bons de participation, les parts de sociétés coopératives ou les participations d’un autre genre (la France connaît les participations de collaborateurs par le biais d’un placement de capital collectif) et les options d’acquisition de telles participations. Le législateur a défini comme participations de collaborateurs improprement dites, les expectatives sur des indemnités en espèces (plus de détails au point 5.6 ci-après).

L’art. 17b al. 1 LIFD définit la méthode d’imposition telle que nous la connaissons déjà au travers de la pratique existante. L’art. 17b al. 2 LIFD maintient la méthode d’escompte de 6%. Le tableau ci-dessus de la circ. n° 5 est donc toujours valable.

La raison du maintien de la pratique antérieure s’explique par le fait qu’elle est largement reconnue, tant dans la doctrine que dans la jurisprudence. L’acquisition du droit au sens du droit civil et l’octroi du droit de vote et aux dividendes qui en découle ont toujours été déterminants pour l’imposition à la date de l’acquisition des actions.

Le climat était au beau fixe sur les marchés des actions lorsque la circ. n° 5 a été publiée en 1997. Personne ne s’attendait à une évolution négative ayant des conséquences sur les entreprises et donc sur les conditions de travail. C’est la raison pour laquelle les autorités fiscales n’ont trouvé aucune réponse dans la circ. n° 5 quand des questions particulières se sont posées. L’une de ces questions était de savoir comment résoudre la levée anticipée des actions de collaborateur suite à des fusions ou pour toute autre raison. Une autre question portait sur la restitution à une valeur inférieure à la valeur vénale ou sans dédommagement d’actions de collaborateur, de plus en plus fréquente en cas de résiliations suite à des restructurations.

Après une levée anticipée d’actions bloquées de collaborateur, les autorités fiscales ont constaté qu’elles avaient accordé un abattement trop élevé avec leur imposition initiale. Comment ce point devait-il à présent être corrigé? Deux types de corrections étaient jusqu’à présent possibles. Un exemple doit permettre de l’expliciter:

Exemple

30 janvier 2008: acquisition des actions X

Valeur vénale: CHF 100.–

Prix d’acquisition: CHF 50.–

Taxation 2008

Abattement pour un délai de blocage de 10 ans 44,161%

Valeur résiduelle CHF 55.84

– Prix d’acquisition CHF 50.–

Avantage imposable, appréciable en argent 2008 CHF 5.84

30 juillet 2012: fusion avec Y SA

Echange des actions X contre des actions Y, aucun délai de blocage

Solution a: Correction en cas de levée du délai de blocage

Certaines administrations cantonales des contributions ont corrigé l’abattement en trop accordé sur la valeur vénale initiale, en le ressaisissant comme suit l’année de la levée anticipée du délai de blocage:

Abattement pour quatre ans

Délai de blocage 79,209%

Valeur résiduelle CHF 79.20

– Prix d’acquisition CHF 50.–

Avantage appréciable

en argent CHF 29.20

– Avantage déjà

imposé CHF 5.84

Compensation en 2012 CHF 23.36

Solution b: Révision

D’autres administrations des contributions ont cherché à résoudre ce problème par le biais du moyen de droit extraordinaire de la révision, en corrigeant la taxation 2008 et en imputant une somme de CHF 23.26 dans la taxation initiale.

Ces deux solutions ne se sont pas avérées satisfaisantes. La solution a ne tient pas compte de l’évolution de la valeur vénale en cas de levée du délai de blocage. Mais même la solution b ne correspond pas aux conditions requises pour une révision. Car la levée anticipée du délai de blocage ne constitue pas un fait nouveau qui n’avait pas été pris en compte en 2008.2 Dans l’exemple présent, la fusion n’était pas prévisible. La fusion est certes un événement futur, mais non un fait nouveau au sens de la jurisprudence concernant la révision. Ces réflexions ont montré qu’une solution plus adaptée devait être cherchée dans une troisième méthode.

L’art. 11 al. 1 OPart retient en principe qu’un revenu supplémentaire est généré au moment de la levée anticipée du délai de blocage. D’un point de vue législatif, ce principe devrait plutôt être réglé dans la LIFD. D’un autre côté, le mandat légal exigeait à l’art. 129 al. 1 let. d LIFD que le Conseil fédéral règle dans une ordonnance les informations nécessaires que les employeurs doivent attester. Une attestation étant impossible quand il n’existe pas de clarté quant à l’afflux de revenu, la fixation de ce principe dans l’OPart s’imposait. Dans la procédure d’audition relative à l’OPart, une grande majorité des participants à l’audition a salué ce principe, d’autant plus qu’une formule pour le calcul du revenu supplémentaire était à présent proposée:

(x – x : 1,06n).

(x) est égal à la valeur vénale ou à la valeur établie selon la formule de l’action au moment du déblocage anticipé, et (n) est le nombre d’années compris entre le déblocage anticipé et l’expiration du délai de blocage. La nouveauté consiste en la prise en compte des années de blocage commencées, ce qui n’était pas le cas dans la circ. n° 5.

Exemple

Le revenu supplémentaire dans l’exemple au point 4.1.1 peut à présent être calculé sur la base de la valeur vénale ou de la valeur établie selon la formule actuelle (variante 1: CHF 120; variante 2: CHF 80; variante 3: CHF 10):

Revenu supplémentaire dans la variante 1:

120 – 120/1,065,5 = CHF 33 (arrondis)

dans la variante 2:

80 – 80/1,065,5 = CHF 22

dans la variante 3:

10 – 10/1,065,5 = CHF 3

(n) est égal à cinq ans et demi, ce qui correspond au délai de blocage levé entre le 30 juillet 2012 et le 30 janvier 2018.

Les résultats dans les variantes 1 et 2 montrent que l’imposition est supérieure aux solutions antérieures en cas de hausse du cours des actions et inférieure en cas de baisse des cours. La solution à l’art. 11 OPart reflète ainsi mieux les évolutions de cours des actions de collaborateur.

Quand un collaborateur résilie les rapports de travail sans motif impératif, il était considéré par l’employeur comme un «Bad Leaver». De nombreux plans de participation prévoyaient par conséquent qu’il devait restituer les actions déjà acquises sans dédommagement ou à une valeur inférieure à la valeur vénale. Dans de tels cas, les autorités fiscales ne voyaient pas de raison de procéder à une correction, d’autant que la contrepartie des actions perdues était remplacée au «Bad Leaver» par le nouvel employeur. Le pendant du «Bad Leaver» est le «Good Leaver», à savoir le collaborateur qui est licencié pour des raisons propres à l’entreprise.

La restitution sans dédommagement d’actions de collaborateur, ou leur restitution à une valeur inférieure à la valeur vénale pouvait être particulièrement désavantageuse dans l’optique du «Good Leaver». Il pouvait même y avoir des cas dits de rigueur au sens de la jurisprudence administrative applicable. Une correction s’imposait donc par équité. Cependant, les autorités de taxation sont parvenues à des solutions différentes. Ainsi, les autorités fiscales de la Suisse du nord-ouest, dont font partie celles des cantons d’AG, BL, BS et SO, dans leur accord du 5 novembre 2002 sur la déduction d’un «salaire négatif» en cas de péremption des droits de participation de collaborateur3, ont admis la compensation de la «perte» par le revenu actuel sur le certificat de salaire. Mais la plupart des autres autorités de taxation ont décidé de considérer le manque à gagner comme des frais d’acquisition du revenu déductibles dans le cadre de l’impôt sur le revenu. Elles se sont appuyées pour cela sur l’art. 339a du Code des obligations (CO) qui dispose qu’au moment où le contrat prend fin, les parties se rendent tout ce qu’elles se sont remis dans la mesure où cela excède leurs créances. D’après cette pratique, le salaire est inscrit dans son entier sur le certificat de salaire et le collaborateur peut déduire les frais d’acquisition du revenu dans le cadre de la déclaration d’impôt.

Dans sa décision qui fait date du 26 août 2010 en la cause N.4, le Tribunal administratif du canton de Schwyz a confirmé la légalité de cette procédure, parce qu’elle respecte le principe constitutionnel de l’imposition selon la capacité économique. Il a ainsi confirmé les considérants de la Commission de recours fiscal II du canton de Zurich dans son arrêt du 17 mai 20025. Eu égard à ces deux décisions, l’art. 12 OPart suit à présent la «solution des frais d’acquisition du revenu». Pour faire valoir des frais d’acquisition du revenu, le collaborateur doit prouver qu’il était tenu à une restitution sans dédommagement ou à une valeur inférieure à la valeur vénale (art. 12 al. 1 OPart). L’employeur est tenu de lui attester les frais d’acquisition du revenu. L’art. 12 al. 3 OPart dispose en outre clairement qu’ils ne doivent pas être imputés sur les rendements bruts. La «solution du salaire négatif» a oublié qu’une imputation sur les rendements bruts entraînerait une réduction du substrat en matière de droit des assurances sociales. De ce point de vue, le droit fiscal ne doit pas mettre les autorités d’assurance sociale devant le fait accompli, raison pour laquelle une correction n’est possible que sur la déclaration fiscale.

Le montant des frais d’acquisition du revenu est calculé selon la formule (x : 1,06n – y), où (y) correspond au prix de restitution. Le calcul doit être explicité à l’aide d’un exemple avec les trois variantes.

Exemple

Acquisition à titre non onéreux: 30 juin 2013

Valeur vénale: CHF 100.–

Délai de blocage 10 ans; abattement: 44,161%

Revenu imposable 2013: CHF 55.84

Restitution imposée par le contrat: 30 septembre 2018

Valeur vénale actuelle: CHF 120.–

Variante 1: restitution sans dédommagement

Variante 2: restitution à la valeur nominale de CHF 100.–

Variante 3: restitution au prix de CHF 130.–

Solutions

Variante 1:

CHF 120: 1,064,75 – CHF 0 = 90,99

Des frais d’acquisition du revenu à hauteur de CHF 91.– sont générés; ils ne doivent pas être imputés sur le certificat de salaire!

Variante 2:

CHF 120: 1,064,75 – CHF 100 = CHF –9.–

Aucun frais d’acquisition du revenu n’est généré ici.

Variante 3:

CHF 120: 1,064,75 – CHF 120 = CHF –29.–

Il n’y a pas non plus ici de frais d’acquisition du revenu; un revenu supplémentaire de CHF 10.– selon l’art. 12 al. 4 OPart et de CHF 29.– selon l’art. 11 OPart (soit un total de CHF 39.–) doit même être imposé, car cette variante satisfait en effet au critère de la levée anticipée d’un délai de blocage.

L’art. 17b al. 2 LIFD ne permet pas de conclure si l’abattement de 6% peut être appliqué aux années de blocage commencées. Comme indiqué, les articles 11 et 12 OPart comportent un indice. L’auteur estime que ce qui s’applique lors du calcul du revenu supplémentaire en cas de levée du délai de blocage ou de restitution à une valeur inférieure à la valeur vénale doit systématiquement aussi s’appliquer lors de l’acquisition des actions de collaborateur.

Les options de collaborateur sont en principe des options call. En tant que telles, elles donnent le droit au collaborateur (sans pour autant le contraindre) à acheter des actions de l’employeur ou d’une société du groupe à un prix fixé à l’avance pendant une durée convenue à l’avance. Les options de collaborateur se distinguent des options normales par leurs durées plutôt longues (généralement entre trois et dix ans) et par des conditions spéciales réglées dans le contrat régissant les options de collaborateur. On peut compter parmi de telles conditions, notamment les délais de blocage ou la naissance du droit d’exercice (vesting).

La circ. n° 5 fait la différence entre options librement transférables et options bloquées. Les premières sont imposées lors de l’attribution, la différence entre la valeur effective de l’option et le prix d’attribution étant déterminante. Leur imposition ne sera pas évoquée plus en détail, car de telles options sont rares. L’attribution d’options bloquées était jusqu’à présent beaucoup plus fréquente. La circ. n° 5 considère que les options de collaborateurs dont les délais de blocage sont supérieurs à cinq ans et les durées supérieures à dix ans ne peuvent pas être évaluées et doivent être imposées lors de leur exercice. Théoriquement, une évaluation serait certes possible, mais l’attribution d’options de collaborateur doit avoir pour but et pour finalité la possibilité pour les collaborateurs de prendre possession d’actions de leur entreprise dans un délai raisonnable. C’est la raison pour laquelle la plupart des entreprises ont émis des options évaluables qui avaient donc des délais de blocage inférieurs à cinq ans et des durées inférieures à dix ans. Les options évaluables des collaborateurs étaient imposables au moment de l’attribution. Les entreprises démontraient la valeur des options grâce à des méthodes de mathématiques financières. L’une des méthodes privilégiées était celle développée par deux prix Nobel, à savoir Black et Scholes.

Les premières réactions à la circ. n° 5, notamment à l’imposition de l’attribution, ont été positives. Nombreux étaient ceux qui en attendaient un avantage pour le site Suisse, certains pays ayant également introduit l’imposition au moment de l’attribution. De nombreux cadres ont acquis des options dans l’espoir de réaliser un important gain en capital exonéré d’impôts au moment de l’exercice. Or ces espoirs ont été brisés lors de l’éclatement de la bulle informatique. Des critiques se sont alors élevées contre la pratique actuelle en matière d’imposition. Elles n’émanaient pas seulement des collaborateurs, mais aussi des représentants des autorités fiscales.

Tant que les cours des actions ont progressé au-delà du prix d’exercice, l’imposition au moment de l’attribution était avantageuse pour le collaborateur, car il pouvait en effet réaliser un bénéfice exonéré d’impôts au moment de l’exercice. Dès que le cours des actions est, en revanche, tombé au-dessous du prix d’exercice, l’exercice n’avait plus aucun sens, car le collaborateur aurait alors enregistré une perte. Au final, le collaborateur a payé des impôts au moment de l’attribution, qu’il n’a pas été en mesure de couvrir avec le gain escompté. Dans de telles situations, c’est le fisc qui était gagnant. D’un autre côté, le fisc figurait également du côté des perdants. Des représentants des autorités de taxation ont regretté que les méthodes de mathématiques financières utilisées et leurs paramètres étaient difficiles à contrôler. La question de savoir si la volatilité historique aurait pu être utilisée dans la formule à la place de la volatilité implicite s’est par exemple posée. Les cas n’étaient pas rares où les autorités et les experts des entreprises obtenaient des valeurs fiscales différentes pour les options de collaborateur.

La plupart des Etats imposent les options de collaborateur au moment de l’exercice. Les rares Etats (BE NL) qui connaissaient l’imposition au moment de l’attribution procèdent désormais également à l’imposition au moment de l’exercice. Avec sa pratique actuelle de l’imposition au moment de l’attribution, la Suisse est hors-jeu. Quand un collaborateur reçoit à l’étranger des options évaluées selon des critères suisses, s’installe ensuite en Suisse et les y exerce, cela peut déboucher sur une non-imposition. A l’inverse, un départ de Suisse peut entraîner une «double imposition»: la Suisse procède à l’imposition au moment de l’attribution et l’Etat étranger en fait ultérieurement de même lors de l’exercice.

La question de l’imposition des options de collaborateurs de sociétés start-up a été discutée pour la première fois pendant les consultations relatives à la loi fédérale sur les sociétés de capital-risque. Afin de répondre aux questions soulevées, le Conseil fédéral a mis en place un groupe de travail mixte, qui a notamment proposé dans son rapport du 21 décembre 2001, une imposition à la date de l’acquisition irrévocable du droit d’exercice en plus de l’imposition au moment de l’attribution. Ce rapport a été lu avec attention par le Tribunal administratif du canton de Zurich dans un cas en instance. Dans sa décision du 20 novembre 2002, il a demandé au service cantonal des impôts de Zurich d’imposer les options du recourant au moment de l’acquisition irrévocable du droit. Il faut entendre par là la date à laquelle le droit d’exercice est définitivement acquis. Les plans de participation des collaborateurs des entreprises soumises à des législations anglo-saxonnes lient ainsi la naissance du droit d’exercice à la réalisation de différentes conditions. L’employeur peut par exemple exiger que le collaborateur ne résilie pas les rapports de travail dans les deux ou trois ans suivant l’attribution. Une analyse de l’AFC a révélé que cette décision était légale, car elle se fondait sur l’acquisition irrévocable du droit d’exercice. Une analyse d’autres plans de participation soumis à des législations anglo-saxonnes a cependant révélé qu’ils comportaient généralement encore d’autres conditions. Ainsi le collaborateur peut à nouveau perdre le droit d’exercice après l’acquisition, si la direction ne souhaite p.ex. plus maintenir le plan. Il est également possible que le collaborateur ne puisse plus exercer les options qu’au cours d’une certaine période après une résiliation (clause dite de «Truncation»).

Dans sa lettre-circulaire du 6 mai 2003 sur l’imposition des options de collaborateurs, l’AFC invitait les administrations cantonales des contributions à procéder à l’imposition au moment du «vesting» en présence d’une acquisition irrévocable du droit d’exercice. En présence de conditions supplémentaires, l’AFC prescrivait en revanche l’imposition au moment de l’exercice. Certains auteurs y ont vu une modification de la pratique. L’auteur estime qu’il n’en est rien, car l’AFC prescrivait déjà l’imposition au moment de l’exercice dans la circ. n° 5 quand une option de collaborateur était assortie de nombreuses conditions (cf. 2.2, al. 2). La lettre-circulaire précitée matérialisait donc la pratique existante. On constate cependant aujourd’hui que peu d’entreprises, généralement suisses, ont demandé l’imposition au moment de l’attribution ces dernières années.

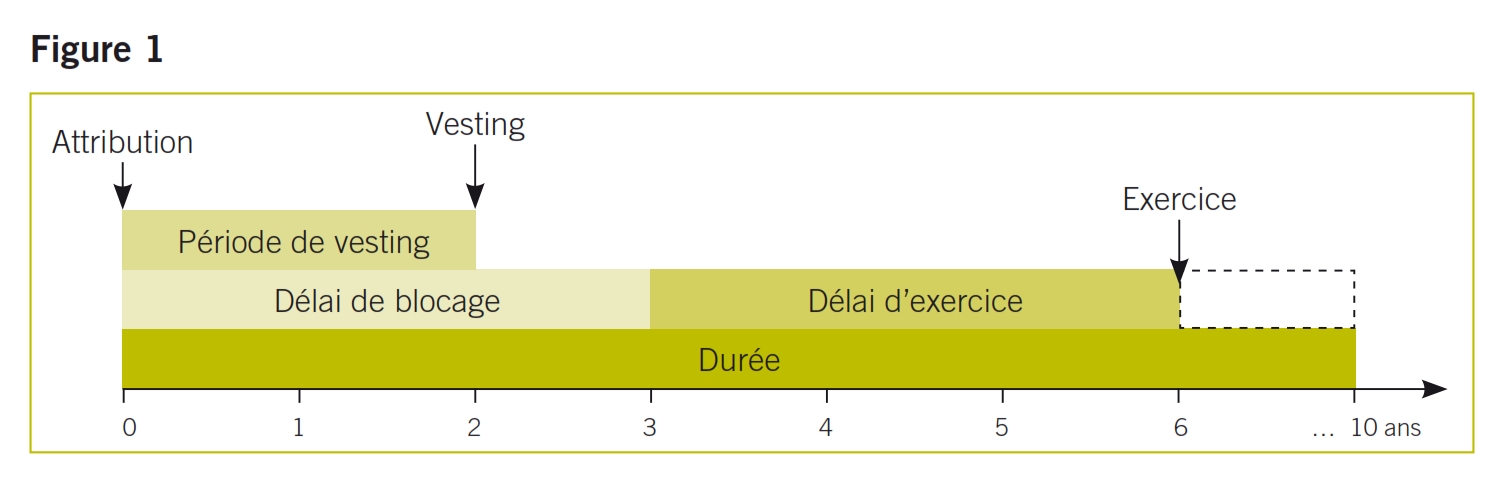

La pratique existante en matière d’imposition avec les trois moments pour l’imposition peut être représentée d’un point de vue graphique comme dans la figure 1.

Trois moments pour l’imposition n’étaient pas particulièrement favorables à la sécurité du droit, raison pour laquelle des voix réclamant une solution plus sûre en termes de droit se sont fait entendre de lege ferenda.

Le Conseil fédéral a mis le rapport précité du 21 décembre 2001 en consultation, parce qu’il formulait des propositions de loi. Tous les participants à la consultation ont accueilli favorablement l’imposition au moment de l’exercice proposée. L’imposition au moment de l’exercice équivalant à un durcissement de la pratique en matière d’imposition, le groupe de travail mixte a proposé d’accorder un abattement de 10% sur l’avantage appréciable en argent, toutefois limité à 50%, ce qui correspond à cinq années de blocage. Le groupe de travail espérait également de cette solution un avantage pour le site Suisse dans un contexte international. Dans son message du 17 novembre 2004, le Conseil fédéral proposait cette méthode d’imposition.6 Les partis bourgeois ont suivi cette proposition. Les partis de gauche ont en revanche brandi la menace du référendum, car cette proposition ferait des cadeaux fiscaux aux gros salaires. La menace de référendum a paralysé les consultations. Les commissions préparatoires ont exigé des rapports supplémentaires sur les conséquences fiscales. Le Conseil fédéral a fait avancer le projet avec l’arrêté de planification du 28 avril 2010 qui portait sur des mesures contre les rémunérations excessives dans les banques et les assurances. Il a renoncé à l’abattement maximal de 50%! La loi fédérale régissant l’imposition des participations de collaborateur a ainsi pu être adoptée par les Chambres le 17 décembre 2010.

L’art. 17b al. 3 LIFD retient le principe selon lequel l’avantage appréciable en argent résultat des options de collaborateur bloquées ou non cotées est imposé à la date de l’exercice. L’intégralité de la différence entre la valeur vénale de l’action à l’exercice et un éventuel prix d’exercice est imposée.

L’art. 17b al. 1 LIFD en relation avec l’art. 17b al. 3 LIFD laisse à penser que les options cotées sont imposables comme revenu lors de l’acquisition. Comme l’attribution d’options cotées et donc librement négociables sera rare en raison de l’absence d’attachement à l’entreprise, l’imposition au moment de l’attribution constitue une exception de fait. L’imposition porte donc sur le cours de bourse. En l’absence d’un tel cours, la question de l’évaluation des options ne se pose plus, comme dans l’ancienne pratique. Les options non cotées sont à présent imposables au moment de l’exercice (voir les explications ci-dessus au point 3.1).

Le législateur a introduit l’impôt proportionnel à l’art. 17d LIFD. Quand le contribuable n’avait pas son domicile fiscal ou son lieu de séjour en Suisse pendant toute la durée entre l’acquisition et la naissance du droit d’exercice des options bloquées de collaborateur, les avantages appréciables en argent sont imposés au prorata de la durée passée en Suisse par rapport à l’ensemble de la durée. Cette formulation remonte au rapport de l’Organization for Economic Cooperation and Development (OECD) du 23 août 2004 «Cross-border Income Tax Issues Arising from Employee Stock Option Plans» (ci-après rapport de l’OCDE). A l’époque, l’OCDE avait proposé l’impôt proportionnel dans son rapport, parce que l’avantage appréciable en argent pouvait être «gagné» lors de l’exercice de l’option dans deux ou plusieurs pays. L’introduction de l’impôt proportionnel a conditionné l’introduction de l’impôt à la source élargi à l’art. 97a LIFD pour les cas d’exportation ou l’avantage appréciable en argent revenait au collaborateur lors d’une prise de domicile ultérieure à l’étranger. L’art. 17d LIFD n’a pas pleinement satisfait les représentants d’entreprises exerçant une activité internationale. La notion de «naissance du droit d’exercice» signifiait-elle l’acquisition irrévocable du droit conformément à la pratique antérieure où le vesting (révocable)? Le Conseil fédéral vient à présent de régler cette question dans l’OPart.

Comme indiqué, l’OCDE a lié l’impôt proportionnel à l’existence d’un rapport de travail. Dans la perspective de la teneur de l’art. 17d LIFD et du commentaire relatif à la convention-type de l’OCDE visant à éviter la double imposition du revenu et de la fortune, il est logique de décrire la «période de vesting» comme la durée entre l’octroi de participations de collaborateur par l’employeur et la naissance du droit d’exercice. Il ressort du commentaire OCDE (notamment des chiffres 12.8 et 12.9 relatifs à l’art. 15) que l’acquisition du droit d’exercice n’a pas besoin d’être irrévocable. A cela s’ajoute qu’aux termes de la jurisprudence la plus récente le commentaire OCDE qui fut complété en 2010, a en principe un effet liant pour les Etats membres.7 Aussi, l’art. 3 OPart répond-il à la question de savoir quand naît le droit d’exécution, en référence à la notion de «vesting».

D’expérience, le «vesting» coïncide certes avec l’expiration du délai de blocage dans presque tous les plans d’options. Exceptionnellement, il est cependant possible que le délai de blocage de l’exécution aille au-delà de la date du «vesting» (voir également la figure 1). Selon l’art. 3 al. 2 OPart, un tel délai de blocage prolongé est sans importance, car le droit d’exercice est né préalablement avec la réalisation des conditions contractuelles, à savoir dès la fin de la «période de vesting». Cela évite à présent le risque de double imposition partielle dans les relations internationales entre la fin de la période de vesting et la fin du délai de blocage. Mais, cette disposition facilite aussi le calcul de l’avantage appréciable en argent pour l’impôt proportionnel réglé en détail aux art. 7 et 8 OPart.

L’art. 7 OPart dispose les éléments à attester et les modalités de calcul lors de la réalisation des options de collaborateur. Les jours de travail doivent être insérés dans la formule selon l’art. 7 al. 2 OPart. L’art. 17d LIFD laisse certes à penser que la formule devrait se baser sur les jours de résidence. Le commentaire OCDE se prononce toutefois clairement en faveur des jours de travail. La circulaire à paraître décrira les modalités de détermination des jours de travail. La méthode de calcul selon l’art. 7 OPart doit être illustrée à l’aide de l’exemple suivant, les jours de travail correspondant ici aux jours civils dans un esprit de simplification.

Exemple

1er mars 2011: x reçoit 1000 options de la société mère américaine qui l’emploie; la période vesting est de deux ans (2 x 365 = 730 jours; 1er mars 2011 au 28 février 2013).

31 décembre 2011: x est nommé directeur de la filiale suisse et arrive illico en Suisse, où il travaille 425 jours jusqu’à la fin de la période de vesting (1er janvier 2012 au 28 février 2013).

11 novembre 2014: x exerce toutes les options et obtient ainsi un avantage appréciable en argent de CHF 60 000.–.

(CHF 60 000 x 425 jours de travail en Suisse)

(730 jours de période de vesting)

= CHF 34 931.– sont donc imposables en Suisse avec le reste du revenu.

Le résultat précité peut encore diverger selon la définition des jours de travail dans la nouvelle circulaire. Cet exemple montre néanmoins que la Suisse ne peut pas imposer l’intégralité de l’avantage appréciable en argent résultant de la réalisation des options de collaborateur. C’est déjà ce qu’indiquaient les différentes conventions de double imposition (CDI) et le commentaire de l’OCDE. Eu égard à l’OPart, le fait qu’un autre pays impose l’avantage appréciable en argent au prorata ou non n’importe plus désormais. L’ensemble de l’avantage appréciable en argent ne peut pas être utilisé pour la détermination du taux selon l’art. 7 LIFD, car la «part étrangère» de l’avantage appréciable en argent concerne une autre année fiscale.

Dans cet alinéa, le départ est traité comme l’état de fait inverse de l’arrivée prévu à l’art. 7 OPart ci-dessus. En cas de départ à l’étranger, l’employeur suisse doit déclarer la réalisation et attester le nombre de jours durant lesquels le collaborateur a résidé en Suisse au cours de la «période de vesting» ainsi que l’avantage appréciable en argent et, enfin, s’acquitter de l’impôt à la source conformément à l’art. 100 al. 1 let. d LIFD (art. 8 al. 1 OPart). L’impôt à la source qui doit être prélevé est aussi qualifié d’impôt à la source élargi, car il est lié à une prestation de travail qui a été accomplie dans le passé en Suisse.

Exemple

1er mars 2011: Y reçoit 1000 options de la société mère suisse qui l’emploie.

Le délai de blocage est de 2 ans (2 x 365 = 730 jours); il correspond ici à la période de vesting entre le 1er mars 2011 et le 28 février 2013.

31 décembre 2011: Y est nommé directeur de la filiale allemand et part aussitôt en Allemagne. En Suisse, il a donc travaillé 300 jours pendant le délai de blocage ou la période de vesting.

11 novembre 2014: Y exerce toutes les options et obtient ainsi un avantage appréciable en argent de CHF 60 000.–.

(CHF 60 000 x 300 jours de travail en Suisse)

(730 jours de période de vesting)

= CHF 24 657.–

La société mère doit donc déclarer l’exercice aux autorités fiscales du canton de son siège et s’acquitter d’un impôt à la source de CHF 2835,55 (11,5% sur CHF 24 657.–). Comme indiqué ci-dessus au point 5.2, le résultat peut différer en fonction de la définition des jours de travail dans la nouvelle circulaire.

L’impôt proportionnel s’applique également par analogie quand le collaborateur travaille pour son employeur dans plusieurs pays pendant la période de vesting (art. 9 OPart). Cela concerne notamment les cas où les collaborateurs arrivent de l’étranger, s’installent pendant une courte durée en Suisse et repartent avant même l’expiration de la période de vesting ou inversement. Comme indiqué précédemment, il importe peu que l’importation ou l’exportation concerne un pays qui ignore l’impôt proportionnel. Avec l’OPart, la Suisse ne peut imposer que la part qui la concerne.

Lorsque les participations de collaborateurs improprement dites à l’art. 17a al. 2 LIFD ont été définies comme de simples expectatives sur des indemnités en espèces dans le message du 17 novembre 2004, le Conseil fédéral a qualifié les Restricted Stock Units (= RSU) ou les Restricted Stock Awards (= RSA) de participations improprement dites, tout en les délimitant par rapport à de simples expectatives sur des indemnités en espèces. Il estimait que leur imposition était nécessaire en cas d’acquisition future.8 D’après les connaissances actuelles, elles peuvent être assimilées aux options de collaborateurs proprement dites. Les expectatives sur des actions de collaborateur permettent au collaborateur d’espérer ultérieurement la possibilité d’acquérir un certain nombre d’actions, soit à titre non onéreux, soit à des conditions préférentielles. Le transfert des actions est alors généralement lié à des conditions, comme par exemple l’existence future de rapports de travail. Les RSU peuvent donc être considérés comme des «Zero Strike Options».9 L’assimilation aux options proprement dites semblait donc logique (voir l’art. 5 al. 2 OPart), ce qui a pour conséquence de les soumettre également à l’impôt proportionnel.

Comme le montrent les art. 7 et 8 OPart, l’impôt proportionnel s’applique également aux participations de collaborateurs improprement dites. Elles sont relativement difficiles à délimiter par rapport aux expectatives sur des actions de collaborateur, raison pour laquelle la définition suivante n’est pas définitive: on qualifie de participations de collaborateurs improprement dites les systèmes d’incitation liés aux fonds propres ou au cours des actions, qui n’offrent généralement pas au collaborateur de participation au capital propre de l’employeur mais seulement une prestation en argent déterminée sur la base de l’évolution de valeur du titre de base. Ces instruments ne concédant régulièrement aucun droit supplémentaire aux collaborateurs, tels que des droits de vote ou aux dividendes, les participations de collaborateurs improprement dites sont fiscalement considérées comme de simples expectatives jusqu’à leur réalisation. Les Phantom Stocks et les Stock Appreciation Rights (= SAR) ainsi que des formes de co-investissement sont considérés comme les formes les plus fréquentes de participations de collaborateurs improprement dites.

Les explications dans les première et deuxième parties relatives à la loi et à l’OPart peuvent être représentées comme dans la figure 2.

L’auteur renonce ici à commenter en détail les différentes indications exigées aux art. 5 et 6 OPart. Ces indications ne nécessitent aucune explication supplémentaire. Il suffit juste de rappeler que les autorités fiscales exigeaient déjà ces informations dans la pratique antérieure. Les employeurs sont libres de définir leurs attestations; il n’y a aucune obligation d’employer une certaine formule. En règle générale, les employeurs remettront aux collaborateurs les attestations conjointement avec le certificat de salaire. Il n’y a que dans les cas où le collaborateur a établi son domicile à l’étranger ou a mis fin aux rapports de travail avant la réalisation, qu’une communication directe aux autorités fiscales est prescrite (voir l’art. 10 OPart concernant le décompte de l’impôt à la source et l’art. 15 OPart concernant la remise au canton de résidence).

Certains auteurs ont regretté l’absence de dispositions transitoires dans la loi fédérale régissant l’imposition des participations de collaborateur. L’auteur estime cependant que de telles dispositions sont inutiles. La pratique existante est maintenue pour les actions de collaborateur. Le nouveau droit s’applique aux options de collaborateurs proprement dites ou improprement dites et aux expectatives sur des actions de collaborateur attribuées après le 1er janvier 2013, ce qui signifie que l’imposition coïncide avec l’exercice ou la réalisation. L’art. 18 OPart ne concerne que les cas où les options ont été attribuées avant le 1er janvier 2013, mais réalisées après cette date: l’attestation se fonde alors sur le nouveau droit.

Si des participations de collaborateur ont, en revanche, été imposées avant le 1er janvier 2013, aucune attestation n’est requise (voir l’art. 18 phrase 2 OPart). Les rulings fiscaux selon le droit antérieur qui garantissaient à un employeur et à ses collaborateurs l’imposition au moment de l’attribution ou l’imposition au moment du «vesting» pour des options de collaborateur restent donc valables tout au long de la période fiscale 2012. S’il n’y a pas dans le ruling fiscal de réserve temporelle concernant l’entrée en vigueur de la loi, l’imposition au moment de l’attribution ou l’imposition au moment du «vesting» selon le droit antérieur ne sont plus autorisées dès la période fiscale 2013.

L’auteur espère que la loi et l’OPart ont créé les bases d’une pratique propre à assurer la sécurité juridique lors de l’imposition des participations de collaborateur. Malheureusement, la nouvelle circulaire sera publiée avec un peu de retard. L’auteur peut toutefois assurer que l’OPart permettra de répondre aux principales questions relatives à l’introduction d’un plan de participation des collaborateurs. Si ce n’est pas le cas, l’AFC ou les autorités cantonales des contributions vous renseigneront volontiers. Il est éventuellement envisageable de prévoir un ruling fiscal, s’il s’agit de questions relatives au vesting, à la définition de la valeur de la formule, des jours de travail et autres.

* Le présent exposé repose notamment sur une conférence tenue le 8 septembre 2011 lors des journées des fiduciaires à Davos. L’exposé reproduit la vision personnelle de l’auteur, dans la mesure où il évoque les questions non résolues en relation avec la nouvelle circulaire de l’AFC.

- RO 2004, p. 575 ss.

- Voir l’arrêt du 26 août 2010 du Tribunal administratif du canton de Schwyz, en la cause N, ATA II 2010 73, consid. 2.2.1.

- Voir Revue fiscale 2003, p. 570.

- ATA II 2010 73, consid. 2.2.3.

- Zürcher Steuerpraxis 4/2002, p. 302.

- Voir RO 2004, p. 575 ss.

- Voir à ce sujet l’arrêt du 28 novembre 2005 du Tribunal fédéral, 2A.239/2005, consid. 3.4.5.

- RO 2004, p. 595.

- A. Risi et R. Schmid, IFF Forum für Steuerrecht 2005, p. 205.