Dans l’article ci-dessous, les auteurs expliquent les clarifications nécessaires en matière d’autorisations de travail et de séjour pour les nouveaux arrivants en Suisse et le fonctionnement de la procédure administrative dans les différentes situations.

La première question qui se pose lorsqu’un employeur suisse souhaite engager un collaborateur venant de l’étranger est celle de l’autorisation de travail. En principe, les ressortissants étrangers ont besoin d’une autorisation pour toute activité professionnelle en Suisse. La délivrance d’autorisations de travail et de séjour dépend alors de conditions et limitations diverses selon la nationalité du travailleur.

En vue de la délivrance, il est utile d’apporter les précisions détaillées dès que possible afin d’éviter tout ralentissement des interventions en Suisse. Les clarifications nécessaires à cet effet et le mode de fonctionnement de la procédure administrative dans les différentes situations sont expliqués dans l’article ci-dessous. Les risques et les conséquences pénales du non-respect des prescriptions du droit des autorisations sont également présentés. Enfin, les auteurs mettent en lumière les aspects fiscaux de la question des autorisations.

L’accord sur la libre circulation des personnes (ALCP) entre la Suisse et l’Union européenne s’applique depuis 2002. Depuis le 1er juin 2016, cet accord s’applique pleinement à tous les ressortissants des 27 États membres de l’Union européenne et des États membres de l’AELE1.

Du fait de la validité de l’accord de libre circulation et compte tenu de l’exercice d’une activité professionnelle sur le territoire contractuel, le ressortissant d’un État membre de l’UE / l’AELE peut recevoir une autorisation de séjour pratiquement sans limitation ni condition.

Le Conseil fédéral a décidé d’appliquer la clause de sauvegarde prévue par l’accord de libre circulation au 1er juin 2017 aux ressortissants de Bulgarie et de Roumanie (EU-2). Cela signifie qu’un contingent est réintroduit pendant un an pour les ressortissants de ces États. Depuis le 1er janvier, l’ALCP s’applique aussi à la Croatie. Actuellement, des dispositions transitoires sont encore en vigueur pour les ressortissants croates avec des restrictions sur le marché du travail et des chiffres maximum.

Les ressortissants de pays tiers ne faisant pas partie de l’UE et de l’AELE ne sont pas soumis à l’ALCP, mais à la loi sur les étrangers (LEtr). Une autorisation de travail n’est délivrée aux ressortissants de pays tiers que s’ils satisfont certaines conditions préalables et en tenant compte de contingents qui sont fixés par le Conseil fédéral (cf. ch. 4.2).

Les types d’autorisation présentés ci-dessous constituent à la fois des autorisations de travail et de séjour. Les autorisations se divisent comme suit:

- Autorisation de 120 jours: cette autorisation est limitée à 120 jours maximum sur une période de douze mois. Officiellement, il s’agit d’une autorisation L (cf. ci-dessous). Cette autorisation s’adresse principalement aux entreprises étrangères qui souhaitent détacher leurs collaborateurs en Suisse pendant moins de quatre mois. Il n’existe pas de contingent pour l’autorisation de 120 jours.

- Autorisation L: cette autorisation de courte durée est limitée à un an maximum, étant précisé qu’une prolongation à deux ans est possible. Les autorisations L sont habituellement demandées pour les collaborateurs disposant d’un contrat de travail à durée déterminée d’un an maximum. L’autorisation est contingentée (cf. ch. 4.2).

- Autorisation B: l’autorisation B est valable cinq ans. Elle peut être prolongée de cinq années supplémentaires si le rapport de travail est poursuivi. Cette autorisation est destinée aux collaborateurs qui disposent d’un contrat de travail à durée déterminée supérieure à un an ou un contrat de travail à durée indéterminée. L’autorisation est soumise à un contingent (cf. ch. 4.2).

- Autorisation C: l’autorisation C, également appelée autorisation d’établissement, autorise un séjour de durée indéterminée en Suisse. Les collaborateurs des États membres de l’UE / l’AELE reçoivent l’autorisation à l’issue d’un séjour ininterrompu de cinq ans en Suisse. Les ressortissants de pays tiers peuvent généralement demander l’autorisation après un séjour d’au moins dix ans.

- Autorisation G: pour les citoyens des États membres de l’UE / l’AELE, l’autorisation frontalière permet d’exercer une activité professionnelle en Suisse (comme indépendant ou dans le cadre d’un contrat de travail). Pour cela, les frontaliers doivent avoir leur domicile principal dans un État membre de l’UE / l’AELE et faire une fois par mois l’aller-retour depuis un domicile principal à l’étranger. Les ressortissants de pays tiers qui ont un droit de séjour permanent dans un État voisin et un domicile dans un pays étranger voisin depuis au moins six mois peuvent demander l’autorisation frontalière en vue de l’exercice d’une activité professionnelle dans la zone frontalière suisse. Il n’existe pas de contingent.

Pour le reste, outre les autorisations susmentionnées, dans le cadre de l’activité professionnelle, il existe notamment des autorisations pour les collaborateurs qui participent à des programmes de stage, pour les employés au pair et pour les transferts de cadres.2 Ces types d’autorisations ainsi que la demande des autorisations C et G ne seront cependant pas traités plus en détail dans l’article ci-dessous.

Pour les collaborateurs des États de l’UE / l’AELE, aucune autorisation n’est nécessaire pour un séjour de moins de 90 jours.3 Ils sont toutefois tenus de s’annoncer. L’annonce doit intervenir en ligne à l’aide de l’outil fourni par la Confédération.4

Les collaborateurs des États de l’UE / l’AELE qui sont engagés par des employeurs domiciliés en Suisse profitent de la liberté de circulation complète des personnes. Ils ont droit à une autorisation de séjour s’ils disposent d’un contrat de travail en Suisse.

Les collaborateurs doivent déposer une demande de séjour directement auprès du contrôle des habitants compétent pour leur lieu de résidence. Dans le cadre de la procédure d’annonce, ils doivent présenter le contrat de travail ainsi que les papiers d’identité personnels. Puis, la commune de résidence transfère la demande d’autorisation de séjour à l’autorité cantonale des migrations, qui délivre ensuite le livret pour étrangers au collaborateur.

Pour les collaborateurs de pays tiers, l’autorisation de travail et de séjour doit être demandée par l’employeur. La demande doit être adressée à l’autorité cantonale du marché du travail. Si l’autorité cantonale du marché du travail estime que l’autorisation peut être délivrée, la demande est transmise à l’Office fédéral des migrations (ODM). La troisième et dernière étape consiste pour l’Office cantonal des migrations à vérifier si la demande peut être acceptée. Une liste des autorités cantonales du marché du travail et des migrations est disponible sur le site web du Secrétariat d’État aux migrations.5

Contrairement aux citoyens de l’UE / l’AELE, les ressortissants de pays tiers n’ont aucun droit à la délivrance d’une autorisation. La décision relève de la discrétion des autorités.

Si la demande a été acceptée, l’Office des migrations rend une décision correspondante qui autorise directement l’arrivée (pour les pays sans obligation de visa) ou autorise le collaborateur à se procurer un visa d’entrée auprès de la représentation suisse à l’étranger (pour les pays avec obligation de visa).

Après l’arrivée en Suisse, le collaborateur doit s’annoncer dans les 14 jours auprès du contrôle des habitants de son lieu de résidence. Le livret pour étrangers définitif est établi par l’Office des migrations.

La durée de la procédure dépend du canton. En moyenne, la procédure dure environ six à dix semaines du dépôt de la demande jusqu’à l’établissement d’une autorisation de travail et de séjour.

Les conditions préalables à l’autorisation pour les collaborateurs de pays tiers sont relativement strictes. S’agissant des conditions personnelles, les collaborateurs doivent en particulier être très qualifiés ou très spécialisés dans leur domaine. En outre, des expériences professionnelles correspondantes sont nécessaires.

Une autre condition préalable à la délivrance d’autorisations est la priorité aux travailleurs indigènes: l’employeur doit être en mesure de démontrer qu’il n’a pu trouver aucun collaborateur suisse ou de l’UE / l’AELE pour le poste proposé. Pour cela, l’employeur doit justifier avoir fait des efforts de recherche intensifs en Suisse et dans l’UE / l’AELE.

En outre, le salaire et les qualifications du collaborateur, ainsi que le secteur économique concerné, doivent correspondre. En pratique, tel est le cas à partir d’un salaire annuel de 100 000 CHF.

Lors de la délivrance d’une autorisation de séjour ou de courte durée (c’est-à-dire autorisations B et L), les cantons sont tenus de respecter les contingents fixés par le Conseil fédéral. Outre la satisfaction des conditions personnelles, l’autorisation ne peut donc être délivrée que si les contingents de l’année civile ne sont pas encore épuisés.

Une partie des contingents est affectée aux cantons. Les autres contingents restent dans la réserve de la Confédération. Pour l’année 2017, un total de 3000 autorisations de séjour (B) et 4500 autorisations de courte durée (L) sont disponibles.

Selon les informations de l’Office de l’économie et du travail (AWA), les contingents du canton de Zurich pour l’année 2017 sont déjà épuisés. Les cantons peuvent demander au Secrétariat d’État aux migrations (SEM) des contingents supplémentaires issus de la réserve après l’attribution de tous les contingents disponibles.

Il est donc recommandé de clarifier au préalable l’état actuel des contingents de chaque canton lors de la planification.

Une demande d’autorisation de travail doit contenir une motivation détaillée attestant de la satisfaction des conditions préalables pour la délivrance de l’autorisation.

En particulier, les documents et informations ci-après doivent être fournis avec la demande:

- Formulaire de demande cantonal complété

- Contrat de travail

- Copie du passeport du collaborateur

- CV détaillé du collaborateur

- Diplôme universitaire, certificats de formations continues

- Références

- Description détaillée des postes en Suisse

- Extrait du registre du commerce de l’employeur suisse

- Informations sur le salaire brut et les composantes salariales supplémentaires en CHF

- Informations détaillées sur la nécessité d’engager l’étranger pour le poste en Suisse

- Raison pour laquelle le poste n’a pas pu être pourvu avec un Suisse ou un citoyen de l’UE / l’AELE

- Informations sur l’offre d’emploi, y compris rapport sur les candidatures reçues

Dès lors que les documents à fournir ne sont pas rédigés dans la langue officielle du canton suisse concerné, ils doivent généralement être traduits. Certains cantons acceptent déjà différents documents en langue anglaise.

En raison de la motivation détaillée de la demande, ainsi que des nombreux documents qui doivent être préparés par l’employeur ou obtenus par le collaborateur étranger, il est nécessaire de planifier l’engagement suffisamment tôt et consciencieusement.

Le détachement est l’exercice en Suisse d’une activité de service pour une durée déterminée dans le cadre d’un rapport contractuel avec un employeur dont le siège est à l’étranger. Les collaborateurs détachés restent soumis au contrat de travail avec l’employeur dans le pays d’origine.

L’accord de libre circulation ne s’applique pas aux détachements. Pour les citoyens de l’UE / l’AELE, la loi sur les étrangers requiert une autorisation de travail en cas d’intervention comme travailleur détaché, comme pour les ressortissants de pays tiers (cf. ci-dessus, ch. 3).

Pour les interventions durant jusqu’à 90 jours par année civile, les collaborateurs détachés depuis des pays de l’UE / l’AELE peuvent (quelle que soit leur nationalité) s’annoncer dans le cadre de la procédure d’annonce en ligne (cf. ch. 3.1). La seule différence entre les citoyens de l’UE / l’AELE et les ressortissants de pays tiers est que la procédure d’annonce simplifiée ne s’applique aux ressortissants de pays tiers que s’ils ont été admis sur le marché du travail dans un État de l’UE / l’AELE au moins douze mois avant le détachement en Suisse.

Il convient de tenir compte du fait que, d’une part, le collaborateur ne doit pas être annoncé plus de 90 jours par année civile et, d’autre part, l’entreprise étrangère ne doit pas envoyer de collaborateurs en Suisse pour plus de 90 jours par année civile.

Selon la loi sur les étrangers, l’arrivée ou le départ illégal, le séjour illégal et l’activité professionnelle sans autorisation peuvent être punis d’une peine privative de liberté d’un an au plus ou d’une peine pécuniaire.6 Les personnes qui facilitent l’entrée, la sortie ou le séjour illégal d’un étranger ou emploient des étrangers sans autorisation sont passibles des mêmes peines.7

Outre la sanction pénale, un manquement aux dispositions de la loi sur les étrangers peut aussi avoir des conséquences annexes, telles que les atteintes à la réputation. En particulier, les entreprises peuvent faire l’objet d’une interdiction de prestations de service lors de détachements en Suisse et se retrouver sur une «liste noire» du Secrétariat d’État à l’économie (SECO). Cette liste est publique.8

Selon l’article 3 de la loi sur l’impôt fédéral direct (LIFD), une personne physique justifie d’un assujettissement illimité par le rattachement personnel à la Suisse. Cela signifie que la personne doit être domiciliée ou séjourner en Suisse du point de vue fiscal. Une personne a son domicile en Suisse au regard du droit fiscal lorsqu’elle y réside avec l’intention de s’y établir durablement. Une personne séjourne en Suisse au regard du droit fiscal lorsqu’elle y réside pendant 30 jours au moins et y exerce une activité lucrative ou lorsqu’elle y réside pendant 90 jours au moins sans y exercer d’activité lucrative.

En principe, un collaborateur dont la situation en matière d’autorisation est traitée dans le cadre de la procédure d’annonce en ligne ou qui dispose d’une autorisation de 120 jours justifie aussi déjà d’un assujettissement illimité en Suisse conformément au droit national. Toutefois, le droit d’imposition suisse concernant les revenus de l’activité professionnelle est souvent limité en cas de courts séjours du fait de la convention de double imposition (CDI) en vigueur. Les CDI prévoient en principe que le droit d’imposition des revenus de l’activité professionnelle dans le pays d’origine du collaborateur reste valable dès lors que le collaborateur concerné ne séjourne pas plus de 183 jours en Suisse et que l’employeur suisse ne supporte pas de coûts salariaux ou que les coûts salariaux ne sont pas répercutés sur l’employeur suisse.

Dans certains cantons suisses, tels que Zurich et Zoug, le concept de l’employeur de fait est toutefois appliqué. Dans le canton de Zurich, les détails concernant les conditions préalables à l’existence d’un employeur de fait sont consignés dans une notice d’information.9 En principe, il existe un employeur de fait quand l’employeur présente la majorité des caractéristiques typiques suivantes:

- La nature de la prestation fournie fait-elle partie intégrante de l’activité commerciale de l’entreprise suisse?

- L’entreprise suisse assume-t-elle la responsabilité et le risque de la prestation du collaborateur détaché?

- L’entreprise suisse exerce-t-elle la souveraineté de direction?

- Dans quelle mesure une intégration dans l’organisation de l’entreprise suisse intervient-elle?

- L’entreprise suisse supporte-t-elle les coûts salariaux?

Si l’employeur de fait se trouve en Suisse, il existe en principe un assujettissement à l’impôt à la source (cf. ch. 7.2) dès le premier jour de l’activité professionnelle. En revanche, si l’employeur de fait se trouve à l’étranger, une demande d’exonération de l’impôt suisse à la source peut être présentée à l’office cantonal de l’impôt à la source. En principe, lors de détachements, l’existence de l’employeur de fait est vérifiée à partir de trois mois.

Au plus tard après un séjour en Suisse de deux ans dans le cadre d’un détachement, l’existence d’un employeur de fait en Suisse est présumée en principe. Pour les détenteurs d’une autorisation B, il existe donc très souvent un assujettissement illimité en Suisse.

Dans les situations transfrontalières, le domicile fiscal à l’étranger est conservé dans certains cas. Du point de vue fiscal, cela signifie qu’il n’existe qu’un assujettissement limité concernant les revenus professionnels réalisés en Suisse.10

Tel est en particulier le cas des résidents hebdomadaires internationaux et des frontaliers. Les frontaliers et les résidents hebdomadaires à proximité de la frontière reçoivent souvent une autorisation G spéciale. Pour les résidents hebdomadaires internationaux dont le domicile familial est plus éloigné, une autorisation L ou B est souvent demandée selon la durée du séjour.

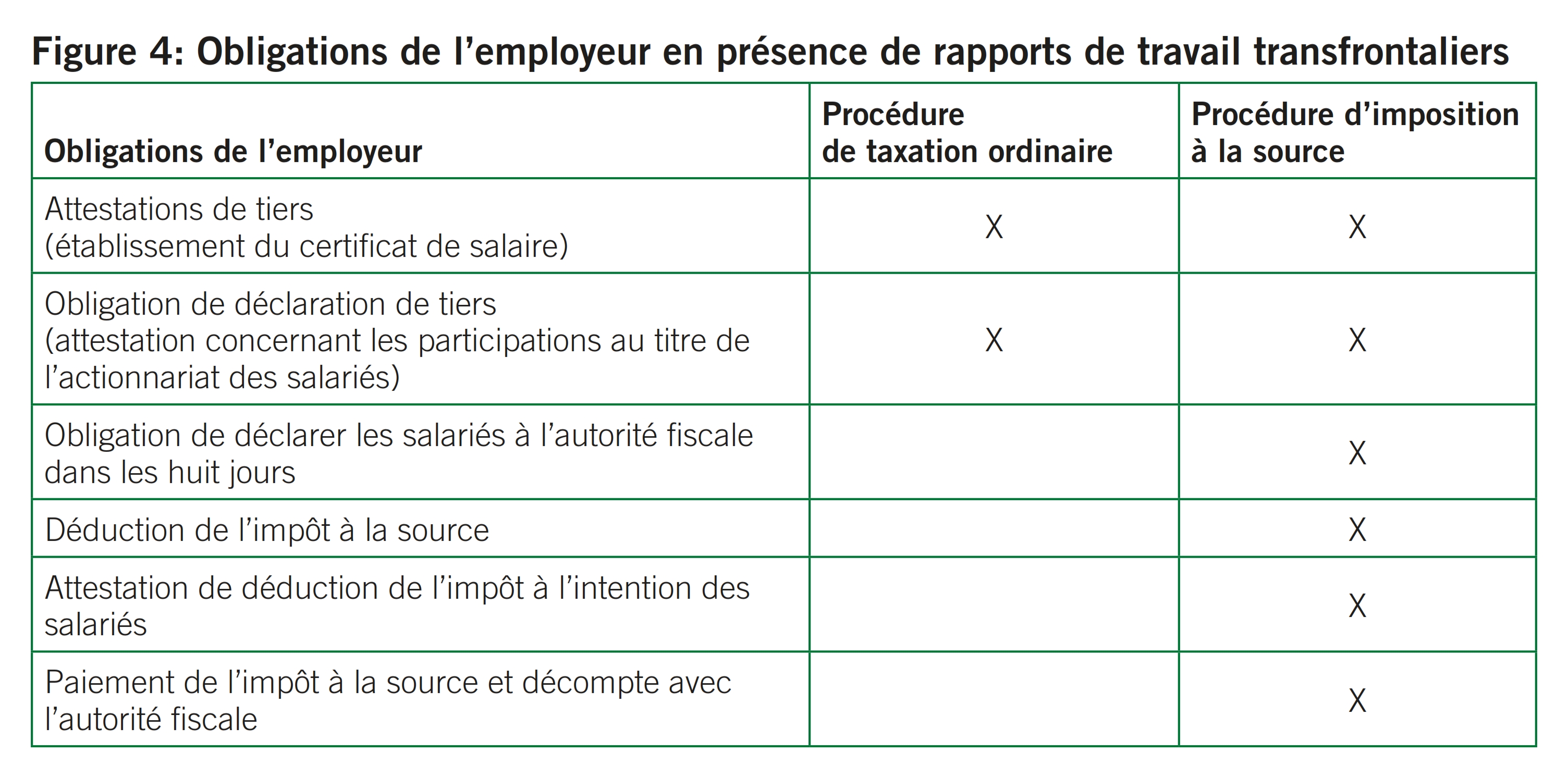

Pour les nouveaux arrivants venus de l’étranger, l’impôt sur le revenu est généralement prélevé dans le cadre de la procédure d’imposition à la source11.

Sur le plan fiscal, il importe donc peu qu’une personne soit titulaire d’une autorisation G, B ou L. L’employeur est en principe tenu de régler l’impôt à la source sur les revenus de l’activité professionnelle et de le remettre directement à l’administration fiscale compétente.12

Exceptionnellement, l’imposition intervient dans le cadre de la procédure ordinaire et donc par le dépôt d’une déclaration de revenus. Tel est en particulier le cas quand la personne qui arrive est mariée à un citoyen suisse ou titulaire d’une autorisation C. Il est aussi possible de combiner la procédure de l’imposition à la source et le dépôt d’une déclaration de revenus. Tel est notamment le cas quand les revenus professionnels annuels sont supérieurs à 120 000 CHF.13 Il en ressort qu’il est indispensable d’évaluer chaque situation individuellement pour déterminer la procédure administrative correcte.

En principe, la procédure de l’imposition à la source est maintenue jusqu’à ce que le contribuable obtienne l’autorisation C. Pour les citoyens de l’UE / l’AELE soumis à l’assujettissement limité dont le domicile familial est à l’étranger, il convient en principe de retenir l’impôt à la source de l’employeur même s’ils obtiennent une autorisation C à l’issue d’une période de cinq ans. Dans tous les autres cas, le «changement de système» en faveur de la procédure fiscale ordinaire intervient le mois suivant l’obtention de l’autorisation C.

Dans la mesure où les contribuables précédemment assujettis à l’impôt à la source ne sont pas habitués au mode de perception de l’impôt dans le cadre de paiements provisoires, ce changement constitue un défi en termes de planification. Les revenus présumés doivent cependant être estimés, en particulier pour les impôts cantonaux et communaux, et les impôts d’ores et déjà réglés provisoirement sur cette base pendant l’année en cours. Pour de nombreux ressortissants étrangers, ce type de perception des impôts n’est pas courant car la retenue directe d’un impôt sur le revenu n’est pas la norme à l’étranger.

En outre, il convient de tenir compte du fait que, la première année, il arrive souvent qu’une seule déclaration de revenus doive être complétée en cours d’année. Pour une partie de l’année, l’impôt à la source a donc continué d’être réglé par l’employeur et la déclaration de revenus, ainsi que la facture fiscale provisoire, ne concernent qu’une partie de l’année. Lors de la réception de la facture fiscale provisoire pour l’année suivante, les facteurs fiscaux doivent donc être contrôlés précisément afin d’éviter que le calcul ne se rapporte pas à l’année précédente incomplète et que le paiement pour l’année suivante, au cours de laquelle la déclaration de revenus complète doit être déposée, soit trop faible. Ceci peut notamment entraîner des intérêts compensatoires négatifs, qui peuvent être évités par une modification rapide de la facture fiscale provisoire.

Si une personne est détachée provisoirement en Suisse, il convient de lui indiquer qu’elle doit s’annoncer et annoncer son départ auprès du contrôle des habitants de la commune de résidence. Lors du départ de Suisse, l’autorisation doit habituellement être retournée.

L’autorisation peut uniquement être archivée pendant une durée maximale de quatre ans pour les titulaires de l’autorisation C, s’il a été prouvé que le séjour à l’étranger est uniquement prévu pour une durée déterminée.14 En l’absence de retour en Suisse au plus tard dans les quatre ans, la personne est considérée comme un nouvel arrivant et doit demander une nouvelle autorisation de séjour.

Du point de vue fiscal, la date civile de l’annonce constitue généralement le début et la date civile de l’annonce du départ la fin de l’assujettissement en Suisse.

Selon l’art. 8 LIFD, l’assujettissement débute le jour où le contribuable prend domicile en Suisse ou y commence son séjour au regard du droit fiscal ou encore le jour où il y acquiert un élément imposable. L’assujettissement prend fin le jour du décès du contribuable, de son départ de Suisse ou le jour de la disparition de l’élément imposable en Suisse.

Si le collaborateur, pendant le détachement, avait l’obligation de présenter une déclaration de revenus, son attention est également attirée sur le fait que la déclaration de départ fiscal doit être déposée rapidement. Le délai de dépôt de la déclaration de départ fiscal est souvent compris entre 30 et 60 jours et peut souvent s’étendre à un semestre maximum.

En résumé, l’obtention d’autorisations de travail en Suisse doit toujours intervenir aussi tôt que possible, afin que l’intervention professionnelle puisse débuter comme prévu. À cet égard, une préparation consciencieuse de la demande (en particulier le rassemblement de tous les documents nécessaires) doit aussi être prise en compte en temps utile.

Il convient de tenir compte du fait qu’aucune prestation de travail ne peut être fournie en l’absence d’une autorisation de travail ou de séjour valable. Le recours à des collaborateurs sans autorisation constitue un risque considérable pour la réputation de l’employeur.

En cas de détachement en Suisse, il faut garder à l’esprit que l’employeur doit aussi demander une autorisation pour les citoyens de l’UE / l’AELE. En revanche, les citoyens de l’UE / l’AELE qui travaillent sur place peuvent demander eux-mêmes l’autorisation à la commune de résidence, sur présentation du contrat de travail.

Si les points concernant les autorisations sont tirés au clair, les aspects fiscaux doivent aussi l’être individuellement en fonction de la situation personnelle, afin que l’employeur et le travailleur honorent d’emblée correctement les obligations procédurales du droit fiscal.

Le sujet de cet article, ainsi que d’autres sujets passionnants seront mis en lumière à partir de 2018 dans le cadre d’un stage pour les Global Mobility Manager à la ZHAW. Si vous êtes intéressé, veuillez contacter: lothar.jansen@zhaw.ch.

- États de l’UE-27 / l’AELE: Allemagne, Autriche, Belgique, Bulgarie, Chypre, Danemark, Espagne, Estonie, Finlande, France, Grèce, Hongrie, Irlande, Islande, Italie, Lettonie, Liechtenstein, Lituanie, Luxembourg, Malte, Norvège, Pays-Bas, Pologne, Portugal, République tchèque, Roumanie, Royaume-Uni, Slovaquie, Slovénie, Suède.

- Art. 30 LEtr.

- Exceptions: secteurs du bâtiment, de l’horticulture, du nettoyage dans l’industrie et les entreprises, service de surveillance et de sécurité.

- https://meweb.admin.ch/meldeverfahren/?request_language=fr

- https://www.sem.admin.ch/sem/fr/home/ueberuns/kontakt/kantonale_behoerden/adressen_kantone_und.html

- Art. 115 al. 1 LEtr.

- Art. 116 al. 1 LEtr.

- https://www.seco.admin.ch/seco/fr/home/Arbeit/Personenfreizugigkeit_Arbeitsbeziehungen/freier-personenverkehr-ch-eu-und-flankierende-massnahmen/entsendung-von-arbeitnehmenden-in-die-schweiz.html

- Notice d’information concernant les employeurs de fait, Pratique dans le canton de Zurich, valable à partir du 1.1.2016.

- Art. 5 al. 1 let. a LIFD.

- Art. 83 s. LIFD.

- Art. 88 LIFD.

- Art. 90 al. 2 LIFD.

- Directives de l’Office des migrations sur le maintien de l’autorisation d’établissement du 17 novembre 2014.