L’article qui suit a pour but d’indiquer les conséquences de la nouvelle opportunité de concordance annuelle selon l’art. 72 LTVA, ainsi que de démontrer que d’après l’opinion des auteurs il en résulte, pour l’assujetti, quelques améliorations, voire des chances. Déjà sous l’empire de l’ancienne loi sur la TVA, une concordance de la taxe sur la valeur ajoutée avec les comptes annuels était prescrite; seuls sont nouveaux, au 1er janvier 2010, ses conditions cadres légales, ses effets ainsi que le formulaire.

Début 2011, l’Administration fédérale des contributions (AFC) a publié, sur son site Internet, le nouveau formulaire de rectification des décomptes de TVA soumis durant l’année (concordance annuelle ou finalisation). Un formulaire de plus, ont sans doute pensé les assujettis dans leur majorité … et ce dans le cadre des simplifications envisagées dans le domaine de la TVA!

Selon l’art. 128 al. 2 de l’ordonnance régissant la taxe sur la valeur ajoutée (OTVA) en vigueur, les assujettis doivent, dans la concordance des chiffres d’affaires prescrite par la loi, mettre en conformité les déclarations d’une période fiscale avec la clôture annuelle, en tenant compte des différents taux de l’impôt. La systématique de la concordance des chiffres d’affaires d’après la nouvelle loi régissant la taxe sur la valeur ajoutée (LTVA) ne devrait pas se différencier substantiellement des explications données dans les anciennes Instructions 2008 sur la TVA (ch. 968). L’assujetti peut donc sans autres continuer à utiliser les bons modèles appropriés pour la concordance des chiffres d’affaires.

La même disposition d’ordonnance prescrit une concordance des impôts préalables. La concordance de l’impôt préalable ne se rapporte cependant qu’à la concordance des comptes d’impôt préalable avec les impôts préalables déclarés dans les décomptes de TVA. Par conséquent, il s’agit uniquement d’une concordance de comptes au plan comptable afin d’éliminer d’éventuelles différences dans le compte. A la fin de l’exercice commercial, les comptes d’impôt préalable doivent présenter le solde «0» ou peuvent tout au plus comprendre le solde des impôts préalables non encore déclarés de la période de décompte actuelle.

Dans l’ancienne loi sur la TVA, l’AFC exigeait en partie également une vérification de la plausibilité de l’impôt préalable. A cet égard, l’assujetti devait estimer, sur la base des dépenses comptabilisées et des investissements effectués, la charge approximative d’impôt préalable dans l’entreprise et la comparer avec les impôts préalables effectivement déclarés dans les décomptes de TVA. Comme l’exprime déjà le nom, il ne s’agissait pas, à ce propos, d’une concordance exacte, mais d’une vérification de la plausibilité des impôts préalables. Ce procédé ne doit pas être confondu avec la concordance de l’impôt préalable que la loi prescrit dorénavant. Une vérification de la plausibilité de l’impôt préalable pour la période dès le 1er janvier 2010 n’est prévue ni dans la loi, ni dans l’ordonnance, ni dans les instructions administratives publiées à ce jour. Cependant, selon l’avis et l’expérience des auteurs, une telle vérification de la plausibilité des déductions de l’impôt préalable effectuées peut tout à fait aller également dans le sens de l’assujetti et révéler des déductions de l’impôt préalable qui n’ont pas été invoquées ou des dépenses comptabilisées avec des codes TVA erronés.

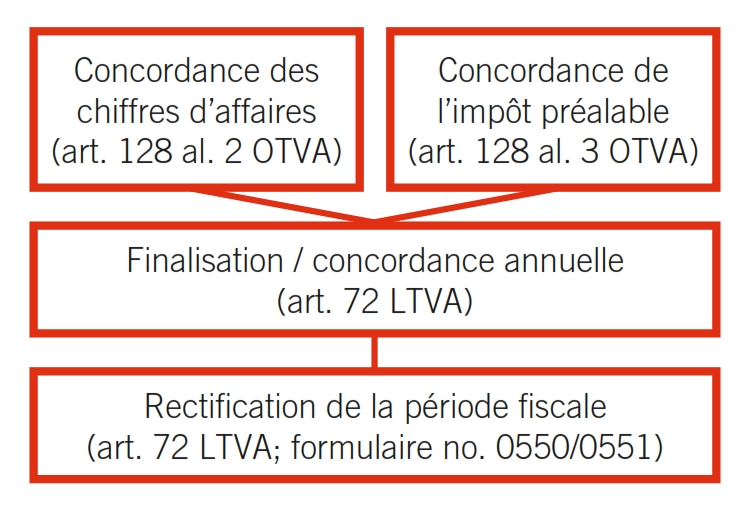

Les auteurs estiment que les deux concordances que prescrit la loi peuvent être désignées d’instruments destinés à la finalisation, comme l’illustre graphiquement la figure. A son tour, la finalisation ou la correction de différences en résultant dans les déclarations est expliquée à l’art. 72 LTVA, une nouvelle disposition dans la loi – en soi simplifiée – sur la TVA qui, à première vue, provoque une dépense de travail supplémentaire auprès de l’assujetti. Cela peut être exact, mais il y a lieu d’observer également que les concordances des chiffres d’affaires et de l’impôt préalable étaient déjà prescrites sous l’ancien régime de la TVA au niveau administratif. Avec la nouvelle loi sur la TVA, l’assujetti y est certes obligé, au niveau de la loi et de l’ordonnance, mais il obtient en contrepartie la possibilité de vérifier ses déclarations de TVA remises pendant l’année et d’annoncer postérieurement d’éventuelles différences, sans pénalités et sans intérêt moratoire – et ce dans un délai approprié de 180 ou de 240 jours à compter de la clôture de l’exercice commercial. Les diverses déclarations de TVA doivent toujours être remises correctement et complètement, mais les éventuels défauts non reconnus peuvent dorénavant être déclarés postérieurement, de manière simple, au moyen des formulaires 0550 et 0551 (personnes assujetties aux taux de la dette fiscale nette et aux taux forfaitaires). Le nouveau formulaire correspond, dans sa structure, à celui d’un décompte de TVA.

Les auteurs défendent clairement l’opinion – régulièrement confirmée dans la pratique – qu’une concordance des chiffres d’affaires représente non seulement une dépense de travail supplémentaire prescrite par la loi, mais aussi un instrument utile (voire le plus utile) pour le management des risques interne à l’entreprise dans le domaine de la TVA. Une concordance des chiffres d’affaires bien élaborée entraîne un processus d’apprentissage souvent très instructif pour les responsables des finances; en partie, elle est également mise sur pied pour une durée inférieure à une année (mensuellement, trimestriellement ou semestriellement), à titre facultatif et dans le sens du contrôle interne.

Sur la base de l’art. 128 al. 1 OTVA, l’AFC a la possibilité de demander auprès de l’assujetti la concordance des chiffres d’affaires et de l’impôt préalable, sans procéder à cet égard à un contrôle de TVA proprement dit sur les lieux. A l’avenir, une demande afférente pourra donc tout à faite être mise en œuvre également dans le cadre d’une révision «in-house» par le fonctionnaire compétent auprès de la division Perception de l’AFC. La demande de remise de la concordance des chiffres d’affaires – la concordance de l’impôt préalable devrait présenter moins d’intérêt à ce propos – peut aussi avoir lieu indépendamment d’une éventuelle rectification de la période fiscale. Toutefois, il sera sans doute peu judicieux de demander une concordance des chiffres d’affaires déjà avant la fin du délai de finalisation (cf. ci-dessous), car il existe quand même un lien étroit.

Aussi bien la concordance des chiffres d’affaires et de l’impôt préalable qu’une finalisation sont prescrites obligatoirement dans la loi sur la TVA. Avec l’établissement des deux concordances, il est satisfait à la finalisation. Ces règles s’appliquent à tous les assujettis, donc aussi à ceux qui opèrent leurs décomptes selon la méthode des taux de la dette fiscale nette ou la méthode des taux forfaitaires.

La finalisation doit avoir lieu dans les 180 jours à compter de la clôture de l’exercice commercial. La finalisation ne peut comprendre que des périodes fiscales closes. Jusqu’à nouvel avis, une période fiscale correspond à une année civile. Pour un assujetti dont la clôture annuelle est fixée au 31 décembre 2010, la période fiscale 2010 doit être finalisée au 30 juin 2011.

Si des différences sont constatées entre la clôture annuelle et les décomptes de TVA remis, ceux-ci doivent être soumis, au moyen du formulaire 0550 / 0551, au plus tard avec le décompte de TVA dans lequel tombe le 180e jour du délai. En d’autres termes, une rectification selon l’art. 72 LTVA doit être soumise à l’AFC au plus tard jusqu’à 240 jours suivant la clôture de l’exercice commercial (180 jours pour la finalisation plus 60 jours pour la soumission par analogie aux décomptes de TVA).

Pour la période fiscale 2010, cela signifie, pour les assujettis dont la clôture annuelle est fixée au 31 décembre 2010, une communication jusqu’à fin août 2011 au plus tard avec le 2e trimestre 2011 respectivement le décompte de TVA pour le 1er semestre 2011 ou celui pour le mois de juin en cas de décompte mensuel.

Si aucune finalisation n’est effectuée ou si des différences constatées ne sont pas communiquées, l’AFC percevra les intérêts moratoires en cas de communication tardive ou de contrôle et il se présentera en principe un état de fait pénal. Le calcul des intérêts moratoires aura probablement lieu à compter de l’établissement de l’état de fait pénal, et non à partir de la fin du délai de la finalisation.

Une éventuelle procédure pénale peut également être évitée après l’expiration du délai de finalisation si l’assujetti annonce les différences postérieurement, en la forme écrite, de sa propre initiative et avant une intervention par l’AFC (dans le sens d’une dénonciation spontanée).

Le délai de 180 jours ne peut en principe être prolongé. Cependant, dans des cas exceptionnels, l’AFC devrait se montrer coopérative et accepter également comme telles des finalisations tardives, dans la mesure où une prolongation de délai préalable a été requise et autorisée.

L’AFC peut aussi contrôler des périodes fiscales non finalisées et elle y a déjà procédé dans certains cas en 2011, bien que le délai pour la période fiscale 2010, avec un exercice commercial se terminant le 31 décembre 2010, n’expire que fin juin. La période fiscale est réputée finalisée avec la clôture du contrôle. Selon la conception de l’AFC, l’assujetti ne doit plus effectuer d’autres concordances.

Les assujettis qui n’opèrent pas la clôture de leurs livres au 31 décembre ne doivent procéder à la finalisation de la période fiscale 2010 que jusqu’à 180 jours suivant la clôture commerciale 2010 / 2011.

Par conséquent, si la clôture annuelle 2010 / 2011 tombe, par exemple, sur le 30 avril 2011, la finalisation doit être effectuée au plus tard à fin octobre 2011 et remise, dans le cas d’un décompte trimestriel, dans le cadre du 4e décompte trimestriel 2010, au plus tard à fin février 2012. Dans ses explications sur son site Internet et dans Infos TVA no. 15, l’AFC procède en revanche d’un délai général de 240 jours. Dans l’exemple présent, cela supposerait un délai de remise à fin décembre 2011, bien que – selon l’opinion des auteurs – cela soit contraire au libellé de la loi.

Pour l’assujetti, la réglementation actuelle de la finalisation, dans le cas d’exercices commerciaux ne correspondant pas à la période fiscale, est compliquée au plan comptable. Dans l’actuelle loi sur la TVA, il est par conséquent prévu que les assujettis puissent adapter les périodes fiscales à l’exercice commercial. La mise en œuvre afférente est cependant encore ouverte, mais elle simplifiera notablement toute la concordance annuelle de même que l’établissement des décomptes de TVA respectifs.

Les deux auteurs estiment que même de pures erreurs de déclaration constatées à l’occasion de la concordance des chiffres d’affaires doivent être corrigées. Ainsi, par exemple, il importe de savoir, du point de vue de la TVA, si une prestation est déclarée comme étant exclue de la TVA (ch. 230), comme prestation à l’étranger (ch. 221) ou comme étant exonérée de l’impôt (ch. 220). Dans la première hypothèse, cette déclaration mène, dans la plupart des cas, à une correction de l’impôt préalable, mais non dans les deux dernières hypothèses.

Dans la pratique, il se pose fréquemment la question de savoir de quelle manière il y a lieu de communiquer les différences. Il existe les trois possibilités suivantes:

- Conformément à la pratique administrative, les différences modiques qui, globalement, ne dépassent pas un éventuel intérêt moratoire de CHF 100 (à raison de 4,5% par an) peuvent être déclarées dans le décompte de TVA suivant.

- Les différences majeures qui concernent des décomptes de TVA spécifiques et ne sont constatées qu’après leur clôture ou remise doivent être communiquées à l’AFC au moyen des formulaires de correction 0535 de l’AFC. Il sera perçu un éventuel intérêt moratoire de 4,5% par an. Il s’agit notamment de différences qui sont constatées déjà avant une concordance annuelle ou qui sont manifestes – ainsi, par exemple, aussi d’éventuelles corrections ou réductions de l’impôt préalable inférieures à une année qui résultent des normes légales.

- Les différences qui, de manière probante, sont constatées sur la base de la concordance des chiffres d’affaires et de l’impôt préalable et qui n’étaient pas impérativement reconnaissables lors de l’établissement ordinaire des décomptes de TVA peuvent faire l’objet d’une communication postérieure, sans pénalités et sans impôt moratoire, au moyen de la concordance annuelle (formulaire 0550 / 0551).

Il est important de mentionner que les décomptes de TVA continuent à constituer une partie intégrante de l’auto-taxation et n’ont pas le statut d’un décompte de versements préalables. Les décomptes de TVA doivent toujours être remis, en toute âme et conscience, complets, corrects et dans les délais.

A la différence du nouveau formulaire 0550 / 0551, il faut communiquer encore une fois postérieurement, dans le formulaire de correction 0535, l’ensemble du décompte de TVA à corriger avec toutes les données. Le formulaire de correction remplace le décompte de TVA remis à l’époque.

Par contre, le nouveau formulaire relatif à la concordance annuelle doit contenir uniquement les différences retenues et, au ch. 500 / 510, seulement le montant corrigé (doit ou avoir).

Bien que les dispositions susmentionnées sur la finalisation puissent apparemment représenter, aux yeux de quelques assujettis, un durcissement des règles en matière de TVA, voire une «nouvelle mesure incommodante, dictée par l’Etat ou l’AFC», il convient de ne pas oublier que la nouvelle possibilité de finalisation des divers décomptes de TVA équivaut à une amélioration de la situation de l’assujetti par rapport à l’ancienne loi sur la TVA et sert à la sécurité juridique.

S’il n’est pas veillé à la finalisation, on renonce tant à une correction simple des décomptes de TVA, prévue par la loi en faveur de l’assujetti, qu’à l’une des possibilités de contrôle interne sans doute les plus importantes dans le domaine de la TVA. On se prive d’une chance.