De plus en plus souvent, les entreprises se séparent d’immeubles en vue de préparer leur succession.1 La TVA n’est généralement pas au cœur de ces transactions. Leur appréciation au regard de la TVA s’impose néanmoins car un processus d’aliénation inadéquat risque de se traduire par une pression fiscale inattendue.

Dans l’édition 3/2012 de TREX, Giorgio Meier-Mazzucato et Marc A. Montandon ont évoqué les aspects fiscaux d’une séparation en les illustrant par un cas concret.2 A partir de cet exemple, le présent article fait la lumière sur l’impact de la TVA, certes abordé mais non approfondi dans la publication précédente.3 Dans la première partie, l’auteure se livre à une description et un commentaire détaillés des conséquences de la séparation d’immeubles au regard de la TVA. Dans la deuxième partie, elle expose le processus qui suit cette séparation. Enfin, dans la troisième partie, elle revient sur toutes les étapes de la séparation en les énumérant.

La relation des faits au regard de la TVA ne coïncide qu’en partie avec celle qui relève de l’impôt fédéral direct et de l’impôt anticipé. C’est pourquoi seules sont reprises ici de l’article paru dans l’édition 3/2012 du TREX les indications pertinentes en matière de TVA. Elles sont complétées par les informations pour la qualification au titre de la TVA.

La société XY SA est une entreprise de production et de négoce dont le siège est en Suisse. Inscrite au registre de la TVA depuis 1995, elle décompte la TVA selon la méthode effective. Elle ne fait pas l’objet d’une imposition de groupe.

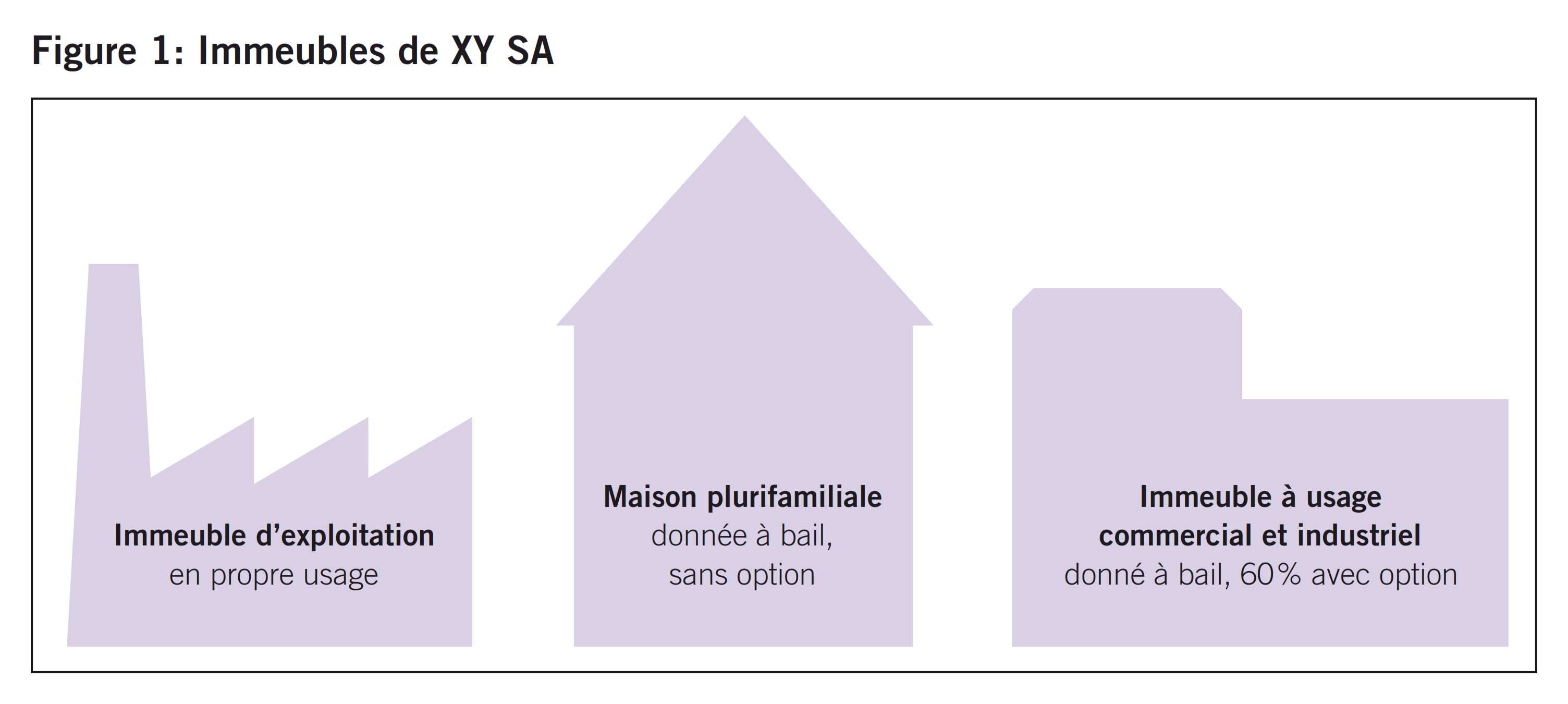

XY SA est propriétaire d’un immeuble d’exploitation et de deux immeubles de rapport hors exploitation. Ces derniers, à savoir une maison plurifamiliale et un immeuble à usage commercial et industriel, sont tous deux mis en location. La maison plurifamiliale est constituée exclusivement d’appartements, sans possibilité d’option.4 Dans l’immeuble à usage commercial et industriel, la surface locative est soumise à option à raison de 60 %.

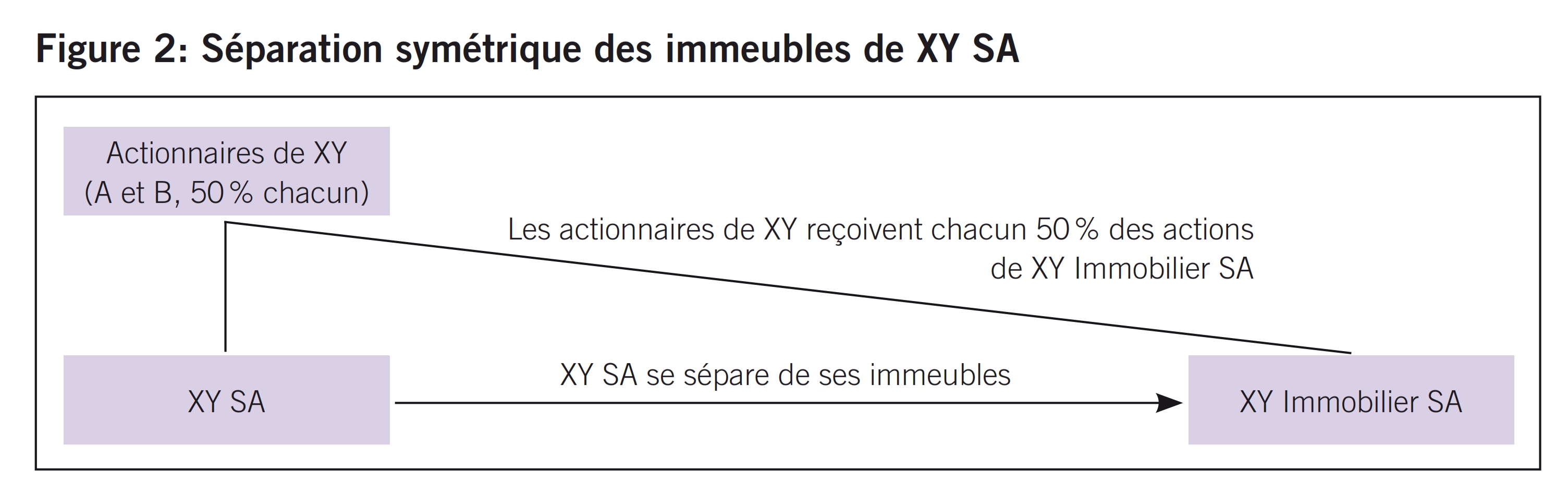

Les actionnaires sont A et B, à parts égales. Dans la perspective de la succession de l’entreprise, ils envisagent de procéder à une scission par séparation des immeubles de XY SA et de les transférer comme parts de patrimoine au sens de l’art. 29, let. b LFus5 à une société XY Immobilier SA à créer, puis de faire de XY SA une pure société d’exploitation.

XY Immobilier SA aura pour but de détenir et gérer des immeubles, notamment ceux destinés à être séparés de XY SA. Les actions de XY Immobilier SA seront également détenues par les actionnaires A et B à raison de 50 % chacun.

Après la scission, XY SA louera l’immeuble d’exploitation détenu par XY Immobilier SA et continuera de l’utiliser. Les baux à loyer des deux immeubles de rapport seront repris en l’état par XY Immobilier SA. XY Immobilier SA se fera inscrire spontanément au registre de la TVA, afin de ne pas provoquer un changement d’affectation de l’immeuble d’exploitation une fois qu’elle l’aura loué et de pouvoir maintenir l’option de 60 % sur la surface locative de l’immeuble à usage commercial et industriel.

Avec le concours de leur fiduciaire, A et B procèdent durant l’hiver 2011/12 à de premières investigations. En mars 2012 est créée la société XY Immobilier SA. A la suite de quoi le contrat de séparation est élaboré, puis passé par acte authentique le 19 juin et publié au registre du commerce le 29 juin 2012.6 Le bail à loyer entre XY Immobilier SA et XY SA est conclu le 1er juillet 2012.

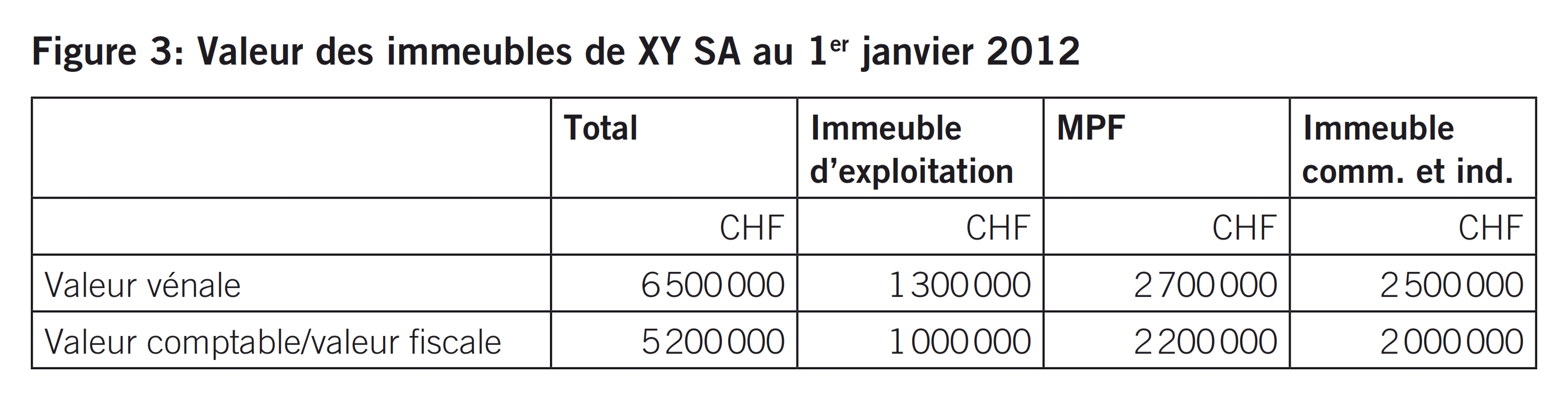

Lors de la séparation, les immeubles et les hypothèques seront transférés à XY Immobilier SA pour des valeurs respectives de CHF 5,2 millions et CHF 4 millions au total.7

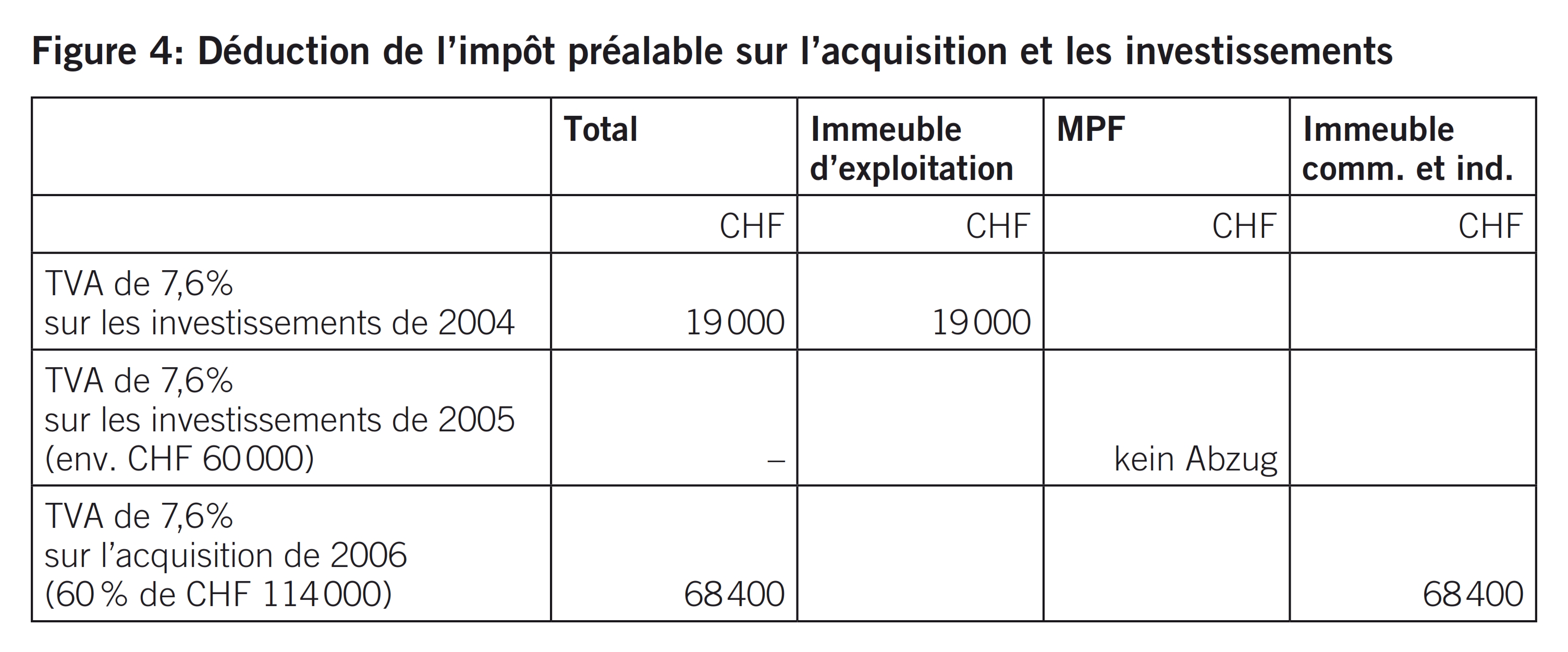

L’immeuble d’exploitation a été construit en 1986 et a subi des transformations en 2004. XY SA a fait valoir intégralement l’impôt préalable de CHF 19 000 sur ces investissements d’un montant de CHF 250 000 hors TVA.

XY SA a acquis la maison plurifamiliale (MPF) fin 2004 sans acquitter de TVA. Elle l’a transformée et rénovée en 2005. La société n’a pas fait ou, plus exactement, n’a pas pu faire valoir d’impôt préalable sur les investissements en question, d’un montant de CHF 850 000.8

L’immeuble à usage commercial et industriel a été acheté par XY SA avec option en 2006. La société a acquitté sur la valeur du bâtiment, soit CHF 1,5 million, CHF 114 000 de TVA et demandé le remboursement de CHF 68 400 d’impôt préalable, au prorata des 60 % de surface locative soumis à option. Elle n’a procédé à aucun investissement générateur de plus-value.

Dans certains cas, les transferts de patrimoine entre assujettis à la TVA doivent impérativement faire l’objet d’une procédure de déclaration. Il convient donc d’examiner tout d’abord si c’est le cas pour la séparation envisagée par XY SA.

XY SA et XY Immobilier SA sont des sociétés sœurs et, par conséquent, des personnes proches.9 Un tel lien requiert une procédure de déclaration si l’aliénation imposable est consécutive à une restructuration au sens des art. 19 ou 61 LIFD ou à un transfert de patrimoine dans le cadre d’un acte juridique relevant de la LFus.10

Bien qu’il y ait en l’espèce séparation au sens de l’art. 29 let. b LFus, XY SA n’est pas tenue d’appliquer la procédure de déclaration du fait que le seul transfert d’immeubles est par principe exclu du champ de la TVA.11

Lors du transfert d’immeubles construits, trois variantes sont envisageables, au choix:12

- vente sans option (exclue du champ de la TVA),

- vente avec option,

- transfert avec procédure de déclaration (application facultative).

Si le remboursement de l’impôt préalable sur le prix de vente et / ou les investissements générateurs de plus-value a été demandé à partir de 1995, le transfert d’un immeuble entraîne une correction de l’impôt préalable (prestation à soi-même). Il n’est possible de l’éviter qu’en soumettant volontairement le transfert à l’impôt (option) ou en choisissant la procédure de déclaration (en lieu et place du paiement de l’impôt).

En ce qui concerne l’immeuble d’exploitation, il est déconseillé d’envisager un transfert exclu du champ de la TVA. Cette solution entraînerait un changement d’affectation de l’immeuble jusque-là utilisé exclusivement à des fins imposables. Autrement dit, XY SA devrait rembourser à l’AFC, à la valeur résiduelle, les impôts préalables qu’elle a fait valoir sur la transformation. Il s’agirait, pour la séparation en 2012, d’un remboursement de CHF 11 400.13

Il en va de même de l’immeuble à usage commercial et industriel. En cas de vente sans option, XY SA devrait annuler la déduction, à la valeur résiduelle, de l’impôt préalable sur le prix de vente. Le remboursement se monterait à CHF 47 880 en 2012.14

Quant à la MPF, on pourrait envisager par contre un transfert exclu du champ de la TVA, sachant que cet immeuble n’a jamais donné lieu à déduction de l’impôt préalable. Toutefois, en cas de changement d’affectation, XY Immobilier SA n’aurait plus la possibilité de défiscaliser les coûts de transformation de 2005, autrement dit de demander à l’AFC le remboursement à la valeur résiduelle de la TVA grevant ces coûts,15 ce qui ne parle pas en faveur d’une vente exclue du champ de l’impôt.

En cas de transfert avec option, XY SA devrait acquitter 8 % de TVA sur la valeur des immeubles (la valeur du sol n’est pas imposable). XY Immobilier SA aurait à verser le prix de vente majoré de cette TVA, tout en la faisant valoir comme impôt préalable16. Ainsi, en cas de vente avec option, la TVA a une incidence sur la trésorerie, ce qui, dans la pratique, est souvent un motif sérieux d’empêchement.

Abstraction faite de cet obstacle, une vente avec option est une solution «propre» car la TVA sur le bâtiment est fixée en un montant unique par immeuble, ce qui simplifie le calcul si l’acquéreur en change ultérieurement l’affectation. L’acquéreur n’a pas à se soucier de l’historique de la TVA. Ainsi, l’option serait une solution parfaitement judicieuse pour l’immeuble d’exploitation ainsi que pour l’immeuble à usage commercial et industriel. Elle serait certes envisageable aussi pour la MPF, sans être toutefois dans l’intérêt de l’acquéreur, XY Immobilier SA, qui ne pourrait pas faire valoir comme impôt préalable la TVA due sur le prix de vente.17

En cas de recours à la procédure de déclaration, l’acquéreur intervient dans l’historique de la TVA grevant l’objet repris. S’il est en mesure de prouver son affectation précédente par l’aliénateur, celle-ci servira pour ce dernier de base de calcul de l’ampleur du changement d’affectation auquel l’acquéreur procédera ultérieurement. En outre, la durée d’affectation de l’ancien propriétaire sera prise en compte pour déterminer la valeur résiduelle.18 En l’absence de justificatif suffisant, l’AFC partira du principe que l’immeuble a été affecté entièrement, avant le transfert, à des activités donnant droit à la déduction de l’impôt préalable19 et que la durée d’affectation a recommencé à courir à la date du transfert.

Contrairement à l’option, la TVA, dans le cas de la procédure de déclaration, n’a aucun impact sur la trésorerie à la date du transfert. Le fait que les actionnaires de la société cédante et de la société reprenante soient identiques et aient généralement accès aux dossiers TVA des deux parties en cas de séparation, implique la coopération de l’aliénateur pour justifier l’affectation précédente.

Tous ces éléments incitent à penser qu’il est préférable pour XY SA de séparer tous les immeubles selon la procédure de déclaration.

Le fait que les mêmes personnes soient actionnaires et de la société cédante et de la société reprenante incite à penser que l’accès aux dossiers TVA des immeubles et donc la justification de leur affectation ne posent aucun problème. C’est souvent le cas. Mais il vaut mieux vérifier si la documentation TVA existante suffit à apporter la preuve de l’affectation précédente au regard de l’impôt. Cet examen peut soit être confié à un conseil fiscal spécialisé en TVA, soit être effectué par l’AFC dans le cadre de la procédure de déclaration une fois remis les documents en question.20 Le dossier TVA devrait alors être soumis sous forme de demande de ruling21 à l’AFC, qui confirmerait la justification de l’affectation précédente dans une lettre-réponse. Le traitement de la demande dure une trentaine de jours mais il est possible de déroger à ce délai suivant la complexité de la demande, de la documentation remise et de son traitement.

L’examen par l’AFC de la justification de l’affectation ou des déductions de l’impôt préalable implique que la documentation ait été réunie avant le transfert afin de tenir compte du temps de traitement du dossier à l’AFC. Il est certes possible de présenter la demande après le transfert. Mais tant que l’AFC n’a pas donné confirmation, aucune assurance n’entoure la preuve de l’affectation, avec le risque que ce sujet, une fois acté, tombe dans l’oubli.

Si un immeuble a été affecté entièrement, avant le transfert, à des activités entrepreneuriales donnant droit à la déduction de l’impôt préalable, une justification de l’affectation, même insuffisante ne peut avoir aucune incidence fiscale défavorable pour l’acquéreur, contrairement à une vente avec option. Dans l’hypothèse où la documentation TVA serait insuffisante, la procédure de déclaration ne se traduirait donc pas par une TVA plus lourde, contrairement à une vente avec option. Cela dit, faute de justification de l’affectation, XY Immobilier SA pourrait subir a posteriori – du simple fait d’une documentation insuffisante – une correction inattendue et nettement plus forte de l’impôt préalable pour prestation à soi-même, comme le montre l’exemple que voici.

En 2004, XY SA a investi des sommes considérables dans l’immeuble d’exploitation. En 2012, la valeur résiduelle des impôts préalables était encore de CHF 11 400. A supposer que XY Immobilier SA décide en 2020 de transformer l’immeuble d’exploitation en immeuble à usage d’habitation, il en résulterait un changement total d’affectation. Par la suite, elle devrait donc rembourser à l’AFC la valeur résiduelle de ces impôts préalables:

a) Sous réserve de justification suffisante de l’affectation de l’immeuble de XY SA, ces CHF 11 400 pourraient être réduits de huit nouveaux amortissements annuels (valeur résiduelle en 2020: 15 %), la correction de l’impôt préalable pour prestation à soi-même s’élèverait à CHF 2850 (15 % de CHF 19 000).

b) A défaut de justification suffisante de l’affectation, la durée de l’amortissement sur la valeur de reprise du bâtiment en 2012 recommencerait à courir et la valeur résiduelle serait encore de 60 % à la date du changement d’affectation. De ce fait, la prestation à soi-même serait calculée non pas sur les investissements de 2004 mais sur le prix de reprise de 2012 (hors valeur du sol), c.-à-d. sur CHF 800 000. La correction de l’impôt préalable atteindrait ainsi CHF 38 40022 (8 % de CHF 800 000, soit 64 000, à raison de 60 % de ce montant).

Dans leur article, MM. Meier et Montandon ont recensé comme suit les principales étapes du processus de séparation symétrique en vue de la création pour les petites et moyennes entreprises et, à l’exception du point 3, les ont décrites dans le détail:

- obtention du rescrit fiscal en vue de la séparation des immeubles et de l’hypothèque à taux fixe correspondantes de XY SA au profit de XY Immobilier SA;

- création de XY Immobilier SA conformément aux prescriptions formelles régissant la création d’une société anonyme;

- examen d’un éventuel assujettissement à la TVA résultant du transfert du ou des immeubles par séparation avec, le cas échéant, l’assujettissement correspondant à la TVA, p.ex. par le biais d’une procédure de déclaration;

- établissement de l’inventaire des actifs à séparer;

- établissement du contrat de scission écrit;

- sauvegarde des intérêts des employés;

- fourniture des sûretés, y compris production de la preuve;

- prise de décision de l’assemblée générale à propos de la séparation;

- acte authentique de la décision de scission par un officier public avec inscription au registre du commerce.

La première partie du présent article couvre le point 3 de cette liste.

Voici à présent le déroulement pratique des étapes du processus de TVA:

- insertion d’une clause d’assujettissement à la TVA dans le contrat de scission;

- répartition de la valeur du sol;

- enregistrement de XY Immobilier SA au titre de la TVA;

- justification de l’affectation précédente en procédure de déclaration;

- formulaire de procédure de déclaration;

- déclaration de la séparation dans le décompte de TVA de XY SA;

- clause optionnelle dans le bail à loyer conclu entre XY Immobilier SA et XY SA;

- reprise par XY Immobilier SA des baux à loyer relatifs aux immeubles de rapport;

- le cas échéant, examen a posteriori de la preuve de l’affectation précédente en cas de transfert en procédure de déclaration.

Si la procédure de déclaration doit être consignée dans le contrat, par contre aucune mention de la TVA ne peut y figurer, pas même dans les justificatifs. En l’espèce, le contrat est complété d’une clause dont la teneur peut être la suivante:

«Les parties conviennent d’assujettir le transfert de propriété à la TVA. L’assujettissement est validé dans la procédure de déclaration, de sorte qu’aucun versement supplémentaire de TVA n’est exigible sur la valeur de transfert convenue.»

Il n’est pas usuel d’inscrire d’autres clauses en matière de TVA23 pour une séparation symétrique. A la date de conclusion du contrat, les actionnaires des deux parties sont identiques et n’ont guère besoin de garanties supplémentaires. En général, ils ont également accès aux dossiers commerciaux des deux entreprises. Mais vu l’objectif de la séparation (succession de l’entreprise), cela changera tôt ou tard. Il est donc judicieux que XY Immobilier SA ait la garantie, dans le contrat de scission, qu’elle se fera remettre au moins les justificatifs de TVA concernant le volet immobilier. Elle aura ainsi la possibilité, en cas de litige, d’intenter une action civile contre XY SA.

Dans une vente immobilière, la part de la contre-prestation afférente à la valeur du sol est toujours exclue de la base de calcul de la TVA.24 C’est pourquoi, en procédure de déclaration, il faut mentionner dans le contrat (de scission) le montant afférent à la valeur du sol pour chacun des immeubles. Ce montant est censé correspondre aux prix régionaux du terrain qui sont usuels dans la branche.

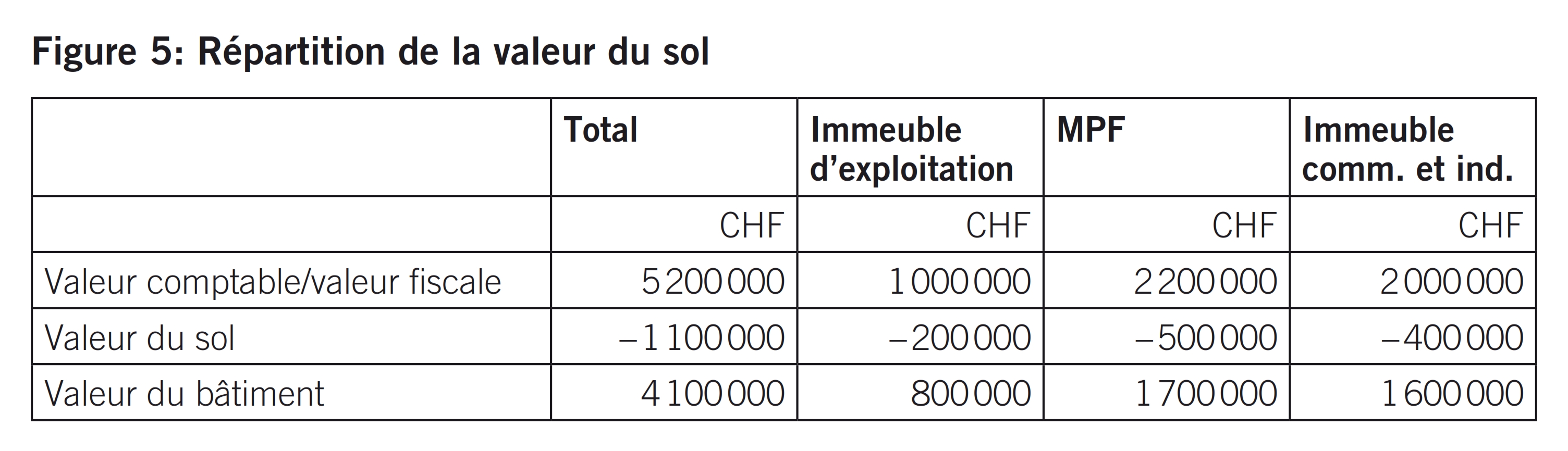

Selon une estimation de la valeur vénale datant de 2011, dans la valeur globale des immeubles de XY SA, soit CHF 5,2 millions, CHF 0,5 million échoit au sol de la MPF et 0,4 million au sol de l’immeuble à usage commercial et industriel. Après consultation de l’administration communale, la valeur du sol de l’immeuble d’exploitation a été estimée à CHF 0,2 million.

Pour le cas où XY Immobilier SA ne pourrait pas justifier ultérieurement de l’affectation précédente des immeubles, ces valeurs à mentionner sur le formulaire «Procédure de déclaration» seraient utilisées comme base de calcul en vue d’éventuels changements d’affectation. Si la valeur du sol et la valeur des bâtiments ne figurent pas sur le formulaire, on se référera aux valeurs d’assurance des bâtiments à la date de l’aliénation, qui ne contiennent pas les prix du sol.

L’enregistrement de l’acquéreur XY Immobilier SA au titre de la TVA doit être demandé au plus tard à la signature du formulaire de déclaration et intervenir rétroactivement à la date de création.25 XY Immobilier SA doit appliquer la méthode effective de décompte.26

Afin que XY Immobilier SA puisse documenter suffisamment l’affectation précédente de ses immeubles pour le cas où XY SA viendrait à n’être plus détenue par les actionnaires A et B, elle serait bien inspirée de constituer en temps opportun un dossier contenant des pièces pertinentes et facilement vérifiables (originaux ou copies). Selon la pratique de l’AFC, il s’agit des pièces suivantes:

- justificatifs de l’impôt préalable;

- enregistrements concernant la clé de correction de l’impôt préalable;

- journaux de l’impôt préalable;

- assiettes de l’impôt au titre de l’impôt fédéral direct;

- décomptes de TVA;

- comptabilité des investissements;

- inventaire des investissements;

- comptes de la comptabilité financière, d’exploitation et similaires;

- plans des bâtiments avec récapitulation des locataires (y compris information concernant les objets dont la location a été imposée par option), baux et factures de loyers.

Ces pièces doivent être disponibles pour l’immeuble d’exploitation dès 1995, pour la MPF dès 2004 et pour l’immeuble à usage commercial et industriel dès 2006.27

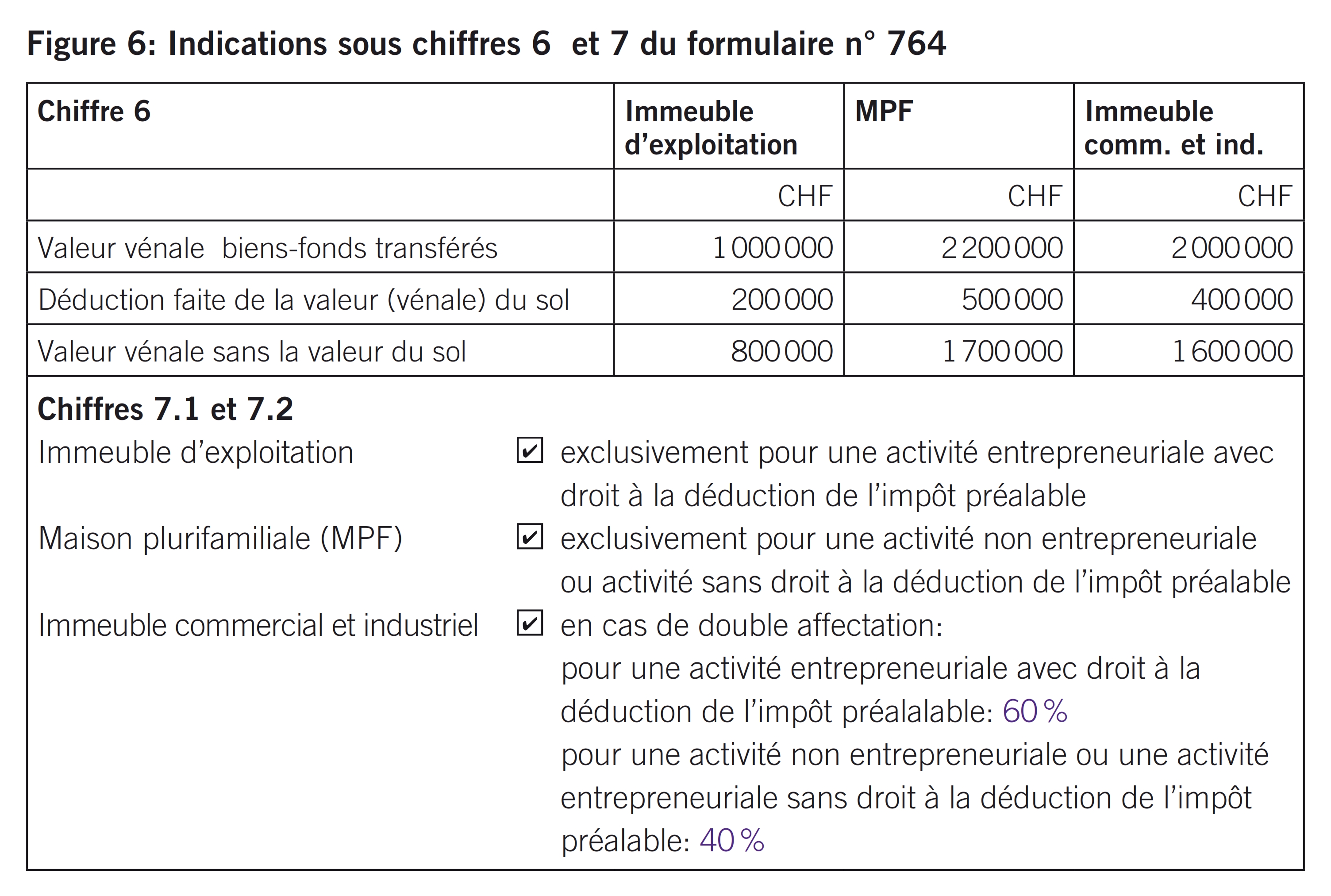

Le formulaire n° 76428 doit être signé par les deux parties puis remis accompagné d’une copie du contrat. En pratique, il apparaît judicieux de signer le formulaire de déclaration en même temps que le contrat, c.-à-d. lors de l’authentification par l’officier public. Le formulaire doit être remis à l’AFC dans les 60 jours à compter de l’expiration de la période de décompte durant laquelle est intervenu le transfert,29 soit avant la fin août 2012.

Si le transfert, comme ici, ne porte «que» sur des immeubles, il y a lieu d’inscrire deux fois le chiffre zéro au point 4 de la 2e page. Sur le 3e feuillet, qu’il faut remplir séparément pour chaque immeuble, suivent les données relatives aux biens-fonds transférés. Comme XY SA procède à une aliénation à la valeur comptable de chaque bien-fonds envers une personne proche, les valeurs comptables peuvent être déclarées sur le formulaire.

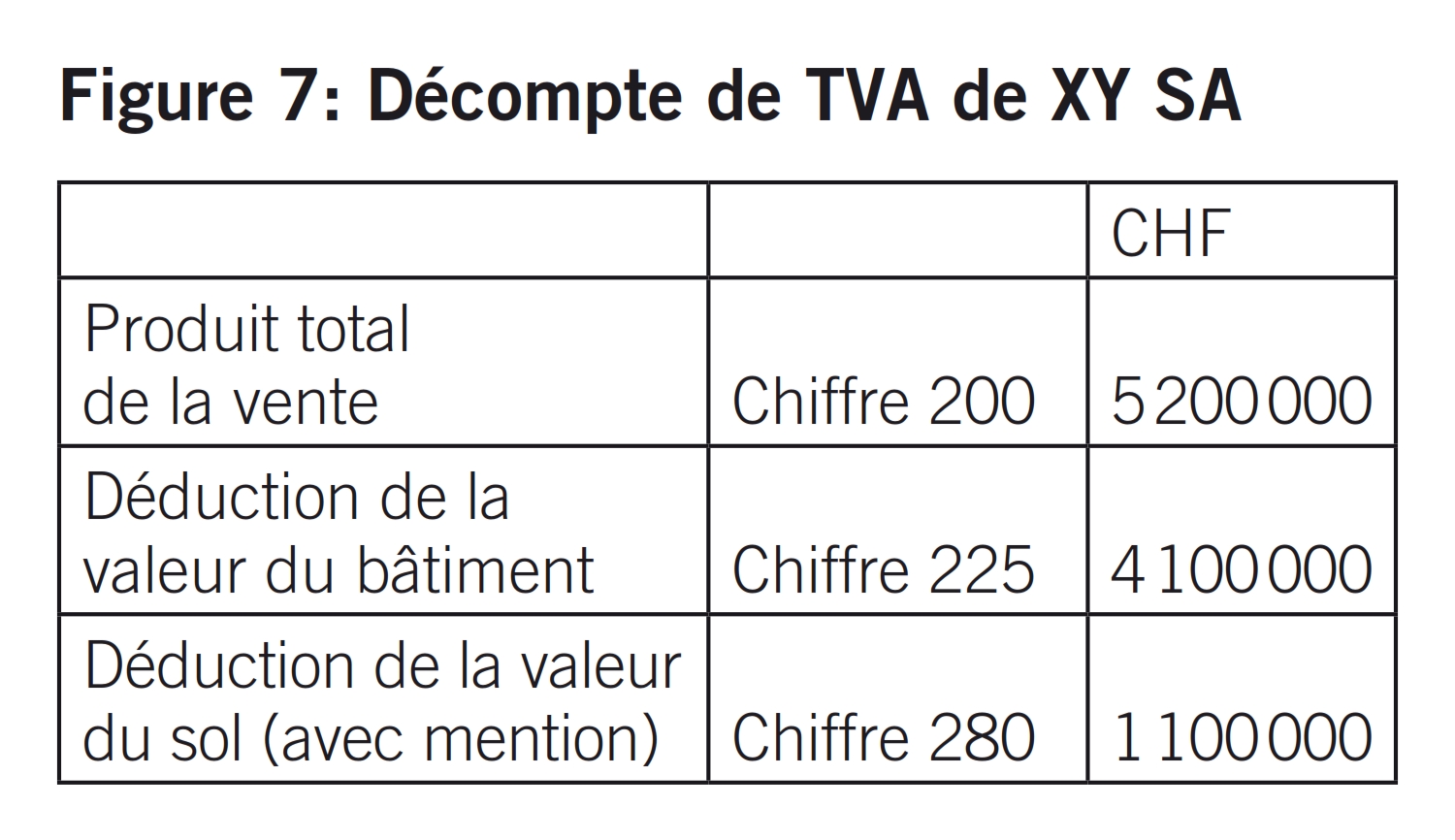

XY SA est tenue de déclarer la séparation des immeubles sur le décompte de TVA du trimestre durant lequel a été signé le contrat, c.-à-d. au 2e trimestre 2012.

XY Immobilier SA n’est tenue à aucune déclaration dans son décompte de TVA.

Pour empêcher un changement d’affectation de l’immeuble d’exploitation, XY Immobilier SA devra opter pour sa location à XY SA.

L’option doit également être convenue dans le bail à loyer à conclure entre XY Immobilier SA (bailleur) et XY SA (locataire) pour l’immeuble d’exploitation, selon la formule suivante:

«TAXE SUR LA VALEUR AJOUTÉE

Le bailleur assujettit le bail à la TVA (option). La locataire devra au bailleur la TVA au taux normal actuel de 8,0 % sur le loyer net précité ainsi que sur tous les frais annexes.»

Les baux des deux immeubles de rapport sont repris tels quels par XY Immobilier SA. Il convient de s’assurer, notamment pour les unités jusque-là louées à option dans l’immeuble à usage commercial et industriel, que XY Immobilier SA pourra répercuter la TVA sur le loyer des locataires concernés et fera état de la TVA dans le contrat et/ou les factures de loyer.

Comme le montre l’exemple chiffré dans la première partie sous point 9, il vaut la peine pour XY Immobilier SA de faire vérifier la documentation TVA. Si la justification de l’affectation précédente n’a pas déjà été présentée à l’AFC lors de la procédure de déclaration ni confirmée par écrit par celle-ci, il conviendra de faire les vérifications a posteriori.

Voici pour résumer, complétée des étapes intermédiaires requises en matière de TVA, la liste des étapes du processus:30

1. Obtention du rescrit fiscal en vue de la séparation des immeubles et de l’hypothèque à taux fixe correspondantes de XY SA au profit de XY Immobilier SA

2. Création de XY Immobilier SA conformément aux prescriptions formelles régissant la création d’une société anonyme

2.a Enregistrement de XY Immobilier SA au registre de la TVA

3. Evaluation au regard de la TVA du transfert des immeubles par séparation

3.a Garantie de justification de l’affectation précédente au regard de la TVA

4. Etablissement de l’inventaire des actifs à séparer

4.a Répartition de la valeur du sol aux fins d’assujettissement à la TVA

5. Etablissement du contrat de scission écrit

5.a Implémentation et examen de la clause de TVA figurant dans le contrat de scission

5.b Etablissement du bail à loyer entre XY Immobilier SA et XY SA pour l’immeuble d’exploitation

5.c Reprise par XY Immobilier SA des baux à loyer concernant les immeubles de rapport

6. Sauvegarde des intérêts des employés

7. fourniture des sûretés, y compris production de la preuve

8. Prise de décision de l’assemblée générale à propos de la séparation

8.a Complémentation du formulaire n° 764

9. Acte authentique de la décision de scission par un officier public avec inscription au registre du commerce, avec signature simultanée du formulaire n° 764

9.a Déclaration du transfert des immeubles sur le décompte de TVA de XY SA

9.b Remise du formulaire n° 764 accompagné d’une copie du contrat de scission et du décompte de TVA de XY SA

9.c Le cas échéant, examen a posteriori de la preuve de l’affectation précédente en cas de transfert en procédure de déclaration

- Meier-Mazzucato Giorgio, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, p. 347 avec d’autres indications.

- Meier-Mazzucato Giorgio et Montandon Marc A., Structuration préparatoire des entreprises dans le processus de succession d’entreprise.

- Meier-Mazzucato Giorgio und Montandon Marc A., Structuration préparatoire des entreprises dans le processus de succession d’entreprise, étapes du processus 3 «Vérification d’un assujettissement éventuel à la TVA», p. 158.

- Art. 22 al. 2 let b LTVA.

- http://www.admin.ch/opc/fr/classified-compilation/20001208/index.html.

- Aux termes de l’art. 52 LFus, la scission déploie ses effets dès son inscription au registre du commerce (http://www.admin.ch/opc/fr/classified-compilation/20001208/index.html).

- Transfert d’actifs nets à leur valeur comptable au 1.1.2012.

- Dont environ CHF 60 000 de TVA.

- Art. 3 let. h LTVA.

- Art. 38 al. 1 LTVA.

- Art. 21 al. 2 ch. 20 LTVA.

- Info TVA 17 concernant le secteur Administration, location et vente d’immeubles, ch. 5.

- 60 % de CHF 19 000 (soit, pour les années de 2004 à 2011 inclusivement, huit amortissements linéaires à 5 % selon l’art. 31 al. 3 LTVA).

- 70 % de CHF 68 400 (soit, pour les années 2006 à 2011 inclusivement, six amortissements linéaires à 5%).

- En 2012, ces impôts préalables de quelque CHF 60 000 ont une valeur résiduelle de 65 %, soit env. CHF 39 000.

- En proportion de la location avec option.

- La MPF sera louée sans option après la séparation, c.-à-d. utilisée exclusivement à des fins ne donnant pas droit à la déduction de l’impôt préalable.

- Art. 38 al. 4 LTVA.

- Art. 105 OTVA.

- Voir à ce propos l’Info TVA 11 «Procédure de déclaration», ch. 5, deuxième paragraphe.

- Il n’existe pas de formulaire séparé pour cette demande.

- Ce montant correspond à l’impôt au titre de prestations à soi-même, qui serait dû si le transfert de l’immeuble d’exploitation se faisait avec option et non par le biais de la procédure de déclaration.

- Obligation pour l’acquéreur de se faire répercuter après coup la TVA due sur le bâtiment pour le cas où une procédure de déclaration aurait été convenue mais non exécutée; obligation pour l’aliénateur de remettre à l’acquéreur les documents requis pour apporter la preuve de l’affectation précédente; exclusion de responsabilité de l’aliénateur en cas de changement ultérieur d’affectation par l’acquéreur.

- Art. 24 al. 6 let. c LTVA.

- Ce qui garantit la possibilité de déduire l’impôt préalable sur les dépenses précédant la séparation.

- Seul le décompte établi selon la méthode effective permet de recourir à l’option dans le domaine immobilier (art. 77 al. 3 et art. 97 al. 3 OTVA).

- L’AFC prévoit pour ces pièces une durée de conservation de 26 ans (soit la durée d’amortissement de 20 ans, majorée du délai de prescription de cinq ans et de l’année en cours; cf. art. 70 al. 3 en relation avec l’art. 42 al. 1 LTVA).

- En cliquant sur le lien http://goo.gl/Ccit5, il est possible de télécharger, remplir à l’écran, enregistrer et imprime le formulaire sur le site Internet de l’AFC.

- 2e trimestre 2012.

- L’auteure remercie MM. Meier et Montandon d’avoir bien voulu donner leur accord au présent article et accepter que leur liste des étapes du processus y soit complétée.