L’Administration fédérale des contributions (AFC) a publié un certain nombre de changements de pratique importants au 1er janvier 2015, que tout fiduciaire devrait connaître pour engager les mesures qui en résultent pour les clients concernés. Les auteurs commentent ici les principales modifications.

Par une ordonnance de l’AFC sur la valeur des taux de la dette fiscale nette par branche et activité1, le Conseil fédéral a mis en vigueur des modifications assez considérables puisqu’elles concernent une trentaine de branches et activités. Quelques-unes d’entre elles changent de taux à la hausse ou à la baisse. En outre, certaines branches et activités ont été redéfinies, ce qui pourra entraîner l’application d’un deuxième taux de la dette fiscale nette ou d’un autre taux.

Il est recommandé, pour tous les clients qui décomptent au moyen du taux de la dette fiscale nette ou des taux forfaitaires, de comparer les taux autorisés jusqu’ici aux nouveaux taux et, le cas échéant, de les adapter.

Il est recommandé par ailleurs de vérifier auprès de tous les clients qui décomptent selon la méthode effective s’ils désirent passer à la méthode des taux de la dette fiscale nette ou à celle des taux forfaitaires au 1er janvier 2015. C’est possible à titre supplémentaire pour les branches et activités dont les taux de la dette fiscale nette ou les taux forfaitaires changent mais dont le délai d’attente légal n’a pas encore expiré. Un passage de la méthode effective à la méthode du taux de la dette fiscale nette n’est licite en principe qu’après trois ans, un passage à la méthode des taux forfaitaires qu’après dix ans; en cas de modification des taux de la dette fiscale nette et des taux forfaitaires, c’est cependant envisageable plus tôt pour les branches et activités concernées.

La même démarche est recommandable pour les contribuables qui décomptent selon la méthode des taux de la dette fiscale nette ou celle des taux forfaitaires, afin de juger s’il est préférable pour eux de passer à la méthode effective.

Notez bien que tous les changements envisagés (de la méthode des taux de la dette fiscale nette ou de celle des taux forfaitaires à la méthode effective ou inversement) devront être signalés à l’AFC par écrit d’ici à la fin février 2015 au plus tard.

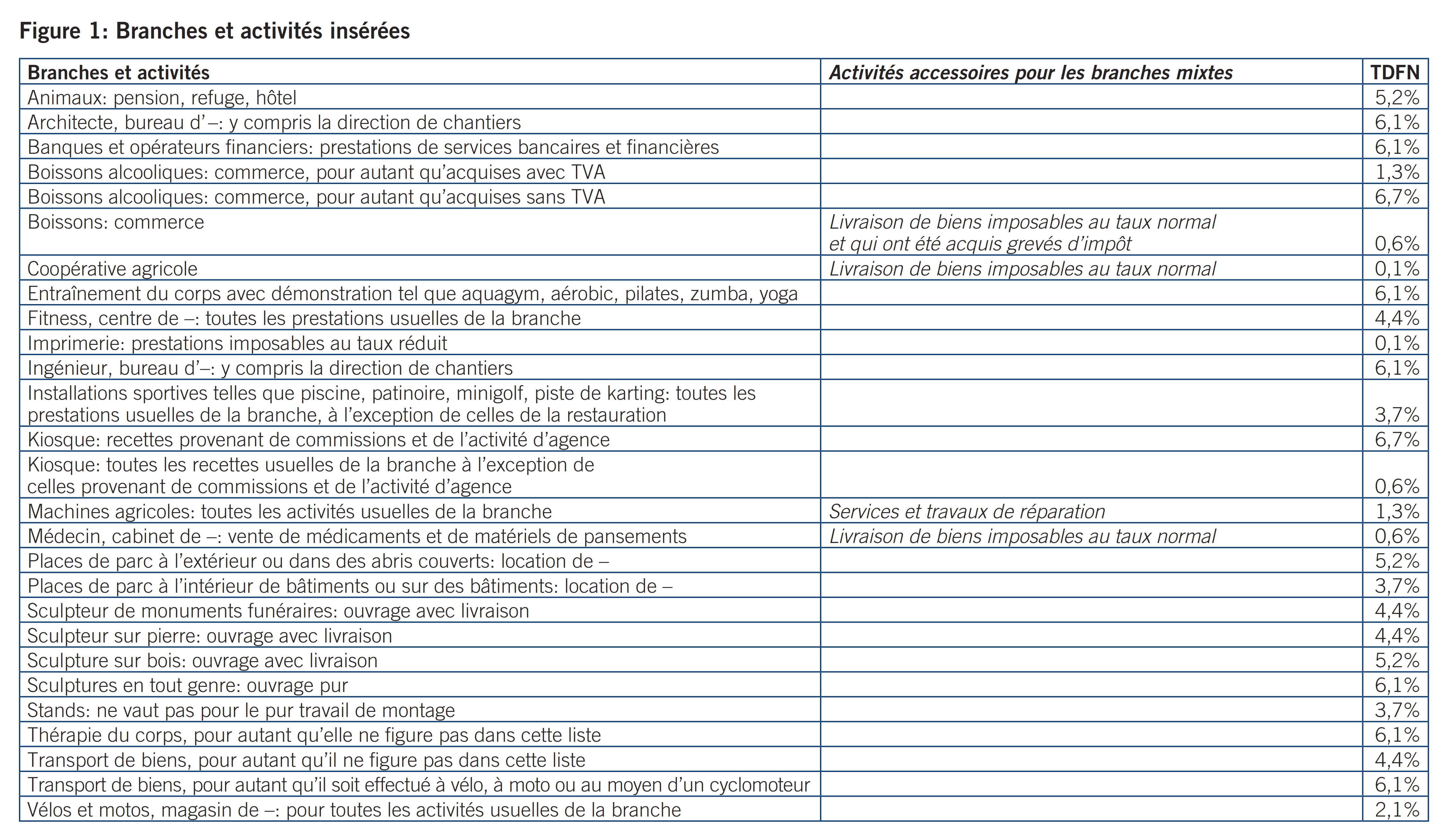

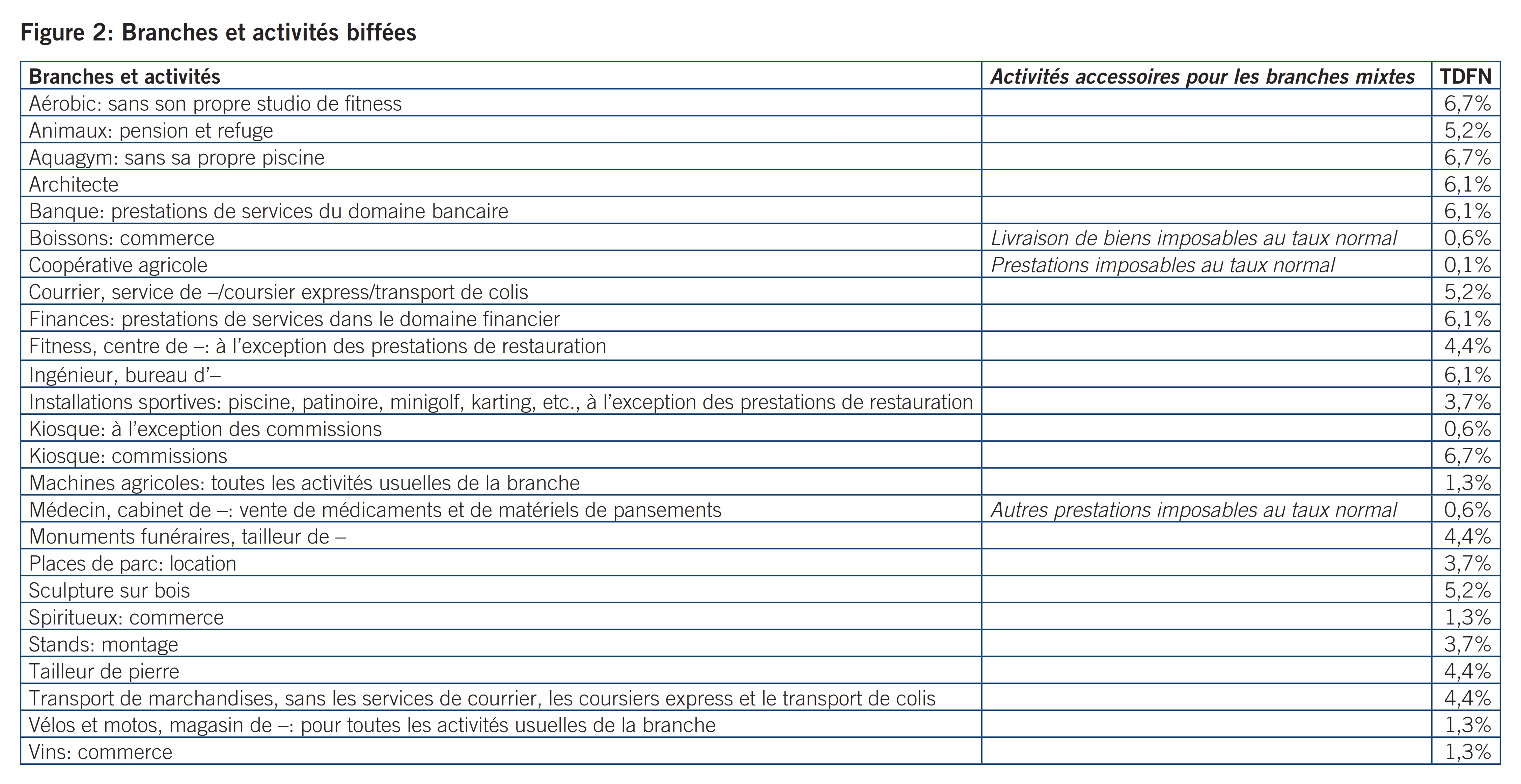

Vous trouverez dans les tableaux 1 et 2 la liste des taux de la dette fiscale nette qui changent2.

Les branches et activités figurant dans le tableau 1 (par ordre alphabétique) ont été insérées.

Les branches et activités figurant dans le tableau 2 (par ordre alphabétique) ont été biffées.

Le Conseil fédéral a introduit un nouvelart. 9a dans l’ordonnance régissant la taxe sur la valeur ajoutée3, qui est entré en vigueur le 1er janvier 2015 et précise que seules les prestations de services peuvent être réputées prestations an sens de l’art. 10 al. 2 let. b LTVA.

Cette adjonction à l’OTVA a des répercussions importantes sur l’assujettissement à la TVA des entreprises ayant leur siège à l’étranger et, par là même, au niveau de l’impôt sur les acquisitions.

Les entreprises qui ont leur siège à l’étranger et qui étaient libérées de l’assujettissement jusqu’à la fin 2014 parce qu’elles effectuaient en Suisse exclusivement des livraisons soumises à l’impôt sur les acquisitions sont donc, depuis le 1er janvier 2015, assujetties à la TVA si elles réalisent en Suisse un chiffre d’affaires annuel égal ou supérieur à 100 000 francs4. Cela concerne en particulier, selon les explications données par l’AFC, les entreprises du secteur de la construction, du génie civil et du second œuvre5.

Toutefois, les entreprises étrangères qui effectuent uniquement des livraisons d'électricité et de gaz naturel dans des conduites à des destinataires assujettis sur le territoire suisse ne sont pas touchées par ce changement. En effet, ces fournisseurs étrangers d'électricité et de gaz ne doivent pas nécessairement se faire inscrire au registre des assujettis sur le territoire suisse.

Ainsi donc, seules restent libérées de l’assujettissement depuis le 1er janvier 2015 les entreprises qui ont leur siège à l'étranger et qui fournissent, sur le territoire suisse, exclusivement des prestations de services6 soumises à l'impôt sur les acquisitions7.

A noter à ce propos que les entreprises qui ont leur siège à l’étranger doivent désigner à l’AFC un représentant fiscal en vue de leur inscription à titre d’entreprise assujettie à la TVA8.

Il s’ensuit, du fait de l’extension de l’assujettissement à la TVA des entreprises ayant leur siège à l’étranger, que les cas d’imposition des acquisitions devraient diminuer au titre des livraisons9. Il convient néanmoins de rester attentif à ces cas-là jusqu’à une modification éventuelle dans le cadre de la révision restreinte de la TVA10, puisque, selon la loi en vigueur, les livraisons sont encore soumises à l’impôt sur les acquisitions.

Suite à un arrêt du Tribunal fédéral11, le Conseil fédéral a décidé, lors de l’une de ses dernières séances de 2014, d’abroger purement et simplement l’al. 3 de l’art. 16 OTVA. De ce fait, une institution de prévoyance professionnelle peut désormais faire partie d’un groupe d’imposition.

Comme elle l’avait annoncé, l’AFC a mis en vigueur, le 1er janvier 2015, son changement de pratique quant aux prestations visant à promouvoir l’image de marque de tiers.

En foi de quoi il faut toujours, en présence de contributions12, distinguer trois qualifications possibles au titre de la TVA:

- un don,

- une prestation visant à promouvoir l’image de tiers ou

- une prestation publicitaire.

On est en présence d’un don dès lors que la contribution est publiée sous une forme neutre dans une publication13.

Il y a prestation visant à promouvoir l’image de tiers lorsque la publication de la contribution représente une prestation au sens de la législation sur la TVA et qu’une organisation d’utilité publique14 est partie prenante à l'opération15.

Une prestation visant à promouvoir l’image de tiers est donc une publication qui dépasse le cadre d’une désignation neutre. Il y a prestation visant à promouvoir l’image de tiers lorsqu’il apparaît que ce n’est pas la publicité en faveur du contributeur mais l’engagement du contributeur qui figure au premier plan. Cela dit, l’AFC n’exige pas à chaque fois d’insister expressément sur le caractère de soutien de la contribution. Cela dépend des circonstances.

On est en présence d’une prestation publicitaire lorsque ce n’est pas la publication de la contribution qui est au premier plan, mais la publicité en faveur du contributeur ou de ses produits et prestations de services16.

De l’avis des auteurs, il n’est pas simple de tracer une délimitation entre ces trois possibilités, ce qui soulèvera de nombreuses questions dans la pratique. Aussi est-il conseillé, en présence de contributions, de clarifier en temps utile leurs implications au regard de la TVA et d’attirer l’attention des clients sur le changement de pratique de l’AFC.

- RS 641.202.62.

- Source: version provisoire de l’ordonnance de l’AFC sur la valeur des taux de la dette fiscale nette par branche et activité.

- RS 641.201.

- Art. 10 al. 2 let. a LTVA.

- Source: http://www.estv.admin.ch/mwst/themen/00154/00609/index.html?lang=fr.

- A noter les exceptions concernant les prestations de services en matière d’informatique et de télécommunications.

- Art. 10 al. 2 let. b LTVA, en rel. avec l’art. 9a OTVA.

- Art. 67 LTVA.

- Art. 45 al. 1 let. c LTVA.

- Entrée en vigueur prévue pour le 1er janvier 2016.

- ATF du 16 août 2013 (2C_153/2013).

- Sous forme d’argent ou de prestations appréciables en argent (moyens matériels, prestations de services ou savoir-faire).

- Les dons ne constituent pas une contre-prestation selon l’art. 18 al. 2 let. d LTVA.

- Si aucune organisation d’utilité publique n’est partie prenante à des prestations visant à promouvoir l’image de tiers, ces prestations sont assujetties à la TVA à titre de chiffre d’affaires imposable.

- Selon l’art. 21 al. 2 ch. 27 LTVA, les prestations d’organisations d'utilité publique visant à promouvoir l’mage de tiers et les prestations de tiers visant à promouvoir l'image d’organisations d’utilité publique sont exclues du champ de la TVA.

- Les prestations publicitaires sont imposables en vertu de l’art. 18 al. 1 LTVA.