Die Autoren zeigen einerseits Grundlagen zur Unternehmensbewertung, namentlich auch den von den Perspektiven losgelösten Unternehmenswert und rechtliche Aspekte bei der Unternehmensbewertung auf und gehen anderseits auf Unternehmensbewertungen im Güterrecht und insbesondere bei Scheidungen ein.

Unternehmensbewertung ist nicht gleich Unternehmensbewertung. Entscheidend sind u.a. der von den Perspektiven losgelöste Unternehmenswert, rechtliche Grundlagen und Rechtspraxis zur Unternehmensbewertung sowie Auftrag und Funktion der Bewertung. M.a.W. kommt es drauf an, in welchem Kontext eine Unternehmensbewertung erfolgt. Die beiden Autoren zeigen einerseits Grundlagen zur Unternehmensbewertung, namentlich auch den von den Perspektiven losgelösten Unternehmenswert und rechtliche Aspekte bei der Unternehmensbewertung auf und gehen anderseits dabei auf Unternehmensbewertungen im Güterrecht und insbesondere bei Scheidungen ein.

Unter dem zentralen, von den Perspektiven losgelösten Unternehmenswert ist ein objektivierter Unternehmenswert zu verstehen, welcher ein typisierter Zukunftserfolgswert ist, der sich bei Fortführung des Unternehmens in unverändertem Konzept und mit allen realistischen Zukunftserwartungen im Rahmen der Marktchancen und -risiken, finanziellen Möglichkeiten des Unternehmens sowie sonstigen Einflussfaktoren ergibt.1, 2, 3

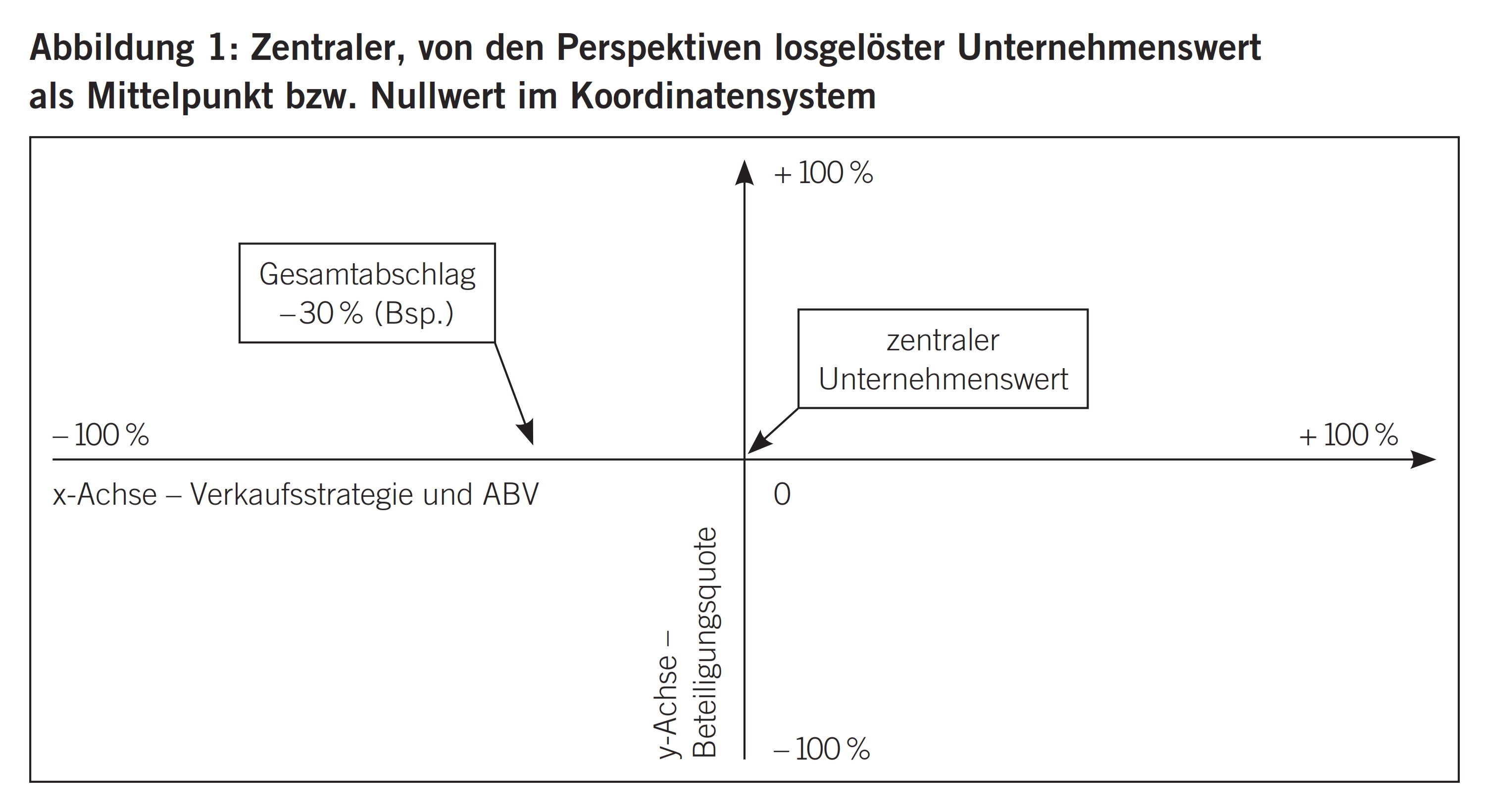

Der so ermittelte Unternehmenswert bildet innerhalb des Wert- bzw. Preisspektrums solchermassen den Mittelpunkt bzw. Nullwert im Koordinatensystem im zweidimensionalen Raum.4 Ermittelt wird aufgrund der verschiedenen Einflussfaktoren ein den zentralen Unternehmenswert ergänzender Gesamtzu- bzw. -abschlag.

Dabei kann zwischen Wert- bzw. Preisperspektiven in Abhängigkeit zu den Arten der Unternehmenstransaktionen5 und den Paketzu- und -abschlägen im engeren Sinn unterschieden werden.

Die Wert- bzw. Preisperspektiven, die in Abhängigkeit zu den möglichen Arten der Unternehmenstransaktionen und den Verträgen zwischen den Beteiligten stehen,6 bewegen sich dabei auf der x-Achse. Die Paketzu- und -abschläge, basierend auf dem Gesellschaftsrecht, stehen auf der y-Achse. Es zeigt sich die folgende in Abbildung 1 dargestellte Ausgangslage.7

Im Rahmen von Unternehmenstransaktionen mit dem Speziesgut Unternehmen, für das nur ein bedingt transparenter Markt besteht, gilt grundsätzlich, dass schliesslich nur diejenige Grösse Wert bzw. Marktwert sein kann, die bezahlt wird bzw. bezahlt werden kann.8 Alle davon abweichenden – in der Regel vorbestehenden – Unternehmenswerte sind theoretischer Natur, gewissermassen mögliche Unternehmenswerte und Resultate der funktionalen Unternehmensbewertung.9

Der Preis bzw. Marktwert eines Unternehmens entspricht damit dem bezahlten Unternehmenswert, welcher sich als Folge der Subjekt-Objekt-Subjektbeziehung einerseits durch den vom Unternehmen generierten, dem Übernehmer zukommenden prognostizierten Nutzen und anderseits durch Angebot und Nachfrage bestimmt.10

Diese Betrachtung entspricht unter rechtlichen Aspekten der Vertragsfreiheit, wonach die Festlegung des bezahlten Unternehmenswerts bzw. Unternehmenspreises im freien Willen von Übergeber und Übernehmer liegt.11 Der zwischen Übergeber und Übernehmer ausgehandelte und bezahlte Unternehmenswert ist deshalb grundsätzlich der richtige und gültige. Den sogenannten gerechten Preis (iustum pretium) gibt es nicht.12

Schranken der Vertragsfreiheit und damit in der Festlegung des bezahlten Unternehmenswerts sind namentlich zwingendes Recht, die öffentliche Ordnung, die guten Sitten und das Recht der Persönlichkeit sowie die Nichtigkeit und vor allem die Übervorteilung.13, 14 Übervorteilung bei entgeltlichen Unternehmenstransaktionen ist gegeben, wenn in objektiver Hinsicht ein offenbares Missverhältnis zwischen objektiviertem Unternehmenswert und bezahltem Unternehmenswert durch einen Vertrag begründet wird und in subjektiver Hinsicht seitens der schwächeren Partei, welche oftmals der Übernehmer ist, Notlage, Unerfahrenheit oder Leichtsinn vorliegt und diese Schwäche durch die andere Partei, welche umgekehrt in der Regel der Übergeber ist, ausgebeutet wird.15 Der Schutz vor Übervorteilung ist gerade bei entgeltlichen Unternehmenstransaktionen besonders wichtig, da Übergeber und Übernehmer sich bezüglich der Bestimmung des Unternehmenswerts weitestgehend auf Sachverständige verlassen müssen und sich über den wirklichen Wert des Unternehmens nur schwer ein richtiges Bild machen können.16

Zwingende Bestimmungen zum Unternehmenswert sind z.B. in Art. 685b OR im Zusammenhang mit der Übertragung vinkulierter Namenaktien, in Art. 788 OR betreffend Übertragung eines GmbH-Stammanteilscheins infolge Erbgangs oder ehelichen Güterrechts und die Verwertung eines Stammanteils eines ausgeschlossenen Gesellschafters sowie an mehreren Stellen im Fusionsgesetz zu den Unternehmensumstrukturierungen zu finden.17, 18

Sowohl in Art. 685b und 788 OR als auch in Art. 7 Abs. 2 und 6, Art. 23 Abs. 2 Bst. a und Art. 56 Abs. 5 FusG wird mit dem Begriff des wirklichen Werts operiert. Die Verwendung des Begriffs wirklicher Wert suggeriert, dass es auch nicht wirkliche (nicht reale) Unternehmenswerte gibt, was problematisch ist, indem diese Begriffsumkehrung zum Ergebnis führt, dass unter dem wirklichen Wert ein realer Wert, also der äussere bzw. bezahlte Unternehmenswert verstanden werden müsste und es sich damit bei den nicht wirklichen Werten um rein rechnerische bzw. innere Werte handelte, wobei es gemäss Bundesgericht gerade umgekehrt ist.19

Der Begriff des wirklichen Werts findet sich erstmals und ohne nähere Erklärung im Gesetzesentwurf des Bundesrats über die Revision der Titel XXIV bis XXXIII des schweizerischen Obligationenrechts vom 21. Februar 1928, dem das Parlament in diesem Punkt diskussionslos zustimmte.20 In der Botschaft über die Revision des Aktienrechts vertrat der Bundesrat die Ansicht, dass es sich beim wirklichen Wert bei kleinen und mittleren Unternehmen, analog dem Kurswert bei börsenkotierten und vorbörslich gehandelten Aktien, ebenfalls um einen Verkehrswert handelt, was wiederum ein äusserer Wert ist.21 Deshalb sind nach seiner Auffassung neben dem Wert des Anteils an der Gesellschaft alle weiteren Umstände zu berücksichtigen, welche den Verkehrswert beeinflussen, wie der Preis der Kaufofferte, der Umfang des Minderheitspakets (mit oder ohne Sperrminorität) und die Zukunftsaussichten des Unternehmens.22 Nach der Rechtsprechung des Bundesgerichts zu Art. 685b OR handelt es sich beim wirklichen Wert allerdings um den inneren Wert, welcher als ein objektiver Gesamtwert der Gesellschaft, d.h. als Unternehmenswert, unter Einschluss von Substanz- und Ertragswert zu bestimmen ist.23

Gerade bei kleinen und mittleren Unternehmen, deren Titel weder haupt- noch in der Regel vorbörslich gehandelt werden und für die es deshalb keine Kurswertnotierungen gibt, kann u.E. der wirkliche Wert im Sinn des Übernahmeangebots der Gesellschaft nicht ein äusserer Wert, sondern nur der innere Wert sein. Die Botschaft zum Fusionsgesetz wiederum definiert den Begriff wirklicher Wert für das Fusionsgesetz nicht und verwendet ihn ohne nähere Umschreibung.24

Das Bundesgericht hat den wirklichen bzw. inneren Wert bei der Übertragung vinkulierter Namenaktien gemäss Art. 685b f. OR in drei seiner Entscheide bestimmt und bestätigt.25 Bei seiner Bestimmung sind folgende wesentliche Elemente zu beachten:

- Die Bewertung der Aktien und damit die Unternehmensbewertung hat sich auf den Zeitpunkt des Gesuches um Zustimmung zur Übertragung der Aktien zu beziehen.26

- Unter dem Begriff wirklicher bzw. innerer (Unternehmens-)Wert ist der Anspruch des Veräusserers bzw. Erwerbers auf volle Entschädigung seiner Beteiligung zu verstehen.27

- Für die Feststellung des wirklichen (Unternehmens-)Werts bzw. des Anspruchs auf volle Entschädigung gelangen je nach Situation, in welcher sich das Unternehmen befindet, unterschiedliche Bewertungsmethoden zur Anwendung.

– Das Bundesgericht unterscheidet primär zwischen Fortführung- und Liquidationswert.

– Da prinzipiell von der Fortführung der Unternehmenstätigkeit auszugehen ist, hat die Bewertung grundsätzlich zum Fortführungswert zu erfolgen, ausser es liegt eine Ausnahmesituation vor.28 Der Fortführungswert gilt selbst dann, wenn der Liquidationswert höher ist als der Fortführungswert, aber die Fortführung des Unternehmens gegeben oder beabsichtigt ist.29

– Der Liquidationswert kommt nur in Ausnahmesituationen zum Tragen, z.B. wenn das Unternehmen wegen ungenügender Rentabilität vor der Auflösung steht, oder für Unternehmen, in denen die Rentabilität absichtlich tief gehalten wird, mit dem Ziel die Bewertung der Aktien zu beeinflussen, sowie allgemein für Missbrauchsfälle.30, 31

– Der Fortführungswert ist in der Regel als Gesamtwert des Unternehmens unter Einschluss von Substanz- und Ertragswert zu berechnen.32 Auf den Ertragswert allein abzustellen ist hingegen, wenn derselbe und der Substanzwert sich so stark unterscheiden, dass das Unternehmen offensichtlich ausserstande ist, aus den im Anlagevermögen gebundenen Aktiven einen angemessenen Ertrag zu erwirtschaften, die Fortführung des Unternehmens aber dennoch ausser Frage steht.33

– Nichtbetriebliches Vermögen ist separat zu bewerten und zum Fortführungswert hinzuzählen.34 - Die Statuten dürfen die Voraussetzungen der Übertragung nicht erschweren.35

– Die Vinkulierungsbestimmungen in den Statuten können zwar in einem engen Rahmen die Grundsätze der Methode der Ermittlung des wirklichen Werts näher festlegen, dagegen dürfen sie nicht zu einem Abweichen vom wirklichen Wert als innerem objektiviertem Unternehmenswert führen.36 Problematisch und nur unter ausserordentlichen Umständen akzeptabel sind z.B. Wertbestimmungen, wonach der wirkliche Wert dem Substanz-, Liquidations- oder Steuerwert entspricht.37

– Die Wertfestlegung durch einen Schiedsgutachter ist indessen denkbar. Mit der Einsetzung eines Schiedsgutachters zur endgültigen Festlegung des wirklichen Werts für alle Parteien wird zwar der gemäss Art. 685b Abs. 5 OR vorgesehene ordentliche Rechtsweg ausgeklammert. Wirksam wäre eine solche schiedsrichterliche Bestimmung allerdings, falls die Zustimmung der Parteien gemäss Art. 6 KSG vorliegt.38

– Problematisch ist indessen die statutarische Bestimmung, wonach die Revisionsstelle der Gesellschaft als Schiedsgutachterin den wirklichen Wert für alle Parteien festlegt. Als Revisionsstelle der Gesellschaft ist sie deren Organ. Obschon sie gemäss Art. 727c OR vom Verwaltungsrat und vom Stimmenmehrheitsaktionär unabhängig sein muss, besteht im Streitfall die faktische Schwierigkeit für die Revisionsstelle aufgrund ihrer Organstellung und ihrer Nähe zum Verwaltungsrat und zum Stimmenmehrheitsaktionär, einen wirklichen, d.h. inneren objektivierten Wert auch für die Gegenpartei zu bestimmen.39

Ausgangslage für die Unternehmensbewertung von kleinen und mittleren Unternehmen ist regelmässig ein bestimmter Bewertungsanlass, wobei hauptsächlich folgende Kategorien unterschieden werden können:40

- Verkauf bzw. Kauf eines Unternehmens

- Austritt oder Ausschluss von Gesellschaftern oder Minderheitsbeteiligten aus einem Unternehmen

- Übertragung eines Unternehmens im Rahmen des Güter- oder Erbrechts

- Rechtliche Umstrukturierung eines Unternehmens (Fusion, Spaltung, Umwandlung)

- Beteiligung von Mitarbeitern und Mitarbeiterinnen an einem Unternehmen

- Eigen- und Fremdkapitalerhöhungen bei einem Unternehmen

- Vermögenssteuerwert eines Unternehmens als Steuerberechnungsgrundlage für die Vermögenssteuer41, 42

- Verkehrswert eines Unternehmens als Steuerberechnungsgrundlage für die Emissionsabgabe43

Es ist evident, dass für die Frage der Vornahme einer Unternehmensbewertung nicht ausschlaggebend ist, ob der Bewertungsanlass direkt entgeltlicher oder unentgeltlicher Natur ist, das Unternehmen bspw. Gegenstand eines Kaufgeschäfts oder einer Schenkung bzw. einer güterrechtlichen Auseinandersetzung ist, sondern der Wert bzw. Preis des Unternehmens finanzielle Auswirkungen auf die vielfältigen entgeltlichen oder unentgeltlichen Transaktionen zwischen den beteiligten Parteien hat.

Ausgangslage und Bewertungsanlass für die entgeltliche Unternehmensnachfolge ist je nach Blickwinkel die Übergabe oder Übernahme eines Unternehmens. Für die ganze Gestaltung der Unternehmenstransaktion ist primär nicht so sehr entscheidend, in welchem Leistungssektor das Unternehmen, welches übertragen wird, tätig ist, z.B. Produktion, Handel oder Dienstleistung, sondern vielmehr, welcher Wert bzw. Preis dem Unternehmen beigemessen wird. Die Übergabe oder Übernahme eines Unternehmens kann im Hinblick auf die Lösung von Fragen wie betreffend der Steuern, der Finanzierung, der zivilrechtlichen Aspekte und der Suche nach dem geeigneten Übernehmer nur insoweit konkret erfolgen, als die beteiligten Parteien, insbesondere der Übergeber, gestützt auf eine Unternehmensbewertung eine möglichst klare und realistische Vorstellung über den Wert bzw. Preis des Unternehmens haben. Letztlich geht es bei einer entgeltlichen oder unentgeltlichen Unternehmenstransaktion um die Disposition eines finanziellen Werts.

Steht der Bewertungsanlass für die Unternehmenstransaktion fest, nämlich die Disposition des finanziellen Werts des Unternehmens durch Übertragung des Unternehmens vom Übergeber auf den Übernehmer, erfolgt der entsprechende Auftrag zur Unternehmensbewertung.

Der Auftrag zur Unternehmensbewertung ist ein einfacher Auftrag.44 Sein Umfang bestimmt sich, insoweit er nicht ausdrücklich bezeichnet ist, nach der Natur des zu besorgenden Geschäfts.45 Aufgrund der unterschiedlichen Wertrichtungen und -dimensionen, die eine Unternehmensbewertung, durch, nebst den Bewertungsanlässen, vor allem subjektive und objektive Unternehmensbewertungsfunktionen bewirkt, einnehmen kann, empfiehlt es sich, zumindest den Bewertungsanlass und die Funktion der Unternehmensbewertung im Auftrag explizit zu bestimmen.46 Allenfalls kann, sofern das entsprechende Verständnis seitens des Auftraggebers bzw. Übergebers oder Übernehmers gegeben ist, wobei dieses durch den Auftragnehmer bzw. Bewerter im Zug der Bestimmung des Auftrags geweckt worden sein kann, selbst die Unternehmensbewertungsmethode im Auftrag genannt werden.

Es ergibt sich daraus für die Formulierung des Auftrags zur Unternehmensbewertung, dass der Auftraggeber, sei es der Übergeber oder der Übernehmer oder beide zusammen, und der beauftragte Bewerter den Umfang des Auftrags zur Unternehmensbewertung gemeinsam bestimmen, indem:

- der Bewertungsanlass (z.B. Kauf, Verkauf, Scheidung, Erbfolge),

- die Aufgabe (Funktion) der Bewertung, d.h. Schieds- bzw. Einigungswert, Entscheidungswert oder Argumentationswert47 und

- ggf. die Unternehmensbewertungsmethode

im Auftrag explizit formuliert werden.48

In der Folge wird das Augenmerk auf die mit der Auftragsformulierung bestimmte subjektive oder objektive Unternehmensbewertungsfunktion mit unterschiedlichen Wertrichtungen und -dimensionen gerichtet.

Prinzipiell lassen sich die beiden Wertrichtungen, objektivierter und subjektiver Unternehmenswert, auf praktisch alle Bewertungsanlässe anwenden. In entwicklungshistorischer Hinsicht der Unternehmensbewertung wurde, ergänzend zu den Bewertungsanlässen, mit Beginn der Unterscheidung der verschiedenen Funktionen, die eine Unternehmensbewertung ausüben kann, die ursprüngliche Diskussion um objektivierte und subjektive Unternehmenswerte zu einer eigentlichen aufgabenbezogenen, funktionsspezifischen Unternehmensbewertungslehre ausgebaut mit dem Ziel, einen funktionalen Unternehmenswert zu ermitteln.49

Der Begriff funktionaler Unternehmenswert besagt, dass der Bewerter aufgrund des Bewertungsanlasses und der zu lösenden Aufgaben die Unterscheidungskriterien für die Unternehmensbewertung treffen wird.50 Die Frage lautet für den Bewerter: Welches ist die Funktion (Aufgabe) der konkreten Unternehmensbewertung? Demgemäss kann der Bewerter folgende Aufgaben übernehmen:

- Vermittlungs- oder Konfliktlösungsfunktion mit dem Arbitriumwert

- Beratungsfunktion mit dem Entscheidungswert

- Argumentationsfunktion mit dem Argumentationswert51, 52

In der Folge werden diese unterschiedlichen Wertrichtungen und -dimensionen für die entgeltliche Unternehmensnachfolge analysiert.

Arbitrium heisst unparteiisches Gutachten, Schiedsspruch. Der Arbitriumwert ist demgemäss ein objektivierter Unternehmenswert, welcher von den an der Unternehmensbewertung beteiligten Parteien unbeeinflusst ermittelt wird.53 Hingegen ist er konkret für das von ihnen getragene Rechtsverhältnis unter Beachtung der darauf anwendbaren Rechts- bzw. Vertragsnormen zu bestimmen.54, 55 Er kommt im Rahmen der entgeltlichen Unternehmensnachfolge zum Tragen, wenn sich Übergeber und Übernehmer auf einen Bewerter ihres Vertrauens einigen56 und basiert auf konsistenten57, betrieblich objektiven und erkennbaren Daten des Unternehmens.58

Die Funktion des Bewerters ist, mittels des Arbitriumwerts zwischen Übergeber und Übernehmer zu vermitteln oder allenfalls bestehende Konflikte zu beseitigen. Die Interessen von Übergeber und Übernehmer werden bei der Errechnung des Arbitriumwerts ausser Acht gelassen, finden sich aber anderseits – geht man davon aus, dass diese in der Regel anfänglich einander entgegengesetzte Vorstellungen bezüglich der Höhe des Unternehmenswerts haben – gleichwohl, wenn auch nicht gleichermassen, in der Unternehmensbewertung wieder.59

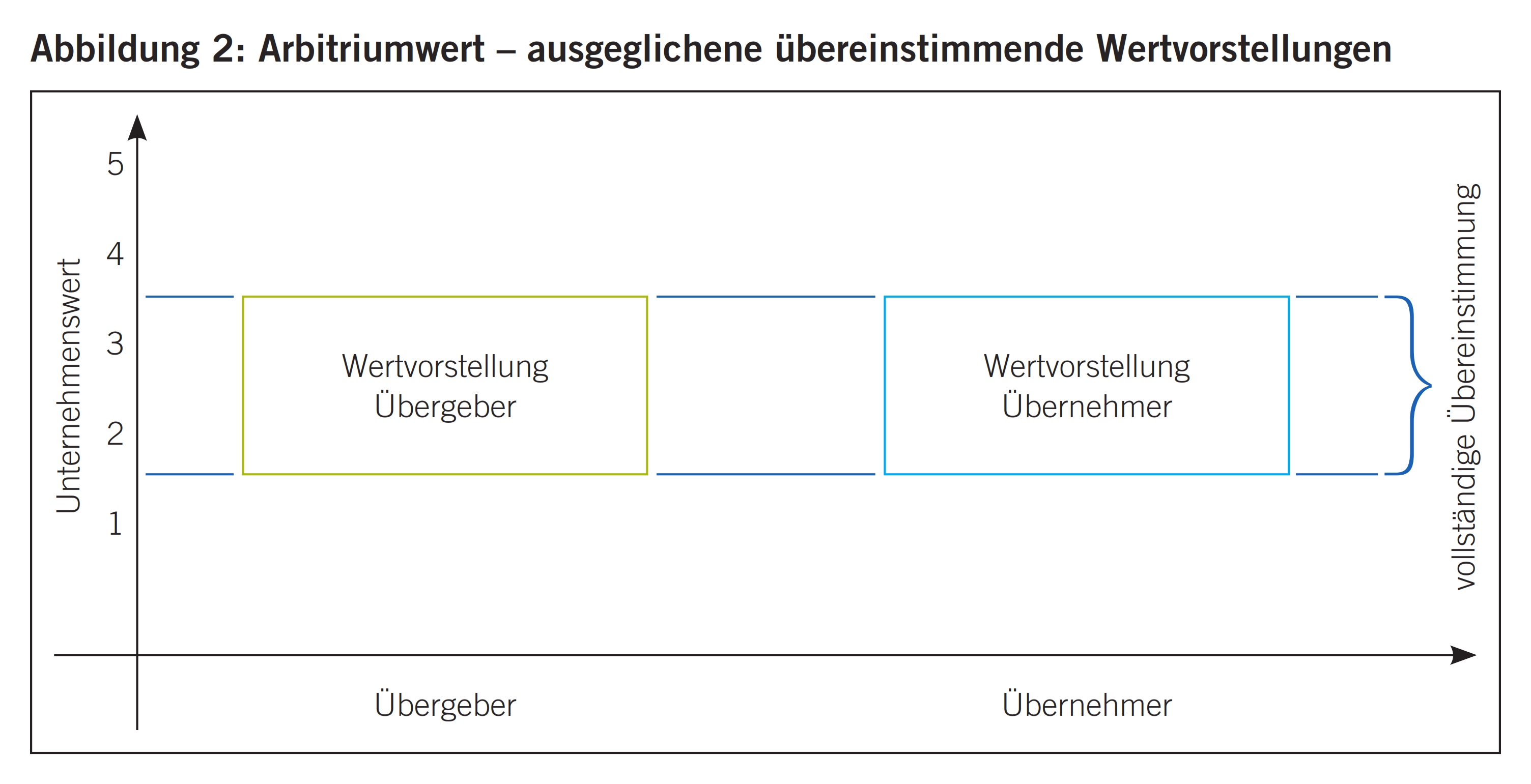

Schön versteht den Arbitriumwert als Synthese verschiedener subjektiver Vorstellungen mit zum Teil entgegengesetzten Interessen.60 Dieser Betrachtung kann gefolgt werden, insofern die Synthese als Aufhebung der ursprünglichen gegenläufigen subjektiven Wertvorstellungen in einen darüberstehenden, von ihnen losgelösten eigenständig ermittelten Unternehmenswert erkannt wird, nicht aber als Zusammenfügung der beiden subjektiven Wertvorstellungen zu einem rechnerischen Ganzen, da der Arbitriumwert per definitionem nicht das arithmetische Mittel der ursprünglichen subjektiven Wertvorstellungen von Übergeber und Übernehmer ist, sondern ein davon losgelöster und unter Anwendung eines Unternehmensbewertungsmodells unabhängig ermittelter objektivierter Unternehmenswert.61 Der Arbitriumwert ist vorerst ein objektivierter Unternehmenszielwert im Sinn eines Unternehmensausgangswerts und hat das Ziel, die Unternehmenswertvorstellungen von Übergeber und Übernehmer in Einklang zu bringen. Er ist mit dem Einigungswert im Sinn des Unternehmensschlusswerts identisch und entspricht damit dem bezahlten Unternehmenswert, sobald Übergeber und Übernehmer ihre Unternehmenswertvorstellungen durch Verhandlungen untereinander und mit dem Arbitriumwert in vollständige Übereinstimmung gebracht haben.

Aus den vorstehenden Ausführungen ergibt sich, dass der Arbitriumwert ein objektivierter Unternehmenswert ist. Aus der Sicht der Funktionslehre und des funktionalen Unternehmenswerts kommt dem Arbitriumwert Vermittlungs- und Konfliktlösungsfunktion zu. Die Darstellung in Abbildung 2 verdeutlicht die Funktion des Arbitriumwerts.

Die Anwendung des Arbitriumwerts setzt voraus, dass Übergeber und Übernehmer zusammen den Auftrag zur Unternehmenswertung erteilen bzw. diesem zustimmen, beide ein gutes Vertrauensverhältnis zueinander und ein ebenso gutes Vertrauensverhältnis zum Bewerter haben.

Der Arbitriumwert eignet sich für alle Situationen, in denen ein objektivierter Unternehmenswert ermittelt werden soll, u.a. für

- Verkauf und Kauf, wobei die Anwendung des Arbitriumwerts unter fremden Dritten eher selten ist, dafür innerhalb der Familie62 und innerhalb des Unternehmens (Management-Buy-out bzw. Employee-Buy-out63) häufig vorkommt.

- Abwehr Dritter im Fall vinkulierter Namenaktien aufgrund deren wirklichen Werts64

- bestimmte Fälle von Umstrukturierungen, wie Fusionen und Umwandlungen, bei denen der wirkliche Wert gesetzlich vorgeschrieben ist.65

- Güterrecht, bspw. Scheidung

- Erbfolge und Erbteilung

Der Entscheidungswert ist ein subjektiver Wert und der Bewerter hat den Auftrag, im Interesse seiner Partei zu handeln und den Unternehmenswert danach auszurichten.66 Anders als der Arbitriumwert, der nicht nur betriebswirtschaftlich orientiert, sondern vor allem ein vom Recht geprägter und bestimmter Unternehmenswert ist, liegt der Entscheidungswert im Gegensatz dazu ganz auf der Linie der Betriebswirtschaftslehre als entscheidungsorientierter Wissenschaft und ist unter rechtlichen Aspekten der Vertragsfreiheit zuzuordnen, wonach die Festlegung von bezahltem Unternehmenswert bzw. Unternehmenspreis im freien Willen von Übergeber und Übernehmer liegt.67, 68

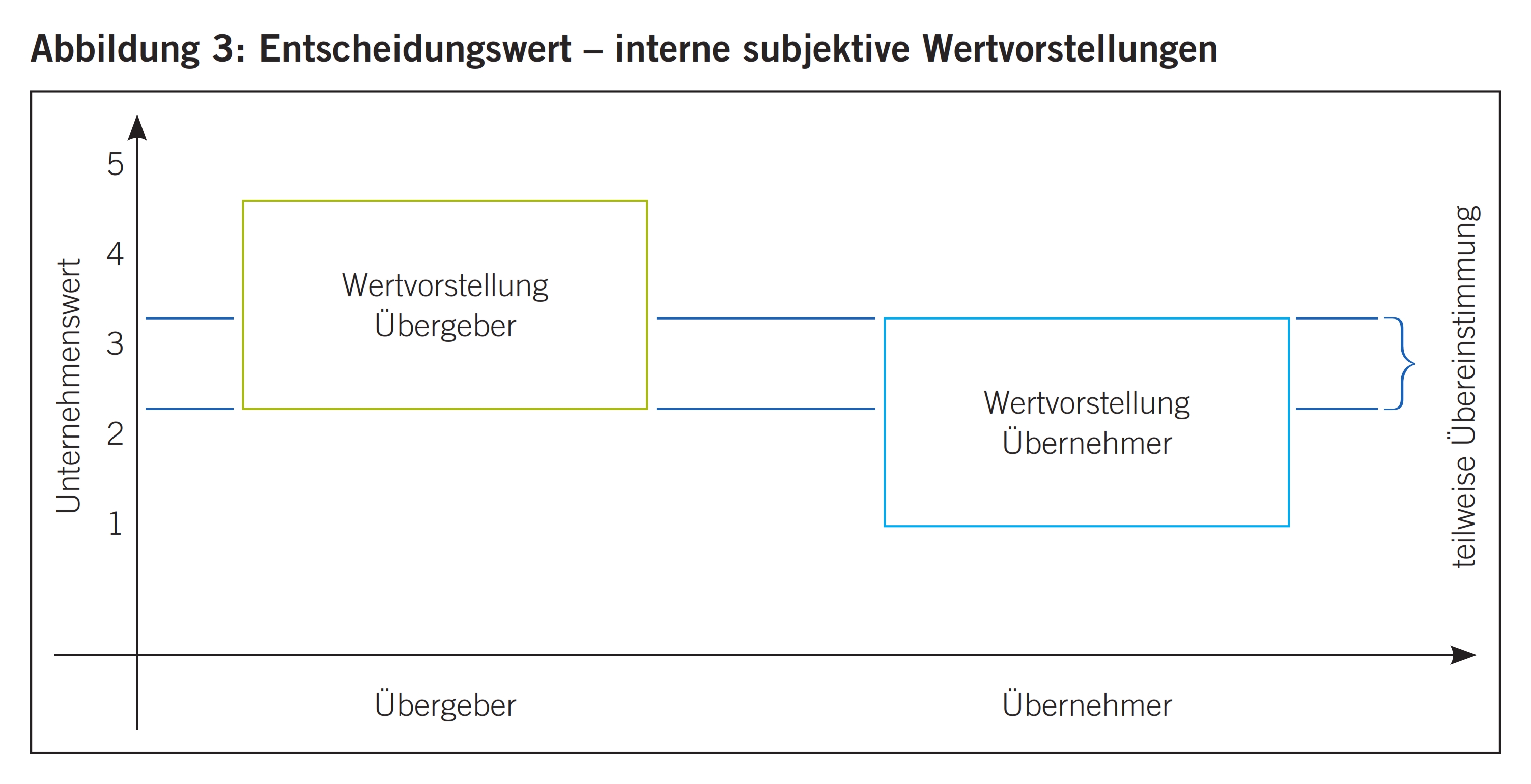

Die Funktion des Bewerters bei der entgeltlichen Unternehmensnachfolge ist, Übergeber oder Übernehmer mittels den je auf sie ausgerichteten Entscheidungswerten im Sinn von Unternehmensgrenzwerten ihren Verhandlungsspielraum aufzuzeigen und ihnen so zu einer möglichst rationalen Entscheidung im Hinblick auf die Übertragung des Unternehmens zu verhelfen.69 Der Entscheidungswert ist folglich je nach Sichtweise von Übergeber und Übernehmer ein Minimal- oder Maximalwert für das Unternehmen und wird in aller Regel der anderen Partei nicht bekanntgegeben.70 Er ist demnach ein interner subjektiver Zielgrenzwert der einzelnen Parteien und weicht beinahe immer vom schliesslich bestimmten Preis für das Unternehmen ab.71 Er stimmt dann mit dem Preis überein, wenn Übergeber oder Übernehmer ihre Zielgrenzwertvorstellungen bei den Wert- und Preisverhandlungen vollumfänglich durchsetzen können, was nebst dem Verhandlungsgeschick wesentlich durch die Angebots- und Nachfragesituation bestimmt ist.72

Aus den vorstehenden Ausführungen ergibt sich, dass der Entscheidungswert ein subjektiver Unternehmenswert ist. Aus der Sicht der Funktionslehre und des funktionalen Unternehmenswerts ist die Aufgabe des Entscheidungswerts, die Verhandlungsparteien mit entsprechenden Wertgrundlagen zu versorgen, um eine möglichst rationale Entscheidung treffen zu können. Der Entscheidungswert stellt für den Übergeber des Unternehmens die Preisuntergrenze und für den Übernehmer die Preisobergrenze dar. Die Darstellung in Abbildung 3 verdeutlicht die Funktion des Entscheidungswerts.

Die Anwendung des Entscheidungswerts setzt voraus, dass Übergeber und Übernehmer, je unabhängig voneinander, einer Person ihres Vertrauens den Auftrag zur Unternehmensbewertung erteilen und den für sie ermittelten Entscheidungswert der anderen Partei nicht bekanntgeben.

Der Entscheidungswert eignet sich für alle Situationen, in denen ein interner subjektiver Unternehmenswert ermittelt werden soll, u.a. für

- Verkauf und Kauf, da insbesondere fremde Dritte typischerweise mit der anderen Partei entgegengesetzten Entscheidungswerten operieren.

- bestimmte Fälle von Umstrukturierungen, wie Fusionen und Umwandlungen, bei denen der wirkliche Wert nicht zwingend ist.73

- Güterrecht und Scheidung, sofern die Ehegatten eine Parteistellung beziehen.

- Erbfolge und Erbteilung, sofern Erben und Vermächtnisnehmer eine Parteistellung beziehen.

Der Argumentationswert ist ebenfalls ein subjektiver Wert, der hingegen in seiner Wertdimension über den Entscheidungswert hinausgeht und deshalb zusätzlich parteiischer Natur ist.74 Er dient Übergeber und Übernehmer zur aktiven Beeinflussung der Preisverhandlungen und erfordert die Kenntnis des eigenen Entscheidungswerts und wird der Gegenpartei als Argumentations- und Beeinflussungsinstrument offengelegt.

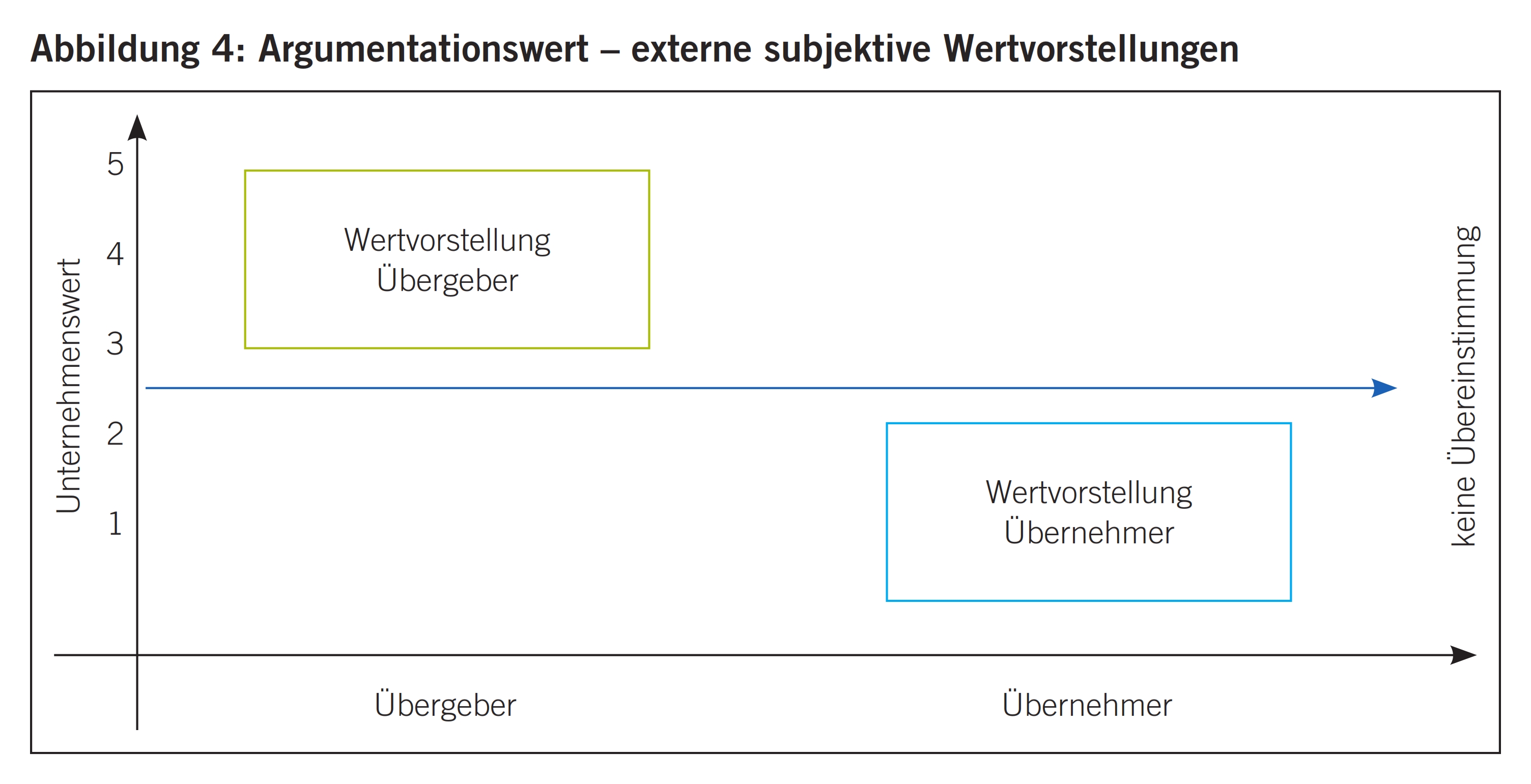

Die Funktion des Bewerters bei der entgeltlichen Unternehmensbewertung ist, Übergeber oder Übernehmer, gestützt auf deren Entscheidungswert und ergänzt um zusätzlich subjektivierte Unternehmenswertbestimmungsfaktoren,75, 76 mit Argumenten zur eigenen Wertstützung und Entkräftung der gegnerischen Angebote zu versorgen. Der Argumentationswert ist folglich ein externer subjektiver und parteiischer Wert, der nicht wirklich Zielgrenzwert ist und sich zwangsläufig fast immer vom schliesslich bestimmten Preis für das Unternehmen unterscheidet. Eine Übereinstimmung des Argumentationswerts einer der beiden Parteien mit dem Preis für das Unternehmen ist selbst hier denkbar, sofern die eine Partei der Argumentation der anderen Partei folgt und deren Argumentationswert als Preis zustimmt. Diesfalls könnte sich, je nachdem, wie extrem die Wertdimension des Argumentationswerts ausfällt, die Frage nach einer Übervorteilung stellen.77

Aus den vorstehenden Ausführungen ergibt sich, dass der Argumentationswert ein parteiischer Unternehmenswert ist. Er dient der Untermauerung eigener und der Entkräftung gegnerischer Verhandlungsangebote. Der Argumentationswert verlangt die Kenntnis des eigenen Entscheidungswerts und wird der gegnerischen Partei bekanntgegeben. Der Argumentationswert unterscheidet sich vom Entscheidungswert durch die Veränderung einzelner oder mehrerer Unternehmenswertbestimmungsfaktoren. Die Darstellung in Abbildung 4 verdeutlicht die Funktion des Argumentationswerts.

Die Anwendung des Argumentationswerts setzt voraus, dass Übergeber und Übernehmer je vorgängig einen Entscheidungswert ermittelt haben, den sie der anderen Partei nicht offenlegen und der ihre Wertgrenze bestimmt.

Der Argumentationswert eignet sich für alle Situationen, wo ein externer subjektiver Unternehmenswert ermittelt werden soll, u.a. für78

- Verkauf und Kauf, da insbesondere fremde Dritte typischerweise mit der anderen Partei entgegengesetzten Entscheidungs- und Argumentationswerten operieren.

- bestimmte Fälle von Umstrukturierungen, wie Fusionen und Umwandlungen, bei denen der wirkliche Wert nicht zwingend ist.79

- Erbfolge und Erbteilung, sofern Erben und Vermächtnisnehmer eine Parteistellung beziehen.

Argumentationswert und Entscheidungswert und die Verhandlungen von Übergeber und Übernehmer über den Unternehmenswert bringen zum Ausdruck, dass die für die Unternehmenswertbestimmung eingesetzten Zukunftsdeterminanten80 nicht mit letzter Sicherheit auch so eintreffen, wie sie geplant werden. Vielmehr handelt es sich lediglich um Prognosen, welche zwar fundiert und aufgrund wissenschaftlicher Methoden ermittelt sind. Eine gewisse Unsicherheit in ihrem Eintreten ist ihnen aber immanent.81

Es stellt sich damit die Frage, welche Auswirkungen diese Unsicherheiten haben und wie sich der Unternehmenswert entwickelt, falls eine oder mehrere dieser Unternehmenswertbestimmungsfaktoren verändert werden. Dazu wird das Verfahren der Sensitivitätsanalyse eingesetzt.82 Es werden dabei einzelne oder mehrere Prognosedeterminanten, in concreto Unternehmenswertbestimmungsfaktoren, bei sonst gleich bleibenden Formeln bzw. Rechenmodellen, verändert.

Die nachfolgenden Ausführungen befassen sich mit Aspekten der Unternehmensbewertung im Güterrecht und beziehen sich dabei einerseits auf einschlägige Gesetzesbestimmungen und andererseits entsprechende Rechtspraxis bzw. Rechtsprechung.

Der ordentliche Güterstand der Errungenschaftsbeteiligung kennt für jeden Ehegatten zwei Gütermassen: das Eigengut und die Errungenschaft der Ehefrau und das Eigengut und die Errungenschaft des Ehemannes. Art. 207 Abs. 1 ZGB bestimmt, dass die Errungenschaft und das Eigengut jedes Ehegatten nach ihrem Bestand im Zeitpunkt der Auflösung des Güterstands ausgeschieden werden. Das heisst, dass – mit Ausnahme von gemeinschaftlichem Eigentum – alle Vermögenswerte der Ehegatten im Moment der Auflösung des Güterstands entweder dem Eigengut oder der Errungenschaft des einen oder des anderen Ehegatten zugewiesen werden.

Als Zeitpunkt, der den Güterstand auflöst, gilt nach Art. 204 Abs. 2 ZGB bei der Scheidung – aber auch bei der in der Praxis seltenen gerichtlichen Trennung (nicht aber ohne ausdrückliche Anordnung bei der eheschutzrichterlichen Trennung), der Ungültigerklärung der Ehe oder der gerichtlichen Anordnung der Gütertrennung – der Tag, an dem das entsprechende Begehren eingereicht wird.

Die für die Bezifferung der güterrechtlichen Ansprüche notwendige Bewertung der Vermögenswerte und Verbindlichkeiten ist laut Art. 214 Abs. 2 ZGB der Zeitpunkt, in welchem die güterrechtliche Auseinandersetzung vorgenommen wird. Im Rahmen eines – gerichtlichen – Scheidungsverfahrens ist dies der Tag der Urteilsfällung bzw. in praxi ein dem Tag der Urteilsfällung möglichst naher früherer Zeitpunkt.

Das Gesetz verlangt in Art. 211 ZGB, dass zur güterrechtlichen Auseinandersetzung die Vermögenswerte zu ihrem Verkehrswert einzusetzen sind. Bei einem Unternehmen gilt der Fortführungswert als Verkehrswert, der Liquidationswert nur in demjenigen Falle, da das Unternehmen tatsächlich liquidiert wird.

Über den Anrechnungswert eines Vermögenswerts haben sich die in Scheidung stehenden Ehegatten einig zu werden, und für den Fall, dass sie keine Einigung finden, ist es Sache des Richters, diesen Wert zu ermitteln. Wenn es nun darum geht, den Wert eines Unternehmens zu ermitteln, wird gemäss Bundesgericht die letzte Jahresrechnung vor dem Bewertungszeitpunkt oder ein eigens erstellter Zwischenabschluss als massgebliche Grundlage verwendet, vorausgesetzt, dass ein solcher Abschluss nach den einschlägigen handelsrechtlichen Normen erstellt worden ist. Auf jeden Fall ist ein Geschäftsbetrieb oder ein kaufmännisches Gewerbe nach anerkannten Grundsätzen der Betriebswirtschaftslehre zu bewerten.

Der Fortführungswert eines Betriebs ist nicht durch die Erfassung der einzelnen Gegenstände im Unternehmen zu ermitteln, sondern immer nur im Rahmen einer Gesamtbewertung festzulegen; aufgrund einer vorangehenden Unternehmensanalyse sind zudem nicht betriebsnotwendige Bestandteile auszuscheiden und separat zu beurteilen.83 Diese Bewertungsregeln werden bei allen Unternehmen angewendet, wie das Bundesgericht in seinem Entscheid vom 30. Juni 2003 ausführt, in welchem die Bewertung einer Einzelfirma den Streitgegenstand bildete und wo weiter darauf hingewiesen wird, dass die gleichen Bewertungsregeln bei Unternehmen im Rechtskleid der juristischen Person und bei freien Berufen, wie Arztpraxen, Anwaltspraxen, Architekten, Kunstschaffende usw., anzuwenden sind.84

Wie sich zeigt, sind die scheidungsrechtlichen Grundlagen nicht besonders kompliziert, um ein Unternehmen zu bewerten. Weil aber die Interessen der Scheidungsparteien am Unternehmenswert in der Regel entgegengesetzt sind, indem die eine Partei etwas zugute hat und die andere etwas abgeben muss, ist die faire Bewertung eines Unternehmens praktisch dennoch eine schwierige und vielschichtige Aufgabe. Das Ziel der Bewertung ist letztlich nicht einfach eine Zahl, sondern die Einigkeit der Parteien über den Unternehmenswert. Dass aber genau diese Einigkeit häufig nur schwer zu erreichen ist, hängt u.a. mit dem grossen Interpretationsspielraum zusammen, der den Unternehmenszahlen zukommt, welche das Unternehmen zur Bemessung seines Werts charakterisieren.

Innerhalb der funktionalen Unternehmensbewertung, bei der sich die Frage nach der Funktion, d.h. Aufgabe der konkreten Unternehmensbewertung stellt, wird zwischen Arbitriumwert, Entscheidungswert und Argumentationswert unterschieden. Entscheidungs- und Argumentationswert bilden eine taktische Einheit. Beide sind subjektive und parteiische Unternehmenswerte und haben je für ihre Partei subjektive Beratungs- und Argumentationsfunktionen.

Der Arbitriumwert ist hingegen ein objektivierter Unternehmenswert und seine Funktion ist die Vermittlung und Konfliktlösung zwischen den Parteien. Objektiviert heisst, dass ein möglichst objektiver Unternehmenswert gesucht wird; den absolut objektiven Unternehmenswert gibt es nicht.

Arbitrium ist lateinisch und heisst in diesem Zusammenhang Schiedsspruch. Der Arbitriumwert ist demzufolge ein unparteiischer Schiedswert, welcher von den an der Unternehmensbewertung beteiligten Parteien unbeeinflusst ist. Er basiert auf angemessenen betrieblich objektiven und erkennbaren Daten des Unternehmens. Die Interessen der an der Unternehmensbewertung beteiligten Ehegatten werden gleichermassen in die Unternehmensbewertung miteinbezogen, und es wird eine für beide vertretbare Übereinstimmung der Unternehmenswertvorstellungen gesucht. Der Arbitriumwert als objektivierter Unternehmenszielwert ist schlussendlich der Einigungswert zwischen den Ehegatten und entspricht damit dem güterrechtlichen Auseinandersetzungswert für das Unternehmen.

Der Arbitriumwert vermag die beiden scheidenden Ehegatten in Bezug auf die Frage des Unternehmenswerts zu einigen. Sollte dies den Ehegatten dennoch nicht gelingen, muss der Richter den Unternehmenswert festlegen und wird dabei selbst auf einen Arbitriumwert abstellen.

Im Zusammenhang mit dem wirklichen Wert hat das Bundesgericht festgestellt, dass die Bewertung grundsätzlich zum Fortführungswert zu erfolgen habe, ausser es liege eine Ausnahmesituation vor, und der Fortführungswert selbst dann gelte, wenn der Liquidationswert höher als der Fortführungswert sei, aber die Fortführung des Unternehmens gegeben oder beabsichtigt sei.

Weiter hält das Bundesgericht fest, dass der Liquidationswert nur in Ausnahmesituationen zum Tragen komme, z.B. wenn das Unternehmen wegen ungenügender Rentabilität vor der Auflösung stehe, oder für Unternehmen, in denen die Rentabilität absichtlich tief gehalten werde, mit dem Ziel die Bewertung der Aktien zu beeinflussen, sowie allgemein für Missbrauchsfälle.85

Diese Grundsätze wendet das Bundesgericht in seinem Entscheid vom 10. Februar 2010 an.86 In diesem Entscheid äussert sich das Bundesgericht u.a. zu Bewertung und Methoden der Bewertung eines kaufmännischen Unternehmens.87 In E. 6.2.4 des besagten Entscheids führt das Bundesgericht zur Frage von Fortführungs- versus Liquidationswert Folgendes aus:

«Eine rein gewinnorientierte Bewertung kann im Falle kleiner Unternehmen, die beispielsweise über eine Betriebsliegenschaft verfügen (Werkstatt, Ausstellungsräume o.ä.), dazu führen, dass der Ertragswert geringer ist als der Liquidationswert. Für das Ehegüterrecht wird angenommen, dass der Liquidationswert als Wertuntergrenze gilt; vorbehalten bleibt der Wert eines unrentablen Unternehmens, das aus gesetzlichen oder ähnlichen Gründen weitergeführt werden muss (vgl. Hausheer / Reusser / Geiser, a.a.O., N. 19 Abs. 2 zu Art. 211 ZGB; allgemein: Helbling, a.a.O., S. 741 f. Ziff. 24). Die im Gesellschaftsrecht abweichende Praxis (vgl. BGE 120 II 259 E. 2c S. 262 ff.) lässt sich auf die güterrechtliche Auseinandersetzung nicht übertragen, kann es doch hier nicht im Belieben des unternehmerisch tätigen Ehegatten stehen, allein durch seine subjektiv gewollte Geschäftspolitik die Höhe der Errungenschaft und damit den Vorschlagsanteil des anderen Ehegatten zu bestimmen. Massgebend ist eine objektive Bewertung, und deshalb auch ein gegebenenfalls über dem Ertragswert liegender Liquidationswert ungeachtet der Frage, ob das Unternehmen tatsächlich liquidiert oder weitergeführt wird (vgl. Eitel, a.a.O., Rz. 5, mit Hinweis auf Ziff. 9 und 10.1 S. 20 f. des zitierten Berichts; Hausheer / Druey, Erb- und güterrechtliche Hindernisse in der Nachfolgeplanung des Unternehmers, Schweizerische Aktiengesellschaft [SAG] 54/1982 S. 70 ff., 76).»88

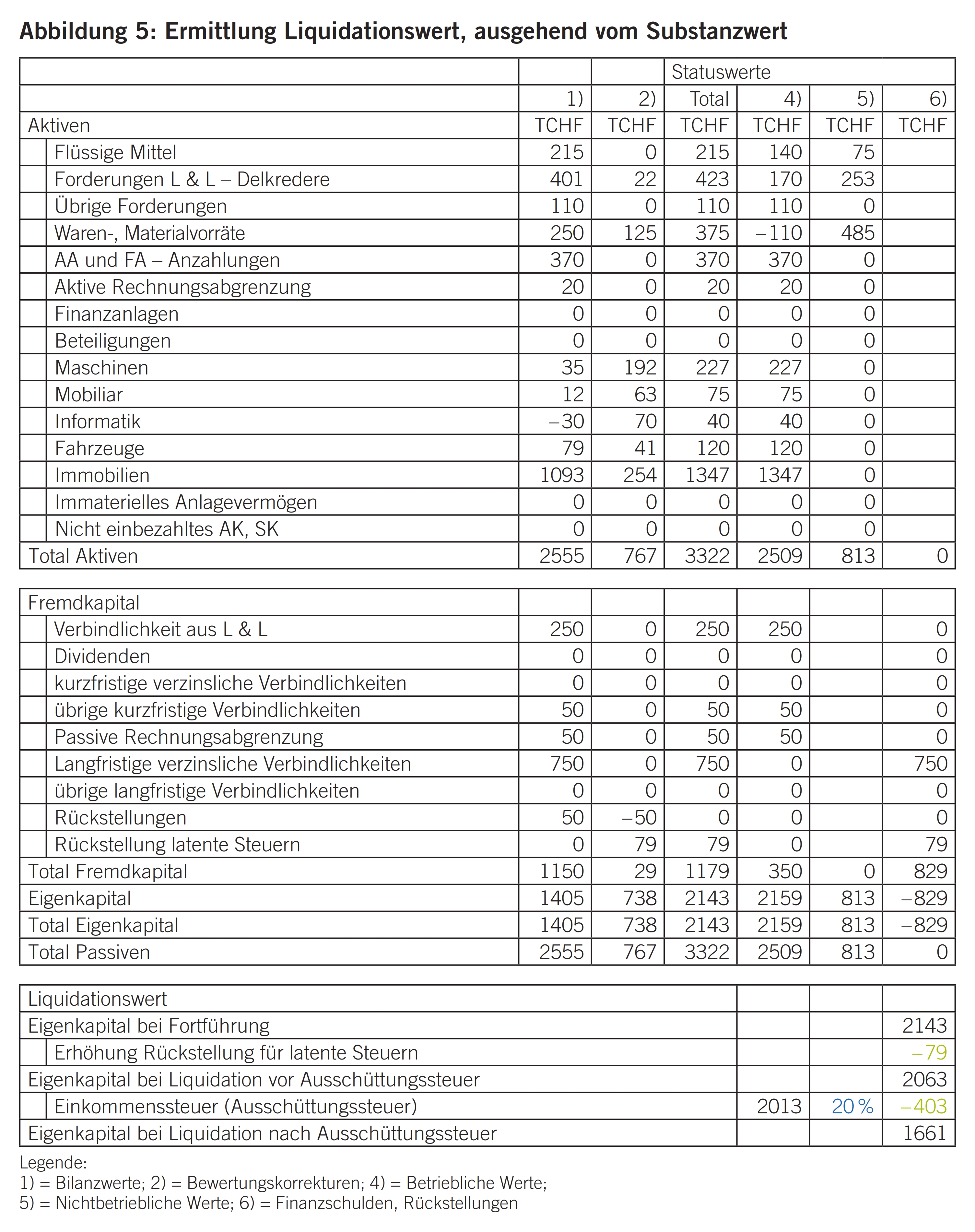

Die Berechnung des Liquidationswerts basiert auf dem unter der Annahme der Fortführung festgestellten bzw. ermittelten Substanzwert, vermindert um die vollen latenten Steuern auf allfälligen stillen Reserven und den Ausschüttungssteuerlasten auf den offenen und stillen Reserven und einem allfälligen Bilanzgewinn. S. dazu das Beispiel in Abbildung 5.

Mehrwert ist eine Frage, die sich beim ordentlichen Güterstand der Errungenschaftsbeteiligung ergibt.89 Haben demzufolge Mittel der einen Vermögensmasse, d.h. Eigengut oder Errungenschaft, zum Erwerb, zur Verbesserung oder zur Erhaltung von Vermögensgegenständen der anderen beigetragen und ist ein Mehr- oder ein Minderwert eingetreten, so entspricht die Ersatzforderung dem Anteil des Beitrags und wird nach dem Wert der Vermögensgegenstände im Zeitpunkt der Auseinandersetzung oder der Veräusserung berechnet.

Entsprechend muss zuerst eine allfällige Wertdifferenz eines Vermögenswerts, im vorliegenden Fall eines Unternehmens bzw. dessen Beteiligungsrechte, zwischen zwei Zeitpunkten ermittelt werden. Ist diese gegeben, muss alsdann geprüft werden, wie sich diese Wertdifferenz zusammensetzt, wobei im Güterrecht zwischen konjunkturellem und / oder industriellem Mehrwert unterschieden wird.

Das Bundesgericht hat in einem seiner Entscheide diese Unterscheidung getroffen.90 Der Ehemann verkaufte Eigenguts-Aktien. Sodann steht fest, dass der Ehefrau vom Erlös aus dem Aktienverkauf nur dann etwas zusteht, wenn ein gegen das Eigengut des Beklagten, in das der (Netto-)Erlös gefallen ist, gerichteter Ersatzanspruch seiner Errungenschaft besteht. Das Bundesgericht hat einen solchen Anspruch unter Hinweis auf die aus dem Unternehmen im Verlaufe der Jahre bezogenen (der Errungenschaft zugefallenen) Leistungen,91 mit denen der Arbeitseinsatz des Beklagten vollumfänglich abgegolten worden sei, verneint. In einem Fall der vorliegenden Art bleibt nach Hausheer / Reusser / Geiser92 für die Annahme eines Mehrwerts, d.h. für eine entsprechende (zusätzliche) Ersatzforderung der Errungenschaft gegenüber dem Eigengut, dann kein Raum, wenn der aus dem eigenen Unternehmen bezogene Lohn mit der Entschädigung der entsprechenden Arbeitsleistung durch einen Dritten vergleichbar ist und auch die Wertsteigerung des Unternehmervermögens im Rahmen dessen bleibt, was auf eine entsprechende von einem Dritten gegen Entschädigung zu leistende Tätigkeit zurückzuführen wäre. Dieser Auffassung ist beizupflichten.93

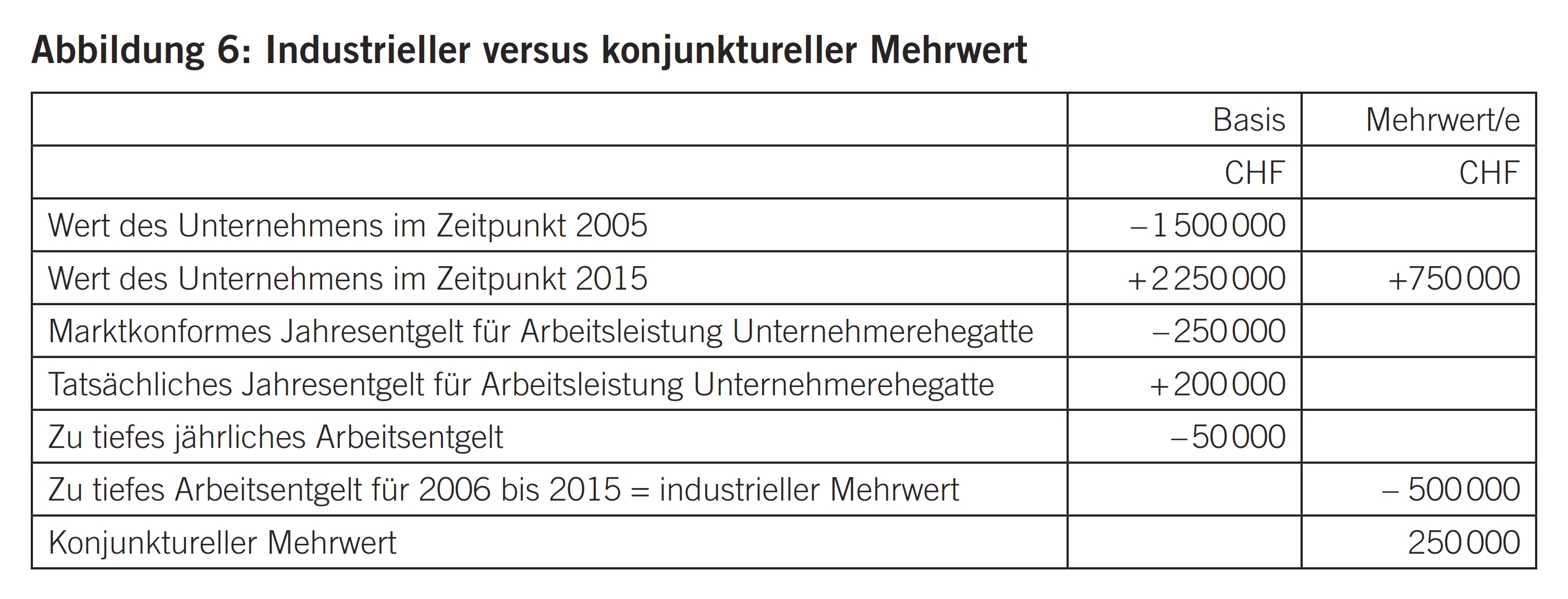

Daraus ergibt sich, dass im Fall, da das Unternehmen oder ein Teil davon bei Erwerb zum Eigengut des einen Ehegatten gehört hat und er für seine Arbeitsleistung marktkonform entgolten worden ist, kein industrieller Mehrwert gegeben ist und mithin keine Ersatzforderung der Errungenschaft gegenüber dem Eigengut besteht. Vice versa ergibt sich ein industrieller Mehrwert, wenn das Entgelt des das Unternehmen besitzenden Ehegatten (Unternehmerehegatten) für seine Arbeitsleistung offensichtlich nicht marktkonform ist, der alsdann in die Errungenschaft fällt. Die Darstellung in Abbildung 6 zeigt eine mögliche, vereinfachte Berechnung dieses industriellen Mehrwerts bei ungenügender Abgeltung der Arbeitsleistung des Unternehmerehegatten.

In diesem (Muster)fall wären 500 000 Fr. der Errungenschaft und 150 000 Fr. dem Eigengut zuzurechnen. Bei der Scheidung müsste der Ehemann der Ehefrau im Rahmen der hälftigen Vorschlagsteilung nach Art. 210 Abs. 1 ZGB 250 000 Fr. bezahlen. Anspruchsvoll wird die Berechnung, wenn die zu tiefen jährlichen Arbeitsentgelte zurückbehalten und als Investition mit Errungenschaftsmitteln ihrerseits wieder am Mehrwert teilhaben würden.

Hinzuweisen ist darauf, dass ein unter dem marktkonformen Jahresentgelt für Arbeitsleistung liegendes Entgelt in konkreten Fällen unternehmerisch erforderlich sein kann. Befindet sich ein Unternehmen in der Phase einer ausgedehnten Investition, bspw. der Erschliessung eines neuen Markts oder neuer Produkte oder hat es erhöhte Wachstumsziele, binden diese Vorhaben einen überhöhten Anteil der Mittelzuflüsse oder bedingen gar eine Vorfinanzierung, bei KMU bspw. durch Reduktion anderer Ausgaben, sodass bei eigentümergeführten Unternehmen oftmals das Eigentümergehalt tiefer als marktkonform gehalten werden muss, um die Sicherung des dauernden Gedeihens des Unternehmens zu gewährleisten.94, 95

- Fachmitteilung Unternehmensbewertung, Richtlinien und Grundsätze für die Bewertenden, Treuhand-Kammer, 2008, S. 7.

- S. dazu auch Meier-Mazzucato Giorgio, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, Bern 2009 [Meier-Mazzucato], S. 73 ff. zum Arbitriumwert.

- S. dazu auch TREX 5/2011, Meier-Mazzucato Giorgio und Montandon Marc A., Wert- bzw. Preisperspektiven und Paketzu- und -abschläge bei der Unternehmensbewertung und bei Unternehmenstransaktionen, S. 270 ff.

- Es gibt verschiedene Koordinatensysteme. Hier gelangt das häufig verwendete sogenannte kartesische (von Descartes) Koordinatensystem zur Anwendung. Die horizontale Achse bezeichnet man als Abszissenachse (von lat.: abscissa «die abgeschnittene» Linie) oder Rechtsachse. Die vertikale Achse heisst Ordinatenachse (von lat.: [linea] ordinata, «geordnet/e Linie») oder Hochachse. Man spricht auch von der x-Achse (statt Abszissenachse) und der y-Achse (statt Ordinatenachse).

- Anstelle von Arten der Unternehmenstransaktionen wird oftmals auch von Verkaufsstrategie gesprochen. S. dazu bspw. UBS Outlook, Nachfolge im Unternehmen, Ausgabe 2005, S. 25.

- S. zu den Arten und Formen der Unternehmensnachfolge Meier-Mazzucato, S. 256 ff.

- S. dazu auch die nachstehende Abbildung 2, welche diese drei Dimensionen anschaulich zeigt.

- Blumer Karl, Die kaufmännische Bilanz, 10. Aufl., Zürich 1989[Blumer], S. 260 f.; Helbling Carl, Unternehmensbewertung und Steuern, 9. Aufl., Düsseldorf 1998 [Helbling], S. 53, der feststellt, dass bei «nicht vertretbaren individuellen Gütern», wie Unternehmen als Ganzes, kein transparenter Markt besteht; Schön Etienne, Unternehmensbewertung im Gesellschafts- und Vertragsrecht, Diss. Zürich 2000 [Schön], S. 170 FN 810 unter Verweis auf Wollny Paul, Unternehmens- und Praxisübertragungen, 3. Aufl., Herne / Berlin 1994, N 1508.

- Detailliert zum funktionalen Unternehmensbewertung s. Meier-Mazzucato, Kapitel 8.3.

- Helbling, S. 25 und 53, der darauf verweist, dass die Beziehung von Preis und «bezahltem Wert» bereits von Schmidt F., Die organisatorische Tageswertbilanz, 3. Aufl. 1951, definiert wurde. Simonek Madeleine, Steuerliche Probleme der Geschäftsnachfolge bei Ableben eines Personenunternehmers, Bern 1994[Simonek], S. 102, die auf «… das den Wert des Gegenstands bestimmende Verhältnis zwischen Angebot und Nachfrage …» hinweist und unter dem Aspekt, dass es sich bei Unternehmen um Speziessachen handelt, feststellt, dass der Wert diesfalls «… nur für jedes Gut einzeln ermittelt werden … kann». S. auch Viel Jakob / Bredt Otto / Renard Maurice, Die Bewertung von Unternehmungen und Unternehmungsanteilen, 5. Aufl., Zürich 1975 [Viel / Bredt / Renard], S. 9 und 20 f., die den Unternehmenswert als Funktion dieser Subjekt-Objektbeziehung feststellen und ganz zu Beginn ihres Werks ohne Verweis zitieren: «Es gibt keine absoluten Werte, denn es sind nicht die Dinge, die uns ihren Wert auferlegen, sondern der Mensch selbst ist es, der die Werte bestimmt».

- Art. 19 OR, wonach der Inhalt des Vertrags innerhalb der Schranken des Gesetzes beliebig festgestellt werden kann. Es handelt sich dabei um die sogenannte Inhaltsfreiheit, welche Teil der Vertragsfreiheit ist, welche ihrerseits die Abschluss-, Partnerwahl-, Form- und Aufhebungsfreiheiten umfasst. BGE 130 III 495 E. 3 und 4 S. 499 ff. (Mitarbeiterbeteiligung); BGE 129 III 320 E. 5.2 S. 324 f. (Schmiergelder); BGE 129 III 35 E. 6.1 S. 42 (Post gegen Verein gegen Tierfabriken). Honsell Heinrich, Schweizerisches Obligationenrecht, Besonderer Teil, 8. Aufl., Bern 2006[Honsell], S. 38 f.; Huguenin Jacobs, Art. 19/20 N 2 ff., in: Basler Kommentar zum Schweizerischen Privatrecht, Basler Kommentar, Obligationenrecht I, Art. 1 – 529 OR, 3. Aufl., Basel 2003 [BSK OR I-Autor]; Dasser Felix, Art. 19 N 1 ff., in: Richner Felix / Frei Walter / Kaufmann Stefan, Handkommentar zum DBG, Zürich 2003 [Handkommentar OR]

- Honsell, S. 38 f. Für die Höhe des Preises beim Kauf s. Guhl Theo / Koller Alfred / Schnyder Anton K. / Druey Jean Nicolas, Das schweizerische Obligationenrecht, 9. Aufl., Zürich 2000 [Guhl / Koller / Schnyder / Druey], § 41 N 3 f.

- Art. 19 Abs. 2 OR Bestimmung des Inhalts, Art. 20 OR Nichtigkeit und Art. 21 Übervorteilung.

- Zur Übervorteilung s. Guhl / Koller / Schnyder / Druey, § 7 N 48 ff. und § 41 N 3 f. in Bezug auf die Höhe des Preises beim Kauf; Honsell, S. 38 f.; BSK OR I-Huguenin Jacobs, Art. N 1 ff.; Dasser Felix, Art. 21 N 1 ff., in: Handkommentar OR.

- Art. 21 Abs. 1 OR. BGE 123 III 292 (Übervorteilung). Dasser Felix, Art. 21 N 1 ff., in: Handkommentar OR.

- Guhl / Koller / Schnyder / Druey, § 7 N 48 ff.

- S. zum Thema rechtliche Vorschriften zur Unternehmensbewertung insbesondere Schön, S. 79 ff., der die Unternehmenswerttatbestände im Gesellschafts- und Vertragsrecht umfassend untersucht hat.

- Gegenstand des Fusionsgesetzes ist gemäss Art. 1 FusG die Anpassung der rechtlichen Strukturen von Kapitalgesellschaften, Kollektiv- und Kommanditgesellschaften, Genossenschaften, Vereinen, Stiftungen und Einzelfirmen im Zusammenhang mit Fusion, Spaltung, Umwandlung und Vermögensübertragung.

- BGE 110 II 293 E. 2c S. 297 (A. gegen P. AG); BGE 120 II 259 E. 2b S. 261 (Erbengemeinschaft X. gegen Y. AG); BGer 4C.363/2000 vom 3. April 2001 E. 2c (Aktienwert). Böckli Peter, Schweizer Aktienrecht, 3. Aufl., Zürich 2004 [Böckli], § 6 N 270 ff.; Schön, S. 16.

- Botschaft Obligationenrecht, BBl 1928 I 205 ff., 245 und 391; BGE 120 II 259 E. 2b S. 261 (Erbengemeinschaft X. gegen Y. AG).

- Botschaft Aktienrecht, BBl 1983 II 745 ff.; Schön, S. 207, der feststellt, dass es sich beim Verkehrswert, seinem Wortlaut entsprechend, um den Wert handelt, der sich aus dem Verkauf der Sache ergibt.

- Botschaft Aktienrecht, BBl 1983 II 745 ff., 901.

- BGE 110 II 293 (A. gegen P. AG) an mehreren Stellen, insbesondere E. 2c S. 297; BGE 120 II 259 E. 2b S. 261 (Erbengemeinschaft X. gegen Y. AG); BGer 4C.363/2000 vom 3. April 2001 E 2c (Aktienwert); Böckli, § 6 N 222 erklärt, dass der wirkliche Wert «… in der Praxis im Sinne dessen ausgelegt worden (ist), was man in der Bewertungspraxis sonst als den inneren Wert der Aktie bezeichnet» und Guhl / Koller / Schnyder / Druey, § 67 N 79 f.

- Botschaft FusG, BBl 2000 4401, 4402, 4423 und 4488.

- Die beiden veröffentlichten BGE beziehen sich noch auf Art. 686 aOR, welcher in Abs. 4 bereits die Übernahme der Aktien zum wirklichen Wert vorsieht. BGE 110 II 293 (A. gegen P. AG); BGE 120 II 259 (Erbengemeinschaft X. gegen Y. AG); unveröffentlichter BGer 4C.363/2000 vom 3. April 2001 (Aktienwert). S. zum Begriff wirklicher Wert auch Flückiger, S. 263 ff. S. zum wirklichen Wert auch Hüttche Tobias, Entwicklungen bei der Bewertung von KMU, Der Schweizer Treuhänder 2014 9, S. 740 ff. [Hüttche].

- Art. 685b Abs. 1 und 4 OR. BGE 120 II 259 E. 2b S. 260 f. (Erbengemeinschaft X. gegen Y. AG).

- Art. 685b Abs. 1 und 4 OR. BGE 120 II 259 E. 2b S. 260 f. (Erbengemeinschaft X. gegen Y. AG); BGer 4C.363/2000 vom 3. April 2001 E. 2c (Aktienwert).

- BGE 120 II 259 E. 2b S. 262 f. (Erbengemeinschaft X. gegen Y. AG). S. aber Helbling, S. 76, der, sich auf Münstermann, S. 16 beziehend, das Prinzip der Zukunftsbezogenheit als einen Grundsatz der Unternehmensbewertung nennt und ausführlich S. 367 ff. zum Zukunftserfolg sowie Volkart Rudolf, Unternehmensbewertung und Akquisitionen, 2. Aufl., Zürich 2002 [Volkart, Unternehmensbewertung], S. 47 ff. zu Free Cashflow-Projektionen und Datenbestimmung.

- BGE 120 II 259 E. 2c S. 262 f. (Erbengemeinschaft X. gegen Y. AG); BGer 4C.363/2000 vom 3. April 2001 E. 2c (Aktienwert). S. die ausführliche Kritik zur Praktikermehtode bzw. zum Mittelwertverfahren Hüttche, S. 740 ff.

- BGE 120 II 259 E. 2b und 2c S. 262 ff. (Erbengemeinschaft X. gegen Y. AG); BGer 4C.363/2000 vom 3. April 2001 E. 2b (Aktienwert); Helbling, S. 214 ff.

- Im Zusammenhang mit der Umschaltung auf die Unternehmensbewertung zum Liquidationswert ist auf Art. 685a Abs. 3 OR hinzuweisen, wonach die statutarische Übertragbarkeitsbeschränkung dahinfällt, sobald die Gesellschaft in Liquidation tritt. S. u.v. Böckli, § 6 N 37.

- BGE 120 II 259 E. 2b S. 261 (Erbengemeinschaft X. gegen Y. AG); BGer 4C.363/2000 vom 3. April 2001 E. 2c (Aktienwert). Böckli, § 6 N 222 f.; Guhl / Koller / Schnyder / Druey, § 67 N 79 f.

- BGer 4C.363/2000 vom 3. April 2001 E. 2c (Aktienwert).

- BGer 4C.363/2000 vom 3. April 2001 diverse Stellen (Aktienwert). Flückiger Andreas, Richtlinien des Bundesgerichts für die Aktienbewertung, Was ist der «wirkliche» Aktienwert nach Art. 685b OR, in: Der Schweizer Treuhänder 2003 [Flückiger], S. 265; Helbling, S. 232 ff.; Volkart, Unternehmensbewertung, S. 80 ff.

- Art. 685b Abs. 7 OR. Böckli, § 6 N 293 ff.; Flückiger, S. 263 f.

- Böckli, § 6 N 232; Flückiger, S. 263; Lutz Peter, Vinkulierte Namenaktien, Diss. Zürich 1988, S. 295.

- Böckli, § 6 N 232 f.; Flückiger, S. 264.

- Böckli, § 6 N 234. Das KSG ist heute für alle Kantone verbindlich.

- Urteil des Zürcher Obergerichts vom 9. Juli 1985, ZR 85 (1986) Nr. 89. Böckli, § 6 N 235.

- Helbling, S. 31 f.; Schön, S. 20 f.; Viel / Bredt / Renard, S. 19 f.

- S. stellvertretend für alle kantonalen Vermögenssteuern Art. 13 f. StHG, wonach der Vermögenssteuer das gesamte Reinvermögen unterliegt, mithin auch Unternehmensvermögen bzw. Beteiligungen an Unternehmen, und das Vermögen grundsätzlich zum Verkehrswert bewertet wird.

- S. in diesem Zusammenhang die Wegleitung Bewertung von Wertpapieren.

- Gemäss Art. 8 Abs. 3 StHG sind Sachen und Rechte zum Verkehrswert im Zeitpunkt ihrer Einbringung zu bewerten.

- Art. 394 ff. OR. S. u.v. Guhl / Koller / Schnyder / Druey, § 49 1 ff.; Honsell, S. 302 ff.

- Art. 396 Abs. 1 OR. BGE 105 II 285 E. 1 S. 285 (Haftung des Chirurgen) = Pra 1980, 363 f.; BSK OR I-Weber, Art. 396 N 2 f.; Bühler Roland, Art. 396 N 1, in: Handkommentar OR.

- Helbling, S. 43 ff.; Simonek, S. 105 f., die auf die unterschiedlichen Bewertungsresultate «… je nach der vorgegebenen Aufgabenstellung» hinweist.

- S. dazu Meier-Mazzucato Kapitel 8.3. mit Unterkapiteln.

- Honsell, S. 303 ff.; BSK OR I-Weber, Art. 396 N 2 f.; Bühler Roland, Art. 396 N 1, in: Handkommentar OR.

- Helbling, S. 44; Schön, S. 21; Simonek, S. 105 f.

- Helbling, S. 44.

- S. insbesondere und sehr ausführlich zu dieser Dreiteilung Helbling, S. 44 und 46 ff.; Schön, S. 21; Fachmitteilung 2008, S. 6 f.; Fachmitteilung Nr. 11, S. 5, die lediglich zwischen Beratungs- und Vermittlungsfunktion unterscheidet.

- Helbling, S. 45, und Simonek, S. 105, unterscheiden, analog wie Fachmitteilung 2008, S. 6 f. und Fachmitteilung Nr. 11, S. 5, beide verweisend auf UEC-Empfehlungen 1980 (Union Européenne des Experts Comptables Economiques et Financiers, ab 1986 ersetzt durch die FEE, Fédération des Experts-Comptables Européenne) und die HFA-Stellungnahme 2/1983 (Hauptfachausschuss des Instituts der Wirtschaftsprüfer in Deutschland e.V.), zwischen der Funktion des Beraters als neutralem Gutachter, als Berater des Käufers oder Verkäufers und als Schiedsgutachter. Helbling, S. 44, weist darauf hin, dass die Funktion des neutralen Gutachters oft identisch ist mit derjenigen des Schiedsgutachters.

- Fachmitteilung 2008, S. 6 f.; Fachmitteilung Nr. 11, S. 5; Simonek, S. 105 f.

- Zu denken ist an Rechtsnormen wie Art. 685b OR, Art. 792 und Art. 800 OR sowie Art. 7 Abs. 2 und 6, Art. 23 Abs. 2 Bst. a und Art. 56 Abs. 5 FusG, welche alle mit dem Unternehmenswertbegriff wirklicher Wert operieren. S. dazu im Detail Meier-Mazzucato, Kapitel 8.1. Rechtliche Vorschriften zur Unternehmensbewertung. BGE 110 II 293 (A. gegen P. AG); BGE 120 II 259 (Erbengemeinschaft X. gegen Y. AG); BGer 4C.363/2000 vom 3. April 2001.

- Schön, S. 23, der daraus schliesst, dass der objektivierte Wert dabei keine Rolle spielt. Anders als Schön ist m.E. der objektivierte Unternehmenswert dabei relevant, da der Arbitriumwert immer nur unter Beachtung der auf das konkrete Rechtsverhältnis anwendbaren Rechts- bzw. Vertragsnormen zum Zuge kommen kann, aber wiederum nur dann, wenn diese Rechts- bzw. Vertragsnormen die Ermittlung eines Arbitriumwerts als unparteiischer und deshalb objektivierter Unternehmenswert bestimmen. Würden die relevanten Rechtsnormen im konkreten Rechtsverhältnis einen subjektiven Wert verlangen, dürfte kein Arbitriumwert ermittelt werden. Fazit ist, dass wenn die auf das konkrete Rechtsverhältnis anwendbaren Rechts- bzw. Vertragsnormen die Ermittlung eines Arbitriumwerts verlangen, nur ein objektivierter Unternehmenswert zur Anwendung gelangen kann.

- Viel / Bredt / Renard, S. 30.

- Konsistent im Sinn von widerspruchsfrei.

- Helbling, S. 46; Simonek, S. 106. Für den Begriff des objektivierten Unternehmenswerts s. auch Wirtschaftsprüfer-Handbuch, S. 1059: «… der sich bei der Fortführung des Unternehmens in seinem Konzept und seinen Vorhaben unter Leitung des vorhandenen Managements mit allen realistischen Planungserwartungen im Rahmen seiner Marktchancen, finanziellen Möglichkeiten und sonstigen Einflussfaktoren ohne Wertvorstellungen eines potenziellen Käufers und ohne wertverändernde Argumentationen des Verkäufers nach den Grundsätzen betriebswirtschaftlicher Unternehmensbewertung bestimmen lässt.»

- Helbling, S. 46.

- Schön, S. 22 f., der sich auf Viel/Bredt/Renard, S. 30, bezieht. Viel / Bredt / Renard sprechen in diesem Zusammenhang hingegen nicht vom Arbitriumwert, sondern erkennen, dass «… der (Unternehmens-)Preis als Einigungswert auf einem Kompromiss zwischen den subjektiven Wertvorstellungen der Parteien beruht, wobei der vom Gutachter ermittelte objektive Wert die Verhandlungsgrundlage bildet». Der gemäss Viel / Bredt / Renard «… vom Gutachter ermittelte objektive Wert …» ist dann der Arbitriumwert. Der Einigungswert entspricht hingegen dem Preis und ist der bezahlte Unternehmenswert. Zusammenfassend ergibt sich, dass der Arbitriumwert Ausgangswert und der Einigungswert das Schlussresultat der Verhandlungen von Übergeber und Übernehmer ist.

- Schön, S. 22 f., der dem Verfahren, den Arbitriumwert in der Mitte von höchstem und tiefsten Verkaufswert zu suchen, mit Vorbehalt begegnet und den Einigungswert als arithmetisches Mittel der beiden Extremwerte bezweifelt; s. insbesondere Simonek, S. 105 f.; Viel / Bredt / Renard, S. 30.

- S. zum Begriff der Familie Meier-Mazzucato, Kapitel 14.1.

- S. zu den beiden Begriffen Management-Buy-out und Employee-Buy-out u.v. Boemle Max / Stolz Carsten, Unternehmungsfinanzierung, 13. Aufl., Zürich 2002, S. 514.

- Art. 685b OR. S. u.v. Ulrich Simon, Art. 685b N 1 ff., in: Handkommentar OR.

- S. Art. 7 Abs. 2 und 6, Art. 23 Abs. 2 Bst. a und Art. 56 Abs. 5 FusG.

- Fachmitteilung 2008, S. 6 f.; Fachmitteilung Nr. 11, S. 5; Helbling, S. 49; Schön, S. 22; Simonek, S. 105.

- Gauch Peter / Schluep W. / Schmid J. / Rey H., Schweizerisches Obligationenrecht, Allgemeiner Teil, Bände I und II, 8. Aufl., Zürich 2003, N 611a ff.; Helbling, S. 48; Honsell, S. 38 f.; BSK OR I-Huegenin Jacobs, Art. 19/20 N 1 ff.; Dasser Felix, Art. 19 N 1 ff., in: Handkommentar OR; Schön, S. 22.

- S. Meier-Mazzucato, Kapitel 8.1.

- Fachmitteilung 2008, S. 6 f.; Fachmitteilung Nr. 11, S. 5; Helbling, S. 49; Schön, S. 22.

- Fachmitteilung 2008, S. 6 f.; Fachmitteilung Nr. 11, S. 5; Helbling, S. 51; Simonek, S. 105.

- Helbling, S. 51.

- Helbling, S. 51. S. auch Meier-Mazzucato, Kapitel 8.1.

- S. Art. 7 Abs. 2 und 6, Art. 23 Abs. 2 Bst. a und Art. 56 Abs. 5 FusG, bei denen der wirkliche Wert zwingend ist.

- Helbling, S. 51; Matschke Manfred Jürgen, Der Argumentationswert der Unternehmung, in: BFuP 1976, S. 517 ff.

- Unternehmenswertbestimmungsfaktoren sind insbesondere Werttreiber (value drivers), wie Umsatz, direkter Aufwand (Material-, Personalkosten), Investitionen, Reingewinn, Kapitalisierungszinssatz, betriebliche und nichtbetriebliche Vermögen.

- S. zu den Werttreibern Helbling, S. 84 und 110, der – gestützt auf Rappaport A., Creating Shareholder Value, New York 1986 – zwischen operating, investment und financing value drivers unterscheidet sowie Volkart, Unternehmensbewertung, S. 50 und 152, der die gleichen Werttreiber bezeichnet; Volkart Rudolf, Finanzmanagement, Beiträge zu Theorie und Praxis, 7. Aufl., Band I und II, Zürich 1998 [Volkart, Finanzmanagement II], S. 111 zu den Inputgrössenvariationen im Rahmen der Planung bzw. Szenarienrechnungen, der von einer kaum abgrenzbaren Palette von Variablen spricht.

- S. Meier-Mazzucato, Kapitel 8.1.

- Da Entscheidungswert und Argumentationswert eine taktische Einheit bilden und insbesondere der Argumentationswert die Kenntnis des eigenen Entscheidungswerts verlangt, sind die Situationen, für die sich der Argumentationswert eignet, im Wesentlichen dieselben wie beim Entscheidungswert.

- S. Art. 7 Abs. 2 und 6, Art. 23 Abs. 2 Bst. a und Art. 56 Abs. 5 FusG, bei denen der wirkliche Wert zwingend ist.

- Es sind dies Umsatz, direkter Aufwand (Material- und Personalkosten), sonstiger Betriebsaufwand, Investitionen, Reingewinn, Kapitalisierungszinssatz, betriebliches und nichtbetriebliches Vermögen usw.

- Helbling, S. 367 ff.; Volkart, Finanzmanagement II, S. 103 ff. und 226 ff.; Volkart, Unternehmensbewertung, S. 47 ff. zu Free Cashflow-Projektionen und Datenbestimmung.

- Helbling, S. 528 und 752; Volkart Rudolf, Corporate Finance, Grundlagen von Finanzierung und Investition, 2. Aufl., Zürich 2006, S. 274 und 294 f.; Volkart, Finanzmanagement II, S. 103 ff.; Weilenmann Paul, Planungsrechnung in der Unternehmung, 8. Aufl., Zürich 1994, S. 224 ff.

- BGE 121 III 152 E. 3c S. 155.

- BGE 5C.85/2003/min vom 30. Juni 2003.

- S. dazu oben Punkt 2. Rechtliche Vorschriften zur Unternehmensbewertung m.w.H.

- BGE 136 III 209.

- BGE 136 III 209 E. 6 S. 214 ff.

- Mit Bericht ist der Bericht des Bundesrats vom 1. April 2009 zur Unternehmensbewertung im Erbrecht gemeint. S. dazu bereits in der Übersicht, S. 2 folgendes: «Die Grundidee des Verkehrswerts liegt darin, dass die Bewertung nicht vom Standpunkt einer bestimmten Partei des jeweiligen Rechtsverhältnisses vorzunehmen ist. Vielmehr bestimmt sich der Wert nach dem finanziellen Ertrag, den das Unternehmen einem gedachten Dritten in Zukunft einbringen wird. Falls der Liquidationswert den Fortführungswert übersteigt, ist die Fortführung des Unternehmens keine ökonomisch rationale Alternative; es ist vernünftig, das Unternehmen zu liquidieren. Der Liquidationswert ist somit Mindestertragswert, d.h. Wertuntergrenze des Verkehrswerts, und zwar unabhängig davon, ob das Unternehmen tatsächlich liquidiert oder fortgeführt wird.»

- S. dazu Art. 209 Abs. 3 ZGB.

- BGE 131 III 559 (Güterrechtliche Auseinandersetzung; Ersatzforderung zwischen Errungenschaft und Eigengut (Art. 209 Abs. 3 ZGB).

- Es handelt sich dabei primär um Salär für Arbeitsleistung und sodann Dividenden. S. dazu BGE 131 III 559 E. 3.2 S. 563.

- Hausheer Heinz / Reusser Ruth / Geiser Thomas, Berner Kommentar, Band II: Das Familienrecht, 1. Abteilung: Das Eherecht, 3. Teilband: Das Güterrecht der Ehegatten, 1. Unterteilband: Allgemeine Vorschriften, Art. 181 – 195a ZGB, Der ordentliche Güterstand der Errungenschaftsbeteiligung, Art. 196 – 220 ZGB, Bern 1992, N. 41 zu Art. 197 ZGB.

- S. dazu BGE 131 III 559 E. 4.2 S. 564 f.

- S. zu den finanziellen Anspannungen bei Wachstumsstrategien Meier-Mazzucato Giorgio, ITERA-Vision 2007 I, S. 27 ff. unter www.itera.ch.

- Das neue Rechnungslegungsrecht sieht in Art. 960a Abs. 4 und 960e Abs. 3 OR explizit die Möglichkeit der Vornahme zusätzlicher Abschreibungen und Wertberichtigungen von Aktiven bzw. der Bildung von Rückstellungen zur Sicherung des dauernden Gedeihens des Unternehmens vor.