Der Autor stellt in seinem Beitrag die Handhabung des durch die Unternehmenssteuerreform II geschaffenen Dividendenprivilegs durch die AHV-Ausgleichskassen und durch die Gerichte dar. In seinen Augen verlässt die AHV-Praxis den Rahmen des gesetzlich Zulässigen.

Mit der Unternehmenssteuerreform II (UStR II) wurde bekanntlich das Dividendenprivileg zur Eliminierung der wirtschaftlichen Doppelbelastung eingeführt.1 Bereits im Abstimmungskampf wurden Befürchtungen laut, die AHV könnte viele Beiträge verlieren, da Löhne durch Dividenden ersetzt würden. In der Beratungspraxis für KMU-Unternehmen hat man indessen bald festgestellt, dass das Thema nicht so heiss gegessen wie gekocht wird. Zu vielschichtig ist die Thematik, als dass man nur die Steuerbelastung einer qualifizierten Dividende mit der Steuerbelastung eines ordentlichen Lohneinkommens vergleichen könnte.2 Bereits im Juni 2008 hat das Bundesgericht mit seinem Entscheid BGE 134 V 297= 9C_107 / 2008 Klarheit geschaffen.3 Das BSV hat daraufhin diese Praxis in einer Anpassung der Wegleitung über den massgebenden Lohn (WmL, Randziffer 2010 ff.) nachvollzogen. Die Praxis der Ausgleichskassen geht nun aber einen anderen Weg.

Die AHV finanziert sich als Volksversicherung zu einem grossen Teil aus Beiträgen auf Erwerbseinkommen. Zwangsläufig ergeben sich damit Abgrenzungsprobleme gegenüber beitragsfreiem Vermögensertrag. Im Bereich der selbstständigen Erwerbstätigkeit ist diese Abgrenzung seit Jahren ein Brennpunkt der AHV-Beitragspflicht. Im Schlepptau einer Steuerpraxis, welche steuerfreie Kapitalgewinne zu steuerbaren Erwerbseinkommen umqualifizieren will, ist auch die AHV zu ihrem Geld gekommen. Im Ergebnis läuft die Praxis darauf hinaus, dass unter der Etikette «mehr als blosse Vermögensverwaltung» zahlreiche Aktivitäten zu Erwerbstätigkeit umqualifiziert werden.4

Auch im Bereich der geldwerten Leistungen (Dividenden, Gewinnvorwegnahmen, Tantiemen) an beherrschende Gesellschafter ist das Phänomen bekannt. Mehrfach hat sich das Bundesgericht schon die Frage gestellt, ob eine geldwerte Leistung auch einem Gesellschafter, der nicht zugleich Arbeitnehmer wäre, ausgerichtet worden wäre. Die AHV-Praxis hat denn auch in einer Reihe von Einzelfällen entlang der Linie der Beitragsumgehung solche Qualifikationen vorgenommen und stets gefragt, ob eine Leistung ihre Begründung im gesellschaftsrechtlichen oder im arbeitsrechtlichen Verhältnis hatte.5

Das Bundesgericht hat in seinem führenden Entscheid vom 5. Juni 20086 die massgeblichen Kriterien für eine mögliche Umqualifizierung festgehalten:

- Die Ausgleichskasse kann zwar selbstständig einen Qualifikationsentscheid fällen;

- sie muss sich in der Regel an die bundessteuerliche Betrachtungsweise halten;

- Abweichungen sollen um der Einheit und Widerspruchslosigkeit der gesamten Rechtsordnung willen vermieden werden, ausser wenn dafür ausschlaggebende Gründe vorliegen;

- Umqualifizierungen von Dividenden zu Lohn sind nur zulässig, wenn ein offensichtliches Missverhältnis zwischen Dividende und Lohn vorliegt;

- der ausgerichtete Lohn muss unangemessen tief sein;

- was unangemessen ist, kann nicht schematisch in einer Weisung, sondern nur unter Würdigung des konkreten Einzelfalls beurteilt werden;

- eine Entlöhnung muss im konkreten Fall für die konkrete Tätigkeit objektiv angemessen sein. Kriterien für die Angemessenheit sind Funktion, Branchenüblichkeit, Zeiteinsatz, Know-how-Einsatz. Die Entlöhnung muss dem Drittvergleich standhalten;

die Kapitalrendite ist in Relation zum effektiven wirtschaftlichen Wert einer Aktie und nicht etwa bloss zum Nennwert zu errechnen.

Diese Kriterien sind so vom BSV in die Wegleitung über den massgebenden Lohn (WML) in Randziffer 2010 ff. eingefügt worden.

In der Zwischenzeit hat sich auch die Politik dieses Themas bemächtigt. Eine Motion von Nationalrätin Ruth Humbel vom 19. September 20137 verlangt vom Bundesrat Gesetzesänderungen, um Dividendenzahlungen an Personen, welche der AHV-Beitragspflicht unterstehen, als beitragspflichtig zu behandeln, sobald sie überhöht sind. Ein praktisch zeitgleich eingereichtes Postulat von Andy Tschümperlin8 will den Bundesrat beauftragen, in einem Bericht darzulegen, wie verhindert werden könne, dass aufgrund überhöhter Dividendenzahlungen der AHV Beiträge verloren gingen. Ob der AHV tatsächlich durch die veränderte Besteuerung von qualifizierten Dividenden Beiträge verloren gehen, weiss man nicht so genau. Zwar lassen sich Funktionäre von Ausgleichskassen zitieren, wonach seit 2009 die AHV «wegen der Unternehmenssteuerreform mehrere hundert Millionen verloren» habe.9 Es sei, so der erwähnte Exponent der Ausgleichskassen, eine besorgniserregende Entwicklung; auch bisher klassisch Selbstständigerwerbende – Ärzte, Anwälte und Architekten – gründeten vermehrt Kapitalgesellschaften, über die sie Dividenden auszahlen könnten. «Wenn jetzt die Politik nicht handelt, dann droht die AHV auszubluten.»10 Der Bundesrat ist seinerseits, wie die Stellungnahme zur Motion Humbel zeigt, etwas zurückhaltender und er hat auch in der neuen AHV-Revisionsvorlage keine entsprechenden zusätzlichen Massnahmen vorgekehrt.

Die Ausgleichskassen haben ein offensichtlich abgestimmtes Verhalten an den Tag gelegt, welches in den Weisungen des Bundesamts ebenso wenig wie in den Entscheiden des Bundesgerichts vorgegeben ist. So prüft man nicht mehr zuerst die Angemessenheit eines Lohns – wie dies das Bundesgericht in seinen Leitlinien vorgegeben hat – sondern vermutet bei Vorhandensein einer angeblich überhöhten Dividende kurzerhand, der Lohn sei zu niedrig. Besorgniserregend an dieser Entwicklung ist die Tatsache, dass die Vollzugsorgane – offenbar in einem gewissen Widerspruch zu den vorsichtiger und besonnener agierenden Aufsichtsorganen – mit einer rechtsstaatlich fragwürdigen Eigendynamik eine Praxis zur Fiskalisierung der AHV zu prägen versuchen.

Die Ausgleichskassen begründen ihre Umqualifizierungsentscheide indessen mit anderen Argumenten. So hat etwa die Ausgleichskasse des Kantons St.Gallen ein eigenes Papier mit der Überschrift «Auslegung branchenübliche Entschädigung» erstellt. Darin wird ausgeführt:

Bei der Beurteilung, ob eine angemessene branchenübliche Entschädigung für die geleistete Arbeit ausgerichtet worden sei, könne das Wort «branchenüblicher Lohn» in Bezug auf die übersetzte Dividende nicht einfach angewendet werden mit einem «was würde ein anderer Arbeitnehmer mit ähnlicher Tätigkeit und Ausbildung» so verdienen. Eine solche Dividende könne nur erzielt werden, wenn die Unternehmer überdurchschnittliche Leistungen erbracht hätten; somit hätten diese Unternehmer offenbar keine branchenübliche Entschädigung erhalten, wenn die Dividende so hoch sein könne.

Gestützt auf solche Überlegungen stellt die Ausgleichskasse fest, dass beim Vorliegen einer vermutungsweise überhöhten Dividende der Lohn offensichtlich unangemessen niedrig sein muss. Man dreht also die Argumentation um, und fragt nicht nach der Erwerbstätigkeit und deren angemessener Entschädigung, sondern man kommt vom Gewinn her und stellt fest, dass offenbar der Lohn zu niedrig gewesen war, wenn der ausgeschüttete Gewinn in den Augen der Ausgleichskasse als zu hoch erscheint. Bezeichnend für die Motivation dieser «Auslegungshilfe» ist auch die Kassenpraxis, wonach im Fall einer Rechtsformänderung eines Selbstständigerwerbenden zu einer juristischen Person aus einer möglichen Dividende so viel umqualifiziert werden könne, dass der AHV-pflichtige Lohn im Ergebnis 75 % des bisherigen Einkommens aus selbstständiger Tätigkeit ausmachen müsse.

Nach Art. 4 Abs. 1 des AHV-Gesetzes (AHVG) werden die Beiträge «in Prozenten des Einkommens aus unselbstständiger und selbstständiger Erwerbstätigkeit» festgesetzt. In Art. 6 der AHV-Verordnung (AHVV) definiert der Verordnungsgeber das Erwerbseinkommen als «das im In- und Ausland erzielte Bar- oder Naturaleinkommen aus einer Tätigkeit». Art. 7 AHVV enthält eine lange Liste beispielhafter Aufzählungen von Bestandteilen des massgebenden Lohns. Dividenden sind in keiner dieser Bestimmungen sinngemäss genannt. Wenn das Bundesgericht in seiner Rechtsprechung einer Dividende ganz oder teilweise Lohncharakter zubilligen will, dann geschieht das nach sorgfältiger Abklärung, ob die geldwerte Leistung ihre Begründung im Arbeitsverhältnis oder im Gesellschaftsverhältnis findet.11 Von der durch die Gesellschaft vorgenommenen Aufteilung zwischen Lohn und geldwerter Leistung soll nur dann abgewichen werden, wenn ein offensichtliches Missverhältnis zwischen Arbeitsleistung und Entgelt bzw. eingesetztem Vermögen und Dividende besteht. Rechtssystematisch geht es also um die Begründung einer Ausnahme gegen den klaren Wortlaut des Gesetzes. Eine Dividende ist Vermögensertrag und darf nur unter einschränkenden Bedingungen – d. h. im Missbrauchsfall – zu Lohn umqualifiziert werden. Die einschränkende Praxis des Bundesgerichts nimmt Umgehungstatbestände ins Visier, nicht aber generell die unternehmerische Freiheit zur Bestimmung der Bezüge.

Eine Beitragsumgehung liegt nach der Rechtsprechung des Bundesgerichts in Analogie zu den in der steuerrechtlichen Praxis und Doktrin12 entwickelten Kriterien vor, wenn

- die von den Beteiligten gewählte Rechtsgestaltung als ungewöhnlich, sachwidrig oder absonderlich, jedenfalls den wirtschaftlichen Gegebenheiten völlig unangemessen erscheint;

- anzunehmen ist, dass diese Wahl missbräuchlich und lediglich deshalb getroffen worden ist, um Beiträge einzusparen, welche bei sachgemässer Ordnung der Verhältnisse geschuldet wären; und

- das gewählte Vorgehen tatsächlich zu einer erheblichen Beitragsersparnis führen würde, wenn es von den Organen der AHV hingenommen würde (BGE 113 V 92).

Unangemessen im Sinne der Praxis und Rechtsprechung zu Umgehungstatbeständen ist also, was keiner wirtschaftlichen Logik mehr zu entsprechen vermag, geradezu auf einer absonderlichen Konstruktion basiert und einzig der Abgabe-Optimierung dient. Der wirtschaftlichen Logik entspricht ein Vergleich nach Kriterien der Branchen- und Betriebsüblichkeit. Der wirtschaftlichen Logik kann aber auch ein niedriger Lohn entspringen, wenn die betrieblichen Gegebenheiten dies als sinnvoll erscheinen lassen. Unangemessenheit und Beitragsumgehung ist im Einzelfall zu entscheiden. Die Ausgleichskassen indessen definieren nach ihrem Gutdünken die ihnen vermeintlich angemessen erscheinende Lohnhöhe. Zuweilen bemühen sie dann auch die statistische Datenbank Salarium13, welche aufgrund bestimmter Parameter Durchschnittslöhne auszuwerfen vermag. Ein solcher Durchschnittslohn kann aber nur Anhaltspunkte für einen branchen- bzw. betriebsüblichen Lohn geben. Ein Lohnvorschlag von Salarium muss sich letztlich immer am Einzelfall des konkreten Betriebs messen lassen. Der Unternehmer muss sich bei der Bemessung seiner Bezüge von unternehmerischen und konkreten Gegebenheiten leiten lassen, die in einer Durchschnittsstatistik nicht abgebildet sind.14

Die Kriterien des Bundesgerichts in Zusammenhang mit der Qualifikation von Dividenden als Lohn sind nichts anderes als Konkretisierungen des allgemeinen Tatbestands einer Beitragsumgehung. Der Lohn ist dann unangemessen niedrig, wenn es keinen vernünftigen Grund für diesen Lohn gibt als die Absicht der Beitragsersparnis. Dass das Bundesgericht (unausgesprochen) diesen strengen Massstab der Beitragsumgehung anwendet, zeigen die beiden in jüngster Zeit entschiedenen Fälle, welche nicht zu einer Umqualifizierung geführt haben. Im Entscheid 134 V 297 hat das Bundesgericht ein Verwaltungsratshonorar trotz hoher Dividenden als angemessene Entschädigung für die konkrete Tätigkeit des Verwaltungsrats erachtet, und im Entscheid vom 25. Oktober 2012 (9C_669 / 2011) hat das Bundesgericht eine Substanzdividende im Gesamtzusammenhang und nicht bloss im Vergleich mit einem aktuellen Jahreslohn beurteilt. Interessant ist auch in diesem Fall, dass das Bundesgericht darauf hinweist, dass Dividenden aus den in früheren Geschäftsjahren thesaurierten Gewinnen nur dann einer Umqualifikation überhaupt zugänglich wären, wenn in jenen Geschäftsperioden die Löhne unangemessen niedrig gewesen wären.

Aus rechtsstaatlicher Sicht ist zu fordern, dass eine Umqualifizierung beim unangemessenen Lohn und nicht bei einer vermutungsweise überhöhten Dividende anzusetzen hat. Das BSV schreibt in Randziffer 2011.4 WML konkret: «Die Dividendenzahlung ist nur dann teilweise als massgebender Lohn zu betrachten, wenn kein oder ein unangemessen tiefer Lohn und gleichzeitig eine offensichtlich überhöhte Dividende ausgerichtet wird.» Damit ist eindeutig definiert, dass der Lohn im Rahmen eines grossen Ermessens der Unternehmung so festgesetzt werden darf, dass er wirtschaftlich begründet, logisch und sinnvoll ist. Er muss nicht einem statistischen Wert entsprechen, sondern er muss für den konkreten Betrieb einer wirtschaftlichen Logik folgen. Erst wenn diese Lohnhöhe als ungewöhnlich niedrig, sachwidrig oder absonderlich, den wirtschaftlichen Gegebenheiten völlig unangemessen erscheint, kann von einer Beitragsumgehung gesprochen werden. Erst dann sind jene «ausschlaggebenden Gründe»15 verwirklicht, welche ein Umqualifizieren von formellem Vermögensertrag zu Erwerbseinkommen zulassen.

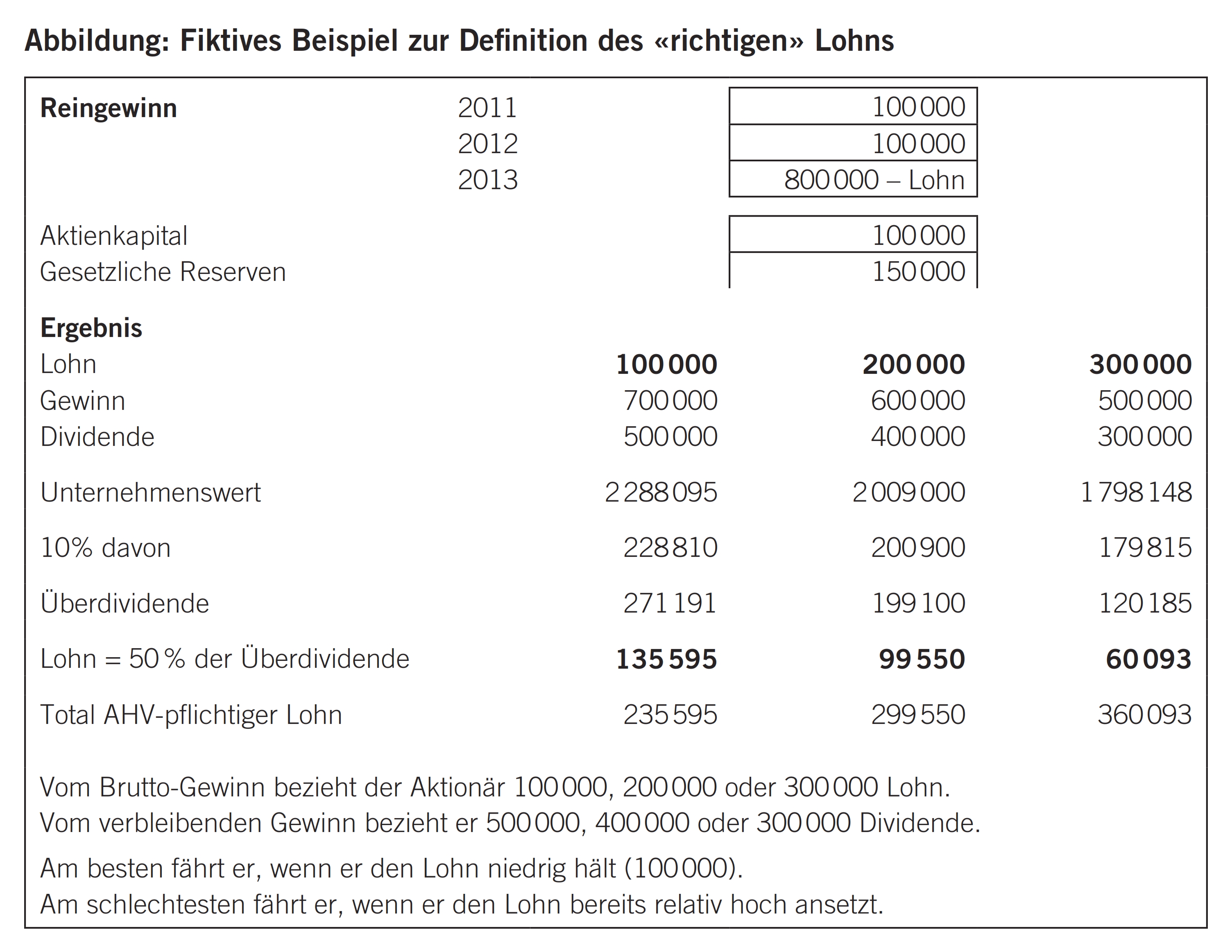

Schliesslich ist auch noch die Beurteilungsgrundlage für die Unangemessenheit einer Dividende kritisch zu hinterfragen. Die Ausgleichskassen nehmen an – und dafür hat ihnen das Bundesgericht auch einigermassen Unterstützung gegeben, eine Dividende sei überhöht, wenn sie 10 % des Steuerwerts der Beteiligung überschreite.16 Der Steuerwert, ermittelt nach der Methode gem. Kreisschreiben Nr. 28 der Steuerkonferenz17, ist nur ein fiktiver Verkehrswert. Gewinnschwankungen schlagen sich im Ertragswert direkt nieder und die angeblich maximal angemessene Eigenkapitalrendite wird von Jahr zu Jahr eine andere, da nicht nur die Rendite der investierten Substanz, sondern auch die Rendite auf dem volatilen Ertragswert ermittelt wird. Wird eine (Substanz)dividende in einem Jahr mit Verlust ausgeschüttet, ist sie im Vergleich zum Vermögenssteuerwert der Beteiligung bald zu hoch, weil wegen des Verlusts ja der Ertragswert schwindet. Wird die gleiche (Substanz)dividende in einem Jahr mit Gewinn ausgeschüttet, kann sie noch passen, weil der Gewinn den Ertragswert der Beteiligung in die Höhe treibt. Werden Dividenden aus dem Jahresgewinn alimentiert, ist die Höhe der angeblich zulässigen Dividende selbst abhängig von der Höhe des erfolgswirksam bezogenen Lohns. In einem schematischen Beispiel lässt sich das sehr schön belegen (vgl. Abbildung). Das Beispiel zeigt, dass die vermeintliche Eigenkapitalrendite von 10 % eines variablen Vermögenssteuerwerts keine taugliche Massgrösse ist. Auch wenn die Zahlen sehr vergröbert sind (es werden keine Sozialversicherungen, keine variablen Steuerbelastungen berücksichtigt), zeigt das Beispiel doch, dass es nicht angeht, von der angeblich zu hohen Dividende auf den «richtigen» Lohn zu schliessen. Dieser bewegt sich im Beispiel zwischen 235 000 CHF und 360 000 CHF bei gleicher Ertragslage und bloss unterschiedlichem ordentlichem Salärbezug.

Als Konsequenz gilt es festzuhalten, dass bei der wirtschaftlich angemessenen Lohnhöhe anzusetzen ist und dass eine angeblich überhöhte Dividende bestenfalls einen Anhaltspunkt bieten könnte, dass der Lohn zugunsten der Dividende niedrig gehalten worden wäre, was im konkreten Fall aber zu beweisen wäre. Aus der Dividendenhöhe aber auf einen zu niedrigen Lohn zu schliessen, führt zu willkürlichen und unzulässigen Ergebnissen.

Die Praxis der Ausgleichskassen ist nicht nur sachlich fragwürdig; sie scheint auch verfassungsmässig einem Verhalten nach Treu und Glauben18 nicht standzuhalten. Problematisch ist das Verhalten der Verwaltung dort, wo sie eine selbstdefinierte vermeintlich richtige Lohnhöhe als Ausgangspunkt nimmt, um dann Aufrechnungen aus Dividenden vorzunehmen, die im Einzelfall bloss wenige Tausend Franken an Beiträgen ausmachen können. Die Pflichtigen machen eine Kosten-Nutzen-Rechnung und verzichten oft auf den Rechtsweg, obwohl ihnen ganz klar gesetzwidrige Abgaben auferlegt worden sind. Die Not der AHV-Kasse rechtfertigt nicht alle Mittel! Solches Verhalten ist unlauter, unfair und untergräbt am Ende das Vertrauen und die Loyalität der Bürger gegenüber dem Staat und den sozialen Institutionen. Die Rechtsprechung muss hier eine klare Position beziehen und es ist zu wünschen, dass die Aufsichtsbehörden dem wilden Treiben der Ausgleichskassen bald und ausdrücklich ein Ende setzen.

- Art. 7 Abs. 1 StHG; Art. 20 Abs. 1bis DBG; Art. 18b DBG.

- Vgl. etwa Orlando Rabaglio, Unternehmenssteuerreform II: Chancen und Risiken in der Beratung von KMU, in: TREX 2 / 2008 S. 78 ff.

- Vgl. Orlando Rabaglio, Unternehmenssteuerreform II: Dividende oder Lohn?, in TREX 4 / 2008 S. 208 ff.

- Zur Veranschaulichung der Diskussion vgl. etwa Bundesgericht vom 16. Januar 2009 (9C_551 / 2008) oder BGE 140 V 241 (9C_897 / 2013).

- Bundesgericht vom 22. Juni 2011 = 9C_302 / 2011 (geldwerte Leistung); Bundesgericht vom 12. Oktober 2011 = 9C_105 / 2011 (Weiterleitung im Rahmen der steuerlichen Fifty-fifty-Praxis); Bundesgericht vom 7. Dezember 2009 = 9C_91 / 2009 (Kapitalgewinn aus Verkauf von im Rahmen des Arbeitsverhältnisses zugeteilten Aktien).

- BGE 134 V 297 = 9C_107 / 2008.

- Curia Vista – Geschäftsdatenbank Nr. 13.3748.

- Curia Vista – Geschäftsdatenbank Nr. 13.3853.

- Andreas Dummermuth, heute Präsident der Konferenz der kant. Ausgleichskassen in: Schweiz am Sonntag, 20. Juli 2013.

- Diese Dramatik ist wohl etwas übertrieben, denn Rechtsform-Wechsel waren schon vor der Unternehmenssteuerreform für jedes wachsende Unternehmen angesagt, nicht zuletzt wegen der nach oben unbegrenzten AHV-Belastung auf dem ganzen Unternehmensgewinn.

- BGE 134 V 297 Erwägung 2.1. Das Bundesgericht macht unausgesprochen Gesetzesauslegung und definiert, unter welchen besonderen Voraussetzungen ein Vermögensertrag als Lohn betrachtet werden kann. Es geht dabei nicht um eine Frage des Ermessens, wie dies die Ausgleichskassen meist zu behaupten pflegen, sondern um Gesetzesauslegung.

- BGE 107 lb 322 Erw. 4 mit Hinweisen.

- www.salarium.ch.

- Ein besonders stossendes Beispiel eines wuchernden Kassenermessens liegt etwa vor, wenn ein KMU der Kreativbranche mit rund 20 Mitarbeitenden bei schwankenden Gewinnen und Verlusten über die Jahre hinweg einen durchschnittlichen Jahresgewinn von 40 000 CHF zu erwirtschaften mag. Die Ausgleichskasse gestützt auf Salarium glaubt festzustellen, der Aktionär müsste statt der bezogenen 80 000 CHF einen Lohn von 156 000 CHF haben, weshalb dann eine einmalige Substanzdividende von 153 000 CHF im Umfang von 43 000 CHF zum Lohn hinzugerechnet werden soll. Wäre die Substanzdividende in zwei Jahrestranchen bezogen worden, hätte es keine Aufrechnung gegeben. Dass der Unternehmer sich seinen Lohn niedrig gehalten hat, um keine Minus-Ergebnisse zu schreiben, interessiert die Ausgleichskasse ebensowenig wie die Tatsache, dass bei einer kontinuierlichen Ausrichtung des statistisch angeblich richtigen Lohns das Unternehmen längst im Konkurs läge.

- BGE 134 V 297.

- Das Bundesgericht hat seine Erwägungen im Zusammenhang mit einer Holding-Gesellschaft gemacht; da mag der Bezug zwischen Steuerwert und Verkehrswert noch etwas stabiler sein. Bei operativen Gesellschaften mit variablen Gewinnen ist das Beurteilungssystem allerdings fragwürdig.

- http://www.steuerkonferenz.ch/?&download=ks_28_2008.pdf

- Art. 5 Abs. 3 der Bundesverfassung: «Staatliche Organe und Private handeln nach Treu und Glauben». Art. 9 der Bundesverfassung: «Jede Person hat Anspruch drauf, von den staatlichen Organen ohne Willkür und nach Treu und Glauben behandelt zu werden».