Am 30. November 2017 hat die Eidgenössische Steuerverwaltung das Kreisschreiben 42 «Steuerliche Behandlung der berufsorientierten Aus- und Weiterbildungskosten» veröffentlicht. Im nachfolgenden Beitrag stellt die Autorin die Ausführungen im Kreisschreiben zu den neuen gesetzlichen Regelungen dar, die mit dem Bundesgesetz über die steuerliche Behandlung der berufsorientierten Aus- und Weiterbildungskosten vom 27. September 2013 per 1. Januar 2016 in Kraft getreten sind, und geht auf Abgrenzungsfragen ein.

Seit der Steuerperiode 2016 wurde der Abzug für die Kosten der berufsorientierten Aus- und Weiterbildung einschliesslich Umschulungskosten bei der direkten Bundessteuer auf 12 000 Franken pro Jahr beschränkt. Die Kantone waren frei, diese Obergrenze selber festzulegen. Der Kanton Zürich übernahm beispielsweise diese Grenze von 12 000 Franken.

Gleichzeitig erfolgte eine erhebliche Vereinfachung, da seither nicht mehr zwischen berufsorientierten Aus- und Weiterbildungskosten unterschieden werden muss. Eine Abzugsfähigkeit der Kosten besteht jedoch nur dann, wenn ein Abschluss auf der Sekundarstufe II vorliegt beziehungsweise die Person das 20. Lebensjahr vollendet hat. Jedoch stellten sich aufgrund dieser Gesetzesänderung einige Fragen und Abgrenzungsprobleme für Steuerpflichtige und Arbeitgeber, welche die Eidgenössische Steuerverwaltung nun mit dem Kreisschreiben Nr. 42, welches am 30. November 2017 publiziert wurde, beantwortet hat.

Nicht selten übernehmen Arbeitgeber Aus- und Weiterbildungskosten für das Personal. Die oben genannte Gesetzesänderung hat auch auf die Deklaration dieser Kosten im Lohnausweis Auswirkungen. Es werden daher im nachfolgenden Beitrag beide Perspektiven, die der steuerpflichtigen Person und auch diejenige des Arbeitgebers, beleuchtet. Die Ausführungen folgen dabei weitestgehend dem Aufbau des Kreisschreibens Nr. 42.

Zuerst wird im Kreisschreiben Nr. 42 das Bildungssystem detailliert erläutert. Dieses ist aufgeteilt in vier Stufen. Die Primarstufe umfasst inklusive zwei Jahren Kindergarten acht Jahre. Danach folgt die Sekundarstufe I, welche drei Jahre umfasst und eine grundlegende Allgemeinbildung vermittelt. Nach der obligatorischen Schule erfolgt der Übertritt in die Sekundarstufe II. Diese lässt sich unterteilen in allgemeinbildende und berufsbildende Lehrgänge. Gymnasien und Fachmittelschulen bieten allgemeinbildende Ausbildungsgänge, während in Lehrbetrieben mit ergänzendem Unterrichtan Berufsfachschulen eine berufliche Grundbildung erlangt werden kann. Zuletzt umfasst die Tertiärstufe Ausbildungen im Rahmender höheren Berufsbildung sowie der Hochschulen.1

Art. 33 Abs. 1 lit. j des Bundesgesetzes über die direkte Bundessteuer (DBG)

Von den Einkünften werden abgezogen:

die Kosten der berufsorientierten Aus- und Weiterbildung, einschliesslich der Umschulungskosten, bis zum Gesamtbetrag von 12 000 Franken, sofern:

- ein erster Abschluss auf der Sekundarstufe II vorliegt oder

- das 20. Lebensjahr vollendet ist und es sich nicht um die Ausbildungskosten bis zum ersten Abschluss auf der Sekundarstufe II handelt.

Da gemäss dem vorgenannten Gesetzesartikel die Sekundarstufe II abgeschlossen sein muss, muss somit für die Abzugsfähigkeit von Aus- und Weiterbildungskosten mindestens eine gymnasiale Matur, ein Abschluss einer Fachmittelschule oder ein Lehrabschluss vorliegen. Es ist jedoch auch möglich, Kosten eines zweiten Lehrgangs auf der Sekundarstufe II in Abzug zu bringen, sofern einer der vorgenannten Abschlüsse bereits vorliegt. Lediglich die Kosten bis und mit dem ersten Abschluss auf der Sekundarstufe II gelten als Lebenshaltungskosten und sind daher nicht abzugsfähig.

Im Kreisschreiben Nr. 42 werden diesbezüglich drei Beispiele zur Verdeutlichung genannt. Gerade bei ungelernten Arbeitskräften stellt sich die Frage, ob die Berufskosten nach dem 20. Altersjahr dennoch in Abzug gebracht werden können.

Der ungelernte, über 20-jährige Automechaniker kann zwar sämtliche Kosten für Kurse, die dem Erwerb vertiefter Kenntnisse bei der Reparatur von bestimmten Automarken dienen, bis zum Höchstbetrag von 12 000 Franken pro Steuerjahr von seinen steuerbaren Einkünften in Abzug bringen. Sollte er sich aber im Alter von 30 Jahren entscheiden, den Lehrabschluss nachzuholen, wird er die dadurch verursachten Kosten steuerlich nicht geltend machen können.2 Dies aus dem Grund, dass der nachgeholte Lehrabschluss sein erster Abschluss auf Sekundarstufe II darstellt.

Zudem stellt sich die Frage, wie sich die Abzugsfähigkeit der Ausbildungskosten bei einem Studium gestaltet, insbesondere wenn Eltern teilweise die Kosten tragen. Eine Studentin finanziert sich ihr Studium an der Universität mit einer Teilzeitstelle. Sie kommt persönlich für die Semestergebühren auf und kauft die für das Studium notwendigen Bücher. Zusätzlich wird sie für den Lebensunterhalt von ihren Eltern mit einem monatlichen Beitrag unterstützt. Die Auslagen für das Studium (z. B. Semestergebühren, Bücherkosten) kann die Studentin im Rahmen ihres Einkommens bis zum festgelegten Höchstbetrag steuerlich als Aus- und Weiterbildungskosten in Abzug bringen. Die Eltern ihrerseits können keinen Aus- und Weiterbildungskostenabzug für ihre Tochter geltend machen. Allenfalls steht ihnen der Kinder- oder der Unterstützungsabzug für ihre Tochter zu.3

Die Aus- und Weiterbildungskosten können somit immer nur von derjenigen Person geltend gemacht werden, welche die Aus- oder Weiterbildung absolviert. Übernehmen Eltern oder andere Nahestehende die Kosten, können höchstens Sozialabzüge geltend gemacht werden, wenn ein entsprechender Nachweis der angefallenen Kosten erbracht wird.

Auch zeitlich stellt sich die Frage, ob eine weitere Aus- oder Weiterbildung neben der Erstausbildung auf Sekundarstufe II abzugsfähig sein kann. Tritt eine Person mit 16 Jahren eine kaufmännische Lehre bei einer international tätigen Bank an, die in der Regel drei Jahre dauert, kann sie die Kosten für einen Sprachaufenthalt in England, welchen sie in den Sommerferien am Ende des zweiten Lehrjahrs absolviert, steuerlich nicht zum Abzug bringen. Wenn sie allerdings denselben Sprachkurs nach dem Lehrabschluss besucht, sind die Kosten – sofern sie berufsorientiert sind – steuerlich abzugsfähig, auch wenn die Person das 20. Lebensjahr noch nicht vollendet hat.4

Somit muss vor dem Erreichen des 20. Altersjahrs in jedem Fall zuerst ein Erstabschluss auf Sekundarstufe II vorliegen, bevor weitere Aus- und Weiterbildungskosten steuerlich geltend gemacht werden können.

Der Abzug ist kein Pauschalabzug und wird somit nur beim Vorliegen von Belegen bezüglich der effektiv angefallenen Kosten gewährt. Bei Ehegatten und eingetragenen Partnern, die in rechtlich und tatsächlich ungetrennter Ehe bzw. Partnerschaft leben, steht dieser Abzug jedem Ehegatten bzw. jeder/m eingetragenen Partner/in zu. Aufgrund dieser gesetzlichen Konzeption ist für dessen Geltendmachung kein Zusammenhang mit Erwerbseinkünften erforderlich. Dies bedeutet, dass der Abzug auch dann geltend gemacht werden kann, wenn in der entsprechenden Steuerperiode kein Erwerbseinkommen erzielt wurde. Auch bei einer unterjährigen Steuerpflicht können effektive Aufwendungen bis zum maximal zulässigen Betrag von 12 000 Franken in Abzug gebracht werden.5

Gemäss Art. 33 Abs. 1 lit. j DBG wurde der maximal zulässige Abzug auf 12 000 Franken pro Steuerperiode festgelegt. Dieser kann von jeder steuerpflichtigen Person pro Steuerperiode geltend gemacht werden. Die Begrenzung bezieht sich dabei nicht auf die Kosten des einzelnen Lehrgangs, sondern auf die während der Steuerperiode gesamthaft für die Aus- und Weiterbildung verwendeten Mittel. Allfällige weitere direkt oder indirekt mit diesem Abzug zusammenhängende Kosten – etwa für Fahrten zwischen dem Wohn- beziehungsweise Arbeitsort an den Ort der Weiterbildung – können ausschliesslich im Rahmen des jährlich zulässigen Gesamtbetrags geltend gemacht werden, sofern es sich dabei um notwendige Kosten handelt. Nicht notwendige Kosten sind der privaten Lebenshaltung zuzuordnen und sind entsprechend nicht abzugsfähig. Allenfalls ist daher eine Aufteilung vorzunehmen.6

Der entsprechende Nachweis für die Notwendigkeit der Kosten im Zusammenhang mit der Aus- bzw. Weiterbildung sollte der Steuererklärung beigelegt werden. Ansonsten werden diese allenfalls nicht gewährt oder es kommt zu einer Verzögerung im Veranlagungsverfahren zum Beispiel in Form einer Auflage zur Nachlieferung weiterer Unterlagen.

Betreffen nicht alle Kosten die Aus- oder Weiterbildung, sollte die Aufteilung in abzugsfähige Kosten und private Lebenshaltungskosten für die Steuerbehörden plausibel vorgenommen werden. So kann eine Aufrechnung seitens der Steuerbehörden vermieden werden.

Quellensteuerpflichtige Personen, die nicht der nachträglich ordentlichen Veranlagung unterliegen, können den Abzug für berufsorientierte Aus- und Weiterbildungskosten im Rahmen eines Antrags um Neuveranlagung der Quellensteuer bis zum31. März des Folgejahres geltend machen.7

Berufsorientierte Aus- und Weiterbildung bedeutet, durch organisiertes Lernen bestehende berufliche Qualifikationen zu erneuern, zu vertiefen und zu erweitern oder neue berufliche Qualifikationen zu erwerben, um damit die berufliche Flexibilität für eine zukünftige selbständige oder unselbständige Erwerbstätigkeit zu unterstützen. Um die anfallenden Kosten als berufsorientierte Aus- und Weiterbildungskosten steuerlich in Abzug bringen zu können, ist es nicht erforderlich, den Abschluss des entsprechenden Bildungslehrgangs auch tatsächlich zu erwerben. Das Kriterium der Berufsorientierung verlangt eine gewisse Qualität der Wissensvermittlung und eine methodische Vorgehensweise. Sind die Voraussetzungen der Berufsorientierung erfüllt, genügt es, dass der steuerpflichtigen Person Kosten anfallen. Als berufsorientierte Aus- und Weiterbildungen gelten dabei insbesondere Kurse, Seminare, Kongresse und andere Veranstaltungen wissenschaftlicher oder bildender Art, die entweder einen direkten Bezug zur aktuellen Berufsausübung haben oder im Hinblick auf eine beabsichtigte zukünftige Berufsausübung besucht werden.8

Berufsorientierte Aus- und Weiterbildungen sind von denjenigen Bildungsveranstaltungen abzugrenzen, deren primäres Ziel nicht die berufliche Wissensvermittlung ist.

Die folgenden Aufwendungen gelten gemäss Ziffer 4.5.1 des Kreisschreibens Nr. 42 generell als nicht berufsorientierte Aus- und Weiterbildungen:

- Berufsberatung

- Studienberatung

- Karriereberatung

- Coaching

- Training

Die Beurteilung, ob eine solche Dienstleistung als Bildungsleistung oder Beratung zu qualifizieren ist, wird anhand des abgeschlossenen Vertrags vorgenommen. Wenn das vertragliche Verhältnis individuell auf den Auftraggeber abgestimmt ist oder auf einer Analyse der Situation des Auftraggebers beruht und darin besteht, konkrete Problemlösungsvorschläge auszuarbeiten, handelt es sich um eine Beratungsleistung. Überwiegt der Beratungscharakter, werden die gesamten Kosten nicht zum Abzug zugelassen.9

Des Weiteren stellen Anlässe im Bereich der Unterhaltung, Erlebnis, Geselligkeit, Sport und Hobby weiterhin keine abzugsfähigen Ausbildungskosten dar, selbst wenn sie ein untergeordnetes Bildungselement enthalten. Das Kreisschreiben Nr. 42 enthält in der Ziffer 4.5.2 eine Auflistung von Beispielen zu nicht abzugsfähigen Ausbildungskosten. Dazu gehören insbesondere Kurse mit Hobbycharakter, Fahrstunden, Nothilfekurse sowie Sportkurse, die der persönlichen Fitness dienen.

Arbeitgeber können nach Artikel 27 Absatz 2 lit. e DBG bzw. Artikel 59 Absatz 1 lit. e DBG die von ihnen getragenen Kosten der berufsorientierten Aus- und Weiterbildung für das eigene Personal steuerlich zum Abzug bringen. Arbeitgeber, die Kosten der betriebsinternen Aus- und Weiterbildung für ihr eigenes Personal tragen, können diese steuerlich ebenfalls geltend machen. Dies gilt auch für neue Mitarbeiter bei der Kostenübernahme für allenfalls bereits vor dem Stellenantritt abgeschlossene Ausbildungen.10

Grundsätzlich stellen geldwerte Vorteile, welche vom Arbeitgeber an den Arbeitnehmer fliessen, gemäss Art. 17 Abs. 1 DBG steuerbares Einkommen dar. Eine Ausnahme besteht nur für die vom Arbeitgeber bezahlten Kosten der berufsorientierten Weiterbildung, die aufgrund der Gesetzesbestimmung in Art. 17 Abs. 1bis DBG beim Arbeitnehmer keine steuerbaren Einkünfte darstellen.

Arbeitgeber, die Kosten der berufsorientierten Aus- und Weiterbildung für ihr eigenes Personal tragen, haben – falls die Rechnung auf den Arbeitnehmer lautet – die übernommenen Kosten im Lohnausweis in Ziffer 13.3 zu bescheinigen. Lautet die Rechnung auf den Arbeitgeber, müssen die übernommenen Kosten im Lohnausweis nicht bescheinigt werden. Arbeitgeber, die betriebsinterne Aus- und Weiterbildungen für ihr eigenes Personal durchführen und finanzieren, müssen die diesbezüglich entstandenen Kosten im Lohnausweis ebenfalls nicht bescheinigen.11

Neu müssen somit auch Weiterbildungskosten nicht mehr im Lohnausweis deklariert werden, sofern die Rechnung auf den Arbeitgeber ausgestellt ist. Dies aus dem Grund, dass der maximale steuerliche Abzug pro Steuerjahr sowieso auf 12 000 Franken beschränkt wurde. Dies stellt somit eine Vereinfachung für den Arbeitgeber dar.

Lautet die Rechnung auf den Arbeitnehmer, bescheinigt der Arbeitgeber weiterhin den Betrag im Lohnausweis in der Ziffer 13.3.12 So wird sichergestellt, dass der Arbeitnehmer die bereits vom Arbeitgeber übernommenen Kosten in seiner persönlichen Steuererklärung nicht zum Abzug bringen kann.

Muss der Arbeitnehmer die vom Arbeitgeber zunächst übernommenen berufsorientierten Aus- und Weiterbildungskosten ganz oder teilweise an diesen zurückbezahlen, kann er dafür im Zeitpunkt der Rückzahlung den Abzug gemäss Artikel 33 Abs. 1 lit. j DBG geltend machen. Übersteigen die in einem Kalenderjahr übernommenen Zahlungen des Arbeitgebers den Maximalbetrag von 12 000 Franken, so kann im Rückzahlungsjahr nur der Betrag von 12 000 Franken steuerlich geltend gemacht werden. Auch wenn sich die Zahlungen des Arbeitgebers auf mehrere Jahre verteilt haben.13

Wenn sich die Zahlungen des Arbeitgebers hingegen auf mehrere Jahre verteilt haben, kann der Arbeitnehmer im Rückzahlungsjahr pro Kalenderjahr den Betrag von 12 000 CHF steuerlich geltend machen. Bezahlt beispielsweise der Arbeitgeber im Jahr n 13 000 CHF und im Jahr n+1 nochmals 13 000 CHF für einen Masterlehrgang direkt an das Weiterbildungsinstitut, so kann der Arbeitnehmer bei einer späteren Rückzahlung der gesamten Beiträge an den Arbeitgeber im Rückzahlungsjahr für die beiden Kalenderjahre maximal 24 000 CHF (also zweimal 12 000 CHF) steuerlich in Abzug bringen. Der Nachweis der Bezahlung der ursprünglichen Rechnungen in verschiedenen Kalenderjahren obliegt dabei jedoch dem Arbeitnehmer. Daher ist es bei einem Rückzahlungsbetrag, der den Betrag von 12 000 CHF übersteigt, empfehlenswert, die Zahlungsbelege beim Arbeitgeber einzufordern, um der Steuerbehörde die ursprünglichen Zahlungen der Aus- oder Weiterbildungskosten in mehreren Kalenderjahren belegen zu können.

Dies kommt insbesondere aufgrund einer Rückzahlungsklausel in der Ausbildungsvereinbarung bei vorzeitigem Stellenwechsel in der Praxis häufig vor. Zumeist wird eine gewisse Periode vereinbart, die man im Unternehmen verbleiben muss, um von der Rückzahlungsverpflichtung entbunden zu sein. Gerade bei teuren Lehrgängen sollte der Arbeitnehmer daher vor dem Unterschreiben einer solchen Weiterbildungsvereinbarung die steuerlichen Konsequenzen bei einer vorzeitigen Kündigung kennen. Er kann im Jahr der Rückzahlung maximal 12 000 Franken in seiner persönlichen Steuererklärung abziehen.

Oftmals vereinbart der Arbeitgeber mit dem Arbeitnehmer, dass die Aus- und Weiterbildungskosten lediglich dann übernommen werden, wenn die Abschlussprüfung bestanden wurde. Dies führt zu steuerlichen Abgrenzungsproblemen, welche das Kreisschreiben Nr. 42 in der Ziffer 4.7.3 detailliert aufgreift.

Werden die vom Arbeitnehmer bereits in Abzug gebrachten berufsorientierten Aus- und Weiterbildungskosten in einer späteren Steuerperiode vom Arbeitgeber (teilweise) vergütet, hat der Arbeitnehmer die Kosten im entsprechenden Umfang letztlich nicht getragen. Aufgrund von Artikel 17 Abs. 1bis DBG in Verbindung mit Art. 33 Abs. 1 lit. j DBG sind dem Arbeitnehmer deshalb die von ihm in Vorperioden in Abzug gebrachten berufsorientierten Aus- und Weiterbildungskosten, die ihm der Arbeitgeber nun nachträglich entschädigt hat, im Jahr der Rückvergütung als steuerbares Einkommen im Sinne von Art. 16 Abs. 1 DBG aufzurechnen.

Der Arbeitgeber hat die Rückvergütungen zudem im Lohnausweis in Ziffer 13.3 als Beiträge des Arbeitgebers für die berufsorientierte Aus- und Weiterbildung zu bescheinigen.

Wird dem Arbeitnehmer weniger zurückerstattet, als er in den Vorperioden selber bezahlt hat, so fliesst ihm lediglich in der Höhe der Rückvergütung steuerbares Einkommen zu. Berufsorientierte Aus- und Weiterbildungskosten, welche aufgrund der Obergrenze von 12 000 Franken nicht geltend gemacht werden konnten, können berücksichtigt werden.14

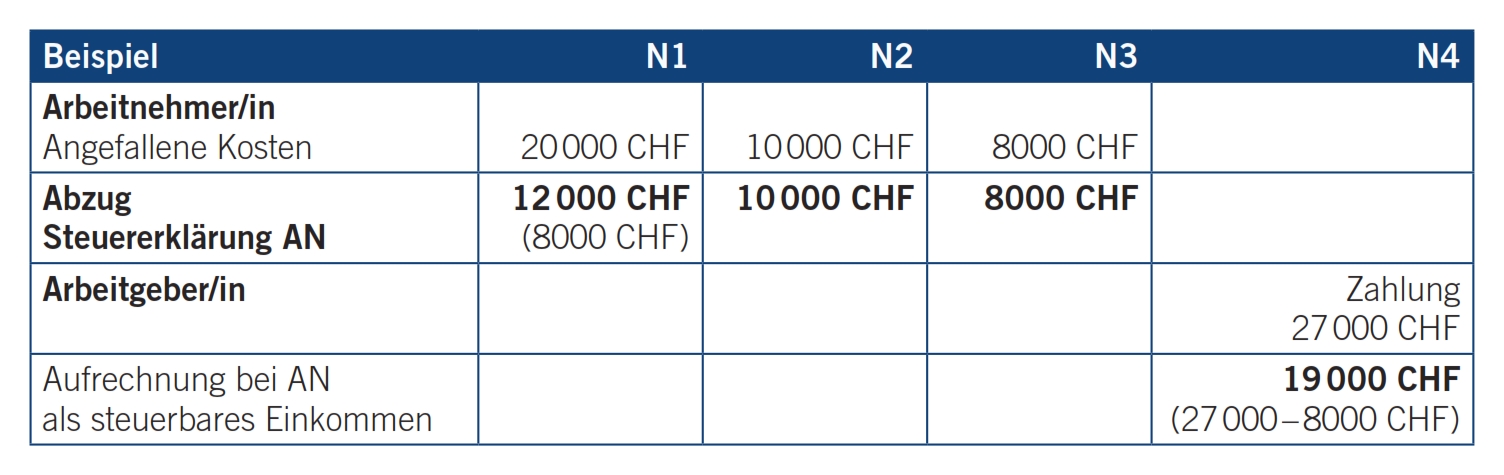

Dies wird im Kreisschreiben Nr. 42 in der Ziffer 4.7.3 an einem Beispiel dargestellt (vgl. Tabelle).

Die 19 000 Franken entsprechen den nicht mehr selbst getragenen Kosten von 27 000 Franken abzüglich noch nicht geltend gemachte selbstgetragene Kosten von 8000 Franken. Diese sind als steuerbares Einkommen im Sinne von Art. 16 Abs. 1 DBG aufzurechnen, da sich die berufsorientierten Aus- und Weiterbildungskosten in diesem Umfang nicht mehr selbst tragen.

Die Aufrechnung erfolgt daher in einem solchen Fall unter der Generalklausel des Art. 16 DBG unter der Position «weitere Einkünfte» und muss nicht vom Arbeitgeber zum steuerbaren Bruttolohn im Lohnausweis hinzugefügt werden. Der Arbeitgeber hat die Rückvergütung lediglich in der Ziffer 13.3 des Lohnausweises zu vermerken.

Einzelne Kantone haben vor der Publikation des Kreisschreibens Nr. 42 bereits Weisungen erlassen, in welchen sie die Arbeitgeber angehalten hatten, diese periodenfremden Rückzahlungen von Weiterbildungskosten im Lohnausweis beispielsweise unter der Ziffer 2.3 oder der Ziffer 7 zu deklarieren.

Für die Arbeitgeber stellt die Regelung des Kreisschreibens Nr. 42 diesbezüglich eine Vereinfachung der zwischenzeitlich angewandten kantonalen Praxis dar. Die Aufrechnung der periodenfremden Rückzahlung von Weiterbildungskosten wird so dem Steueramt überlassen, was eine sachgerechte Lösung darstellt. So wird auch sichergestellt, dass es diesbezüglich zu keinen falsch ausgefüllten Lohnausweisen seitens der Arbeitgeber kommt. Diese Lösung ist daher zu begrüssen.

Entschädigungen des neuen Arbeitgebers für Kosten von bereits abgeschlossenen berufsorientierten Aus- und Weiterbildungen stellen grundsätzlich steuerbare Einkünfte gemäss Artikel 17 Abs. 1 DBG dar.15

Diese sind somit vom Arbeitgeber im Lohnausweis zu erfassen. Hier empfiehlt sich eine Deklaration in der Ziffer 3 des Lohnausweises, da die unregelmässigen Leistungen einzeln betragsmässig ausgewiesen werden müssen und so für den Arbeitnehmer und für die Steuerbehörden die Deklaration transparent erfolgt.

Zusammenfassend kann gesagt werden, dass durch die Gesetzesänderung per 1. Januar 2016 und das nun vorliegende Kreisschreiben Nr. 42 auf der einen Seite Vereinfachung und auf der anderen Seite Klarheit geschaffen wurde, wie die verschiedenartigen Aus- und Weiterbildungskosten steuerlich zu behandeln sind.

Auf der Seite der steuerpflichtigen Person liegt die Vereinfachung vor allem bei der nicht mehr notwendigen Abgrenzung von Aus- und Weiterbildungskosten. Einschneidend kann jedoch die betragsmässige Begrenzung sein. Gerade bei teureren Lehrgängen der tertiären Stufe wird der jährliche Betrag von 12 000 Franken rasch überstiegen. Daher ist es sinnvoll, die Bezahlung der Rechnungen für längere, teurere Lehrgänge vorab mit dem Bildungsinstitut zu vereinbaren, damit möglichst viele Kosten in Abzug gebracht werden können. Da es sich grundsätzlich um steuerliche Abzüge handelt, obliegt weiterhin der Nachweis der Abzugsfähigkeit dem Steuerpflichtigen. Es lohnt sich somit, die Belege im Zusammenhang mit einer berufsorientierten Aus- und Weiterbildung zu sammeln und allenfalls den Steuerbehörden bei Abgrenzungsproblemen zu erläutern, weshalb es sich um abzugsfähige Kosten handelt.

Auch für die Arbeitgeber ergeben sich aufgrund der Gesetzesänderung und des nun vorliegenden Kreisschreibens Nr. 42 Anpassungen beim Ausfüllen der Lohnausweise 2017. So sind direkt an die Aus- und Weiterbildungsinstitute überwiesene Beträge in der Ziffer 13.3 betragsmässig nicht zu erwähnen, auch wenn sie den Betrag von 12 000 Franken übersteigen. In den Lohnausweisen 2017 sind somit grundsätzlich in der Ziffer 13.3 nur noch Aus- und Weiterbildungskosten aufzuführen, welche direkt an die Arbeitnehmer vergütet werden, oder solche, die periodenfremd an die Arbeitnehmer nach erfolgreichem Abschluss der Aus- oder Weiterbildung zurückerstattet werden. Die Aufrechnung der periodenfremden Rückerstattung von Aus- und Weiterbildungskosten wird somit nicht dem Arbeitgeber auferlegt, sondern im Veranlagungsverfahren von den Steuerbehörden vorgenommen, was Falschdeklarationen in den Lohnausweisen 2017 reduzieren wird. Lediglich die Übernahme von Aus- und Weiterbildungskosten von bereits abgeschlossenen Lehrgängen beim Stellenantritt eines neuen Mitarbeiters ist als Bruttolohnart zu erfassen und entsprechend im Lohnausweis auszuweisen.

Abschliessend ist zu erwähnen, dass es sich bei einem Kreisschreiben lediglich um eine Praxisempfehlung seitens der Eidgenössischen Steuerverwaltung handelt. Das Kreisschreiben Nr. 42 enthält insbesondere für die Arbeitgeber wesentliche Vereinfachungen. Die steuerpflichtigen Personen haben bei Abgrenzungsschwierigkeiten weiterhin die Möglichkeit durch das Beibringen von Belegen die Abzugsfähigkeit der angefallenen Aus- und Weiterbildungskosten im individuellen Fall nachzuweisen.

- KS Nr. 42 Ziffer 2.

- KS Nr. 42 Ziffer 4.2.

- KS Nr. 42 Ziffer 4.2.

- KS Nr. 42 Ziffer 4.2.

- KS Nr. 42 Ziffer 4.2.

- KS Nr. 42 Ziffer 4.3.

- KS Nr. 42 Ziffer 5.

- KS Nr. 42 Ziffer 4.4.

- KS Nr. 42 Ziffer 4.5.1.

- KS Nr. 42 Ziffer 4.6.

- KS Nr. 42 Ziffer 4.6.

- KS Nr. 42 Ziffer 4.7.1.

- KS Nr. 42 Ziffer 4.7.2.

- KS Nr. 42 Ziffer 4.7.3.

- KS Nr. 42 Ziffer 4.8.