Die aufgrund der Personenfreizügigkeit zwischen der Schweiz und der EU geltenden Regeln zur Koordination der Sozialversicherungssysteme führen bei Selbständigerwerbenden, die nicht nur in der Schweiz, sondern auch im EU-Raum tätig sind, zu gefährlichen, oft unerwarteten und kostspieligen AHV-Beitragspflichten.

Seit dem 1. Juni 2002 ist zwischen der Schweiz und der Europäischen Gemeinschaft (EG) das Personenfreizügigkeitsabkommen (FZA)1 in Kraft. Das Abkommen sieht neben schrittweisen Erleichterungen im freien Personenverkehr unter anderem auch eine Koordination der Systeme der sozialen Sicherheit vor.2 Die europäischen Systeme der sozialen Sicherheit sind derart unterschiedlich, dass man diese lediglich koordinieren, niemals aber harmonisieren kann. Die ursprüngliche Idee der Koordination liess sich vom Gedanken leiten, dass die Arbeitnehmenden («Wanderarbeiter» hat man diese 1971 bei der Erarbeitung der entsprechenden EG-Verordnung genannt) beim Wechsel von einem Staat in den andern nicht durch die Maschen des Sozialversicherungsnetzes fallen sollten. Gleichzeitig sollte die Regelung auch praktikabel sein. Deshalb hat man sich früh auf zwei Grundsätze geeinigt: das Erwerbsortsprinzip und das Ausschliesslichkeitsprinzip mit der Unterstellung nur in einem Staat.

Das Erwerbsortsprinzip3 ist bestens geeignet, eine Kollision zwischen einer Unterstellung wegen Wohnsitzes im Wohnland und wegen Erwerbstätigkeit im Erwerbsland zu lösen. Das Ausschliesslichkeitsprinzip4 verhindert, dass eine Person bei mehreren Tätigkeiten in mehreren Staaten mehreren Systemen unterstellt wird. Theoretisch ist dieser Gedanke in Ordnung; weil aber die Sozialversicherungssysteme sehr unterschiedlich ausgestaltet sind, ist dies nicht immer praktikabel. Die Einheitlichkeit hat man hier mit einer relativ hohen Bürokratie erkauft.5

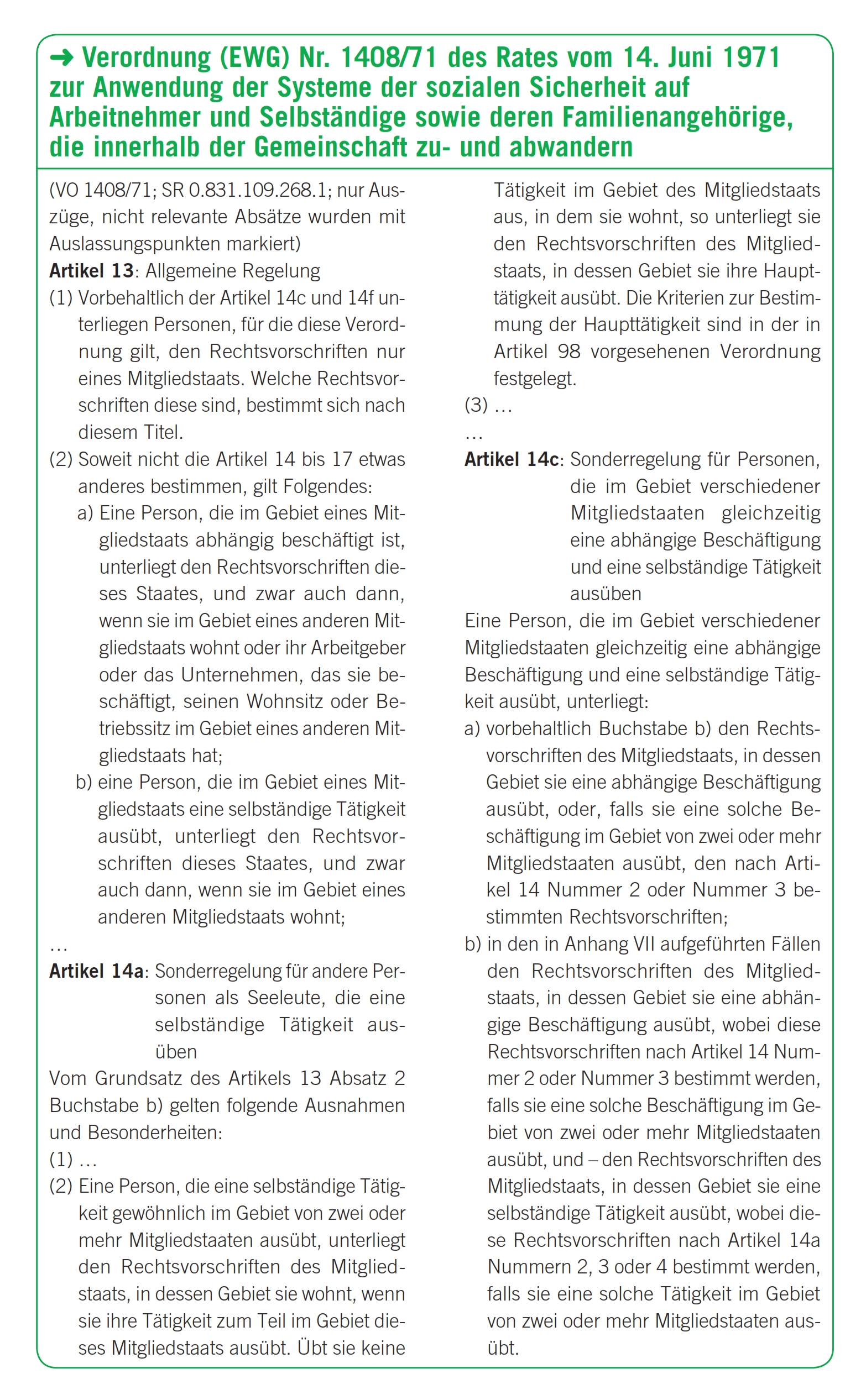

Die Koordinationsregeln sind seit 1971 in der EWG-Verordnung 1408/716 und der zugehörigen Durchführungsverordnung 574/727 verankert und kontinuierlich auch weiterentwickelt worden.

Die Schweiz hat mit dem Inkrafttreten der Personenfreizügigkeitsabkommen die europäischen Bestimmungen integral als anwendbares Recht in ihre eigenen Gesetze aufgenommen. Beispielsweise sei auf Art. 153a des AHV-Gesetzes verwiesen, wo in kaum verständlicher Sprache ausgeführt wird, dass die Verordnung EWG Nr. 1408/71 entsprechend Anwendung finde auf alle durch das AHV-Gesetz geregelten Sachverhalte. Das Gleiche geschieht auch in allen andern von der Koordination erfassten Gesetzen.8 Zum Glück ist der Rechtsuchende allerdings nicht nur darauf angewiesen, diese sehr unleserlichen und komplexen Verordnungen zu verstehen; das Bundesamt für Sozialversicherung (BSV) hat in vorbildlicher Weise die anwendbaren Bestimmungen in die entsprechenden Wegleitungen umgegossen. Von grosser praktischer Bedeutung ist hier die Wegleitung über die Versicherungspflicht WVP.9 Praktisch bedeutsam ist, dass die Koordination der Versicherungsunterstellung durch das EU-Recht immer in der Form einer Zuweisung unter ein bestimmtes Landesrecht geschieht. Die Regeln dieses Landesrechts bestimmen dann, wie die Versicherung zu erfolgen hat, wie die Beiträge zu bemessen und zu bezahlen sind. Wenn also im Sinne des Ausschliesslichkeitsprinzips bei mehreren Tätigkeiten in verschiedenen Staaten das (einzige) zuständige Sozialversicherungsrecht beispielsweise im Wohnsitzstaat bestimmt wird, ist dieses Recht nun auf alle Arbeits- bzw. Erwerbsverhältnisse anwendbar.10

Unser Interesse gilt hier den Selbständigerwerbenden, seien diese nun in der Schweiz und in einem andern Staat je als Selbständigerwerbende unterwegs oder seien sie in Kombinationsformen, z.B. als Selbständigerwerbende in einem EU-Staat und als Unselbständigerwerbende in der Schweiz tätig.

Nicht alle europäischen Staaten unterstellen die Selbständigerwerbenden der obligatorischen Sozialversicherung, und nicht alle Staaten mit obligatorischer Sozialversicherung für Selbständigerwerbende unterstellen deren unlimitiertes Erwerbseinkommen der Beitragspflicht. Untersteht eine Person dem schweizerischen Sozialversicherungsrecht, so ist sie als Erwerbstätige mit ihrem ganzen Erwerbseinkommen in der AHV/IV/EO beitragspflichtig, entweder als Arbeitnehmer oder als Selbständigerwerbender.

Wenn also das Völkerrecht beispielsweise bei einem Zusammentreffen von Erwerbsverhältnissen in zwei oder mehr Staaten die sozialversicherungsrechtliche Zuständigkeit der Schweiz zuweist, bedeutet dies, dass die betroffene Person auf dem gesamten Erwerbseinkommen ohne Limite die AHV-Beiträge in der Schweiz nach dem Schweizer Recht zu entrichten hat. So werden die AHV-Beiträge bei Personen mit höheren Einkommen zu einer echten zusätzlichen Steuer, weil die hypothetischen Leistungen ja nach oben begrenzt sind und ein Teil der Beitragsleistungen reine Solidaritätsleistungen darstellen. Dies stört vor allem dann, wenn in einem der betroffenen Staaten die Beiträge nicht oder nur auf einem Teil des erzielten Erwerbseinkommens erhoben würden.

Das Bundesgericht hatte im September 2009 die Chance, einen Fall zu beurteilen, bei dem ein in der Schweiz seit Jahren selbständiger Anwalt (nachträglich) zusätzlich auf dem Erwerbseinkommen einer Anwaltskanzlei in Deutschland, an der er beteiligt war, beitragspflichtig geworden ist.11 Die Rechtsfrage hat sich so gestellt: Welchem Sozialversicherungsrecht untersteht ein Selbständigerwerbender, der in der Schweiz seinen Wohnsitz hat, hier eine selbständige Tätigkeit ausübt und gleichzeitig eine selbständige Tätigkeit in Deutschland ausübt? Die Antwort findet sich in Art. 14a Abs. 2 der Verordnung 14080/71: «Eine Person, die eine selbständige Tätigkeit gewöhnlich im Gebiet von zwei oder mehr Mitgliedstaaten ausübt, unterliegt den Rechtsvorschriften des Mitgliedstaats, in dessen Gebiet sie wohnt, wenn sie ihre Tätigkeit zum Teil im Gebiet dieses Mitgliedstaats ausübt …». Das Völkerrecht hat somit die Zuständigkeit klar an die Schweiz verwiesen, und die Schweiz hat nach ihrem Landesrecht die Möglichkeit, auch das in Deutschland erzielte Einkommen der AHV-Beitragspflicht zu unterstellen. Diese Regel mag im Allgemeinen vielleicht noch verständlich sein; im konkreten Fall, da Deutschland nach seinem eigenen Landesrecht keine obligatorische Versicherungsunterstellung für Selbständigerwerbende kennt, wird diese Unterstellung in der Schweiz zu einer echten und kostspieligen zusätzlichen Belastung. Das Urteil wirft viele Fragen auf, so etwa, ob der Zweck der Koordination auch so weit gehen mag, dass in einem Fall, wo keine Unterstellung nach Landesrecht möglich wäre, durch die «Koordination» eine neue Unterstellung geschaffen wird. Eigentlich gibt es ja gegenüber Deutschland nichts zu koordinieren, wenn die Tätigkeit in Deutschland nach dem Gesetz des Landes nicht versicherungsunterstellt ist. Würde der gleiche Sachverhalt umgekehrt ablaufen, d.h. hätte der Anwalt in Deutschland seinen Wohnsitz und in der Schweiz seine zusätzliche Erwerbstätigkeit, würde er gänzlich aus der Sozialversicherungspflicht herausfallen, weil eben das Wohnsitzland Deutschland zwar zuständig, aber nicht unterstellend wäre.

Eine ähnliche Konstellation ergibt sich beim Zusammentreffen von selbständiger und unselbständiger Erwerbstätigkeit. Nehmen wir beispielsweise einen deutschen Anwalt, der in der Schweiz noch in einem Verwaltungsrat aktiv ist. Die Tätigkeit als Verwaltungsrat gilt in der Schweiz unbestrittenermassen als unselbständige. Somit fragen wir: Wo ist ein in Deutschland wohnhafter Selbständigerwerbender der Sozialversicherung unterstellt, wenn er in der Schweiz eine unselbständige Tätigkeit ausübt? Die Antwort finden wir wiederum in der Verordnung 1408/71 in Art. 14c lit. a. Dieser Anwalt unterliegt (ausschliesslich) der schweizerischen Gesetzgebung, weil die unselbständige Tätigkeit unabhängig vom Ausmass und auch unabhängig vom Wohnsitz die Sozialversicherungszuständigkeit definiert. Die Konsequenzen können schwerwiegend sein. Der Anwalt untersteht mit seinem ganzen in Deutschland erzielten Einkommen aus selbständiger Tätigkeit der Schweizer AHV, obwohl er in Deutschland nicht pflichtversichert wäre!

Diese Thematik wird noch brisanter, wenn man beachtet, dass in Deutschland ein beherrschender Gesellschafter, d.h. ein Gesellschafter, der mehr als 50% einer GmbH hält, als selbständigerwerbend gilt und dass sein Gesellschaftereinkommen als Einkommen aus selbständiger Tätigkeit angeschaut wird.

Würde man die Sache umdrehen und einen Schweizer Selbständigerwerbenden in Deutschland in einem geringfügigen Ausmass Lohn erzielen lassen, wären die Folgen indessen nicht die Gleichen. Für diesen Fall hat man nämlich beim Aushandeln des Personenfreizügigkeitsabkommens festgehalten, dass da die Zuständigkeit ausnahmsweise aufgespaltet wird. Nach Art. 14c lit. b VO 1408/71 gibt es Fälle, in denen der Grundsatz nicht zur Anwendung gelangen soll. Im Anhang VII wird unter Ziff. 13 festgehalten, dass bei Selbständigkeit in der Schweiz und Unselbständigkeit in Deutschland jeder Staat nach seinem Recht für die in seinem Land erfolgende Erwerbstätigkeit zuständig sei. Die Schweiz wird also auch in diesem Fall das Einkommen aus selbständiger Tätigkeit verabgaben können.12

Natürlich kann man auch hier verfassungsmässige Bedenken ins Feld führen, kann sich überlegen, ob diese in gewissen Fällen echt dramatischen Auswirkungen tatsächlich vom Gesetzgeber gewollt waren und ob eine solche Anwendung dem Grundsatz der «verfassungstreuen Auslegung von Völkerrecht» noch entspricht. In der Realität muss man einfach mit dieser Konsequenz leben und gegebenenfalls anders planen.

Die oben geschilderte Praxis wäre noch eher zu akzeptieren, wenn solche Statusfragen lediglich pro futuro, d.h. für die Zukunft ab Zeitpunkt der Feststellung neu geregelt würden. Das AHV-Recht und die Rechtsprechung des Bundesgerichts gehen – gestützt auf Art. 53 Abs. 2 des Gesetzes über den allgemeinen Teil des Sozialversicherungsrechts (ATSG) – davon aus, dass auch im AHV-Beitragsrecht auf bereits rechtskräftige Verfügungen nachträglich zurückgekommen werden kann, wenn die Verwaltung einen mehrere Jahre zurückliegenden Sachverhalt neu beurteilt.13 In der Praxis bedeutet das, dass alle diese Fälle permanent unter dem Fallbeil der Wiedererwägung stehen. Die Ausgleichskasse würde bei Entdeckung solcher Sachverhalte gnadenlos über fünf Jahre zurück wiedererwägen.

Da bleibt als Empfehlung an die Berater nur der Aufruf zu grösster Sorgfalt und präziser Vorabklärung der Risiken.

- Abkommen vom 21. Juni 1999 zwischen der Schweizerischen Eidgenossenschaft einerseits und der Europäischen Gemeinschaft und ihren Mitgliedstaaten andererseits über die Freizügigkeit (mit Anhängen, Protokollen und Schlussakte), SR 0.142.112.681.

- Vgl. Art. 8 des Abkommens (siehe Kasten).

- Vgl. Art. 13 Abs. 2 der Verordnung 1408/71 (siehe Kasten).

- Vgl. Art. 13 Abs. 1 der Verordnung 1408/71 (siehe Kasten).

- Vgl. dazu in der soeben erschienenen Publikation des Bundesamtes für Sozialversicherung, Soziale Sicherheit, CHSS, 1/2010 (www.bsv.admin.ch/dokumentation/publikationen/00096/02756/02774/index.html?lang=de) die Schwerpunktbeiträge zur grenzüberschreitenden sozialen Sicherheit, wo sich Exponenten aus der Wirtschaft sowohl seitens der Arbeitgeber wie auch der Arbeitnehmer bei aller Anerkennung für die positiven Seiten über die bürokratischen Hürden und die Schwerfälligkeit beklagen, so z.B. Stefan Albrecht, a.a.O, S. 62 f.; Colette Nova, a.a.O., S. 70 f.

- Verordnung (EWG) Nr. 1408/71(VO 1408/71; SR 0.831.109.268.1) (siehe Kasten).

- Verordnung (EWG) Nr. 574/72 (VO 574/72; SR 0.831.109.268.11).

- Koordiniert werden neben AHV, IV, EO, Krankenversicherung und Unfallversicherung die berufliche Vorsorge im Bereich des Obligatoriums, alle Systeme der Familienzulagenordnung und die Arbeitslosenversicherung.

- WVP, abzurufen wie alle anderen Wegleitungen auf der Vollzugsseite des BSV unter www.bsv.admin.ch/vollzug > AHV > Grundlagen > Weisungen Beiträge.

- Vgl. Art. 14d Verordnung 1408/71.

- Urteil vom 2. September 2009, 9C_33/2009.

- Die Beweggründe für diese Ausnahmeregelung sind aus Schweizer Sicht offenkundig: Ohne eine solche Regelung würden etliche Selbständigerwerbende in Deutschland einen kleinen Nebenerwerb suchen, der zu einer Befreiung in der Schweiz führen würde (unabhängig vom Wohnsitz!).

- Vgl. Urteil des Bundesgerichts vom 2. September 2009, 9C_33/2009, Erw. 2.