Mit der Einführung des neuen Mehrwertsteuergesetzes (MWSTG) per 1. Januar 2010 wurden auch verschiedene neue Regelungen im Bereich der Immobilien geschaffen. So wurden beispielsweise die Regeln für das Bauen auf fremde und eigene Rechnung verändert. Diese neue Regelung steht im Zusammenhang mit der Abschaffung des baugewerblichen Eigenverbrauchs per 31. Dezember 2009. Es wurden aber auch die Optionsmöglichkeiten im Bereich der Immobilien ausgeweitet, sodass heute steuerplanerisch zusätzliche Möglichkeiten bestehen.

Die Eidg. Steuerverwaltung (ESTV) hat die Ausführungsbestimmungen im Bereich der Immobilien bis zum Redaktionsschluss noch nicht publiziert. Die beiden Autoren versuchen trotzdem, einzelne offene Fragen zu beantworten. Selbstverständlich ist es empfehlenswert, die definitiven Ausführungsbestimmungen der ESTV nach deren Publikation zu sichten und auf Abweichungen zu analysieren.

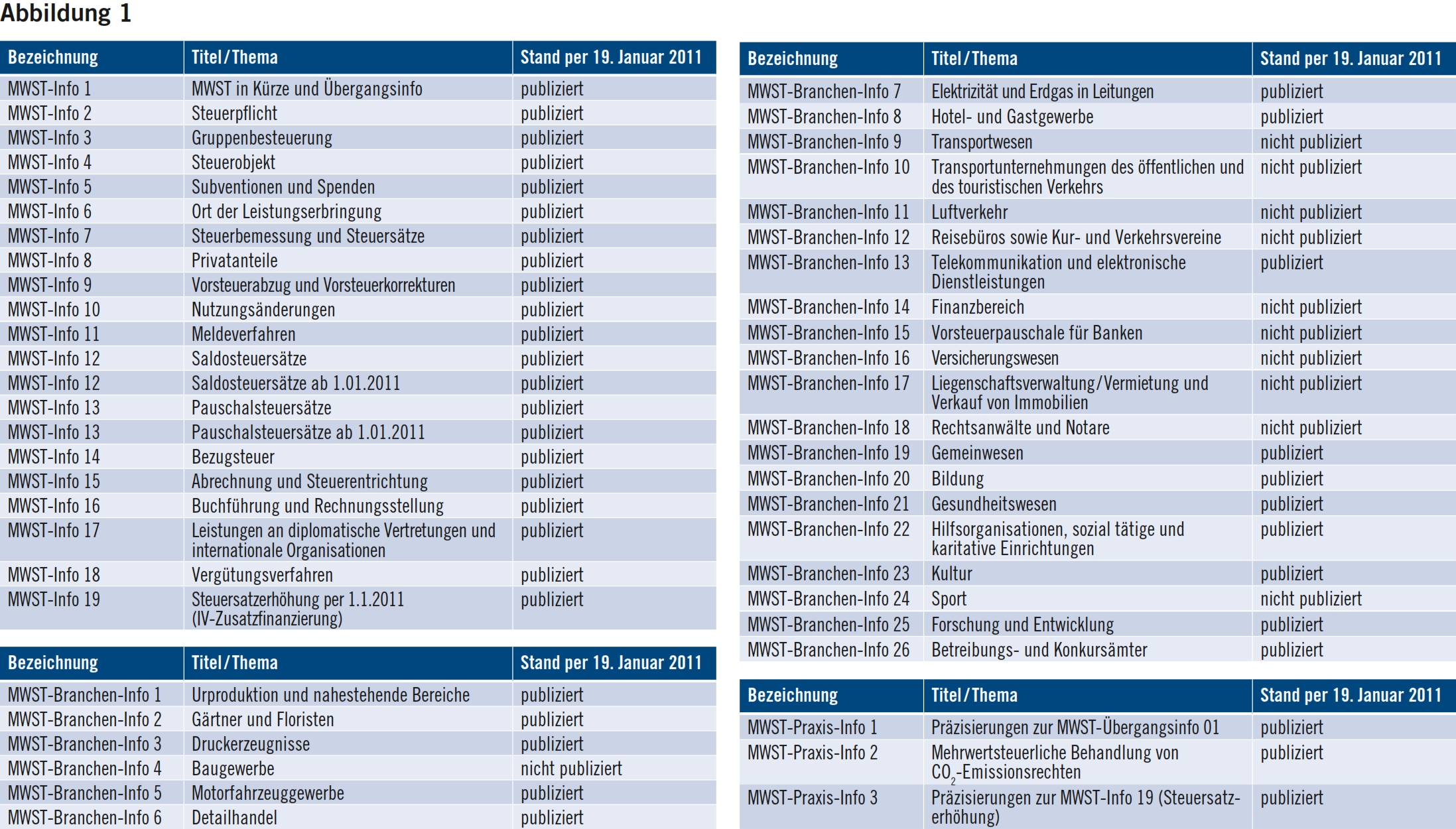

In der Abbildung 1 finden Sie wiederum den aktuellen Status der Publikationen.

Bezüglich der neuen Regelungen verweisen wir auf den Fachbeitrag im TREX, Ausgabe 5/2010, «Das neue MWSTG – Erste Erfahrungen, 3. Praxisänderung im Baugewerbe».

Ergänzend kann nochmals festgehalten werden, dass die Abgrenzungskriterien in der Praxis nach wie vor grosse Schwierigkeiten bereiten und in vielen Fällen kein Bauen auf eigene Rechnung mehr stattfinden kann. Das betroffene Baugewerbe tut gut daran, bereits bei der Kalkulation von Projekten daran zu denken und die allfällig anfallende MWST bereits in den Preis mit einzukalkulieren. Eine nachträgliche Überwälzung auf die Kunden wird in den meisten Fällen (vor allem bei Privatpersonen) nicht möglich sein.

Der definitiven Publikation der MWST-Branchen-Info Nr. 4 Baugewerbe ist dann Beachtung zu schenken und zu prüfen, ob die Abgrenzungskriterien für Bauen auf fremde oder eigene Rechnung auf Druck der Wirtschaft nochmals geändert wurden.

Grundsätzlich hat jeder Steuerpflichtige schon seit 1. Januar 2008 die Möglichkeit, Immobilien auf drei Arten zu übertragen: als von der MWST ausgenommen, optiert oder im Meldeverfahren. Jede dieser Möglichkeiten hat ihre speziellen Vor- und Nachteile. Zudem kann es durchaus sinnvoll sein, die eine oder andere Möglichkeit in gewissen Fällen nicht anzuwenden.

Der Steuerpflichtige hat die Möglichkeit, die Übertragung als von der MWST ausgenommener Umsatz im Sinne von Artikel 21 Ziffer 20 MWSTG mit der Folge vorzunehmen, dass unter Umständen eine Vorsteuerkorrektur vorgenommen werden muss (zur Berechnung siehe nachstehend).

Diese Möglichkeit stellt den gesetzlichen Normalfall dar, was bedeutet, dass ohne weitere Handlungen des Übertragenden diese Variante automatisch zum Tragen kommt. Oder anders formuliert: Wenn eine steuerpflichtige Person nicht einen ausgenommenen Umsatz im Sinne von Artikel 21 Ziffer 20 MWSTG erzielen will, muss sie aktiv werden.

Eine Übertragung als ausgenommener Umsatz im Sinne der MWST muss nicht zwingend die schlechteste Möglichkeit darstellen. Insbesondere wenn es sich um eine im vorsteuerabzugsberechtigten Bereich befindende Liegenschaft handelt, die vor Beginn der MWST erstellt wurde und bei der seither keine oder nur wenige nutzungsänderungsrelevante Kosten wie Investitionen, Grossrenovationen usw. angefallen sind, ist dies meistens die beste Methode, da trotz Nutzungsänderung kein abzuliefernder bzw. nur ein minimaler Eigenverbrauch anfällt. Zudem übernimmt der Übernehmende kein (latentes) MWST-Risiko.

Die steuerpflichtige Person hat die Möglichkeit, die Übertragung mit Option im Sinne von Artikel 22 MWSTG mit der Folge vorzunehmen, dass auf dem Verkaufspreis (ohne Wert des Bodens) die Lieferungssteuer zu entrichten ist. Eine allfällige Einlageentsteuerung ist dabei möglich. Diese Variante ist auch dann zulässig, wenn die Liegenschaft durch den Übertragenden ausschliesslich für nicht steuerbare Zwecke verwendet worden ist.

Eine Option für die Übertragung einer Liegenschaft setzt seit 1. Januar 2010 nur noch voraus, dass die Liegenschaft nicht ausschliesslich für private Zwecke genutzt wird. Es muss sich also nicht mehr zwingend um einen steuerpflichtigen Käufer handeln. Des Weitern muss die Option auch nicht mehr von der ESTV bewilligt werden, der offene Ausweis auf dem Vertrag und der Rechnung genügt.

Als steuerbarer Umsatz gilt – unabhängig von der Höhe des seinerzeitigen Vorsteuerabzugs – der Verkaufspreis, jedoch ohne den Wert des Bodens.

Eine Option auf dem Verkauf hat jedoch zwei gewichtige Nachteile: Erstens muss die MWST dem Übertragenden bezahlt werden und kann erst mit dem Vorsteuerabzug bei der ESTV zurückgefordert werden. Zweitens beginnt die für die MWST beachtliche Nutzungszeit zum Übertragungszeitpunkt neu zu laufen. Das künftige Vorsteuerkorrekturrisiko wird damit in der Regel erhöht und die Abschreibungsdauer verlängert.

Der Steuerpflichtige hat noch eine dritte Möglichkeit, nämlich die Übertragung mit Meldeverfahren, mit der Folge, dass anstelle der Entrichtung der MWST auf dem Verkaufspreis die Meldung des steuerbaren Umsatzes erfolgt. Diese Möglichkeit ist jedoch auf die Übertragungen beschränkt, bei denen beide Beteiligten mehrwertsteuerpflichtig sind.

In der Wirkung ist dieses Meldeverfahren etwa mit der Möglichkeit der Option vergleichbar. Der grosse Unterschied ist aber, dass einerseits die MWST nicht entrichtet werden muss und andererseits die vormalige Nutzungszeit bei späteren Nutzungsänderungen unter gewissen Voraussetzungen berücksichtigt werden kann.

Um diese Berücksichtigung der vormaligen Nutzungszeit tatsächlich vornehmen zu können, ist es zwingend notwendig, dass der Übertragende dem Übernehmenden die gesamten relevanten Unterlagen übergibt. In der Praxis stellt dies oftmals ein Problem dar, da die relevanten Unterlagen im Maximum einer Dauer von 20 Jahren entsprechen und lückenlos sein müssen. Der Übernehmende tut dementsprechend gut daran, diese Voraussetzung im Vertrag mit dem Übertragenden explizit so festzuhalten und allfällige Konsequenzen bei Nichtübergabe der Unterlagen bereits im Vertrag vorzusehen.

Wenn alle Unterlagen des Übertragenden lückenlos vorhanden sind und es später beim Übernehmenden zu einer Nutzungsänderung kommt, kann dieser den Eigenverbrauch unter Berücksichtigung der vormaligen Zeit berechnen, was unter Umständen einen substanziell geringeren Betrag ausmachen kann. Wenn dies nicht der Fall ist, wird vermutet, dass der Veräusserer die übertragenen Vermögenswerte vollumfänglich für zum Vorsteuerabzug berechtigende Tätigkeiten verwendet hat, und für die Berechnung des Zeitwerts für Nutzungsänderungen beginnt die Abschreibungsdauer ab dem Zeitpunkt der Übertragung neu zu laufen.

Wie bereits vorstehend beschrieben, wurden die Optionsmöglichkeiten im Bereich der Immobilien ausgeweitet. So ist es seit 1. Januar 2010 möglich, auch auf Vermietungen an einen nicht im Register der mehrwertsteuerpflichtigen Personen eingetragenen Mieter zu optieren, sofern diese die Immobilie nicht für private Zwecke nutzen. Selbstverständlich sind dabei die entsprechenden Bestimmungen aus dem Mietrecht einzuhalten und vorgängig mit dem Mieter die Unterstellung unter die MWST abzusprechen.

Die Optionen sind einfach und aus Sicht der MWST rasch umsetzbar. Sie sind sogar selbst dann möglich, wenn noch keine diesbezüglichen Leistungen erbracht werden.

Durch offenen Ausweis der MWST auf den entsprechenden Belegen (Verträge, Rechnungen) wird gegenüber der ESTV und natürlich auch gegenüber dem Mieter die Option angezeigt und auch ausgeübt. Damit besteht auf solchen optierten Mietverhältnissen ein Vorsteuerabzugsrecht. Werden noch keine Leistungen erbracht, so zeigt die steuerpflichtige Person aufgrund des Vorsteuerabzugs, dass sie optieren wird.

Werden Mietverhältnisse neu optiert oder entfällt eine Option, so entstehen zu diesem Zeitpunkt jeweils Nutzungsänderungen, die zu Vorsteuerkorrekturen führen können (Eigenverbrauch bzw. Einlageentsteuerungen).

Im MWST-Recht kennen wir zwei Möglichkeiten von Nutzungsänderungen:

- Werden Gegenstände oder Dienstleistungen nicht mehr im Rahmen einer zum Vorsteuerabzug berechtigenden unternehmerischen Tätigkeit verwendet, kann diese Nutzungsänderung zu einer vollen oder teilweisen nachträglichen Rückgängigmachung der bereits geltend gemachten Vorsteuern führen (Vorsteuerkorrektur Eigenverbrauch).

- Werden Gegenstände oder Dienstleistungen neu im Rahmen einer zum Vorsteuerabzug berechtigenden unternehmerischen Tätigkeit verwendet, so kann diese Nutzungsänderung zu einem vollen oder teilweisen nachträglichen Abzug der Vorsteuern führen (Vorsteuerkorrektur Einlageentsteuerung).

Seit 1. Januar 2010 gilt der Eigenverbrauch nun effektiv als Vorsteuerkorrektur und nicht mehr als Umsatz. Dementsprechend müssen auch die beiden nachfolgenden Voraussetzungen erfüllt sein, damit überhaupt ein Eigenverbrauch entstehen kann:

- Die steuerpflichtige Person hat beim Bezug der Gegenstände und Dienstleistungen den Vorsteuerabzug vorgenommen oder hat die Gegenstände und Dienstleistungen im Rahmen des Meldeverfahrens nach Artikel 38 MWSTG bezogen.

- Die Gegenstände und Dienstleistungen werden künftig dauernd oder vorübergehend für eine unternehmerische, nicht zum Vorsteuerabzug berechtigende Tätigkeit (zur Erzielung von ausgenommenen Leistungen) oder ausserhalb der unternehmerischen Tätigkeit verwendet.

Es kann also nochmals in aller Klarheit festgehalten werden, dass nur ein Eigenverbrauch abgerechnet werden muss, wenn vorgängig ein Vorsteuerabzug vorgenommen worden ist.

Selbstverständlich gibt es auch zwei Voraussetzungen für eine Einlageentsteuerung einzuhalten:

- Die steuerpflichtige Person hat beim Bezug der Gegenstände und Dienstleistungen keinen Vorsteuerabzug vorgenommen (dabei zu berücksichtigen sind auch die Vorsteueranteile, die vorgängig als Eigenverbrauch korrigiert wurden).

- Die zu entsteuernden Gegenstände und Dienstleistungen werden künftig im Rahmen der zum Vorsteuerabzug berechtigenden unternehmerischen Tätigkeit verwendet.

Nun gilt es aber in der Praxis zwei Arten von Nutzungsänderungen auseinanderzuhalten, nämlich die vollumfänglichen und die partiellen Nutzungsänderungen.

Vollumfängliche Nutzungsänderungen liegen vor, wenn Gegenstände oder Dienstleistungen nach der Nutzungsänderung ausschliesslich im Rahmen einer zum Vorsteuerabzug berechtigenden unternehmerischen Tätigkeit oder ausschliesslich für eine unternehmerische, nicht zum Vorsteuerabzug berechtigende Tätigkeit beziehungsweise ausserhalb der unternehmerischen Tätigkeit verwendet werden.

Jede vollumfängliche Nutzungsänderung muss steuerlich abgerechnet werden. Die Vorsteuerkorrektur muss grundsätzlich effektiv ermittelt werden.

Im Bereich der Immobilien liegen immer dann vollumfängliche Nutzungsänderungen vor, wenn

- für die Versteuerung ganzer Liegenschaften oder Teilen davon (d.h. einzelne Räumlichkeiten oder Stockwerke) optiert wird;

- die Option für die Versteuerung ganzer Liegenschaften oder Teilen davon (d.h. einzelne Räumlichkeiten oder Stockwerke) wegfällt;

- bisher im Rahmen der zum Vorsteuerabzug berechtigenden unternehmerischen Tätigkeit verwendete Liegenschaften oder Liegenschaftsteile neu ohne Option vermietet beziehungsweise verpachtet werden (oder umgekehrt).

Partielle Nutzungsänderungen liegen vor, wenn Gegenstände oder Dienstleistungen nach der Nutzungsänderung nicht mehr ausschliesslich im Rahmen der zum Vorsteuerabzug berechtigenden unternehmerischen Tätigkeit oder ausschliesslich für eine unternehmerische, nicht zum Vorsteuerabzug berechtigende Tätigkeit (zur Erzielung ausgenommener Leistungen) beziehungsweise ausserhalb der unternehmerischen Tätigkeit, sondern gemischt verwendet werden. Ebenso liegt eine partielle Nutzungsänderung vor, wenn sich das Verhältnis der gemischten Nutzung ändert.

Bei partiellen Nutzungsänderungen besteht für die steuerpflichtige Person das Wahlrecht zwischen der effektiven und der annäherungsweisen Ermittlung der Vorsteuerkorrektur.

Wählt die steuerpflichtige Person die effektive Methode, so muss jede Veränderung der Nutzungsquote mit der MWST abgerechnet werden.

Wählt die steuerpflichtige Person jedoch die annäherungsweise Ermittlung, so wird eine Nutzungsquotenveränderung erst ab mehr als 20 Prozentpunkten steuerlich relevant.

Die vorstehende schwierige Thematik kann am besten anhand eines Vergleichs und mittels Praxisbeispielen dargestellt werden.

Ein Handelsunternehmen lässt im Jahr 2011 ein Büro- und Wohngebäude erstellen. Das Bauwerk wird bereits im Sommer 2011 fertiggestellt. Die Büroräumlichkeiten können Anfang September 2011 bezogen werden. Einen Teil der Räumlichkeiten verwendet das Handelsunternehmen für die eigene Tätigkeit; die restlichen Einheiten werden ab September 2011 an Dritte (mit und ohne Option) vermietet.

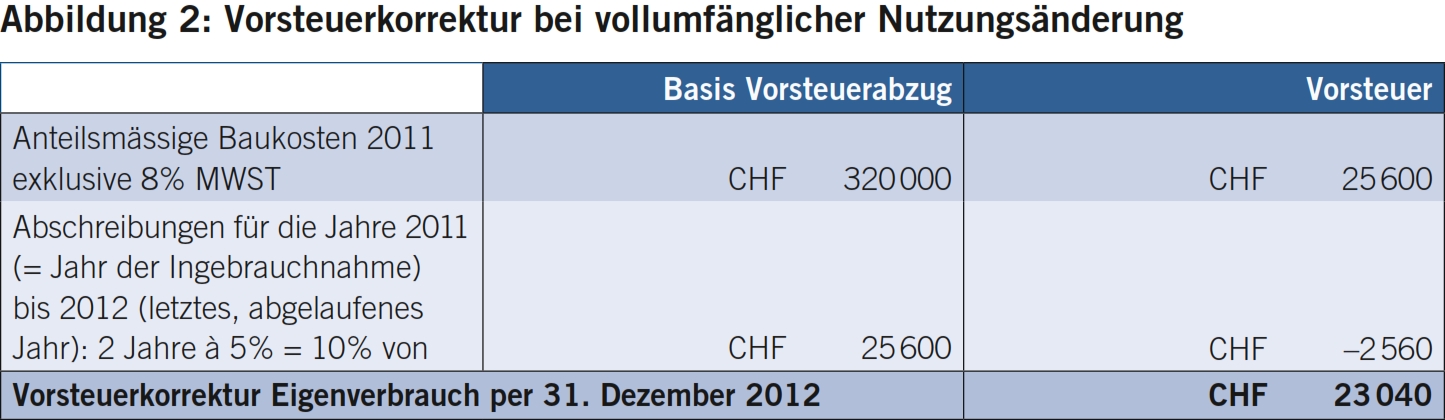

Am 1. Januar 2013 wird eine Einheit im Stockwerkeigentum, die bis 31. Dezember 2012 mit Option an das Unternehmen U vermietet wurde, an eine Privatperson verkauft (für eine private Nutzung). Demnach liegt eine vollumfängliche Nutzungsänderung per 31. Dezember 2012 vor. Das Handelsunternehmen nimmt auf dem Zeitwert der steuerlich relevanten (wertvermehrenden) Aufwendungen und im Umfang der geltend gemachten Vorsteuern eine Vorsteuerkorrektur Eigenverbrauch vor. Bei anteilsmässigen Baukosten exklusive 8% MWST von CHF 320 000 berechnet sich die Vorsteuerkorrektur wie in Abbildung 2 dargestellt.

Die steuerpflichtige Dienstleistung AG ist seit 1. Januar 2011 im MWST-Register eingetragen. Sie erbringt Beratungsleistungen sowie Schulungsleistungen (nicht optiert). Für die Erzielung dieser Leistungen nutzt sie die betriebseigene Geschäftsliegenschaft. Die Räumlichkeiten werden gemischt für beide Leistungsarten verwendet.

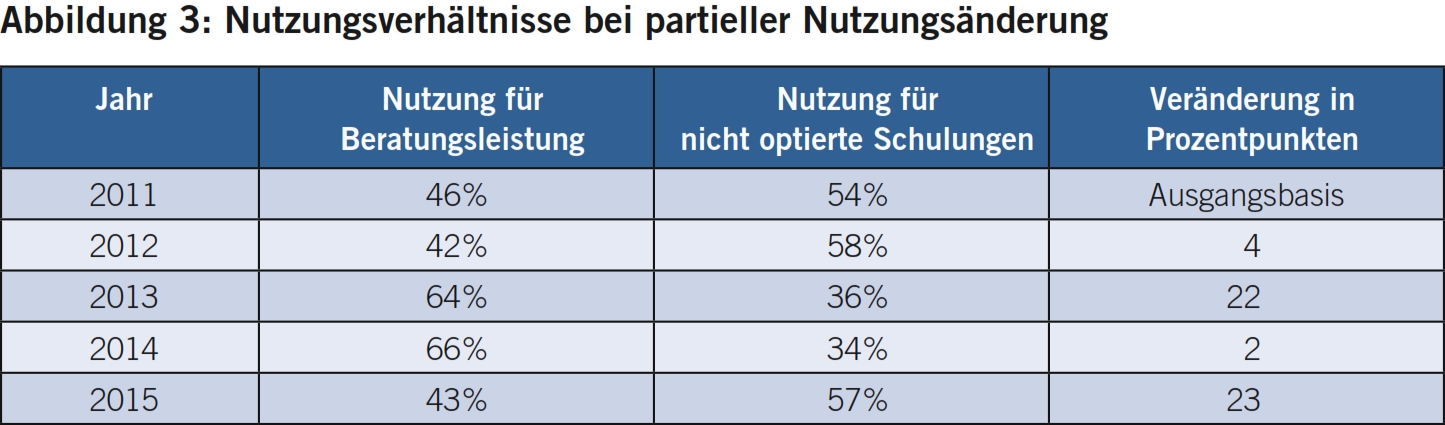

Die Nutzungsverhältnisse sowie deren Veränderungen sehen wie in Abbildung 3 dargestellt aus.

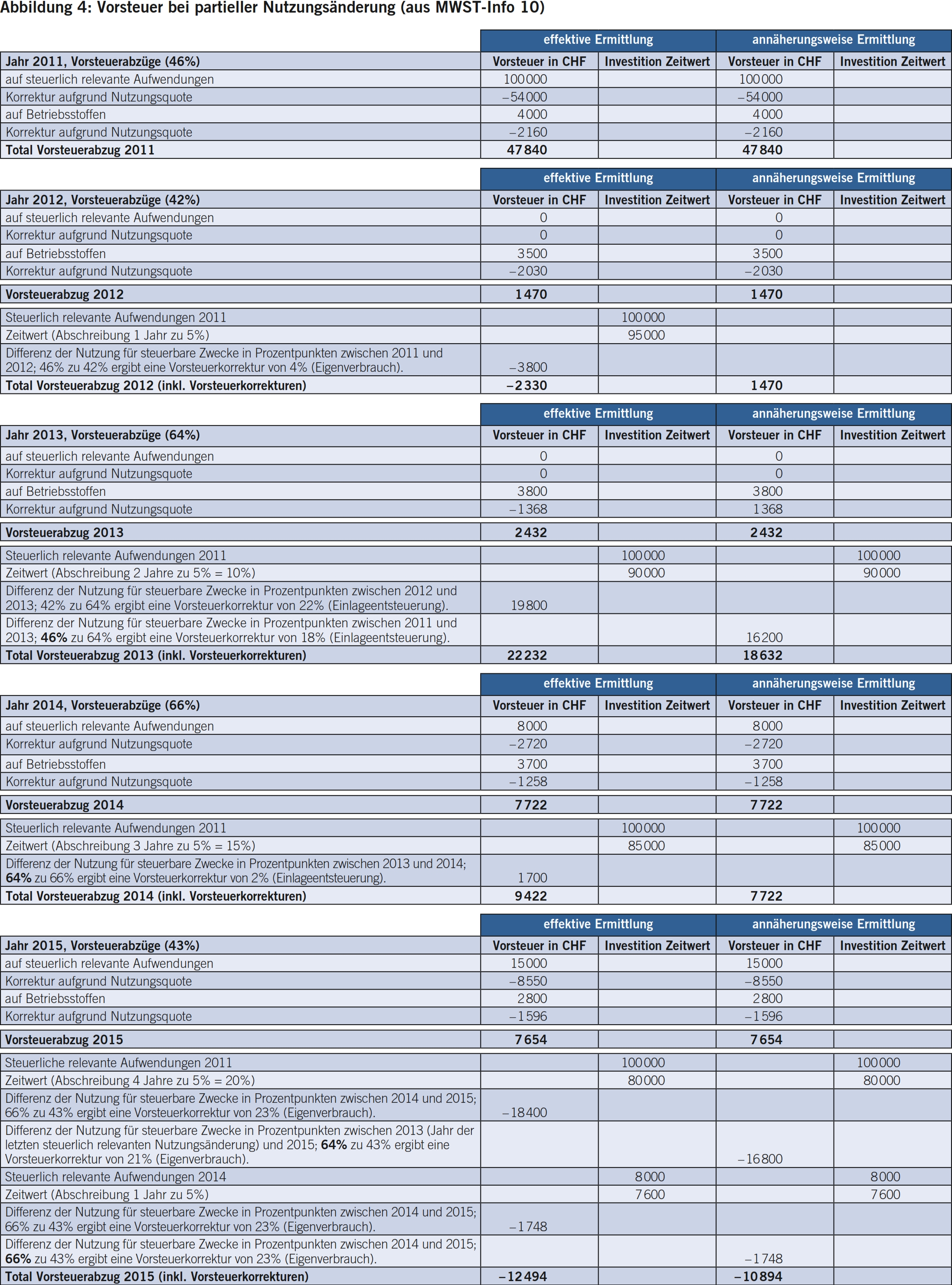

Bei der steuerpflichtigen Dienstleistung AG fallen folgende Vorsteuern auf Aufwendungen und Investitionen an:

- Jahr 2011: Vorsteuern auf dem Erwerb der Liegenschaft von insgesamt CHF 100 000; Vorsteuern auf werterhaltenden Aufwendungen (Unterhalt) und Betriebsstoffen CHF 4000;

- Jahr 2012: Vorsteuern auf werterhaltenden Aufwendungen (Unterhalt) und Betriebsstoffen CHF 3500;

- Jahr 2013: Vorsteuern auf werterhaltenden Aufwendungen (Unterhalt) und Betriebsstoffen CHF 3800;

- Jahr 2014: Vorsteuern auf der Erstinstallation einer Überwachungsanlage von insgesamt CHF 8000; Vorsteuern auf werterhaltenden Aufwendungen (Unterhalt) und Betriebsstoffen CHF 3700;

- Jahr 2015: Vorsteuern auf Energiesparmassnahmen (Isolation und Heizungssystem) von insgesamt CHF 15 000; Vorsteuern auf werterhaltenden Aufwendungen (Unterhalt) und Betriebsstoffen CHF 2800.

Bei effektiver Ermittlung der partiellen Nutzungsänderung liegt ab dem Jahr 2012 jährlich eine steuerlich relevante Nutzungsänderung vor.

Bei annäherungsweiser Ermittlung der partiellen Nutzungsänderung liegen steuerlich relevante Nutzungsänderungen per 1. Januar 2013 und per 1. Januar 2015 vor. Die Toleranzgrenze von 20 Prozentpunkten wird – jeweils verglichen mit dem Vorjahr – in diesen beiden Jahren überschritten (siehe Abbildung 3). In der Abbildung 4 sind die einzelnen Berechnungen nun ersichtlich.

Da im neuen MWST-Bereich keine Verknüpfung mehr zwischen einem Vorsteuerabzug und dem steuerbaren Umsatz besteht, sind auch die Regelungen zum Leerstand von Immobilien unter dem alten MWSTG obsolet geworden.

Nach Meinung der beiden Autoren gehört ein Leerstand zum unternehmerischen Risiko und sollte dementsprechend keinen Einfluss auf einen möglichen Vorsteuerabzug haben. Nach ersten Verlautbarungen der ESTV sollen bei einem Leerstand während dieser Zeit anfallende Aufwendungen / Investitionen gleich zu behandeln sein wie bei der vorgängigen Vermietung. Dies bedeutet, dass bei einer betrieblich genutzten Liegenschaft oder bei einer optierten Liegenschaft zum Zeitpunkt eines Leerstandes keine Nutzungsänderung mehr stattfinden kann und die weiteren Vorsteuern im Rahmen der unternehmerischen Tätigkeit geltend gemacht werden können. Dies bedeutet aber auch, dass eine sich im ausgenommenen Bereich befindende Liegenschaft auch bei einem Leerstand zu keinem Vorsteuerabzug berechtigt.

Nach jedem Leerstand sind aber allfällige Nutzungsänderungen aufgrund veränderter Nutzung zu beachten und auch mehrwertsteuertechnisch abzurechnen.

Die Regelungen unter dem alten MWSTG waren ziemlich missverständlich; so wurde in der alten Branchenbroschüre Nr. 16 unter Ziffer 6.10 Folgendes ausgeführt:

«Der steuerpflichtige Mieter, der zu seinen Lasten gehende bauliche Massnahmen an dem von ihm für steuerbare Zwecke gemieteten Objekt ausführt oder ausführen lässt, kann hierfür den Vorsteuerabzug vornehmen; dies gilt unabhängig davon, ob der Vermieter optiert hat oder nicht. Werden einem Dritten (z.B. dem Vermieter oder dem Nachfolgemieter bei Kündigung) die ganzen Aufwendungen oder ein Teil davon in Rechnung gestellt, ist das entsprechende Entgelt zum Normalsatz zu versteuern.»

Die betroffenen Steuerpflichtigen hatten dabei zu interpretieren, ob es sich um einen Eigenverbrauchstatbestand handeln könnte, wenn bei einer Kündigung dem Vermieter nichts in Rechnung gestellt wird.

Auch hier gehen die ersten Verlautbarungen der ESTV in die Richtung, dass keine Nutzungsänderungen vorliegen, wenn die vom Mieter bezahlten Einrichtungen nach Beendigung des Mietverhältnisses entschädigungslos an den Vermieter übergehen.

Die neuen Regelungen im Bereich von Immobilien lassen zusätzliche Steuerplanungsvarianten zu. Selbstverständlich sind dabei immer alle Punkte mit einzubeziehen. Die entsprechenden Berechnungen bedürfen nach wie vor des Spezialwissens und müssen mit der nötigen Seriosität vorgenommen werden. Nur so können wir unseren Kunden auch ein guter Berater sein.