Der Autor legt die bis Ende 2012 gültige Praxis zur Besteuerung von Mitarbeiteraktien und -optionen sowie deren Besteuerungsprobleme dar und geht auf die neuen Regelungen im neuen Bundesgesetz ein über die Besteuerung von Mitarbeiterbeteiligungen vom 17. Dezember 2011 sowie die Mitarbeiterbeteiligungsverordnung vom 27. Juni 2012 (MBV), die diese Probleme lösen.

Die Gründe zur Einführung eines Mitarbeiterbeteiligungsplans können vielfältig sein. Damit kann die Motivation der Mitarbeiter gesteigert werden. Im Rahmen eines Aktienplans gibt der Arbeitgeber den Angestellten entweder eigene Aktien oder solche ihr nahestehender Unternehmungen (in der Regel zum Vorzugspreis oder sogar unentgeltlich) aus. Die Mitarbeiter werden so zu Aktionären und erwerben alle mit der Aktie verbundenen Rechte und Pflichten wie das Stimm-, Bezugs- und Dividendenrecht. Die Einräumung dieser Rechte kann aber nur zum Tragen kommen, wenn das Eigentumsrecht an der Aktie übertragen wird. In der Regel beinhaltet die Übertragung des Eigentumsrechts die volle Verfügungsmacht über die erworbene Sache oder das erworbene Recht. Der Arbeitgeber will die Mitarbeiter jedoch längerfristig an sich binden, weshalb er die Verfügungsmacht über die Aktie mit Bedingungen einschränkt. Dies kann beispielsweise mittels einer Rückgabeverpflichtung bei Kündigung durch den Arbeitnehmer oder einem Veräusserungsverbot während einer bestimmten Zeit erfolgen. Das Veräusserungsverbot verwirklicht der Arbeitgeber, indem er die Aktien bei einer Bank oder einer eigens zu diesem Zweck errichteten Stiftung oder Gesellschaft hinterlegt.

Die Eidgenössische Steuerverwaltung (ESTV) hat in ihrem Kreisschreiben Nr. 5 vom 30. April 1997 über die «Besteuerung von Mitarbeiteraktien und Mitarbeiteroptionen» (nachfolgend KS Nr. 5) zwischen freien und gesperrten Mitarbeiteraktien unterschieden (Ziff. 3.1. und 3.2). Die alleinige Abgabe von freien Mitarbeiteraktien blieb selten, weil diese angesichts des Zwecks, Mitarbeiter längerfristig an das Unternehmen zu binden, keinen Sinn machte. Gelegentlich gaben die Arbeitgeber jedoch freie Mitarbeiteraktien in Kombination mit gesperrten Mitarbeiteraktien ab. Der Mitarbeiter, der freie Mitarbeiteraktien unentgeltlich erwarb, hatte jeweils den vollen Verkehrswert als Lohnbestandteil zu versteuern. Rechtsgrundlage war die Generalklausel in Art. 17 Abs. 1 des Bundesgesetzes vom 14. Dezember 1990 über die direkte Bundessteuer (DBG), worin die Einkünfte aus einer Mitarbeiterbeteiligung nicht explizit erwähnt, aber unter den Begriff «andere geldwerte Vorteile» subsumiert wurden. Bezahlte der Mitarbeiter einen Vorzugspreis, hatte er die Differenz zwischen dem Verkehrswert und dem Erwerbspreis zu versteuern.

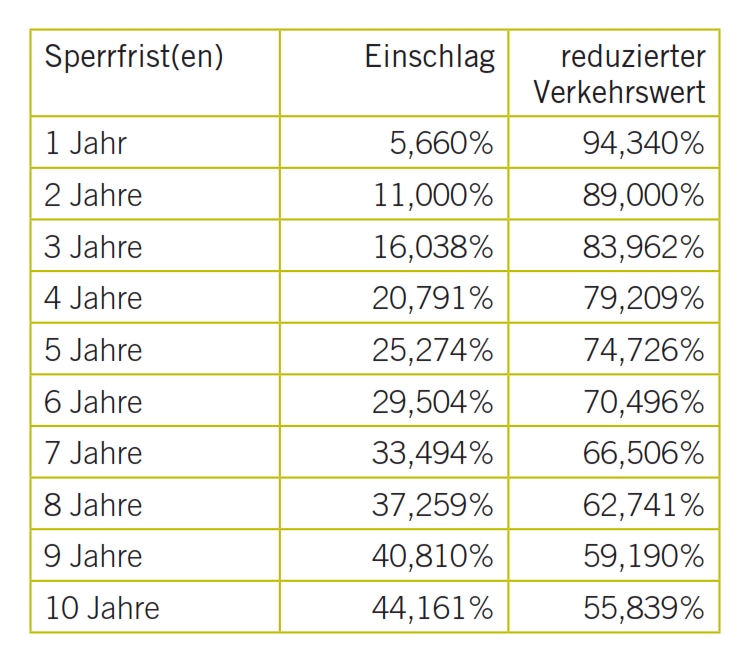

Das gleiche Prinzip galt beim Erwerb von gesperrten Mitarbeiteraktien, wobei der Verkehrswert entsprechend der Sperrfrist angepasst werden konnte. Die ESTV gewährte einen Diskont von 6% pro Sperrjahr auf dem Verkehrswert, sodass der Arbeitgeber einen steuerlichen Restwert bescheinigen konnte. Damit nicht jeder Interessierte mit der Formel [100 : (1.06)n] rechnen muss, publizierte die ESTV im KS Nr. 5 eine Tabelle, aus der der reduzierte Verkehrswert entnommen werden kann (siehe Tabelle).

Erhielt beispielsweise ein Mitarbeiter unentgeltlich eine für 10 Jahre gesperrte Aktie mit dem Verkehrswert von CHF 100.–, hatte er einen reduzierten Verkehrswert von CHF 55.84 als Einkommen zu versteuern.

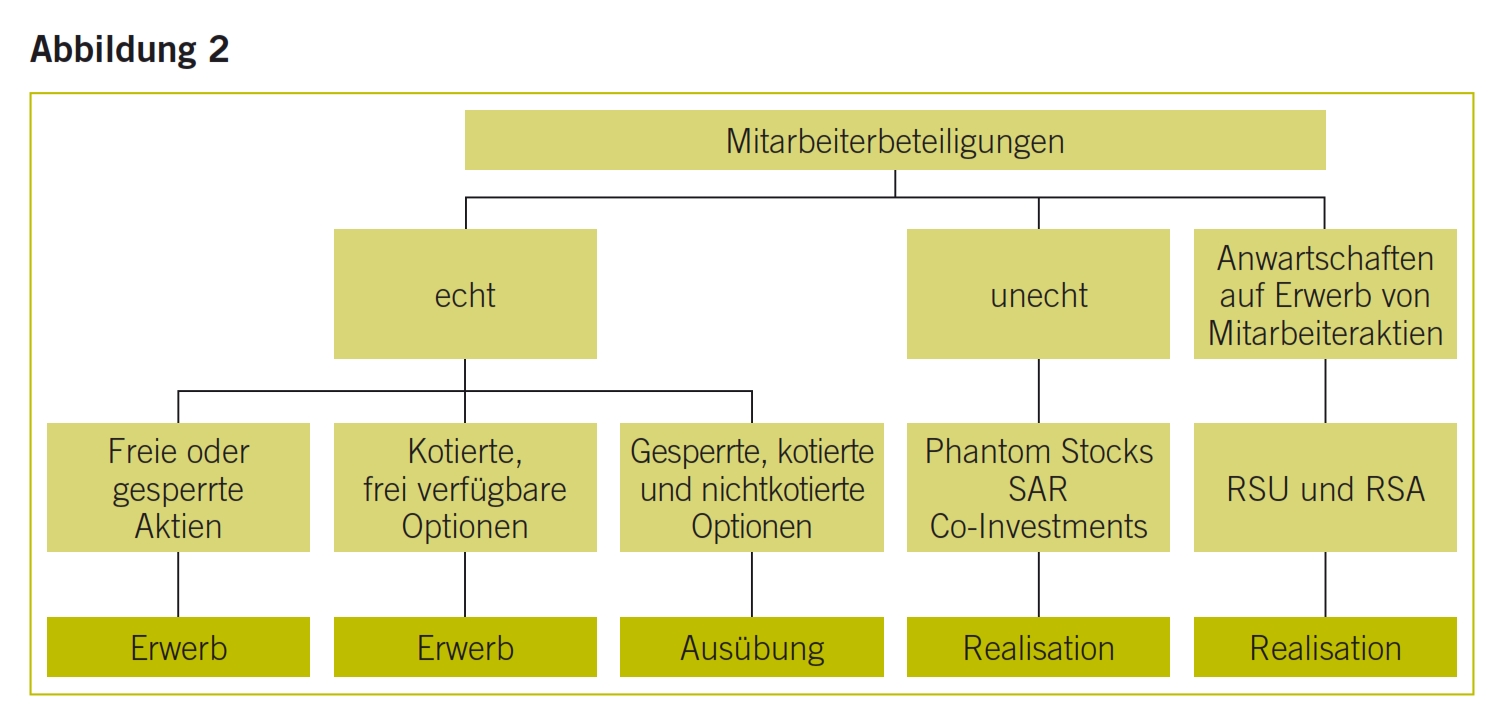

Mit Botschaft zum Bundesgesetz über die Besteuerung von Mitarbeiterbeteiligungen vom 17. November 20041 schlug der Bundesrat vor, diese Praxis auf Gesetzesstufe weiterzuführen. Der Gesetzgeber folgte diesem Vorschlag am 17. Dezember 2010. Der Gesetzgeber ergänzte die Generalklausel in Art. 17 Abs. 1 DBG mit dem Hinweis auf die Mitarbeiterbeteiligungen. In einem weiteren Schritt definierte er die echten und unechten Mitarbeiterbeteiligungen (Art. 17a DBG). Unter die echten Mitarbeiterbeteiligungen fallen Aktien, Genussscheine, Partizipationsscheine, Genossenschaftsanteile oder Beteiligungen anderer Art (Frankreich kennt Mitarbeiterbeteiligungen mittels einer kollektiven Kapitalanlage) und die Optionen auf Erwerb solcher Beteiligungen. Als unechte Mitarbeiterbeteiligungen definierte der Gesetzgeber die Anwartschaften auf Bargeldabfindungen (dazu Näheres unter Punkt 5.6 nachfolgend).

In Art. 17b Abs. 1 DBG wird die Besteuerungsmethode festgehalten, wie wir sie bereits aus der bisherigen Praxis kennen. Art. 17b Abs. 2 DBG führt die bisherige Diskontiermethode mit 6% weiter. Die obenstehende Tabelle des KS Nr. 5 ist somit nach wie vor gültig.

Der Grund für die Weiterführung der bisherigen Praxis ist in ihrer weitgehenden Anerkennung sowohl in der Lehre und als auch in der Rechtsprechung zu finden. Der zivilrechtliche Rechtserwerb und die damit verbundene Einräumung des Stimm- und Dividendenrechts waren stets ausschlaggebend für die Besteuerung im Zeitpunkt des Aktienerwerbs.

Als das KS Nr. 5 im Jahre 1997 publiziert wurde, herrschte auf den Aktienmärkten eine gute Stimmung. Niemand erwartete eine negative Entwicklung, die Auswirkungen auf die Unternehmen und damit auf die Arbeitsverhältnisse hatte. Deshalb konnten die Steuerbehörden, als sich besondere Fragen ergaben, keine Antworten im KS Nr. 5 finden. Eine solche Frage war, wie die vorzeitige Freigabe von Mitarbeiteraktien infolge von Fusionen oder aus anderen Gründen zu lösen war. Eine weitere Frage betraf die unterpreislichen oder die entschädigungslosen Rückgaben von Mitarbeiteraktien, die vermehrt nach Kündigungen infolge von Umstrukturierungen erfolgten.

Nach einer vorzeitigen Freigabe von gesperrten Mitarbeiteraktien stellten die Steuerbehörden fest, dass sie mit der ursprünglichen Veranlagung einen zu hohen Einschlag gewährt hatten. Wie sollte dies nun korrigiert werden? Eine Korrektur war bisher auf zwei Arten möglich. Dies soll anhand eines Beispiels veranschaulicht werden:

Beispiel

30. Januar 2008: Erwerb der X-Aktien

Verkehrswert: CHF 100.–

Erwerbspreis: CHF 50.–

Veranlagung 2008

Einschlag für 10 Jahre Sperrfrist 44,161%

Restwert CHF 55.84

– Erwerbspreis CHF 50.–

steuerbarer, geldwerter Vorteil 2008 CHF 5.84

30. Juli 2012: Fusion mit Y-AG

Tausch der X-Aktien gegen Y-Aktien, keine Sperrfrist

Lösung a: Korrektur bei Wegfall der Sperrfrist

Einige kantonale Steuerverwaltungen korrigierten den zu viel gewährten Einschlag auf dem ursprünglichen Verkehrswert, indem sie diesen im Jahre des vorzeitigen Wegfalls der Sperrfrist wie folgt nacherfassten:

Einschlag für vier Jahre

Sperrfrist 79,209%

Restwert CHF 79.20

– Erwerbspreis CHF 50.–

geldwerter Vorteil CHF 29.20

– bereits versteuerter Vorteil CHF 5.84

Aufrechnung im Jahre 2012 CHF 23.36

Lösung b: Revision

Andere Steuerverwaltungen suchten dieses Problem mittels des ausserordentlichen Rechtsmittels der Revision zu lösen, indem sie hier die Veranlagung 2008 korrigierten und einen Betrag von CHF 23.26 in der ursprünglichen Veranlagung aufrechneten.

Beide Lösungen vermochten nicht zu befriedigen. Die Lösung a berücksichtigt nicht die Entwicklung des Verkehrswerts bei Wegfall der Sperrfrist. Aber auch die Lösung b entspricht nicht den Voraussetzungen, die es für eine Revision braucht. Der vorzeitige Wegfall der Sperrfrist ist nämlich keine neue Tatsache, die im Jahre 2008 unberücksichtigt blieb.2 Im vorliegenden Beispiel konnte die Tatsache der Fusion gar nicht absehbar sein. Die Fusion ist wohl ein künftiges Ereignis, aber nicht eine neue Tatsache im Sinne der Rechtsprechung zur Revision. Diese Überlegungen zeigten, dass eine geeignetere Lösung in einer dritten Methode zu suchen war.

Art. 11 Abs. 1 MBV hält nun in grundsätzlicher Hinsicht fest, dass mit dem vorzeitigen Wegfall der Sperrfrist zusätzliches Einkommen entsteht. Dieser Grundsatz gehört eigentlich aus gesetzgeberischer Sicht im DBG geregelt. Andererseits verlangte der gesetzliche Auftrag in Art. 129 Abs. 1 Bst. d DBG, dass der Bundesrat die notwendigen Angaben, welche die Arbeitgeber zu bescheinigen haben, in einer Verordnung regelt. Da eine Bescheinigung nicht möglich ist, wenn keine Klarheit über den Zufluss von Einkommen besteht, drängte sich die Festlegung dieses Grundsatzes in der MBV auf. In der Anhörung zur MBV begrüsste eine grosse Mehrheit der Anhörungsteilnehmer diesen Grundsatz, umso mehr, als nun eine Formel für die Berechnung des zusätzlichen Einkommens vorgeschlagen wurde:

(x – x : 1,06n)

Dabei entspricht (x) dem Verkehrs- oder Formelwert der Aktie im Zeitpunkt der Freigabe und (n) der Anzahl Jahre vom Zeitpunkt der Freigabe bis zum Ablauf der Sperrfrist. Neu ist, dass in dieser Formel die angebrochenen Sperrjahre berücksichtigt werden, was im KS Nr. 5 nicht der Fall war.

Beispiel

Das zusätzliche Einkommen im Beispiel in Punkt 4.1.1 kann nun, gestützt auf den aktuellen Formel- oder Verkehrswert (Variante 1: CHF 120; Variante 2: CHF 80; Variante 3: CHF 10), berechnet werden:

zusätzliches Einkommen

in Variante 1:

120 – 120/1,065,5 = CHF 33 (gerundet)

in Variante 2:

80 – 80/1,065,5 = CHF 22

in Variante 3:

10 – 10/1,065,5 = CHF 3

Hier beträgt (n) fünfeinhalb Jahre, was der weggefallenen Sperrfrist zwischen dem 30. Juli 2012 und 30. Januar 2018 entspricht.

Die Resultate in den Varianten 1 und 2 zeigen, dass bei steigenden Aktienkursen mehr und bei fallenden Kursen weniger als mit den bisherigen Lösungen besteuert wird. Die Lösung in Art. 11 MBV widerspiegelt somit die Kursentwicklungen der Mitarbeiteraktien besser.

Kündigte ein Mitarbeiter das Arbeitsverhältnis ohne zwingenden Grund, galt er aus der Sicht des Arbeitgebers als sog. «Bad Leaver». Viele Beteiligungspläne sahen deshalb vor, dass er die bereits erworbenen Aktien entschädigungslos oder unterpreislich zurückgeben musste. In solchen Fällen sahen die Steuerbehörden keinen Anlass, eine Korrektur vorzunehmen, zumal dem «Bad Leaver» der Gegenwert der verlustig gegangenen Aktien vom neuen Arbeitgeber ersetzt wurde. Das Pendant zum «Bad Leaver» ist der «Good Leaver», also der Mitarbeiter, dem aus betrieblichen Gründen gekündigt wurde.

Die entschädigungslose Rückgabe von Mitarbeiteraktien oder deren Rückgabe unter dem Verkehrswert führte aus der Sicht des «Good Leaver» zu einem stossenden Ergebnis. Es lagen mitunter sog. Härtefälle im Sinne der einschlägigen Verwaltungsrechtsprechung vor. Deshalb drängte sich aus Billigkeitsgründen eine Korrektur auf. Dabei kamen die Veranlagungsbehörden wiederum zu unterschiedlichen Lösungen. So hat das nordwestschweizerische Konkordat, dazu gehören die Steuerämter der Kantone AG, BL, BS und SO, in der Vereinbarung über die Anrechnung von «Minuslohn» bei Verfall von Mitarbeiterbeteiligungsrechten vom 5. November 20023 die Verrechnung des «Verlusts» mit dem aktuellen Einkommen im Lohnausweis zugestanden. Die meisten anderen Veranlagungsbehörden haben die «Gewinnungskosten-Lösung» vertreten. Dabei stützten sie sich auf Art. 339a des Obligationenrechts (OR), wonach bei Beendigung des Arbeitsverhältnisses die Vertragsparteien alles herauszugeben haben, was ihre Forderungen übersteigt. Nach dieser Praxis ist der Lohn im Lohnausweis in der ganzen Höhe auszuweisen. Der Mitarbeiter kann danach die Gewinnungskosten in der Steuererklärung abziehen.

Das Verwaltungsgericht des Kantons Schwyz hat in seinem wegweisenden Entscheid vom 26. August 2010 i.S. N.4, festgehalten, dieses Vorgehen sei rechtens, weil es der Besteuerung nach der wirtschaftlichen Leistungsfähigkeit entspreche. Damit hat es die Erwägungen der Steuerrekurskommission II des Kantons Zürich im Entscheid vom 17. Mai 20025 bestätigt. Angesichts dieser beiden Entscheide folgt nun Art. 12 MBV der «Gewinnungskosten-Lösung». Um Gewinnungskosten geltend zu machen, muss der Mitarbeiter nachweisen, dass er zur entschädigungslosen oder unterpreislichen Rückgabe verpflichtet war (Art. 12 Abs. 1 MBV). Dabei hat der Arbeitgeber ihm die Gewinnungskosten zu bescheinigen. Art. 12 Abs. 3 MBV hält zudem klar fest, dass diese nicht mit den Bruttoeinkünften verrechnet werden dürfen. Bei der «Minuslohn-Lösung» wurde übersehen, dass eine Verrechnung mit den Bruttoeinkünften zu einer Verkürzung des sozialversicherungsrechtlichen Substrates führen würde. Diesbezüglich darf das Steuerrecht die Sozialversicherungsbehörden nicht vor vollendete Tatsachen stellen, weshalb eine Korrektur nur in der Steuererklärung erfolgen kann.

Die Höhe der Gewinnungskosten berechnet sich nach der Formel (x : 1,06n – y), wobei y dem Rückgabepreis entspricht. Die Berechnung soll anhand eines Beispiels mit drei Varianten aufgezeigt werden.

Beispiel

unentgeltlicher Erwerb: 30. Juni 2013

Verkehrswert: CHF 100.–

Sperrfrist 10 Jahre; Einschlag: 44,161%

steuerbares Einkommen 2013: CHF 55.84

Vertraglich bedingte Rückgabe: 30. September 2018

aktueller Verkehrswert: CHF 120.–

Variante 1: entschädigungslose Rückgabe

Variante 2: Rückgabe zum Nominalwert von CHF 100.–

Variante 3: Rückgabe zum Preis von CHF 130.–

Lösungen

Variante 1:

CHF 120 : 1,064,75 – CHF 0 = CHF 90.99

Es entstehen Gewinnungskosten in der Höhe von CHF 91.–; die dürfen nicht im Lohnausweis verrechnet werden!

Variante 2:

CHF 120 : 1,064,75 – CHF 100 = CHF –9.–

Hier entstehen keine Gewinnungskosten.

Variante 3:

CHF 120 : 1,064,75 – CHF 120 = CHF –29.–

Hier entstehen auch keine Gewinnungskosten; es ist sogar ein zusätzliches Einkommen von CHF 10.– nach Art. 12 Abs. 4 MBV und CHF 29.– nach Art. 11 MBV (also insgesamt CHF 39.–) zu versteuern, denn diese Variante erfüllt zusätzlich den Tatbestand des vorzeitigen Wegfalls einer Sperrfrist.

Aus Art. 17b Abs. 2 DBG lässt sich nicht entnehmen, ob der Diskont von 6% auf angebrochene Sperrjahre angewendet werden kann. Wie bereits erwähnt, findet sich ein Hinweis in den Artikeln 11 und 12 MBV. Was bei der Berechnung des zusätzlichen Einkommens bei Wegfall der Sperrfrist oder bei der unterpreislichen Rückgabe gilt, muss nach Auffassung des Autors konsequenterweise beim Erwerb der Mitarbeiteraktien gelten.

Mitarbeiteroptionen sind in aller Regel als Call-Optionen ausgestaltet. Als solche geben sie dem Mitarbeiter das Recht (aber nicht die Pflicht), während einer im Voraus vereinbarten Zeitdauer zu einem im Voraus bestimmten Preis Aktien der Arbeitgeberin oder einer Gruppengesellschaft zu kaufen. Mitarbeiteroptionen unterscheiden sich von normalen Optionen durch deren eher lange Laufzeiten (in der Regel zwischen drei und zehn Jahren) und durch spezielle Bedingungen, die im Mitarbeiteroptionsvertrag geregelt werden. Zu solchen Bedingungen kann man u.a. Sperrfristen oder das Entstehen des Ausübungsrechts (Vesting) zählen.

Das KS Nr. 5 unterscheidet frei übertragbare und gesperrte Optionen. Die Ersteren werden bei Zuteilung besteuert, wobei die Differenz zwischen dem tatsächlichen Wert und dem Abgabepreis zugrunde gelegt wird. Auf deren Besteuerung wird hier nicht näher eingegangen, da solche Optionen selten anzutreffen sind. Weit häufiger war bisher die Abgabe von gesperrten Optionen. Mitarbeiteroptionen mit Sperrfristen von mehr als fünf Jahren und Laufzeiten von mehr als zehn Jahren gelten nach dem KS Nr. 5 als nicht bewertbar und müssen bei Ausübung besteuert werden. Theoretisch wäre eine Bewertung zwar möglich, doch Sinn und Zweck der Abgabe von Mitarbeiteroptionen soll sein, dass die Mitarbeitenden innerhalb absehbarer Zeit in den Besitz von Aktien ihrer Unternehmung gelangen können. Deshalb gaben die meisten Unternehmen bewertbare Optionen ab, die also Sperrfristen von weniger als fünf Jahren und Laufzeiten von weniger als zehn Jahren hatten. Die bewertbaren Optionen mussten durch die Mitarbeiter bei Zuteilung versteuert werden. Den Wert der Optionen wiesen die Unternehmen mithilfe finanzmathematischer Methoden nach. Eine bevorzugte Methode war diejenige zweier Nobelpreisträger, nämlich von Black und Scholes.

Die ersten Reaktionen auf das KS Nr. 5 – insbesondere auf die Zuteilungsbesteuerung – waren positiv. Damit erwarteten viele einen Standortvorteil für die Schweiz, nachdem einige Länder ebenfalls die Zuteilungsbesteuerung eingeführt hatten. Viele Kaderleute erwarben Optionen in der Hoffnung, bei der Ausübung einen beachtlichen steuerfreien Kapitalgewinn erzielen zu können. Doch die Hoffnungen zerschlugen sich mit dem Platzen der IT-Blase. Kritische Stimmen gegen die bisherige Besteuerungspraxis wurden laut. Darunter waren nicht nur Stimmen von Mitarbeitenden, sondern auch von Vertretern der Steuerbehörden.

Solange die Aktienkurse über den Ausübungspreis stiegen, war die Zuteilungsbesteuerung für den Mitarbeitenden vorteilhaft, denn er konnte dann in der Tat bei Ausübung einen steuerfreien Gewinn erzielen. Sobald aber der Aktienkurs unter den Ausübungspreis sank, machte eine Ausübung keinen Sinn mehr, denn damit hätte der Mitarbeiter einen Verlust erzielt. Im Endeffekt hat der Mitarbeiter bei der Zuteilung Steuern bezahlt, die er mit dem erhofften Gewinn nicht decken konnte. In solchen Situationen war der Fiskus auf der Gewinnerseite. Andererseits war der Fiskus aber auch auf der Verliererseite. Von Vertretern der Veranlagungsbehörden wurde bemängelt, dass die finanzmathematischen Methoden bzw. deren einzusetzenden Parameter schwer zu überprüfen waren. Es stellte sich beispielsweise die Frage, ob an Stelle der impliziten die historische Volatilität in der Formel hätte eingesetzt werden sollen. Die Fälle waren nicht selten, wo die Behörden und die Gutachter der Unternehmen zu unterschiedlichen Steuerwerten der Mitarbeiteroptionen gelangten.

Die Mehrheit der Staaten besteuert Mitarbeiteroptionen im Zeitpunkt der Ausübung. Die wenigen Staaten (B, NL), die die Zuteilungsbesteuerung kannten, besteuern diese inzwischen auch im Zeitpunkt der Ausübung. Mit der Zuteilungsbesteuerung steht die Schweiz mit der jetzigen Praxis im Abseits. Wenn ein Mitarbeiter im Ausland nach schweizerischer Auffassung bewertbare Optionen erhält, danach in die Schweiz zieht und diese hier ausübt, kann dies zu einer Nichtbesteuerung führen. Im umgekehrten Fall – also bei Wegzug aus der Schweiz – kann es zu einer «Doppelbesteuerung» kommen: Zuerst besteuert die Schweiz bei Zuteilung, und später der ausländische Staat bei Ausübung.

Während der Beratungen zum Bundesgesetz über die Risikokapitalgesellschaften ist die Frage der Besteuerung von Mitarbeiteroptionen von Start-up-Firmen erstmals diskutiert worden. Um die aufgeworfenen Fragen zu lösen, setzte der Bundesrat eine gemischte Arbeitsgruppe ein, die in ihrem Bericht vom 21. Dezember 2001 u.a. neben der Zuteilungsbesteuerung eine Besteuerung im Zeitpunkt des unwiderruflichen Erwerbs des Ausübungsrechts vorschlug. Dieser Bericht wurde vom Verwaltungsgericht des Kantons Zürich in einem hängigen Fall aufmerksam gelesen. In seinem Entscheid vom 20. November 2002 hielt es das Kantonale Steueramt Zürich an, die Optionen des Beschwerdeführers im Zeitpunkt des unwiderruflichen Rechtserwerbs zu besteuern. Darunter ist der Zeitpunkt zu verstehen, in dem das Ausübungsrecht erworben wird und es nicht mehr dahinfallen kann. So knüpfen Mitarbeiterbeteiligungspläne von Unternehmen des angelsächsischen Rechtskreises die Entstehung des Ausübungsrechts an den Eintritt verschiedener Bedingungen an. Der Arbeitgeber kann beispielsweise verlangen, dass der Mitarbeiter zwei oder drei Jahre nach der Zuteilung das Arbeitsverhältnis nicht kündigen darf. Eine Analyse der ESTV ergab, dass dieser Entscheid rechtens war, weil er auf dem unwiderruflichen Erwerb des Ausübungsrechts abstellte. Eine Analyse weiterer Beteiligungspläne des angelsächsischen Rechtskreises zeigte aber, dass meistens noch weitere Bedingungen enthalten sind. So kann der Mitarbeiter das Ausübungsrecht nach dem Erwerb wieder verlieren, wenn z.B. die Geschäftsleitung den Plan nicht mehr weiterführen wollte. Oder möglich ist auch, dass der Mitarbeiter nach einer Kündigung die Optionen nur noch innert eines bestimmten Zeitraums ausüben kann (sogenannte Truncationklausel).

Mit dem Rundschreiben vom 6. Mai 2003 über die Besteuerung von Mitarbeiteroptionen forderte die ESTV die kantonalen Steuerverwaltungen auf, bei Vorliegen eines unwiderruflichen Erwerbs des Ausübungsrechts die Vestingbesteuerung vorzunehmen. Bei Vorliegen weiterer Bedingungen schrieb die ESTV hingegen die Besteuerung im Zeitpunkt der Ausübung vor. Einige Autoren erblickten darin eine Praxisänderung. Davon kann nach Auffassung des Autors nicht die Rede sein, da die ESTV bereits im KS Nr. 5 die Ausübungsbesteuerung vorschrieb, wenn eine Mitarbeiteroption zahlreiche Bedingungen enthielt (Ziff. 2.2., 2. Abs.). Das vorstehend erwähnte Rundschreiben stellte somit eine Verdeutlichung der bisherigen Praxis dar. Immerhin ist heute festzustellen, dass nur noch wenige, meistens schweizerische Unternehmen die Zuteilungsbesteuerung in den letzten Jahren beantragten.

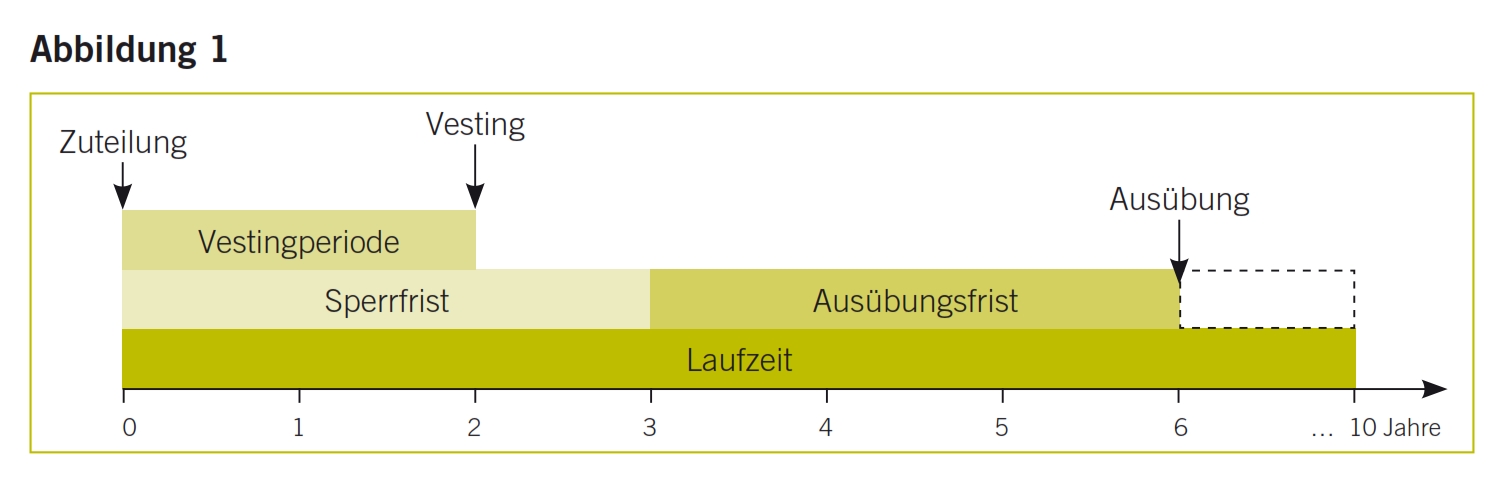

Die bisherige Besteuerungspraxis mit den drei Besteuerungszeitpunkten lässt sich grafisch wie in Abbildung 1 dargestellt veranschaulichen.

Drei mögliche Besteuerungszeitpunkte förderten die Rechtssicherheit nicht besonders, weshalb der Ruf nach einer rechtssicheren Lösung de lege ferenda laut wurde.

Der Bundesrat schickte den vorstehend erwähnten Bericht vom 21. Dezember 2001 in die Vernehmlassung, weil darin ausformulierte Gesetzesvorschläge enthalten waren. Alle Vernehmlassungsteilnehmer begrüssten die vorgeschlagene Ausübungsbesteuerung. Da die Ausübungsbesteuerung einer Verschärfung der Besteuerungspraxis gleichkam, schlug die gemischte Arbeitsgruppe vor, pro Sperrjahr einen Einschlag von 10% auf dem geldwerten Vorteil, maximal jedoch von 50% zu gewähren, was fünf Sperrjahren entspricht. Die Arbeitsgruppe erwartete mit dieser Lösung auch einen Standortvorteil für die Schweiz im internationalen Umfeld. Mit Botschaft vom 17. November 2004 schlug der Bundesrat diese Besteuerungsmethode vor.6 Die bürgerlichen Parteien folgten diesem Vorschlag. Die linken Parteien drohten dagegen mit dem Referendum, da mit diesem Vorschlag Steuergeschenke an die Topverdiener gemacht würden. Die Referendumsdrohung paralysierte die Beratungen. Die vorberatenden Kommissionen verlangten zusätzliche Berichte über die Steuerauswirkungen. Mit dem sogenannten Planungsbeschluss vom 28. April 2010, worin es um Massnahmen gegen Vergütungsexzesse bei Banken und Versicherungen ging, trieb der Bundesrat die Vorlage voran. Er verzichtete auf den maximalen Einschlag von 50%! Das Bundesgesetz über die Besteuerung von Mitarbeiterbeteiligungen konnte deswegen am 17. Dezember 2010 von den Räten verabschiedet werden.

Art. 17b Abs. 3 DBG hält den Grundsatz fest, dass geldwerte Vorteile aus gesperrten oder nicht börsenkotierten Mitarbeiteroptionen im Zeitpunkt der Ausübung besteuert werden. Besteuert wird die volle Differenz zwischen dem Verkehrswert der Aktie bei Ausübung, vermindert um einen allfälligen Ausübungspreis.

Art. 17b Abs. 1 DBG in Verbindung mit Art. 17b Abs. 3 DBG lässt darauf schliessen, dass börsenkotierte Optionen bei Erwerb als Einkommen zu versteuern sind. Da die Abgabe börsenkotierter und damit frei verfügbarer Optionen wegen der fehlenden Bindung an das Unternehmen selten sein wird, stellt die Zuteilungsbesteuerung faktisch eine Ausnahme dar. Besteuert wird dabei ihr Börsenkurs. Fehlt ein solcher, stellt sich nicht mehr wie unter der bisherigen Praxis die Frage, wie die Optionen zu bewerten sind. Die nicht börsenkotierten Optionen müssen nun bei Ausübung besteuert werden (vgl. die vorstehenden Ausführungen in Punkt 3.1).

Mit Art. 17d DBG hat der Gesetzgeber die anteilsmässige Besteuerung eingeführt. Wenn der Steuerpflichtige nicht während der gesamten Zeitspanne zwischen Erwerb und Entstehen des Ausübungsrechts der gesperrten Mitarbeiteroption seinen steuerrechtlichen Wohnsitz oder Aufenthalt in der Schweiz hatte, so werden die geldwerten Vorteile anteilsmässig im Verhältnis zwischen der gesamten zu der in der Schweiz verbrachten Zeitspanne besteuert. Diese Formulierung geht auf den Bericht der Organization for Economic Cooperation and Development (OECD) vom 23. August 2004 «Cross-border Income Tax Issues Arising from Employee Stock Option Plans» (nachfolgend OECD-Bericht) zurück. Die OECD hat damals die anteilsmässige Besteuerung in ihrem Bericht vorgeschlagen, weil der geldwerte Vorteil aus der Ausübung von Optionen in zwei oder mehreren Ländern «verdient» werden kann. Die Einführung der anteilsmässigen Besteuerung bedingte die Einführung der erweiterten Quellensteuer in Art. 97a DBG für Fälle des sog. Exports, in denen der geldwerte Vorteil bei späterer Wohnsitznahme im Ausland dem Mitarbeiter zufliesst. Art. 17d DBG vermochte die Vertreter international tätiger Unternehmen nicht vollauf zu befriedigen. War mit dem Begriff «Entstehen des Ausübungsrechts» der unwiderrufliche Rechtserwerb nach bisheriger Praxis oder das (widerrufliche) Vesting gemeint? In der MBV hat der Bundesrat nun diese Frage geklärt.

Die OECD machte wie erwähnt die anteilsmässige Besteuerung vom Bestehen eines Arbeitsverhältnisses abhängig. Mit Blick auf den Gesetzeswortlaut von Art. 17d DBG und auf den Kommentar zum OECD-Musterabkommen zur Vermeidung der Doppelbesteuerung von Einkommen und Vermögen ist es folgerichtig, die «Vestingperiode» in Art. 2 MBV als Zeitdauer zwischen der Abgabe von Mitarbeiterbeteiligungen durch den Arbeitgeber und dem Entstehen des Ausübungsrechts zu umschreiben. Aus dem OECD-Kommentar (insbesondere den Ziffern 12.8 und 12.9 zu Art. 15) ergibt sich, dass der Erwerb des Ausübungsrechts nicht unwiderruflich erfolgt sein muss. Hinzu kommt, dass nach neuester Rechtsprechung der OECD-Kommentar, welcher im Jahre 2010 ergänzt wurde, grundsätzlich für die Mitgliedstaaten Bindungswirkung entfaltet.7 Daher beantwortet Art. 3 MBV die Frage, wann das Ausübungsrecht entsteht, in Anlehnung an den Begriff des «Vesting».

Bei fast allen Optionsplänen fällt das «Vesting» erfahrungsgemäss zwar mit dem Ablauf der Sperrfrist zusammen. In Ausnahmefällen ist es hingegen auch möglich, dass die Ausübungssperrfrist über den Zeitpunkt des «Vesting» hinausgeht (vgl. auch Abbildung 1). Eine längere derartige Sperrfrist ist nach Art. 3 Abs. 2 MBV unbeachtlich, weil mit dem Eintritt der vertraglichen Bedingungen das Ausübungsrecht vorgängig – d.h. bereits am Ende der «Vestingperiode» – entstanden ist. Dies vermeidet nun die Gefahr, dass es im internationalen Verhältnis zwischen dem Ende der Vestingperiode und dem Ende der Sperrfrist zu einer partiellen Doppelbesteuerung kommen kann. Diese Bestimmung erleichtert aber auch die Berechnung des geldwerten Vorteils bei der anteilsmässigen Besteuerung, welche in den Artikeln 7 und 8 MBV detailliert geregelt wird.

Art. 7 MBV schreibt vor, was bei Realisation von Mitarbeiteroptionen zu bescheinigen und wie zu rechnen ist. In der Formel nach Art. 7 Abs. 2 MBV sind die Arbeitstage einzusetzen. Art. 17d DBG lässt zwar vermuten, dass der Formel die Ansässigkeitstage zugrunde zu legen wären. Der ergänzte OECD-Kommentar spricht sich jedoch deutlich für die Arbeitstage aus. Wie die Arbeitstage zu ermitteln sind, wird im kommenden Kreisschreiben noch umschrieben werden. Die Berechnungsmethode nach Art. 7 MBV soll anhand des nachstehenden Beispiels illustriert werden, wobei hier die Arbeitstage zwecks Vereinfachung den Kalendertagen entsprechen.

Beispiel

1. März 2011: X erhält 1000 Optionen der arbeitgebenden US-Muttergesellschaft; die Vestingperiode beträgt 2 Jahre (2 x 365 = 730 Tage; 1. März 2011 bis 28. Februar 2013).

31. Dezember 2011: Ernennung von X zum Direktor der schweizerischen Tochtergesellschaft und umgehender Zuzug in die Schweiz, wo er bis Ende der Vestingperiode 425 Arbeitstage verbringt (1. Januar 2012 bis 28. Februar 2013).

11. November 2014: X übt alle Optionen aus und erzielt dabei einen geldwerten Vorteil von CHF 60 000.–.

CHF 60 000 x 425 Arbeitstage in der Schweiz

730 Tage der Vestingperiode

Somit sind CHF 34 931.– in der Schweiz mit dem übrigen Einkommen zu versteuern.

Das vorstehende Ergebnis kann, je nach Umschreibung der Arbeitstage im neuen Kreisschreiben, noch abweichen. Dieses Beispiel zeigt aber immerhin, dass die Schweiz nicht mehr den gesamten geldwerten Vorteil aus der Realisation von Mitarbeiteroptionen besteuern kann. Dies ergab sich schon aus den verschiedenen Doppelbesteuerungsabkommen (DBA) und des OECD-Kommentars. Aufgrund der MBV spielt es nun aber keine Rolle mehr, ob ein anderes Land den geldwerten Vorteil anteilsmässig besteuert oder nicht. Der gesamte geldwerte Vorteil kann nicht für die Satzbestimmung nach Art. 7 DBG herangezogen werden, weil der «Auslandsteil» des geldwerten Vorteils ein anderes Steuerjahr betrifft.

Hier wird der Wegzug als umgekehrter Sachverhalt des Zuzugs gemäss Art. 7 MBV hiervor behandelt. Im Falle des Wegzugs hat der schweizerische Arbeitgeber die Realisation zu melden, die in der Schweiz geleisteten Arbeitstage während der «Vestingperiode» sowie den geldwerten Vorteil zu bescheinigen und die Quellensteuer nach Art. 100 Abs. 1 Bst. d DBG abzuliefern (Art. 8 Abs. 1 MBV). Die zu erhebende Quellensteuer wird auch als erweiterte Quellensteuer bezeichnet, weil diese an eine Arbeitsleistung anknüpft, welche in der Vergangenheit in der Schweiz erbracht wurde.

Beispiel

1. März 2011: Y erhält 1000 Optionen der arbeitgebenden CH-Muttergesellschaft;

Sperrfrist 2 Jahre (2 x 365 = 730 Tage); Die Sperrfrist entspricht hier der Vestingperiode zwischen dem 1. März 2011 bis 28. Februar 2013.

31. Dezember 2011: Ernennung von Y zum Direktor der deutschen Tochtergesellschaft und umgehender Wegzug nach Deutschland. In der Schweiz hat X somit 300 Tage während der Sperrfrist bzw. Vestingperiode gearbeitet.

11. November 2014: Y übt alle Optionen aus und erzielt dabei einen geldwerten Vorteil von CHF 60 000.–.

CHF 60 000 x 300 Arbeitstage in der Schweiz

730 Tage der Vestingperiode

Die Muttergesellschaft hat den Steuerbehörden des Sitzkantons die Ausübung zu melden und eine Quellensteuer von CHF 2835.55 (11,5% auf CHF 24 657.–) abzuliefern. Wie bereits vorstehend unter Punkt 5.2 erwähnt, kann das Ergebnis je nach Umschreibung der Arbeitstage im neuen KS abweichen.

Die anteilsmässige Besteuerung kommt sinngemäss auch zur Anwendung, wenn der Mitarbeiter für seine Arbeitgeberin während der Vestingperiode in mehreren Ländern tätig wird (Art. 9 MBV). Zu denken ist in diesem Zusammenhang insbesondere an Fälle, in welchen die Mitarbeiter aus dem Ausland zuziehen, für kurze Zeit hier ansässig sind und noch vor Ablauf der «Vestingperiode» wieder wegziehen, oder umgekehrt. Wie bereits erwähnt, spielt es keine Rolle, wenn der Import oder Export in ein Land erfolgt, das die anteilsmässige Besteuerung nicht kennt. Mit der MBV kann die Schweiz nur ihren Anteil besteuern.

Als in der Botschaft vom 17. November 2004 die unechten Mitarbeiterbeteiligungen in Art. 17a Abs. 2 DBG als Anwartschaften auf blosse Bargeldabfindungen definiert wurden, qualifizierte der Bundesrat die sog. Restricted Stock Units (= RSU) oder die Restricted Stock Awards (= RSA) als unechte Beteiligungen, wobei er sie von den blossen Bargeldabfindungen abgrenzte. Nach seiner Auffassung mussten diese bei künftigem Erwerb besteuert werden.8 Nach heutiger Erkenntnis können diese den echten Mitarbeiteroptionen gleichgestellt werden. Anwartschaften auf Mitarbeiteraktien stellen dem Mitarbeitenden in Aussicht, zu einem späteren Zeitpunkt eine bestimmte Anzahl Aktien entweder unentgeltlich oder zu Vorzugsbedingungen erwerben zu können. Die Übertragung der Aktien wird dabei in der Regel von Bedingungen abhängig gemacht, wie beispielsweise vom künftigen Bestehen eines Arbeitsverhältnisses. Die RSU können daher als «Zero Strike Options» verstanden werden.9 Deshalb drängte sich eine Gleichstellung mit den echten Optionen auf (vgl. Art. 5 Abs. 2 MBV), was zur Folge hat, dass sie ebenfalls der anteilsmässigen Besteuerung unterliegen.

Wie sich aus den Artikeln 7 und 8 MBV ergibt, ist die anteilsmässige Besteuerung auch für die unechten Mitarbeiterbeteiligungen anzuwenden. Diese sind relativ schwer von den Anwartschaften auf Mitarbeiteraktien abzugrenzen, weshalb die nachfolgende Definition nicht endgültig ist: Als unechte Mitarbeiterbeteiligungen gelten eigenkapital- bzw. aktienkursbezogene Anreizsysteme, welche dem Mitarbeitenden im Ergebnis keine Beteiligung am Eigenkapital des Arbeitgebers, sondern in der Regel nur eine Geldleistung in Aussicht stellen, welche sich an der Wertentwicklung des Basistitels bestimmt. Weil diese Instrumente dem Mitarbeitenden regelmässig keine weiteren Rechte wie Stimm- und Dividendenrechte einräumen, gelten die unechten Mitarbeiterbeteiligungen bis zu ihrer Realisation steuerlich als blosse Anwartschaften. Als häufigste Formen unechter Mitarbeiterbeteiligungen gelten die sog. Phantom Stocks und die sog. Stock Appreciation Rights (= SAR) sowie Formen von Co-Investments.

Die Ausführungen im 1. und 2. Teil zum Gesetz und zur MBV lassen sich wie in Abbildung 2 darstellen.

Der Autor verzichtet hier auf eine eingehende Kommentierung der einzelnen Angaben, die in den Art. 5 und 6 MBV verlangt werden. Diese Angaben sind selbstredend. Es ist einzig festzuhalten, dass die Steuerbehörden diese Angaben bereits in der bisherigen Praxis verlangten. Die Arbeitgeber sind frei in der Gestaltung ihrer Bescheinigungen; ein Formularzwang besteht nicht. In der Regel werden die Arbeitgeber die Bescheinigungen den Mitarbeitenden zusammen mit dem Lohnausweis aushändigen. Nur in Fällen, in welchen der Mitarbeiter Wohnsitz im Ausland genommen oder das Arbeitsverhältnis vor der Realisation beendet hat, ist eine direkte Zustellung an die Steuerbehörde vorgeschrieben (vgl. Art. 10 MBV betr. Quellensteuerabrechnung und Art. 15 MBV betr. Zustellung an den Wohnsitzkanton).

Einzelne Autoren haben das Fehlen übergangsrechtlicher Bestimmungen im Bundesgesetz über die Besteuerung von Mitarbeiterbeteiligungen bemängelt. Solche Bestimmungen sind nach Ansicht des Autors jedoch nicht nötig. Bei den Mitarbeiteraktien wird ohnehin die bisherige Praxis weitergeführt. Für echte oder unechte Mitarbeiteroptionen und Anwartschaften auf Mitarbeiteraktien, die nach dem 1. Januar 2013 zugeteilt werden, gilt das neue Recht, d.h. es wird bei Ausübung oder bei Realisation besteuert. Art. 18 MBV äussert sich nur zu jenen Fällen, wo die Zuteilung der Optionen vor dem 1. Januar 2013, aber die Realisation nach diesem Datum erfolgt: Die Bescheinigung erfolgt nach dem neuen Recht.

Sind dagegen die Mitarbeiterbeteiligungen vor dem 1. Januar 2013 besteuert worden, ist keine Bescheinigung nötig (vgl. Art. 18, 2. Satz MBV). Altrechtliche Steuerrulings, die einem Arbeitgeber und ihren Mitarbeitenden die Zuteilungs- oder Vestingbesteuerung für Mitarbeiteroptionen zusicherten, behalten somit ihre Gültigkeit bis und mit Steuerperiode 2012. Fehlt im Steuerruling ein zeitlicher Vorbehalt auf die Inkraftsetzung des Gesetzes, ist ab der Steuerperiode 2013 die altrechtliche Zuteilungs- oder Vestingbesteuerung nicht mehr zulässig.

Der Autor hofft, dass mit dem Gesetz und der MBV ein Grundstein für eine rechtssichere Praxis bei der Besteuerung von Mitarbeiterbeteiligungen gelegt worden ist. Leider wird das neue Kreisschreiben etwas zu spät publiziert werden. Der Autor kann aber versichern, dass mit der MBV die wichtigsten Fragen für die Einführung eines Mitarbeiterbeteiligungsplans beantwortet werden können. Falls nicht, erteilen die ESTV oder die kantonalen Steuerbehörden gerne Auskunft. Unter Umständen ist auch die Einholung eines Steuerrulings zu planen, wenn es ohnehin um Fragen des Vesting, der Festlegung des Formelwertes, der Arbeitstage und dgl. geht.

* Der vorliegende Aufsatz beruht u.a. auf einem Vortrag vom 8. September 2011 an der Treuhändertagung in Davos. Der Aufsatz gibt die persönliche Sichtweise des Autors wieder, soweit er die nicht geklärten Fragen im Zusammenhang mit dem neuen Kreisschreiben der ESTV anspricht.

- AS 2004, S. 575 ff.

- Vgl. Entscheid des Verwaltungsgerichts des Kantons Schwyz vom 26. August 2010, i.S. N, VGE II 2010 73, Erw. 2.2.1.

- Vgl. Steuerrevue 2003, S. 570.

- VGE II 2010 73, Erw. 2.2.3.

- Zürcher Steuerpraxis 4/2002, S. 302.

- Vgl. AS 2004, S. 575 ff.

- Vgl. hierzu den Bundesgerichtsentscheid vom 28.11.2005, 2A.239/2005, E. 3.4.5.

- AS 2004, S. 595.

- A. Risi und R. Schmid, IFF Forum für Steuerrecht 2005, S. 205.