Unternehmen haben über Jahre hinweg oftmals wesentliche, nichtbetriebsnotwendige Mittel akkumuliert (sogenannte «schwere Gesellschaften»). Bei solchen Unternehmen besteht gerade im Unternehmensnachfolgeprozess oft das Problem, dass der Übernehmer nicht über ausreichende Eigenmittel zur Finanzierung des Kaufpreises verfügt. Ab- oder Aufspaltungen können hier Lösungen bieten.

Dieser Beitrag gliedert sich in zwei Teile. In einem ersten Teil werden wesentliche Grundlagen zum Problemverständnis und namentlich finanzielle, rechtliche und steuerliche Regelungen zur Problemlösung dargestellt. In einem zweiten Teil werden die gemachten Erläuterungen in einem Beispiel zusammengeführt und konkretisiert.

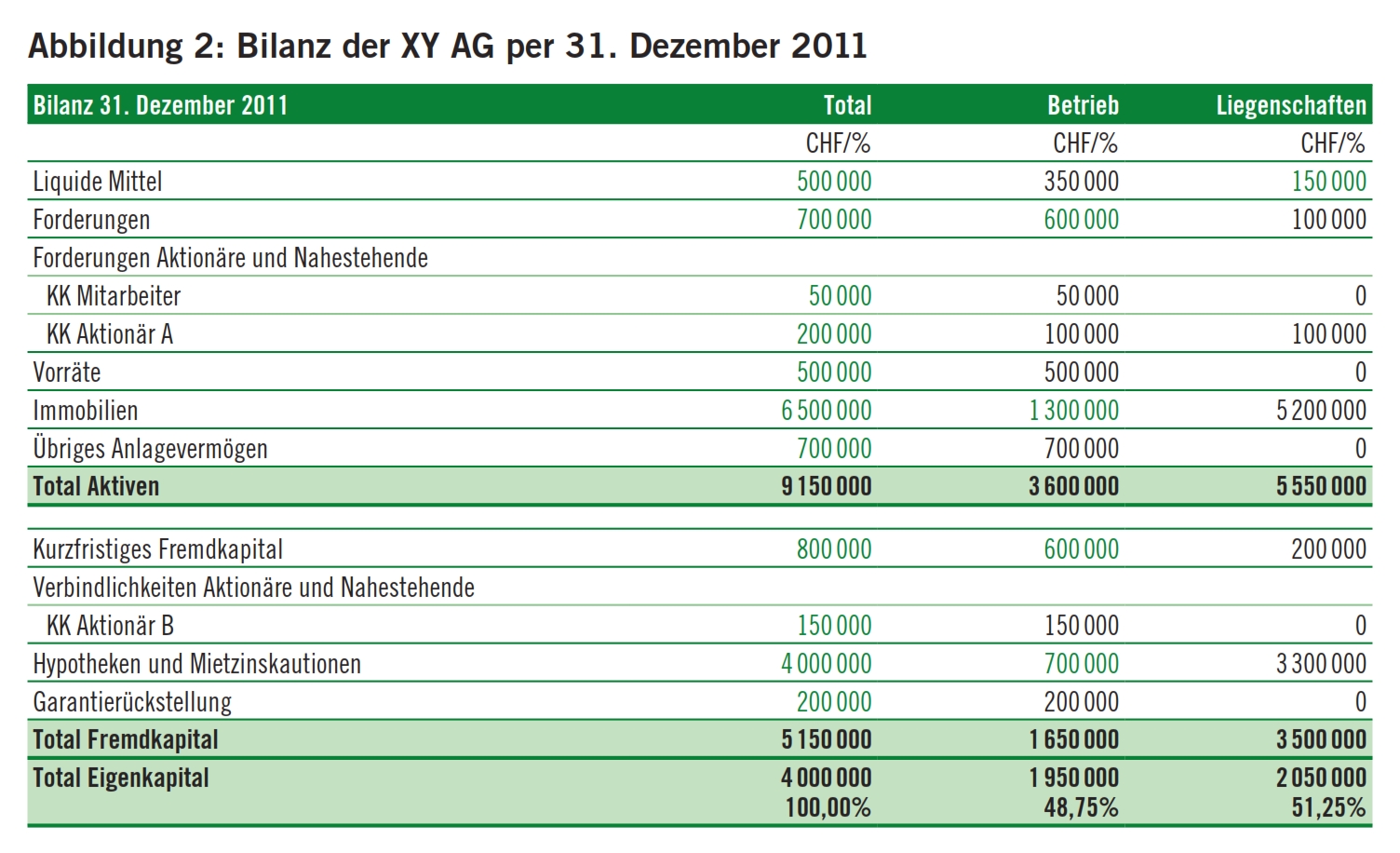

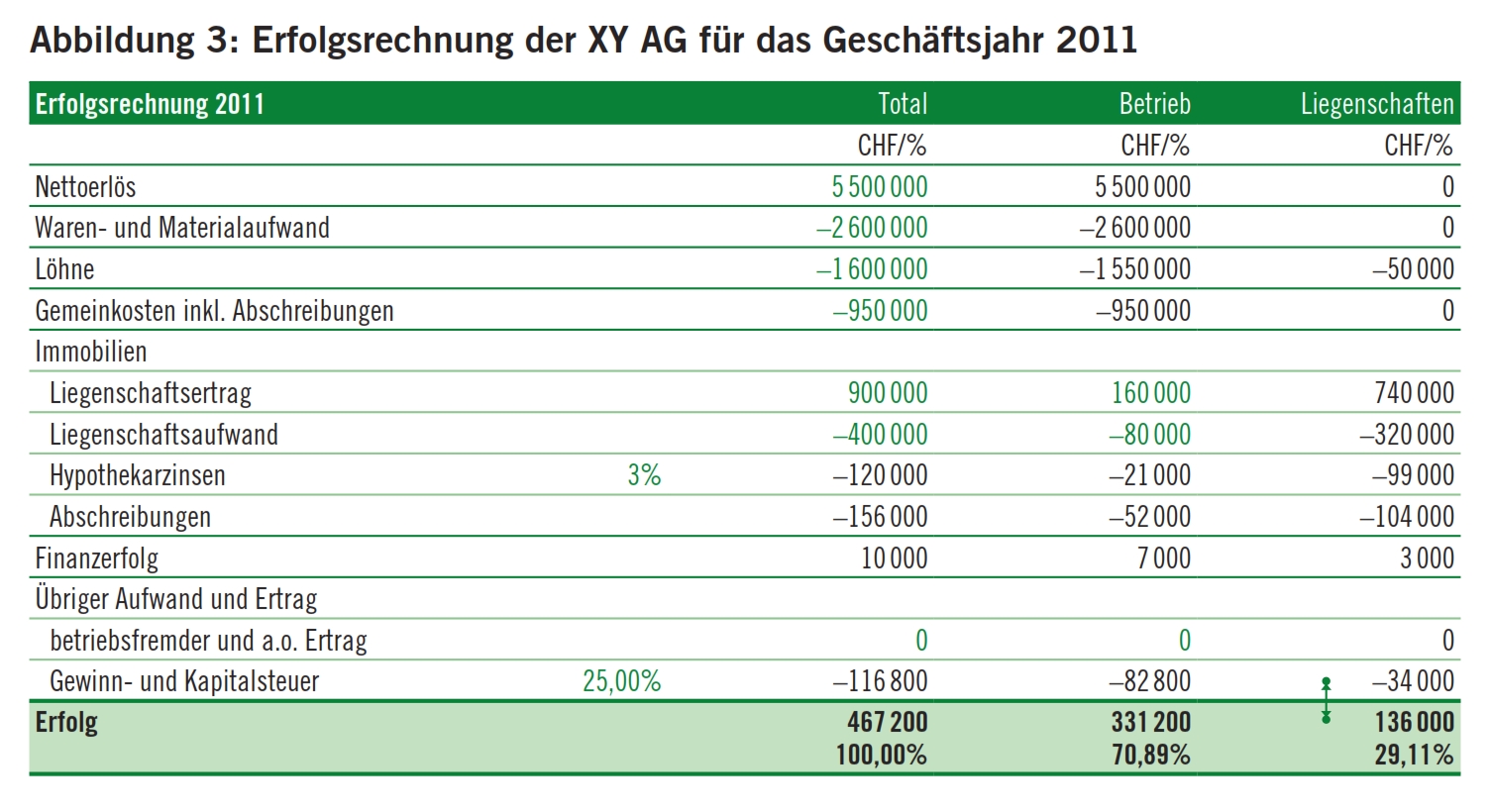

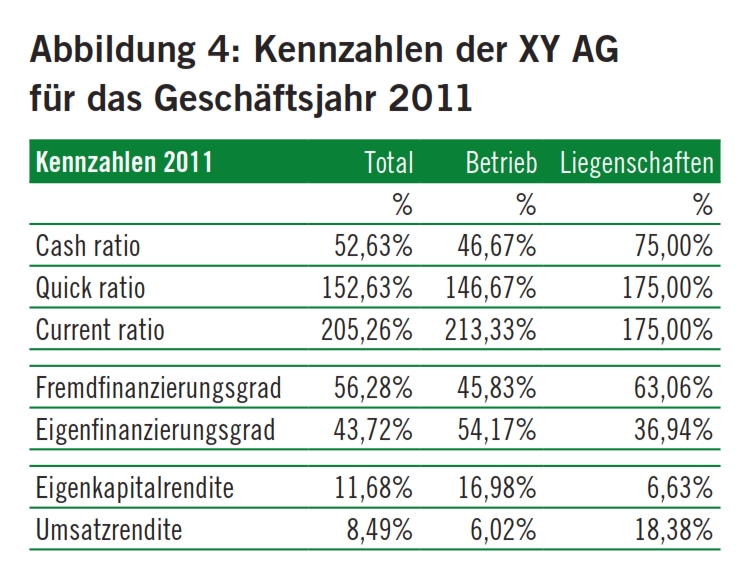

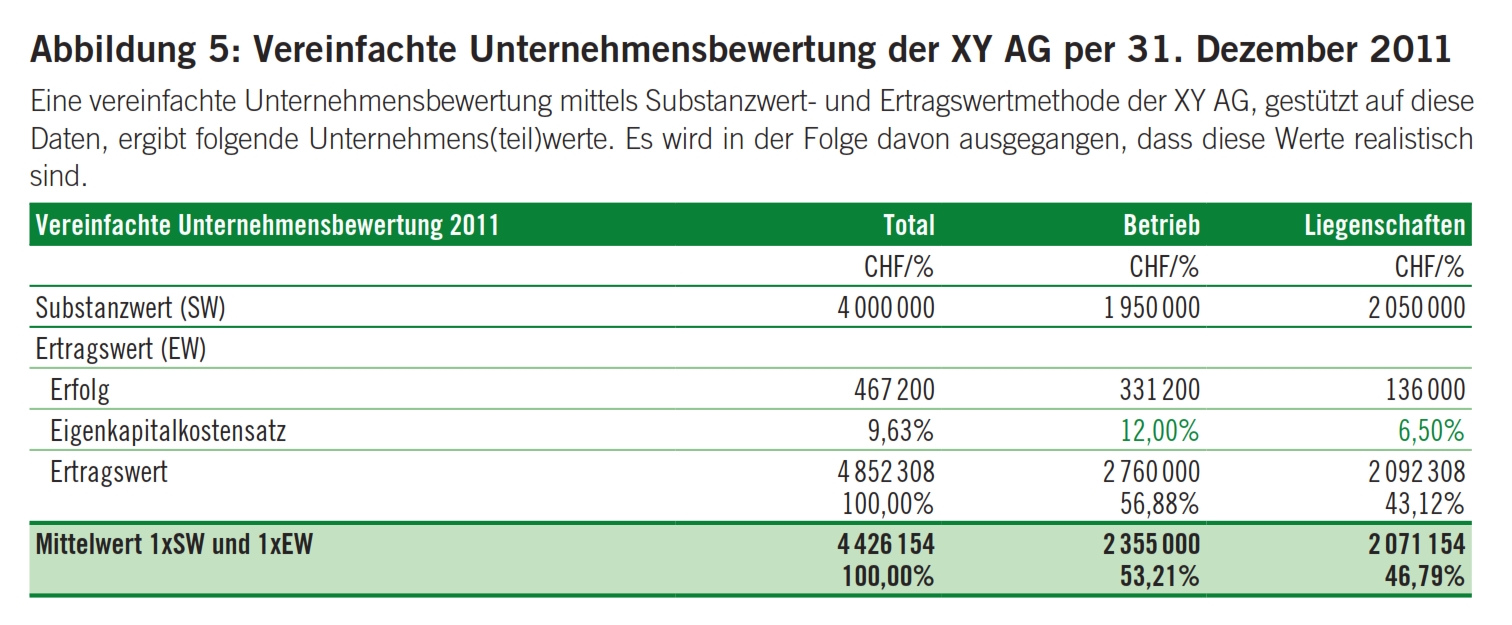

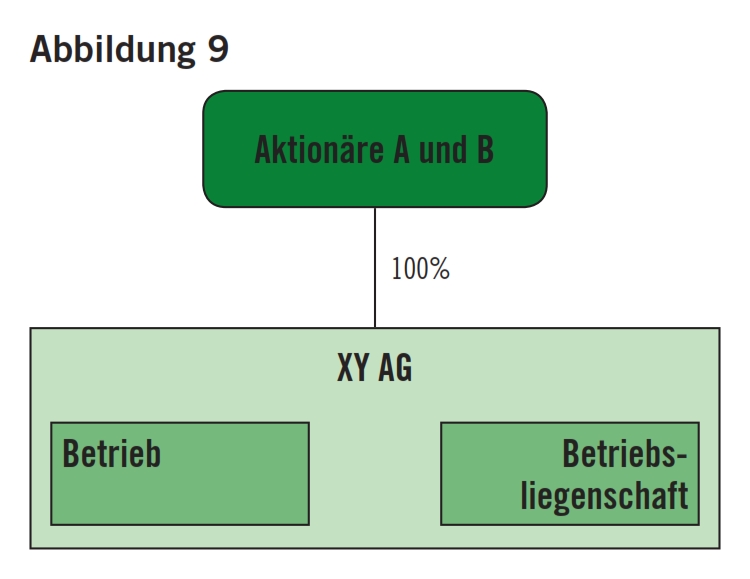

Die XY AG mit Sitz im Kanton Zürich ist ein Produktions- und Handelsunternehmen und zeigt per 31. Dezember 2011 folgendes finanzielles Bild, aufgeteilt in die Bereiche Betrieb und Liegenschaften1.

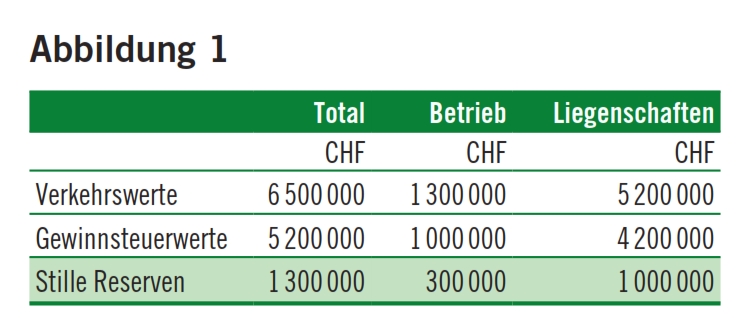

Die Daten sind betrieblich objektiv. Bestand und Veränderung stiller Reserven sind in den nachstehenden Abbildungen bereits aufgelöst. Von Bedeutung für die folgenden Ausführungen sind insbesondere die stillen Reserven auf den Immobilien (vgl. Abbildungen 1 bis 5).

Aus den Daten der XY AG ist zu erkennen, dass der Wert des Betriebs je nach Unternehmensbewertungsmethode (Ertragswert oder Mittelwert) etwas über oder unter 55 Prozent des Gesamtwerts der XY AG liegt.

Augenfällige finanzielle Strukturen in der XY AG sind:

- Zwei Bereiche, nämlich der eigentliche Betrieb und die betriebsfremden Kapitalanlageliegenschaften;

- im Betrieb enthalten ist eine Betriebsliegenschaft;

- beide Aktionäre haben neben ihrer Kapital- und Arbeitsbeziehung auch je eine Kontokorrentbeziehung zur XY AG, wobei A aus seiner Sicht eine Verbindlichkeit und B eine Forderung.

Im Hinblick auf die Unternehmensnachfolge der XY AG, welche aufgrund geeigneter Nachkommen ausserhalb der Familie stattfinden muss, kommen die beiden Aktionäre A und B zum Schluss, dass der Transaktionsprozess wesentlich vereinfacht werden kann, wenn die betriebsfremden Kapitalanlageliegenschaften vom Betrieb getrennt werden, womit der Transaktionswert von 4,4 bis 4,8 Mio. Franken für das gesamte Unternehmen um rund 45 Prozent auf 2,3 bis 2,7 Mio. Franken für den Betrieb allein gesenkt werden könnte. Die Trennung der Kapitalanlageliegenschaften kann ohne Einschränkung für den Betrieb erfolgen, da sie effektiv betriebsfremd sind.

Im Extremfall wäre denkbar, auch die Betriebsliegenschaft vom Betrieb zu trennen, wodurch der Transaktionswert weiter reduziert werden könnte. Allerdings wäre dann der Betrieb ohne eigene Betriebsstätte und müsste sich in einer geeigneten einmieten, idealerweise in der zuvor abgetrennten Betriebsliegenschaft, was oftmals auch als Sale-and-Rent-Back oder Sale-and-Lease-Back bezeichnet wird2. Hier wird in Abgrenzung zu den Kapitalanlageliegenschaften deutlich, dass die Betriebsliegenschaft, wenn auch nicht betriebsnotwendig, so doch betrieblicher Natur ist.

Die Reduktion des Transaktionswerts kann indessen nicht durch ein Verkaufsgeschäft3, sondern nur durch eine Aufspaltung des gesamten Unternehmens oder eine Abspaltung der Liegenschaften von der XY AG erreicht werden. Das Verkaufsgeschäft hätte effektiv lediglich einen Nettoaktiventausch zur Folge, nämlich Liegenschaften abzüglich Hypotheken gegen Flüssige Mittel bzw. Forderung. Dies sei anhand der konkreten Daten für die Kapitalanlageliegenschaften im vorliegenden Falls der XY AG darstellt.

Buchungssätze anhand einer Sammelbuchung:

Forderung an Diverse CHF 1 900 000

Immobilien CHF 5 200 000

Hypotheken CHF 3 300 000

Flüssige Mittel an Forderung CHF 1 900 000

Wie diese Buchungssätze zeigen, werden zwar die Liegenschaften abzüglich der Hypotheken veräussert. Auch wird die Bilanzsumme reduziert, indessen tangiert dieses Verkaufsgeschäft das Eigenkapital der XY AG nicht. Mithin hat sie den gleichen Substanzwert wie vor dem Verkaufsgeschäft. Geht man zudem davon aus, dass die aus dem Verkaufsgeschäft generierten Flüssigen Mittel langfristig gleich profitabel und sicher investiert werden können wie die Liegenschaften, bspw. in Wertschriften, und somit kein Refinanzierungsrisiko besteht, verändert sich auch der Ertragswert der XY AG nicht.

Abhilfe könnte eine entsprechende Ausschüttung aus der XY AG an die beiden Aktionäre A und B bilden, wobei angenommen wird, dass die gesamten gelösten Mittel aus dem Verkaufsgeschäft ausgeschüttet werden können.

Buchungssatz zur Ausschüttung:

Reserven, Bilanzgewinn4, 5 an Flüssige Mittel CHF 1 900 000

Im nachfolgenden Abschnitt 2.3 wird die steuerliche Konsequenz dieser Ausschüttung dargestellt. Hier sei lediglich erwähnt, dass diese den Entscheid für diese Variante der Erleichterung eines Unternehmens bzw. konkret der XY AG oftmals verhindert.

Gewissermassen diese beiden Vorgänge zusammenfassend wirkt die Auf- oder Abspaltung, bei der sich gemäss Art. 29 FusG eine Gesellschaft6 spalten kann, indem sie:

- ihr ganzes Vermögen aufteilt und auf andere Gesellschaften überträgt. Ihre Gesellschafterinnen und Gesellschafter erhalten Anteils- oder Mitgliedschaftsrechte der übernehmenden Gesellschaften. Die übertragende Gesellschaft wird aufgelöst und im Handelsregister gelöscht (Aufspaltung); oder

- einen oder mehrere Teile ihres Vermögens auf andere Gesellschaften überträgt. Ihre Gesellschafterinnen und Gesellschafter erhalten dafür Anteils- oder Mitgliedschaftsrechte der übernehmenden Gesellschaften (Abspaltung).

Offensichtlich wird damit, dass bei der Auf- und Abspaltung zwingend ein Aktivenüberschuss bzw. Eigenkapital gespalten wird7.

Gemäss Art. 31 Abs. 2 FusG können den Gesellschafterinnen und Gesellschaftern der übertragenden Gesellschaft:

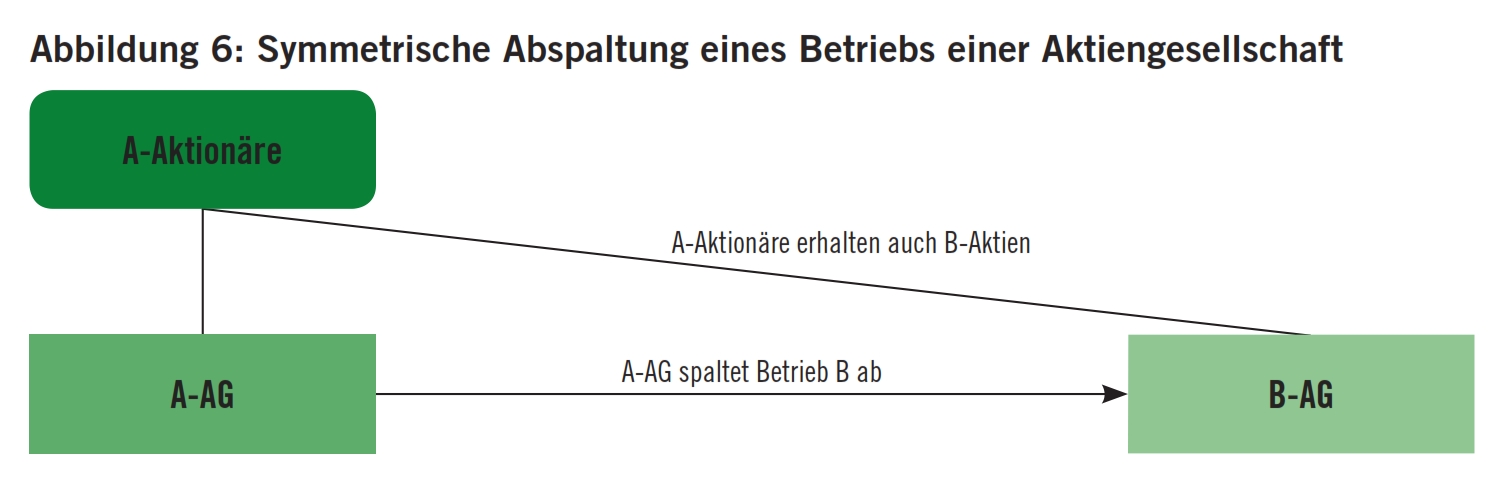

- Anteils- oder Mitgliedschaftsrechte an allen an der Spaltung beteiligten Gesellschaften im Verhältnis ihrer bisherigen Beteiligung zugewiesen werden, was als symmetrische Spaltung bezeichnet wird;

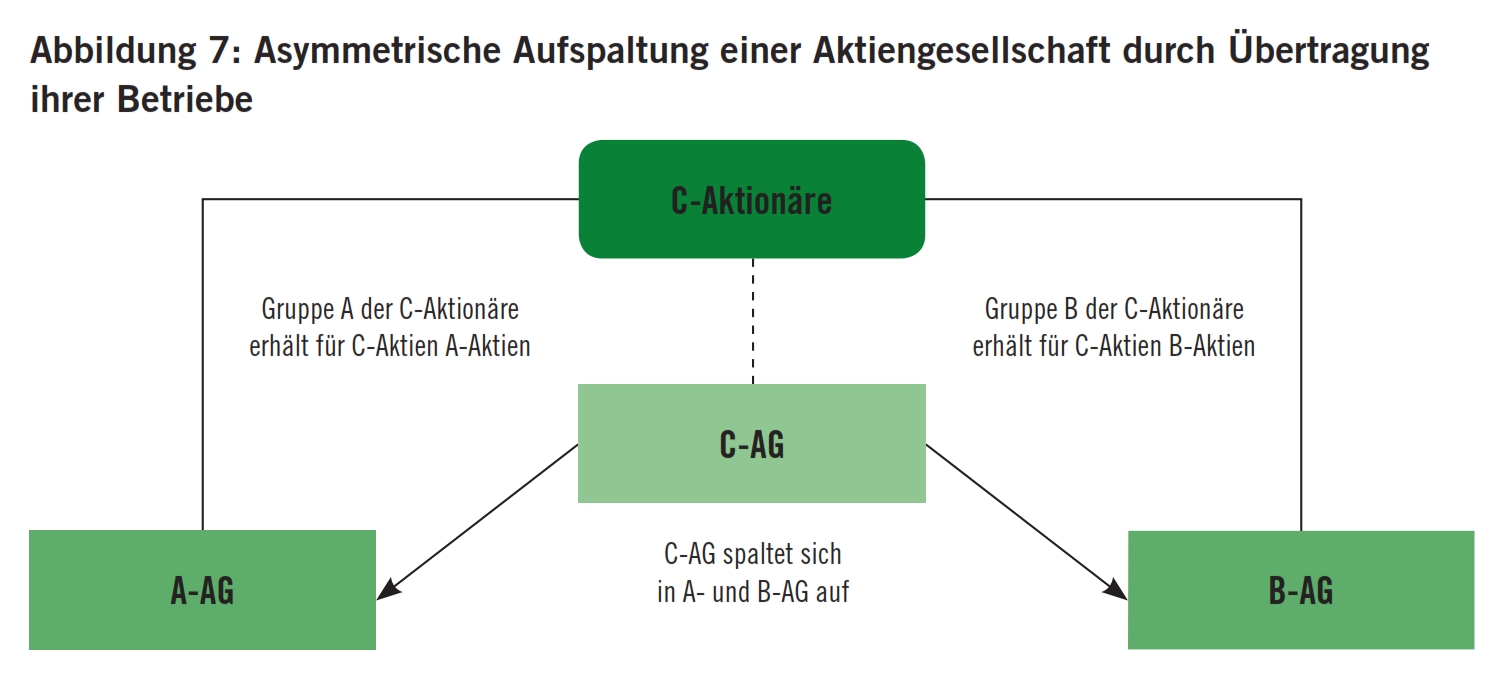

- Anteils- oder Mitgliedschaftsrechte an einzelnen oder allen an der Spaltung beteiligten Gesellschaften unter Abänderung der Beteiligungsverhältnisse zugewiesen werden, was als asymmetrische Spaltung bezeichnet wird.

In den Abbildungen 6 und 7 werden die symmetrische und die asymmetrische Spaltung grafisch dargestellt8.

Auf- und Abspaltungen können der Vorbereitung der entgeltlichen Unternehmensnachfolge dienen9. Die an der Spaltung beteiligten Parteien nehmen, insbesondere je nach Spaltungsform, die Stellung von Übergeber und Übernehmer ein.

So sind bei symmetrischen Spaltungen die bisher Beteiligten sowohl am übertragenden als auch am übernehmenden Kapitalunternehmen weiterhin die Übergeber. Bei asymmetrischen Spaltungen können indessen die bisher Beteiligten je nach Situation und Sichtweise auch zu Übernehmern werden.

Mit einer Spaltung wird ggf. ein wichtiger Schritt in Richtung Unternehmensnachfolge getan. Bspw. kann ein grosses und teures Unternehmen, das als Einheit kaum zu veräussern wäre, in mehrere Betriebe gespalten werden, welche entsprechend leichter veräussert werden können. Oder ein schweres Unternehmen wird so gespalten, dass die nichtbetrieblichen Vermögen vom Hauptbetrieb gelöst werden, welcher dann den zentralen Gegenstand der Unternehmensnachfolge bildet. Auch kann ein Unternehmen mit Betrieben und Vermögen unterschiedlicher Risikokonstellationen im Hinblick auf die Unternehmensnachfolge zur Risikoeingrenzung bzw. zur Berücksichtigung unterschiedlicher Risiko- / Renditepräferenzen aufseiten der jeweiligen Übernehmerparteien entsprechend gespalten werden.

Auf- und Abspaltung sind damit sowohl unter finanziellen als auch rechtlichen Aspekten sehr interessant, um den Transaktionsprozess zu begünstigen. Weiteres entscheidendes Kriterium für Auf- und Abspaltung sind die damit verbundenen steuerlichen Aspekte, die im nachfolgenden Abschnitt dargestellt werden.

Die steuerlichen Bestimmungen für die Auf- und Abspaltung sind bei Bund und Kantonen identisch, weil sie vertikal und horizontal harmonisiert sind. Stellvertretend werden deshalb die entsprechenden Regelungen beim Bund dargestellt.

Gemäss Art. 61 Abs. 1 lit. b DBG werden stille Reserven einer juristischen Person bei der Auf- oder Abspaltung nicht besteuert, soweit die Steuerpflicht in der Schweiz fortbesteht und die bisher für die Gewinnsteuer massgeblichen Werte übernommen werden, sofern ein oder mehrere Betriebe oder Teilbetriebe übertragen werden und soweit die nach der Spaltung bestehenden juristischen Personen einen Betrieb oder Teilbetrieb weiterführen.

Eigentliches Charakteristikum der Steuerneutralität der Spaltung ist damit das doppelte Betriebserfordernis10.

Das Fusionsgesetz enthält keine Definition der Begriffe Betrieb und Teilbetrieb. Ebenso lassen die neuen steuerlichen Spaltungsbestimmungen die beiden Begriffe unerklärt. Für den Begriff Betrieb im steuerlichen Sinn gilt deshalb das bisherige Verständnis davon weiter11.

Ein Betrieb ist demnach ein organisatorisch-technischer Komplex von Vermögenswerten, der im Hinblick auf die unternehmerische Leistungserstellung eine relativ unabhängige, organisatorische Einheit darstellt12, 13. Relativ unabhängig ist der Betrieb, wenn er sich durch ein hohes Mass an Autonomie auszeichnet, indem er losgelöst aus dem Unternehmen einen wirtschaftlichen Organismus bildet, der selbständig lebensfähig ist14.

Oftmals ist das doppelte Betriebserfordernis nicht gegeben, insbesondere im häufig auftretenden Fall, da Liegenschaften vom Betrieb gespalten werden sollen.

Immobilien bilden nur dann einen Betrieb, wenn kumulativ folgende Erfordernisse erfüllt sind:

- Es erfolgt ein Marktauftritt, oder es werden Betriebsliegenschaften an Konzerngesellschaften vermietet.

- Die Unternehmung beschäftigt oder beauftragt mindestens eine Person für die Verwaltung der Immobilien (eine Vollzeitstelle für rein administrative Arbeiten).

- Die Mieterträge betragen mindestens das 20-fache des marktüblichen Personalaufwandes für die Immobilienverwaltung15.

Ist nur das einfache Betriebserfordernis gegeben, kann die Auf- oder Abspaltung gemäss Art. 61 Abs. 1 lit b DBG und den entsprechenden kantonalen Bestimmungen nicht steuerneutral sein.

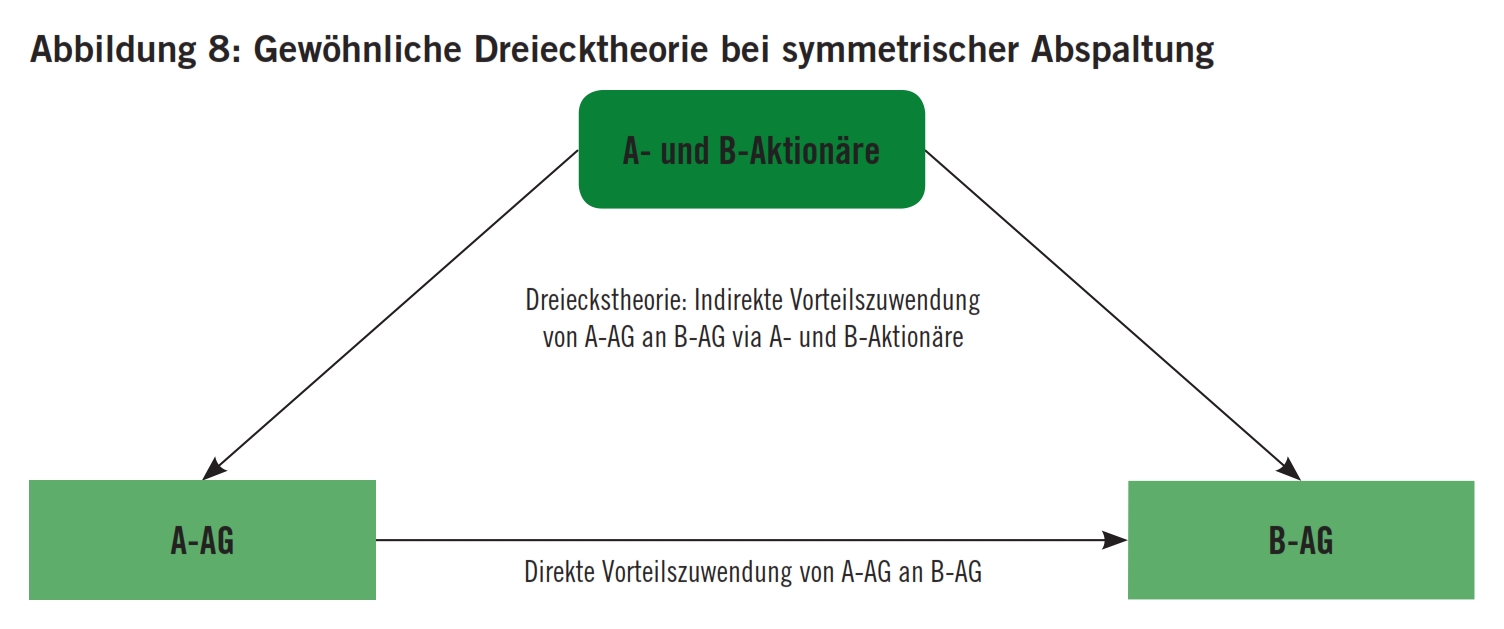

Ist im Rahmen einer Spaltung das Betriebserfordernis nicht erfüllt, unabhängig davon, ob kein Betrieb bzw. Teilbetrieb übertragen oder nach der Spaltung beim spaltenden oder übernehmenden Kapitalunternehmen kein Betrieb bzw. Teilbetrieb mehr weitergeführt wird, führt dies bei den Beteiligten gemäss der für die Einkommens- und Gewinnsteuer geltenden Dreieckstheorie16 grundsätzlich zu einem einkommens- bzw. gewinnsteuerpflichtigen Entnahmetatbestand17.

Die Dreieckstheorie besagt, dass eine direkte Vorteilszuwendung an ein Schwesterunternehmen indirekt über die Beteiligten an diesen Schwesterunternehmen zufliesst, indem deren Beteiligung am ausrichtenden Kapitalunternehmen um die Vorteilszuwendung an Wert verliert und jene am empfangenden Kapitalunternehmen entsprechend an Wert gewinnt18, 19, 20. Abbildung 8 verdeutlicht die steuerliche Vorteilszuwendung der Schwesterunternehmen via deren Beteiligte.

Die Dreieckstheorie führt bei den an der nicht steuerneutralen Spaltung teilnehmenden Beteiligten zu zwei Wirkungen. Einerseits erzielen sie im Umfang der offenen und stillen Reserven der keinen Betrieb darstellenden Aktiven und Passiven, die übertragen werden oder beim übertragenden Kapitalunternehmen verbleiben, einen steuerbaren Beteiligungsertrag und erbringen anderseits im Umfang der Vorteilszuwendung an das übernehmende Kapitalunternehmen bei diesem eine verdeckte Kapitaleinlage21.

Diese steuerliche Belastung auf Ebene Beteiligte wird durch die modifizierte Dreieckstheorie vermieden. Sie gelangt bei natürlichen Personen mit Geschäftsvermögen und bei Kapitalunternehmen ohnehin aufgrund der Massgeblichkeit der handelsrechtlichen Jahresrechnung zur Anwendung22 und ist gemäss neuer Verwaltungspraxis aus Billigkeit mit der Einführung des Fusionsrechts auch bei natürlichen Personen, bei denen die Beteiligung am spaltenden Unternehmen Privatvermögen darstellt, gültig23. Bei natürlichen Personen mit Beteiligungen im Privatvermögen unterbleibt damit im Rahmen einer Spaltung eines Kapitalunternehmens eine Besteuerung der Ausschüttung, soweit sie die Beteiligung am begünstigten Kapitalunternehmen innert fünf Jahren seit Vollzug der Spaltung nicht veräussern. Veräussern sie die Beteiligung oder Teile davon innert dieser Frist, erfolgt anteilmässig eine Besteuerung der Ausschüttung24.

Diese fünfjährige Sperrfrist ist gesetzlich nicht verankert, sondern basiert, in Analogie zur Anwendung der modifizierten Dreieckstheorie bei Personen mit Beteiligungen im Privatvermögen, auf Verwaltungspraxis und wird durch einen entsprechenden Revers zur Nachbesteuerung der Ausschüttung bei Fristverletzung gesichert25. Nach Ablauf der fünfjährigen Sperrfrist können natürliche Personen Beteiligungen im Privatvermögen an den an der Spaltung beteiligten Kapitalunternehmen dagegen steuerfrei veräussern. Bei natürlichen Personen mit Geschäftsvermögen und bei Kapitalunternehmen ist die modifizierte Dreieckstheorie nicht von der fünfjährigen Sperrfrist für die Beteiligungsveräusserung abhängig, sondern zeigt eine permanente Wirkung mit der Folge, dass eine Besteuerung auf Ebene Beteiligte auch bei einer Veräusserung innerhalb der ersten fünf Jahre nach der Spaltung unterbleibt26.

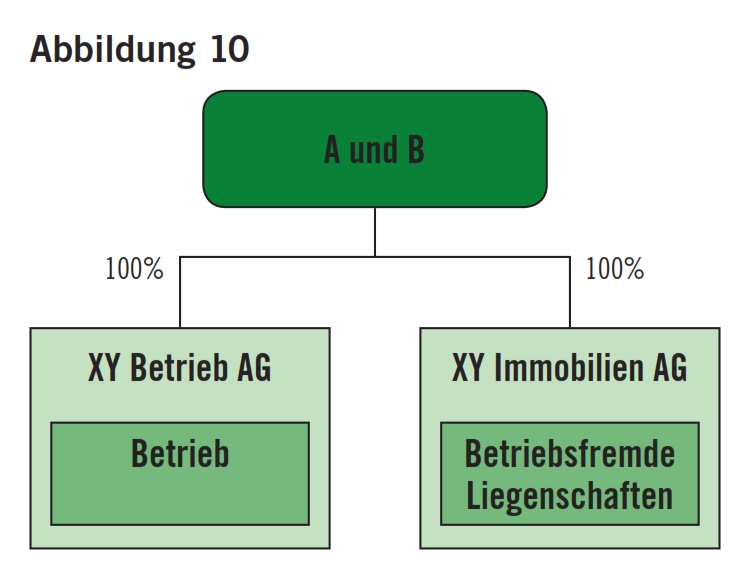

Aktionäre A und B der XY AG möchten aufgrund der vorstehenden Ausführungen und im Hinblick auf die Unternehmensnachfolge der XY AG die betriebsfremden Liegenschaften derselben in eine ihnen gehörende, neu zu gründende Aktiengesellschaft XY Immobilien AG abspalten. Aus dieser Abspaltung ergeben sich die XY Betrieb AG und die XY Immobilien AG.

Um keine steuerlichen Risiken einzugehen, wird ein Steuerruling erstellt. Gleichzeitig werden die Vorbereitungen zur Abspaltung getroffen. Diese beiden Schritte werden hier in der Folge dargestellt.

Das besagte Steuerruling zuhanden der beteiligten Steuerbehörden von Bund und Kanton gliedert sich in:

- Ausgangslage

- Ziel

- Steuerliche Beurteilung

- Antrag

Die XY AG führt den umfassenden Betrieb eines Investitionsgütergeschäfts27 mit verschiedenen Produktelinien in ihrer eigenen Betriebsliegenschaft. Aufgrund des über die Jahre hinweg guten Geschäftsganges sind erhebliche Kapitalanlageliegenschaften erworben worden, die sich nun im Hinblick auf die Unternehmensnachfolge als behindernd erweisen.

Aktionäre der XY AG sind A und B, beide wohnhaft in Zürich.

Gemäss der geprüften Jahresrechnung 2011 beläuft sich die Bilanzsumme per 31. Dezember 2011 auf CHF 7 850 000 und der Buchwert der betriebsfremden Liegenschaften auf CHF 4 200 000 der Aktiven. Auf diesen Liegenschaften lasten per 31. Dezember 2011 Hypotheken von CHF 3 300 000.

Um die Unternehmensnachfolge zu erleichtern bzw. überhaupt zu ermöglichen, ist eine Abspaltung der betriebsfremden Liegenschaften von der XY AG in eine neue, von den Aktionären A und B gehaltene Aktiengesellschaft XY Immobilien AG erforderlich.

Diese Abspaltung soll gemäss Art. 29 ff. FusG durchgeführt werden28.

Nach der Abspaltung der betriebsfremden Liegenschaften aus der XY AG in die XY Immobilien AG zeigt sich folgendes Bild.

In der Differenz des Übertragungswerts der betriebsfremden Liegenschaften von CHF 5 200 000 und der Hypotheken von CHF 3 300 000, total CHF 1 900 000, ergibt sich bei der XY AG eine Kapitalentnahme und bei der XY Immobilien AG eine Kapitaleinlage.

Eine steuerneutrale Spaltung setzt, neben dem Fortbestehen der Steuerpflicht in der Schweiz und der Übernahme der bisher für die Gewinnsteuer massgeblichen Werte, das doppelte Betriebserfordernis voraus29. Diese Kriterien werden nachstehend geprüft:

- Fortbestehen der Steuerpflicht in der Schweiz

Die Steuerpflicht in der Schweiz besteht für die XY AG mit dem Betrieb weiter fort. Für die XY Immobilien AG entsteht die Steuerpflicht in der Schweiz neu. Ihr Sitz wird Zürich sein, womit auch sie dieses Kriterium erfüllt.

Der Zweck der XY Immobilien AG ist das Halten und Verwalten von Liegenschaften, insbesondere jener, welche nun abgespalten werden.

- Übernahme der bisher für die Gewinnsteuer massgeblichen Werte

Die Abspaltung der betriebsfremden Liegenschaften kann zum für die Gewinnsteuer massgeblichen Buchwert von CHF 4 200 000 übernommen werden. Allenfalls kommt der Verkehrswert der Liegenschaften von CHF 5 200 000 zum Tragen. Entsprechend wäre in der XY AG ein Gewinn aus der Veräusserung von Anlagevermögen30 von CHF 1 000 000 zu versteuern.

- Doppeltes Betriebserfordernis

Der in der XY AG verbleibende Betrieb stellt einen Betrieb im Sinn der Steuergesetze des Bundes und des Kantons Zürich dar.

Bei den betriebsfremden Liegenschaften verhält es sich wie folgt:

– Die Liegenschaften haben keinen betrieblichen Charakter und dienen lediglich der Kapitalanlage.

– Die Liegenschaften werden durch die XY Immobilien AG wie bis anhin von der XY AG an Dritte vermietet. Es erfolgt mithin ein Marktauftritt.

– Die technische und administrative Verwaltung der Liegenschaften benötigt eine umfassende Betreuung durch eine Person. Ob dies einer Vollzeitstelle entspricht, wie dies im Kreisschreiben der Eidg. Steuerverwaltung aufgeführt ist, lässt sich nicht abschliessend beurteilen, dürfte indessen nicht ganz der Fall sein.

– Der von der Eidg. Steuerverwaltung hoch angesetzte Schwellenwert, wonach die Mieterträge der Betriebsliegenschaft mindestens das 20-fache des marktüblichen Personalaufwands für die Verwaltung der Betriebsliegenschaft beträgt, wird nicht erreicht.

Es wird aufgrund der bis auf das nur einfach erfüllte Betriebserfordernis eingehaltenen Bestimmungen und der damit aufgrund von Art. 61 Abs. 1 lit b DBG und § 67 Abs. 1 lit. b StG ZH nicht vollständig erfüllten Kriterien die Anwendung der modifizierten Dreieckstheorie für die vorliegende Abspaltung der betriebsfremden Liegenschaften beantragt, wie sie im Kreisschreiben Nr. 5 Umstrukturierungen der Eidg. Steuerverwaltung vom 1. Juni 2004 in Ziff. 4.3.3.3, Seite 65, erwähnt wird mit folgenden Grundwerten:

- Abspaltung der betriebsfremden Liegenschaften aus der XY AG in die XY Immobilien AG mit dem Übertragungswert von CHF 5 200 000 und der Hypothek von CHF 3 300 000, sodass ein offenes Eigenkapital von CHF 1 900 000 übertragen wird.

- Keine Vornahme von Abschreibungen auf den betriebsfremden Liegenschaften per 31. Dezember 2011 in der XY AG. Aufwertung der betriebsfremden Liegenschaften über den Buchwert von CHF 4 200 000 per 31. Dezember 2011 in einem bestimmten Betrag im Geschäftsjahr 2011 und Verbuchung eines allfälligen Restbetrags bis zum Übertragungswert von CHF 5 200 000 im Geschäftsjahr 2012.

- Keine Besteuerung von offenen und stillen Reserven aus der Übertragung bei den Aktionären A und B, sofern sie die Beteiligungsrechte an der begünstigten XY Immobilien AG nicht innert fünf Jahren entgeltlich veräussern. Unterzeichnung eines entsprechenden Revers durch die Aktionäre A und B.

Die beabsichtigte Unternehmensnachfolge der XY AG und damit ihr Fortbestand als Unternehmen werden durch eine steuerlich günstige Abspaltung wesentlich gefördert bzw. unterstützt.

In die Abspaltung von der XY AG zur XY Immobilien AG kann selbstverständlich auch die Betriebsliegenschaft der XY AG mit einem Gewinnsteuerwert von CHF 1 000 000 und einem Verkehrswert von CHF 1 300 000 und die darauf lastende Hypothek von CHF 700 000 mit einbezogen werden.

In diesem Fall wäre zu prüfen, ob das entsprechend grössere Immobilienportefeuille nun einen Betrieb im Sinn des Umstrukturierungssteuerrechts darstellt. Nach der hier vertretenen Auffassung müsste dies der Fall sein.

Entsprechend würde nun nicht mehr die modifizierte Dreieckstheorie zur Anwendung gelangen, sondern die Abspaltung könnte sowohl auf Ebene der Aktionäre A und B als auch auf Ebene der XY AG gemäss Art. 61 Abs. 1 lit b DBG und § 67 Abs. 1 lit. b StG ZH steuerneutral erfolgen.

Aus Sicht des Transaktionsprozesses würde sich die Situation bedeutend ändern, indem nun der Betrieb auch um die Betriebsliegenschaft erleichtert wäre. Die XY AG müsste sich folglich in der in die XY Immobilien AG abgespaltenen Betriebsliegenschaft einmieten. Unternehmenswertmässig dürfte der Wert des Betriebs substanzseitig eine gewisse Reduktion erfahren, sich ertragswertseitig indessen nicht oder kaum ändern.

Sogenannte «kleine und mittlere Gesellschaften» können gemäss Fusionsgesetz von gewissen Verfahrenserleichterungen im Abspaltungsprozess profitieren.

Als kleine und mittlere Gesellschaften im Sinne von Art. 2 lit e FusG gelten Gesellschaften, deren Anteilsrechte an keiner Börse kotiert sind und die keine Anleihensobligationen ausstehend haben. Überdies dürfen solche Gesellschaften in den zwei Geschäftsjahren, die der Spaltung unmittelbar vorangehen, nicht gleichzeitig zwei der drei folgenden quantitativen Schwellen überschritten haben:

- Bilanzsumme von 20 Millionen Franken

- Umsatzerlös von 40 Millionen Franken pro Jahr

- 200 Vollzeitstellen im Jahresdurchschnitt

Gestützt auf diese Kriterien erfüllt sowohl die XY AG als auch die neu zu gründende XY Immobilien AG die Voraussetzung, um als kleine und mittlere Gesellschaft zu gelten. Daraus ergeben sich folgende Verfahrenserleichterungen im Rahmen des Abspaltungsprozesses:

- Kleine und mittlere Gesellschaften können auf die Erstellung eines Spaltungsberichts verzichten, sofern sämtliche Gesellschafterinnen und Gesellschafter dem Verzicht zustimmen (Art. 39 Abs. 2 FusG).

- Kleine und mittlere Gesellschaften können auf die Durchführung des Einsichtsverfahrens verzichten, sofern sämtliche Gesellschafter zustimmen (Art. 41 Abs. 2 FusG).

- Kleine und mittlere Gesellschaften können auf eine Prüfung der Bilanz(en), des Spaltungsvertrags oder des Spaltungsplans durch einen zugelassenen Revisionsexperten verzichten, sofern sämtliche Gesellschafterinnen und Gesellschafter zustimmen (Art. 40 FusG und Art. 15 Abs. 2 FusG).

Demgemäss beschränken sich die nachfolgenden Ausführungen zur Abspaltung gemäss FusG auf die für kleine und mittlere Gesellschaften relevanten Prozessschritte.

Im Folgenden sollen die wesentlichen Prozessschritte im Rahmen der symmetrischen Abspaltung zur Neugründung für kleinere und mittlere Gesellschaften aufgeführt werden:

- Einholen des Steuerrulings zur Abspaltung der Liegenschaften und der darauf lautenden Fixhypothek von der XY AG an die XY Immobilien AG (vgl. dazu oben Abschnitt II. 1).

- Gründung der XY Immobilien AG gemäss formeller Vorschrift zur Gründung einer Aktiengesellschaft.

- Prüfung einer allfälligen MWST-Pflicht aus der Übertragung der Betriebsliegenschaft durch Abspaltung mit ggf. entsprechender Erfüllung der MWST-Pflicht bspw. durch Meldeverfahren.

- Erstellen des Inventars der abzuspaltenden Vermögenswerte.

- Erstellen des schriftlichen Spaltungsvertrags.

- Sicherstellung der Interessen von Arbeitnehmern.

- Durchführung des Sicherstellungsverfahrens inkl. Nachweiserbringung.

- Beschlussfassung der Generalversammlung über die Abspaltung.

- Öffentliche Beurkundung zum Spaltungsbeschluss mit Eintrag im Handelsregister.

Ein detaillierter Beschrieb bzw. Kommentar zu den einzelnen Prozessschritten findet sich in den nachfolgenden Abschnitten.

An dieser Stelle sei bemerkt, dass im Rahmen des Abspaltungsprozesses zwischen der XY AG und der XY Immobilien AG beachtet werden sollte, dass der letzte Bilanzstichtag beim Abschluss des Spaltungsvertrags nicht mehr als sechs Monate zurückliegt, da ansonsten gem. Art. 35 FusG eine Zwischenbilanz erstellt werden müsste. Sollten seit Abschluss der letzten Bilanz wichtige Änderungen in der Vermögenslage der an der Abspaltung beteiligten Gesellschaften eingetreten sein, ist die Erstellung einer Zwischenbilanz zwingend erforderlich.

Vgl. Abschnitt II. 1. oben.

Bei der Gründung der XY Immobilien AG sind die der Rechtsgrundlage für die Aktiengesellschaft aus dem Aktienrecht zu entnehmenden Bestimmungen zu beachten. Im Folgenden sollen die in diesem Zusammenhang relevanten Prozessschritte aufgeführt werden:

- Festlegung des Firmennamens (inkl. Abklärung beim Handelsregisteramt).

- Anmeldung beim Handelsregisteramt.

- Festlegung des Aktienkapitals (inkl. Aufteilung und Liberierung).

- Bestimmung der Organe (Verwaltungsrat, Revisionsstelle) inkl. Unterschriftsberechtigung.

- Eröffnung eines Bankkontos hinsichtlich Sperrkonto für Stammeinlagen.

- Verfassen der Gründungsurkunde, der Statuten usw.

- Gründungsakten zur Vorprüfung an Notar und Handelsregisteramt inkl. allfälliger Bereinigungen.

- Einfordern der Annahmeerklärung der Revisionsstelle.

- Durchführung der Gründungsversammlung.

- Freigabe des Aktieneinzahlungsbetrags bei der Bank (Handelsregisterauszug vorweisen).

- Aktienzertifikate ausstellen und allfälliges Aktienbuch eröffnen.

- Falls Personal beschäftigt werden soll, muss eine Anmeldung bei der AHV-Ausgleichskasse und ein Abschluss der obligatorischen Versicherungen für BVG und UVG erfolgen.

- Beantragung der MWST-Nummer bei der Eidg. Steuerverwaltung.

Im Zusammenhang mit der Abspaltung ist eine allfällige MWST-Pflicht aus der Übertragung der Liegenschaften durch Abspaltung mit ggf. entsprechender Erfüllung der MWST-Pflicht bspw. durch Meldeverfahren zu prüfen.

Im Rahmen der Abspaltung muss gemäss Art. 37 Abs. 1 lit. b FusG ein Inventar erstellt werden. Darin sind die unter Angabe der Aufteilung und Zuordnung unter den beteiligten Gesellschaften zu übertragenden Gegenstände des Aktiv- und Passivvermögens zu bezeichnen. Auch Verträge mit Dritten können auf diese Weise übertragen werden. Grundstücke, Wertpapiere und immaterielle Werte müssen im Inventar einzeln aufgeführt werden.

Das übertragene Teilvermögen muss vor dem Hintergrund der Sicherstellung von Haftungssubstrat für Gläubiger einen Aktivenüberschuss aufweisen, was im Falle der nachfolgend aufgeführten, abzuspaltenden Vermögenswerte erfüllt ist.

Gestützt auf eine aktuelle Bilanz haben die Leitungsorgane der XY AG und der XY Immobilien AG einen schriftlichen Spaltungsvertrag abzuschliessen, dessen Inhalt gemäss Art. 37 FusG grösstenteils gesetzlich bestimmt ist und folgende Elemente enthalten muss:

- die Firma, den Sitz und die Rechtsform der beteiligten Gesellschaften;

- ein Inventar mit der eindeutigen Bezeichnung, der Aufteilung und der Zuordnung der Gegenstände des Aktiv- und Passivvermögens sowie der Zuordnung der Betriebsteile; Grundstücke, Wertpapiere und immaterielle Werte sind einzeln aufzuführen;

- das Umtauschverhältnis für Anteile und gegebenenfalls die Höhe der Ausgleichszahlung beziehungsweise Angaben über die Mitgliedschaft der Gesellschafterinnen und Gesellschafter der übertragenden Gesellschaft bei der übernehmenden Gesellschaft;

- die Rechte, die die übernehmende Gesellschaft den Inhaberinnen und Inhabern von Sonderrechten, von Anteilen ohne Stimmrecht oder von Genussscheinen gewährt;

- den Zeitpunkt, von dem an die Handlungen der übertragenden Gesellschaft als für Rechnung der übernehmenden Gesellschaft vorgenommen gelten;

- jeden besonderen Vorteil, der Mitgliedern eines Leitungs- oder Verwaltungsorgans oder geschäftsführenden Gesellschafterinnen und Gesellschaftern gewährt wird;

- eine Liste der Arbeitsverhältnisse, die mit der Spaltung übergehen.

An dieser Stelle sei bemerkt, dass im Rahmen der Abspaltung der Vermögenswerte von der XY AG an die XY Immobilien AG weder ein Tausch von Anteilsrechten noch eine oder mehrere Ausgleichszahlungen erfolgen (vgl. dazu Art. 31 Abs. 2 lit. a FusG und Art. 7 FusG), da die Aktionäre A und B bei der XY AG vor und nach der Abspaltung bereits 100 Prozent der Anteile halten bzw. halten werden und bei der XY Immobilien AG nach Gründung ebenfalls 100 Prozent der Anteile halten werden. Vor diesem Hintergrund erübrigt sich eine Kapitalherabsetzung bei der XY AG als übertragende Gesellschaft.

Im Rahmen der geplanten Abspaltung der Vermögenswerte von der XY AG an die XY Immobilien AG findet kein Übergang von Arbeitsverhältnissen statt. Das Fusionsgesetz beschränkt sich in Art. 68 Abs. 2 FusG bzw. in Art. 27 FusG darauf, die Forderungen der betroffenen Arbeitnehmer durch den Fortbestand einer allfälligen persönlichen Haftung der Gesellschafter zu sichern.

Nach Art. 43 Abs. 1 FusG dürfen die Generalversammlungen der XY AG und der XY Immobilien AG erst dann über die Spaltung Beschluss fassen (vgl. unten), wenn das Verfahren zur Sicherstellung der Gläubigerforderungen nach Art. 45 f. FusG durchgeführt worden ist. Das Sicherstellungsverfahren hat somit eine wesentliche Bedeutung im Rahmen der planmässigen und erfolgreichen Durchführung der Spaltung.

Sowohl die XY AG als auch die XY Immobilien AG müssen ihre Gläubiger durch dreimalige Publikation im Schweizerischen Handelsamtsblatt (SHAB) darauf hinweisen, dass diese die Sicherstellung ihrer Forderungen verlangen können (Schuldenruf gem. Art. 45 FusG). Die Gläubigerinnen und Gläubiger können sodann die Sicherstellung innerhalb von zwei Monaten nach dem dritten Schuldenruf verlangen (Art. 46 Abs. 1 FusG).

Da das Sicherstellungsverfahren gemäss Art. 43 Abs. 1 FusG der Beschlussfassung durch die Gesellschafter zeitlich vorangeht, muss der dritte Schuldenruf also mindestens zwei Monate vor der Gesellschafterversammlung erfolgen, welche über die Abspaltung beschliesst.

Die Beachtung der Art. 45 ff. FusG ist eine materielle Voraussetzung der Eintragung der Abspaltung ins Handelsregister. Wegen der Drittschutzwirkung dieser Bestimmungen müssen die Registerbehörden prüfen, ob die Aufforderungen an die Gläubiger in rechtsgenügender Weise erfolgt sind. Der Nachweis kann auf verschiedene Arten erbracht werden, so beispielsweise durch Hinweise auf die SHAB-Publikation.

Die Wahrnehmung der Sicherstellungsmöglichkeit bereits vor der Beschlussfassung setzt eine regelmässige Kontrolle des Schweizerischen Handelsamtsblatts durch die Gläubigerinnen und Gläubiger voraus. Ansonsten laufen diese Gefahr, die Zweimonatsfrist zu verpassen und dadurch ihren präventiven Sicherstellungsanspruch zu verlieren. In solch einem Fall können sie gemäss Art. 47 FusG aber noch auf die subsidiär solidarisch haftenden Gesellschafter zugreifen.

Gemäss Art. 46 Abs. 2 FusG entfällt die Pflicht zur Sicherstellung, wenn die verpflichtete Gesellschaft nachweist, dass die Erfüllung der Forderung durch die Spaltung nicht gefährdet ist. Die Beweislast für die fehlende Gefährdung von Gläubigerinteressen trifft die Gesellschaft, zumal nur dieser die für den Beweis erforderlichen Unterlagen zur Verfügung stehen. Die Sicherstellungspflicht entfällt etwa, wenn eine finanziell vollkommen gesunde Gesellschaft Vermögensteile übernimmt, mit denen keine besonderen Risiken verbunden sind. Bei der übertragenden Gesellschaft bewirkt eine Abspaltung von Vermögenswerten stets einen Entzug von Haftungssubstrat, weshalb der Nachweis der fehlenden Gläubigergefährdung für die übertragende Gesellschaft meist schwerer zu erbringen ist als für die übernehmende Einheit. Für eine Entbindung von der Sicherstellungspflicht müsste die übertragende Gesellschaft nachweisen, dass keine Forderungen bestehen bzw. zu erwarten sind, zu deren Befriedigung das freie Gesellschaftsvermögen auch ohne die zu übertragenden Vermögenswerte nicht ausreichen wird.

Die Gesellschafter der XY AG und der XY Immobilien AG müssen den Spaltungsvertrag nach Art. 43 FusG genehmigen, bevor die Transaktion vollzogen werden kann. Als Bedingung, dass die Beschlussfassung erfolgen darf, ist vorgängig das oben aufgeführte Sicherstellungsverfahren durchzuführen. Der Spaltungsbeschluss bedarf gemäss Art. 44 FusG der öffentlichen Beurkundung.

Mit der Eintragung der Abspaltung in das Handelsregister gehen die oben beschriebenen Vermögenswerte von der XY AG auf die XY Immobilien AG über. Formvorschriften, die sonst bei der Übertragung einzelner Vermögenswerte zu beachten wären (wie etwa die öffentliche Beurkundung eines Grundstückverkaufs), kommen hier nicht zur Anwendung.

- Es sei an dieser Stelle erwähnt, dass es sich um beispielhafte Zahlen handelt, die in konkreten Situationen aufgrund endo- und exogener Einflussfaktoren leicht anders ausfallen könnten.

- S. zu diesen beiden Begriffen u.a. http://de.wikipedia.org/wiki/Sale-and-Rent-Back und http://de.wikipedia.org/wiki/Sale-Lease-Back.

- Rechtliche Grundlage für das Verkaufsgeschäft bilden Art. 184 ff. OR «Kauf und Tausch», im Fall des Verkaufs einer Liegenschaft Art. 216 ff. OR «Der Grundstückkauf».

- Gemäss Art. 675 Abs. 2 OR dürfen Dividenden nur aus dem Bilanzgewinn und aus hierfür gebildeten Reserven ausgerichtet werden. Beispielsweise darf gemäss Art. 671 Abs. 3 OR die allgemeine Reserve, soweit sie die Hälfte des Aktienkapitals nicht übersteigt, nur zur Deckung von Verlusten oder für Massnahmen verwendet werden, die geeignet sind, in Zeiten schlechten Geschäftsganges das Unternehmen zu erhalten, der Arbeitslosigkeit entgegenzuwirken oder ihre Folgen zu mildern.

- In diesem Zusammenhang sei darauf hingewiesen, dass die Änderung des OR (Rechnungslegungsrecht) vom 23. Dezember 2011 die Bestimmungen zu den Reserven gemäss Art. 671 ff. OR unverändert lässt.

- Spaltungen gemäss Fusionsgesetz sind auf Kapitalgesellschaften und Genossenschaften beschränkt, weshalb andere Unternehmensrechtsformen, insbesondere die Personenunternehmen (Einzelunternehmen, Kollektiv- und Kommanditgesellschaft), vom Institut der Spaltung gemäss Fusionsgesetz ausgeschlossen sind. S. dazu Meier-Mazzucato Giorgio, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, S. 342 m.w.H.

- S. Meier-Mazzucato Giorgio, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, S. 343 f. m.w.H.

- S. zum Ganzen Meier-Mazzucato Giorgio, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, S. 343 ff. m.w.H.

- S. Meier-Mazzucato Giorgio, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, S. 347 m.w.H.

- S. dazu Meier-Mazzucato Giorgio, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, S. 353 m.w.H.

- Gurtner Peter, Umwandlungen im Recht der direkten Steuern, ASA 71 (2002/03) [Gurtner, Umwandlungen], S. 739; Locher Peter, Kommentar zum DBG II. Teil 4 rev. Art. 61 DBG, Therwil / Basel 2001 [Locher, DBG II], N 84. Die bisherige Definition des Begriffs Betrieb wird auch von der Verwaltungspraxis weitergeführt. S. dazu KS Nr. 5 Umstrukturierungen ESTV vom 1. Juni 2004, S. 22 und 61.

- Der steuerrechtliche Begriff des Betriebs basiert auf einem betriebswirtschaftlichen Verständnis des Betriebs. S. dazu Gurtner, Umwandlungen, S. 739.

- Basler Kommentar zum Schweizerischen Privatrecht, Obligationenrecht I, FusG-Riedweg / Grünblatt, Basel 2003 [BSK FusG-Riedweg / Grünblatt], vor Art. 29 N 49; Gurtner, Umwandlungen, S. 739; KS Nr. 5 Umstrukturierungen ESTV vom 1. Juni 2004, S. 22 und 61; Locher, DBG II, rev. Art. 61 N 84; Reich Markus, Die Realisation stiller Reserven im Bilanzsteuerrecht, Zürich 1983 [Reich, Realisation], S. 191 f.; Reich Markus / Duss Marco, Unternehmensumstrukturierungen im Steuerrecht, Basel 1996 [Reich / Duss], S. 43 f.

- Reich / Duss, S. 43 f.

- Bundesrat Villiger, Ständerat 21. März 2001; Amtliches Bulletin, S. 41.

- KS Nr. 5 Umstrukturierungen ESTV vom 1. Juni 2004, S. 65; Locher, DBG II, Art. 58 N 130.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 151 ff., welche die gewöhnliche Dreieckstheorie als formellen Ansatz bezeichnen; KS Nr. 5 Umstrukturierungen ESTV vom 1. Juni 2004, S. 65.

- Locher, DBG II, Art. 58 N 129 f.; Reich Markus, Verdeckte Vorteilszuwendungen zwischen verbundenen Unternehmen, ASA 54 (1984/85) [Reich, Vorteilszuwendungen], S. 635 ff.; Richner Felix / Frei Walter / Kaufmann Stefan, Handkommentar DBG, Zürich 2003 [Richner / Frei / Kaufmann, Kommentar DBG], Art. 20 N 144 ff. und Art. 58 N 60 und 104.

- BGer vom 30. April 2002 i.S. A., StE 2002 B 24.4 Nr. 67 = StR 2002, 558, 560 = StPS 20, 62, 66; BGer vom 28. Juni 2000 i.S. A. AG, 2P.152, 394/1998, betreffend kantonale Steuern; ATF 119 Ib 116, E. 2 S. 119 (D. SA) = Pra 83 Nr. 31; BGer vom 22. Oktober 1992, ASA 63 (1994/95), 145, 150 f. = StE 1993 B 24.4 Nr. 33, BGE 113 Ib 23 E. 3 S. 26 f. = StR 1988, 410, 412; VGE ZH vom 22. November 2000, RB 2000 Nr. 122 = StE 2001 B 24.4 Nr. 60 = ZStP 10, 264 ff.; VGE ZH vom 3. Oktober 1989, StE 1991 B 24.4 Nr. 27 = NStP 51, 14 ff.

- Das BGer hat die Anwendung der Dreieckstheorie auch unter dem neuen Aktienrecht bejaht. S. dazu BGer vom 30. April 2002, StE 2002 B 24.4 Nr. 67 = StR 2002, 558, 560 = StPS 2002, 62, 66. S. auch Richner / Frei / Kaufmann, Kommentar DBG, Art. 58 N 104.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 151 ff.; KS Nr. 5 Umstrukturierungen ESTV vom 1. Juni 2004, S. 65; Locher, DBG II, rev. Art. 61 N 91.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 173 f.; KS Nr. 5 Umstrukturierungen ESTV vom 1. Juni 2004, S. 63; Locher, DBG II, rev. Art. 61 N 93 sinngemäss; Reich, Vorteilszuwendungen, S. 637 f.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 175; KS Nr. 5 Umstrukturierungen ESTV vom 1. Juni 2004, S. 65.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 179; KS Nr. 5 Umstrukturierungen ESTV vom 1. Juni 2004, S. 65 f.; Locher, DBG II, rev. Art. 61 N 91.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 179; KS Nr. 5 Umstrukturierungen ESTV vom 1. Juni 2004, S. 65 f.

- BSK FusG-Riedweg / Grünblatt, vor Art. 29 N 173 f.; KS Nr. 5 Umstrukturierungen ESTV vom 1. Juni 2004, S. 63; Reich, Vorteilszuwendungen, S. 637 f.

- Ein Investitionsgut (auch Kapitalgut, Betriebsmittel oder Potenzialfaktor) ist in der Wirtschaftswissenschaft ein langlebiges ökonomisches Gut, das von Unternehmen zur Erstellung und Weiterverarbeitung von Gütern angeschafft wird ohne – im Gegensatz zu Roh-, Betriebs- und Hilfsstoffen – direkt oder indirekt selbst in die produzierten Güter einzugehen. Investitionsgüter sind Teil der Produktions- und Dienstleistungsprozesse und werden buchhalterisch dem Anlagevermögen zugerechnet. S. dazu u.a. http://de.wikipedia.org/wiki/Investitionsgut.

- S. die entsprechenden Normen in BG vom 3. Oktober 2003 über Fusion, Spaltung, Umwandlung und Vermögensübertragung (Fusionsgesetz, FusG), SR 221.301. Hier sei lediglich auf Art. 30 FusG hingewiesen, wonach Kapitalgesellschaften und Genossenschaften sich in Kapitalgesellschaften und in Genossenschaften spalten können. Eine Abspaltung in Personenunternehmen ist folglich fusionsrechtlich nicht vorgesehen.

- Art. 61 Abs. 1 lit b DBG und hier im konkreten Fall der XY AG § 67 Abs. 1 lit. b StG ZH.

- S. dazu Art. 663 Abs. 2 OR, wonach bei der Mindestgliederung der Erfolgsrechnung unter Ertrag der Erlös aus Lieferungen und Leistungen, der Finanzertrag sowie die Gewinne aus Veräusserungen von Anlagevermögen gesondert ausgewiesen werden.