Mit einer Übergangsfrist von zwei Jahren ist das neue Rechnungslegungsrecht per 1. Januar 2013 in Kraft getreten. Diese Übergangsfrist ist nun abgelaufen – und Jahresrechnungen, beginnend ab dem 1. Januar 2015, müssen die neuen Vorschriften zwingend einhalten. Der nachfolgende Beitrag thematisiert daher die erstmalige Anwendung und deren Auswirkungen auf die Jahresrechnung.

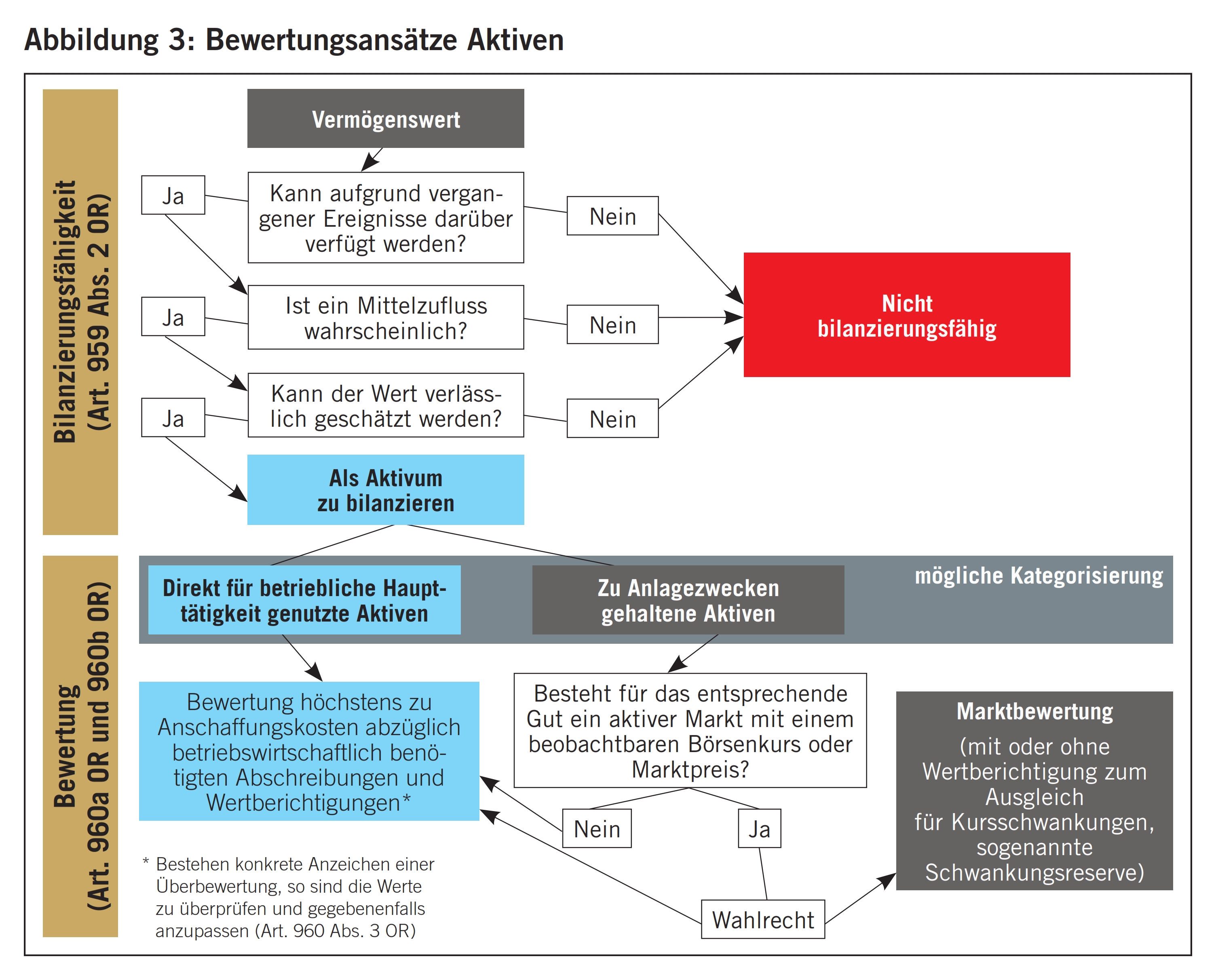

Mit der Einführung des neuen Rechnungslegungsrechts haben sich die Bewertungsaspekte verändert. Die Bewertung erfolgt nicht mehr aufgrund der Bilanzklassierung (Beispiel Umlauf- oder Anlagevermögen), sondern nach einem sogenannten zweiteiligen Konzept. Dabei wird zwischen Erst- und Folgebewertung unterschieden.

Bei ihrer Ersterfassung sind die Aktiven höchstens zu den Anschaffungs- oder Herstellungskosten zu bewerten.

In der Folgebewertung dürfen Aktiven nicht höher als zu den Anschaffungs- oder Herstellungskosten bewertet werden. Vorbehalten bleiben Bestimmungen für einzelne Arten von Aktiven. Dabei geht es insbesondere um die Bewertung von Vorräten und Aktiven mit einem beobachtbaren Marktpreis bzw. Börsenkurs.

Gemäss den bestehenden Bewertungsaspekten einer Erstbewertung sind Aktiven höchstens zu den Anschaffungs- oder Herstellungskosten zu bewerten. Eine tiefere Bewertung ist selbstverständlich erlaubt, es stellt sich dann jedoch die Frage, ob diese zur Bildung oder Auflösung stiller Reserven führt. Da eine bedeutsame Nettoauflösung stiller Reserven im Anhang zur Jahresrechnung offenzulegen ist, darf dieser Sachverhalt nicht unberücksichtigt bleiben. An dieser Stelle sei darauf hingewiesen, dass die Aktivierungspflicht (Aktiven «müssen» bewertet werden) auf die Praxis wesentliche Auswirkungen haben wird. Das Weglassen von Aktiven stellt einen Verstoss gegen Art. 959 Abs. 2 OR dar. Demnach muss jede Position in der Jahresrechnung erfasst und mit mindestens 1 CHF pro memoria ausgewiesen werden. Auch wenn der Betrag von 1 CHF als unwesentlich erscheint, ist er aufgrund der gesetzlichen Normen bilanzierungspflichtig.

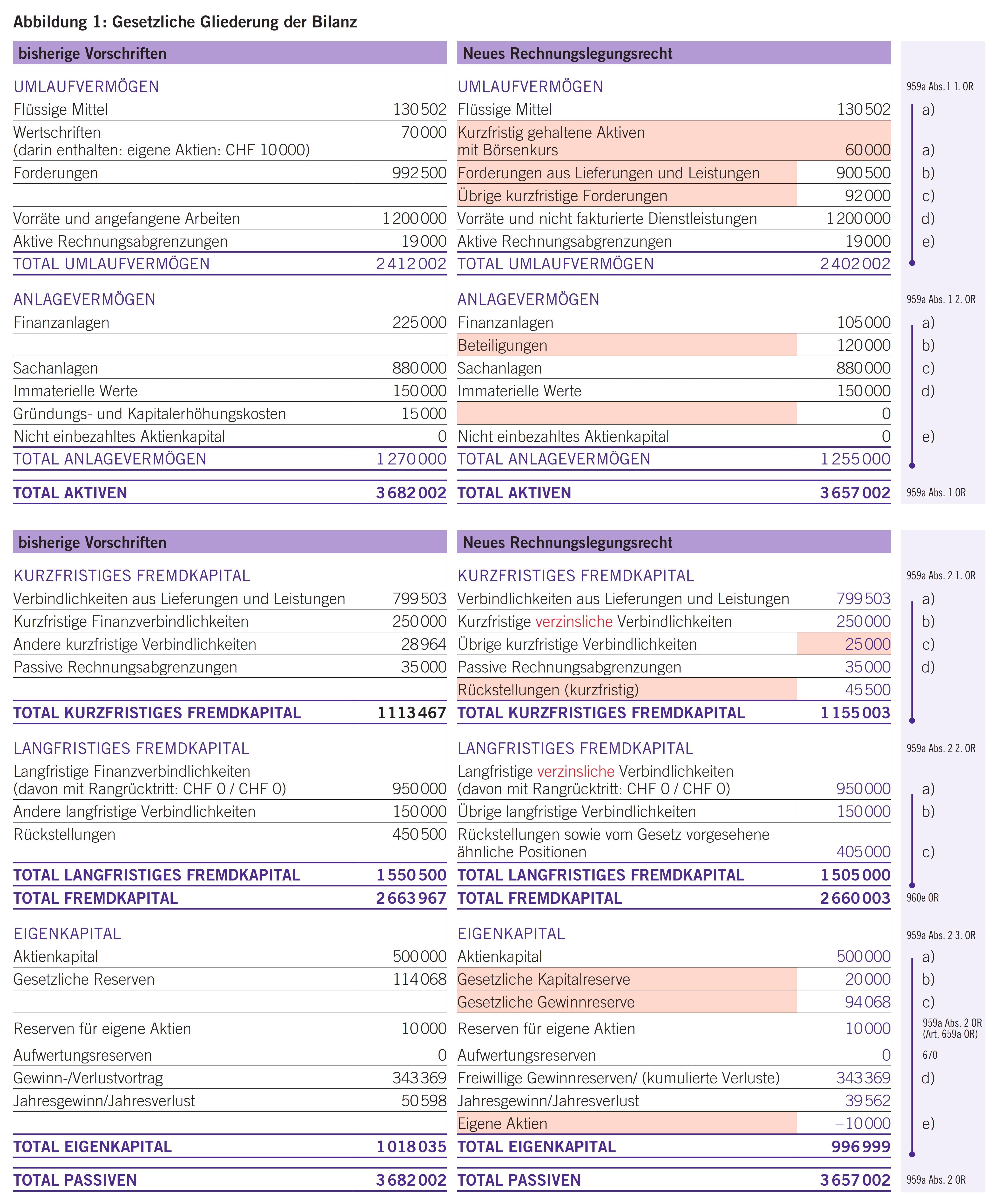

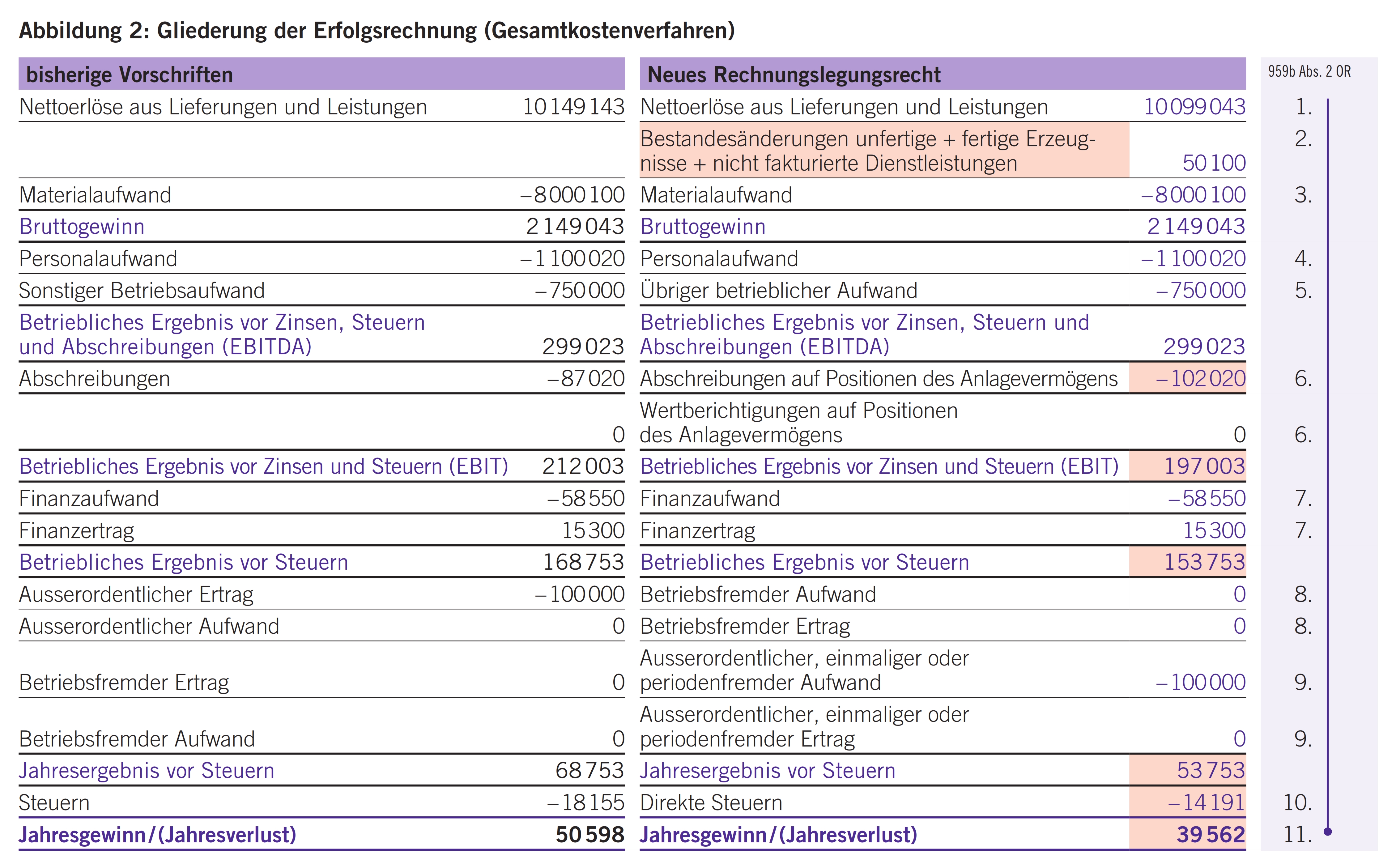

Die Mindestgliederung, wie sie das Gesetz festhält, ist bedingungslos einzuhalten. Jahresrechnungen dürfen keine davon abweichenden Gliederungsvorschriften oder Reihenfolgen beinhalten. Der Gesetzgeber hat durch die erlassenen Vorschriften eine Reihenfolge vorgegeben, die es als Mindestanforderung zu beachten gilt.

Die Auswirkungen auf die Jahresrechnung fallen dabei nicht allzu gravierend aus. Beispielsweise müssen gewisse Bilanzbezeichnungen angepasst (nicht fakturierte Dienstleistungen) und Konten neu gegliedert werden. Auszuweisen sind Beteiligungen nicht mehr in der Rubrik Finanzanlagen, sondern mittels einer separaten Position innerhalb der Jahresrechnung. Neu findet die Verbuchung der Gründungskosten zudem in der Erfolgsrechnung statt. Bislang bildeten diese Kosten einen Bestandteil der Aktivseite. Die Passivseite verändert sich hauptsächlich im Bereich des Eigenkapitals. Dort müssen neue Kontenbezeichnungen erstellt, gewisse Umklassierungen vorgenommen und an die gesetzlichen Bezeichnungen angepasst werden. Das Fremdkapital – sowohl das kurz- als auch das langfristige – ist in eine Kategorie verzinsliche und unverzinsliche Kapitalien aufzugliedern.

Die neuen Bilanzklassierungsfolgen sehen sowohl in der Reihenfolge als auch in der Bilanzbezeichnung eine vorgeschriebene Umsetzung vor. In der Praxis dürften diese Vorschriften diverse Fragen aufwerfen.

Nachfolgend wird aus diesem Grund auf die praktische Umsetzung und die daraus resultierende Problematik im Bereich der nicht fakturierten Dienstleistungen eingegangen.

In der Bilanz sind nicht fakturierte Dienstleistungen (beispielsweise «geleistete Stunden») ausnahmslos auszuweisen. Doch welche Bewertungsvarianten sind konform? Sofern nicht fakturierte Dienstleistungen existieren, ist es unzulässig, 0 CHF als Wertansatz zu verwenden. Werden 0 CHF ausgewiesen oder wird gar kein Bilanzausweis dargelegt, impliziert dies, dass keine entsprechenden Werte vorliegen. Durch die neuen Gliederungs- und Aktivierungsvorschriften besteht jedoch eine Aktivierungspflicht. Somit ist zwingend ein Wert von mindestens 1 CHF festzuhalten. Der Unterschied zwischen 0 CHF und 1 CHF ist, so klein er auch erscheinen mag, wesentlich. Bei einem ausgewiesenen Betrag von 0 CHF ergibt es keinen Bilanzausweis bzw. es wird dem Bilanzleser der Eindruck vermittelt, es seien keine nicht fakturierten Dienstleistungen vorhanden. Bei der Ausweisung von 1 CHF ist es hingegen notwendig, die Höhe des absoluten Werts zu ermitteln, da es ansonsten zu Rückfragen vonseiten des Steueramts kommen kann.

Die gesetzlichen Bestimmungen definieren ausschliesslich den Maximalwert für die Bilanz, welcher bei den sogenannten Selbstkosten liegen dürfte, sofern der zu fakturierende Stundensatz höher liegt. In der Praxis ist deshalb ein tiefer ausfallender Bilanzwert realistisch. Weiterführend ist es unzulässig, auf nicht fakturierten Dienstleistungen ein Warenlagerdrittel zu bilden. Auch ist es unabdingbar, die Nettoauflösung von stillen Reserven darzulegen. Damit dies ordnungsgemäss erfolgen kann, muss für den Ausweis im Anhang zur Jahresrechnung der effektive Wert dieser Dienstleistungen ermittelt werden. Eine Auflösung lässt sich selbstverständlich nur dann abbilden, wenn die dazugehörigen Werte bekannt sind.

Das neue Rechnungslegungsrecht definiert den Grundgedanken der Buchhaltung neu und schliesst sich dem Gedankengut der anerkannten Standards, beispielsweise Swiss GAAP FER, an. Neu wird, wie bereits einführend erwähnt, zwischen einer Erst- und einer Folgebewertung unterschieden. Dieses Konzept ist weiterführend dafür verantwortlich, dass Aktiven im Anlagevermögen zu einem beobachtbaren Marktpreis bilanziert werden dürfen. Als Höchstwert dieser Bilanzpositionen war bislang ausschliesslich der Anschaffungspreis zulässig.

- In der Folgebewertung dürfen Aktiven mit Börsenkurs oder einem anderen beobachtbaren Marktpreis zum Kurs oder Marktpreis am Bilanzstichtag bewertet werden.

- Im Anhang ist auf diese Bewertung hinzuweisen.

- Werden Aktiven zum Börsenkurs oder zum Marktpreis am Bilanzstichtag bewertet, so ist eine Wertberichtigung zulasten der Erfolgsrechnung zulässig, um Schwankungen im Kursverlauf Rechnung zu tragen.

Der Gesetzgeber hat zu dieser Thematik sowohl den Börsenkurs als auch den beobachtbaren Marktpreis als entsprechende Begrifflichkeiten definiert. Der Börsenkurs bedarf keiner Interpretation und dürfte vergleichsweise verständlich sein. Somit stellt sich hauptsächlich die Frage, was unter dem beobachtbaren Marktpreis zu verstehen ist? Dessen Deutung kann in der Praxis durchaus zu Unschlüssigkeit führen. Vor allem Unternehmen mit geringem Eigenkapital könnten tiefere Grenzen vorziehen, als dies der Gesetzgeber erlaubt.

Aus praktischer Sicht lässt sich dieser Sachverhalt insbesondere bei Fahrzeugen diskutieren. Stellt zum Beispiel Eurotax einen beobachtbaren Marktpreis dar? Aus buchhalterischer Sicht kann dies bejaht werden, aus Revisionssicht hingegen nicht. Meines Erachtens ist ein beobachtbarer Marktpreis nur dann gegeben, sofern an jenem «Markt» eine aufsichtsrechtliche Regulierung besteht. Besonders bei Unternehmungen mit geringem Eigenkapital ist die dargestellte Problematik in der Praxis kritischer zu beurteilen. Denkbar wäre eine Lösung nach folgendem Entscheidungsbaum:

Der Spielraum aus regulatorischer Sicht ist gering und muss auch so eingehalten werden. Es ist nicht empfehlenswert, die Interpretation des beobachtbaren Marktpreises auszureizen, zumal diese Wertsteigerungen keine betrieblich bedingte Herkunft aufweisen. Anstelle von Interpretationsaufwendungen sind die Ressourcen von Vorteil in operative Tätigkeiten zu investieren, damit nachhaltige Ergebnisse sichergestellt sind. Somit lässt sich festhalten, dass in der Praxis Werte wie Eurotax nicht als Marktpreis verwendet bzw. klassiert werden dürfen.

Die wesentlichsten Einflüsse erfährt der Anhang zur Jahresrechnung. Waren bislang noch wenige Punkte für die Anhangserstellung vorgesehen, so kommen neu umfassende Offenlegungen hinzu. Der Brandversicherungswert von Sachanlagen und die Risikobeurteilung (für kleinere Unternehmen) fallen weg, dafür sind durch das neue Rechnungslegungsrecht Bewertungsansätze und weitere Details offenzulegen. Von grösster Bedeutung dürfte in der Praxis die Offenlegung von Mietverbindlichkeiten sein, welche nicht innerhalb einer Frist von zwölf Monaten kündbar sind, oder die Offenlegung von Ereignissen nach dem Bilanzstichtag.

Aus den gesetzlichen Vorschriften zum Mindestinhalt des Anhangs gemäss 959c Abs. 2 OR geht hervor, dass wesentliche Ereignisse nach dem Bilanzstichtag offenzulegen sind. Informationen, was dabei genau verlangt wird, hält das Gesetz nur beschränkt fest. Weiterführende Informationen zu dieser Thematik lassen sich dem Rahmenkonzept Swiss GAAP FER entnehmen. Ereignisse nach dem Bilanzstichtag sind positive oder negative Ereignisse, die sich zwischen dem Bilanzstichtag und dem Datum ereignen, an welchem die Jahresrechnung für die Bilanzerstellung vom zuständigen Organ genehmigt wird. Bei einer Aktiengesellschaft handelt es sich somit um die Zeitspanne zwischen dem Bilanzstichtag und der Genehmigung der Jahresrechnung durch den Verwaltungsrat.

Durch die neuen Offenlegungsvorschriften im Anhang zur Jahresrechnung wird der Revisor angehalten, die Umstände von Ereignissen nach dem Bilanzstichtag zu prüfen. Es geht dabei nicht nur um negative Ereignisse, sondern auch um positive. Zumal der Standard zur eingeschränkten Revision in diesem Teilbereich keine expliziten Prüfungshandlungen vorsieht, sind ergänzende Massnahmen erforderlich. Ergänzende Prüfungshandlungen könnten die folgenden Arbeiten umfassen:

- Dokumentation der Aussagen des Verwaltungsrats anlässlich der Schlussbesprechung

- Vollständigkeitserklärung

- Schriftliche Formulierung des Verwaltungsrats bezüglich Ereignissen nach dem Bilanzstichtag erfragen.

- Kritische Durchsicht der Konten im neuen Geschäftsjahr bezüglich der Ereignisse nach dem Bilanzstichtag.

Diese Aufzählung ist nicht als abschliessend zu betrachten, da die möglichen Arbeiten an den jeweiligen Sachverhalt anzupassen sind.

Das nachfolgende Praxisbeispiel verdeutlicht, dass es sich bei dieser Prüfung nicht nur um formelle Aspekte handelt. Insbesondere sind bei der Prüfung von Ereignissen nach dem Bilanzstichtag auch Kenntnisse aus den bisherigen Prüfungsarbeiten sowie das Wissen über den Kunden in die Befragung zu integrieren.

Der Kunde A besitzt Wertschriften zu einem Kaufpreis von 150 000 CHF, welche am Bilanzstichtag einen Marktwert von 180 000 CHF aufweisen. Des Weiteren gehen aus der Kundenbilanz Vorräte zu einem Einkaufspreis in der Höhe von 120 000 CHF hervor.

Am Datum der Bilanzerstellung weisen dieselben Wertschriften einen Marktwert von 110 000 CHF aus, die Vorräte einen Verkaufspreis von 50 000 CHF. Der hier dargestellte Sachverhalt geht davon aus, dass es sich sowohl um die gleichen Wertschriften als auch um die gleichen Vorräte handelt. Es stellt sich nun die Frage, ob diese Ereignisse nach dem Bilanzstichtag buchhalterisch erfasst werden müssen oder eine Offenlegung im Anhang ausreicht?

Diese Frage lässt sich relativ einfach anhand der Fachempfehlungen Swiss GAAP FER beantworten. In der Jahresrechnung sind Ereignisse zu erfassen, sofern der Auslöser des Ereignisses bereits am Bilanzstichtag vorliegend war. Fand das auslösende Ereignis nach dem Bilanzstichtag statt, so muss keine weitere Verbuchung vorgenommen werden und eine Offenlegung im Anhang zur Jahresrechnung ist ausreichend.

Auf unser Beispiel übertragen bedeutet dies Folgendes: Der Kursverlust auf den Wertschriften ist nicht zu verbuchen, da es sich um ein Ereignis nach dem Bilanzstichtag handelt, welches nicht zwingend buchungspflichtig, aber offenzulegen ist. Eine Verbuchung auf freiwilliger Basis ist immer zulässig. Bei dieser Betrachtungsweise darf die Frage nach der Unternehmensfortführung nicht vergessen werden. Ist diese trotz des Wertverlusts noch gewährleistet, oder treten Probleme auf? Bei den Vorräten sieht die Sachlage hingegen anders aus. Hier besagt die Bewertungsvorschrift, dass Vorräte zum Anschaffungspreis, zu den Herstellungskosten oder zum niedrigeren Marktwert zu bewerten sind. Da der Marktwert (Verkaufspreis) unter den Anschaffungskosten / Herstellungskosten liegt, ist eine Wertberichtigung unabdingbar. Diese Buchungsvorgänge haben jedoch nichts mit dem neuen Rechnungslegungsrecht zu tun, sondern hätten bereits aktuell zur Anwendung gelangen müssen. Der Unterschied zum bisherigen Recht betrifft nur die explizite Offenlegung im Anhang zur Jahresrechnung.

Ereignisse nach dem Bilanzstichtag sind sowohl positive als auch negative Aspekte, die nach dem Stichtag, aber vor der Bilanzerstellung eintreten. Aus meiner Sicht darf insbesondere der Sachverhalt, basierend auf den vorgängig genannten Aspekten und der vorgeschriebenen Anforderung der Unternehmensfortführung, nicht ausser Acht gelassen werden. Dieser zusätzliche Punkt im Anhang zur Jahresrechnung stellt für die dafür verantwortliche Person einen nicht zu unterschätzenden Aufwand dar.

Im Jahr der Umstellung stehen folgende Varianten zur Verfügung:

- Jahresrechnung ohne Vorjahresangaben

- Jahresrechnung mit Vorjahresangaben nach den bisherigen Vorschriften

- Jahresrechnung mit Vorjahresangaben nach den neuen Gliederungsvorschriften

Was unter keinen Umständen erfolgen darf, ist eine resultatmässige Anpassung der Vorjahreswerte. Ein Restatement, wie wir dies beispielsweise nach Swiss GAAP FER kennen, existiert nach Obligationenrecht nicht. Selbst wenn die Gliederungsvorschriften zur Vergleichbarkeit der Vorjahresangaben angepasst werden, bedeutet dies, dass das Resultat im Endeffekt unverändert bleibt. Umklassierungen innerhalb von Positionen (zum Beispiel verzinsliche / nicht verzinsliche Verbindlichkeiten oder im Bereich des Eigenkapitals) sind hingegen denkbar. Bei der aus meiner Sicht zu favorisierenden Variante werden die Vorjahresangaben nicht angepasst, sondern bleiben analog Vorjahr bestehen. Der diesbezügliche Vorteil liegt in der einfachen Anwendung und im geringen Erklärungsbedarf. Zu berücksichtigen gilt jedoch, dass dadurch die Vergleichbarkeit nicht in allen Belangen gewährleistet wird.