Per 1.1.2011 tritt der zweite Teil der Unternehmenssteuerreform II in Kraft. Auch dieser Teil wird grundlegende Änderungen gegenüber den bisherigen Besteuerungsmodalitäten bringen. Theoretisch scheint klar zu sein, wie die Neuerungen grundsätzlich anzuwenden wären, in der Praxis dürfte sich jedoch zeigen, dass es sich auch bei diesem zweiten Teil um einen äusserst herausfordernden Reformteil handelt.

In den nachfolgenden Ausführungen der Unternehmenssteuerreform II werden die wesentlichen Neuerungen hinsichtlich der Einführung des Kapitaleinlageprinzips beleuchtet, welche per 1.1.2011 in Kraft treten, sowie auf umstrittene Aspekte hingewiesen und deren Tücken in der praktischen Umsetzung aufgezeigt.

Das bis Ende 2010 geltende Recht betreffend die Besteuerung von Vermögenserträgen im Einkommenssteuerrecht des Bundes basiert auf dem sogenannten Nennwertprinzip. Dabei bildet jeder geldwerte Vorteil aus einer Beteiligung steuerbaren Vermögensertrag, welcher keine Rückzahlung von Stamm- oder Gesellschaftskapital darstellt. Sämtliche von einer Gesellschaft erwirtschafteten Gewinne sind im Zeitpunkt der Ausschüttung grundsätzlich steuerbar (vgl. Art. 20 Abs. 1 Bst. c des Bundesgesetzes vom 14. Dezember 1990 über die Direkte Bundessteuer [DBG]).

Mit dem Bundesgesetz vom 23. März 2007 über die Verbesserung der steuerlichen Rahmenbedingungen für unternehmerische Tätigkeiten und Investitionen (Unternehmenssteuerreform II) wurden in Art. 20 Abs. 3 und in Art. 125 Abs. 3 des Bundesgesetzes über die Direkten Steuern (DBG) sowie in Art. 5 Abs. 1bis des Bundesgesetzes über die Verrechnungssteuer vom 13. Dezember 1965 (VStG) die Rückzahlung von Einlagen, Aufgeldern und Zuschüssen von Inhabern der Beteiligungsrechte neu geregelt. Danach werden Kapitaleinlagen von Inhabern von Beteiligungsrechten dem Grund- oder Stammkapital gleichgestellt (Kapitaleinlageprinzip).

Neben den unternehmenssteuerlichen Grundlagen werden zurzeit bekanntlich auch die Rechnungslegungsvorschriften des Schweizerischen Obligationenrechts einer grundlegenden Erneuerung unterzogen. Die neue Rechnungslegung zielt auf die nicht kotierten Unternehmen ab und erfasst alle Rechtsformen.1 Dabei wird die Latte für private Aktiengesellschaften, GmbHs und Genossenschaften höher gesetzt werden. Wie nachstehend noch zu zeigen sein wird, hat dies unmittelbare Auswirkungen auf die hier diskutierte Thematik des Kapitaleinlageprinzips.

Im Zentrum der Gesetzesnovelle steht der Beteiligungsinhaber. Die Qualifikation als Kapitaleinlage muss u.E. zwingend aus der Sicht des einlegenden Beteiligungsinhabers erfolgen, da ansonsten das Ziel, die Doppelbesteuerung der eingeschossenen Mittel zu vermeiden,2 nicht erreicht werden dürfte.

Bereits jetzt kann gesagt werden, dass der von den Steuerbehörden geforderte Nachweis betreffend die korrekte Ermittlung der Kapitaleinlagereserve eine zeitintensive Angelegenheit sein wird, die in der Praxis oft an der Tatsache scheitern dürfte, dass die im Handelsrecht geltende Aufbewahrungsfrist von Geschäftsunterlagen (Geschäftsbücher, Buchungsbelege und Geschäftskorrespondenz) zehn Jahre beträgt,3 die «rückwirkende steuerliche Anwendbarkeit» jedoch auf das Jahr 1997 zurückgeht, d.h. mehr als zehn Jahre beträgt.

In der Praxis können daher die Formulare 3 und 326 der Emissionsabgabe erste Indizien für allfällig dem Kapitaleinlageprinzip zugängliche Reserven sein. Bei Umstrukturierungen empfiehlt es sich, die Rulingschreiben bzw. die buchhalterischen Gegebenheiten im Detail nochmals zu studieren, um allfällige Agio-Reserven zu erkennen, die dem Kapitaleinlageprinzip zugänglich wären.

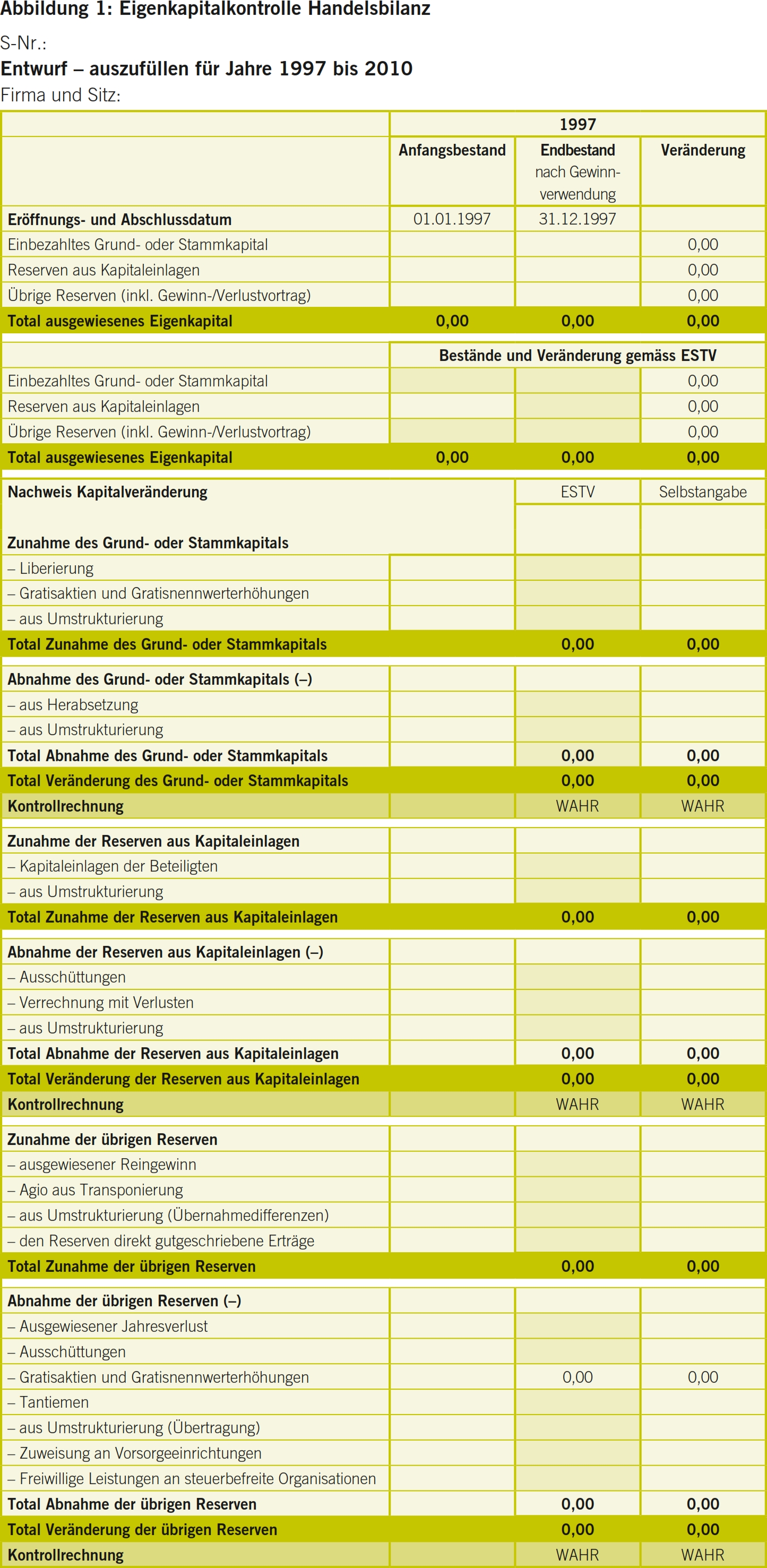

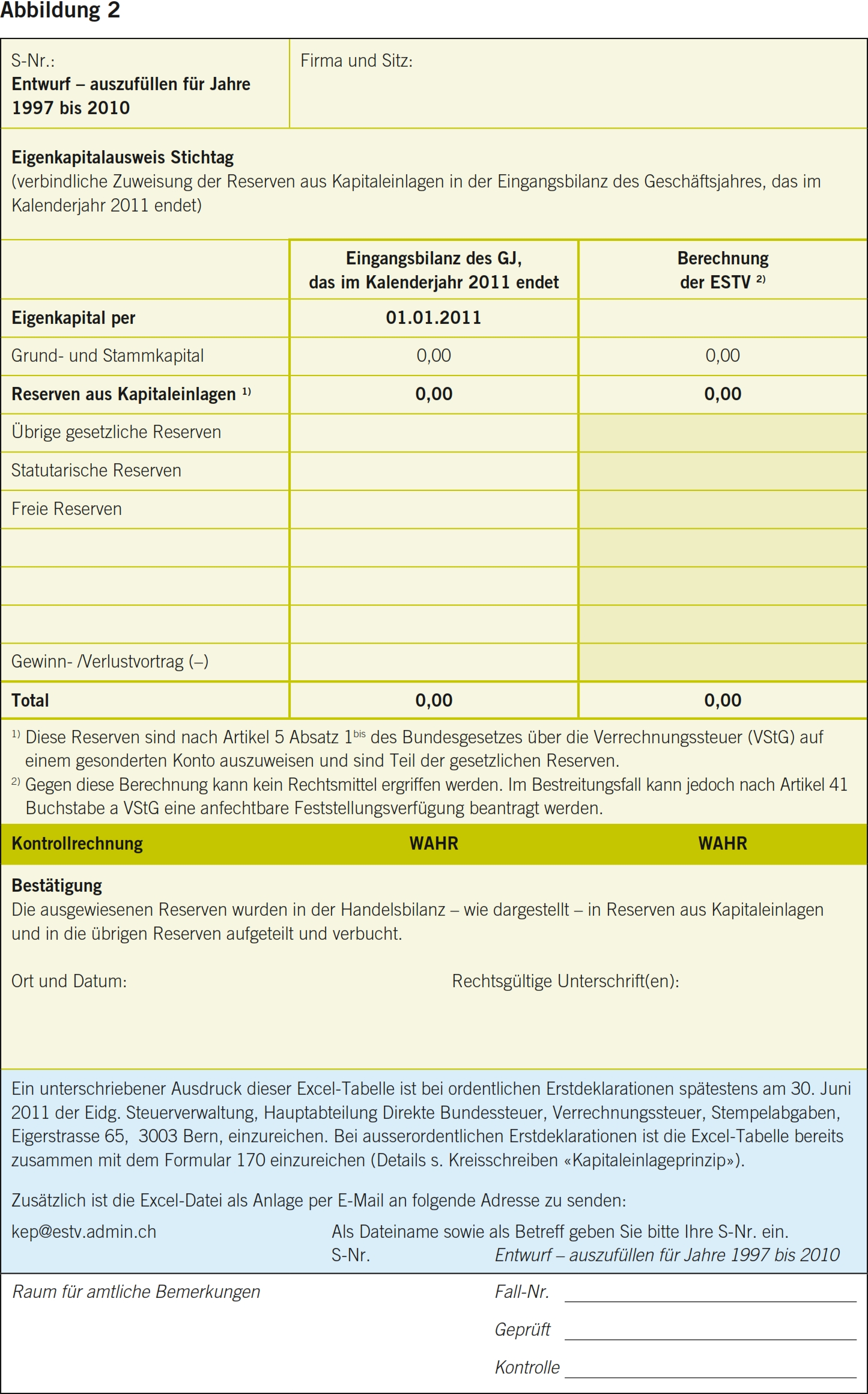

Das dem Entwurf des zu publizierenden Kreisschreibens beiliegende Formular 170 ist für die ordentliche Erstdeklaration bei Einführung des Kapitaleinlageprinzips betreffend die Kapitaleinlagen in der Zeit vom 1.1.1997 bis und mit Geschäftsjahr 2010 auszufüllen (vgl. dazu die Abbildungen 1 und 2). Dieses Formular ist bis spätestens am 30. Juni 2011 der Eidg. Steuerverwaltung (EStV), Hauptabteilung DVS, elek-tronisch (als Anlage per E-Mail)4 zu melden und anschliessend ein ausgedrucktes und unterzeichnetes Exemplar zusammen mit den erforderlichen Belegen der Eidg. Steuerverwaltung einzureichen.5

Für den Fall der Einlagen bzw. Bezüge in der Zeit vom 1.1.2011 (nach dem Jahresabschluss 2010) bis zum 30.6.2011 gilt ein aus-serordentliches Melde- / Einreichungsverfahren.6 Dieses sieht vor, dass sämtliche Veränderungen der Reserven aus Kapitaleinlagen in dieser Zeit innert 30 Tagen nach dem Beschluss, spätestens jedoch 30 Tage nach Einlage bzw. Bezug, der EStV zu melden sind.

Die jährliche, ordentliche Deklaration hat jeweils 30 Tage nach Genehmigung der Jahresrechnung unaufgefordert an die ESTV zu erfolgen. Gleichzeitig muss wiederum eine unterzeichnete Jahresrechnung, aus der die gebuchten Kapitaleinlagereserven ersichtlich sind, eingereicht werden.

Somit sind die im Rahmen der Unternehmenssteuerreform für KMU eingeführten «Erleichterungen» betreffend die Einreichung der Jahresrechnung (Art. 21 Verordnung über die Verrechnungssteuer) bereits wieder obsolet geworden, falls eine Reserve aus Kapitaleinlage geltend gemacht werden soll!

Die EStV überprüft die gemeldeten Reserven aus Kapitaleinlagen und teilt deren Bestand der Gesellschaft bzw. deren Vertreter mit. Gegen diese Mitteilung kann kein Rechtsmittel ergriffen werden. Im Bestreitungsfall besteht die Möglichkeit, eine Feststellungsverfügung gemäss Art. 41 Bst. a VStG zu beantragen.

Es bleibt zu hoffen, dass die für Unternehmen als sehr kurz zu bezeichnenden Einreichungsfristen im Sinne einer praktikablen Lösung vor der Publikation des definitiven Kreisschreibens noch korrigiert werden.

Im DBG und VStG wurden folgende Bestimmungen aufgenommen:

«Die Rückzahlung von Einlagen, Aufgeldern und Zuschüssen, die von den Inhabern der Beteiligungsrechte nach dem 31. Dezember 1996 geleistet worden sind, wird gleich behandelt wie die Rückzahlung von Grund- oder Stammkapital.»

«Zudem haben Kapitalgesellschaften und Genossenschaften das ihrer Veranlagung zur Gewinnsteuer dienende Eigenkapital am Ende der Steuerperiode oder der Steuerpflicht auszuweisen. Dieses besteht aus dem einbezahlten Grund- oder Stammkapital, den in der Handelsbilanz ausgewiesenen Einlagen, Aufgeldern und Zuschüssen im Sinne von Art. 20 Abs. 3, den offenen und den aus versteuertem Gewinn gebildeten stillen Reserven sowie aus jenem Teil des Fremdkapitals, dem wirtschaftlich die Bedeutung von Eigenkapital zukommt.»

«Die Rückzahlung von Einlagen, Aufgeldern und Zuschüssen, die von den Inhabern der Beteiligungsrechte nach dem 31. Dezember 1996 geleistet worden sind, wird gleich behandelt wie die Rückzahlung von Grund- oder Stammkapital, wenn die Einlagen, Aufgelder und Zuschüsse von der Kapitalgesellschaft oder Genossenschaft in der Handelsbilanz auf einem gesonderten Konto ausgewiesen werden und die Gesellschaft jede Veränderung auf diesem Konto der Eidgenössischen Steuerverwaltung meldet.»

Mit der vorliegenden Gesetzesnovelle wollte der Gesetzgeber die Kapitaleinlagen der Qualifikation nach dem Grund- oder Stammkapital gleichstellen, was unter dem Titel «was einmal Kapitaleinlage war, soll auch Kapitaleinlage bleiben» zusammengefasst werden kann.

Im Kreisschreiben werden nun aber verschiedene Definitionen «enger» gefasst und es wird sich weisen, ob diese Regelung einer gerichtlichen Überprüfung standhalten wird. Mit der Einführung des Kapitaleinlageprinzips geht im Schweizer Steuerrecht eine konzeptionelle Veränderung betreffend die Besteuerung von Vermögenserträgen einher. Bisher wurden sämtliche geldwerten Vorteile der Einkommenssteuer unterlegt, die nicht eine Rückzahlung von Stamm- oder Aktienkapital darstellten (Nennwertprinzip). Neu sollen sämtliche Einlagen, Zuschüsse oder Aufgelder der Beteiligungsrechtsinhaber steuerneutral zurückbezahlt werden können, da es sich dabei nicht um erwirtschaftete Gewinne handelt.7 Für die Qualifikation als Kapitaleinlage bleibt die steuerliche Behandlung auf der Ebene der Inhaber der Beteiligungsrechte unbeachtlich. Entscheidend ist einzig, dass eine Leistung vom Beteiligten stammt und sie handelsrechtlich korrekt verbucht wird. Demzufolge ist nicht massgeblich, ob eine Leistung aus dem Privat- oder dem Geschäftsvermögen oder von in- oder ausländischen Beteiligten stammt. Ebenso irrelevant ist, ob die übertragenen Vermögenswerte, wenn sie aus dem Geschäftsvermögensbereich stammen, zum Buch- oder Verkehrswert übertragen werden oder ob sie aus versteuerten oder unversteuerten Mitteln stammen.

Nachfolgend zwei Begriffe, welche durch das Bundesgericht noch präzisiert werden dürften:

- Zu erwähnen ist einmal das in Ziff. 2.1 des E-KS durch die EStV eingeführte Wort «direkt»8. Mit dem Wort «direkt» will die EStV sicherstellen, dass die einmal geleistete Einlage unmittelbar vom Aktionär geleistet worden ist. Das Erfordernis der «unmittelbar» durch den Beteiligungsrechtsinhaber geleisteten Einlagen, Zuschüsse oder Aufgelder wurde jedoch in der parlamentarischen Beratung ersatzlos gestrichen.9

- Zweitens kann aus dem Gesetzestext auch das Wort «offen» nicht entnommen werden. Aus der bundesrätlichen Botschaft10 geht zudem hervor, dass die Form der Kapitaleinlage nicht von Bedeutung sei: «... kann somit in allen Fällen, in denen Art. 60 Bst. a DBG oder Art. 24 Abs. 2 Bst. a StHG zum Tragen kommen und kein Nennwertkapital liberiert wird, eine Kapitaleinlage angenommen werden.»

Es lassen sich somit gute Gründe finden, um alle (offenen und verdeckten) Einlagen, die nicht zu Nennwertkapital führen, als Kapitaleinlagen zu bezeichnen. Als Beispiel sei an dieser Stelle auf den vom Bundesgericht beurteilten Fall einer nachträglich erfolgten Aufrechnungsbuchung bei einer Sacheinlage-Gründung hingewiesen (StR 57/2002, S. 392 ff., S. 547 ff.).

Jeder Beteiligte hat gemäss Art. 660 Abs. 1 OR Anspruch auf einen verhältnismässigen Anteil am Bilanzgewinn, soweit dieser nach dem Gesetz oder den Statuten zur Verteilung unter den Beteiligten bestimmt ist. Dieser Bilanzgewinn wird als Dividende an die Inhaber der Beteiligungsrechte ausgeschüttet. Dividenden dürfen nach Art. 675 Abs. 2 OR nur aus dem Bilanzgewinn und aus hierfür gebildeten Reserven ausgerichtet werden. Anlässlich der Generalversammlung ist zu entscheiden, zulasten welcher Reservekonten eine Dividende ausgerichtet werden soll. Nach dem Massgeblichkeitsprinzip ist für die steuerliche Beurteilung diesem Beschluss zu folgen. Probleme können sich u.a. bei Naturaldividenden ergeben. Die Generalversammlung hat keine Möglichkeit, Teile von Dividenden zulasten bestimmter Reserven zu beschliessen und andere Teile zulasten anderer Reserven. Das geltende OR schweigt sich über die Frage, ob die Generalversammlung zusammen mit dem Gewinnverwendungsbeschluss auch den Beschluss da-rüber zu fassen hat, welchen Reservekonti die Ausschüttungen zu belasten sind, aus. In der Praxis ist es i.d.R. der Verwaltungsrat, welcher beschliesst und beantragt.

Die Lösung11 im E-KS sieht vor,12 dass gestützt auf die effektive Verbuchung der Anteil, der aus den Kapitaleinlagereserven stammt, an der gesamten Reserveausschüttung ermittelt wird und auf sämtliche Dividendenausschüttungen anzuwenden ist. Im Sinne einer Praxisfestlegung hält das KS weiter fest, dass bei asymmetrischen Dividenden nur soweit Reserven aus Kapitaleinlagen zurückbezahlt werden können, wie diese dem proportionalen Anteil der Reserven aus Kapitaleinlagen an den gesamten Reserven entsprechen. Dies bedeutet, dass bei Dividenden auf Vorzugsaktien, bei welchen dem Vorzugsaktionär statutarisch vorab die eingebrachten Reserven aus Kapitaleinlagen zugewiesen werden, steuerlich entsprechend «gekürzt» werden müssen.

Interessant und im Sinne der Rechtsgleichheit als problematisch zu bezeichnen, ist die im E-KS vorgeschlagene Regelung betreffend die Handhabung bei Ausschüttungen ausländischer Gesellschaften. Hier sieht das Kreisschreiben vor, dass bei Ausschüttungen von ausländischen Gesellschaften ein gesonderter Ausweis der Reserven aus Kapitaleinlagen im Jahresabschluss beigebracht wird, da ansonsten diese Ausschüttungen als einkommenssteuerrelevant qualifiziert werden. Wie bereits erwähnt, ist dieser Vorschlag auch unter Berücksichtigung der ausländischen Rechnungslegungsvorschriften als kritisch zu betrachten.

Sind keine Reserven vorhanden, so ist ein Jahresverlust unter dem geltenden Rechnungslegungsrecht auf die neue Rechnung vorzutragen, mit der Folge, dass das Aktienkapital nicht mehr vollständig durch Aktiven gedeckt ist (Unterbilanz). Der Ausweis erfolgt in der Regel als Negativposten unter dem Eigenkapital. Grundsätzlich ist jedoch auch der Ausweis auf der Aktivseite als aktiver Berichtigungsposten möglich. Bestehen hingegen Reserven, kann ein Jahresverlust entweder den vorhandenen Reserven belastet werden oder auf die neue Rechnung vorgetragen werden.

Gemäss Entwurf zum neuen Aktien- und Rechnungslegungsrecht sieht Art. 674 Abs. 2 E-OR vor, dass anstelle der Verrechnung mit der gesetzlichen Gewinnreserve oder der gesetzlichen Kapitalreserve verbleibende Verluste auch teilweise oder ganz auf die neue Periode vorgetragen werden können.

Unter dem Nennwertprinzip bestand kein Anlass, sich zu überlegen, ob ein Jahresverlust mit den Reserven verrechnet oder auf die neue Rechnung vorgetragen werden sollte, da keine steuerfreie Rückzahlung von Reserven – egal welcher Art – möglich war.

Mit dem Wechsel zum Kapitaleinlageprinzip stellt sich nun aber genau diese Frage: Sollen Verluste mit der Kapitaleinlagereserve verrechnet werden (müssen) oder nicht? Wird die Reserve aus Kapitaleinlage definitiv vermindert oder kann die steuerfrei rückzahlbare Kapitaleinlage in der Steuerbilanz der Gesellschaft weitergeführt werden?

Der E-KS spricht sich für die erste Variante aus. Es wird festgehalten, dass Verluste, welche den Reserven aus Kapitaleinlagen belastet werden, diese Reserven definitiv vermindern. Werden die Verluste in der Handelsbilanz mit Reserven aus Kapitaleinlagen verrechnet, so führt dies auch in der Steuerbilanz zu einem definitiven Untergang der Reserven aus Kapitaleinlagen. Dies entspreche dem Massgeblichkeitsprinzip, so die ESTV.

Nachfolgend werden einige Gründe angeführt, warum die Verrechnung von Kapitaleinlagen mit Verlusten die ursprüngliche Qualifikation der Kapitaleinlagen nicht zu ändern vermag:

- Betrachtet man die neuen gesetzlichen Bestimmung von Art. 20 Abs. 3 DBG und Art. 5 Abs. 1bis VStG, fällt auf, dass sowohl die Botschaft als auch im Rahmen der parlamentarischen Diskussion die Leistung durch den Beteiligungsinhaber im Vordergrund stand und die steuerliche Beurteilung stets aus der Sicht des Kapitaleinlegers zu erfolgen habe. In der Botschaft wird dazu ausgeführt, dass eine Mehrfachbesteuerung des Vermögensertrags vermieden werden soll.13 Solange der Aktionär nur seine früher getätigten Kapitaleinlagen zurückerhalte, könne wirtschaftlich kein steuerbarer Vermögensertrag vorliegen, und zwar unabhängig davon, ob die Kapitalgesellschaft oder Genossenschaft diese früheren Kapitaleinlagen zwischenzeitlich mit Verlusten verrechnet und allenfalls wieder mit Gewinnen «aufgefüllt» habe oder nicht.

- Zum gleichen Schluss führt das Studium der Botschaft14 betreffend die ab dem 31. Dezember 1996 zu berücksichtigenden Kapitaleinlagen, «sofern aufgrund der Handelsbilanz Reserven und Gewinnvorträge in mindestens gleicher Höhe nachgewiesen werden». Damit wird implizit der «Auffülleffekt» zugelassen, nämlich die Verrechnung von früher geleisteten Kapitaleinlagen mit Verlusten und deren «Wiederauffüllung» mit späteren Gewinnen. Zwischenzeitliche Verrechnungen mit Verlusten oder andere Veränderungen sind somit unerheblich. Weiter ist auch darauf hinzuweisen, dass der Bundesrat in der Botschaft explizit die steuerfreie Rückzahlung der gesamten Kapitaleinlagen vorsah.15

- Eine andere Behandlung würde im Übrigen die Grundsätze der Besteuerung nach der wirtschaftlichen Leistungsfähigkeit und der Gleichbehandlung der Steuerpflichtigen verletzen.16

Es bleibt zu hoffen, dass die EStV hier dem klaren Willen des Gesetzgebers folgt. Andernfalls ist absehbar, dass sich diesbezüglich das Bundesgericht mit den entsprechenden Ausführungsvorschriften des KS beschäftigen wird.

Gestützt auf die aktuelle Fassung des KS ist es vorderhand ratsam, Verluste jeweils nur mit übrigen Reserven zu verrechnen und darüber hinaus noch bestehende Verluste auf die neue Rechnung vorzutragen.

Die zivilrechtliche Übertragung von Vermögenswerten durch die Inhaber von Beteiligungsrechten an eine Kapitalgesellschaft oder Genossenschaft erfolgt in der Regel zum Verkehrswert. Bringt der Beteiligte den Vermögenswert zu einem tieferen Wert als dem Verkehrswert ein, werden der Gesellschaft in verborgener Weise neue Eigenmittel zugeführt. Dies geschieht u.a. dadurch, dass der Beteiligungsinhaber auf eine adäquate Gegenleistung verzichtet.

Wie bereits in Punkt 4 aufgeführt, geht das E-KS davon aus, dass nur verbuchte und offen ausgewiesene Kapitaleinlagen der steuerneutralen Rückzahlung zugänglich sind (E-KS, Ziff. 2.1). Die in den Art. 20 Abs. 3 DBG und Art. 5 Abs. 1bis VstG formulierte Massgeblichkeit fordert den Ausweis auf einem gesonderten Konto in der Handelsbilanz. Nach dem Wortlaut von Gesetz und E-KS qualifizieren die verdeckten Kapitaleinlagen damit nicht als steuerfrei rückzahlbare Kapitaleinlagen.

In der Botschaft ging der Bundesrat davon aus, dass eine Kapitaleinlage vorübergehend auch nur in der Steuerbilanz ausgewiesen werden könne. Die Handelsbilanz sei jedoch möglichst unverzüglich anzupassen.17 Nach Untersander18 liegt die Lösung darin, dass die eingebrachten stillen Reserven in dem Zeitpunkt, in welchem sie handelsrechtlich aufgelöst werden, in ihrer Höhe dem Kapitaleinlagekonto gutgeschrieben werden. Die Auflösung erfolgt in diesem Fall anlässlich einer echten Realisation oder einer buchmässsigen Aufwertung zur Beseitigung einer Unterbilanz nach Art. 670 OR.

Die Lösung kann gemäss Altorfer / Altorfer aber auch im Geschäftsjahr, in welchem die verdeckte Kapitaleinlage geleistet wird, gefunden werden.19 In der Lehre20 wird mit überzeugenden Argumenten dargelegt, dass entweder der zwischen den Parteien vereinbarte Übernahmepreis oder der Verkehrswert der eingelegten Sache bilanziert wird. Dies entspricht auch der Buchführungspraxis21 und der Steuerpraxis22.

Die Praxis wird zeigen, ob die vom Bundesrat geforderte «möglichst unverzügliche» Anpassung der Handelsbilanz in dem Steuerjahr zu erfolgen hat, in dem die verdeckte Kapitaleinlage erfolgt, oder ob das Steuerrecht – dem Massgeblichkeitsprinzip folgend – auch eine Verbuchung auf dem gesonderten Kapitaleinlagekonto anlässlich einer späteren Realisation zulässt. Eichholzer23 und Hausmann / Bernegger24 vertreten die Auffassung, dass verdeckte Kapitaleinlagen – bei entsprechender Realisation mit Verbuchung – auch zu einem späteren Zeitpunkt als Kapitaleinlage qualifizieren.

In Art. 20a Abs. 1 lit. b DBG werden die Steuerfolgen der Übertragung einer Beteiligung von mindestens 5 Prozent am Grund- oder Stammkapital einer Kapitalgesellschaft oder Genossenschaft aus dem Privat- ins Geschäftsvermögen einer Personenunternehmung oder juristischen Person, an welcher der Veräusserer zu mindestens 50 Prozent beteiligt ist, geregelt. Soweit die gesamthaft erhaltene Gegenleistung den Nominalwert der übertragenen Beteiligung übersteigt, liegt im entsprechenden Umfang Ertrag aus beweglichem Vermögen vor.

Nach Art. 20 Abs. 3 DBG ist ab 1.1.2011 die Rückzahlung von Einlagen, Aufgeldern und Zuschüssen, die von den Inhabern der Beteiligungsrechte nach dem 31. Dezember 1996 geleistet worden sind, wie die Rückzahlung von Grund- oder Stammkapital steuerfrei. Die neue gesetzliche Bestimmung hat damit zur Folge, dass Einlagen im Sinne der «Agio-Lösung» zur Vermeidung einer Transponierung inskünftig steuerfrei zurückbezahlt werden können.

Wir haben es hier mit zwei konkurrenzierenden Normen zu tun und es fragt sich, wie die beiden neuen Gesetzesbestimmungen zueinander stehen. Der Wortlaut von Art. 20a Abs. 1 lit. b DBG war im Zeitpunkt der Inkraftsetzung systematisch korrekt und ist es heute noch, ab 1.1.2011 fehlt jedoch die Abstimmung zu Art. 20 Abs. 3 DBG.25 Festgehalten werden kann, dass es nicht die Absicht des Gesetzgebers war, mit Einführung des Kapitaleinlageprinzips die Transponierungstheorie abzuschaffen.

Unter dem Kapitaleinlageprinzip ist der Nennwertbegriff gemäss Art. 20a Abs. 1 lit. b DBG in Bezug auf die Festsetzung des steuerbaren Vermögensertrages weiter zu fassen: Als Ertrag aus beweglichem Vermögen im Sinne von Art. 20a Abs. 1 lit. b DBG gilt der Erlös, welcher den (einbezahlten) Nennwert zuzüglich der anteiligen Reserven aus Kapitaleinlagen der Gesellschaft oder Genossenschaft, deren Beteiligungsrechte übertragen werden, übersteigt.

Gemäss E-KS ist folgende steuerliche Behandlung vorgesehen: Wird die Beteiligung zu einem Wert übertragen, welcher den Nennwert zuzüglich der anteiligen Reserven aus Kapitaleinlagen übersteigt, und wird dieser Mehrwert dem Nominalkapital und / oder den Reserven der übernehmenden Gesellschaft gutgeschrieben, ergeben sich je nach Verbuchung unterschiedliche Steuerfolgen:

- Wird der Mehrwert dem Nominalkapital und / oder den Reserven aus Kapitaleinlagen gutgeschrieben, ist beim Einleger die Zunahme des Nominalkapitals und der Reserven aus Kapitaleinlagen als Ertrag aus beweglichem Vermögen gem. Art. 20a Abs. 1 lit. b DBG i.V.m. Art. 20 Abs. 3 DBG steuerbar (Kapitaleinlagen sind dem Grund- oder Stammkapital gleichgestellt).

- Wird der Mehrwert den übrigen Reserven gutgeschrieben, bleibt die latente Ausschüttungslast erhalten und die Übertragung ist steuerneutral.

Für sämtliche Beteiligungsübertragungen vor dem 1. Januar 1997 qualifiziert der Ausweis des gesamten über dem Nennwert liegenden Mehrwertes als übrige Reserven.

Bei der indirekten Teilliquidation erfolgt gemäss Art. 20a Abs. 1 DBG eine Besteuerung des Erlöses aus dem Verkauf von Beteiligungsrechten, sofern innert fünf Jahren nach der Übertragung handelsrechtlich ausschüttungsfähige, nicht betriebsnotwendige Substanz aus der übertragenen Kapitalgesellschaft an die Käufergesellschaft ausgeschüttet wird.

Analog zu Punkt 5.4 erweist sich mit der Einführung des Kapitaleinlageprinzips diese gesetzliche Norm als auslegungsbedürftig. Auch beim Tatbestand der indirekten Teilliquidation ist der Wortlaut gemäss Art. 20a Abs. 1 DBG mit dem neuen Artikel 20 Abs. 3 DBG nicht abgestimmt.

Gemäss E-KS richtet sich die Besteuerung des Vermögensertrages aus einer indirekten Teilliquidation nach der Verbuchung der Ausschüttung in der Kapitalgesellschaft oder Genossenschaft, deren Beteiligungsrechte verkauft worden sind. Massgebend ist, zulasten welcher Reservekonti die Ausschüttung verbucht wird. Wird anlässlich einer Substanzdividende das Kapitaleinlagekonto belastet, bleibt die Ausschüttung steuerfrei.

Die Übertragung einer Personengesellschaft auf eine juristische Person gemäss Art. 19 Abs. 1 lit. b DBG wird handelsrechtlich als Sacheinlagegründung behandelt. Ein Teil oder der ganze Aktivenüberschuss bei der Personenunternehmung wird dabei dem Eigenkapital der juristischen Person gutgeschrieben, welches sich aus dem Aktien- resp. Stammkapital und den Reserven zusammensetzt.

Die Folgen unter dem Kapitaleinlageprinzip entsprechen denjenigen bei offenen und verdeckten Kapitaleinlagen (vgl. Punkt 5.3). Der eingebrachte Aktivenüberschuss, welcher den offenen Reserven gutgeschrieben wird, qualifizert gemäss E-KS als Kapitaleinlagen im Sinne von Art. 20 Abs. 3 DBG und Art. 5 Abs. 1bis DBG.

Werden die Aktien innert fünf Jahren nach der Übertragung der Personenunternehmung auf eine juristische Person zu einem über dem übertragenen steuerlichen Eigenkapital liegenden Preis veräussert, erfolgt nachträglich eine Besteuerung der stillen Reserven nach den Art. 151 – 153 DBG (Art. 19 Abs. 2 DBG). Hier stellt sich die Frage, ob die nachträgliche Besteuerung der stillen Reserven im Rahmen von besteuerten stillen Reserven bei der Kapitalgesellschaft als Reserven aus Kapitaleinlagen betrachtet werden können.

Obwohl die besteuerten stillen Reserven Eigenkapitalcharakter haben, scheitert es für die Geltendmachung als Kapitaleinlagereserven am Erfordernis der Verbuchung. Das E-KS führt diesbezüglich aus, dass für solche Sperrfristverletzungen mit Nachbesteuerung der stillen Reserven keine Reserven aus Kapitaleinlagen gebildet werden können.

Mit der Einführung der steuerfreien Rückzahlung von Kapitaleinlagen wird in der Schweiz ein seit Langem gefordertes Postulat umgesetzt. Damit verbunden ist ein steuersystematisches Umdenken. Die Eidg. Steuerverwaltung hat mit dem Kreisschreiben «Eckwerte» gesetzt, die zwar aus Sicht des Fiskus verständlich sind, jedoch nach Ansicht der Autoren nicht in allen Belangen der in der Botschaft zum Ausdruck gebrachten Absicht entsprechen. Im Lichte der verfassungskonformen Legiferierung liegt der Schluss nahe, dass der Gesetzgeber – wie bei der Revision des MWStG – auch hier gut daran getan hätte, die Grundzüge des steuersystematisch als Neuland zu bezeichnenden Kapitaleinlageprinzipes in einer Verordnung zu regeln, anstatt die Steuerverwaltung mit der Ausarbeitung eines Kreisschreibens zu betrauen, welches in einigen Teilen den gesetzgeberisch gewollten Freiraum nicht oder nur teilweise ausschöpft.

- Der 32. Titel des OR «Kaufmännische Buchführung und Rechnungslegung» soll neu für alle Unternehmen gelten, Art. 957 Abs. 1 E-OR 2009.

- Botschaft zur Änderung des Obligationenrechts, BBl Nr. 11, 18.3.2008, S. 1659.

- Art. 962 OR.

- kep@estv.admin.ch.

- Entwurf Kreisschreiben (E-KS, Version 7.0), Ziff. 7.3. b.

- E-KS (Version 7.0), Ziff. 7.3. c.

- Der Bundesrat führte dazu in der Botschaft zum UStR II, BBl Nr. 31, 9.8.2005 (S. 4762 f. und 4859) aus, dass der Übergang vom Nennwert- zum Kapitaleinlageprinzip die steuerfreie Rückzahlung der gesamten Kapitaleinlagen einschliesslich des bisher steuerbaren Agios ermöglicht. Steuersystematisch ist dies folgerichtig, da es sich beim Agio um eingebrachtes Kapital und nicht um erwirtschaftete Gewinne handelt.

- «Als Kapitaleinlagen im Sinne von Artikel 20 Abs. 3 DBG … gelten Einlagen, Aufgelder und Zuschüsse, welche direkt von Inhabern der Beteiligungsrechte geleistet wurden …».

- Amtl. Bull., SR 2006, S. 439 f.

- BBl 2005, S. 4802.

- Altorfer / Altorfer in ST 2009/5, S. 318.

- E-KS, Ziff. 4.1.

- Botschaft S. 4845.

- Botschaft S. 4802.

- Botschaft, S. 4762 f. und 4859: «Der Übergang vom Nennwert- zum Kapitaleinlageprinzip ermöglicht die steuerfreie Rückzahlung der gesamten Kapitaleinlagen einschliesslich des bisher steuerbaren Agios. Steuersystematisch ist dies folgerichtig, da es sich beim Agio um eingebrachtes Kapital und nicht um erwirtschaftete Gewinne handelt. Von daher ist die Steuerfreiheit der Rückzahlung der gesamten Kapitaleinlage geboten …».

- Die Botschaft (S. 4859 f.) spricht in Bezug auf die Steuergerechtigkeit die bisher sachgemäss nicht begründete Ungleichbehandlung von Nennwert und Agio an. Die Botschaft spricht Klartext: «Der Übergang zum Kapitaleinlageprinzip ermöglicht die steuerfreie Rückzahlung der gesamten Kapitaleinlagen.» Von einer Verrechnung mit Verlusten ist keine Rede.

- Botschaft, S. 4802; gl. Meinung: Altorfer / Altorfer, ST 2009/5, S. 309.

- Untersander Olivier, Kapitalrückzahlungsprinzip im schweizerischen Steuerrecht, Zürich 2003, S. 49, 76.

- Altorfer / Altorfer in ST 2009/5, S. 310.

- Gurtner Perter, StR 2002, 550 ff.; Reich Markus, ASA 54, S. 627 f.

- HWP, Ziff. 7.15142.

- BGer 11.3.2002 in StE 2002 B 72.13 1 Nr. 3; Agner / Jung / Steinmann, Art. 60 DBG N. 1; Gurtner, StR 2002, S. 547 ff.

- Eichholzer Michael, Masterabeit MAS Master of Advanced Studies FH in Taxation, 2010, S. 19.

- Hausmann / Bernegger, StR 2010/5, S. 368.

- Altorfer / Altorfer in ST 2009/5, S. 320.