Die Kriterien der indirekten Teilliquidation sind seit der UStR II steuergesetzlich geregelt damit Grundlage zur Bestimmung wann eine solche vorliegt bzw. wie sie vermieden werden kann. Der Autor zeigt in seinem Beitrag, wie sich die steuergesetzliche Definition seit ihrer Inkraftsetzung praktisch umgesetzt hat und welche objektiven Kriterien unverzichtbare Grundlage zur Vermeidung der indirekten Teilliquidation bilden sowie welchen Merkmalen ein gestalterischer Spielraum innewohnt.

Die Kriterien der indirekten Teilliquidation sind seit der UStR II steuergesetzlich geregelt für den Bund und die Kantone und damit Grundlage zur Bestimmung wann eine solche vorliegt bzw. wie sie vermieden werden kann.

Der Autor zeigt in seinem Beitrag, wie sich die steuergesetzliche Definition seit ihrer Inkraftsetzung praktisch umgesetzt hat und welche objektiven Kriterien unverzichtbare Grundlage zur Vermeidung der indirekten Teilliquidation bilden im Sinne der Conditio sine qua non und welchen Merkmalen ein gestalterischer Spielraum innewohnt, wobei auch bei diesen mittels einer mathematischen Formel bzw. Gleichung ein objektiver Grenzwert bestimmt wird.

Anhand besagter Formel bzw. Gleichung wird der Schwerpunkt der Betrachtung mittels verschiedener Fallkonstellationen auf die zahlenmässige Gestaltung gelegt und daraus folgend Regeln zur Vermeidung der indirekten Teilliquidation entwickelt, die letztlich auch für die Formulierung von Steuerrulings und die damit erfolgten Anträge entscheidend sind.

Die indirekte Teilliquidation blickt auf eine langjährige, bewegte Entwicklung zurück und hat ihren vorläufigen Höhepunkt in der beim Bund am 1. Januar 2007 und im StHG und damit in den Kantonen am 1. Januar 2008 in Kraft getretenen gesetzlichen Regelung erreicht. In der Folge wird deshalb die indirekte Teilliquidation in einem kurzen Entwicklungsüberblick, wie sie vor der gesetzlichen Regelung bestanden hat, und vertieft aufgrund der neuen gesetzlichen Regelung dargestellt.

Im Zentrum der indirekten Teilliquidation stehen Kapitalunternehmen (umfassend Kapitalgesellschaften und Genossenschaften) mit nicht betriebsnotwendiger Substanz, wie überhöhten flüssigen Mitteln, Wertschriften oder (Kapitalanlage-)Liegenschaften, deren Beteiligungsrechte von natürlichen Personen, welche diese im Privatvermögen halten, an andere natürliche Personen, welche die Beteiligungsrechte ins Geschäftsvermögen übernehmen oder an Kapitalunternehmen veräussert werden und deren Kaufpreis unter Mitwirkung des Übergebers ganz oder teilweise aus Mitteln des erworbenen Kapitalunternehmens durch Ausschüttung dessen nicht betriebsnotwendiger Substanz finanziert wird, wobei Mitwirkung des Übergebers vorliegt, wenn dieser weiss oder wissen muss, dass der Gesellschaft zwecks Finanzierung des Kaufpreises Mittel entnommen und nicht wieder zugeführt werden.1, 2

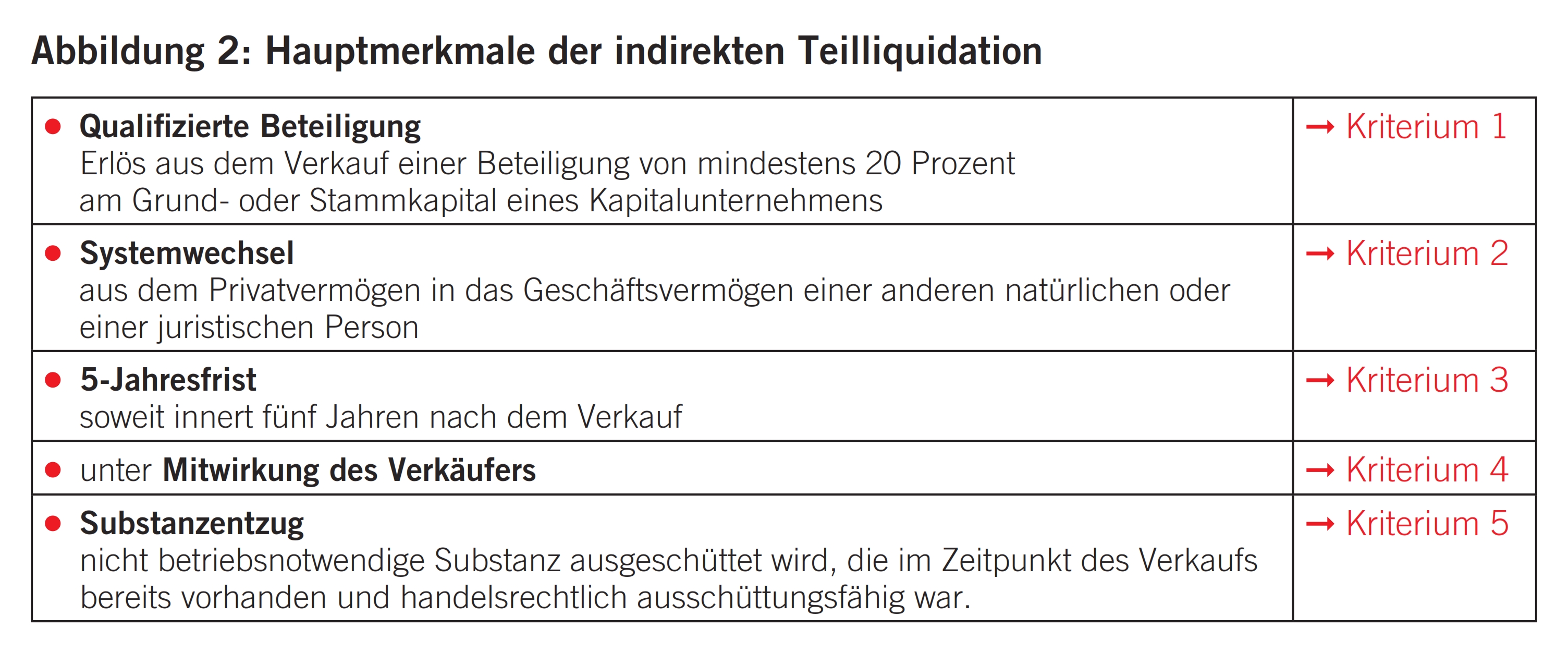

Zusammengefasst manifestiert sich die indirekte Teilliquidation anhand folgender Hauptmerkmale:3

- Systemwechsel von Privat- zu Geschäftsvermögen4

- Substanzentzug5

- Mitwirkung des Übergebers6

- Bemessung des Vermögensertrags

Sind die ersten drei Voraussetzungen erfüllt, erzielt der Übergeber, der die Beteiligungsrechte des Kapitalunternehmens im Privatvermögen hält, nicht mehr vollumfänglich einen steuerfreien Kapitalgewinn aus der Veräusserungder Beteiligungsrechte, sondern zumindest teilweise, nämlich im Umfang des Substanzentzugs aus dem Kapitalunternehmen, maximal aber in der Differenz zwischen Erlös für die und Nennwert der Beteiligungsrechte, einen einkommenssteuerpflichtigen Vermögensertrag.7 Eine Steuerumgehung wird für die Erfüllung einer indirekten Teilliquidation wegen der gesetzlichen Regelung nicht (mehr) vorausgesetzt, wobei die Mitwirkung des Verkäufers letztlich auf einem Steuerumgehungsvorwurf basiert.8

Grundlage der indirekten Teilliquidation ist, dass der Übernehmer, wenn er eine natürliche Person oder ein Kapitalunternehmen ist, bei der bzw. bei dem die übernommene Beteiligung am Kapitalunternehmen Geschäftsvermögen bildet, Ausschüttungen aus dem Kapitalunternehmen steuerfrei vornehmen kann. Als natürliche Person mit der Beteiligung im Geschäftsvermögen kann der Übernehmer zur Kompensation des Beteiligungsertrags die Beteiligung, insoweit die Voraussetzungen gegeben sind, entsprechend abschreiben und als Kapitalunternehmen den Beteiligungsabzug bzw. das Holdingprivileg in Anspruch nehmen.9, 10, 11

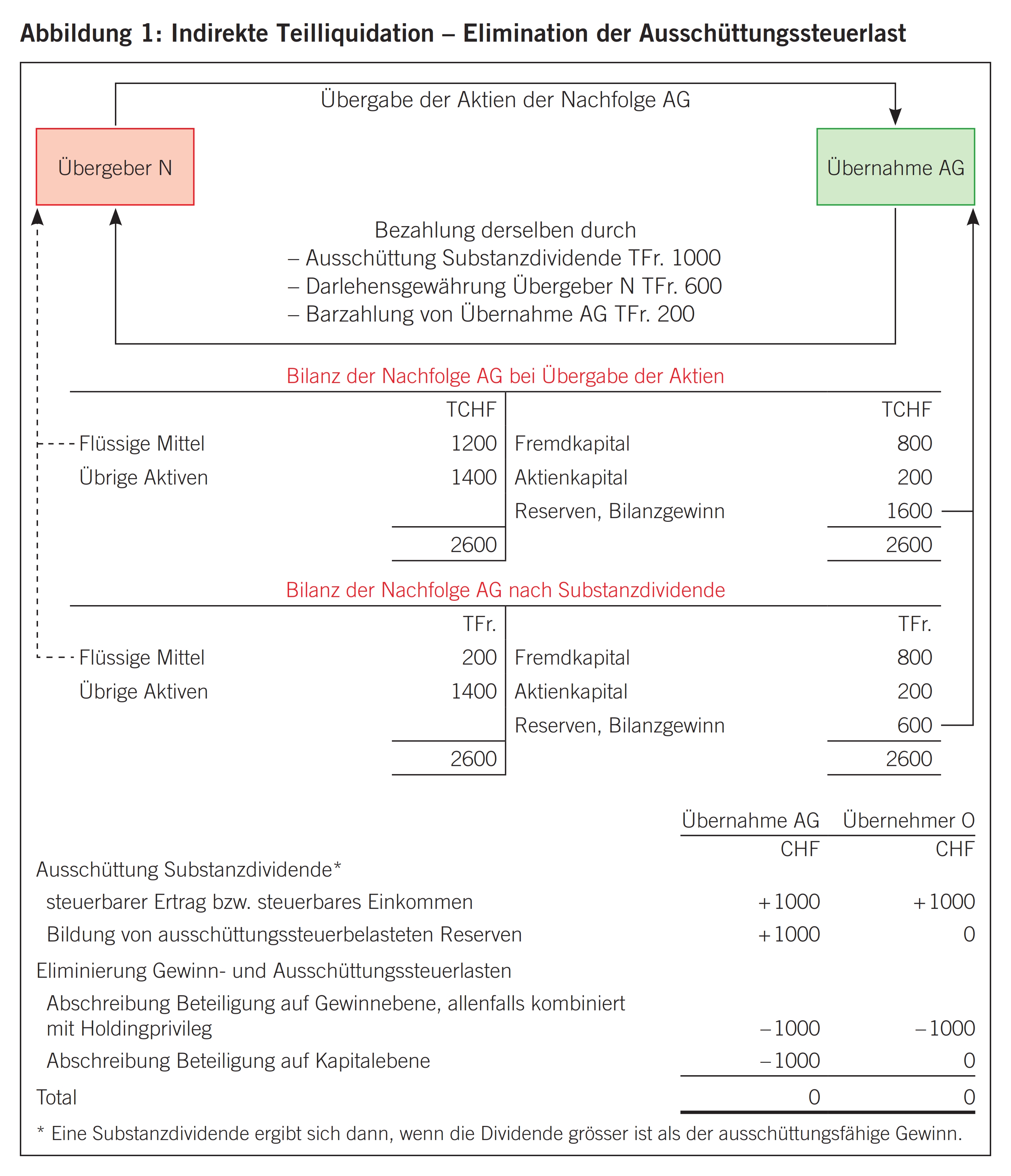

Das die Beteiligung übernehmende Kapitalunternehmen muss indessen in einem weiteren Schritt die Beteiligung, analog wie die übernehmende natürliche Person, abschreiben, um die nach dem Beteiligungsabzug verbleibende Ausschüttungssteuerlast zu eliminieren.12 Das nachfolgende Beispiel verdeutlicht diese Funktion der Abschreibung.

Die Nachfolge AG hat nichtbetriebliche Flüssige Mittel von TFr. 1000. Der Alleinaktionär und Übergeber N verkauft alle seine Aktien an die erst neu gegründete Übernahme AG, deren Alleinaktionär Übernehmer O ist, zum Preis von TFr. 1800. Um den Kaufpreis finanzieren zu können, vereinbaren die Parteien, dass die Übernahme AG aus der Nachfolge AG eine Substanzdividende von TFr. 1000 bezieht, TFr. 200 aus eigenen Mitteln aufbringt und den Rest von TFr. 600 von N gestundet bekommt. Variante: Übernehmer O übernimmt die Beteiligung an der Nachfolge AG als natürliche Person und erklärt die Beteiligung zu Geschäftsvermögen.

Zur Lösung siehe Abbildung 1.

Im Verlauf der Entwicklung der indirekten Teilliquidation hat die Rechtsprechung die konkreten Sachverhaltskriterien, die zu einer Besteuerung als indirekte Teilliquidation führen, laufend verfeinert und ausgeweitet.13 Ihren Höhepunkt erreicht die indirekte Teilliquidation mit dem Urteil des Bundesgerichts vom 11. Juni 2004,14 wonach es keine Rolle spielt, ob die dem Veräusserer auszahlbaren Mittel aus der bereits erwirtschafteten Substanz oder aus noch zu erwirtschaftenden Erträgen zufliessen. Nicht entscheidend ist demnach auch die in der Lehre bestehende Auffassung, dass höchstens die Besteuerung der bis zur Veräusserung erwirtschafteten und innert kurzer Zeit, d. h. maximal fünf Jahre, entzogenen Substanz in Betracht fallen könne.15 Allein entscheidend ist diesbezüglich hingegen für das Bundesgericht, ob die Bezahlung des Kaufpreises der Beteiligung bzw. die Rückzahlung des Darlehens an den Übergeber aus Mitteln der übernommenen Gesellschaft überhaupt erfolgt, d. h. ob wirtschaftlich auf deren Substanz zurückgegriffen wird, und nicht, ob diese Substanz bereits verfügbar ist oder wann der Zugriff geschieht.16

Diese Bundesgerichtspraxis für die direkte Bundessteuer hat in Anbetracht dessen, dass mit ihr die auch volkswirtschaftlich sehr wichtige Unternehmensnachfolge bei kleinen und mittleren Unternehmen vor allem dann, wenn sich auch der Kanton, in welchem der Übergeber steuerpflichtig ist, dieser Bundesgerichtspraxis anschliesst, obschon die Kantone bezüglich ihrem Steuerrecht frei gewesen sind, auch einen anderen Weg einzuschlagen, einschneidend erschwert oder gar verunmöglicht wird, bei den Betroffenen, insbesondere den Übergebern von Kapitalunternehmen, aber auch in der Lehre zu massiven Protesten geführt17 und mehrere parlamentarische Vorstösse, die eine gesetzliche Regelung der indirekten Teilliquidation gefordert haben, ausgelöst.18

Der Gesetzgeber hat diese untragbare Situation erkannt und im Rahmen der Unternehmenssteuerreform II mit dem Ziel, die indirekte Teilliquidation gesetzlich zu erfassen, darauf reagiert. Mit Botschaft vom 22. Juni 2005 zum Bundesgesetz über die Verbesserung der steuerlichen Rahmenbedingungen für unternehmerische Tätigkeiten und Investitionen (Unternehmenssteuerreformgesetz II)19 hat der Bundesrat dem Bundesparlament eine entsprechende Gesetzesvorlage unterbreitet. Diese wurde seither von diesem in verschiedenen Sessionen beraten und bereinigt.

Aufgrund der Dringlichkeit einer gesetzlichen Regelung der indirekten Teilliquidation und der Transponierung hat die WAK-S im Januar 2006 beschlossen, die Bereiche indirekte Teilliquidation und Transponierung aus der Vorlage zu lösen, mit dem Ziel, dass die eidg. Räte bereits in der Sommersession 2006 darüber abstimmen können. Infolgedessen haben National- und Ständerat in der Schlussabstimmung vom 23. Juni 2006 dem Bundesgesetz über dringende Anpassungen bei der Unternehmensbesteuerung20 mit den bereinigten Bestimmungen zum Bundesgesetz über die direkte Bundessteuer und zum Bundesgesetz über die Harmonisierung der direkten Steuern der Kantone und Gemeinden für die indirekte Teilliquidation und die Transponierung zugestimmt.

Der Gesetzestext für die indirekte Teilliquidation gemäss Art. 20a Abs. 1 Bst. a und Abs. 2 DBG bzw. dem wortgleichen Art. 7a Abs. 1 Bst. a und Abs. 2 StHG lautet wie folgt:21

Art. 20a DBG

- Als Ertrag aus beweglichem Vermögen imSinne von Art. 20 Abs. 1 Bst. c gilt auch

a. der Erlös aus dem Verkauf einer Beteiligung von mindestens 20 Prozent am Grund- oder Stammkapital einer Kapitalgesellschaft oder Genossenschaft aus dem Privatvermögen in das Geschäftsvermögen einer anderen natürlichen oder einer juristischen Person, soweit innert fünf Jahren nach dem Verkauf, unter Mitwirkung des Verkäufers, nicht betriebsnotwendige Substanz ausgeschüttet wird, die im Zeitpunkt des Verkaufs bereits vorhanden und handelsrechtlich ausschüttungsfähig war; dies gilt sinngemäss auch, wenn innert fünf Jahren mehrere Beteiligte eine solche Beteiligung gemeinsam verkaufen oder Beteiligungen von insgesamt mindestens 20 Prozent verkauft werden; ausgeschüttete Substanz wird beim Verkäufer gegebenenfalls im Verfahren nach den Art. 151 Abs. 1, 152 und 153 nachträglich besteuert.

b. … - Mitwirkung im Sinne von Abs. 1 Bst. a liegt vor, wenn der Verkäufer weiss oder wissen muss, dass der Gesellschaft zwecks Finanzierung des Kaufpreises Mittel entnommen und nicht wieder zugeführt werden.

Die gesetzliche Bestimmung zur indirekten Teilliquidation zeigt die identischen Hauptmerkmale, wie sie bereits bis anhin in der herrschenden Lehre und Praxis bestanden haben.22

Wie in Abbildung 2 dargestellt, zeigen sich folgende Hauptmerkmale der indirekten Teilliquidation.

Bezüglich dieser Hauptmerkmale der indirekten Teilliquidation stimmen Rechtsprechung des Bundesgerichts und neue gesetzliche Regelung überein. Hinsichtlich des Inhalts dieser Merkmale zeigen sich indessen gewisse Unterschiede. In der Folge werden die Merkmale gemäss Rechtsprechung des Bundesgerichts und neuer gesetzlicher Regelung verglichen und die neuen Bestimmungen analysiert und beurteilt.

Damit eine indirekte Teilliquidation gegeben ist, wird vorausgesetzt, dass die oben erwähnten Kriterien 1, 2 und 3 erfüllt sind.

Es wird eine Beteiligung von mindestens 20 % vom Privatvermögen des Übergebers ins Geschäftsvermögen des Übernehmers veräussert, und es findet innert der Fünfjahresfrist eine Substanzentnahme statt.

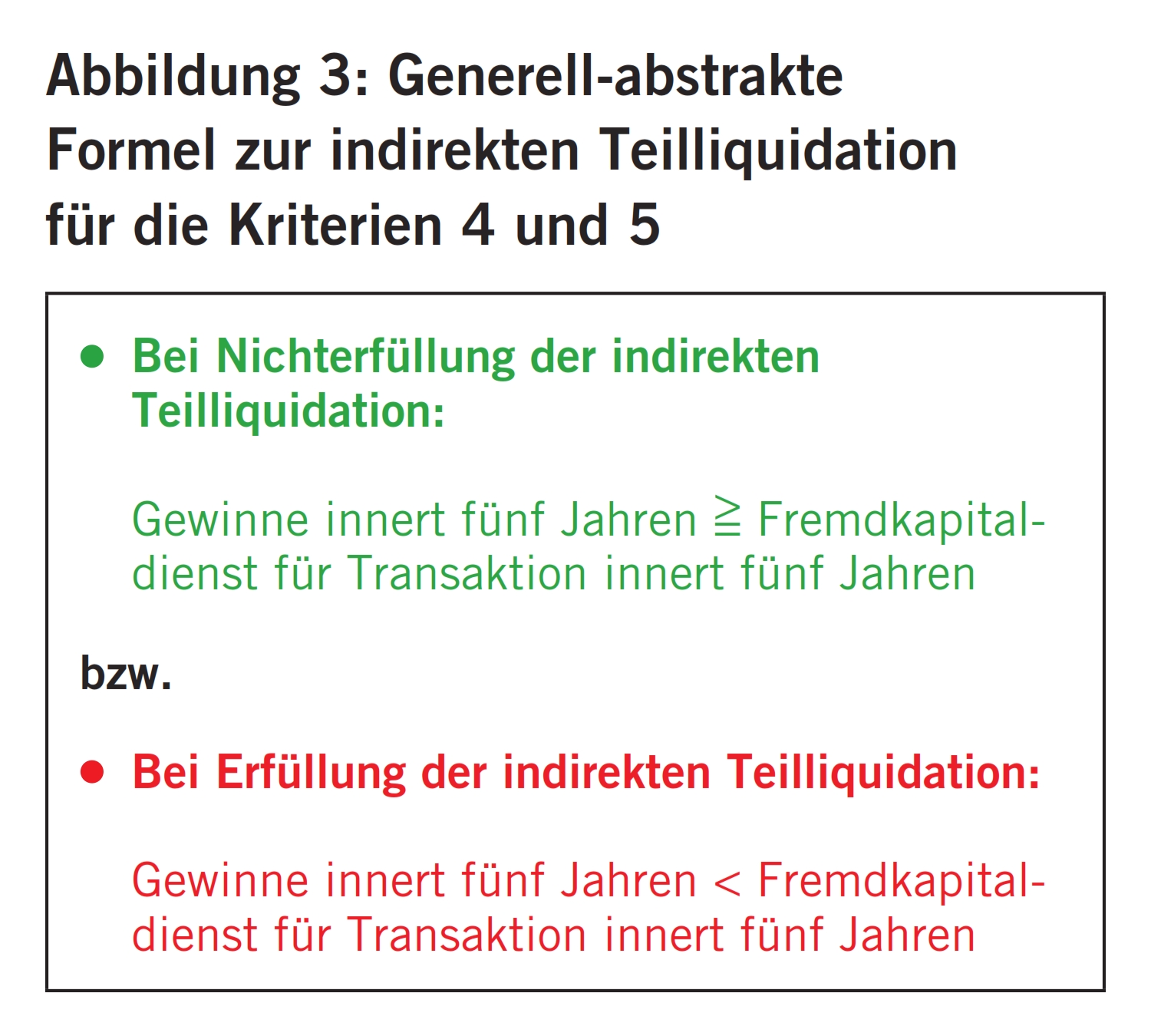

Die Kriterien 4 und 5, namentlich die Mitwirkung des Übergebers und die Entnahme vorbestehender Substanz, werden in der Praxis nicht anhand einer wortgetreuen Prüfung bestimmt, sondern mittels der generellen Formel in Abbildung 3.

Im Folgenden werden die Kriterien näher dargestellt und insbesondere die Formel aus Abbildung 3 anhand von Fällen eingehend erläutert.

Unter Verkauf einer Beteiligung gemäss der Bestimmung zur indirekten Teilliquidation ist der Verkauf im zivilrechtlichen Sinn zu verstehen.23

Nur der Verkauf einer qualifizierten Beteiligung von mindestens 20 Prozent am Grund- oder Stammkapital eines Kapitalunternehmens fällt unter die neue Bestimmung zur indirekten Teilliquidation. Dabei ist Folgendes zu beachten:

- Relevant sind nur Verkäufe durch in der Schweiz unbeschränkt steuerpflichtige natürliche Personen, die beim ersten Verkauf mindestens 20 Prozent dieser Beteiligungsrechte im Privatvermögen gehalten haben.24

- Werden die Beteiligungsrechte zeitlich gestaffelt verkauft, so fallen alle Verkäufe unter die neue Bestimmung, sobald innerhalb von fünf Jahren seit dem ersten Verkauf insgesamt mindestens 20 Prozent veräussert werden.25

X hält 30 Prozent der Beteiligungsrechte an der X AG in seinem Privatvermögen. Er veräussert zeitlich gestaffelt seine Beteiligung an die Übernahme AG wie folgt:

- im ersten Jahr 10 Prozent

- im zweiten Jahr 10 Prozent

- im sechsten Jahr 10 Prozent

Der Einkommensbesteuerung unterliegen die beiden ersten Tranchen, weil sie zusammen 20 Prozent innert fünf Jahren seit dem ersten Verkauf ausmachen.

- Entsprechend erfolgt eine Einkommensbesteuerung für den Fall, dass ein gemeinsamer Verkauf von Beteiligungsrechten aus dem Privatvermögen durch mehrere Beteiligte entweder gleichzeitig oder zeitlich gestaffelt erfolgt. Um einen gemeinsamen gleichzeitigen Verkauf handelt es sich, wenn mehrere in der Schweiz unbeschränkt steuerpflichtige natürliche Personen gleichzeitig an den Erwerber veräussern und alle veräusserten Beteiligungsrechte dieser Personen zusammen mindestens 20 Prozent am Grund- oder Stammkapital der Zielgesellschaft ausmachen. Erfolgt ein gemeinsamer Verkauf durch mehrere Verkäufer zeitlich gestaffelt, so stellt jeder einzelne dieser Verkäufe einen qualifizierten Verkauf dar, sobald insgesamt innerhalb von fünf Jahren mindestens 20 Prozent am Grund- oder Stammkapital der Zielgesellschaft veräussert worden sind.26 Entscheidend ist zudem, dass ein gemeinsamer Verkauf nur dann vorliegt, wenn eine gemeinsame Willensbildung vorliegt.27

A, B und C halten zusammen 45 Prozent der Beteiligungsrechte an der X AG in ihrem Privatvermögen. Sie veräussern gemeinsam gleichzeitig, alternativ zeitlich gestaffelt, ihre Beteiligungen von je 15 Prozent an die Übernahme AG wie folgt:

- im ersten Jahr A, B, C 45 Prozent

Alternativ:

- im ersten Jahr A 15 Prozent

- im zweiten Jahr B 15 Prozent

- im dritten Jahr C 15 Prozent

Der Einkommensbesteuerung bei A, B und C unterliegen die gesamten 45 Prozent im Fall der gemeinsamen und gleichzeitigen Veräusserung der Beteiligungsrechte, weil diese 20 Prozent erreicht bzw. überschreitet und innert fünf Jahren erfolgt. Im Fall der zwar gemeinsamen, aber zeitlich gestaffelten Veräusserung der drei Beteiligungstranchen von A, B und C unterliegen die beiden ersten Tranchen von A und B der Einkommensbesteuerung, weil sie zusammen 20 Prozent innert fünf Jahren seit dem ersten Verkauf erreichen bzw. überschreiten.

Der Systemwechsel mit Veräusserung einer Beteiligung aus dem Privatvermögen einer natürlichen Person in das Geschäftsvermögen einer anderen natürlichen Person oder in das Vermögen einer juristischen Person, für welche das Buchwertprinzip gilt, ist für die indirekte Teilliquidation begriffsnotwendig und infolgedessen zentrales Merkmal sowohl bei der Rechtsprechung des Bundesgerichts28 als auch bei der steuergesetzlichen Regelung.

Konkret bedeutet dies, dass die Beteiligung beim Übergeber als natürliche Person Privatvermögen darstellt und beim Übernehmer als natürliche Person ganz oder vorwiegend der selbständigen Erwerbstätigkeit dient oder der Übernehmer als natürliche Person die Beteiligung im Zeitpunkt ihres Erwerbs zu Geschäftsvermögen erklärt.29, 30

Möglich ist auch, dass der Übernehmer als natürliche Person für den Erwerb der Beteiligung ein Finanzierungskapitalunternehmen, m. a. W. eine Akquisitionsgesellschaft bzw. -holding, gründet, welches die Beteiligung erwirbt oder dass der Übernehmer bereits ein Kapitalunternehmen ist.

Gemäss Rechtsprechung des Bundesgerichts bis zum 11. Juni 2004 zeigt sich ein Substanzentzug beim veräusserten Kapitalunternehmen kurze Zeit nach dem Erwerb der Beteiligung durch den Übernehmer vor allem durch Ausrichtung einer Substanzdividende, eine Darlehensgewährung seitens des übernommenen Kapitalunternehmens ohne reellen Gegenwert, die Übernahme eines bestehenden Gesellschafterdarlehens bzw. von Sicherheiten des übernommenen Kapitalunternehmens, bspw. durch Verpfändung von dessen Aktiven, oder eine Fusion zwischen Übernehmer und übernommenem Kapitalunternehmen.31

Mit Urteil vom 11. Juni 2004 hat das Bundesgericht neu entschieden, dass es keine Rolle spielt, ob die dem Veräusserer auszahlbaren Mittel aus der bereits erwirtschafteten Substanz oder aus noch zu erwirtschaftenden Erträgen zufliessen, weshalb auch die in der Lehre bestehende Auffassung nicht berücksichtigt werden kann, dass höchstens die Besteuerung der bis zur Veräusserung erwirtschafteten und innert kurzer Zeit, d. h. maximal fünf Jahre, entzogenen Substanz in Betracht fallen könne.32 Die Eidg. Steuerverwaltung hat daraufhin in einem Rundschreiben an die kantonalen Verwaltungen für die direkte Bundessteuer33 und im Entwurf eines Kreisschreibens34 diesen Punkt des Substanzentzugs aufgenommen und gestützt auf den besagten Entscheid des BGer ausgeführt. Danach liegt eine Entreicherung zur Finanzierung des Kaufpreises aus künftigen Gewinnen immer dann vor, wenn die Übernehmergesellschaft den Kaufpreis fremdfinanziert und die Verzinsung und Amortisation dieses Darlehens durch Ausschüttungen künftiger Gewinne der Gesellschaft, deren Beteiligungsrechte veräussert werden, entrichtet wird, wobei es unerheblich ist, ob die Fremdfinanzierung durch den Übergeber, die Beteiligten der Übernehmergesellschaft, die Gesellschaft, deren Beteiligungsrechte veräussert werden, oder durch einen Dritten erfolgt.35

Präzisierend hält die Eidg. Steuerverwaltung fest, dass Ausschüttungen künftiger Gewinne der Gesellschaft, deren Beteiligungsrechte veräussert werden, an die Übernehmergesellschaft nur in dem Umfang eine Entreicherung zum Zwecke der Kaufpreisfinanzierung darstellen, in dem die Übernehmergesellschaft nicht über andere Erträge verfügt, bspw. aus einer bereits bestehenden Beteiligung an dieser Gesellschaft oder aus Beteiligungen an anderen Gesellschaften, um den fremdfinanzierten Teil des Kaufpreises innert zehn Jahren zu verzinsen und zu amortisieren.36 Weil das Bundesgesetz über dringende Anpassungen bei der Unternehmensbesteuerung vom 23. Juni 2006 dem Kreisschreiben der Eidg. Steuerverwaltung zuvorgekommen ist, hat dieses das Stadium des Entwurfs nie überschritten.

Mit dem Bundesgesetz über dringende Anpassungen bei der Unternehmensbesteuerung zur indirekten Teilliquidation fällt das Kriteriumdes Substanzentzugs aus zukünftigen Erträgen dahin. Danach erfolgt eine Besteuerung beim Übergeber als natürliche Person, der die Beteiligung des veräusserten Kapitalunternehmens im Privatvermögen hält, nur, soweit innert fünf Jahren nach dem Verkauf der Beteiligung unter seiner Mitwirkung nicht betriebsnotwendige Substanz ausgeschüttet wird, die im Zeitpunkt des Verkaufs bereits vorhanden und handelsrechtlich ausschüttungsfähig war.37

Bezüglich des Beginns der Fünfjahresfrist stellt sich die Frage, welcher Moment mit dem Begriff des Verkaufs der Beteiligung gemeint ist.38 Der Begriff Verkauf wird in der Folge durch Auslegung der neuen Gesetzesbestimmung geklärt. Bei der Auslegung sind alle gebräuchlichen Auslegungselemente zu berücksichtigen.39 Auszugehen ist indessen vom Wortlaut der Bestimmung. Aus der Formulierung der Bestimmung allein ergibt sich kein unmittelbarer Aufschluss des Begriffs Verkauf, weshalb die grammatikalische Auslegung dafür spricht, dass er zivilrechtlich zu verstehen ist. Unter systematischen Gesichtspunkten ergibt sich nichts anderes, indem die neue Bestimmung zum Abschnitt Erträge aus beweglichem Vermögen zählt, der u. a. auch die Einkünfte aus der Veräusserung von Obligationen mit überwiegender Einmalverzinsung beinhaltet,40 wobei der dort verwendete Begriff Veräusserung ebenfalls als Verkauf im zivilrechtlichen Sinn verstanden wird.41

Nach dem Zweck der neuen Bestimmung, der ratio legis, geht es darum, im Zeitpunkt des Verkaufs einer Beteiligung eine allfällige nicht betriebsnotwendige Substanz festzustellen und ausgehend von diesem Zeitpunkt eine fünfjährige Frist abzustecken, während der eine teilweise oder gänzliche Ausschüttung der auf den Beginn dieser Frist hin festgestellten nicht betriebsnotwendigen Substanz allenfalls geeignet ist, den Tatbestand der indirekten Teilliquidation zu erfüllen. Voraussetzung zur Vornahme einer Ausschüttung ist, dass der Übernehmer als Beteiligter des Kapitalunternehmens, dessen Beteiligungsrechte übertragen werden, darüber bestimmen kann, will heissen, dass er in diesem Zeitpunkt Beteiligter, bspw. Aktionär oder Gesellschafter, ist.42 Diese Voraussetzung ist Grundlage für das persönliche Mitgliedschaftsrecht des Übernehmers, an der General- bzw. Gesellschafterversammlung teilnehmen und über eine entsprechende Ausschüttung befinden zu können.43

Je nach Unternehmensrechtsform und Art der Beteiligungspapiere sind die Voraussetzungen zum Erwerb derselben unterschiedlich. So kann der Übernehmer die Mitgliedschaftsrechte im Fall einer Aktiengesellschaft dadurch ausüben, dass er sich als Besitzer von Inhaberaktien ausweist und bei Namenaktien durch Eintrag im Aktienbuch ausgewiesen ist.44 Es ergibt sich auch aus der ratio legis, dass unter Verkauf einer Beteiligung der Verkauf im zivilrechtlichen Sinn zu verstehen ist.45

Ausgehend von einem zivilrechtlichen Verständnis des Begriffs Verkauf ist der Verkauf einer Beteiligung bei der entgeltlichen Unternehmensnachfolge in dem Moment getätigt, da der Übergeber dem Übernehmer die Beteiligung übertragen und ihm Besitz bzw. Eigentum daran verschafft hat.46 Der Nutzen an der Beteiligung geht indessen bereits mit dem Abschluss des Kaufvertrags auf den Übernehmer über, sofern nicht besondere Verhältnisse oder Verabredungen eine Ausnahme begründen.47 Die fünfjährige Frist beginnt mithin in dem Moment, da Übergeber und Übernehmer den Unternehmensnachfolgevertrag für die Beteiligung abschliessen.48, 49

Der Übergeber A ist Alleinaktionär der A AG und verkauft dem Übernehmer B im Zuge der Unternehmensnachfolge alle Aktien der A AG. Der Kaufvertrag wird am 1. Mai 2016 abgeschlossen und die Aktien werden am 30. Juni 2016 übertragen. Die fünfjährige Frist beginnt mithin am 1. Mai 2016 und ist am 1. Mai 2021 beendet.

Entscheidend ist der Begriff des Verkaufs auch in Bezug auf die Feststellung allfälliger betriebsnotwendiger und handelsrechtlich ausschüttungsfähiger Substanz in diesem Zeitpunkt.50 Kommt es innert fünf Jahren nach der Veräusserung der Beteiligung zu Ausschüttungen des Kapitalunternehmens, muss zwangsläufig geprüft werden, ob es sich dabei um im Zeitpunkt der Veräusserung der Beteiligung bereits vorhandene nicht betriebsnotwendige und handelsrechtlich ausschüttungsfähige Substanz handelt. Dazu können zwei Wege beschritten werden.

Der eine Weg führt über eine analytische Bilanz und Erfolgsrechnung des Kapitalunternehmens, dessen Beteiligung veräussert wird, welche auf den Zeitpunkt des Verkaufs der Beteiligung erstellt werden muss und dazu dient, die nicht betriebsnotwendige Substanz zu ermitteln.51 Es ist evident, dass die Erstellung und Analyse dieser Rechnungen verhältnismässig aufwendig ist und zudem allgemeine Grundsätze festgelegt werden müssen, ob und ggf. in welchem Umfang die einzelnen Bilanzpositionen im Verhältnis zum Gesamtbild des Unternehmens nicht betriebsnotwendige Substanz enthalten.52

Der zweite und einfachere Weg führt für die Frage der Ausschüttung nicht betriebsnotwendiger Substanz über den Vergleich der Ausschüttungen innerhalb der Fünfjahresfrist mit den in dieser Zeit handelsrechtlich erzielten und ausschüttungsfähigen Jahreserfolgen.53 S. dazu als Grundlage die oben erwähnte Formel in Punkt 3.

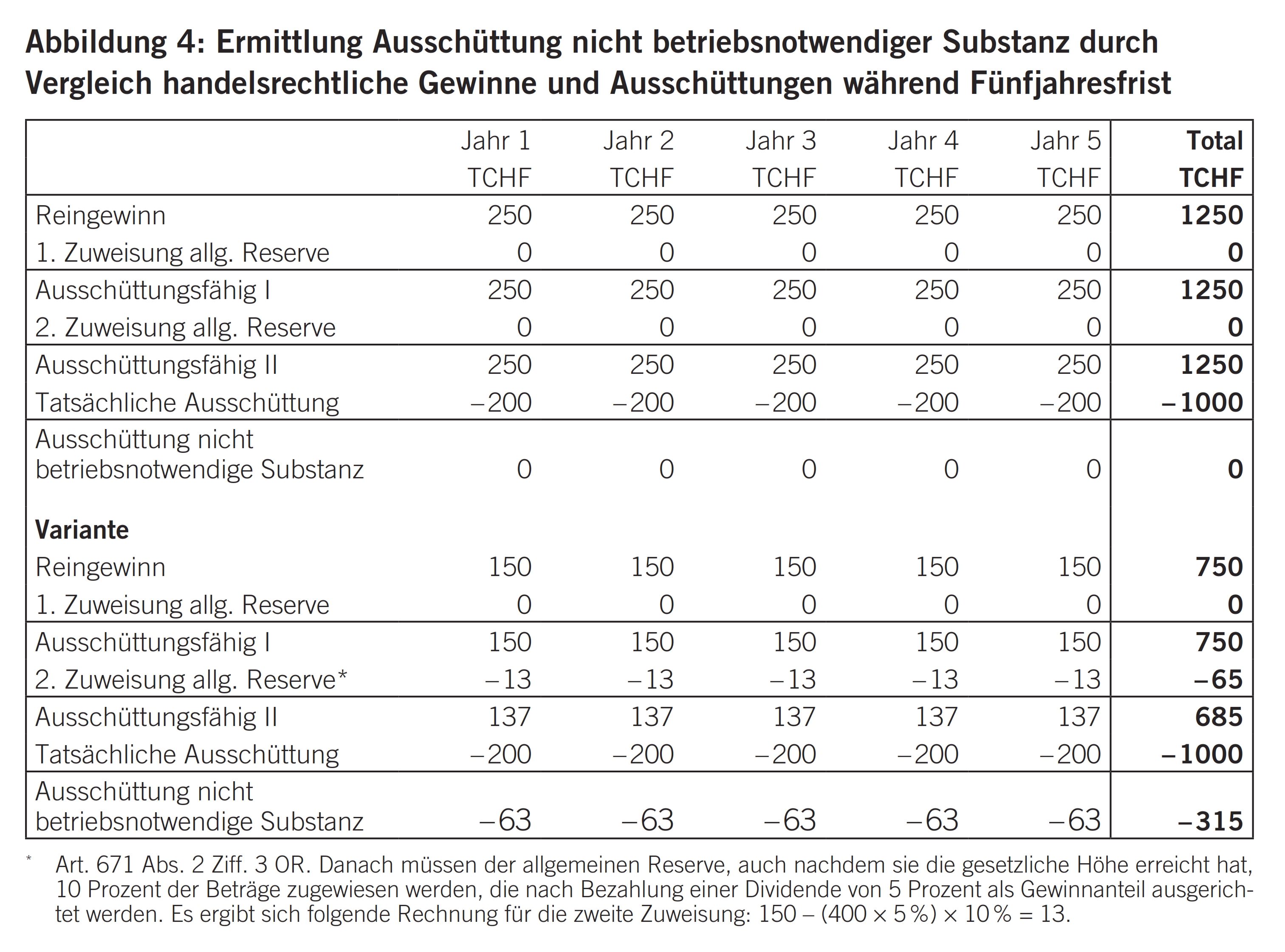

Übergeber X ist Alleinaktionär der AB AG und veräussert seine Beteiligung daran an die Y Holding AG. Die AB AG weist im Zeitpunkt des Verkaufs der Beteiligung eine nicht betriebsnotwendige Substanz von Fr. 1 000 000 aus. Innerhalb der Fünfjahresfrist seit dem Verkauf der Beteiligung schüttet die AB AG jedes Jahr Fr. 200 000 aus. In dieser Zeit erzielt die AB AG jährliche handelsrechtliche Gewinne von Fr. 250 000. Die allgemeine Reserve der AB AG beträgt während der ganzen Zeit mehr als 50 Prozent des Aktienkapitals von Fr. 400 000. Variante: Die AB AG erzielt jährliche handelsrechtliche Gewinne von Fr. 150 000. Die allgemeine Reserve beträgt beim Verkauf lediglich 25 Prozent des Aktienkapitals. Zudem besteht eine freie Reserve in der gleichen Höhe.

Zur Lösung siehe Abbildung 4.

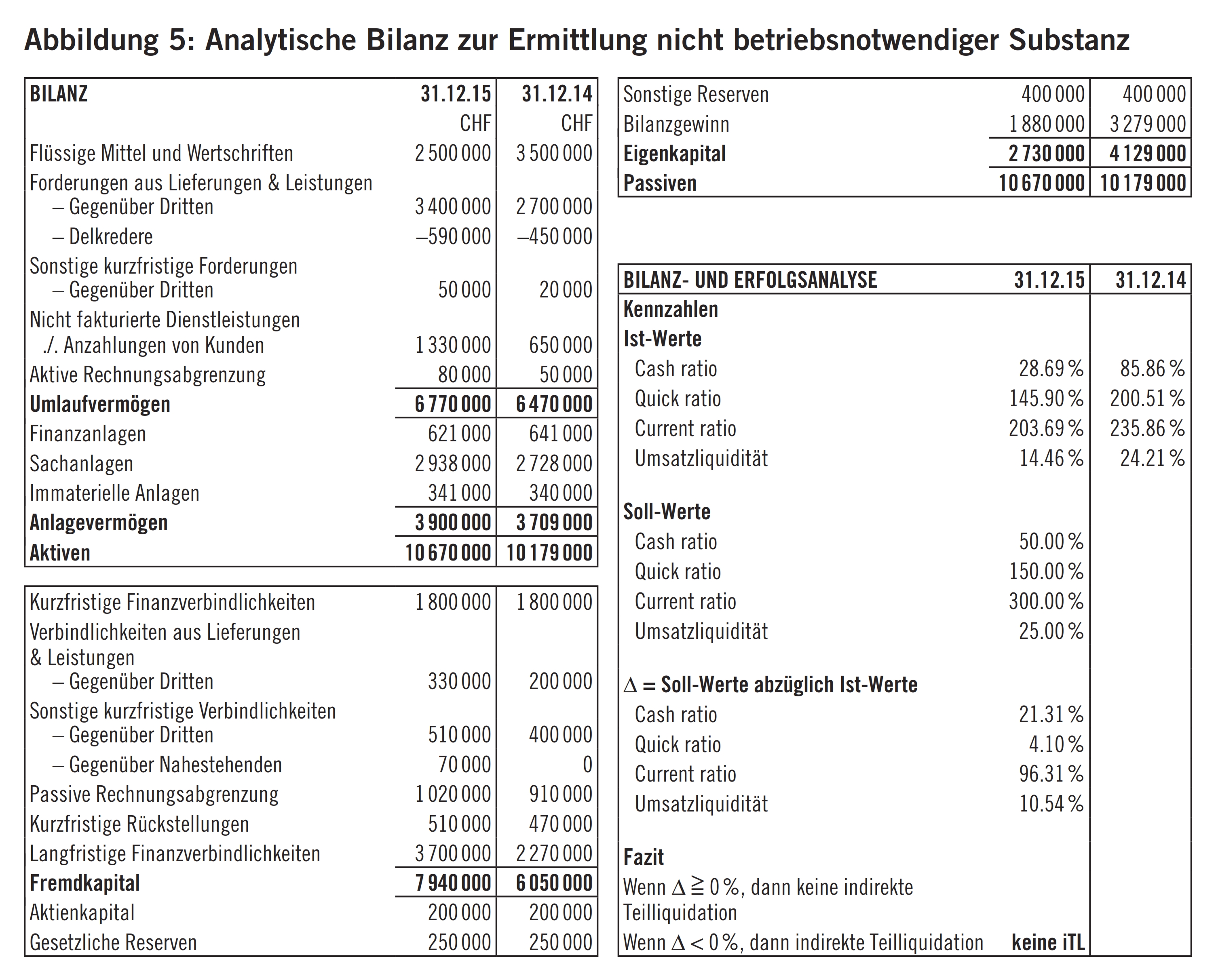

Die Feststellung nicht betriebsnotwendiger Substanz könnte auch durch eine entsprechende analytische Bilanz erfolgen, wofür vier Kennzahlen zugrunde gelegt werden:

- Bilanzielle Liquiditätskennzahlen, namentlich

- Cash ratio

- Quick ratio

- Current ratio

- Umsatzliquidität, d. h. Flüssige Mittel im Verhältnis zum Nettoumsatz je des entsprechenden Geschäftsjahres.

Siehe für eine analytische Bilanz das Beispiel in Abbildung 5.

Wie das Beispiel zeigt, liegt keine indirekte Teilliquidation aufgrund nicht betriebsnotwendiger Substanz vor, da die besagten vier Kennzahlen Ist-Werte zeigen, die allesamt unter den entsprechenden Soll-Werten liegen.

Bereits oben in den Punkten 2. und 3. ist dargelegt worden, dass der Substanzentzug bzw. die dafür erforderliche nicht betriebsnotwendige Substanz nicht anhand der soeben gezeigten analytischen Bilanz erfolgt, sondern mittels der in Punkt 3. in Abbildung 3 dargelegten generell-abstrakten Formel zu indirekten Teilliquidation.

Nachstehend wird anhand dieser besagten Formel ein Beispielfall mit Varianten präsentiert und analysiert.

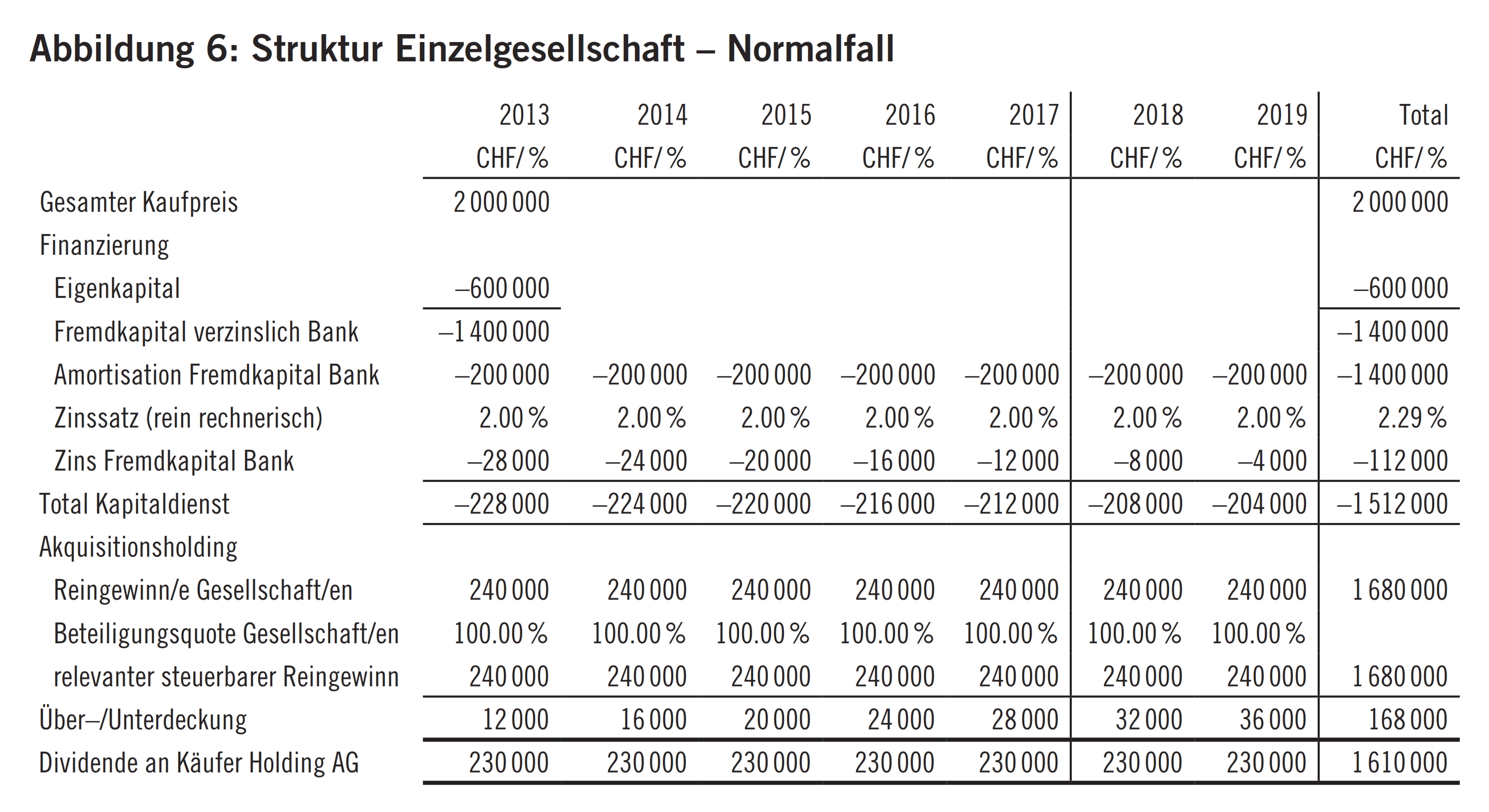

Ausgangslage bildet die Unternehmensnachfolge bzw. der Verkauf eines Kapitalunternehmens, anlässlich dessen sämtliche Beteiligungsrechte vom Übergeber an den Übernehmer zum Preis von Fr. 2 Mio. veräussert werden, wobei sich der Übernehmer aus den bekannten finanziell-steuerlichen Überlegungen einer Akquisitionsgesellschaft bedient. Das von ihm bzw. seiner Akquisitionsgesellschaft aufgebrachte und eingesetzte Eigenkapital beträgt TFr. 600 und die restlichen TFr. 1,4 Mio. werden von einer Bank geleistet.

Im Normalfall, dargestellt in Abbildung 6, ist Target eine Einzelgesellschaft. Beschrieben wird ein Normalfall, bei welchem keine Probleme mit der indirekten Teilliquidation auftreten.

Der gesamte Fremdkapitaldienst, umfassend Amortisation und Verzinsung, in den fünf Jahren der steuerlichen Beobachtung liegt gesamthaft und in jedem Jahr unter den steuerbaren Reingewinnen des Targets in diesen fünf Jahren. Mithin ergibt die generell-abstrakte Formel, welche verlangt, dass die Gewinne des Targets in diesen fünf Jahren grösser oder gleich dem gesamten Fremdkapitaldienst für die Transaktion in diesen fünf Jahren ist, eine jährliche und auch gesamthafte Überdeckung. Es liegt folglich keine indirekte Teilliquidation vor.

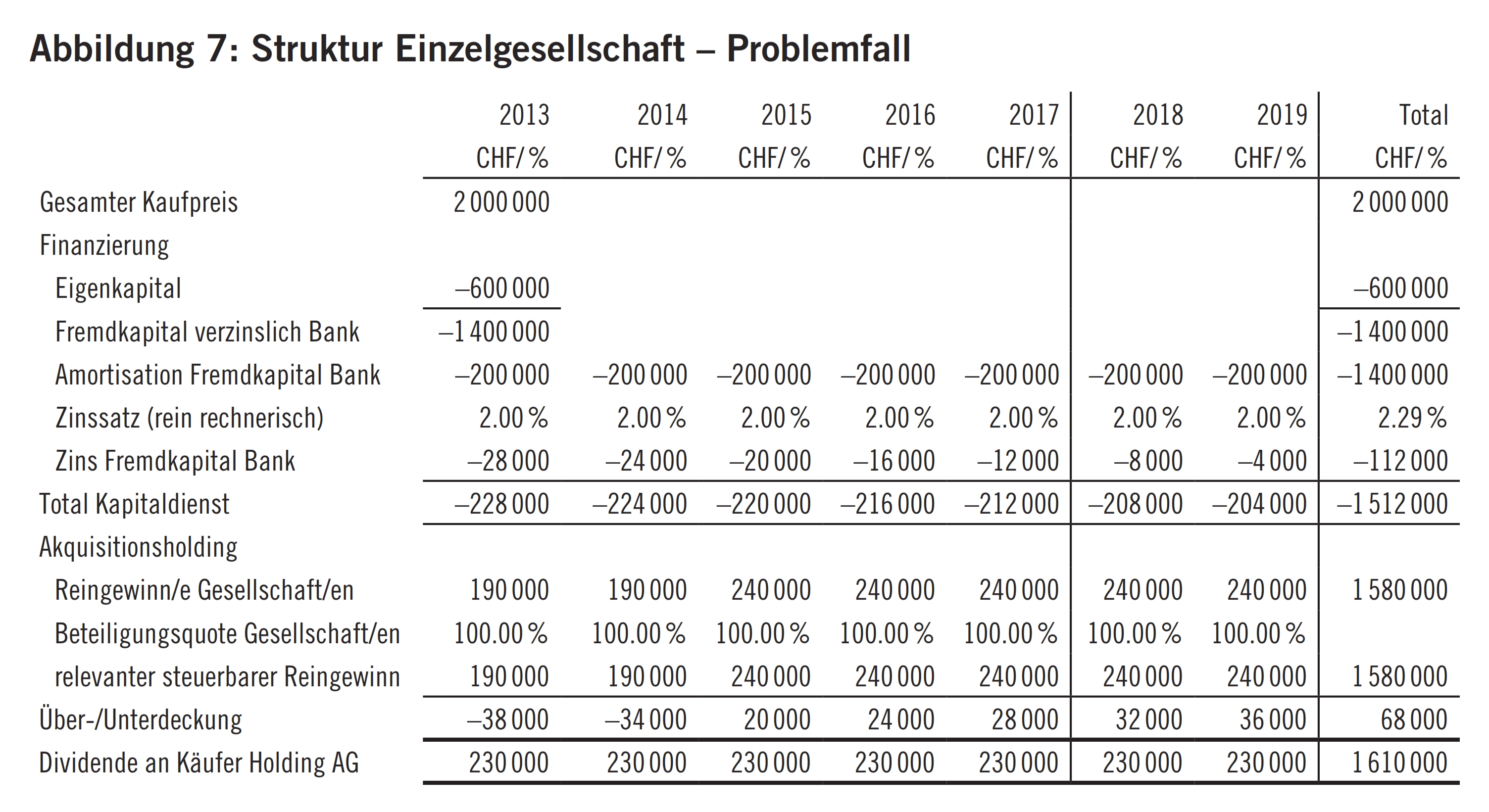

Der in der nachfolgenden Abbildung 7 dargestellte Problemfall weicht nur darin vom Normalfall ab, dass in den ersten beiden Jahren nach der Akquisition jährlich eine Unterdeckung zwischen steuerbaren Reingewinnen und Fremdkapitaldienst resultiert, gesamthaft in fünf Jahren jedoch die steuerbaren Reingewinne gleich dem gesamten Fremdkapitaldienst entsprechen.

Nachdem gestützt auf die generell-abstrakte Formel über die gesamten fünf Jahre hinweg betrachtet eine Überdeckung resultiert, liegt insoweit keine indirekte Teilliquidation vor.

Allenfalls könnte seitens der Steuerbehörden die Idee aufkommen, dass in den beiden ersten Jahren aufgrund der Unterdeckung nicht betriebsnotwendige Substanz ausgeschüttet worden sei. Dieser Überlegung kann jedoch nicht gefolgt werden, da der Gesetzestext sowohl beim Bund als auch in den Kantonen von einer Ausschüttung nicht betriebsnotwendiger Substanz innert fünf Jahren spricht, weshalb die Fünfjahresfrist als Ganzes betrachtet werden muss. Aufgrund der französischen Fassung kommt man zu keinem anderen Schluss: «… que de la substance non nécessaire à l’exploitation, existante et susceptible d’être distribuée au sens du droit commercial au moment de la vente, soit distribuée dans les cinq ans avec la participation du vendeur.» Nichts anderes ergibt sich aus dem italienischen Text: «… sempre che nei cinque anni dopo la vendita venga distribuita, con la collaborazione del venditore, sostanza non necessaria all’esercizio aziendale che esisteva già al momento della vendita e che già allora avrebbe potuto essere distribuita secondo il diritto commerciale.»

Empfohlenermassen sei mittels eines Steuerrulings dieser Punkt klar zu bestimmen. Sollte sich eine Steuerbehörde dann gleichwohl auf den Standpunkt stellen, dass die Betrachtung nicht gesamthaft über die fünf Jahre zu erfolgen habe, sondern im Sinn einer Entwicklungsreihe, sodass im vorliegenden Fall eine partielle indirekte Teilliquidation vorliegen würde, sollte die Finanzierung einstweilen im Umfang der Unterdeckung über eine Kontokorrentbeziehung zwischen Target und Akquisitionsgesellschaft erfolgen. Voraussetzung dafür ist, dass das Darlehen einer marktüblichen Finanzierung entspricht.

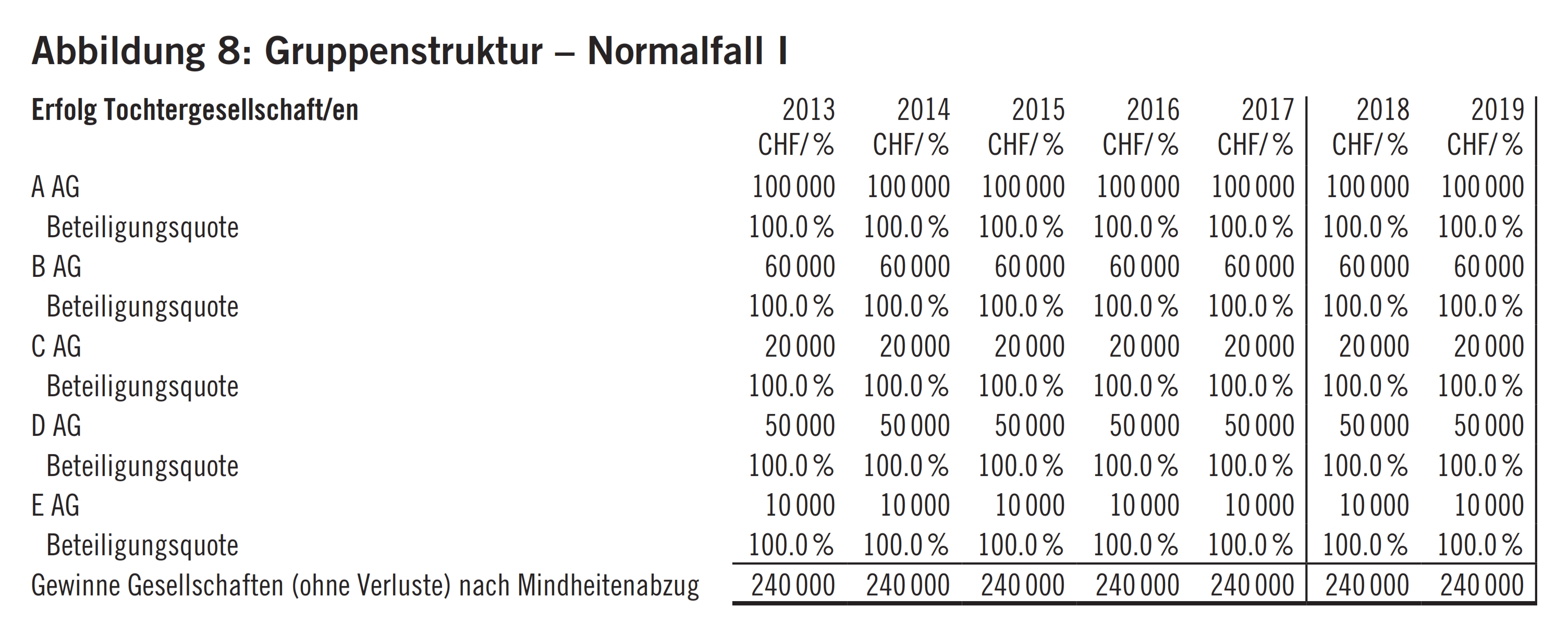

In Abbildung 8 wird ein Normalfall innerhalb einer Gruppenstruktur dargestellt.

Auch bei dieser Gruppenstruktur liegt der gesamte Fremdkapitaldienst, umfassend Amortisation und Verzinsung, in den fünf Jahren der steuerlichen Beobachtung gesamthaft und in jedem Jahr unter den steuerbaren Reingewinnen des Targets in diesen fünf Jahren, und zwar bezogen auf jede einzelne Beteiligung und gesamthaft.

Mithin ergibt die generell-abstrakte Formel, welche verlangt, dass die Gewinne der Targets in diesen fünf Jahren grösser oder gleich dem gesamten Fremdkapitaldienst für die Transaktion in diesen fünf Jahren ist, eine jährliche und auch gesamthafte Überdeckung. Es liegt folglich keine indirekte Teilliquidation vor.

Der in Abbildung 8 dargestellte Normalfall für eine Gruppenstruktur ist bis auf den Umstand, dass aufgrund der Gruppenstruktur mehrere Targets umfasst sind, identisch mit dem Normalfall, da nur ein Target vorliegt.

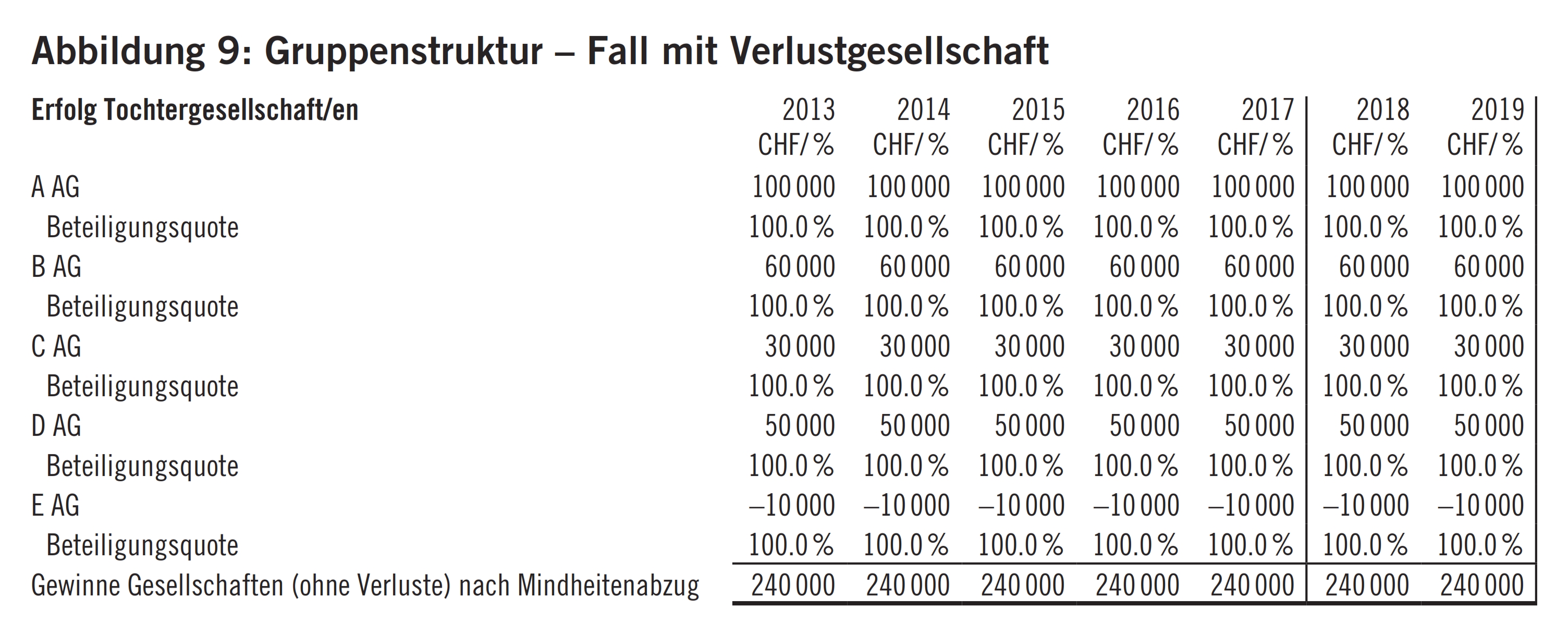

In Abbildung 9 wird eine Gruppenstruktur, bei dem die Gesellschaft E eine Verlustgesellschaft ist, dargestellt.

Dieser Fall mit Gruppenstruktur ist grundsätzlich identisch mit jenem Normalfall mit Gruppenstruktur in Abbildung 6. Einziger Unterschied ist, dass die Beteiligung E eine Verlustgesellschaft ist. Entsprechend stellt sich die Frage, ob die Beteiligung E mit Verlusten in die generell-abstrakte Formel zur Bestimmung, ob eine indirekte Teilliquidation vorliegt oder nicht, miteinzubeziehen ist.

Da Verluste nicht ausgeschüttet werden können, sind sie auch in der generell-abstrakten Formel miteinzubeziehen, d. h. sie sind nicht mit den Gewinnen der übrigen Targets zu verrechnen. Grundlage für die generell-abstrakte Formel bilden mithin nur Gewinne der Targets.

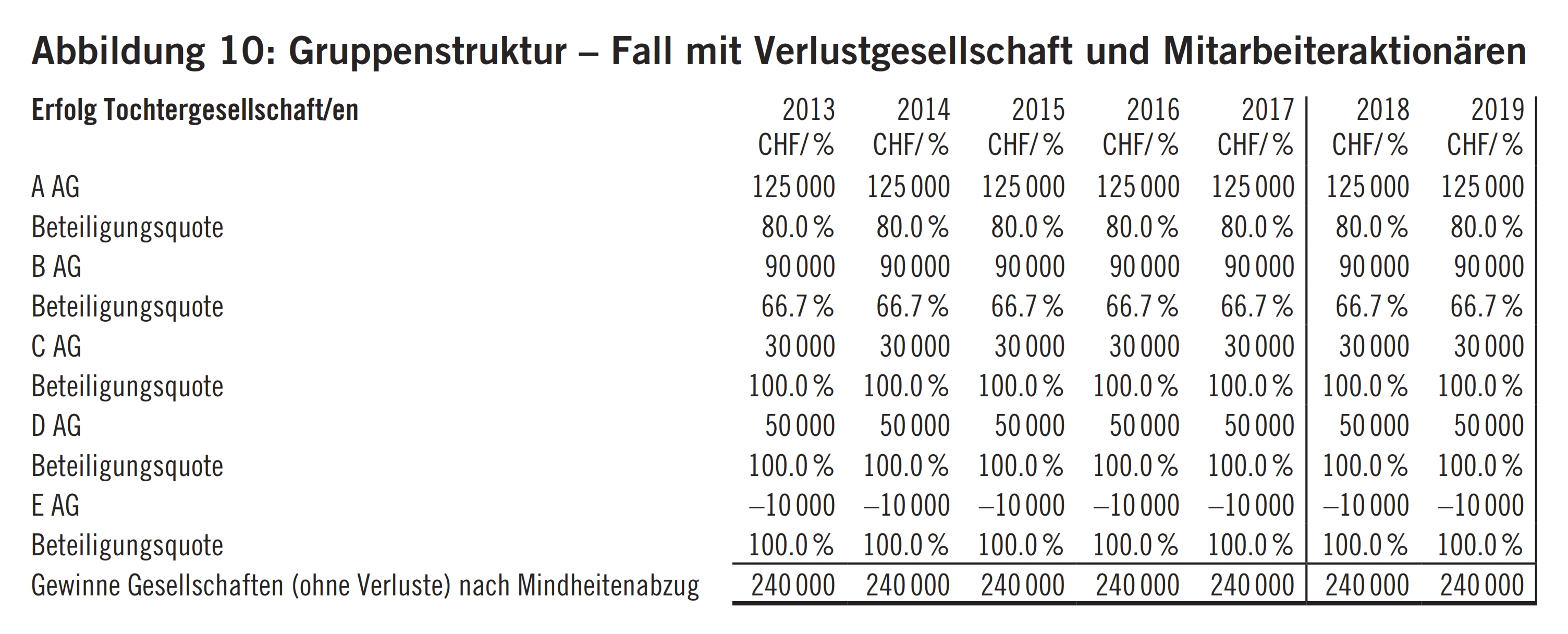

Sind Mitarbeiter gleichzeitig Aktionäre, sieht der Fall wie in Abbildung 10 dargestellt aus.

Dieser Fall mit Gruppenstruktur ist grundsätzlich identisch mit jenem Fall mit Verlustgesellschaft in einer Gruppenstruktur in Abbildung 7. Einziger Unterschied ist, dass es in einzelnen Targets, bspw. Beteiligung A mit 20 %, Mitarbeiteraktionäre hat. Entsprechend stellt sich die Frage, ob die Anteile der Mitarbeiteraktionäre der entsprechenden Targets in die generell-abstrakte Formel zur Bestimmung, ob eine indirekte Teilliquidation vorliegt oder nicht, miteinzubeziehen sind.

Nachdem die Muttergesellschaft bzw. Holding bei den Targets mit Mitarbeiteraktionären nicht Alleinbeteiligte ist, können auch nur die auf sie entfallenden Gewinnquoten in die generell-abstrakte Formel miteingerechnet werden.

Nebst dem klassischen Substanzentzug durch Dividende stellt sich die Frage, ob andere Massnahmen wie eine Grundkapitalherabsetzung, der Rückkauf eigener Aktien oder eine Darlehensgewährung auch als Substanzentzug im Sinn der neuen Bestimmung zu qualifizieren sind.54

Eine Grundkapitalherabsetzung55 nach Veräusserung der Beteiligung, unabhängig davon, ob diese der Übergeber noch selbst eingeleitet hat oder bereits vom Übernehmer vorgenommen wird, stellt keinen Substanzentzug im Sinn der neuen Bestimmung dar.56 Dies wird evident unter Berücksichtigung, dass eine Grundkapitalherabsetzung, die der Übergeber noch vor der Veräusserung seiner Beteiligung durchgeführt hätte, bei ihm ebenfalls keine Einkommenssteuerfolgen ausgelöst hätte.57

Nach Inkraftsetzung des Kapitaleinlageprinzips gemäss UStR II58 per 1. Januar 2011 beim Bund und einer Anpassungsfrist von zwei Jahren für die Kantone werden nach dem 31. Dezember 1996 geleistete Einlagen, Aufgelder und Zuschüsse gleich behandelt werden wie die Rückzahlung von Grund- oder Stammkapital.59 Folglich stellen solche Positionen keinen Substanzentzug im Sinn der neuen Bestimmung dar.60

Der Erwerb eigener Aktien im handels- und steuerrechtlich zulässigen Umfang61 im Zug der Veräusserung der Beteiligung durch den Übergeber zu einem über dem Nennwert liegenden Preis stellt insoweit keinen Substanzentzug dar, als keine Grundkapitalherabsetzung vorgesehen ist und die handels- und steuerrechtlichen Fristen62 zur Veräusserung der eigenen Aktien eingehalten sind.

Darlehen der Zielgesellschaft oder von unter ihrer einheitlichen Leitung stehender Gesellschaften an den Übernehmer oder eine Finanzierungsgesellschaft stellen ebenfalls keinen Substanzentzug im Sinn der neuen Norm dar, als die Rückzahlung dieser Darlehen nicht gefährdet erscheint und bei der darlehensgebenden Gesellschaft keine Vermögenseinbusse bewirken.63

(Grundlage bildet das Beispiel in Abbildung 4)

Der Kaufpreis der Beteiligung der AB AG beträgt Fr. 2 Mio. Die Übernehmerin Y Holding AG ist mit Fr. 1 Mio. gut eigenfinanziert. Ein Teil des Kaufpreises für die Beteiligung der AB AG wird durch ein Darlehen von Fr. 1 Mio. von der AB AG an die Übernehmerin Y Holding AG beglichen. In der Folge schüttet, wie im Beispiel in Abbildung 4 dargestellt, die AB AG zur Darlehensrückzahlung innerhalb der Fünfjahresfrist jährlich Fr. 200 000 aus und erzielt jährliche handelsrechtliche Gewinne von Fr. 250 000. Da die Y Holding AG gut eigenfinanziert ist und das Darlehen auch tatsächlich zurückbezahlt wird, handelt es sich beim Darlehen nicht um einen Substanzentzug bei der AB AG.

Daneben sind aber folgende geldwerten Leistungen den Dividenden aufgrund eines formellen Beschlusses der Generalversammlung gleichzustellen und erfüllen die Kriterien der Ausschüttung im Sinn der neuen Norm:64

- Naturaldividenden

- Verdeckte Gewinnausschüttungen

- Liquidation des Kapitalunternehmens

- Fusion des Übernehmers mit dem Kapitalunternehmen

- Darlehen, welche nicht dem Drittvergleich standhalten

- Sicherheiten des Kapitalunternehmens zur Finanzierung der Beteiligung

Inwieweit Sicherheiten des Kapitalunternehmens zur Finanzierung der Beteiligung bereits einen Substanzentzug darstellen, ist umstritten.65 Gemäss der ESTV gilt auch die Gewährung von Sicherheiten der Zielgesellschaft oder unter deren einheitlicher Leitung stehender Gesellschaften für Darlehen Dritter an die Käuferin, deren Beanspruchung wahrscheinlich erscheint und die bei der sicherheitsleistenden Gesellschaft eine Vermögenseinbusse bewirken, als Ausschüttung.66 Das Bundesgericht hat seine Praxis in Bezug auf Sicherheiten stetig ausgeweitet und bereits die Stellung der Sicherheiten als Ausschüttung eingestuft.67

Die Gewährung von Sicherheiten der übernommenen Gesellschaft für Darlehen Dritter, bspw. von Banken, an die übernehmende Gesellschaft kann indessen nur dann als Ausschüttung qualifiziert werden, wenn mit grosser Wahrscheinlichkeit damit gerechnet werden muss, dass die Sicherheiten auch beansprucht werden müssen.68 Fehlt es an dieser Voraussetzung, kann nicht a priori eine Ausschüttung angenommen werden. Ebenfalls keine Ausschüttung darf die Gewährung von Sicherheiten sein, wie sie unter Dritten vereinbart werden und wenn sie von der übernehmenden Gesellschaft entsprechend entschädigt werden.69

Gemäss der neuen Bestimmung kommt es zu einer indirekten Teilliquidation, soweit innert fünf Jahren nach dem Verkauf, unter Mitwirkung des Übergebers, im Zeitpunkt des Verkaufs bereits bestehende nicht betriebsnotwendige, handelsrechtlich ausschüttungsfähige Substanz ausgeschüttet wird, wobei Mitwirkung des Übergebers dann vorliegt, wenn er weiss oder wissen muss, dass dem Kapitalunternehmen zwecks Finanzierung des Kaufpreises der Beteiligung Mittel entnommen und nicht wieder zugeführt werden.

Die grammatikalische Auslegung ergibt, dass es sich bei der Mitwirkung des Übergebers bei der Ausschüttung nicht betriebsnotwendiger, handelsrechtlich ausschüttungsfähiger Substanz um einen Wissensstand des Übergebers handeln muss, indem es nämlich nur dann zu einer indirekten Teilliquidation bei ihm kommen kann, wenn er weiss oder wissen muss, dass dem Kapitalunternehmen Mittel zur Finanzierung des Kaufpreises entnommen und nicht wieder zugeführt werden.70 Dieses Wissen des Übergebers bezieht sich einerseits auf die Existenz nicht betriebsnotwendiger, handelsrechtlich ausschüttungsfähiger Substanz im Zeitpunkt des Verkaufs der Beteiligung und anderseits auf die finanzielle Situation des Übernehmers. Der erste Wissenspunkt kann verhältnismässig leicht und sicher festgestellt werden. Differenzierter sieht es bei der finanziellen Situation des Übernehmers aus. Zwar hat sich der Übergeber, wie beim ersten Wissenspunkt, nur bis zum Zeitpunkt des Verkaufs über die finanziellen Verhältnisse des Übernehmers zu informieren, was ihm im Rahmen der Verhandlungen zur Unternehmensnachfolge, bei denen es im Wesentlichen auch um die Finanzierung des Kaufpreises für seine Beteiligung am Kapitalunternehmen geht, keine Probleme bereiten sollte. Ebenfalls unproblematisch ist, wenn der Übernehmer den Kaufpreis aus eigenen Mitteln finanzieren kann. Schwierigkeiten bezüglich der Informationspflicht des Übergebers ergeben sich indessen dann, wenn der Übernehmer den Kaufpreis fremdfinanzieren muss. In diesem Fall ist folgende finanzielle Wechselbeziehung zwischen der Situation des Kapitalunternehmens und jener des Übernehmers zu beurteilen.71

Erwirtschaftet das Kapitalunternehmen im Zeitpunkt des Verkaufs handelsrechtlich ausschüttungsfähige Jahreserfolge, welche für den Kapitaldienst des Übernehmers innerhalb der fünfjährigen Frist reichen, entfällt eine Mitwirkung des Übergebers, selbst dann, wenn der Übernehmer sich anders entscheiden und Ausschüttungen vornehmen sollte, sei es freiwillig oder weil sich der Geschäftsgang des Kapitalunternehmens nach Vollzug der Unternehmensnachfolge verschlechtern sollte. Reichen indessen die im Zeitpunkt des Verkaufs handelsrechtlich ausschüttungsfähigen Jahreserfolge nicht aus, um den Kapitaldienst des Übernehmers zu erfüllen und werden alsdann auch tatsächlich Ausschüttungen von im Zeitpunkt des Verkaufs bereits bestehender, nicht betriebsnotwendiger Substanz innerhalb der fünfjährigen Frist vorgenommen, ist der Tatbestand der indirekten Teilliquidation insoweit erfüllt. Folgerichtig müsste bei der finanziellen Prüfung dieser Wechselbeziehung die Ausschüttungssteuerlast des Übernehmers von den Ausschüttungen in Abzug gebracht werden und dürfte nur diese Nettogrösse in die Berechnung einbezogen werden.

Nach Ansicht des Gesetzgebers verlangt die Bestimmung zur indirekten Teilliquidation, dass der Übergeber sich informieren muss, wie der Übernehmer den Kaufpreis finanziert, insbesondere ob dies in einer Weise geschieht, bei der für den Übergeber von vornherein erkennbar ist, dass der Übernehmer dem Kapitalunternehmen innerhalb der Frist von fünf Jahren Mittel entziehen muss, um den Kaufpreis bezahlen zu können.72 Dabei soll ein blosses Lippenbekenntnis des Übernehmers, mit dem er bestätigt, dass er dem Unternehmen in den nächsten fünf Jahren keine Mittel entziehen muss, nicht genügen. Indessen soll der Übergeber aber auch keine inquisitorische Nachforschung vornehmen müssen und soll es auch keine Offenlegung aller Verhältnisse beim Übernehmer brauchen, sondern dessen Auskunft müsse plausibel und einsichtig und durch leicht überprüfbare und einsichtige Fakten nachvollziehbar sein.73 Zudem soll es auch zu keiner Besteuerung kommen, wenn es allein in der Hand des Übernehmers liegt, eine Ausschüttung zu bewirken und der Übergeber überhaupt nichts dazu beigetragen hat und auch davon nichts wissen konnte.74

Nach dem Willen des Gesetzgebers wird auch lediglich die Ausschüttung von im Zeitpunkt des Verkaufs der Beteiligung bereits bestehender, nicht betriebsnotwendiger Substanz erfasst und die Finanzierung des Kaufpreises aus nach dem Verkauf der Beteiligung erwirtschafteten Mitteln unterliegt nicht der Besteuerung.75

Die ESTV konkretisiert das Kriterium Mitwirkung im besagten Kreisschreiben zur indirekten Teilliquidation.76 Sie stützt sich dabei im Wesentlichen auf die bisherige Praxis des Bundesgerichts, insbesondere mit dem Hinweis, dass der Wortlaut von Art. 20a Abs. 2 DBG der Formulierung in verschiedenen Bundesgerichtsentscheiden entspricht.77

Das Kriterium der Mitwirkung des Übergebers erachtet sie damit bereits als erfüllt, wenn der Übernehmer den Kaufpreis aus einer Mittelentnahme aus dem übernommenen Kapitalunternehmen entrichtet oder wenn er die ursprüngliche Eigen- oder Fremdfinanzierung des Kaufpreises durch eine solche Mittelentnahme refinanziert.78 Damit unterlässt sie wesentliche oben dargestellte Differenzierungen. Nur gerade auf das Element der tatsächlich erfolgten Ausschüttung abzustellen, erfüllt das Kriterium der Mitwirkung gemäss den oben dargestellten Differenzierungen nicht und trennt insbesondere die für die Mitwirkung entscheidende kausale Verbindung zwischen Wissensstand des Übergebers und tatsächlich erfolgter Ausschüttung. Ebenfalls berücksichtigt die Darstellung der ESTV in diesem Punkt nicht, dass Ausschüttungen zur Finanzierung des Kaufpreises auch aus nach der Unternehmensnachfolge erwirtschafteten Reingewinnen bzw. Cashflows erfolgen können, weshalb der in ihrem Kreisschreiben aufgeführte Katalog aktiven und passiven Zusammenwirkens in diesem Fall in mehreren Punkten nicht standhalten dürfte.79

Bezüglich der Terminologie wissen bzw. wissen müssen folgt der Gesetzgeber der langjährigen Praxis des Bundesgerichts,80 wobei gemäss den Voten des Gesetzgebers dem Übergeber nicht angelastet werden kann, wenn sich der Übernehmer nicht so verhält, wie es der Übergeber nach seinem sorgfältigen Wissensstand erwarten durfte, insbesondere, wenn die Abklärung des Übergebers gezeigt hat, dass der Übernehmer zur Finanzierung des Kaufpreises nicht auf die im Zeitpunkt des Verkaufs der Beteiligung bereits bestehende, nicht betriebsnotwendige Substanz angewiesen ist und es alsdann trotzdem innerhalb der Frist von fünf Jahren zu entsprechenden Ausschüttungen kommt. Der Übergeber ist in diesem Fall seinen Pflichten nachgekommen und Mitwirkung kann ihm für Vorgänge, welche erst nach dem Verkauf der Beteiligung eingeleitet werden, nicht mehr unterstellt werden.81

Schüttet das Kapitalunternehmen bspw. im fünften Jahr nach dem Verkauf der Beteiligung im Zeitpunkt des Verkaufs bestehende, nicht betriebsnotwendige, handelsrechtlich ausschüttungsfähige Substanz aus, müsste für eine Besteuerung beim Übergeber dessen Mitwirkung im Zeitpunkt der Ausschüttung, d. h. beinahe fünf Jahre nach dem Verkauf, noch gegeben sein. Dass dann noch eine Mitwirkung des Übergebers vorliegt, ist in einem solchen Fall grundsätzlich zu verneinen, ausser es wären bereits im Zeitpunkt des Verkaufs der Beteiligung entsprechende Vereinbarungen, bspw. die Amortisation eines Darlehens zwischen Übergeber und Übernehmer im fünften Jahr, getroffen worden.

Gemäss der Bestimmung zur indirekten Teilliquidation kann nur nicht betriebsnotwendige Substanz, die im Zeitpunkt des Verkaufs bereits vorhanden und handelsrechtlich ausschüttungsfähig war, Ertrag aus beweglichem Vermögen sein. Der Ertrag aus beweglichem Vermögen ist im Fall der indirekten Teilliquidation durch diese beiden Begrenzungen, nämlich die nicht betriebsnotwendige Substanz an sich und deren handelsrechtliche Ausschüttungsfähigkeit, plafoniert, wobei beide Elemente gegeben sein müssen, damit es zu einem Ertrag aus beweglichem Vermögen kommen kann. Für die Bemessung des Vermögensertrags ist indessen die tiefere der beiden Begrenzungen bestimmend. In der Folge werden die beiden Begrenzungen näher untersucht und dargestellt.

Der Gesetzestext enthält keine Definition, was und wie viel nicht betriebsnotwendige Substanz ist. Die grammatikalische Auslegung bringt demnach keine Aufklärung und der Begriff der nicht betriebsnotwendigen Substanz ist folglich kein eigenständiger steuerrechtlicher, sondern muss betriebswirtschaftlich zu verstehen sein.82

Ausgehend von einem betriebswirtschaftlichen Verständnis des Begriffs der nicht betriebsnotwendigen Substanz muss grundsätzlich durch eine Bilanz- und Erfolgsanalyse ermittelt werden, in welchem Umfang Unternehmensvermögen nicht betriebsnotwendig ist. Dabei ist zu beachten, dass die Bestimmung allgemeiner Kennziffern nur in bestimmten engen Bereichen, bspw. in Bilanzrelationen wie den Liquiditätskennzahlen oder den Anlagedeckungsgraden, vorsichtig möglich ist.83, 84

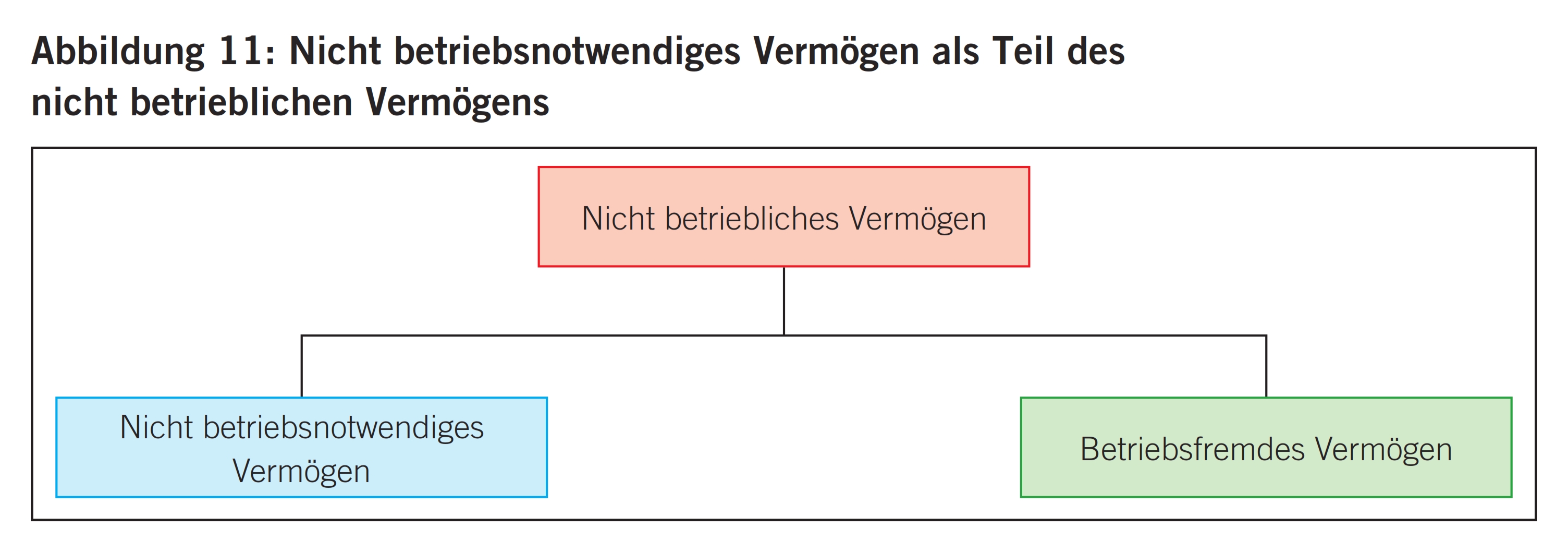

Zu beachten ist zudem, dass in der Betriebswirtschaftslehre das nicht betriebsnotwendige Vermögen Teil des nicht betrieblichen Vermögens ist und dieses nebst dem nicht betriebsnotwendigen Vermögen auch das betriebsfremde Vermögen umfasst (siehe dazu Abbildung 11).85, 86

Nicht betriebsnotwendiges Vermögen sind überhöhte Bestände an betrieblichen Gütern und Leistungen, welche die für den Betrieb notwendige Normalsubstanz überschreiten, wie überhöhte Debitorenbestände oder überhöhte Warenlager und angefangene und fertige Arbeiten. Betriebsfremdes Vermögen sind materielle und immaterielle Vermögenswerte, die nichts mit dem Betrieb zu tun haben, insbesondere Kapitalanlageobjekte, wie Finanzanlagen oder Kapitalanlageliegenschaften bei Produktions-, Handels- oder Dienstleistungsunternehmen.

Der Begriff betriebsfremd findet sich aber auch in den Gliederungsvorschriften zur Erfolgsrechnung im Aktienrecht.87 Danach weist die Erfolgsrechnung betriebliche und betriebsfremde sowie ausserordentliche Erträge und Aufwendungen aus. Betriebsfremde Erträge und Aufwendungen stehen zwangsläufig mit betriebsfremden Aktiven und Passiven in Verbindung.88

Die Gesetzesbestimmung zur indirekten Teilliquidation trifft diese Unterscheidung nicht, sondern verwendet lediglich den Begriff der nicht betriebsnotwendigen Substanz. Aus Sinn und Zweck der Bestimmung ergibt sich dagegen, dass die nicht betriebsnotwendige Substanz auch das betriebsfremde Vermögen umfasst, welches auch nicht betriebsnotwendig ist.89

Dieses Ergebnis deckt sich auch mit dem bei der Ersatzbeschaffung verwendeten Begriff des betriebsnotwendigen Anlagevermögens, indem als betriebsnotwendig nur Anlagevermögen gilt, welches dem Betrieb unmittelbar dient und davon insbesondere Vermögensobjekte ausgeschlossen sind, die dem Unternehmen nur als Vermögensanlage oder nur durch ihren Ertrag dienen.90 Zusammenfassend ist festzustellen, dass die nicht betriebsnotwendige Substanz im Sinn der neuen Bestimmung auch das betriebsfremde Vermögen umfasst.

Für das steuerliche Massenverfahren kann es Sinn machen, die nicht betriebsnotwendige Substanz anhand eines schematisierten Vorgehens zu bestimmen. Ein solches Schema beinhaltet der Vorschlag der Kommissionsminderheiten der beiden Räte,91 wobei es sich um eine modifizierte Regelung desjenigen Vorgehens handelt, welche sich in der Botschaft zur Unternehmenssteuerreform II findet.92 Danach sind die nicht betriebsnotwendigen flüssigen Mittel und jederzeit realisierbaren Aktiven wie folgt zu ermitteln:

Der Verkehrswert der flüssigen Mittel und jederzeit realisierbaren Aktiven des Umlaufvermögens nach Abzug der latenten Steuern auf den stillen Reserven, höchstens jedoch der Wert des Nettoumlaufvermögens;

zuzüglich des Gewinnsteuerwertes der nicht betriebsnotwendigen, jederzeit realisierbaren Aktiven des beweglichen Anlagevermögens nach Abzug des zurechenbaren langfristigen Fremdkapitals;

abzüglich einer Liquiditätsreserve von 25 Prozent des durchschnittlichen Umsatzes der letzten drei Geschäftsjahre, sofern keine höhere betriebsnotwendige Liquiditätsreserve nachgewiesen wird.

Ist die nicht betriebsnotwendige Substanz einmal bestimmt, muss in einem weiteren Schritt geprüft werden, ob diese handelsrechtlich im Zeitpunkt des Verkaufs der Beteiligung ausschüttungsfähig war.93 Die handelsrechtlichen Ausschüttungsregeln sind für die Aktiengesellschaft und die Gesellschaft mit beschränkter Haftung inhaltlich gleich.94 Abweichend davon sind die Ausschüttungsbestimmungen für Genossenschaften.95 In der Folge wird anhand der Bestimmungen für Aktiengesellschaften geprüft, was handelsrechtlich ausschüttungsfähig ist.

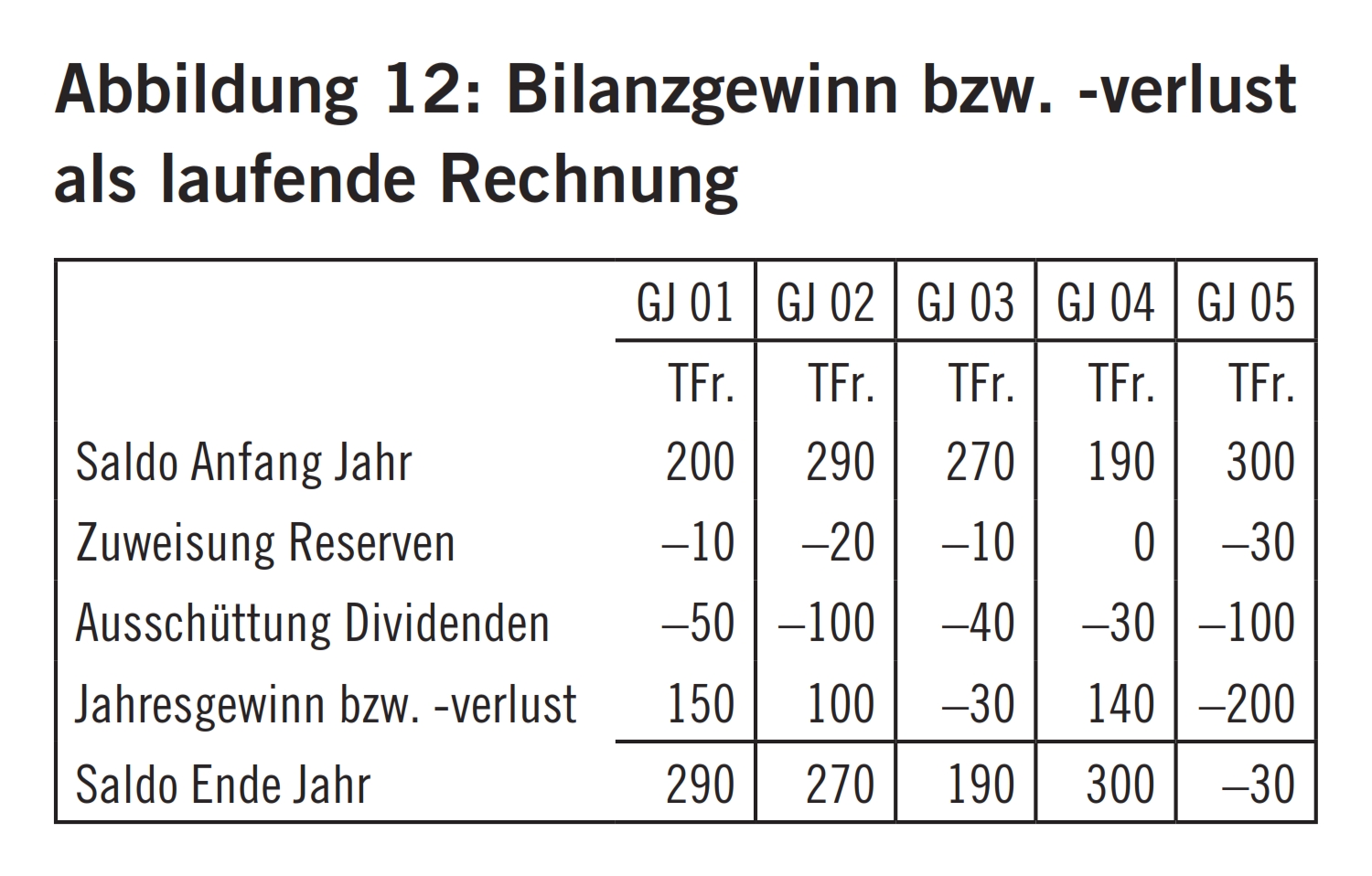

Gemäss Aktienrecht können Ausschüttungen mittels Dividenden nur aus dem Bilanzgewinn und hierfür gebildeten Reserven vorgenommen werden.96 Der ausschüttungsfähige Bilanzgewinn ist derjenige vor der Ausschüttung. Allgemein ist der Bilanzgewinn bzw. -verlust eine fortlaufende Rechnung und setzt sich zusammen aus dem Saldo am Anfang des Geschäftsjahres abzüglich allfällige Reservenzuweisungen und Dividendenausschüttungen zu- bzw. abzüglich den Jahresgewinn bzw. -verlust, ergebend den Saldo am Ende des Geschäftsjahres.97 Abbildung 12 verdeutlicht diese laufende Rechnung.

Die für die Ausschüttung von Dividenden gebildeten Reserven umfassen einerseits die allgemeine Reserve, allfällige statutarische Reserven, deren Zweck und Verwendung bestimmt ist oder die frei verwendbar sind und beschlussmässige Reserven, soweit sie nach dem Gesetz, den Statuten bzw. entsprechenden Beschlüssen der Generalversammlung für die Ausschüttung von Dividenden verwendet werden dürfen.98, 99

Die allgemeine Reserve steht insoweit für Dividendenausschüttungen zur Verfügung, alssie die Hälfte des Nennwerts des Aktienund Partizipationskapitals übersteigt.100 Diese Beschränkung gilt nicht für Holdinggesellschaften, bei denen bereits der über 20 Prozent des Aktien- bzw. Partizipationskapitals hinausgehende Teil der allgemeinen Reserve frei verwendbar ist.101

Von vornherein nicht zu den ausschüttungsfähigen Reserven zählen die Reserve für eigene Aktien und die Aufwertungsreserve.102

Fraglich ist, ob gemäss der neuen Bestimmung auch allfällige stille Reserven auf nicht betriebsnotwendiger Substanz unter den Begriff der handelsrechtlich ausschüttungsfähigen Substanz fallen. Wie oben dargestellt, können Ausschüttungen nur aus dem Bilanzgewinn und hierfür gebildeten Reserven vorgenommen werden. Diese Positionen umfassen indessen keine stillen Reserven, weshalb, gestützt auf den Wortlaut der neuen Bestimmung, der Einbezug stiller, handelsrechtlich noch nicht realisierter Reserven nicht infrage kommt103 und damit auch versteuerte stille Reserven, d. h. Reserven, die handelsrechtlich still, steuerrechtlich indessen realisiert sind, ebenfalls nicht hinzugerechnet werden dürften.104, 105 Dies scheint nach der ratio legis allerdings fraglich zu sein. Sinn und Zweck der neuen Bestimmung sprechen dafür, dass zwar die handelsrechtlichen Zwangsreserven106 und Ermessensreserven107, welche dem Kostenwertprinzip108 und dem Vorsichtsprinzip folgen, und bis auf die handelsrechtlichen Wiederbeschaffungsreserven109 in der Regel auch steuerrechtlich unbedenklich sind, nicht zur handelsrechtlich ausschüttungsfähigen Substanz zu rechnen sind.

Anders verhält es sich aber bei den Verwaltungs- bzw. Willkürreserven.110, 111 Sie sind bereits handelsrechtlich zu stillen Reserven erklärt und ihre Bildung ist nur zulässig, soweit die Rücksicht auf das dauernde Gedeihen des Unternehmens oder auf die Ausrichtung einer möglichst gleichmässigen Dividende es unter Berücksichtigung der Interessen der Aktionäre rechtfertigt.112 A priori deshalb eine Hinzurechnung der Verwaltungsreserven zur handelsrechtlich ausschüttungsfähigen Substanz zu fordern, wäre voreilig.113 Sollten die handelsrechtlichen Erfordernisse für deren Bildung hingegen nicht eingehalten sein, müssten diese stillen Reserven zur handelsrechtlich ausschüttungsfähigen Substanz gerechnet werden.

Ist der Übernehmer eine natürliche Person und stellt die Beteiligung bei ihm Geschäftsvermögen dar oder hält der Übernehmer die Beteiligung am Kapitalunternehmen mittelbar durch ein Finanzierungskapitalunternehmen oder ist der Übernehmer selbst ein Kapitalunternehmen, übernimmt der Übernehmer grundsätzlich die latente Steuerlast auf einem zukünftigen möglichen Kapitalgewinn aus der Veräusserung der Beteiligung und, sofern die Beteiligung durch ein Finanzierungskapitalunternehmen gehalten wird, eine allfällige latente Ausschüttungssteuerlast an die natürliche Person.

Ist der Übernehmer eine natürliche Person und hält die Beteiligung mittelbar durch ein Finanzierungskapitalunternehmen oder ist der Übernehmer direkt ein Kapitalunternehmen, wird die latente Gewinnsteuer auf einem zukünftigen Kapitalgewinn aus der Veräusserung der Beteiligung indessen durch den Beteiligungsabzug beim Bund und in den Kantonen, möglicherweise auch durch das Holdingprivileg in den Kantonen, falls die entsprechenden Voraussetzungen erfüllt sind, vollständig oder praktisch vollständig eliminiert.114

Ist der Übernehmer eine natürliche Person und hält er die Beteiligung mittelbar durch ein Finanzierungskapitalunternehmen, gilt bezüglich eines zukünftigen Kapitalgewinns für die Gewinnsteuer das Gleiche, wie wenn der Übernehmer direkt ein Kapitalunternehmen ist. Darüber hinaus übernimmt der Übernehmer mit der Veräusserung der Beteiligung aus dem Finanzierungskapitalunternehmen eine latente Ausschüttungssteuerlast, falls daraus ein Gewinn resultiert. Diesen Kapitalgewinn aus der Veräusserung der Beteiligung kann der Übernehmer nämlich grundsätzlich nur durch entsprechende Ausschüttungen des Finanzierungskapitalunternehmens beziehen, die wiederum bei ihm steuerbares Einkommen aus Ertrag aus Beteiligungen darstellen.115 Diese latente Ausschüttungssteuerlast kann indessen ebenfalls eliminiert werden, indem der Übernehmer nach Ablauf der Frist von fünf Jahren nach Erwerb der Beteiligung vom Übergeber das Finanzierungskapitalunternehmen und das operativ tätige Kapitalunternehmen steuerneutral fusioniert116 und er damit die Beteiligungsrechte am operativ tätigen Kapitalunternehmen im Privatvermögen hält. Zu erwähnen ist in diesem Zusammenhang, dass die Fünfjahresfrist nicht etwa aus den steuerlichen Fusionsbestimmungen, die im Fall der Fusion zweier Kapitalunternehmen keine solchen Fristen kennen,117 resultiert, sondern aus der Systematik der Finanzierung der Unternehmensnachfolge mittels Erwerb der Beteiligung durch ein Finanzierungskapitalunternehmen und der neuen Bestimmung zur indirekten Teilliquidation.

- StE 2002 B 24.4 Nr. 63 = ZStP 2001, 316; BGer vom 13. Februar 1995, ASA 64 (1995/96), 401 = StE 1995 B 24.4 Nr. 38; BGer vom 7. Juli 1993, StE 1994 B 24.4 Nr. 35 = StR 1994, 587; BGer vom 19. Dezember 1984, ASA 54 (1985/86), 211 = StE 1985 B 24.4 Nr. 5 = StR 1986, 263 (Kaffeeholdingfall). Botschaft zum Bundesgesetz über die Verbesserung der steuerlichen Rahmenbedingungen für unternehmerische Tätigkeiten und Investitionen (Unternehmenssteuerreformgesetz II) vom 22. Juni 2005, BBl 4733 – 4874 [Botschaft UStR II], 4803 f.; Höhn Ernst / Waldburger Robert, Steuerrecht, Band I, 9. Aufl., Bern 2001 [Höhn / Waldburger, Steuerrecht I], § 14 N 89 f.; Höhn Ernst / Waldburger Robert, Steuerrecht, Band II, 9. Aufl., Bern 2002 [Höhn / Waldburger, Steuerrecht II], § 39 N 120; Entwurf Kreisschreiben Nr. 7 Übertragung von Beteiligungsrechten vom Privat- ins Geschäftsvermögen vom 14. Februar 2005 [KS-Entwurf Nr. 7],S. 7; Locher Peter, Kommentar zum DBG, I. Teil, Art. 1 – 48 DBG, Therwil / Basel 2001 [Locher], Art. 20 N 107 ff.; Richner Felix / Frei Walter / Kaufmann Stefan / Meuter Hans Ulrich, Handkommentar zum DBG, 2. Aufl., Zürich 2009 [Richner / Frei / Kaufmann / Meuter], Art. 20 N 120 ff.

- S. auch Art. 20a Abs. 1 Bst. a DBG, in Kraft seit1. Januar 2007; Art. 7a Abs. 1 Bst. a StHG, in Kraftab 1. Januar 2008; § 29a Abs. 1 lit. a StG AG, in Kraft ab 1. Januar 2008.

- Höhn / Waldburger, Steuerrecht II, § 39 N 120; Locher, Art. 20 N 108; Richner / Frei / Kaufmann / Meuter, Art. 20 N 122 ff.; Schenker Urs, S. 193 f., in: Tschäni Rudolf (Hrsg.), Mergers & Acquisitions IX, Zürich 2007 [Tschäni]

- BGE 115 Ib 249 (indirekte Teilliquidation) = Pra 79 Nr. 32 = ASA 58 (1989/90), 594 = StE 1990 B 24.4 Nr. 20 = StR 1990, 294.

- Hierbei wird die Ausweitung der Sachverhaltskriterien durch die bundesgerichtliche Rechtsprechung deutlich. BRKE vom 16. September 1987, StE 1988 B 24.4 Nr. 14; BGer vom 13. Februar 1995, ASA 64 (1995/96), 401 = StE 1995 B 24.4 Nr. 38; BGer vom 9. Juli 1996, ASA 66 (1997/98), 146, 154 = StE 1997 B 24.4. Nr. 46 = StR 1997, 499, 504; BRKE vom 1. Juli 1993, StE 1994 B 24.4 Nr. 34; BGer vom 23. April 1999, Pra 88 Nr. 169 = ASA 69 (2000/01), 642, 646 = StE 1999 B 24.4 Nr. 53; BGE 115 Ib 256 E. 5 S. 262 f. (indirekte Teilliquidation) = Pra 79 Nr. 58 = ASA 58 (1989/90), 600, 607 = StE 1990 B 24.4 Nr. 21 = StR 1990, 86, 90; BGer vom 16. November 1990, ASA 59 (1990/91), 717, 723 = StE 1991 B 24.4 Nr. 28; BGer vom 22. Oktober 2001, StE 2002 B 24.4 Nr. = ZStP 2001, 316; BGer vom 2. September 1997, StPS 1995, 5.

- BGer vom 22. Oktober 2001, ASA 72 (2003/04), 218, 222; BGer vom 23. April 1999, Pra 88 Nr. 169 = ASA 69 (2000/01), 642, 646 = StE 1999 B 24.4 Nr. 53; BGer vom 9. Juli 1996, ASA 66 (1997/98), 146, 154 = StE 1997 B 24.4 Nr. 46 = StR 1997, 499, 504; BGer vom 13. Februar 1995, ASA 64 (1995/96), 401 = StE 1995 B 24.4 Nr. 38; BRKE vom 1. Juli 1993, StE 1994 B 24.4 Nr. 34; BGE 115 Ib 256 (indirekte Teilliquidation) = Pra 79 Nr. 58 = ASA 58 (1989/90), 600 = StE 1990 B 24.4 Nr. 21 = StR 1990, 86; BGer vom 16. November 1990, ASA 59 (1990/91), 717, 723 f. = StE 1991 B 24.4 Nr. 28.

- Locher, Art. 20 N 107 f.; Richner / Frei / Kaufmann / Meuter, Art. 20 N 121 und 127; Schenker Urs, S. 206 f., in: Tschäni.

- BGer vom 9. Juli 1996, ASA 66 (1997/98), 146, 149 = StE 1997 B 24.4 Nr. 46 = StR 1997, 499, 500; BGer vom 9. September 1988, ASA 58 (1989/90), 587, 594 = StE 1990 B 24.4 Nr. 19. Richner / Frei / Kaufmann / Meuter, Art. 20a N 12.

- Schenker Urs, S. 197, in: Tschäni.

- Beim Beteiligungsabzug ist zu beachten, dass der Beteiligungsabzug nur möglich ist, soweit auf dieser Beteiligung keine Abschreibung vorgenommen wird, die mit diesem Beteiligungsertrag im Zusammenhang steht. S. dazu Art. 70 Abs. 3 DBG, § 76 Abs. 3 StG AG und § 72 Abs. 3 StG ZH. S. aber sogleich zum Erfordernis der Abschreibung einer Beteiligung im Rahmen der indirekten Teilliquidation.

- Diese Einschränkung beim Beteiligungsabzug kennt das kantonale Holdingprivileg indessen nicht, weshalb es auch dann in Anspruch genommen werden kann, wenn die Beteiligung im Zusammenhang mit dem Beteiligungsertrag abgeschrieben wird. S. dazu bspw. Art. 28 Abs. 2 StHG, § 78 StG AG und § 73 StG ZH; Klöti-Weber Marianne / Siegrist Dave / Weber Dieter, Kommentar zum Aargauer Steuergesetz, 4. Aufl., Muri / Bern 2015 [Klöti-Weber / Siegrist / Weber, Kommentar AG], Weber Dieter, § 78 N 4 ff.; Richner Felix / Frei Walter / Kaufmann Stefan / Meuter Hans Ulrich, Kommentar zum Zürcher Steuergesetz, 3. Aufl., Bern 2013, § 73 N 1 ff.

- Holenstein Daniel, Indirekte Teilliquidation – Besteuerung der tatsächlichen Substanzentnahme, StR 11/2004, S. 718 ff. [Holenstein], der diese Funktion der Abschreibung der Beteiligung darstellt.

- Höhn / Waldburger, Steuerrecht I, § 14 N 91; Höhn / Waldburger, Steuerrecht II, § 39 N 121 f.

- BGer 2A.331/2003 vom 11. Juni 2004, ASA 73 (2004/05), 402 = StR 2004, 678 = StE 2004 B 24.4 Nr. 70.

- Reich Markus, Art. 20 N 79, in: Zweifel Martin / Athanas Peter (Hrsg.), Kommentar zum Schweizerischen Steuerrecht, Bd. I/2a bzw. 2b, Bundesgesetz über die direkte Bundessteuer (DBG), Art. 1 – 82 bzw. 83 – 222, Basel / Genf / München 2000 [zit.:Kommentar DBG, Autor, Art. N]; Maute Wolfgang / Stieger Felix, Die Familienholding, StR 2000, S. 473; Wassmer Bruno / Jakob Walter, Fragwürdige Ausdehnung der Transponierungstheorie, ST 1998, S. 218; Locher, Art. 20 N 108; Richner / Frei / Kaufmann / Meuter, Art. 20 N 124.

- BGer 2A.331/2003 vom 11. Juni 2004 E. 4.5, ASA 73 (2004/05), 402 = StR 2004, 678 = StE 2004 B 24.4 Nr. 70.

- S. u.a. dazu Betschart Philipp, Grenzenlose indirekte Teilliquidation, ST 2004, S. 873 ff.; Gurtner Peter / Giger Ernst, Unzulässige Erbenholdingbesteuerung – massive Ausweitung der indirekten Teilliquidationstheorie, StR 2004, S. 658 ff.; Holenstein, S. 718 ff.; Lutz Georg / Honold Kersten Alexander, Indirekte Teilliquidation – Ist wirklich Hopfen und Malz verloren?, FStR 2005, S. 139 ff.; Rabaglio Orlando, Transponierung und Teilliquidation: Wie weiter nach dem Urteil des Bundesgerichtes vom 11. Juni 2004, TREX 2005, S. 220 ff.; Uebelhart Peter / Arnold Reto, Erweiterte indirekte Teilliquidationstheorie erschwert Unternehmensnachfolge – Eine Bestandesaufnahme unter besonderer Berücksichtigung des Entwurfs des Kreisschreibens Nr. 7 der Eidg. Steuerverwaltung, StR 2005, S. 274 ff.

- Parlamentarische Initiative der Christlichdemokratischen Fraktion vom 12. Dezember 2002 (02.469); Motion der Freisinnig-Demokratischen Fraktion vom 23. September 2004 (04.3457); Parlamentarische Initiative von Ständerat Hans Lauri vom 6. Oktober 2004 (04.461); Interpellation von Ständerat Franz Wickivom 7. Oktober 2004 (04.3577); Motion von Nationalrat J. Alexander Baumann vom 8. Oktober 2004 (04.3600).

- Botschaft UStR II, 4733.

- BBl 2006 5749.

- Nachstehend wird Art. 20a DBG zitiert.

- S. die vorstehende Auflistung in Punkt 1.

- S. zum Begriff Verkauf ausführlich Kapitel 20.4.9.2.3 in: Meier-Mazzucato Giorgio, Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, Bern 2009 [Meier-Mazzucato]. S. auch Kreisschreiben Nr. 14 Verkauf von Beteiligungsrechten aus dem Privat- in das Geschäftsvermögen eines Dritten («indirekte Teilliquidation») vom 6. November 2007 [KS Nr. 14], S. 2, wonach mit dem Erfordernis des Verkaufs eine entgeltliche Übertragung vorausgesetzt wird und der Tausch ebenfalls mit dem Begriff Verkauf erfasst werden soll. S. dazu auch Brauchli Barbara / Bussmann Samuel, Indirekte Teilliquidation – kehrt nun Ruhe ein? Ausgewählte Fragestellungen zum Entwurf des Kreisschreibens Nr. 14 (1. Teil), ST 2007, S. 775 ff. [Brauchli/Bussmann], und deren Kritik zur Gleichsetzung von Kauf und Tausch und zur Befürchtung, dass mit dem Tausch auch die Quasifusion unter die indirekte Teilliquidation fallen könnte. S. in diesem Zusammenhang aber Kreisschreiben Nr. 5 Umstrukturierungen vom 1. Juni 2004, S. 45, wonach bei der Quasifusion das Ausschüttungssubstrat erhalten bleibt und allfällige Nennwerterhöhungen und Ausgleichszahlungen beim Aktionär Veräusserungserlös darstellen und eine Besteuerung entfällt, was sachgerecht ist. S. dazu auch Meier-Mazzucato, Kapitel 16.2.1.2.2.

- Art. 20a Abs. 1 Bst. a DBG; Art. 7a Abs. 1 Bst. a StHG und die entsprechenden kantonalen Bestimmungen. KS Nr. 14, S. 2.

- Art. 20a Abs. 1 Bst. a DBG; Art. 7a Abs. 1 Bst. a StHG und die entsprechenden kantonalen Bestimmungen. Brauchli/Bussmann, S. 777; KS Nr. 14, S. 2.

- Art. 20a Abs. 1 Bst. a DBG; Art. 7a Abs. 1 Bst. a StHG und die entsprechenden kantonalen Bestimmungen. Brauchli/Bussmann, S. 777 f.; KS Nr. 14, S. 2.

- S. dazu KS Nr. 14, S. 2, wonach die gemeinsame Willensbildung im Fall der Annahme eines öffentlichen Übernahmeangebots gemäss Art. 22 bis 33 BEHG nicht gegeben ist.

- BGer 2A.331/2003 vom 11. Juni 2004 E. 4.5, ASA 73 (2004/05), 402 = StR 2004, 678 = StE 2004 B 24.4 Nr. 70; BGE 115 Ib 249 E. 2f S. 254 f. (indirekte Teilliquidation), BGE 115 Ib 256 E. 3c S. 260 (indirekte Teilliquidation); BGer vom 22. Oktober 2001, ASA 72 (2003/04), 218 E. 3b; BGer vom 23. April 1999, Pra 88 Nr. 169 = ASA 69 (2000/01), 642 E. 2c.

- Art. 18 Abs. 2 DBG; Art. 8 Abs. 2 StHG; § 27 Abs. 2 StG AG; § 18 Abs. 3 StG ZH.

- Schenker Urs, S. 197 f., in: Tschäni. S. zur Unterscheidung von Privatvermögen und Geschäftsvermögen im Detail Meier-Mazzucato, Kapitel 9. mit Unterkapiteln.

- Locher, Art. 20 N 108; Richner / Frei / Kaufmann / Meuter, Art. 20 N 124; je mit Hinweisen zur bundesgerichtlichen Rechtsprechung.

- BGer 2A.331/2003 vom 11. Juni 2004 E. 4.5,ASA 73 (2004/05), 402 = StR 2004, 678 = StE 2004 B 24.4 Nr. 70; bestätigt mit BGer 2A.471/2005 vom 10. November 2006.

- Rundschreiben «Erbenholding und indirekte Teilliquidation; BGE vom 11. Juni 2004 (2A.331/2003)» vom 8. September 2004.

- KS-Entwurf Nr. 7.

- KS-Entwurf Nr. 7, S. 11.

- KS-Entwurf Nr. 7, S. 11 mit Beispiel Nr. 8 im Anhang.

- S. zum Ganzen auch Simonek Madeleine, Unternehmenssteuerrecht, Entwicklungen 2006, Bern 2007 [Simonek], S. 31 f.

- Schenker Urs, S. 202, in: Tschäni, und KS Nr. 14, S. 2 f.

- Die verschiedenen Auslegungsmethoden stehen nicht in einer Hierarchie zueinander, sondern es ist im Einzelfall abzuwägen. Das BGer befolgt demgemäss einen pragmatischen Methodenpluralismus und lehnt es ab, die einzelnen Auslegungselemente einer Prioritätsordnung zu unterstellen. S. u.v. BGE 131 III 314 E. 2.2 S. 315 f.; BGE 124 III 266 E. 4 S. 268; 127 III 318 E. 2 b S. 322 f.; BGE 125 II 177 (Gesetzesauslegung); BGE 124 II 372 E. 5 S. 375 f. (Auslegung von Verfassungsbestimmungen).

- Art. 20 Abs. 1 Bst. b DBG; § 29 Abs. 1 lit. b StG AG; § 20 Abs. 1 lit. b StG ZH.

- S. u.v. Locher, Art. 20 N 36 ff., der für den Begriff Veräusserung auch den Begriff Verkauf verwendet. Ebenso Richner / Frei / Kaufmann / Meuter, Art. 20 N 35 ff., insbesondere auch N 40, wo vom Veräusserungszeitpunkt die Rede ist. S. auch Kreisschreiben Nr. 15, «Obligationen und derivative Finanzinstrumente als Gegenstand der direkten Bundessteuer, der Verrechnungssteuer sowie der Stempelabgaben» vom 7. Februar 2007 S. 8.

- Veräussert der Übernehmer die Beteiligungsrechte innert der Fünfjahresfrist an einen Dritten weiter und werden alsdann innert dieser bereits laufenden Fünfjahresfrist von diesem Dritten Ausschüttungen nicht betriebsnotwendiger Substanz vorgenommen, ist evident, dass diese Ausschüttungen nicht mehr dem Übergeber zugerechnet werden können, sondern dem Übernehmer, welcher nun im Verhältnis zum Dritten selber zum Übergeber wird.

- Für die AG Art. 689 OR und für die GmbH Art. 804 i.V.m. Art. 806 OR. S. u.v. Meier-Hayoz / Forstmoser, Schweizerisches Gesellschaftsrecht, 11. Aufl., Bern 2012, [Meier-Hayoz / Forstmoser], § 16 N 184 ff. für die AG; Boss Walter H., Art. 689 N 1 ff., in: Kren Kostkiewicz Jolanta / Bertschinger Urs / Breitschmid Peter / Schwander Ivo, Handkommentar zum Schweizerischen Obligationenrecht, Zürich 2002 [Handkommentar OR]; Küng Manfred / Camp Raphael, GmbH-Recht, Das revidierte Recht zur Gesellschaft mit beschränkter Haftung, Zürich 2006, Art. 804 N 1 ff. und Art. 806 N 1 ff. für die GmbH.

- Art. 689a OR. Böckli, Schweizer Aktienrecht, 4. Aufl., Zürich 2009 [Böckli], § 12 N 134 ff.; Boss Walter H., Art. 689a N 1 ff., in: Handkommentar OR. S. auch BGer vom 7. Mai 2005, 2P.323/2003 = StE 2005 A 24.21 Nr. 16, der auch im KS Nr. 14, S. 3, zitiert wird, wonach ein zivilrechtlich durchsetzbarer Anspruch auf Auszahlung einer Dividende erst entsteht, wenn die Generalversammlung durch Gesellschaftsbeschluss sich entschliesst, ihren Aktionären aus dem ausgewiesenen Bilanzgewinn des abgeschlossenen Geschäftsjahres oder aus zurückbehaltenen Überschüssen (Reserven) eine Dividende auszuschütten.

- S. auch die einzelnen Voten der Parlamentarier in der sechsten Sitzung des Ständerats in der Frühjahrssession am 14. März 2006, Amtl. Bull. SR vom 14. März 2006, 106 ff.

- Art. 184 Abs. 1 OR. Pflicht des Verkäufers zur Besitz- und Rechtsverschaffung. Kommentar zum Schweizerischen Privatrecht, OR I, Koller Alfred, Art. 184 N 60 ff.; Kren Kostkiewicz Jolanta / Henop Reich Julia, Art. 184 N 7 ff., in: Handkommentar OR.

- Art. 185 Abs. 1 OR. Kren Kostkiewicz Jolanta / Henop Reich Julia, Art. 185 N 17, in: Handkommentar OR.

- Zu beachten ist, dass gemäss Art. 185 Abs. 3 OR bei Verträgen, die unter einer aufschiebenden Bedingung abgeschlossen sind, Nutzen und Gefahr der veräusserten Sache erst mit dem Eintritt der Bedingung auf den Erwerber übergehen, wobei der Käufer, der die Sache vor Eintritt der Bedingung erhalten hat, den Nutzen vor dem Gefahrübergang beziehen und behalten darf. Kren Kostkiewicz Jolanta / Henop Reich Julia, Art. 185 N 17, in: Handkommentar OR.

- Gemäss KS Nr. 14, S. 3, beginnt die Ausschüttungsfrist von fünf Jahren im Zeitpunkt des Verkaufs, der nach den allgemeinen Grundsätzen über den Zufluss von Einkommen bestimmt wird, weshalb i.d.R. der Zeitpunkt des Verpflichtungsgeschäfts massgeblich ist. Im Ergebnis ist dies zwar richtig, nicht indessen in der Herleitung, weil der Zeitpunkt des Verkaufs nicht mit den allgemeinen Grundsätzen über den steuerlichen Zufluss von Einkommen bestimmt werden kann.

- S. die Normen zur indirekten Teilliquidation, wonach darauf abgezielt wird zu prüfen, ob «… nicht betriebsnotwendige Substanz ausgeschüttet wird, die im Zeitpunkt des Verkaufs bereits vorhanden und handelsrechtlich ausschüttungsfähig war».

- S. dazu Botschaft UStR II, 4805 f. und 4869 ff. mit Rechenbeispielen. S. auch KS Nr. 14, S. 4, wonach auf die letzte, handelsrechtskonforme Bilanz abgestellt wird.

- Der Autor dieser Arbeit hat im Rahmen der Berechnung der sog. Ersatzdividende gemäss Botschaft UStR II, 4805 ff. ein entsprechendes Rechenmodell, gestützt auf die in der Botschaft UStR II aufgeführten allgemeinen Grundsätze zur Bestimmung der nicht betriebsnotwendigen Substanz, entwickelt. Dieses stellt auf extra für den Zeitpunkt des Verkaufs der Beteiligung erstellte Bilanzen und Erfolgsrechnungen ab und führt erst über viele Rechenschritte zum Resultat der Ersatzdividende. Das Rechenmodell kann bei ihm angefordert werden unter giorgio.meier@itera.ch. S. aber auch die Ausführungen und Rechenbeispiele in der Botschaft UStR II, 4805 f. und 4869 ff.

- KS Nr. 14, S. 4. S. auch Schenker Urs, S. 202, in: Tschäni, der zum gleichen Ergebnis kommt, sowie Gurtner Peter, Die handelsrechtlich ausschüttbare nichtbetriebsnotwendige Substanz nach dem neuen Recht der indirekten Teilliquidation, ASA 76 (2008), S. 553 ff. [Gurtner], S. 571, der sich dabei ebenfalls auf das KS Nr. 14 bezieht.

- KS Nr. 14, S. 3; Schenker Urs, S. 203 ff, in: Tschäni.

- Art. 732 ff. OR für Aktiengesellschaften; Art. 788 OR für Gesellschaften mit beschränkter Haftung und Art. 874 Abs. 2 OR für Genossenschaften, beide mit Verweis auf die Bestimmungen des Aktienrechts. S. u.v. Meier-Hayoz / Forstmoser, § 16 N 655 ff., § 18 N 145 und § 19 N 28.

- Gurtner, S. 583, der speziell darauf hinweist, dass dies selbst dann zu gelten habe, wenn die das Kapital herabsetzende Gesellschaft im Zeitpunkt der Beteiligungsveräusserung über entsprechende ausschüttbare Reserven verfügte.

- Gl. M. Gurtner, S. 583.

- Art. 20 Abs. 3 DBG und Art. 7b StHG UStRG II.

- S. in diesem Zusammenhang insbesondere Botschaft UStR II, 4802, wonach diese Aktionäre nicht mit den Personen übereinstimmen müssen, welche seinerzeit die Kapitaleinlagen geleistet hatten.

- Gl. M. Gurtner, S. 583.

- Art. 659 OR; Art. 20 Abs. 1 Bst. c DBG i.V.m. Art. 4a VStG. Heuscher Dieter, § 29 N 29, in: Klöti-Weber / Siegrist / Weber; Locher, Art. 20 N 90 ff.; Richner / Frei / Kaufmann / Meuter, Art. 20 N 111.

- Art. 659 OR; Art. 20 Abs. 1 Bst. c DBG i.V.m. Art. 4a VStG. S. u.v. Richner / Frei / Kaufmann / Meuter, Art. 20 N 110; Schenker Urs, S. 203, in: Tschäni.

- KS Nr. 14, S. 3.

- 64 S. dazu im Einzelnen KS Nr. 14, S. 3; Schenker Urs, S. 204 ff., in: Tschäni.

- 65 S. dazu ausführlich Simonek, S. 30 f. m.w.H.

- 66 KS Nr. 14, S. 3.

- 67 BGer 2.A.537/2005 vom 21. Dezember 2006. Simonek, S. 31 und 112 mit Kritik am Entscheid des BGer bezüglich der als Sicherheiten verpfändeten Aktien der übernommenen Gesellschaften, da dem BGer bereits die Verpfändung dieser Aktien als Annahme für eine Mittelentnahme genügte, ohne zu prüfen, ob einegrosse Wahrscheinlichkeit bestand, dass die übernehmende Gesellschaft für die Rückzahlung der Bankdarlehen auf die Substanz der übernommenen Gesellschaften hätte greifen müssen.

- 68 Simonek, S. 31.

- 69 Simonek, S. 31.

- BGer vom 22. Oktober 2001, StE 2002 B 24.4 Nr. 63; BGer vom 1. Februar 1991, ASA 60 (1991/92), 537 E. 6b; BGer vom 16. November 1990, ASA 59 (1990/91), 717 E. 5b. KS Nr. 14, S. 4; Schenker Urs, S. 206, in: Tschäni.

- S. auch Schenker Urs, S. 206, in: Tschäni, der indessen zum Schluss kommt, dass «damit … die Frage der Mitwirkung kaum je eine Hürde für die Besteuerung nach Art. 20a Abs. 1 Bst. a DBG sein … dürfte …» Diese Einschätzung wird, wie oben dargelegt, nicht gleichermassen geteilt.

- Amtl. Bull. SR Frick vom 14. März 2006, 115. S. zum Ganzen auch Simonek, S. 32 f.

- Amtl. Bull. SR Frick vom 14. März 2006, 115.

- Amtl. Bull. SR David vom 14. März 2006, 116.

- Amtl. Bull. SR vom 14. März 2006, Frick 115 und David 116.

- KS Nr. 14.

- KS Nr. 14, S. 4 f., mit Hinweis auf StE 2002, B 24.4 Nr. 63; ASA 60, 537 Erw. 6b; ASA 59, 717 Erw. 5b.

- KS Nr. 14, S. 4.

- KS Nr. 14, S. 5. S. zu dieser Kritik auch Simonek, S. 32. S. aber auch KS Nr. 14, S. 4, wonach vermutungsweise davon ausgegangen wird, dass eine Ausschüttung, welche die seit dem Verkaufszeitpunkt erwirtschafteten Gewinne der Gesellschaft übersteigt, als nichtbetriebsnotwendige Substanz gilt.

- Simonek Madeleine / Feldmann Hansurs, Die indirekte Teilliquidation im gesetzlichen Kleid, Jusletter 10. Juli 2006 [Simonek / Feldmann], S. 3 m.w.H.

- Simonek / Feldmann, S. 3.

- S. auch KS Nr. 14, S. 4.

- S. bspw. Helbling Carl, Bilanz- und Erfolgsanalyse, 10. Aufl., Bern 1997 [Helbling, Bilanz- und Erfolgsanalyse], S. 103 f., wo erwähnt wird, dass generelle Kennziffern nicht angegeben werden können, hängt bspw. die Vorratshaltung doch sehr von der Branche und der Debitorenbestand von den Kreditfristen ab, und S. 246, wo indessen bezüglich die Liquiditätskennzahlen vorsichtige Sollgrössen formuliert sind, und ebenso S. 240 f. bezüglich der Anlagedeckungsgrade. S. auch Boemle Max / Stolz Carsten, Unternehmungsfinanzierung, 14. Aufl., Zürich 2012, S. 142 ff. für die Liquiditätskennzahlen und S. 147 f. für die Anlagedeckungsgrade, die für beide Kennzahlensysteme Sollgrössen angeben, bspw. die Banker’s Rule 2 : 1 beim Current Ratio oder die goldene Finanzierungsregel mit einem Deckungsgrad von mindestens 100 Prozent bei den Anlagedeckungsgraden.

- S. Gurtner, S. 576 zur nichtbetriebsnotwendigen Substanz nach DBG.

- S. bereits in Punkt 1. vorne.

- Böckli, § 8 N 194 ff. und N 204 ff.; Helbling, Bilanz- und Erfolgsanalyse, S. 102 ff.; Helbling Carl, Unternehmensbewertung und Steuern, 9. Aufl., Düsseldorf 1998, S. 63 und 232 ff.

- Art. 663 Abs. 1 OR.

- Boemle Max, Der Jahresabschluss. Bilanz, Erfolgsrechnung, Anhang, 4. Aufl., Zürich 2001, S. 220 f. und S. 228 je mit Beispielen für diese Verbindung von Erfolgsrechnung und Bilanz. Schweizer Handbuch der Wirtschaftsprüfung, 4 Bände, Zürich 1998 [HWP], Kap. 2.25 S. 79 f., ebenfalls mit Beispielen.

- Botschaft UStR II, 4805, 4816 und 4869 ff. S. auch KS Nr. 14, S. 4, wonach die Beurteilung, ob nichtbetriebsnotwendige Substanz vorliegt, nach betriebswirtschaftlichen Kriterien erfolgt.

- Art. 64 DBG; Art. 24 Abs. 4 i.V.m. Art. 8 Abs. 4 StHG; § 72 StG AG; § 68 StG ZH.

- Amtl. Bull. SR vom 14. März 2006, 111; Amtl. Bull. NR vom 9. Juni 2006, 851. S. auch Simonek / Feldmann, S. 4.

- Botschaft UStR II, 4805 und 4869 ff.

- Simonek / Feldmann, S. 4.

- Art. 675 Abs. 2 OR für Aktiengesellschaften; Art. 804 Abs. 1 i.V.m. Art. 805 OR für die Gesellschaft mit beschränkter Haftung, wonach die für die Aktiengesellschaft geltenden Bestimmungen über die Bilanz und die Reservefonds auch auf die Gesellschaft mit beschränkter Haftung Anwendung finden.

- Art. 859 OR für Genossenschaften, bei denen Ausschüttungen nur möglich sind, falls die Statuten dies vorsehen und dann nur in sehr beschränktem Umfang.

- Art. 675 Abs. 2 OR.

- Vischer Markus, Art. 675 N 7, in: Handkommentar OR.

- Art. 671 ff. OR. Vischer Markus, Art. 675 N 8, in: Handkommentar OR.

- Bezüglich der statutarischen Reserven gl. M. Gurtner, S. 569 f., der die statutarischen Reserven den handelsrechtlich ausschüttungsfähigen Reserven zuordnet mit dem Argument, dass eine Aktiengesellschaft jederzeit durch Beschluss der Generalversammlung oder Vornahme einer Statutenänderung darüber verfügen kann.

- Art. 671 Abs. 3 OR e contrario. Böckli, § 8 N 271; Vischer Markus, Art. 675 N 9, in: Handkommentar OR.

- Art. 671 Abs. 4 OR. Böckli, § 8 N 272; Vischer Markus, Art. 675 N 9, in: Handkommentar OR.

- Art. 671a f. OR. Gl. M. Gurtner, S. 569 für die Aufwertungsreserve und S. 579 für die Reserve für eigene Aktien.

- Gl. M. Gurtner, S. 570 f.

- So auch KS Nr. 14, S. 4.

- Vorbehalten bleibt natürlich die Bildung versteuerter stiller Reserven unter dem Aspekt der Steuerumgehung. Gl. M. Altorfer Jürg, Die indirekte Teilliquidation gesetzlich geregelt. Den Willen des Gesetzgebers umsetzen!, ST 2007, S. 104 f. A. M. Gurtner, S. 571, sind versteuerte stille Reserven bei der Berechnung der handelsrechtlich ausschüttbaren Reserven grundsätzlich zu berücksichtigen.

- S. zu den Zwangsreserven im Detail Meier-Mazzucato, Kapitel 10.3.

- S. zu den Ermessensreserven im Detail Meier-Mazzucato, Kapitel 10.2. mit Unterkapiteln und Kapitel 10.4.

- Das Kostenwertprinzip wird auch als Anschaffungs- und Herstellungskostenprinzip bezeichnet. Das Kostenwertprinzip hat die Auswirkung, dass durch die Bewertung zu Anschaffungs- bzw. Herstellungskosten (historical cost) ein allfälliger Wertzuwachs von Aktiven, gestützt auf das Imparitäts- und Realisationsprinzip, normalerweise nicht verbucht und damit nicht als Gewinn ausgewiesen wird, bis diese Aktiven veräussert werden. S. dazu im Detail Meier-Mazzucato, Kapitel 10.3. Wertsteigerung von Aktiven des Unternehmens. S. auch HWP, Kap. 2.122 S. 14 f. undKap. 2.23 S. 50.

- Art. 669 Abs. 2 OR. S. zu den Wiederbeschaffungsreserven als Ermessensreserven im Detail Meier-Mazzucato, Kapitel 10.2. Unterbewertung von Aktiven mit Unterkapiteln und Kapitel 10.4. Überbewertung von Passiven. Die Bildung von über die historischen Anschaffungs- oder Herstellungskosten hinausgehenden Wiederbeschaffungsreserven verbieten die Steuerrechtsnormen von Bund und Kantonen sowohl für die Einkommens- als auch für die Gewinnsteuer: Art. 28 und 29 DBG; Art. 10 Abs. 1 Bst. a und b StHG; § 36 Abs. 2 lit. a und b StG AG; § 27 Abs. 2 lit. a und b StG ZH.

- Art. 669 Abs. 3 OR.

- S. auch Art. 960 Abs. 2 VE RLR, wonach die Bewertung vorsichtig erfolgen muss, aber nicht zur Bildung von gewillkürten Reserven führen darf.

- S. zu den Verwaltungs- bzw. Willkürreserven im Detail Meier-Mazzucato, Kapitel 10.4.

- S. auch Art. 960a Abs. 4 VE RLR, wonach zu Wiederbeschaffungszwecken sowie zur Sicherung des dauernden Gedeihens des Unternehmens zusätzliche Abschreibungen und Wertberichtigungen vorgenommen werden dürfen, und unter den gleichen Voraussetzungen davon abgesehen werden kann, nicht mehr begründete Abschreibungen und Wertberichtigungen aufzulösen.