Eine der grössten Hürden der Unternehmensnachfolge ist die Finanzierung des Kaufpreises für das Unternehmen. Die Finanzierungskapazität hat wechselseitig direkten Einfluss auf die Höhe des Kaufpreises. Wesentliches Element der Kaufpreisbestimmung und -finanzierung sind optimierte steuerliche Bedingungen. Anhand eines Falles stellen die Autoren die wesentlichen Grundsätze und Regeln der Kaufpreisfinanzierung dar. Dabei gelangen kombiniert die Transaktionsvarianten Akquisitionsgesellschaft und Einsatz eigener Aktien zur Anwendung.

Entgeltliche Unternehmensnachfolgen bedingen die Finanzierung des Kaufpreises für das zu übertragende Unternehmen durch den bzw. die Übernehmer. Fast immer stellt diese Finanzierung eine grosse Herausforderung für den bzw. die Übernehmer dar. Aufgrund des vielfach eher jüngeren Alters, oftmals gepaart damit, dass eine Familie besteht und vielleicht in ein Eigenheim investiert wurde, sind sie nicht in der Lage, den Kaufpreis vollständig mit Eigenkapital zu finanzieren, sondern brauchen zu wesentlichen Teilen die Unterstützung eines Finanzinstituts bzw. -intermediärs.2, 3

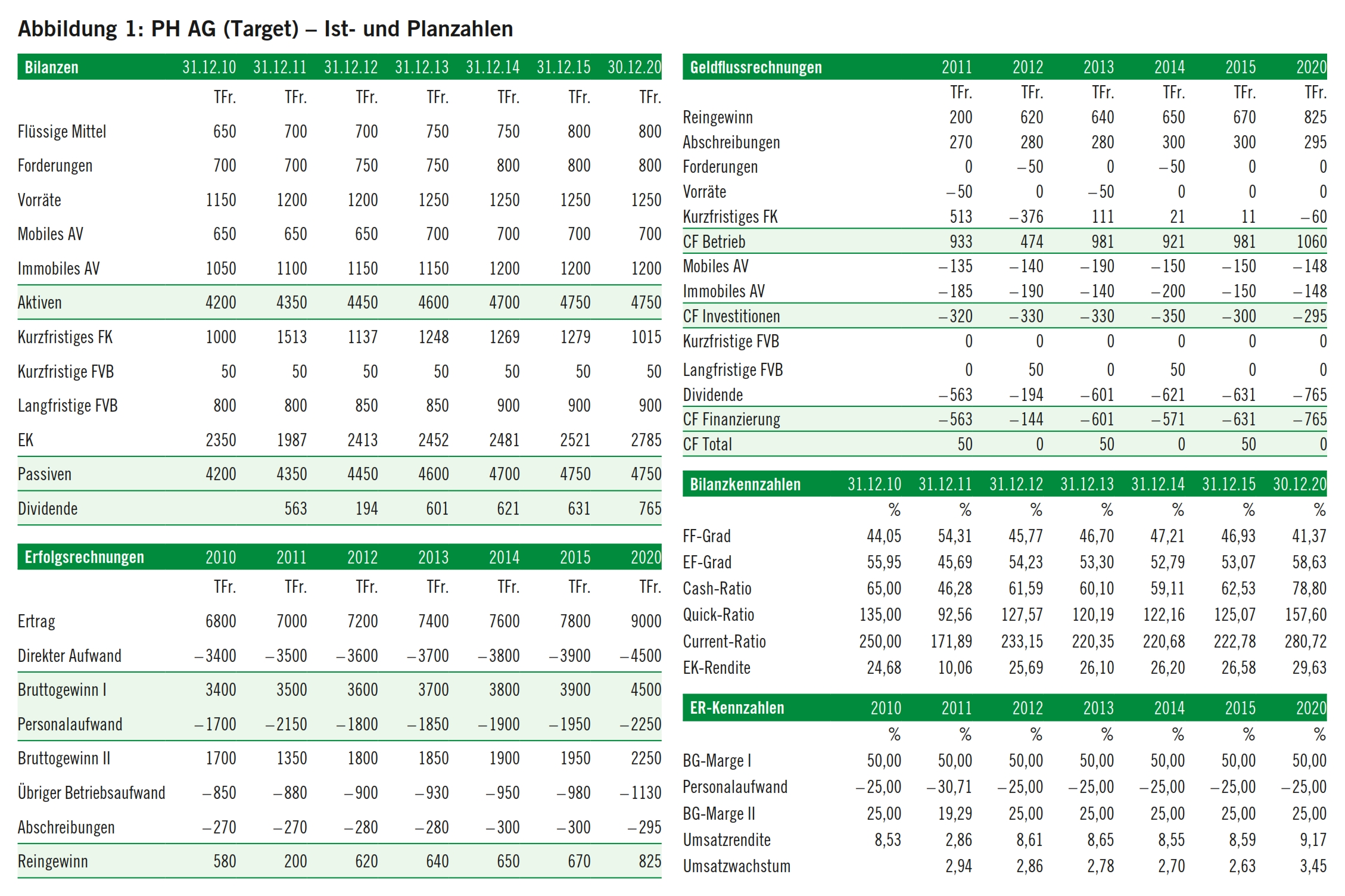

Als Grundlage für die Darstellung der Finanzierungsgrundsätze und -regeln dient ein KMU mit Handels- bzw. Produktionsbetrieb, konkret die Produktion und Handel AG (nachstehend PH AG), mit folgenden internen Bilanzen, Erfolgs- und Geldflussrechnungen und entsprechenden Bilanz- und Erfolgsrechnungskennzahlen für die Jahre 2010 bis 2020 (vgl. Abbildung 1). Bei den Zahlen des Jahres 2010 handelt es sich um Istzahlen, bei denjenigen der darauffolgenden Jahre um Planzahlen.4, 5

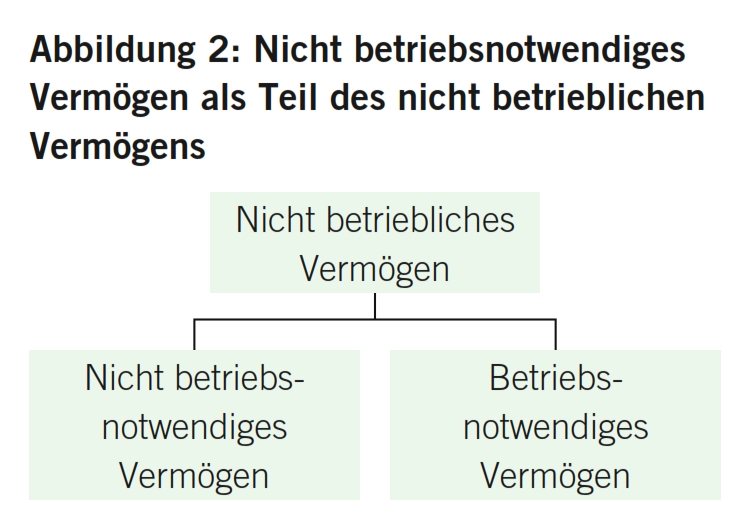

Es wird angenommen, dass die flüssigen Mittel betriebsnotwendig sind. In diesem Zusammenhang sei erwähnt, dass das nichtbetriebliche Vermögen nichtbetriebsnotwendiges und betriebsfremdes Vermögen umfasst.6 Nichtbetriebsnotwendig sind überhöhte Bestände an betrieblichen Gütern und Leistungen, welche die für den Betrieb notwendige Normalsubstanz überschreiten, wie überhöhte flüssige Mittel, Debitorenbestände oder überhöhte Warenlager sowie angefangene und fertige Arbeiten. Betriebsfremd sind materielle und immaterielle Vermögenswerte, die nichts mit dem Betrieb zu tun haben, insbesondere Kapitalanlageobjekte, wie Finanzanlagen oder Kapitalanlageliegenschaften bei Produktions-, Handels- oder Dienstleistungsunternehmen.7 Nichtbetriebliches Vermögen ist entweder nichtbetriebsnotwendig oder betriebsfremd und erhöht den Unternehmenswert, indem es separat bewertet und zum Unternehmenswert des Betriebs hinzugezählt werden muss, wodurch die entgeltliche Übertragung des Unternehmens erschwert wird.8 Sie kann erleichtert werden, indem das nichtbetriebliche Vermögen aus dem Unternehmen vor seiner Übertragung entnommen wird. Dies kann beispielsweise dadurch geschehen, dass nichtbetriebliches Vermögen, sofern es nicht schon in liquide Form gebracht worden ist, abgespalten und verkauft wird oder einzelne Aktiven nicht abgespaltet, sondern direkt verkauft werden, was als Asset-Stripping bezeichnet wird9, und die sich ergebenden nichtbetrieblichen flüssigen Mittel anschliessend sukzessive ganz oder teilweise ausgeschüttet werden (vgl. dazu auch Abbildung 2).

Weiter ist darauf hinzuweisen, dass die langfristigen Finanzverbindlichkeiten in der Planbilanz nicht amortisiert werden (müssen), weil die goldene Finanzierungsregel eingehalten ist.10 Müsste eine Amortisation dieser langfristigen Finanzverbindlichkeiten erfolgen, könnte je nach Amortisationsintensität ggf. nicht mehr gleich viel Dividende von der PH AG an die Akquisitionsgesellschaft ausgeschüttet werden, was dann zu einer entsprechend längeren Amortisationsdauer des Akquisitionskredits führen würde.

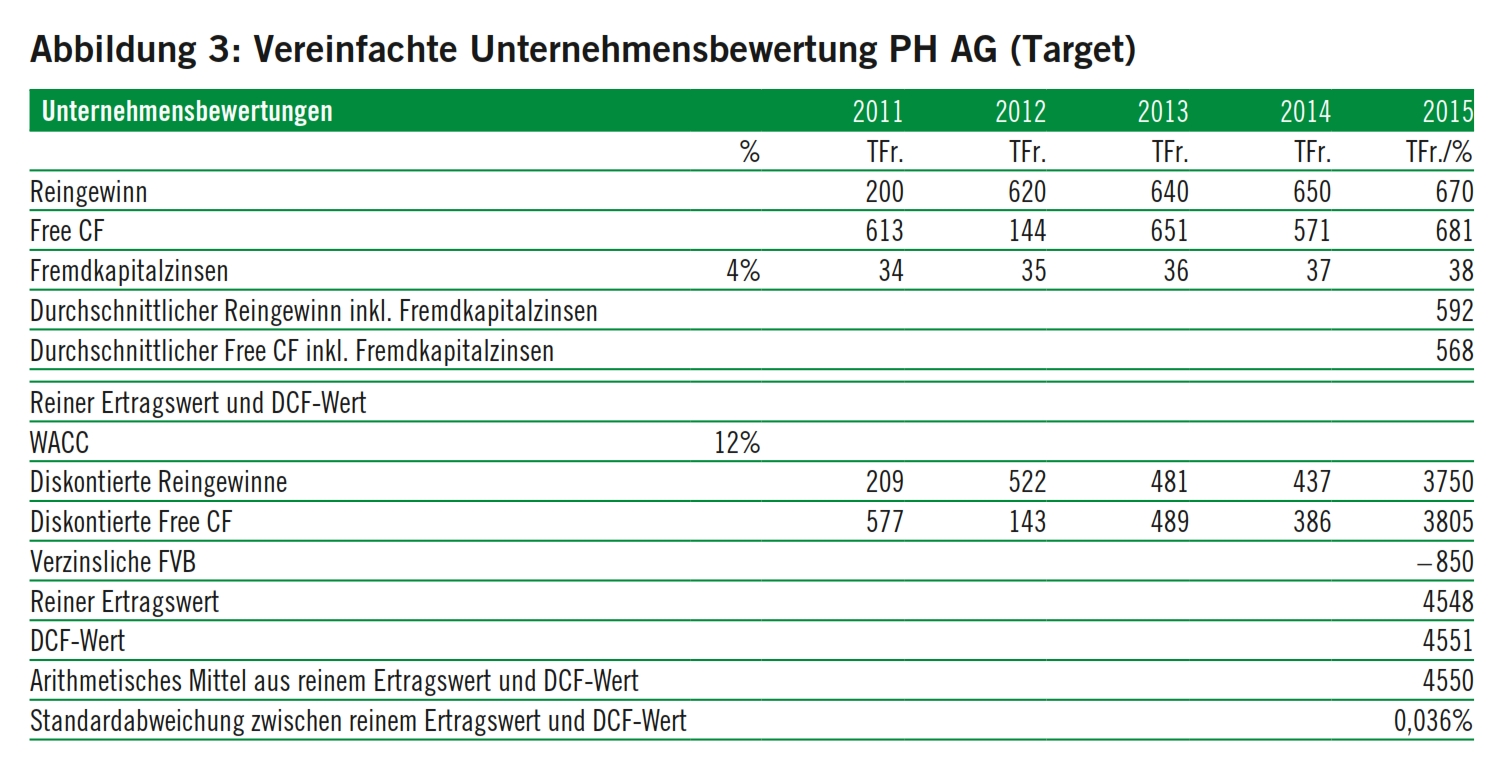

Gestützt auf diese Daten werden für die PH AG zwei vereinfachte Unternehmensbewertungen mittels DCF- und reiner Ertragswertmethode gemacht.11, 12 Diese ergeben bei einem angenommenen WACC von 12% Unternehmenswerte von TFr. 4548 bzw. 4551 (vgl. Abbildung 3).

Theoretisch ergeben die drei Ertragswertmethoden reiner Ertragswert, Discounted-Cash-Flow-Wert und Economic-Value-Added-Wert den gleichen Unternehmenswert.13, 14 Aufgrund der vielen Abhängigkeiten sind Abweichungen voneinander möglich. Betragen die Abweichungen hingegen mehr als 5%, müssen die Resultate einer Prüfung unterzogen werden. Ursachen für zu grosse Differenzen können beispielsweise die falsche Anwendung der Unternehmensbewertungsformeln oder nicht konsistent verwendetes Datenmaterial sein. Als Streuungsmass wird sinnvollerweise die Standardabweichung in Prozenten verwendet.15 Im vorliegenden Beispiel ergibt die Standardabweichung zwischen reinem Ertragswert und DCF-Wert eine Abweichung von 0,036% und liegt damit im Rahmen.

Beim vorliegend eingesetzten WACC handelt es sich einfachheitshalber lediglich um eine Annahme. Erwähnt sei, dass der WACC bei einer fundierten Unternehmensbewertung rechnerisch zu ermitteln ist. Der WACC ist ebenfalls von steuerlichen Wirkungen beeinflusst, weshalb hier kurz auf seine Ermittlung eingegangen wird.

Der Gesamtkapitalkostensatz WACC wird ermittelt, indem der Fremdkapitalkostensatz und der Eigenkapitalkostensatz im Verhältnis von Fremdkapital und Eigenkapital zum Gesamtkapital gewichtet und addiert werden. Demgemäss müssen für die Herleitung des WACC folgende Parameter bekannt sein:

- Struktur von Fremd- und Eigenkapital

- Fremdkapitalkostensatz (vor und nach Steuern), firmenspezifischer Gewinnsteuersatz sowie verzinsliches und nichtverzinsliches Fremdkapital

- Eigenkapitalkostensatz16

Die einzelnen Parameter bedürfen natürlich der weiteren Erläuterung, wobei hier allein kurz auf den Eigenkapitalkostensatz eingegangen werden kann.

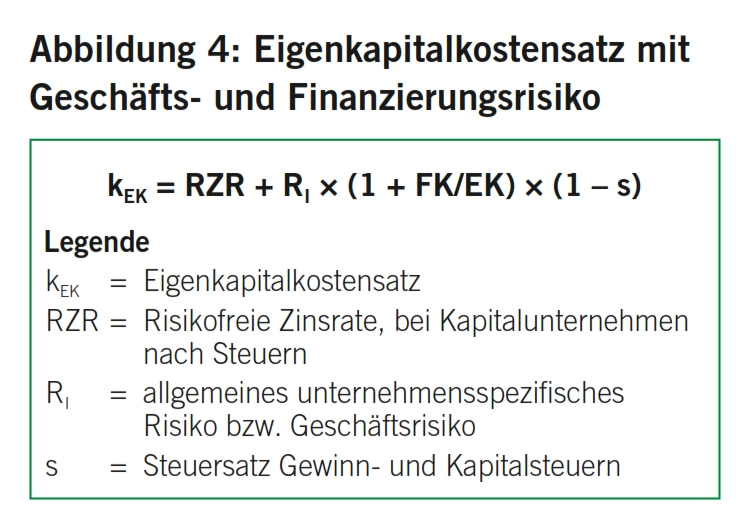

Der Eigenkapitalkostensatz setzt sich zusammen aus einem risikofreien Kapitalzinssatz und einer Reihe von Risikozu- und ggf. auch -abschlägen.17, 18 Als risikofreier Kapitalzinssatz wird vorzugsweise die Rendite von Bundesobligationen bzw. Treasury Bonds über eine längere Zeitdauer, beispielsweise 10 Jahre, herangezogen.19 Entscheidend ist, dass, entsprechend dem Prinzip der Zukunftsbezogenheit der Unternehmensbewertung, auch dieser risikofreie Kapitalzinssatz in einen zukünftigen Kapitalzinssatz, beispielsweise durch Extrapolation, transformiert wird und ganz generell alle Risikozu- und -abschläge ebenfalls als zukünftige Risikozu- und -abschläge bestimmt werden.20 Zu beachten ist, dass der risikofreie Kapitalzinssatz unter Berücksichtigung der Rechtsform des Unternehmens zu bestimmen ist. Bei Kapitalunternehmen ist folgerichtig mit einem um die Gewinn- und Kapitalsteuern reduzierten Kapitalzinssatz zu rechnen.21 Risikozuschläge zum risikofreien Kapitalzinssatz sind u.a. die erschwerte Verkäuflichkeit eines Unternehmens, die Branche, Konkurrenzverhältnisse, der Standort des Unternehmens und die nur partielle Ausschüttungsmöglichkeit der Gewinne.22 Als Risikoabschlag kann u. U. ein Abzug für Geldentwertungsschutz gerechtfertigt sein.23

Bei der Bestimmung des Eigenkapitalkostensatzes ist neben dem allgemeinen unternehmensspezifischen Risiko bzw. Geschäftsrisiko dem Finanzierungsrisiko auf das Eigenkapital, d.h. der Situation, dass das Unternehmen für seine betrieblichen Leistungen Fremdkapital einsetzt, Rechnung zu tragen, indem dieses zum Geschäftsrisiko dazugeschlagen wird.24

Beim Risikozuschlagsmodell ist das Finanzierungsrisiko als eigener Zuschlag mit einzurechnen und kann – bei linear betrachteter Risikokostenentwicklung – als Funktion des Verhältnisses Fremdkapital zu Eigenkapital bestimmt werden.25 Zusätzlich ist das durch die Steuerwirkung reduzierte Leveragerisiko zu beachten, da die zukünftigen Gewinne bzw. Cashflows nun einem erhöhten Kapital gegenüberstehen, womit sich die Renditevolatilität entsprechend verringert26 (vgl. Abbildung 4).

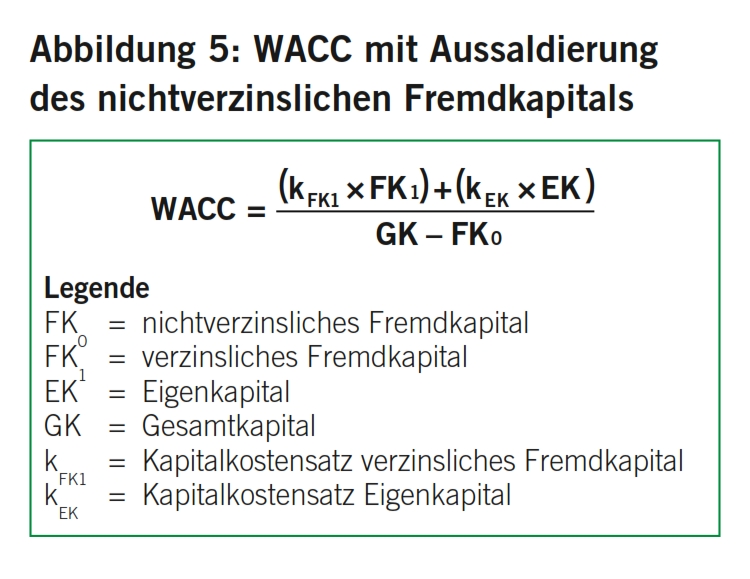

Es ergibt sich aufgrund der vorstehenden Ausführungen für den Weighted Average Cost of Capital (WACC) mit Aussaldierung des nichtverzinslichen Fremdkapitals folgende Formel27 (vgl. Abbildung 5).

Der Übergeber A beabsichtigt, die Aktien seiner PH AG, welche er in seinem Privatvermögen hält, an seinen Geschäftsführer B im Sinn eines Management Buyouts zu verkaufen.

Die XY Treuhand hat zwei Unternehmensbewertungen der PH AG per Ende 2010, gestützt auf die Jahresrechnung 2010 und die darauffolgenden Planungsrechnungen 2011 bis 2015, vorgenommen und dabei den reinen Ertragswert und den DCF-Wert ermittelt, welche zusammen einen gemittelten Unternehmenswert von TFr. 4550 ergeben.28

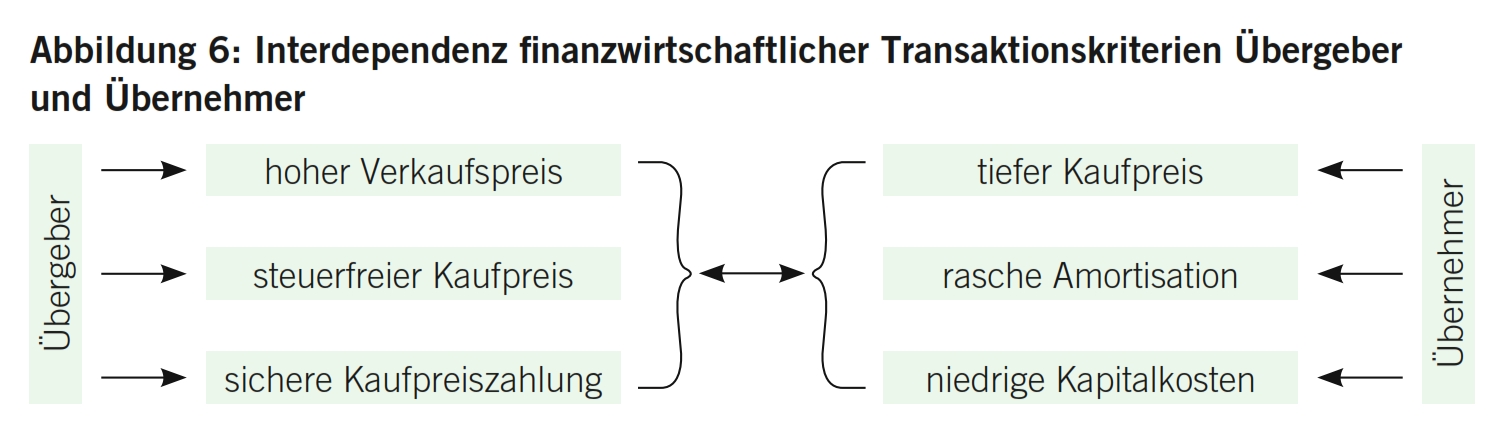

Es stellt sich die Frage, welche Transaktionsstruktur für die konkrete Unternehmensnachfolge möglich und sinnvoll ist. Wesentliche Kriterien einer optimalen Unternehmensnachfolge sind beim Übergeber ein möglichst günstiger Kaufpreis sowie eine steuerfreie und sichere Kaufpreiszahlung sowie seitens des Übernehmers ein möglichst günstiger Kaufpreis und eine möglichst rasche Amortisation der transaktionsbezogenen Fremdfinanzierung sowie entsprechend niedrige Kapitalkosten. Es ist offensichtlich, dass zwischen den Kriterien von Übergeber und Übernehmer eine direkte Interdependenz besteht (vgl. Abbildung 6).

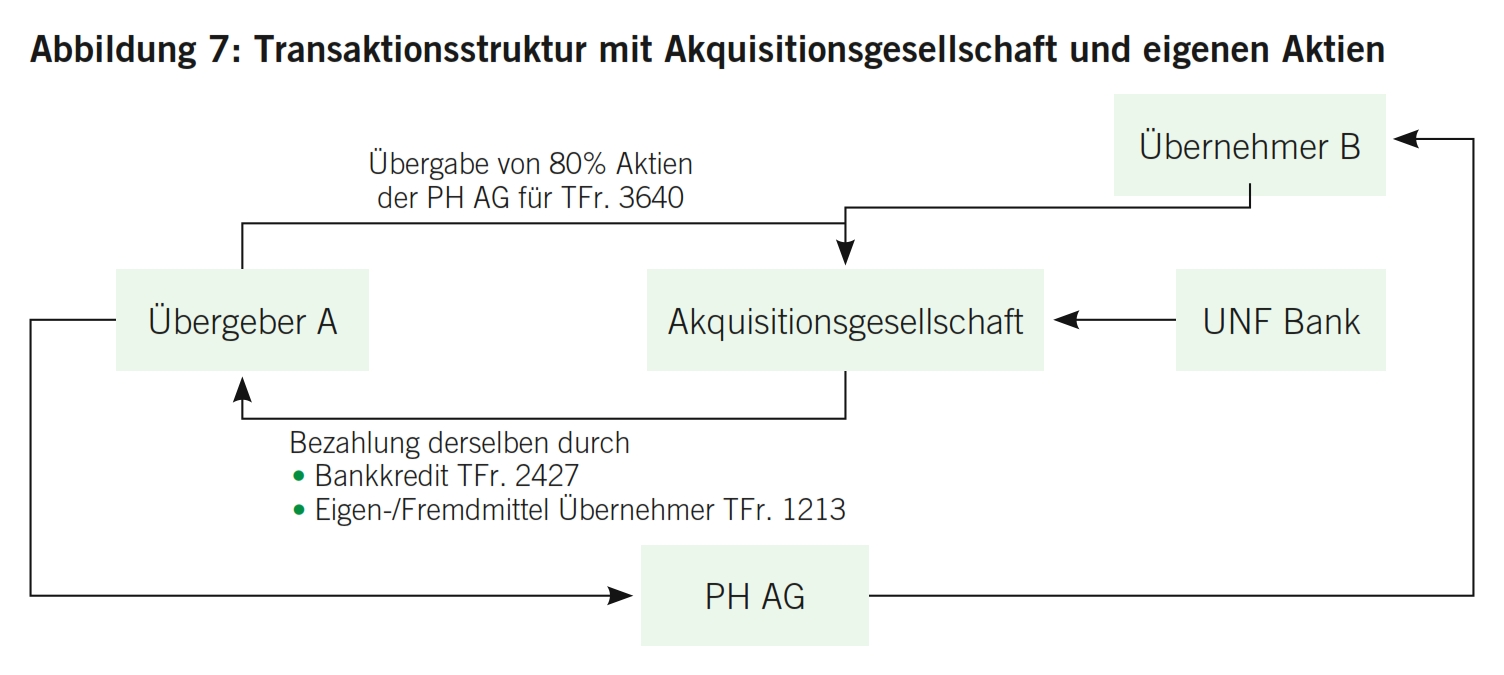

Entsprechend diesem Kriterienkatalog gelangt nachstehend die Transaktionsstruktur mit Akquisitionsgesellschaft und Einsatz eigener Aktien im Umfang von 20% gemäss Art. 659 ff. OR zur Anwendung.

Für die nachfolgenden Ausführungen wird von einem Unternehmenswert der PH AG von TFr. 4550 ausgegangen. Die Bankfinanzierung von 80% der Aktien der PH AG wird bei der Akquisitionsgesellschaft auf TFr. 2427 von gesamthaft TFr. 3640 angesetzt, was exakt 67% beträgt.

Die eigenen Aktien werden in Anwendung von Art. 659 Abs. 2 OR auf 20% der gesamten Beteiligungsrechte angesetzt in der Annahme, dass es sich bei den Aktien der PH AG um Namenaktien handelt, für die eine statutarische Vinkulierung besteht (vgl. Abbildung 7).

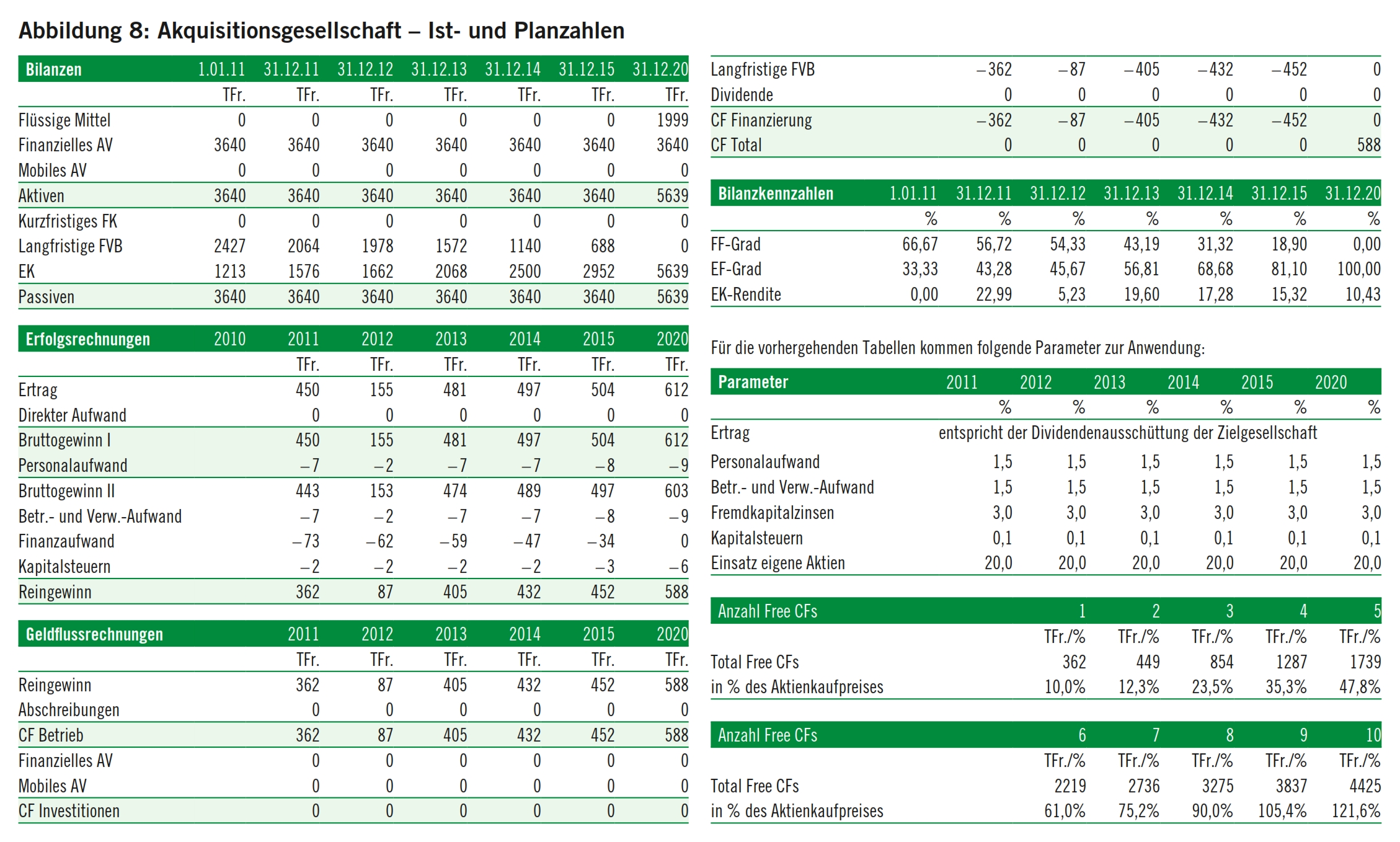

Auf diese Unternehmensbewertung gestützt, ist das angefragte Finanzinstitut bereit, den Kauf von 80% der Aktien der PH AG mit zwischen 5 und 7 nachhaltig erzielbare Free CFs, maximal aber zwei Drittel des Unternehmenswerts inkl. Verzinsung dieses Kapitals zu finanzieren.29 Diese Grundsätze wenden die meisten Finanzinstitute an. Die Akquisitionsgesellschaft fungiert dabei als Finanzierungsvehikel. Es zeigt sich dabei folgendes Bild30, 31 (vgl. Abbildung 8).

Aufgrund der vorstehenden Berechnungen ergibt sich folgende Beurteilung dieser Grundsätze und Regeln der Finanzierung:

- Zwei Drittel des Werts von 80% der Aktien der PH AG von TFr. 3640 ergeben TFr. 2427.

- Erleichternd wirken sich auf die Kreditgewährung die steuerlichen Möglichkeiten bei Einschaltung einer Akquisitionsgesellschaft für den Übernehmer aus. Damit kann der Übernehmer die erarbeiteten Free CFs aus dem erworbenen Unternehmen ohne Ausschüttungssteuerlasten direkt zur Definanzierung des Kredits einsetzen.

- Fünf Free CFs liegen, unter Berücksichtigung der Verzinsung des vom Finanzinstitut zur Verfügung gestellten Kapitals, unter zwei Dritteln des anteiligen Aktien- bzw. Unternehmenswerts. Erst gut sechs Free CFs erreichen zwei Drittel des anteiligen Aktien- bzw. Unternehmenswerts. Diese Situation ergibt sich bei einem WACC von 12%.

- Wird der WACC höher angesetzt, beispielsweise auf 14%, sinkt der Unternehmenswert auf TFr. 3774, und zwei Drittel des anteiligen Aktien- bzw. Unternehmenswerts ergeben TFr. 2007 mit der Folge, dass bereits gut fünf Free CFs die zwei Drittel des anteiligen Aktien- bzw. Unternehmenswerts erreichen. Zu bemerken ist indessen, dass in der aktuellen Kapitalmarktsituation und dem damit verbundenen historisch tiefen Leitzinsniveau ein WACC von 14% als hoch oder gar überhöht beurteilt werden muss.32

- Umgekehrt steigt der Unternehmenswert auf TFr. 5635, wenn der WACC auf 10% angesetzt wird. Nun stimmt zwar der WACC bei einem keinem besonderen Risiko ausgesetzten Unternehmen, aber die zwei Drittel des anteiligen Aktien- bzw. Unternehmenswerts von TFr. 3007 werden erst durch gut sieben Free CFs erreicht.

- Fazit

– Bei KMU mit normalem Geschäftsrisiko und normalem Geschäftsgang werden die zwei Drittel des Unternehmenswerts mit fünf Free CFs praktisch nicht erreicht. Leisten Finanzinstitute lediglich fünf Free CFs, muss der Aktien- bzw. Unternehmenswert mit rund 50% durch den Übernehmer finanziert werden, was erfahrungsgemäss in der Regel unmöglich ist. Damit würde sich ein erheblicher Druck der Finanzinstitute auf den Unternehmenswert ergeben, obschon dieser tatsächlich höher liegt.

– Bei einem WACC von 12% werden zwei Drittel des anteiligen oder gesamten Aktien- bzw. Unternehmenswerts nach gut sechs Free CFs erreicht.

– Bei einem WACC von 10% werden zwei Drittel des anteiligen oder gesamten Aktien- bzw. Unternehmenswerts sogar erst nach gut sieben Free CFs erreicht. - Herausforderung für Finanzinstitute

Die Finanzinstitute sollten bei KMU mit normalem Geschäftsrisiko und normalem Geschäftsgang die Finanzierungsgrenze von zwei Dritteln des Unternehmenswerts nicht unterschreiten, mit dem Ziel, den Unternehmensnachfolgeprozess zu beschleunigen.

Sie sollten infolgedessen bereit sein, die Rückführung ihrer Finanzierung je nach Höhe des WACC auf rund sieben Free CFs einzustellen, ggf. bei entsprechend stabilen Unternehmen auch auf acht Free CFs.

Natürlich wird bei entsprechend langen Rückzahlungszyklen die Frage der Sicherheit in Bezug auf die gewährte Finanzierung des Kredits gestellt. Erfahrungsgemäss verlangen die Finanzinstitute bereits heute umfassende Sicherheiten für die Finanzierungsmithilfe bei einer Unternehmensnachfolge, namentlich Verpfändung der erworbenen Beteiligungspapiere (Aktien, Stammanteile usw.), Abschluss von Risikoversicherungen, allenfalls auch Bürgschaften und Faustpfänder. Diese Sicherheiten sollten auch bei den geforderten Kredithöhen reichen.

Wie bereits in Punkt 4 angeführt, werden 20% der Aktien der PH AG mittels des Instruments der eigenen Aktien vom Übergeber A auf den Übernehmer B übertragen (vgl. dazu auch Abbildung 7).

Zivilrechtliche Grundlage für die eigenen Aktien bilden Art. 659 ff. OR. Art. 659 OR bestimmt, dass die Gesellschaft eigene Aktien nur dann erwerben darf, wenn frei verwendbares Eigenkapital in der Höhe der dafür nötigen Mittel vorhanden ist und der gesamte Nennwert dieser Aktien grundsätzlich 10% des Aktienkapitals nicht übersteigt. Werden jedoch im Zusammenhang mit einer Übertragbarkeitsbeschränkung (sog. statutarische Vinkulierung gemäss Art. 685a ff. OR) Namenaktien erworben, so beträgt die Höchstgrenze 20%. Die über 10% des Aktienkapitals hinaus erworbenen eigenen Aktien sind innert zweier Jahre zu veräussern oder durch Kapitalherabsetzung zu vernichten.33

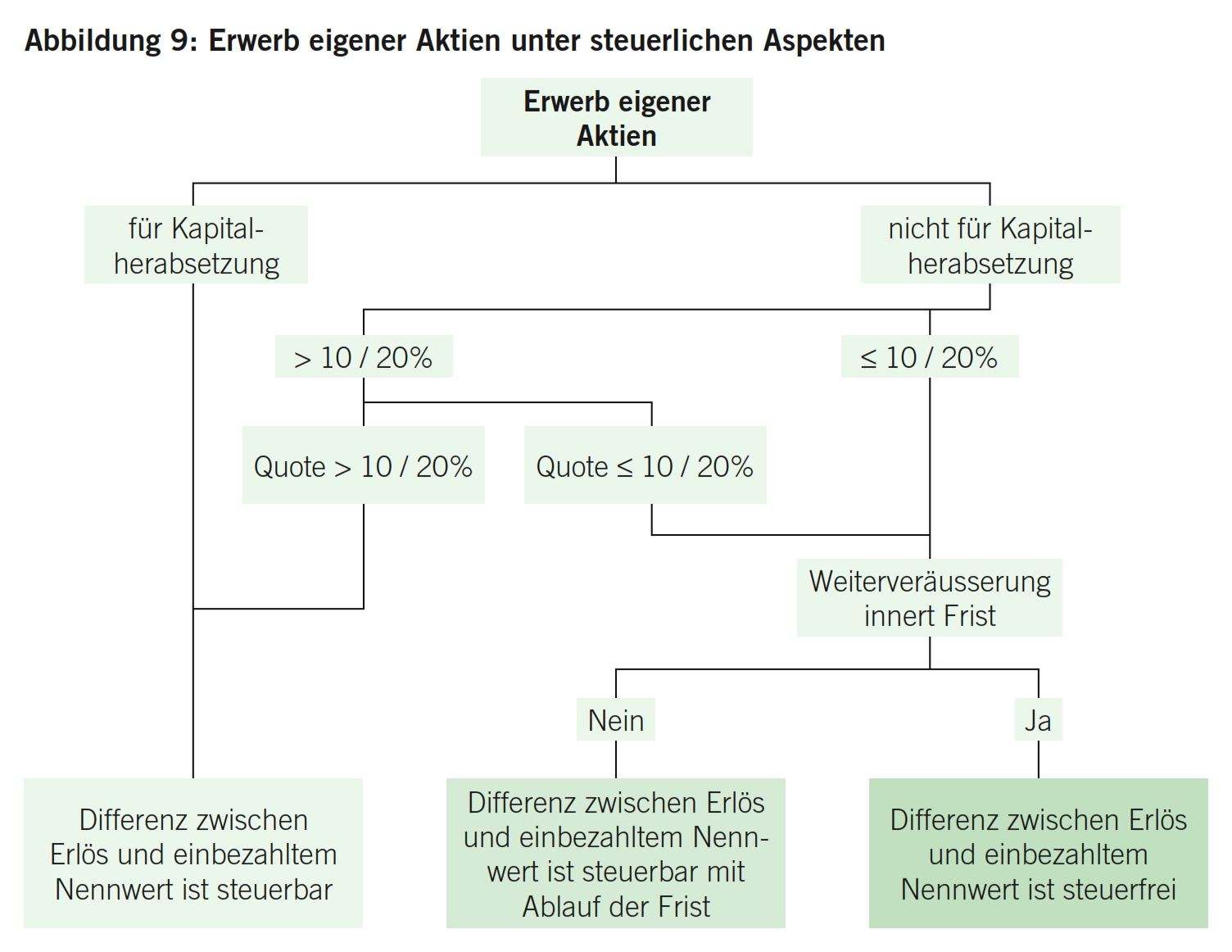

Steuerliche Grundlage für die eigenen Aktien ist das subjektive Herkunftsprinzip in Verbindung mit dem Nennwert- bzw. Kapitaleinlageprinzip für natürliche Personen im Bereich des Privatvermögens bei der Rückgabe von Beteiligungsrechten an die Kapitalgesellschaft oder Genossenschaft im Sinn von Art. 4a VStG, indem ein dabei erzielter Liquidationsüberschuss in dem Jahr als realisiert gilt, in welchem die Verrechnungssteuerforderung gemäss Art.12 Abs. 1 und 1bis VStG entsteht.34

Die Differenz zwischen dem Erwerbspreis und dem einbezahlten Nennwert und Einlagen, Aufgeldern und Zuschüssen gemäss dem Kapitaleinlageprinzip von Beteiligungsrechten (Aktien, Anteile, Partizipationsscheine oder Genussscheine) unterliegt der Verrechnungs- und Einkommenssteuer, wenn eine Kapitalgesellschaft oder Genossenschaft gestützt auf einen Beschluss über die Herabsetzung ihres Kapitals oder im Hinblick auf eine Herabsetzung ihres Kapitals eigene Beteiligungsrechte erwirbt. Dasselbe gilt, soweit der Erwerb eigener Beteiligungsrechte den Rahmen von Art. 659 OR überschreitet.

Erwirbt eine Kapitalgesellschaft oder Genossenschaft im Rahmen von Art. 659 OR eigene Beteiligungsrechte, ohne anschliessend ihr Kapital herabzusetzen, so erfolgt eine Besteuerung, wenn die Kapitalgesellschaft oder Genossenschaft diese Beteiligungsrechte nicht innerhalb von sechs Jahren wieder veräussert.35 Hat eine Kapitalgesellschaft oder Genossenschaft eigene Beteiligungsrechte aus Anlass von Verpflichtungen erworben, die auf einer Wandelanleihe, einer Optionsanleihe oder einem Mitarbeiterbeteiligungsplan beruhen, so steht die sechsjährige Frist zur Wiederveräusserung bis zum Erlöschen der betreffenden Verpflichtungen, im Falle des Mitarbeiterbeteiligungsplans jedoch längstens sechs Jahre, still (Art. 4a VStG).

Grafisch dargestellt präsentiert sich der Erwerb eigener Beteiligungsrechte unter steuerlichen Aspekten wie in Abbildung 9.

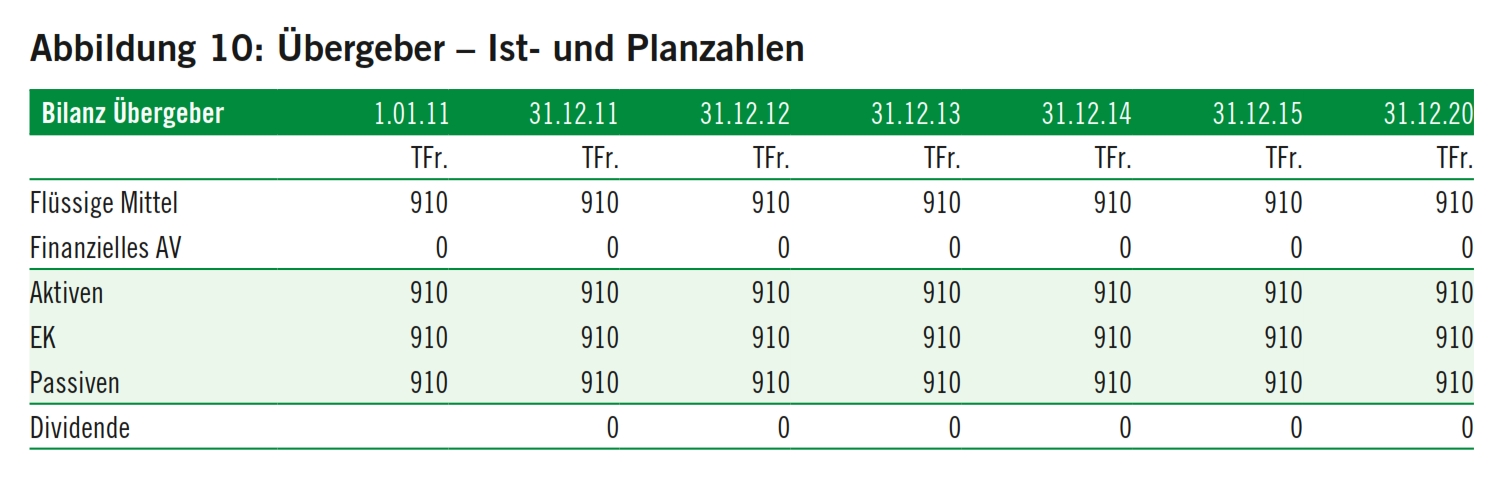

Im Fall der PH AG werden die steuerlichen Bedingungen eingehalten, indem der Kauf von 20% der Aktien der PH AG vom Übergeber durch die PH AG und der Weiterverkauf derselben von der PH AG an den Übernehmer im Jahr 2011 stattfindet.36 Der Übergeber A kann die 20% Aktien der PH AG steuerfrei an die PH AG veräussern. Seine Situation präsentiert sich wie in Abbildung 10 dargestellt.37

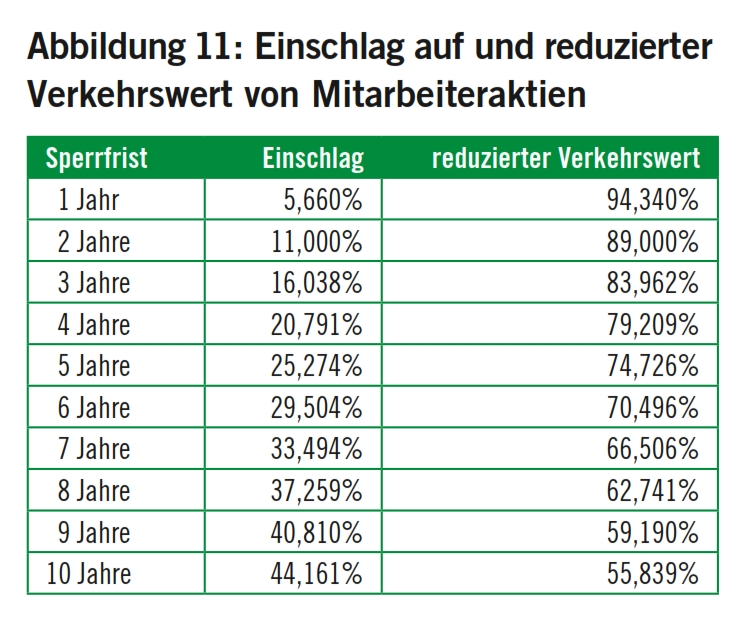

Gemäss dem besagten Kreisschreiben Nr. 5, Besteuerung von Mitarbeiteraktien und Mitarbeiteroptionen, der Eidgenössischen Steuerverwaltung, S. 3, unterliegen alle gebundenen Mitarbeiteraktien grundsätzlich einer Verfügungssperre. Der Verfügungssperre der Mitarbeiteraktien ist mit einem auf dem Verkehrswert berechneten jährlichen Einschlag, wie in Abbildung 11 gezeigt, Rechnung zu tragen.

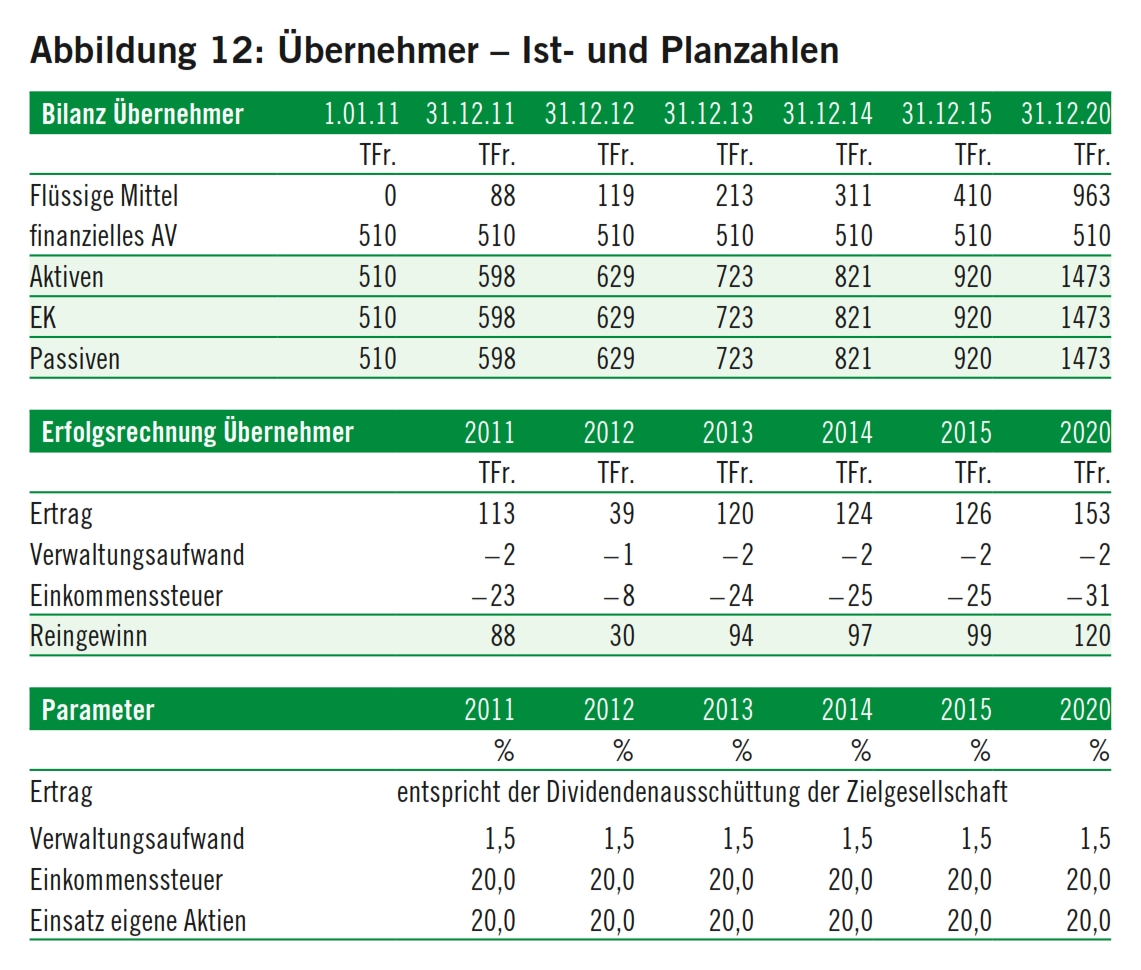

Im Fall der PH AG werden die 20% eigenen Aktien der PH AG von dieser mit einer 10-jährigen Sperrfirst an den Übernehmer B veräussert, womit der Einschlag von 44,161% zum Zug kommt. Aufgrund der konkreten Zahlen der PH AG beträgt der anteilige Aktien- bzw. Unternehmenswert der 20% im Zeitpunkt der Veräusserung an den Übernehmer B TFr. 910. Die Arbeitgeberin kann diese mit einer Veräusserungssperrfrist von 10 Jahren belegten Aktien der PH AG indessen mit dem vorstehend erwähnten Einschlag von 44,161% zum Preis von TFr. 510 an den Übernehmer B verkaufen, ohne dass für den gewährten Einschlag Sozialabgaben oder Einkommenssteuern entrichtet werden müssen38 (vgl. die Daten des Übernehmers B in Abbildung 12).

Hinsichtlich der Finanzierung des Übernehmers für den Kauf der eigenen Aktien der PH AG ist darauf hinzuweisen, dass grundsätzlich die gleichen Finanzierungsregeln herrschen wie bei der Akquisitionsgesellschaft. Es kann mithin eine reine Eigen- oder Fremdfinanzierung oder eine Kombination erfolgen. Als Variante der vollständigen oder partiellen Fremdfinanzierung bietet sich die Möglichkeit, dass der Übernehmer ein Aktionärsdarlehen von der PH AG erhält, welches aus steuerlicher Sicht den Zinsvorschriften der Eidgenössischen Steuerverwaltung unterliegt.39

Der Einsatz einer Akquisitionsgesellschaft für die Unternehmensnachfolge hat einen Dreifacheffekt und ermöglicht bei Einhaltung der Bedingungen der indirekten Teilliquidation (Art. 20 Abs. 1 Bst. a DBG und der entsprechenden Bestimmungen der kantonalen Steuergesetze) einerseits dem Übergeber A 80% der Aktien der PH AG steuerfrei an die Akquisitionsgesellschaft des Übernehmers B zu verkaufen. Anderseits können die Gewinne der PH AG im Umfang von 80% steuerfrei an die Akquisitionsgesellschaft ausgeschüttet werden, wodurch sich die Rückzahlungsdauer und damit auch die Fremdkapitalzinsen reduzieren. Zudem gehen die Ausschüttungen der Gewinne der PH AG im Umfang der restlichen 20% direkt an den Übernehmer B und werden bei ihm reduziert besteuert.

Der Einsatz der eigenen Aktien hat folgenden Dreifacheffekt: Einerseits kann der Übergeber A die 20% Aktien der PH AG wiederum steuerfrei verkaufen, diesmal an die PH AG. Anderseits muss der Übernehmer B für den Kauf der gleichen Aktien bei einer Veräusserungssperrfrist von 10 Jahren lediglich noch 55,839% des Ankaufspreises dieser Aktien der PH AG bezahlen. Und drittens kann die Differenz von 44,161% in der PH AG ohne Sozialversicherungsabgaben gewinnsteuermindernd als übriger Personalaufwand verbucht werden.

Durch die Ansetzung des Kaufpreises auf TFr. 4550 kann auf eine Substanzdividende verzichtet werden. Grundsätzlich gehört der Gewinn 2010 noch dem Übergeber A. Allenfalls wird er einen Teil dieses Gewinns noch als ordentliche Dividende 2011 vor der Übergabe der Aktien an den Übernehmer B an sich ausschütten.

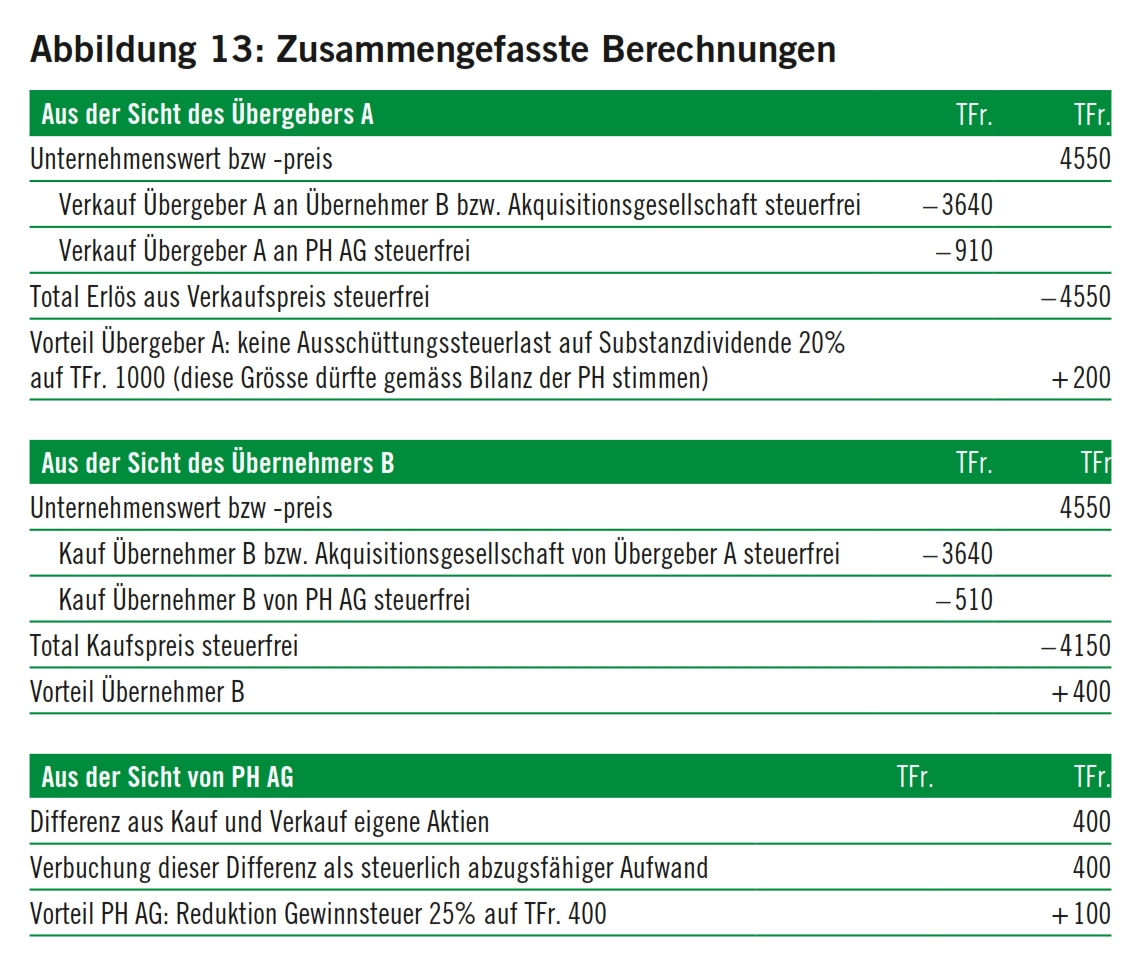

Zusammengefasst zeigen sich Berechnungen (ungefähre Grössen) wie in Abbildung 12 dargestellt.

Gemäss den vorstehend dargelegten Finanzierungsgrundsätzen verbleibt dem Übernehmer die Finanzierung eines Drittels des Unternehmenswerts bzw. -preises. Es ist nun Sache des Übernehmers, diese Finanzierung zu organisieren und sicherzustellen. Er kann dabei wie folgt vorgehen:

- vollständige Eigenfinanzierung

- teilweise oder vollständige Fremdfinanzierung durch Nahestehende

- teilweise Fremdfinanzierung durch Übergeber

Diese Finanzierungen können auch miteinander kombiniert werden. Problematisch erscheint die Fremdfinanzierung durch den Übergeber, indem der Übernehmer in der Regel bei einem solchen Finanzierungskonstrukt dem Übergeber keine Sicherheiten mehr bieten kann. Der Übergeber tut deshalb gut daran, sich der Ausfallsrisiken eines entsprechenden Kredits bewusst zu sein und entweder gänzlich darauf zu verzichten oder diesen möglichst tief und rasch rückzahlbar zu halten (vgl. dazu sogleich).

Sollte sich der Übergeber trotz der Risiken veranlasst sehen, gegenüber dem Übernehmer bzw. dessen Akquisitionsgesellschaft einen Teil des Kaufpreises stehenzulassen, so ist der Übergeber gut beraten, eine kurze Amortisationszeit für diesen Kredit zu fordern. Konkret bedeutet dies, dass er sich ausbedingen sollte, nicht nachrangig zu dem den Akquisitionskredit leistenden Finanzinstitut eingestuft zu werden. Möglich wäre mithin, dass er eine proportionale Amortisation mit dem Übergeber bzw. dessen Akquisitionsgesellschaft vereinbart. Damit besteht zumindest eine Gleichstellung hinsichtlich des Rangs mit dem Finanzierungsinstitut. Noch besser wäre, wenn sich der Übergeber in einem solchen Fall auch ausbedingte, proportional zum Finanzierungsinstitut mit einer entsprechenden Anzahl Aktien des Targets, hier der PH AG, i.S. eines Faustpfands, abgesichert zu werden. Unabhängig davon sollte sich der Übergeber immer mittels einer Todesfallrisikoversicherung absichern.

Die vorliegende Abwicklung der Unternehmensnachfolge der PH AG zeigt auf allen Stufen Vorteile:

- Steuerfreier Verkauf und Kauf

- Voller Kaufpreis für Übergeber A und reduzierter Kaufpreis für Übernehmer B bzw. Akquisitionsgesellschaft

- Steuerlich abzugsfähiger Aufwand in der Kaufpreisdifferenz eigene Aktien bei PH AG

- Reduzierte Dividendensteuer in den Kantonen und beim Bund für Übergeber A und Übernehmer B

AV Anlagevermögen

BG Bruttogewinn

CF(s) Cash Flow bzw. Cash Flows

DCF Discounted Cash Flow

EF Eigenfinanzierung

EK Eigenkapital

FF Fremdfinanzierung

FK Fremdkapital

FVB Finanzverbindlichkeit / -en

WACC Weighted Average Cost of Capital

- Vgl. zur Finanzierung der entgeltlichen Unternehmensnachfolge ausführlich Meier-Mazzucato G., Entgeltliche Unternehmensnachfolge von KMU mit Schwerpunkt steuerliche Aspekte, Bern 2009, insbesondere Kap. 15.2., S. 279 ff., welches weiter unterteilt in Rechtsnatur der Finanzierungsarten und -formen.

- Vgl. zum Begriff Finanzintermediär gemäss GwG Art. 2 Abs. 2 und 3. Der hier verwendete Begriff des Finanzintermediärs geht indessen über denjenigen des GwG hinaus.

- Es kann zwischen Finanzintermediären im engeren und weiteren Sinn unterschieden werden. Der Finanzintermediär im engeren Sinn bezeichnet eine Institution, die Kapital von Anlegern entgegennimmt und dieses an Kapitalnehmer weitergibt. Zu den Finanzintermediären im engeren Sinn gehören Bank, Investmentgesellschaft (auch Kapitalanlagegesellschaft), Venture Capital Funds, Versicherungen. Finanzintermediäre im weiteren und hier verstandenen Sinn sind Institutionen, welche den Handel zwischen Kapitalgebern und -nehmern ermöglichen oder erleichtern bzw. überhaupt jedermann, der berufsmässig oder auch privat hilft, Vermögenswerte von Dritten zu übertragen. Dazu gehören Finanzmakler, Börsendienste sowie Rating-Agenturen bzw. vorliegend auch private Financiers.

- Zu erwähnen ist, dass die nachstehenden Ausführungen für alle Kapitalunternehmen, d.h. Aktiengesellschaften, Gesellschaften mit beschränkter Haftung und Genossenschaften gelten. Indessen ändern sich die Transaktionsstruktur, die Resultate und Berechnungen in dem Fall, da es sich um ein Personenunternehmen, d.h. Einzelunternehmen oder Personengesellschaft, handelt. Vgl. zur entgeltlichen Unternehmensnachfolge ausführlich Meier-Mazzucato, Entgeltliche Unternehmensnachfolge, m.w.H.

- Aus Platzgründen werden neben dem Jahr 2010 mit den Istzahlen lediglich die Planjahre 2011 bis 2015 und 2020 dargestellt. Die Planjahre 2016 bis 2019 sind voll durchgerechnet, aber ausgeblendet worden. Die Autoren stellen interessierten Leserinnen und Lesern die gesamten Daten- und Zahlenreihen zur Verfügung. Bitte ggf. melden bei giorgio.meier@itera.ch oder marc.montandon@itera.ch.

- Vgl. Böckli, P., Schweizer Aktienrecht, 3. Aufl., Zürich 2004, § 8 N 194 ff. und § 8 N 204 ff.; Helbling, C., Bilanz- und Erfolgsanalyse, 10., nachgeführte Aufl., Bern und Stuttgart 1997, S. 102 ff.; Helbling, C., Unternehmensbewertung und Steuern, 9. Aufl., Düsseldorf 1998, S. 63 und 232 ff. Vgl. zum ganzen Thema ausführlich an verschiedenen Stellen Meier-Mazzucato, Entgeltliche Unternehmensnachfolge.

- Die Grenzen zwischen nichtbetriebsnotwendig und betriebsfremd sind teilweise fliessend, beispielsweise bei den Flüssigen Mitteln, sodass eine absolute Abgrenzung bei solchen Beständen nicht immer möglich ist.

- Es besteht in der Rechtsprechung und Lehre Einhelligkeit, dass das nichtbetriebliche Vermögen zum Unternehmenswert des Betriebs hinzugerechnet werden muss: BGE 4C.363 / 2000 vom 3. April 2001 diverse Stellen; Flückiger, A., Richtlinien des Bundesgerichts für die Aktienbewertung, ST 2003, S. 265; Helbling, Unternehmensbewertung, S. 59 und 232 ff.; Volkart, R., Unternehmensbewertung und Akquisitionen, 3. Aufl., Zürich 2010, S. 76 ff.

- Vgl. Boemle, M. / Stolz, C., Unternehmungsfinanzierung, 13. Aufl., Zürich 2002, S. 533 f., der die spekulative Absicht dieses Vorgehens hervorhebt; Helbling, Bilanz- und Erfolgsanalyse, S. 316 f.

- Vgl. Boemle / Stolz, S. 147 f., wobei diese darauf hinweisen, dass diese Massstäbe nicht absolut zuverlässig sind, weil es keine allgemein zutreffenden untrüglichen Merkmale einer gesunden Finanzstruktur gebe.

- Vgl. zum Thema Unternehmensbewertung ausführlich u.v. Helbling, Unternehmensbewertung; Loderer, C., et al., Handbuch der Bewertung 2: Unternehmen, 5. Aufl., Zürich 2010; Meier-Mazzucato, Entgeltliche Unternehmensnachfolge; Volkart R., Unternehmensbewertung und Akquisitionen, 3. Aufl., Zürich 2010.

- Vgl. zum Thema Unternehmensbewertung auch die Fachmitteilung der Treuhand-Kammer, Unternehmensbewertung, Richtlinien und Grundsätze für die Bewertenden, Zürich 2008. Diese neue Richtlinie ist von der Kommission für Wirtschaftsprüfung genehmigt worden und steht auf den Websites der Treuhand-Kammer sowie des KMU-Kompetenzzentrums als Download in Deutsch und Französisch zur Verfügung. Die Fachmitteilung behandelt das komplexe Thema der Unternehmensbewertung von der praktischen Seite her. Im Vordergrund stehen der Ablauf einer Bewertung und die Berichterstattung, nicht hingegen die Bewertungstheorien. Daneben will die Fachmitteilung durch Darstellungen von Rahmenbedingungen die Auffassung und Vorgehensweise bei Unternehmensbewertungen innerhalb des Berufsstandes vereinheitlichen und somit einen Beitrag zur Hebung und Sicherstellung der Dienstleistungsqualität leisten. Überdies wird dieses Dokument ergänzt mit nützlichen Mustern, Checklisten und Literaturhinweisen. Siehe: www.kmu-kom.ch/pix/Files/Unternehmensbewertung_Fassung%20April_2008.pdf.

- Wie eingangs erwähnt, basieren diese Unternehmensbewertungen auf betrieblich objektiven und weder auf handels- noch auf steuerrechtlichen Daten.

- In der Praxis werden im Rahmen der Unternehmensbewertung ergänzend oft weitere, u.a. empirisch ausgerichtete Bewertungsmethoden wie z.B. Comparables Valuation oder Trading-Multiples-Analysen angewendet.

- Vgl. dazu auch Meier-Mazzucato G., Prämisse der Übereinstimmung der Unternehmenswertresultate bei den Ertragswertmethoden, ITERA Vision II/2005 www.itera.ch/cms/images/stories/bilder/file/vision/2005_2/unternehmensbewertung_IV.pdf m.w.H., insbesondere Helbling, Unternehmensbewertung, S. 355, und Volkart R., Unternehmensbewertung auf «EVA»-Basis, ST 4 / 98, S. 355 ff.

- Vgl. Helbling, Unternehmensbewertung, S. 434 f.; Knüsel, D., Die Anwendung der Discounted Cash Flow-Methode zur Unternehmensbewertung, Zürich 1994, S. 199; Volkart, Unternehmensbewertung 2010, S. 15 ff.

- Vgl. Boemle / Stolz, S. 55 und insbesondere S. 92; Helbling, Unternehmensbewertung 2002, S. 433; Knüsel, S. 204; Volkart, Unternehmensbewertung 2010, S. 147 ff.

- Zur Ermittlung der Eigenkapitalkosten wird in der Praxis zudem auch das Capital Asset Pricing Model (CAPM) angewendet, welches einen Ansatz zur Erklärung liefert, wie risikobehaftete Anlagen im Kapitalmarkt bewertet werden. Für KMU eignet sich dieser Ansatz indessen nicht ohne Weiteres, da die dem CAPM zugrunde liegenden Betafaktoren nur für kotierte Unternehmen bestehen und nicht auf KMU übertragen werden können. Das CAPM kann hingegen, ausgehend vom Risikozuschlagsmodell, als Indikator i.S. einer Plausibilisierung verwendet werden.

- Vgl. Knüsel, S. 208, der darstellt, dass langfristige Zinssätze die Inflationserwartungen besser berücksichtigten als kurzfristige und deshalb für den risikofreien Kapitalzinssatz die Rendite der Bundesobligationen derjenigen kurzfristiger Geldmarktinstrumente des Bundes vorzieht. Helbling, Unternehmensbewertung 2002, S. 433; Volkart, Unternehmensbewertung 2010, S. 62.

- Zur Zukunftsbezogenheit der Unternehmensbewertung vgl. Meier-Mazzucato, Unternehmensbewertung, Kap. 8.6.

- Vgl. Helbling, Unternehmensbewertung, S. 425 f., mit anschaulichem Beispiel des Vergleichs der Kapitalkostensätze bei Kapital- und Personenunternehmen. Vgl. auch Meier-Mazzucato, Unternehmensbewertung, Kap. 8.8.1. und 8.8.2.

- Vgl. Helbling, Unternehmensbewertung, S. 433 f. und insbesondere S. 442; Knüsel, S. 204 f.; Volkart, Unternehmensbewertung 2010, S. 62.

- Vgl. Helbling, Unternehmensbewertung, S. 428 ff., 433 f. und 442. Der Abzug für Geldentwertungsschutz basiert auf der Überlegung, dass insbesondere Sachwerte eine inflations- und konjunkturbedingte Wertsteigerung erfahren können, wie börsenkotierte Wertpapiere und Immobilien. Dabei ist, analog der Zeitspanne für die übrigen Prognosedeterminanten, der langfristige Verlauf dieser Werte zu berücksichtigen.

- Vgl. Volkart, Unternehmensbewertung 2010, S. 61 ff. Es ist evident, dass das Risiko der Eigenkapitalgeber höher ist, sobald das Unternehmen nicht nur eigenfinanziert ist, sondern auch Fremdkapital verwendet.

- Vgl. Volkart, Unternehmensbewertung 2010, S. 61 ff.

- Vgl. Volkart, Unternehmensbewertung 2010, S. 81, FN 2, und insbesondere S. 156 f.

- Vgl. Helbling, Unternehmensbewertung, S. 434; Knüsel, S. 199; Volkart, Unternehmensbewertung 2010, S. 191.

- Vgl. dazu Punkt 3.

- Vgl. zur Finanzierung der Unternehmensnachfolge ausführlich Meier-Mazzucato, Unternehmensnachfolge, Kap. 15.2, S. 279 ff., Kap. 18.4.6., S. 493 ff., sowie Kap. 20.5.2., S. 633 ff., alles m.w.H.

- Wie bei der PH AG werden die Zahlen der Akquisitionsgesellschaft für die Jahre 2010 bis 2020 gerechnet, aus Platzgründen jedoch nur die Istzahlen des Jahres 2010 und die Planzahlen der Jahre 2011 bis 2015 und 2020 dargestellt.

- Zur Vereinfachung werden allfällig notwendige flüssige Mittel zur Finanzierung des Umlaufvermögens der Akquisitionsgesellschaft oder etwaige initiale Kosten im Zusammenhang mit der Etablierung der Akquisitionsgesellschaft vernachlässigt.

- Vgl. dazu auch den Artikel in der NZZ Online vom 28. Juni 2007 von Mahler, G. / Widmer, S. (die Autoren sind Inhaber der Beratungsfirma Siga Management AG, Zürich), http://l036sys0.nzz.ch/2007/06/28/wd/articleF5DRK.print.html. Die beiden Autoren stellen hinsichtlich des Eigenkapitalkostensatzes Folgendes fest: «Einen starken Einfluss auf das Resultat hat die Höhe des Zinssatzes, durch den dividiert wird, um zum Ertragswert der Firma zu gelangen. Im erwähnten Beispiel wurde ein Zinssatz von 10% verwendet, der etwa einem durchschnittlichen Risiko entspricht. Das grösste Risiko im vorliegenden Fall ist allerdings der Austritt des dynamischen Inhabers mit seiner Innovationskraft und Marktkenntnis. Ein Verbleib des Inhabers für weitere ein bis zwei Jahre würde das Risiko deutlich reduzieren und damit – für diese Zeit – beispielsweise einen Zinssatz von 6% bis 7% rechtfertigen. Beim sofortigen Ausscheiden hingegen wäre ein Zinssatz von 12% bis 15% angebracht.»

- Vgl. zu den eigenen Aktien u.v. Kren / Kostkiewicz / Nobel / Schwander / Wolf, Kommentar OR, 2009, Art. 685a ff.

- Vgl. dazu auch Art. 20 Abs. 1 Bst. c DBG; Art. 7 Abs. 1bis StHG; § 29 Abs. 1 lit. c StG AG; § 20 Abs. 1 lit. c StG ZH. Vgl. dazu auch Kreisschreiben Nr. 5, Unternehmenssteuerreform 1997 – Neuregelung des Erwerbs eigener Beteiligungsrechte, der Eidgenössischen Steuerverwaltung, Hauptabteilung Direkte Bundessteuer, Verrechnungssteuer, Stempelabgaben, vom 19. August 1999 mit Präzisierung von Ziffer 2.2 vom 26. März 2002 und Anhängen 1 und 2.

- BGE vom 16. November 1990, ASA 59, 717, 720 = StE 1991 B 24.4 Nr. 28; BGE 115 Ib 249, S. 253).

- Vgl. in diesem Zusammenhang Kreisschreiben Nr. 5, Besteuerung von Mitarbeiteraktien und Mitarbeiteroptionen, der Eidgenössischen Steuerverwaltung, Hauptabteilung Direkte Bundessteuer, Verrechnungssteuer, Stempelabgaben, vom 30. April 1997.

- Wie bei der PH AG werden die Zahlen des Übergebers A für die Jahre 2011 bis 2020 gerechnet, aus Platzgründen jedoch nur die Planzahlen der Jahre 2011 bis 2015 und 2020 dargestellt.

- Vgl. in diesem Zusammenhang auch Rütter, J. / Zwyssig, K., Aktionärbindungsverträge, TREX 3 / 2010, S. 142 ff.

- Vgl. dazu das Rundschreiben Zinssätze für die Berechnung der geldwerten Leistungen der Eidgenössischen Steuerverwaltung, Hauptabteilung Direkte Bundessteuer, Verrechnungssteuer, Stempelabgaben, vom 3. Februar 2011.