Das neue Rechnungslegungsrecht ist seit dem 1. Januar 2013 in Kraft und die zweijährige Übergangsfrist seit dem 1. Januar 2015 abgelaufen. Aktuelle Jahresrechnungen sind deshalb zwingend nach neuem Recht zu erstellen. In den nachfolgenden Ausführungen wird in Kurzform auf die unterschiedlichsten Fragestellungen rund um die Bilanz und Erfolgsrechnung, deren Auswirkungen und praktische Handhabung eingegangen.

Art. 958a OR besagt: «Die Rechnungslegung beruht auf der Annahme, dass das Unternehmen auf absehbare Zeit fortgeführt wird.»

Unter «Annahme der Fortführung» wird die Zeitperiode bis zum nächsten Bilanzstichtag verstanden. Ist diese Zeitperiode der Unternehmensfortführung nicht abgedeckt oder die Unternehmensfortführung nicht gewünscht, so muss eine Jahresrechnung auf der Basis von Liquidationswerten erstellt werden. Obwohl das entsprechende Prinzip den verantwortlichen Personen in der Praxis bekannt ist, besteht für die dazugehörige Dokumentationsanforderung häufig Optimierungsbedarf. Insbesondere aus Sicht der Revision ist festzuhalten, dass der Prüfer durch den neuen Standard zur eingeschränkten Revision bei einer unsicheren Fortführung zu weiteren Prüfungshandlungen verpflichtet ist. Der Revisor kann nur Vorhandenes prüfen. Dies hat unweigerlich eine Dokumentationspflicht zur Folge. Bei den genannten Richtlinien des Revisors (SER) werden mögliche Punkte festgehalten, welche auf eine unsichere Fortführung hindeuten (beispielsweise negative Ergebnisse, negatives Nettoumlaufvermögen usw.). Diese Vorgaben haben einen weiterführenden Einfluss auf die Buchhaltungsstelle und gewinnen zunehmend an Bedeutung. In Fällen eines negativen Nettoumlaufvermögens ist eine Liquiditätsplanung von grosser Wichtigkeit, wenngleich sie keinen Bestandteil der Jahresrechnung darstellt.

Art. 959 OR hält fest: «Als Aktiven müssen Vermögenswerte bilanziert werden, wenn aufgrund vergangener Ereignisse über sie verfügt werden kann, ein Mittelzufluss wahrscheinlich ist und ihr Wert verlässlich geschätzt werden kann. Andere Vermögenswerte dürfen nicht bilanziert werden.»

In der Praxis hat sich die Ansicht durchgesetzt, wonach ein Pro-memoria-Franken bei einzelnen Aktiven aufzuführen ist, sofern diese noch bestehen. Verschiedenste Stellen vertraten in der Vergangenheit die Meinung, Pro-memoria-Franken seien aus Unwesentlichkeitsüberlegungen nicht aufzuführen. Begründbar ist die Aufführung solcher Positionen dadurch, dass die Aussage der Jahresrechnung eine andere Wertigkeit erhält und unvollständig ist. Die Unvollständigkeit verdient nach Ansicht des Autors eine stärkere Gewichtung als die Wesentlichkeit.

In der Bilanzgliederung nach Art. 959a OR sind Vorräte und nicht fakturierte Dienstleistungen separat auszuweisen. Die Frage dürfte demnach nicht lauten, ob, sondern mit welchem Betrag sie auszuweisen sind. Art. 960a OR sieht vor, dass bei einer Ersterfassung Aktiven höchstens zu den Anschaffungs- oder Herstellungskosten bewertet werden dürfen.

Aus diesen Kernelementen abgeleitet sind die nicht fakturierten Dienstleistungen zu den Herstellungskosten (interne Stunden) zu bewerten und in der Bilanz abzubilden. Gemäss gängiger Praxis ist selbst bei nicht fakturierten Dienstleistungen die Bewertung solcher Aktiven nach der «Percentage of Completion»-Methode denkbar. Dies bedingt jedoch, dass es sich um bereits geleistete und vollständig zu verrechnende Dienstleistungen handelt. Namhafte Dienstleistungsunternehmen gehen bereits seit Längerem nach dieser Bewertungsmethode vor.

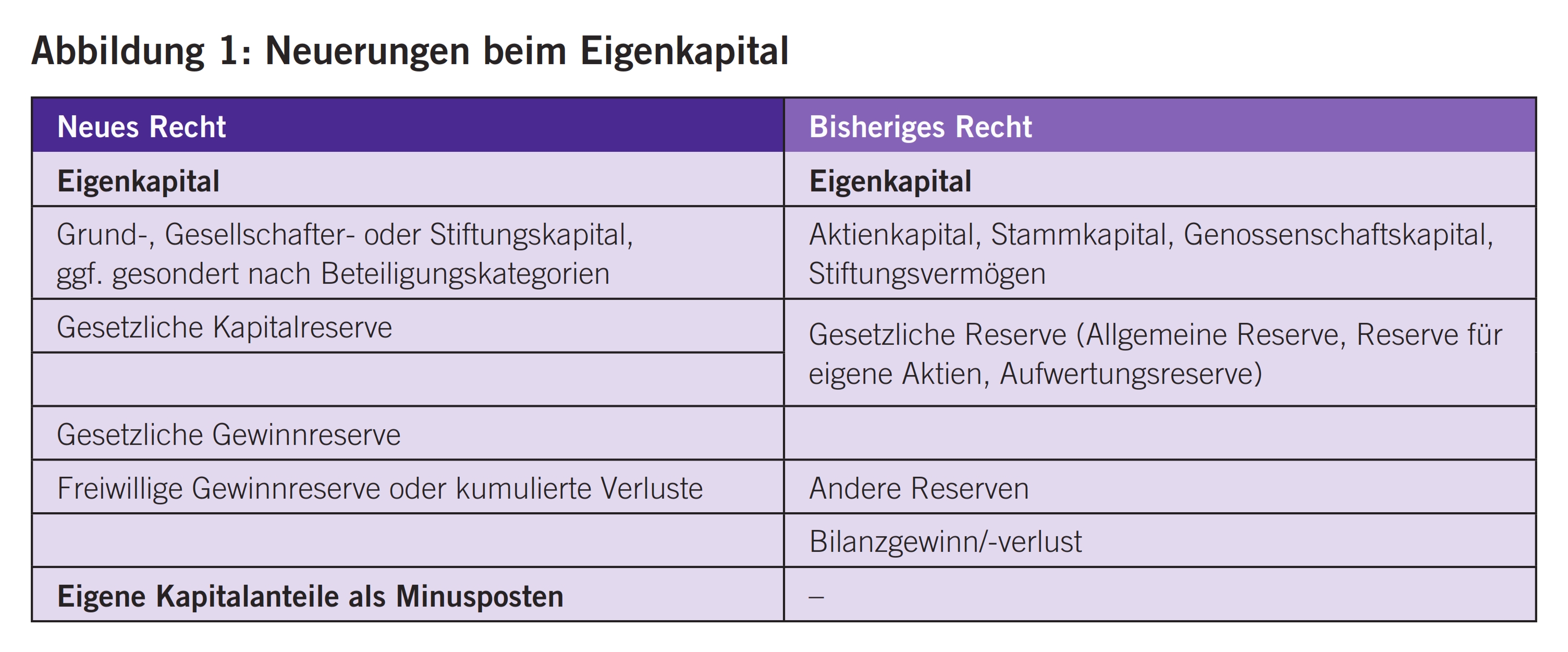

Im Bereich des Eigenkapitals haben sich verschiedene Neuerungen ergeben. Einerseits gibt es neue Begrifflichkeiten, andererseits sind Gliederungsvorschriften geändert worden. Diese Änderungen gestalten sich wie in Abbildung 1 dargestellt.

Abgeleitet daraus sind in der Praxis zwei spezifische Fragen offen, welche die statutarischen Reserven und die eigenen Aktien betreffen.

Die statutarischen Reserven werden, wie es die Benennung bereits sagt, in den Statuten festgehalten. Im neuen Rechnungslegungsrecht ist diese Position nicht mehr explizit vorgesehen, daher macht folgende Gliederung Sinn:

- Freiwillige Gewinnreserven oder kumulierte Verluste

- Statutarische und beschlussmässige Gewinnreserven

- Bilanzgewinn/-verlust

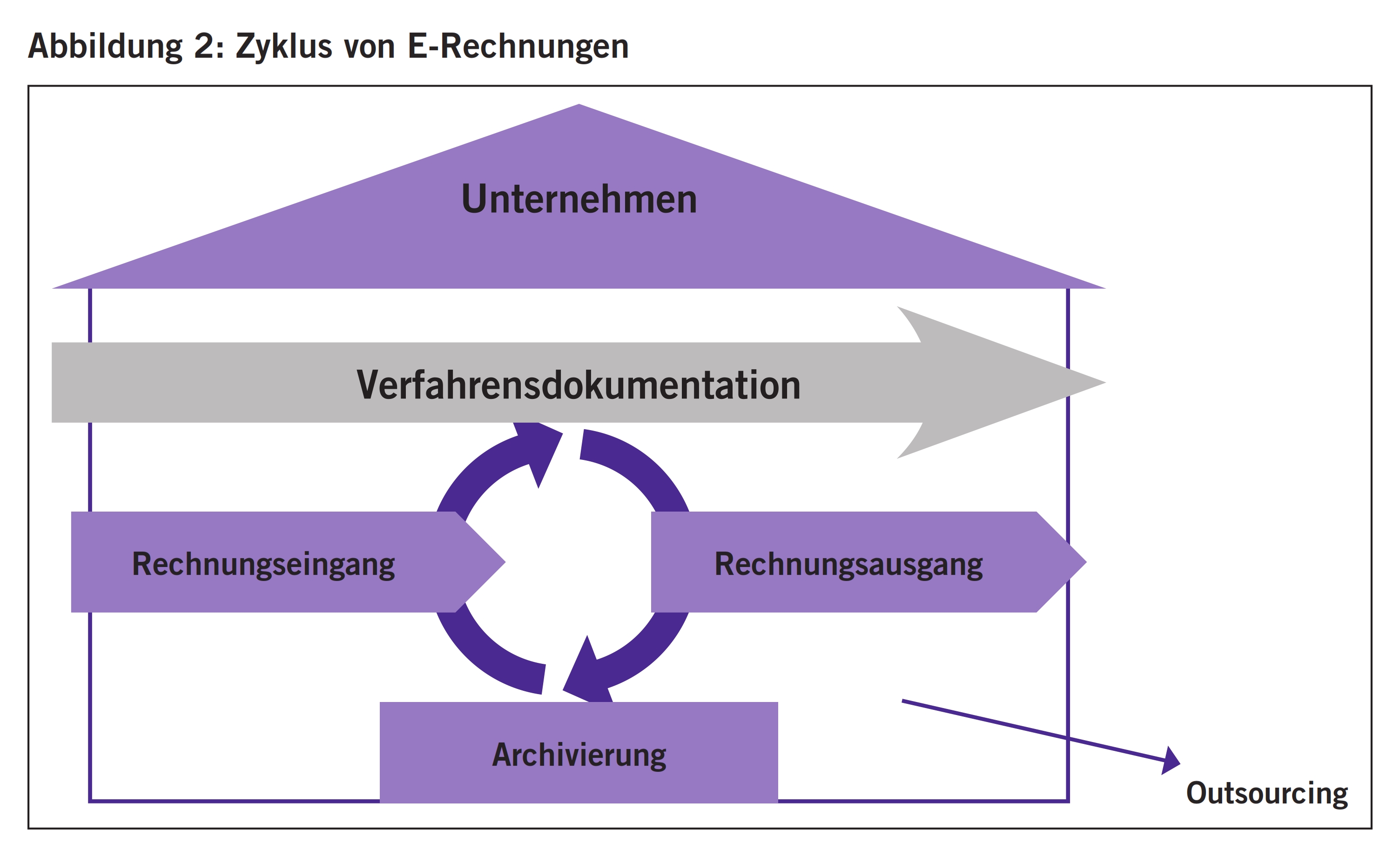

Durch das von der Eidgenössischen Steuerverwaltung erlassene Kreisschreiben Nr. 29a «Kapitaleinlageprinzip neues Rechnungslegungsrecht» gilt es weitere Aspekte bei der Darstellung eigener Aktien zu berücksichtigen. Art. 659 OR zeigt die gesetzlichen Voraussetzungen auf, welche beim Erwerb eigener Aktien zu beachten sind. Die Grundvoraussetzung für einen Aktienerwerb liegt in der theoretischen Reservenbildung eigener Aktien (freie Reserven). Die zu bildenden Reserven müssen dabei in der Jahresrechnung nicht ausgewiesen werden. Gemäss Kreisschreiben ist jedoch zu unterscheiden, ob die eigenen Kapitalanteile aus den gesetzlichen Kapitalreserven erworben wurden oder nicht. Wäre dies der Fall, ist eine separate Bilanzierung analog Abbildung 2 vorzunehmen.

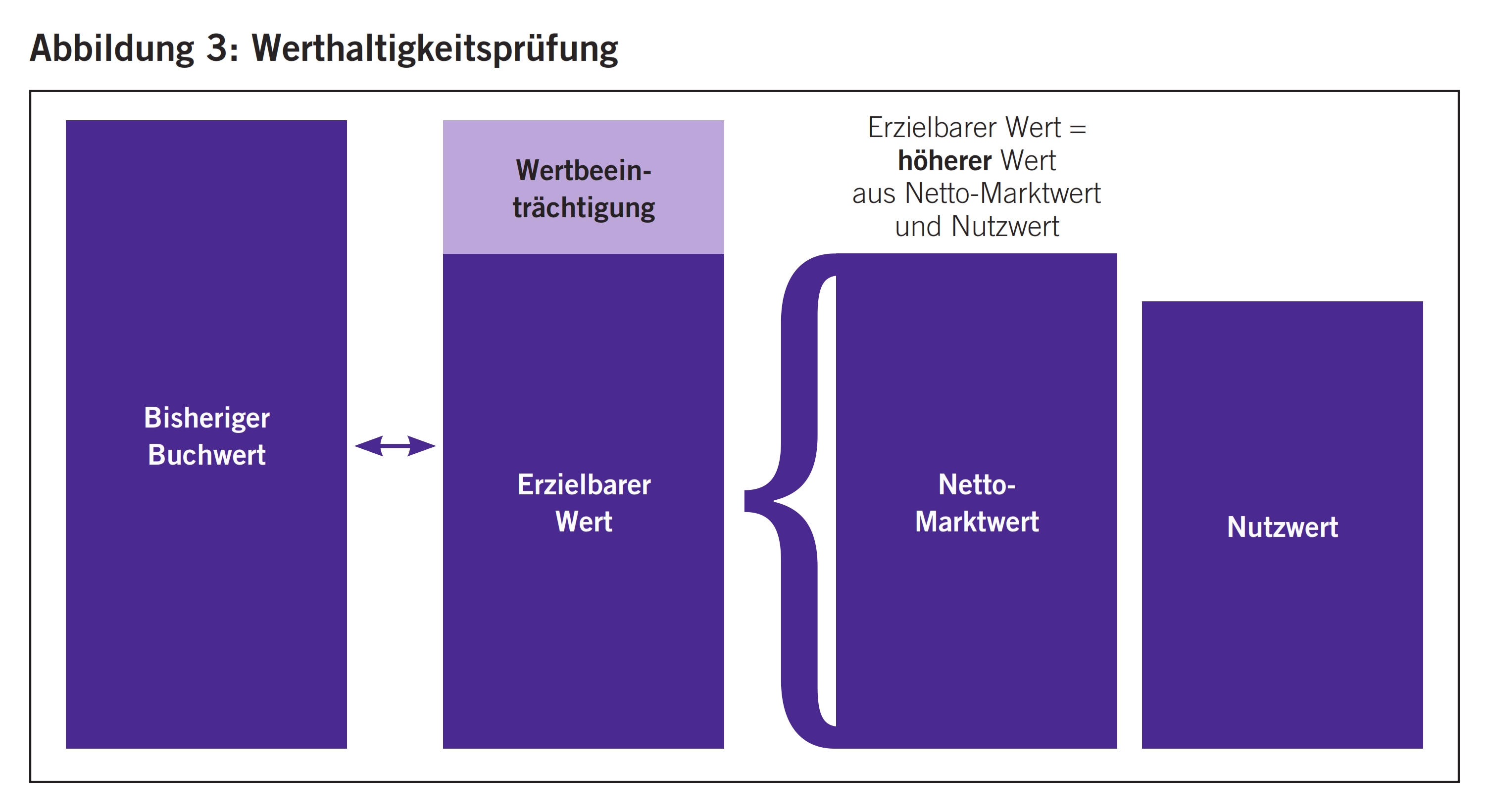

Die Erfolgsrechnung sieht einen separaten Ausweis von Abschreibungen und Wertberichtigungen vor. Diese Anforderung gehört zur Mindestgliederung einer korrekten Erfolgsrechnung. Der Unterschied zwischen den geläufigen Abschreibungen und den Wertberichtigungen liegt darin, dass die Abschreibungen eine geplante und periodische Grösse darstellen. Damit Wertberichtigungen erfolgen können, muss ein Anzeichen (oder ein Ereignis) vorhanden sein, welches den Wert eines Aktivums reduziert. Bei einer bedeutsamen Wertbeeinträchtigung ist diese Position im Anhang aufzuschlüsseln und allenfalls genauer zu erläutern (Art. 959c Abs. 1 Ziff. 2 OR). Im Bereich des Obligationenrechts fehlt die detaillierte Erläuterung solcher Wertberichtigungen, weshalb eine Annäherung an Swiss GAAP FER erfolgt.

Aus Swiss GAAP FER 20 sind die wesentlichsten Aspekte einer Wertbeeinträchtigung ableit- und erkennbar. Dabei handelt es sich um eine stichtagsbezogene Überprüfung, ob der Wert einzelner Aktiven in der Bilanz korrekt bewertet ist. Eine Wertbeeinträchtigung liegt dann vor, wenn der Buchwert den erzielbaren Wert (Netto-Marktwert oder Nutzwert) übersteigt (recoverable amount). Als erzielbarer Wert gilt der höhere der beiden Beträge aus Netto-Marktwert und Nutzwert (vgl. Abbildung 3). Übersteigt einer der Werte den Buchwert, liegt keine Wertbeeinträchtigung vor. Grundsätzlich unterliegen alle Aktiven dem Wertbeeinträchtigungstest, sofern Anzeichen dafür vorhanden sind. Falls eine Reduktion auf null nicht ausreicht, muss eine entsprechende Rückstellung gebildet werden.

Ausgangslage

Eine Sachanlage mit einem Anschaffungswert von 800 000 CHF wird linear über die Nutzungsdauer von 12 Jahren abgeschrieben (Restwert = 20 000 CHF). Ende des dritten Jahres wird ein Impairmenttest auf dieser Anlage durchgeführt. Ergebnis des Impairmenttests: Nettomarktwert = 560 000 CHF, Nutzwert = 350 000 CHF.

Lösung

- Abschreibung pro Jahr: 65 TCHF (780 : 12 TCHF)

- Wert Ende Jahr 3: 605 TCHF

- Impairmenttest: Nettomarktwert 560 000 CHF = höherer Wert aus Nettomarktwert und Nutzwert

- Wertbeeinträchtigung von 45 TCHF, welche via Erfolgsrechnung zu erfassen ist.

In der Praxis werden Wertbeeinträchtigungen häufig nicht erkannt. Es ist jedoch unabdingbar, auf etwaige Anzeichen (negativer Trend usw.) zu achten und die daraus resultierenden Wertbeeinträchtigungen korrekt zu verbuchen.