Für Beteiligungsgesellschaften hat die neue Definition der unternehmerischen Tätigkeiten nach dem neuen Mehrwertsteuergesetz erhebliche Vorteile mit sich gebracht. Beteiligungsgesellschaften können sich im MWST-Register eintragen lassen und profitieren dabei in der Regel vom erweiterten Vorsteuerabzugsrecht.

Mit Einführung des neuen Mehrwertsteuergesetzes (MWSTG) per Anfang 2010 wurde ein zentraler Aspekt bei der Mehrwertsteuer neu definiert: die unternehmerische Tätigkeit. Diese ist sowohl massgebend für die subjektive Steuerpflicht als auch für die Bestimmung des Vorsteuerabzuges. Für Beteiligungsgesellschaften hat die neue Definition der unternehmerischen Tätigkeiten erhebliche Vorteile mit sich gebracht. Heute können sich Beteiligungsgesellschaften im MWST-Register eintragen lassen und profitieren dabei in der Regel gleichzeitig vom erweiterten Vorsteuerabzugsrecht. Nachfolgende Ausführungen bezüglich Vorsteuerabzug gelten sinngemäss auch für operative Gesellschaften, welche qualifizierte Beteiligungen halten.

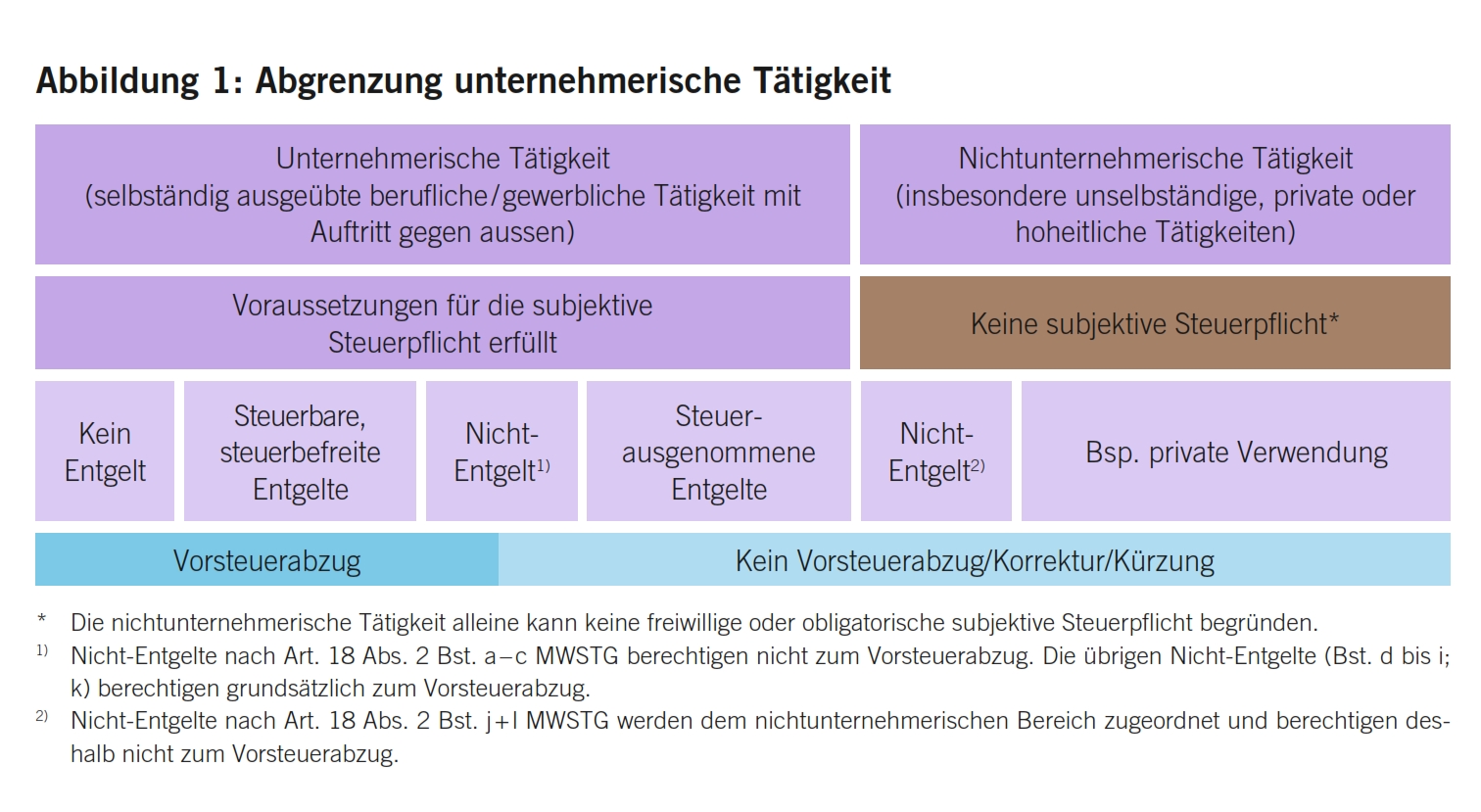

Ein Unternehmen, welches ausschliesslich unternehmerisch tätig ist – was schon nur aufgrund der Bezeichnung anzunehmen ist –, hat grundsätzlich das Anrecht auf vollumfänglichen Vorsteuerabzug. Einziger Ausschlussgrund für den Vorsteuerabzug ist im unternehmerischen Bereich die Erzielung steuerausgenommener Erträge (siehe Abbildung 1).

In besonderen Konstellationen, nämlich dann, wenn eine steuerpflichtige Person zusätzlich einer nichtunternehmerischen Tätigkeit nachgeht oder Nicht-Entgelte nach Art. 18 Abs. 2 Bst. a–c MWSTG (z.B. Subventionen) erhält, kann dies zu zusätzlichen Kürzungen der Vorsteuern führen. Dieser Aspekt wird aber vorliegend nicht weiter behandelt, da davon auszugehen ist, dass Beteiligungsgesellschaften keine derartigen Tätigkeiten ausüben respektive Einnahmen erzielen.

Es stellt sich in der Praxis für die Beurteilung des Vorsteuerabzugs bei Beteiligungsgesellschaften in der Annahme, dass diese in der Regel ausschliesslich unternehmerisch tätig sind, folglich einzig die Frage nach allfälligen steuerausgenommenen Entgelten.

Eine allfällige Vorsteuerkorrektur kann jeweils Ende Jahr vorgenommen werden, sofern die vorsteuerbelasteten Kosten überwiegend (> 50%) für vorsteuerabzugsberechtigende Tätigkeiten verwendet werden (Art. 30 Abs. 2 MWSTG).

Wie eingangs erwähnt, wird auch für die Beurteilung der subjektiven Steuerpflicht auf die unternehmerische Tätigkeit abgestellt. Dass dabei auch ein steuerbarer / steuerbefreiter Umsatz erzielt wird, ist im neuen MWSTG keine Voraussetzung mehr. Für die Begründung der subjektiven Steuerpflicht ist auch die alleinige Erzielung von sogenannten Nicht-Entgelten nach Bst. d bis i und k des 2. Absatzes von Artikel 18 im MWST-Gesetz ausreichend. In Buchstabe f dieses Artikels sind unter anderem die Dividenden namentlich genannt. Daraus lässt sich ableiten, dass ein Unternehmen, welches ausschliesslich Einnahmen aus dem Halten von Beteiligungen erzielt, nach Definition des neuen MWST-Gesetzes unternehmerisch tätig ist und deshalb auch die Voraussetzungen für die subjektive Steuerpflicht grundsätzlich erfüllt, was in Art. 19 Mehrwertsteuerverordnung (MWSTV) explizit auch für Beteiligungen festgehalten wird. Ein solches Unternehmen ist jedoch von der subjektiven Steuerpflicht befreit, wenn nicht mehr als CHF 100 000 an steuerbaren Entgelten erzielt werden (Art. 10 Abs. 2 Bst. a MWSTG).

Per Anfang 2010 haben zahlreiche Holdinggesellschaften allerdings auf diese Befreiung nach Art. 11 MWSTG verzichtet und sich in das MWST-Register eintragen lassen. Dies im Wissen darum, dass die Vorsteuerabzugsmöglichkeiten, wie nachfolgend dargestellt wird, erheblich erweitert wurden.

Ein rückwirkender Verzicht auf die Befreiung von der Steuerpflicht per 1.1.2010 ist heute nicht mehr möglich. Eine «freiwillige» Eintragung als MWST-Pflichtige kann frühestens per 1.1.2011 erwirkt werden.

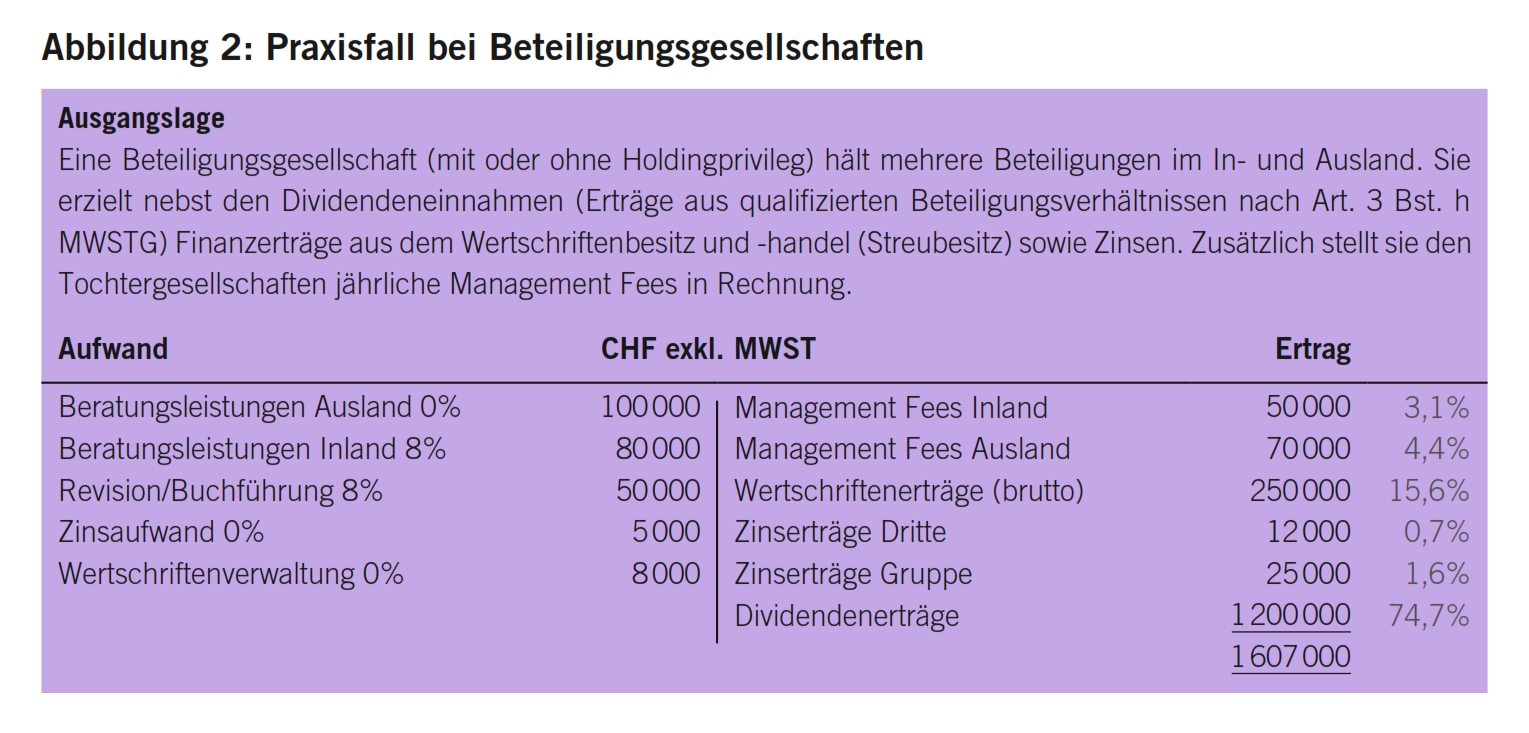

Nach den Erfahrungen der Autoren lässt sich in der Praxis vor allem ein gängiger Fall bei Beteiligungsgesellschaften erkennen (siehe Abbildung 2).

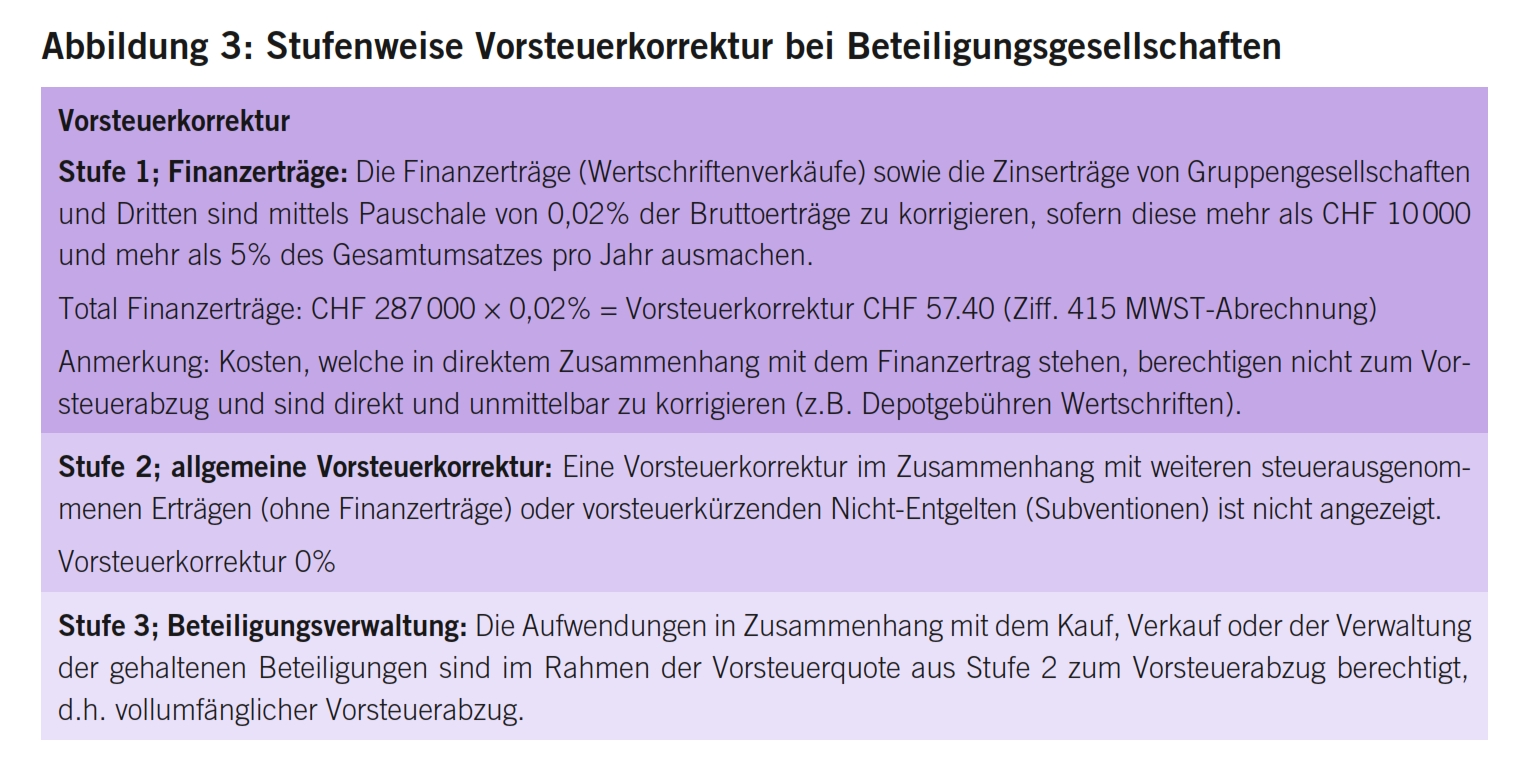

In der Annahme, dass die Aufwendungen grösstenteils vorsteuerbelastet sind respektive die Beratungsleistungen aus dem Ausland der Bezugsteuer nach Art. 45 MWSTG unterliegen, wäre im Jahr 2011 mit vorliegender Konstellation die Vorsteuerbelastung in der Gesellschaft bei CHF 18 400 (wovon CHF 8000 aus Bezugsteuer).

Umsatzseitig wären einzig die Management Fees an die inländischen Tochtergesellschaften zu versteuern. Die Gesellschaft ist von Gesetzes wegen von der subjektiven Steuerpflicht befreit, da sie weniger als CHF 100 000 steuerbare Erträge generiert. Die Management-Dienstleistungen an ausländische Gesellschaften gelten nach Art. 8 Abs. 1 MWSTG als im Ausland erbracht. Die entsprechenden Management Fees sind deshalb weder zu versteuern noch zu berücksichtigen für die Bestimmung der Umsatzlimite von CHF 100 000 für die subjektive Steuerpflicht.

Bei einem möglichen Vorsteuerabzug von CHF 18 400 und einer jährlichen Vorsteuerkorrektur von CHF 57.40 ist die «freiwillige» Steuerpflicht der Gesellschaft aus rein steuerlichen Gründen vorteilhaft und empfehlenswert. Dass derartige Gesellschaften noch eine Vorsteuerkorrektur auf Stufe 2 oder 3 vornehmen müssen, ist in der Praxis kaum anzutreffen. Denkbar wäre dies höchstens bei Schulungstätigkeiten, für welche nicht optiert würde, oder im Banken- und Versicherungsbereich. Dann wäre die Vorsteuerquote auf Stufe 2 sachgerecht zu ermitteln (z.B. Umsatzverhältnis, 3-Topf-Methode respektive Pauschalen für Banken und Versicherungen). Das Halten und Verwalten einer Liegenschaft mit steuerausgenommenen Mieterträgen würde ebenfalls zu Vorsteuerkorrekturen führen. Diese werden hingegen pro Objekt berechnet und hätten bis auf die pauschale Vorsteuerkorrektur von 0,07% des steuerausgenommenen Bruttomietertrages (vgl. MWST-Info Nr. 09, Ziff. 4.3.3) keinen Einfluss auf oben stehende Berechnungen.

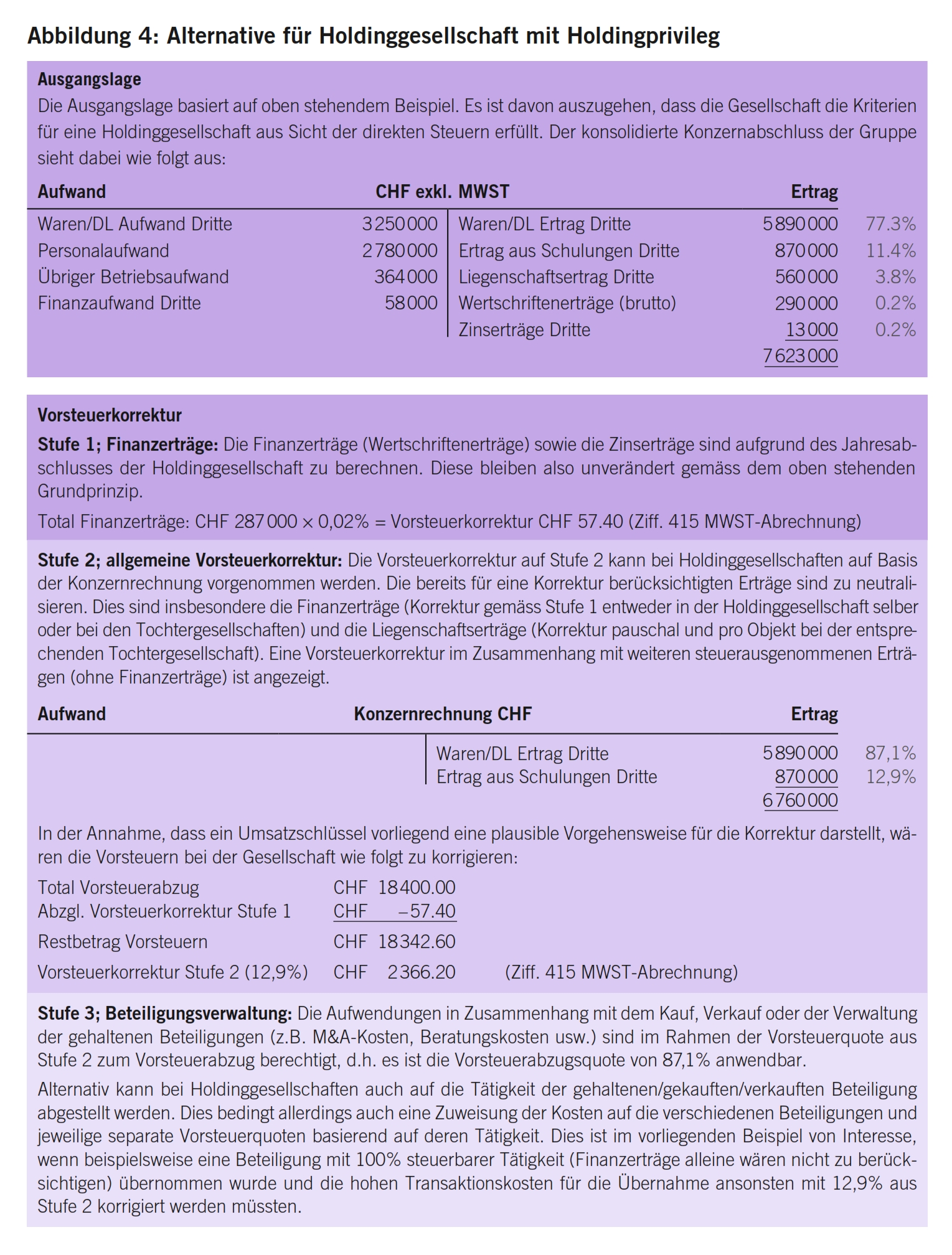

Für Holdinggesellschaften, welche über das Holdingprivileg bei den direkten Steuern verfügen, stellt der Gesetzgeber mit Art. 29 Abs. 4 MWSTG ergänzend und wahlweise eine alternative Berechnungsmöglichkeit der Vorsteuerkorrekturen zur Verfügung (siehe Abbildung 4).

Da in der Praxis in der Regel bei Beteiligungsgesellschaften kaum Vorsteuerkorrekturen auf Stufe 2 und 3 vorzunehmen sind, schon gar nicht bei Holdinggesellschaften mit Holdingprivileg, für welche eine Geschäftstätigkeit in der Schweiz ohnehin nur eingeschränkt zulässig ist, dürfte das alternative Abstellen auf den Konzernabschluss für Stufe 2 und 3 nur selten zu einem besseren Ergebnis für Holdinggesellschaften führen als das Vorgehen nach dem Grundprinzip. Auch die Beurteilungsmöglichkeit des Vorsteuerabzugs im Rahmen der Beteiligungskäufe / -verkäufe auf Basis der Tätigkeiten der entsprechenden Beteiligungen dürfte sodann in der Praxis nur selten vorkommen.

Es handelt sich bei den alternativen Berechnungsmethoden für echte Holdinggesellschaften um eine Wahlmöglichkeit, welche mindestens für eine Steuerperiode beizubehalten ist.

Das neue und in Europa einzigartige «Holdingprivileg» bei der MWST bietet also Chancen, die es zu nutzen gilt. Selbstverständlich ist jeder Einzelfall vorgängig detailliert zu analysieren, um dann die nötigen Schritte einzuleiten.