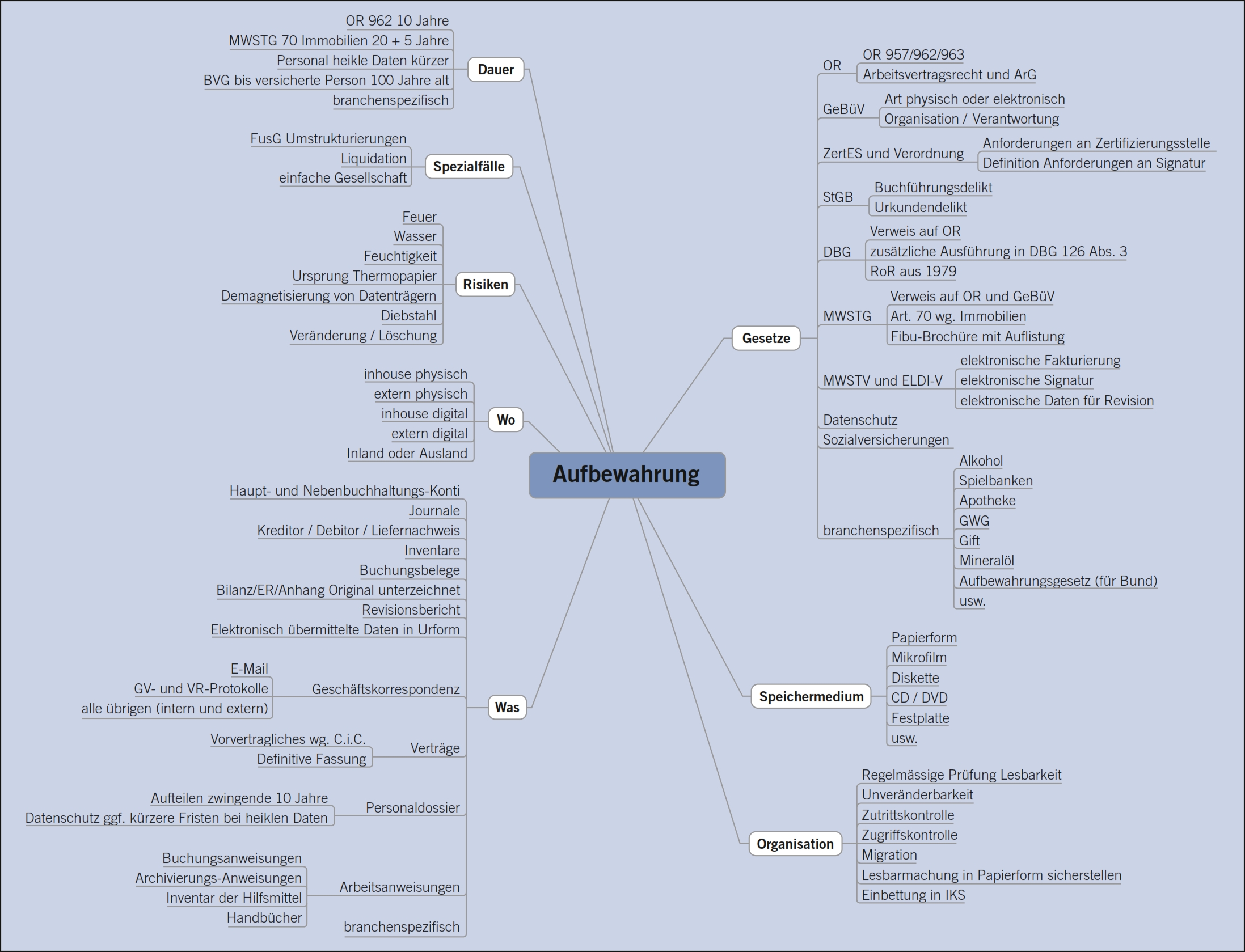

Das Aufbewahren von Geschäftsunterlagen erscheint auf den ersten Blick ganz einfach: Man schaffe einige Archivboxen an, fülle diese mit Kontenbuch und Belegen, trage sie in den Keller und lasse alles zehn Jahre ruhen. Aber … Aufbewahren ist nicht nur eine Frage der Dauer. Die Frage nach dem Was / Wo / Wie birgt Wundertütenpotenzial.

Das erste Obligationenrecht von 1881 schrieb in Artikeln 878 und 879 vor:

- «Wer zur Führung von Geschäftsbüchern verpflichtet ist, hat dieselben während zehn Jahren von dem Tage der letzten Eintragung an aufzubewahren.

- Bei Streitigkeiten über Rechtsverhältnisse, welche aus dem Betriebe eines Geschäftes herrühren, können diejenigen, welche zur Führung von Geschäftsbüchern verpflichtet sind, zur Vorlegung derselben, sowie der empfangenen Geschäftsbriefe und Telegramme angehalten werden.»

Den meisten Personen mit buchhalterischer Ausbildung werden diese Sätze bekannt vorkommen. Um heute weiterhin damit arbeiten zu können, müsste man lediglich Telegramm mit E-Mail ersetzen.

Knapp hundert Jahre nach dem Ur-OR hatte der Gesetzgeber der technischen Entwicklung Rechnung getragen. Ab 1976 enthielt Art. 962 OR Hinweise auf die ersten modernen Speichermedien (Magnetbänder, Mikrofilm) und gab dem Bundesrat das Recht, ihre Aufbewahrung auf Verordnungsstufe zu regeln. Zudem bezog sich die Aufbewahrungsfrist nicht mehr auf das Belegdatum, sondern auf das Ende des Kalenderjahres.

OR Stand 1976:

- «Wer zur Führung von Geschäftsbüchern verpflichtet ist, hat diese, die Geschäftskorrespondenz und die Buchungsbelege während 10 Jahren aufzubewahren.

- Betriebsrechnung und Bilanz sind im Original aufzubewahren; die übrigen Geschäftsbücher können als Aufzeichnungen auf Bildträgern, Geschäftskorrespondenz und Buchungsbelege als Aufzeichnungen auf Bild- oder Datenträgern aufbewahrt werden, wenn die Aufzeichnungen mit den Unterlagen übereinstimmen und jederzeit lesbar gemacht werden können. Der Bundesrat kann die Voraussetzungen näher umschreiben.

- Die Aufbewahrungsfrist beginnt mit dem Ablauf des Kalenderjahres, in dem die letzten Eintragungen vorgenommen wurden, die Geschäftskorrespondenz ein- oder ausgegangen ist und die Buchungsbelege entstanden sind.»

Die oben genannte Verordnung1 enthielt u. a. Vorschriften über

- Arbeitsanweisungen, die zum Verständnis der Aufzeichnungen vorliegen mussten,

- die Ordnungsmässigkeit dieser Aufzeichnungen,

- ihre jederzeitige Verfügbarkeit,

- und Angaben über die Aufzeichnungsverfahren, die eingehalten werden sollten (Name der betrauten Person, Art und Umfang der Unterlagen, Ort und Datum).

Diese Verordnung führte ein Mauerblümchendasein. Dem Schreibenden ist kein Lehrbuch für angehende Buchhalter, Treuhänder oder Rechnungslegungsexperten bekannt, welches auf vorgenannte Bestimmungen im Detail einging.

Durch die Entwicklung der digitalen Datenbearbeitung wurde Ende der Neunzigerjahre eine weitere kleine Revision der allgemeinen Buchführungsvorschriften notwendig, die am 1. Juni 2002 in Kraft trat. Denn der Gesetzestext mit «Bild- oder Datenträger» erlaubte es bei genauer Auslegung nicht, Daten auf eine CD zu speichern, da eine CD als Bild- und Datenträger dienen konnte. Der Verzicht auf diese Unterscheidung war Hauptziel der Revision. Somit können nun die auf dem Markt angebotenen Möglichkeiten zur Datenverarbeitung, -kommunikation und -speicherung genutzt werden.2

Im ersten Entwurf wurden Buchführung und Aufbewahrung wie bisher in separaten Gesetzesartikeln behandelt. Als das Gesetz schliesslich im Parlament verabschiedet wurde, war der Art. 957 OR nicht mehr nur eine Bestimmung zur Buchführung, sondern er umfasste nun auch die Aufbewahrung.3 Die im bisherigen Art. 962 OR enthaltene Delegationsnorm für eine Verordnung wurde in den Art. 957 OR verlagert. Damit konnte sie nun sowohl Themen der Buchführung wie auch Themen der Aufbewahrung umfassen. Ein bekannter Autor und Professor im Bereich Rechnungslegung wurde gebeten, zum Entwurf zur neuen Verordnung Stellung zu nehmen. Er fand, es sei keine gute Idee, eine Verordnung zur Buchführung zu erlassen. Diese wurde jedoch trotzdem mit Ausführungen zu beiden Themen publiziert.4

Im Vergleich zur bisherigen Bestimmung wurde per 1. Juni 2002 die Möglichkeit der Aufbewahrung mithilfe elektronischer Medien in Art. 957 Abs. 2 OR viel weiter gefasst, und der Beginn der Aufbewahrungsfrist in Art. 962 OR wurde ab Ende Geschäftsjahr festgelegt.

Im Parlament wird zurzeit ein Entwurf zu einem neuen Rechnungslegungsrecht diskutiert. Dieser übernimmt mit Bezug auf Aufbewahrungsart und -dauer im neuen Art. 958f E-OR weitgehend die aktuellen Bestimmungen.5

Die aktuelle Fassung des Art. 957 OR verlangt, dass «die Bücher, die Buchungsbelege und die Geschäftskorrespondenz» schriftlich, elektronisch oder in vergleichbarer Weise aufbewahrt werden. Voraussetzung bei elektronischer Aufbewahrung ist, dass sie jederzeit lesbar gemacht werden kann.6

Gemäss Kommentar7 zum OR versteht man unter

- «Bücher» das Hauptbuch und die Hilfsbücher,

- «Buchungsbelege» Belege, welche die relevanten Elemente der Buchungen enthalten,

- «Geschäftskorrespondenz» alle ein- und ausgehenden oder intern erstellten Schriftstücke.

Boemle führte bereits vor Jahrzehnten mit Verweis auf den Kommentar Käfer aus, dass im Zusammenhang mit dem Begriff Geschäftskorrespondenz die Abgrenzung der aufzubewahrenden Schriftstücke nicht eindeutig sei. Der aktuelle Boemle / Lutz enthält diese Feststellung auch mit Bezug auf das aktuelle Gesetz.8

Einige Ergänzungen / Präzisierungen zu Belege und Korrespondenz:

- Gemäss Bundesgericht darf der Entwurf zu einem Kassenbuch nicht vernichtet werden, da sonst eine Urkundenunterdrückung (StGB 254) begangen wird; der Entwurf gilt somit bereits als Beleg.9

- Ein GV-Protokoll ist die Grundlage für die Verbuchung der Gewinnverteilung, ein internes Schriftstück könnte z. B. auch ein VR-Protokoll sein, da VR-Entscheide in der Buchhaltung Niederschlag finden.

- Die Privatkorrespondenz muss nicht aufbewahrt werden.10 Da inzwischen E-Mails auch zur Geschäftskorrespondenz zählen, muss jedoch schon des Datenschutzes wegen eine klare Trennung zwischen Geschäfts- und Privatkorrespondenz vorgenommen werden. Ein Verbot, private E-Mails über die Geschäftsadresse abzuwickeln, erlaubt, den gesamten E-Mail-Verkehr abzuspeichern.

- Der Entwurf zum neuen Rechnungslegungsrecht verzichtet auf den Begriff «Geschäftskorrespondenz». Art. 958f E-OR verlangt lediglich, dass Geschäftsbücher, Buchungsbelege, Geschäfts- und Revisionsbericht aufzubewahren sind, wobei nur die letzten beiden schriftlich und unterzeichnet sein müssen.

In der Botschaft dazu wird ausgeführt, dass im Falle eines Geschäftsvorfalles, der durch einen Buchungsbeleg nachgewiesen ist, und dessen Korrespondenz diesen Sachverhalt gleichwertig belegt, Letztere nicht aufbewahrungspflichtig sei. Es könne jedoch auch möglich sein, dass Geschäftskorrespondenzen je nach den Umständen trotzdem als Buchungsbeleg gelten können und somit aufbewahrungspflichtig seien.11 Die Ausführungen von Boemle / Lutz haben wohl auch in Zukunft Gültigkeit. - Die Botschaft hält jedoch klar fest, dass gemäss geltendem Recht12 die gesamte Geschäftskorrespondenz aufzubewahren ist, dies obwohl sie für die Buchführung und Rechnungslegung in vielen Fällen ohne Erkenntniswert sei.13 Das aktuelle Gesetz verursacht somit unnötige Kosten. Allein diese Feststellung lässt wünschen, der Gesetzgeber möge das neue Rechnungslegungsrecht möglichst schnell verabschieden. Da jene Vorlage jedoch mit der Revision des Aktienrechts zusammenhängt, ist mit Verzögerungen zu rechnen.

Geschäftsrelevante Kommunikation kann nicht nur via E-Mails, sondern auch via SMS und andere Dienste stattfinden. In einem Streit- oder Schadenfall müsste vielleicht der Beweis erbracht werden, ob via SMS oder dem Instant Messaging Service eines Blackberrys eine Mitteilung versandt oder empfangen wurde – eine Herausforderung für die Organisation (Erstellen und Durchsetzen der dazu notwendigen Arbeitsanweisungen) und auch für die IT-Verantwortlichen der Unternehmen. Zunehmend halten auch Social Networks im Geschäftsleben Einzug. Wie werden geschäftliche Abmachungen, die allenfalls nur nebenbei via Xing oder LinkedIn14 abgewickelt wurden, aufbewahrt? Arbeitsanweisungen, die solche Abläufe festlegen, müssen gleich lang aufbewahrt werden wie die Geschäftsbücher, die dementsprechend geführt und aufbewahrt werden.15

Die Richtlinien für die Ordnungsmässigkeit des Rechnungswesens unter steuerlichen Gesichtspunkten (RoR)16 sind seit 1979 nicht mehr überarbeitet worden. Der dort verlangten Aufbewahrung des Kontenplans könnte auch heute noch problemlos nachgekommen werden.17 Die Bestimmung, wonach Inventar, Bilanz und Erfolgsrechnung rechtsgültig unterzeichnet vorliegen müssen, ist jedoch nicht mehr aktuell.18 Gemäss Handelsrecht muss das Inventar wegen der per 1. Juni 2002 in Kraft getretenen Änderungen nicht mehr im Original aufbewahrt werden. Bei Konsultation der RoR ist deshalb jeweils zu prüfen, inwiefern sich die gesetzlichen Bestimmungen geändert haben. Auch der technischen Entwicklung wegen können einige Vorschriften der RoR nicht mehr 1 : 1 umgesetzt werden. So verlangen die RoR die Aufbewahrung von Originalaufnahmen zu Inventaraufstellungen, was z. B. bei einer Inventaraufnahme mit Scanner zumindest in physischer Form heute nicht mehr möglich ist.19

Das DBG verweist einerseits auf die Bestimmungen des OR, andererseits zählt es verschiedene Unterlagen auf:20 Dazu gehören Geschäftsbücher, Belege und weitere Bescheinigungen, Urkunden über den Geschäftsverkehr «sowie sonstige Belege, die mit der Tätigkeit in Zusammenhang stehen» – eine nach oben offene Formulierung.

Die MWST-Bestimmungen wiederum verweisen einerseits auf die bereits behandelten OR-Artikel21, andererseits wird in der Fibu-Broschüre22 als aufzubewahrende Unterlagen Folgendes aufgelistet: «Korrespondenzen, Bestellungen, Lieferantenrechnungen, Kopien der Ausgangsrechnungen, Kaufverträge, Zahlungsbelege, Kassenstreifen, Ein- und Ausfuhrveranlagungsverfügungen der EZV, Hilfsbücher, interne Belege wie Arbeitsrapporte, Werkstattkarten, Materialbezugsscheine, Zusammenstellungen für die MWST-Abrechnungen, die MWST-Abrechnungen usw.». Das «usw.» stellt ähnlich der DBG-Formulierung «sonstige Belege» eine ziemlich offene Aufzählung dar.

Die MWST verlangt wie das Handelsrecht eine Original-Betriebsrechnung und eine Bilanz. Bis Ende 2007 mussten auch Zolldokumente im Original aufbewahrt werden; diese Pflicht fiel mit der Praxisänderung per 1. Januar 2008 dahin.23 Gemäss aktuellem Art. 147 MWSTV müssen jedoch die amtlichen Formulare im Zusammenhang mit Begünstigten nach Art. 2 des Gaststaatsgesetzes24 weiterhin im Original aufbewahrt werden.

Die Wegleitung 2008 verlangte, dass Unterlagen, bei denen die fotografische Wiedergabe zu Unklarheiten und Missbrauch Anlass geben könnten, als Original aufzubewahren seien.25 Im neuen MWSTG 2010 ist (noch?) keine solche Regelung enthalten.

Gemäss Art. 962 OR sind die Unterlagen während zehn Jahren ab Ende des Geschäftsjahres aufzubewahren, d. h. ein Beleg vom ersten Tag des Geschäftsjahres muss demzufolge elf Jahre aufbewahrt werden.

Die MWST übernimmt diese Zehnjahresfrist, ergänzt jedoch in Art. 70 Abs. 3 MWSTG, dass Belege im Zusammenhang mit unbeweglichen Gegenständen während 20 Jahren aufzubewahren sind. Die Fibu-Broschüre präzisiert, dass es sich dabei um Lieferantenrechnungen, MWST-Abrechnungen, Kaufverträge usw. handeln kann. Da zusätzlich noch die Verjährung zu berücksichtigen sei, sollten die Unterlagen sicherheitshalber sogar 25 Jahre aufbewahrt werden.26 Die bisherige Wegleitung führte als weitere Beispiele von aufzubewahrenden Unterlagen noch Konti, Vorsteuerjournale und Berechnungen im Zusammenhang mit Nutzungsänderungen auf.27

Bei Personalunterlagen wiederum stellt sich die Frage, ob diese vollständig während zehn Jahren aufzubewahren seien.

- Art. 4 des Heimarbeitsgesetzes28 beispielsweise verlangt eine schriftliche Abrechnung, die der Arbeitgeber dem Heimarbeitnehmer übergeben muss. Beide Parteien müssten diese während mindestens fünf Jahren aufbewahren. Da eine Abrechnung zweifelsohne Teil der Buchhaltung des Arbeitgebers ist, wird dieser – so er buchführungspflichtig ist – sie während der vom Gesetz geforderten zehn Jahre aufbewahren müssen. Die Fünfjahresfrist betrifft somit nur den Heimarbeitnehmer.

- Art. 46 des Arbeitsgesetzes verlangt, dass ein Arbeitgeber verschiedene Unterlagen für die Aufsichtsorgane zur Verfügung halten muss. Dieser Gesetzesartikel verweist zusätzlich auf die Bestimmungen des Datenschutzes. Die Verordnung dazu bestimmt, dass diese Papiere während mindestens fünf Jahren aufbewahrt werden müssen.29 Die Kantone und das Bundesamt, für welche diese Unterlagen zusammenzustellen sind, sind hingegen verpflichtet, besonders schützenswerte Daten, z. B. über den Gesundheitszustand einzelner Arbeitnehmer, fünf Jahre nach Ablauf ihrer Gültigkeit zu vernichten.30

Aus Sicht des Arbeitgebers enthalten Aufstellungen über Lohn- und / oder Zeitzuschläge für die Buchführung wichtige Angaben. Hier gilt deshalb die Zehnjahresfrist. Angaben über medizinische Abklärungen hingegen wären mit Blick auf den Datenschutz keinesfalls unnötig lange aufzubewahren und könnten somit nach Ablauf dieser fünf Jahre vernichtet oder dem Angestellten zurückgegeben werden.

- In einer Publikation des EDÖB31 sind die Regeln im Zusammenhang mit der Aufbewahrung des Personaldossiers aus deren Sicht zusammengefasst.32 So ist es z. B. möglich, mit Blick auf Rechtsstreitigkeiten Akten länger als zehn Jahre aufzubewahren. Da jedoch nach deren Ansicht gewisse Unterlagen bereits früher aus einem Personaldossier entfernt werden müssen, empfiehlt es sich, das Dossier in zwei oder gar drei Teile aufzuteilen. Ein Teil davon wäre für die Korrespondenz und die buchführungsrelevanten Daten, die gemäss Art. 962 OR zwingend während zehn Jahren aufbewahrt werden müssen, reserviert.

Wird ein Unternehmen liquidiert, gilt die gesetzliche Aufbewahrungsfrist weiterhin. Gemäss Bundesgericht sind die «Liquidatoren persönlich verpflichtet, einen sicheren Ort für die Aufbewahrung der Geschäftsbücher einer aufgelösten Aktiengesellschaft nach deren Löschung im Handelsregister zu bezeichnen».33 Ein Verstoss dagegen kann eine Bestrafung nach Art. 325 StGB nach sich ziehen. Ein Liquidator tut somit gut daran, die Kosten für die Archivierung (Raummiete, Anlagen zur Wiederherstellung der Lesbarkeit usw.) sorgfältig abzuschätzen und eine entsprechende Liquiditätsreserve einzuplanen.

Das deutsche Handelsrecht enthält keine einheitliche Zehnjahresfrist: Die Bücher, Inventare, Eröffnungsbilanzen, Abschlüsse, Lageberichte, Arbeitsanweisungen und Organisationsunterlagen sowie die Buchungsbelege sind während zehn Jahren, empfangene und abgesandte Handelsbriefe jedoch lediglich während sechs Jahren aufzubewahren.34

In Österreich sind die Geschäftsunterlagen während sieben Jahren aufzubewahren, falls jedoch ein Verfahren läuft und die sieben Jahre erreicht sind, geht die Frist bis zum Ende des Verfahrens.35

Der schweizerische Gesetzgeber prüfte im Rahmen der per 1.6.2002 in Kraft getretenen kleinen Revision des 32. Titels des OR, ob die Zehnjahresfrist geändert werden sollte. Die Botschaft führte zu Art. 962 OR jedoch aus, dass mit Blick auf die Verjährungsfristen in Handels-, Straf- und Steuergesetzen eine Verkürzung nicht sinnvoll sei. Zudem seien die Archivierungskosten weniger von der Aufbewahrungsdauer abhängig als eher von der vorgeschriebenen Verfügbarkeit von Lese- und Auswertungsgeräten samt Programmen und Dokumentation.36

Art. 5 GeBüV schreibt eine allgemeine Sorgfaltspflicht im Zusammenhang mit der Aufbewahrung vor: Die Unterlagen sind «... sorgfältig, geordnet und vor schädlichen Einwirkungen geschützt aufzubewahren». Art. 10 GeBüV verlangt, dass die Informationsträger regelmässig auf Lesbarkeit zu prüfen seien. Spätestens bei Einhaltung dieser Vorschrift würde festgestellt, dass ein feuchter Keller kein idealer Aufbewahrungsort ist.

Thermo-Quittungen vom Baumarkt, Supermarkt, Computershop oder von der Tankstelle büssen häufig bereits beim Transport im Portemonnaie an Lesbarkeit ein und sind je nach angewendeter Sorgfalt bei der Ablage (z. B. möglichst keine Sichtmappen verwenden und nicht vorübergehend auf dem Fenstersims liegen lassen) nicht mehr lesbar. Es empfiehlt sich, raschmöglichst eine Kopie anzufertigen und das Original hinten anzuheften. Bei grösseren Beträgen könnte es ratsam sein, direkt am Einkaufsort eine Fotokopie vom Verkäufer abstempeln zu lassen (z. B. Quittungen vom Baumarkt, die für die MWST bis zu 25 Jahre lang aufzubewahren sind).

Art. 4 GeBüV verlangt, dass je nach Art und Umfang eines Geschäfts Zuständigkeiten und Abläufe sowie die Infrastruktur zu dokumentieren sind. Art. 7 GeBüV schreibt eine klare Regelung der Verantwortung vor; diese ist zu dokumentieren.

Die Art der Aufbewahrung muss nach Art. 3 GeBüV auch sicherstellen, dass an den Unterlagen nichts geändert werden kann, ohne dass sich dies feststellen lässt.

Art. 6 GeBüV hält fest, dass die aufbewahrten Daten innert angemessener Frist eingesehen und geprüft werden können. Je nach Art der Aufbewahrung müssen gegebenenfalls auch Personen und Hilfsmittel verfügbar sein.

Zutritte und Zugriffe zum Archiv sind gemäss Art. 8 GeBüV aufzuzeichnen; diese Aufzeichnungen sind gleich lang aufzubewahren wie die entsprechenden Daten. In der Praxis ist die Dokumentation des Zutritts (häufig leider nur rein theoretisch) für KMU zumeist kein Problem. Eine Person verfügt über den Schlüssel zum Archiv und ist für dieses zuständig. Jede Benutzung des Schlüssels wird auf einer Liste eingetragen. Bei Klein(st)unternehmen kann es sich statt um einen separaten Raum z. B. um einen abschliessbaren Schrank handeln.

Schwieriger ist es, die Zugriffe aufzuzeichnen. Am einfachsten werden die Archivschachteln mit einem Blatt versehen, auf dem der Zugriff vom jeweiligen Benutzer eingetragen wird.

Zugriffe auf elektronisch archivierte Daten müssten via Log-Protokolle erfasst werden. Dies setzt eine entsprechende EDV-Infrastruktur voraus. Art. 2 GeBüV verlangt bei elektronischer Führung und Aufbewahrung der Geschäftsbücher die Einhaltung der Grundsätze der ordnungsgemässen Datenverarbeitung. Was darunter verstanden werden könnte, lässt sich z. B. in einem 1300 Seiten umfassenden Buch nachlesen.37

Das Archiv bei einem professionellen Dienstleister auszulagern könnte helfen, die Anforderungen der GeBüV automatisch in den Geschäftsablauf zu integrieren. Der Dienstleister lagert die Papiere in einem punkto Einbruchsicherheit, Feuchtigkeit und Brandschutz korrekt ausgerüsteten Raum. Die angelieferten Daten werden in neutralen Boxen, lediglich mit einem Code versehen, archiviert. Die Boxen werden nicht nach Kunde sortiert, damit nur via Code im entsprechenden Computersystem zugegriffen werden kann. Benötigt ein Kunde einen alten Beleg, wird er seine Archivbox beim Dienstleister anfordern und nach Gebrauch wieder retournieren. Damit ist sichergestellt, dass sowohl Zutritt wie Zugriff protokolliert sind. Das ist natürlich mit Kosten verbunden, aber spätestens wenn ein Unternehmen umzieht, werden dabei die Kosten des Archivzügelns eingespart. Ein vereinheitlichtes, systematisches Vorgehen eines Dienstleisters führt automatisch zu einem strukturierten Vorgehen beim Unternehmen, welches die Daten archivieren lässt.

Sowohl das Handelsrecht als auch andere Gesetze lassen bis auf wenige Unterlagen eine Aufbewahrung in elektronischer Form zu. Wer glaubt, man könne nun einfach das Kontobuch in ein PDF-Format «drucken», die Debitoren- und Kreditorenbelege usw. einscannen und alle Files auf CD oder Festplatte ablegen, hat im Prinzip recht, aber man darf diese Daten «nicht einfach» als File ablegen.

Am einfachsten sind gemäss Art. 9 GeBüV die Regeln für die Aufbewahrung auf «unveränderbaren Informationsträgern»; darunter versteht der Gesetzgeber «Papier, Bildträger und unveränderbare Datenträger». Sobald eine Aufbewahrung auf einem veränderbaren Informationsträger stattfindet, sind zusätzliche Anforderungen zu erfüllen. Veränderbar ist ein Informationsträger, wenn Daten geändert oder gelöscht werden können, ohne dass dies nachweisbar ist. Da fast jedes von einem Computer erzeugte File verändert, mit einem anderen Datum abgelegt oder gelöscht werden kann, sind die ergänzenden Vorschriften des Art. 9 Abs. 1 lit. b GeBüV einzuhalten. Sie verlangen die Gewährleistung der Integrität der gespeicherten Informationen, z. B. mittels digitalem Signaturverfahren. Zusätzlich muss der Zeitpunkt der Speicherung nachweisbar sein, z. B. durch einen Zeitstempel.

Seit einigen Jahren ist es möglich, Dokumente mittels digitaler Signatur zu unterzeichnen. Diese erhält bei Einhaltung der Vorschriften die gleiche Beweiskraft wie die eigenhändige Unterschrift.38 Für eine solche Signatur verlangt das Gesetz ein qualifiziertes Zertifikat einer anerkannten Anbieterin. Die detaillierten Bestimmungen zu den Anforderungen an eine solche Zertifizierung sind im ZertES39 geregelt. Das ZertES unterscheidet zwischen elektronischer Signatur, fortgeschrittener Signatur und qualifizierter elektronischer Signatur.

- Die qualifizierte elektronische Signatur ist die höchste Stufe, die z. B. bei der digitalen Signatur gemäss OR zum Einsatz kommen muss. Sie lautet auf eine bestimmte natürliche Person und bestätigt unzweifelhaft, wer eine digitale Unterschrift geleistet hat (solange die Person ihren Code und das dazugehörige Passwort nicht an Dritte weitergibt). In der Schweiz sind zurzeit vier Organisationen berechtigt, eine solche Zertifizierung anzubieten.40

- Die elektronische Signatur erlaubt sicherzustellen, von welcher Mailadresse ein Mail versandt wurde. Wer wirklich hinter dieser Adresse steht, weiss man damit aber noch nicht mit absoluter Bestimmtheit.

- Die fortgeschrittene Signatur bestätigt, wer gezeichnet hat, jedoch nicht in derselben Qualität wie eine qualifizierte elektronische Signatur. Sie kann auch für Unternehmen herausgegeben werden, sich also nicht ausschliesslich auf eine natürliche Person beziehen.

Wird ein Dokument mit einer fortgeschrittenen Signatur erstellt, übermittelt das System beim Signieren Daten an den Zertifizierungsdienst. Bei diesem Dritten wird damit hinterlegt, wer wann welches Dokument erstellt hat. Sobald an der ursprünglichen Datei etwas verändert wird, bricht der Signaturschlüssel.

Die ESTV setzte wenige Monate vor der GeBüV die ElDI-V41 in Kraft. Diese Verordnung enthält ergänzende Bestimmungen aus Sicht der MWST betreffend digital übermittelter oder aufbewahrter Daten. Art. 2 Abs. 2 ElDI-V hält eine fortgeschrittene Signatur für ausreichend und enthält eine Aufzählung der zu erfüllenden Kriterien.

Will eine Firma alle Geschäftsunterlagen digital ablegen, benötigt sie einen Vertrag mit einem Zertifizierungsunternehmen. Ein entsprechendes Zertifikat erlaubt z. B. auch eine Massenzertifizierung. So kann ein Unternehmen, welches in einem Rechnungslauf zwanzigtausend Rechnungen an Kunden versendet, die Rechnungskopien ohne auszudrucken gleichzeitig auch zertifizieren. Desgleichen können Kreditorenrechnungen eingescannt, zertifiziert und je nach verwendeter Software direkt bei der Buchung hinterlegt werden. Ohne Zertifizierung besteht sonst Gefahr, dass nach Vernichtung des Papierbeleges kein Original im Sinne des Gesetzes mehr vorhanden ist. Dies kann zu Problemen führen, beginnend bei der Geltendmachung der Vorsteuer bis hin zur Vorlage eines beweiskräftigen Belegs in einem Gerichtsverfahren.

Bei elektronisch übermittelten oder aufbewahrten Informationen muss der Nachweis der Integrität sowie die Nichtabstreitbarkeit des Versands gemäss Art. 122 MWSTV gegeben sein.

Art. 10 Abs. 1 ElDI-V verlangt, dass die «... relevanten elektronischen Daten ... von der versendenden und von der empfangenden Person in der ursprünglichen Form der Übermittlung und in ihrem ganzen Umfang auf maschinell verwertbaren Datenträgern aufzubewahren» sind. Selbst wenn die Daten ausgedruckt und in Papierform abgelegt werden, dürfen die ursprünglich elektronischen Daten nicht gelöscht werden. Mit anderen Worten: einmal digital, immer digital.

Sobald Daten in elektronischer Form bearbeitet werden, ist auch Art. 7 ElDI-V zu beachten. Im Rahmen einer Revision kann das Datenverarbeitungssystem der steuerpflichtigen Person benutzt werden. Dies weil die ESTV berechtigt ist, vor Ort Einsicht in alle für die Steuer relevanten gespeicherten Daten zu nehmen. Das EDV-System sollte deshalb so organisiert sein, dass möglichst problemlos damit gearbeitet werden kann.

Mit einem papierlosen Archiv können somit wohl Raumkosten eingespart werden, die Anforderungen an die IT-Infrastruktur sind jedoch nicht ausser Acht zu lassen. Elektronische Daten auf 10 oder gar 25 Jahre hinaus zu archivieren, wird bei Änderung der IT-Systeme unweigerlich zu Datenmigrationen führen. Auch bei diesem Vorgang muss mittels Zertifikat sichergestellt sein, dass die ursprüngliche Originalqualität der Unterlage nachgewiesen werden kann.

Art. 957 Abs. 1 OR hält fest, dass die nach Art und Grösse des Geschäftes notwendigen Bücher ordnungsgemäss zu führen und aufzubewahren seien. Das heisst, die Art und Grösse des Unternehmens bestimmt, um welche Unterlagen es sich handeln könnte. Diese Formulierung im Gesetz hat somit einen Einfluss auf den Umfang des Archivs. Auch die GeBüV übernimmt diese OR-Bestimmungen, indem in Art. 1 GeBüV die Hilfsbücher nach Art und Umfang des Geschäfts zu führen seien.

Im Zusammenhang mit wie lange (zehn Jahre) findet sich kein Hinweis auf Art und Grösse. Bei der Frage nach dem Wie findet sich lediglich in Art. 4 GeBüV der Hinweis, dass die Dokumentation der Organisation, der Zuständigkeiten, der Abläufe und Verfahren sowie der Infrastruktur nach Art und Umfang des Geschäfts vorzunehmen sei. Die übrigen Vorschriften enthalten keine Hintertür für eine Vereinfachung.

Das Handelsrecht enthält keine Bestimmung, dass Geschäftsunterlagen zwingend in der Schweiz liegen müssen. Art. 963 OR bestimmt jedoch, dass ein Gericht in einem Streitfall ein Unternehmen zur Vorlage von Geschäftsbüchern usw. verpflichten kann. Diese Pflicht besteht auch, wenn ein Unternehmen selbst nicht direkt Partei ist. In einem Scheidungsfall entschied das Bundesgericht z. B., dass eine Aktiengesellschaft, in welcher der Ehemann als Direktor tätig war, der Editionspflicht nachkommen muss.42

Die generelle Pflicht, Unterlagen innert angemessener Frist vorzulegen, wurde bereits in einem Entscheid in Bezug auf eine Steuerkontrolle festgehalten: «Der Steuerpflichtige hat zu beachten, dass das Verfolgen der Geschäftsvorfälle vom Einzelbeleg über die Buchhaltung bis zur Mehrwertsteuer-Abrechnung sowie in umgekehrter Richtung ohne Zeitverlust gewährleistet ist.»43 Bei einer Aufbewahrung im Ausland ist ein Vorlegen von Unterlagen innert nützlicher Frist nicht sichergestellt. Eine Verfügung eines schweizerischen Gerichts hat im Ausland keine direkte Wirkung, die Unterlagen könnten dort blockiert werden. Somit ist bereits mit Blick auf dieses Urteil zu prüfen, ob das Ausland als Lagerort in Betracht gezogen werden kann.

In anderen Gesetzen und Richtlinien wird auf die Frage der Aufbewahrung im In- oder Ausland explizit Bezug genommen. Beispiele:

- Art. 7 Abs. 2 GWG verlangt, einem «... Auskunfts- und Beschlagnahmebegehren der Strafverfolgungsbehörden innert angemessener Frist ...» nachzukommen. In einem Rundschreiben der Kontrollstelle für die Bekämpfung der Geldwäscherei wurde zu diesem Artikel ergänzend präzisiert, dass die Belege in der Schweiz aufbewahrt werden müssen, da bei einer Aufbewahrung im Ausland ein Finanzintermediär nicht sicherstellen könne, ob er dem Begehren der Behörde innert angemessener Frist nachkommen könne. Wer jedoch beweisen kann, dass eine Beschlagnahmung der Unterlagen durch die schweizerischen Strafverfolgungsbehörden im Ausland jederzeit sichergestellt ist, kann auf eine Aufbewahrung in der Schweiz verzichten.44 Dies gilt auch für elektronisch archivierte Daten. Da der Schweiz von einem fremden Staat kaum hoheitliche Rechte in dieser Form eingeräumt werden, bleibt wohl trotzdem nur die Aufbewahrung im Inland.

- Die RoR verlangen als Aufbewahrungsort bei im Inland steuerpflichtigen Unternehmungen die Schweiz.45

- Sowohl die bis 200746 als auch die nachfolgende, bis 2009 gültige Wegleitung zum MWSTG schrieben unter Ziffer 943 die Schweiz als Lagerort vor.47 Im MWSTG 2010 hingegen ist auf archivierte Papiere bezogen keine solche Regelung mehr vorhanden.

- Der mit dem MWSTG 2010 eingeführte Art. 10 Abs. 4 ElDI-V bestimmt, dass elektronische Datenträger nur dann im Ausland aufbewahrt werden dürfen, wenn die Verfügbarkeit der Daten jederzeit gewährleistet ist.

Sicherheitsüberlegungen können dafür sprechen, die eigenen Daten auf einem ausserhalb der eigenen Räumlichkeiten liegenden Server zu archivieren. Bei der Miete solcher Speicherkapazitäten ist deshalb abzuklären, in welchem Land der Rechner steht.

Eine Anfrage des Schreibenden bei Anbietern48 von Buchhaltungslösungen, bei denen laufende Daten auf einem Rechner der Softwareanbieterin oder einem Treuhandbüro gespeichert werden, hat gezeigt, dass ihre Server in der Schweiz stehen.

Bei Umstrukturierungen kann es vorkommen, dass zwei oder mehr Unternehmen auf ein einziges Archiv zugreifen müssen. Wird z. B. ein Betriebsteil mit Immobilien abgespalten, benötigt das bisherige Unternehmen alle Papiere der vergangenen Jahre, um seine Unterlagen vollständig archiviert zu haben. Das durch die Abspaltung entstandene neue Unternehmen benötigt jedoch der Immobilie wegen (MWST-Abrechnung für unbewegliche Bauten) dieselben Unterlagen. Hier empfiehlt es sich, vertraglich zu regeln, wie beide Unternehmen auf ein Archiv oder Teile davon zugreifen können. Andernfalls müsste ein vollständiger Satz Kopien vorliegen und sichergestellt sein, dass im Zweifelsfalle trotzdem ein Rückgriff auf das Original gewährleistet ist.

Je nach Branche sind spezielle Vorschriften einzuhalten. Es finden sich quer durch die gesamte Gesetzgebung hindurch über 50 Artikel zur Aufbewahrung. Die Beispiele reichen

- von zwölf Tagen, innerhalb deren ein der Mineralölsteuerverordnung unterstehendes Unternehmen sein Inventar erstellen muss49,

- über die Details (z. B. Genfersee oder Bündner Herrschaft), die eine Weinhandlung beim Zusammenstellen des Inventars beachten muss50,

- zu den drei Jahren, während deren die Einlageblätter eines Fahrtschreibers geordnet aufbewahrt werden müssen51,

- bis zu den Einsatzplänen pro Mitarbeiter, die im Gastgewerbe bei einer L-GAV-Kontrolle vorgelegt werden müssen52,

- oder BVG-Unterlagen, die bis zum erreichten 100. Lebensjahr einer versicherten Person zu archivieren sind.53

Im Treuhandbereich sind die besonderen Bestimmungen für Revisionsunternehmen von Interesse. Art. 730c OR verlangt das Dokumentieren sämtlicher Revisionsdienstleistungen. Diese Dokumentation muss mit weiteren Unterlagen zehn Jahre aufbewahrt werden. Mit Gefängnis oder Busse bis zu einer Million Franken kann gemäss Art. 40 Abs. 1 lit. c RAG bestraft werden, wer als staatlich beaufsichtigtes Revisionsunternehmen gegen diese Pflicht verstösst. Die Suche nach den Details, die gemäss Art. 730c OR dokumentiert und aufbewahrt werden müssen, führt zu den schweizerischen Prüfungsstandards (PS). Die PS müssen gemäss Art. 2 ASV-RAB54 eingehalten werden. Basierend auf dieser Verordnung hält die Revisionsaufsichtsbehörde (RAB) in Rundschreiben fest, welche PS eingehalten werden müssen55, hier der PS 230.

Art. 730c OR lässt zwar eine elektronische Archivierung zu, aber nirgends ist festgehalten, mit welcher Art von Signatur. Die RAB teilte auf Anfrage des Schreibenden mit, dass sie keine Vorgaben zur digitalen Datenablage herausgibt. Sie verwies auf Art. 730c OR in Verbindung mit dem PS 230 Ziff. 13A. In diesen ist die Signaturart jedoch nicht geregelt, eine Anlehnung an Art. 2 Abs. 2 ElDI-V ist deshalb hier wohl die naheliegendste Lösung.

Art. 716a OR bezeichnet u. a. die Festlegung der Organisation und die Ausgestaltung des Rechnungswesens als unübertragbare und unentziehbare Aufgabe des Verwaltungsrates. Eine Vernachlässigung der Aufbewahrungspflicht kann zivilrechtliche und / oder strafrechtliche Konsequenzen nach sich ziehen. Der Themenkomplex gehört mit in ein IKS-Konzept. Aufbewahrung ist deshalb Chefsache.

- Verordnung vom 2. Juni 1976 über die Aufzeichnung von aufzubewahrenden Unterlagen, SR 221.431.

- Botschaft zur Revision des 32. Titels des OR vom 31. März 1999, BBl 1999 5149.

- BBl 1999 5160.

- Geschäftsbücherverordnung (GeBüV), SR 221.431.

- Botschaft zur Änderung des Obligationenrechts vom 21.12.2007, BBl 2008 1589.

- Art. 957 Abs. 3 OR.

- Kren Kostkiewicz / Nobel / Schwander / Wolf, Kommentar zu OR 957, 2. Aufl. 2009, Zürich, N 14.

- Boemle / Lutz, Der Jahresabschluss, 5. Aufl. 2008, Zürich, S. 57.

- BGE 114 IV 31.

- Schweizer Handbuch der Wirtschaftsprüfung, 2. Aufl. 2009, S. 99.

- Botschaft 07.000, S. 1698.

- Art. 957 Abs. 2 OR.

- Botschaft 07.000, S. 1704.

- www.xing.com / www.linkedin.com. Während Geschäftszeiten auf Facebook zuzugreifen, dürfte sich je länger, je mehr bei den meisten Unternehmen zu einem no go entwickeln.

- Art. 4 Abs. 2 GeBüV.

- Richtlinien für die Ordnungsmässigkeit des Rechnungswesens unter steuerlichen Gesichtspunkten sowie über die Aufzeichnung von Geschäftsunterlagen auf Bild- oder Datenträger und deren Aufbewahrung, herausgegeben von der Konferenz staatlicher Steuerbeamter in Zusammenarbeit mit der Eidg. Steuerverwaltung und dem Bundesamt für Justiz, Ausgabe 1979, Ziff. 130 ff.

- Richtlinien für die Ordnungsmässigkeit des Rechnungswesens unter steuerlichen Gesichtspunkten sowie über die Aufzeichnung von Geschäftsunterlagen auf Bild- oder Datenträger und deren Aufbewahrung, Ziff. 131.

- Richtlinien für die Ordnungsmässigkeit des Rechnungswesens unter steuerlichen Gesichtspunkten sowie über die Aufzeichnung von Geschäftsunterlagen auf Bild- oder Datenträger und deren Aufbewahrung, Ziff. 14.

- Richtlinien für die Ordnungsmässigkeit des Rechnungswesens unter steuerlichen Gesichtspunkten sowie über die Aufzeichnung von Geschäftsunterlagen auf Bild- oder Datenträger und deren Aufbewahrung, Ziff. 131.

- Art. 126 Abs. 2 und Abs. 3 DBG.

- Art. 70 Abs. 2 MWSTG.

- MWST-Info 16, Januar 2010, RZ 1.6.2, S. 10.

- Wegleitung 2008 zur Mehrwertsteuer, RZ 947.

- Art. 107 Abs. 1 lit. a MWSTG.

- Wegleitung 2008 zur Mehrwertsteuer, RZ 948.

- MWST-Info 16, Januar 2010, RZ 1.6.2, S. 10.

- Wegleitung 2008 zur Mehrwertsteuer, RZ 944.

- Heimarbeitsgesetz, SR 822.31, AS 1983 108.

- Art. 73 ArGV 1, SR 822.111, AS 2000, 1581.

- Art. 88 ArGV 1, AS 2000, 1581.

- Publikation des Eidgenössischen Datenschutz- und Öffentlichkeitsbeauftragten.

- www.edoeb.admin.ch/dokumentation/00445/00509/00513/00623/index.html?lang=de (zuletzt abgerufen am 7. Oktober 2010).

- BGE 131 IV 56.

- § 257 HGB.

- § 212 UGB.

- BBl 1999 5167 f.

- Rainer Schuppenhauer, Grundsätze für eine ordnungsmässige Datenverarbeitung (GoDV), 6. Aufl. 2005, Düsseldorf.

- Art. 14 Abs. 2bis OR.

- Bundesgesetz über die elektronische Signatur, SR 943.03, AS 2004 5085.

- Das Staatssekretariat für Wirtschaft Seco hat im Sommer 2010 die Suisse-ID auf breiter Basis propagiert (www.suisseid.ch). Im September 2010 wurde bekannt, dass in Deutschland Systeme, die mit der gleichen Art ID arbeiten, geknackt wurden. Es lag jedoch kein Mangel bei der ID vor, der Fehler lag bei den Softwareanwendungen und den Anwendern.

- Verordnung des EFD über elektronische Daten und Informationen, SR 641.201, AS 2009 6803.

- BGE 93 II 60 ff.

- Entscheid SRK vom 10. Juni 1998, VPB 63.25.

- Rundschreiben 2006/2 vom 13. November der Eidg. Finanzverwaltung EFV.

- Richtlinien für die Ordnungsmässigkeit des Rechnungswesens unter steuerlichen Gesichtspunkten sowie über die Aufzeichnung von Geschäftsunterlagen auf Bild- oder Datenträger und deren Aufbewahrung, Ziff. 138.

- Wegleitung 2001 zur Mehrwertsteuer, gültig bis 31.12.2007, S. 214.

- Wegleitung 2008 zur Mehrwertsteuer, gültig bis 31.12.2009, RZ 943.

- Nicht repräsentative Umfrage. Angefragt wurden die Proffix AG, die ein in verschiedenen Branchen einsetzbares Komplett-Paket anbietet, die Mirus AG, deren auf die Hotellerie spezialisierte Software auch von internationalen Konzernen benutzt wird, und die Delta Office AG, die bei Treuhandbüros die Abacus-Weblösung installiert.

- Art. 82 MinöStV, SR 641.611, AS 1996 3393.

- Aufbauend auf Art. 34 Weinverordnung, SR 916.140, AS 2007 6267.

- Art. 18 Chauffeurverordnung, ARV 1, SR 822.221, AS 1995 4031.

- Art. 21 L-GAV für das Gastgewerbe.

- Art. 27j BVV 2, SR 831.441.1, AS 1984 543.

- Verordnung der Eidgenössischen Revisionsaufsichtsbehörde über die Beaufsichtigung von Revisionsunternehmen, ASV-RAB, SR 221.302.33, AS 2008 759.

- Aktuell gilt RS 1/08 in der Fassung vom 1. April 2010: in Ziff. 3 ist u. a. PS 230 aufgelistet.