Unternehmensnachfolgen und Unternehmensbewertungen sind äusserst vielschichtige Arbeiten bzw. Projekte, welche neben ökonomischen und finanziellen insbesondere durch zivil-, gesellschafts- und steuerrechtliche Aspekte geprägt sind. Dieser Beitrag befasst sich mit einigen dieser Aspekte und versucht, aktuelle Erkenntnisse fallbezogen darzustellen und zu erläutern. Die verschiedenen Themenpunkte werden aufgrund ihrer Fülle in drei Teilen präsentiert. Der erste Teil ist im TREX 3/2013, der zweite Teil im TREX 4/2013 erschienen.

Im Einzelnen werden folgende Aspekte abgehandelt: Auftrag zur Unternehmensbewertung und funktionaler Unternehmenswert, rechtliche Bestimmungen zur Unternehmensbewertung, insbesondere wirklicher Wert, rechtliche Aspekte der Unternehmensnachfolge, Asset Deal und Share Deal, Datenkonsistenz und Übereinstimmung von Investitionen und Abschreibungen im Residualwert als Prämissen der Unternehmensbewertung sowie Kapitalkostensätze vor und nach Steuern in Abhängigkeit von der Unternehmensrechtsform und WACC bei überschuldeten Unternehmen mit positivem Ertragswert.

Inhalt

- Ausgangslage – Fallbeschreibung

- Rechtliche Vorschriften zur Unternehmensbewertung

- Bewertungsanlass und Auftrag zur Unternehmensbewertung

- Funktionaler Unternehmenswert mit unterschiedlichen Wertrichtungen und -dimensionen

- Rechtliche Aspekte der entgeltlichen Unternehmensnachfolge

- Prämisse der gleichen Unternehmenswertresultate bei den verschiedenen Ertragswertmethoden

- Szenarien der Müllerhofer AG

- Steuerliche Aspekte im Rahmen der Unternehmensbewertung

- Fazit

Im Folgenden soll beispielhaft anhand der fiktiven Müllerhofer AG auf verschiedene Aspekte und Sonderfälle der Unternehmensbewertung eingegangen werden. Zur Gewährleistung eines einheitlichen Verständnisses sei vorausgehend eine kurze Systematisierung verschiedener Unternehmensbewertungsmethoden sowie eine Erläuterung des in diesem Zusammenhang relevanten Ansatzes zur Ermittlung bewertungsrelevanter Kapitalkosten aufgeführt.

Grundsätzlich stellt die Bewertung eines Unternehmens die formelle Zuweisung einer numerischen Grössenordnung in einem wirtschaftlichen Ganzen dar, welche dem Nutzen dieses wirtschaftlichen Ganzen aus der Perspektive des Bewertungszeitpunkts entspricht.155 Diese Grössenordnung bzw. der Wert des zu bewertenden Unternehmens wird durch den subjektiven Nutzen bestimmt, den sein(e) Eigentümer aktuell und inskünftig aus ihm ziehen kann bzw. können.156

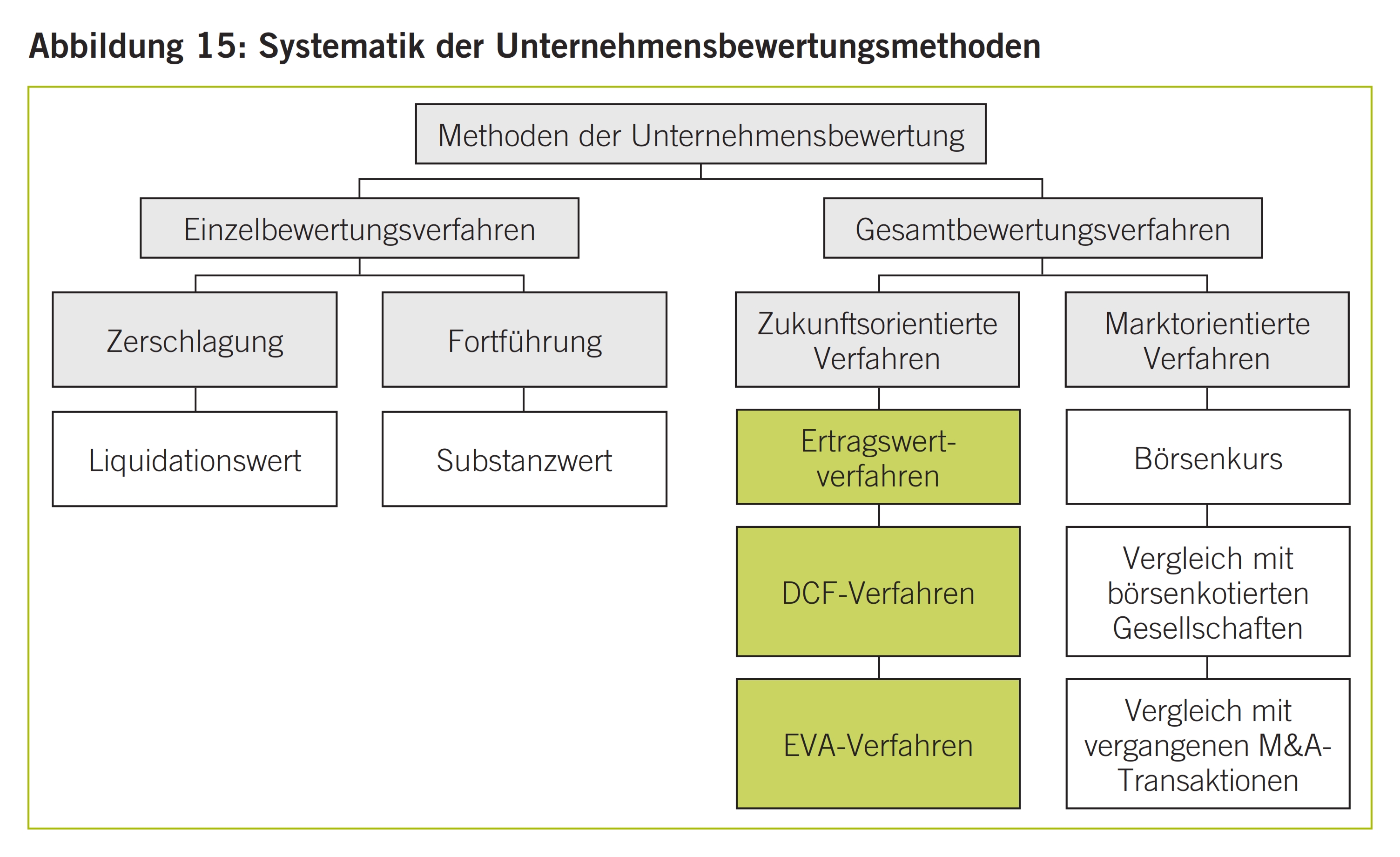

Im Rahmen der Bewertung von Unternehmen wird in der Literatur zwischen Einzelbewertungsverfahren und Gesamtbewertungsverfahren unterschieden:

- Einzelbewertungsverfahren basieren auf der isolierten Ermittlung des Werts der einzelnen Vermögensgegenstände und Schulden eines Unternehmens.157 Der Unternehmenswert ergibt sich durch den Abzug sämtlicher Schulden von sämtlichen Vermögenswerten. Zu den Einzelbewertungsverfahren zählen im Fall der Fortführung des zu bewertenden Unternehmens die Substanzwertmethode und im Fall der Zerschlagung die Liquidationswertmethode.158

- Gesamtbewertungsverfahren basieren auf der Betrachtung eines Unternehmens als Bewertungseinheit, bei der auf dessen zukünftige Ertragskraft abgestellt wird.159 Dabei wird zwischen marktorientierten Verfahren, auf welche an dieser Stelle nicht näher eingegangen werden soll, und zukunftserfolgsorientierten Verfahren unterschieden. Zu Letzteren zählen das Ertragswertverfahren, das Discounted-Cash-Flow-Verfahren (DCF-Verfahren) und das Economic-Value-Added-Verfahren (EVA- Verfahren).160 Beim Ertragswertverfahren wird als Unternehmenswert der Barwert der zukünftig erwarteten Gewinne eines Unternehmens ermittelt.161 Beim DCF-Verfahren wird als Unternehmenswert der Barwert der zukünftig erwarteten Free Cash Flows eines Unternehmens bestimmt.162 Beim EVA-Verfahren wird der Barwert aller Übergewinne zuzüglich des zum Bewertungszeitpunkt investierten Kapitals bestimmt.163

Abbildung 15 zeigt die Systematik der Unternehmensbewertungsmethoden auf.

Zukunftserfolgsorientierte Unternehmensbewertungsverfahren erfordern die Verwendung von Kapitalisierungssätzen. Dabei hat sich in der Praxis der Ansatz zur Ermittlung des Kapitalisierungssatzes in Form des sogenannten Weighted-Average-Cost-of-Capital (WACC) etabliert. Der WACC stellt den Kapitalkostensatz für das zum Marktwert bewertete Gesamtkapital des zu bewertenden Unternehmens dar und setzt sich aus den anteiligen Kapitalkosten des Eigenkapitals und des zinstragenden Fremdkapitals zusammen.164 Im Folgenden soll der WACC-Ansatz anhand des DCF-Verfahrens kurz erläutert werden.

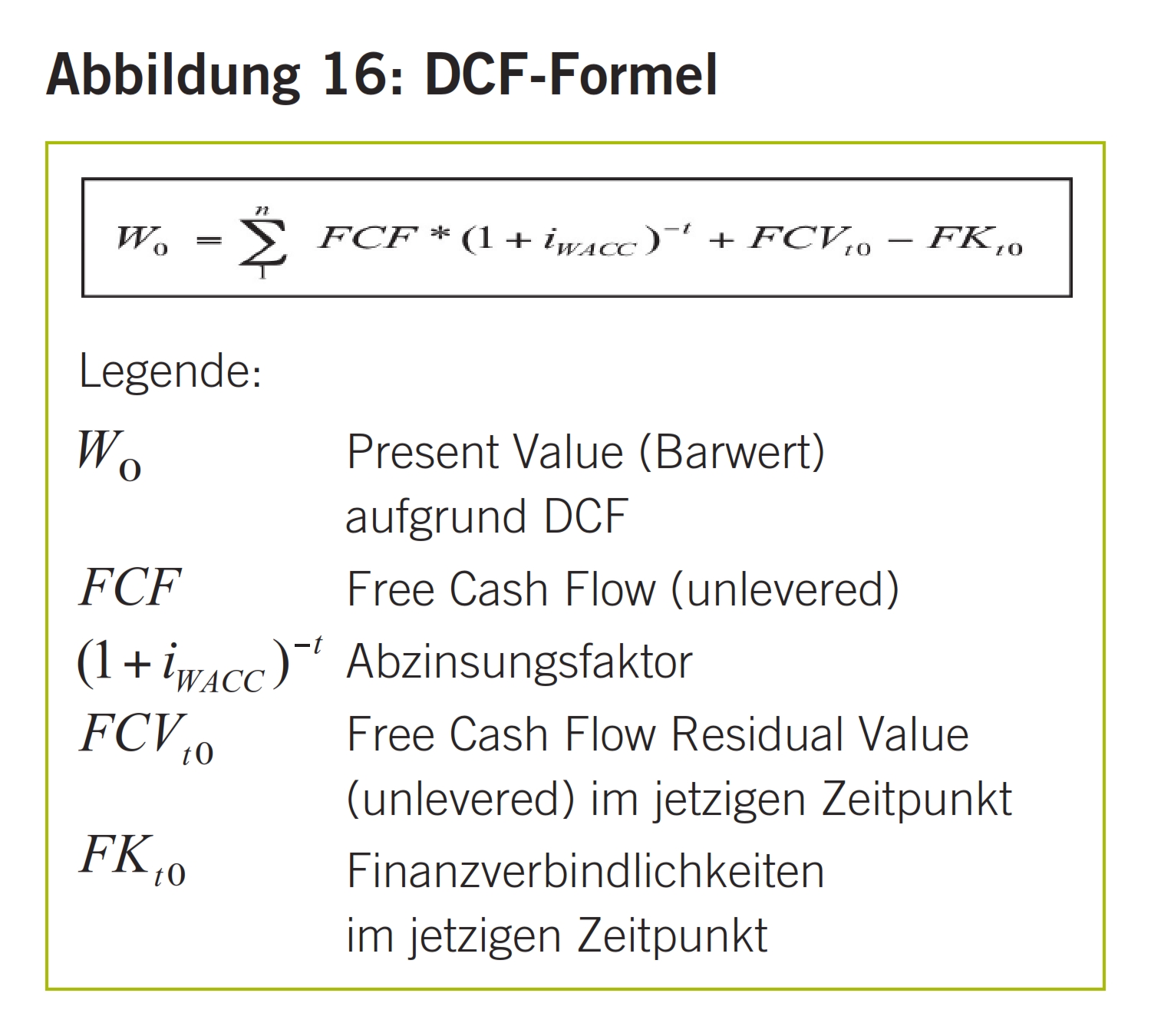

Beim WACC-Ansatz wird zunächst der Marktwert des Gesamtkapitals des zu bewertenden Unternehmens als Barwert der mit dem WACC diskontierten zukünftigen Brutto Free Cash Flows (Free Cash Flows unlevered) unter Abzug des Marktwerts allenfalls vorhandener, nichtbetrieblicher Substanz ermittelt. Um den Marktwert des Eigenkapitals zu erhalten, ist vom Gesamtkapital der Marktwert des verzinslichen Fremdkapitals abzuziehen.165 Existiert ausschliesslich betriebsnotwendige Substanz, so leitet sich der Unternehmenswert, basierend auf dem DCF-Verfahren und dem WACC-Ansatz, wie folgt her (vgl. Abbildungen 16 bis 20).166

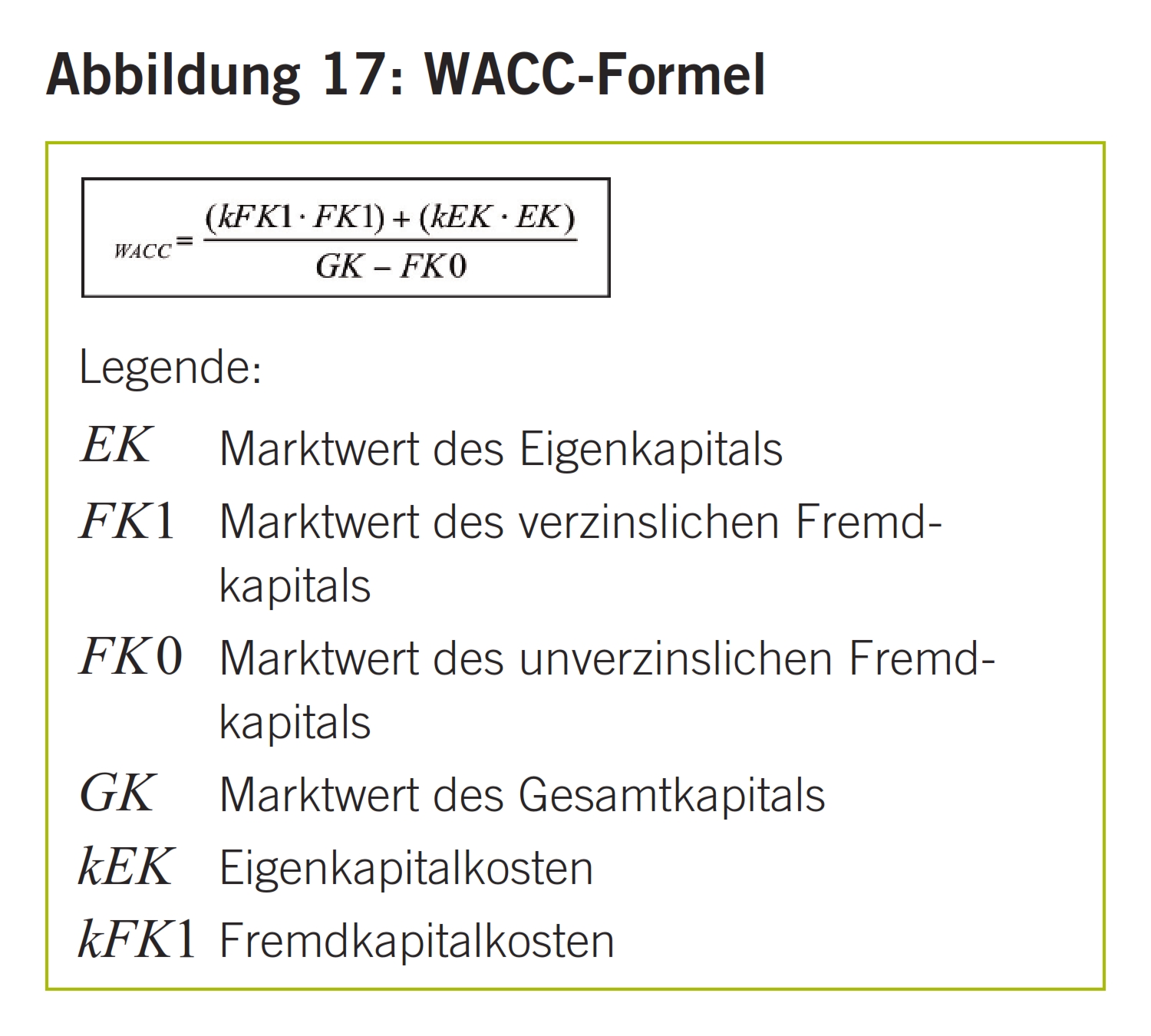

Da der Brutto Free Cash Flow zur Bedienung von Eigenkapital- und zinstragenden Fremdkapitalgebern verwendet wird, muss beim Kapitalisierungszins die jeweilige Kapitalstruktur des zu bewertenden Unternehmens berücksichtigt werden. Dies erfolgt mittels WACC, welcher den gewogenen Durchschnittszins aus Eigenkapital- und zinstragenden Fremdkapitalkosten darstellt (vgl. Abbildung 17).167

Die Fremdkapitalkosten können als gewogener durchschnittlicher Kostensatz aus den unterschiedlich zinstragenden Fremdkapitalpositionen des zu bewertenden Unternehmens mit ihren jeweils unterschiedlichen Kosten bestimmt werden.168

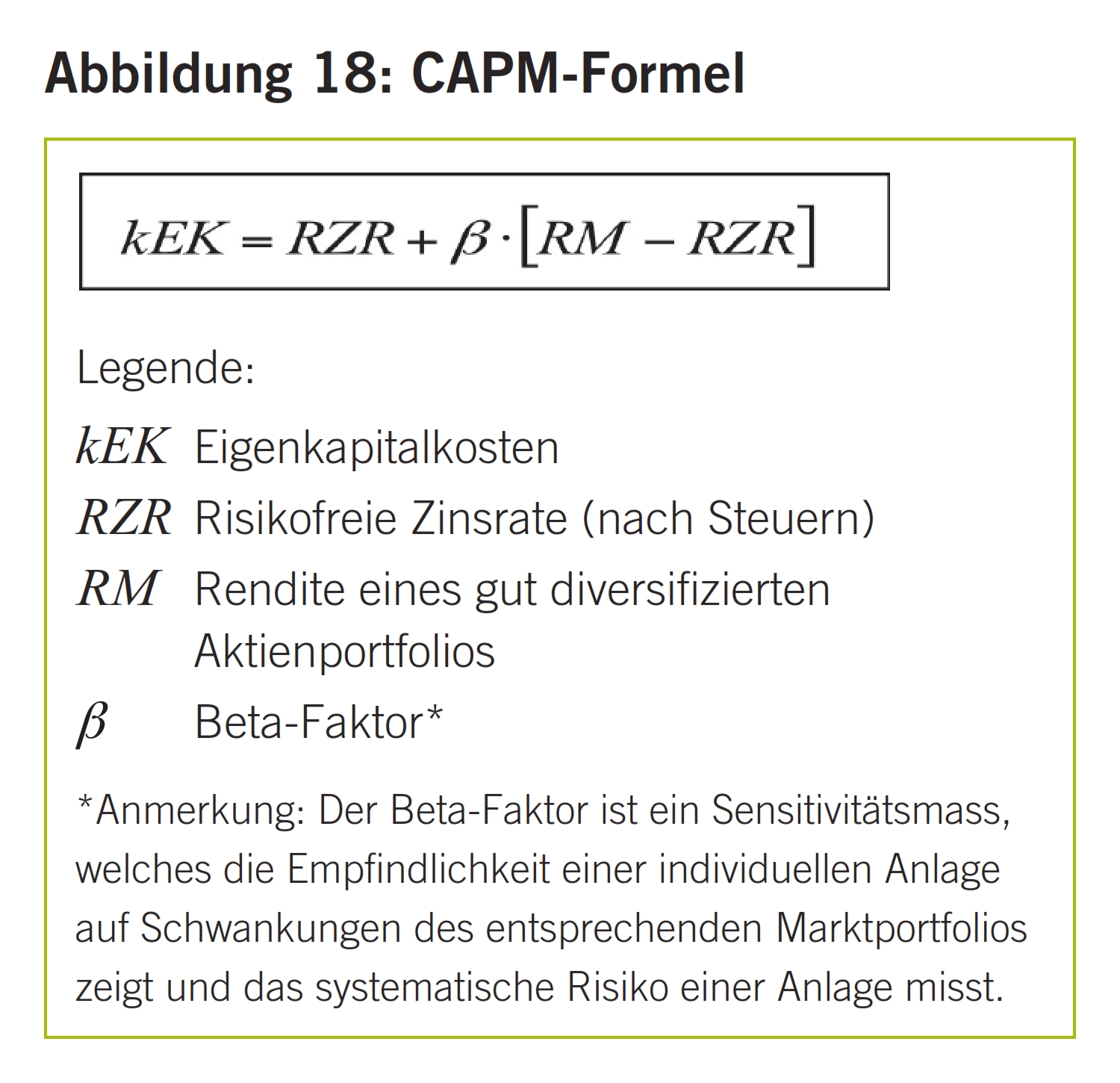

Die Renditeforderung der Eigenkapitalgeber im Sinne der Eigenkapitalkosten wird in der Praxis für börsenkotierte Unternehmen oft mittels Capital Asset Pricing Modell (CAPM) bestimmt. Demnach ergibt sich die Renditeforderung der Eigenkapitalgeber aus der Summe der Rendite einer risikolosen Kapitalanlage plus einer entsprechenden Risikoprämie. Die Risikoprämie ist das Produkt aus dem Risikomass und der Eigenkapitalmarktrendite, abzüglich des risikolosen Zinssatzes (vgl. Abbildung 18).169

Wie bereits erwähnt, eignet sich dieser Ansatz zur Ermittlung der Eigenkapitalkosten grundsätzlich für börsenkotierte Unternehmen, welche ein empirisch ermittelbares systematisches Risiko von Aktien (Beta-Faktor) aufweisen.170

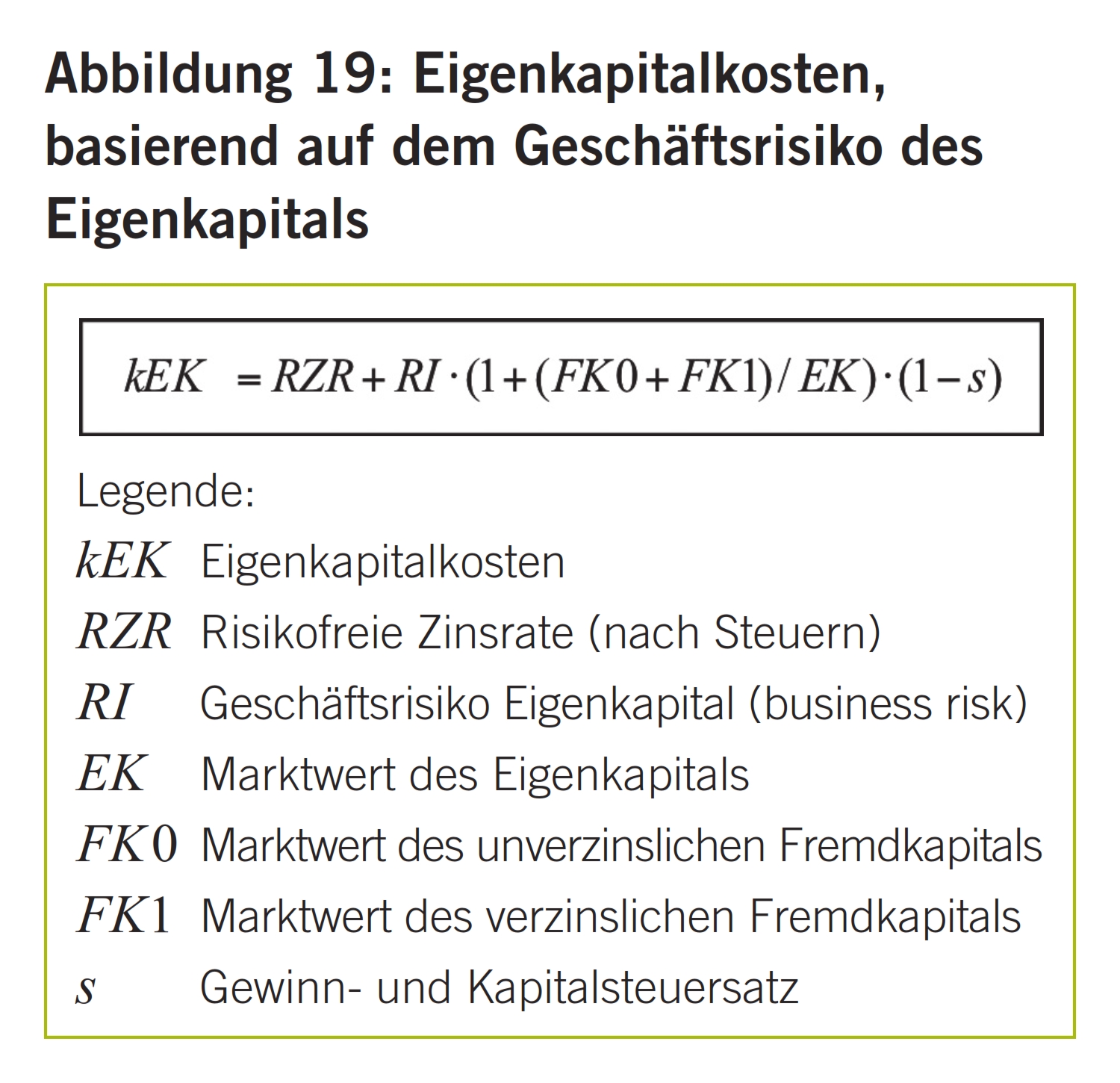

Für nicht börsenkotierte Unternehmen, wie es typischerweise KMU-Unternehmen darstellen, eignet sich der CAPM-Ansatz nur eingeschränkt, da der entsprechende Beta-Faktor empirisch nicht direkt ermittelt werden kann. Für diesen Fall eignet sich bei der Ermittlung der Eigenkapitalkosten ein auf der Bestimmung des Geschäftsrisikosatzes des zu bewertenden Unternehmens basierendes Vorgehen (vgl. Abbildung 19).

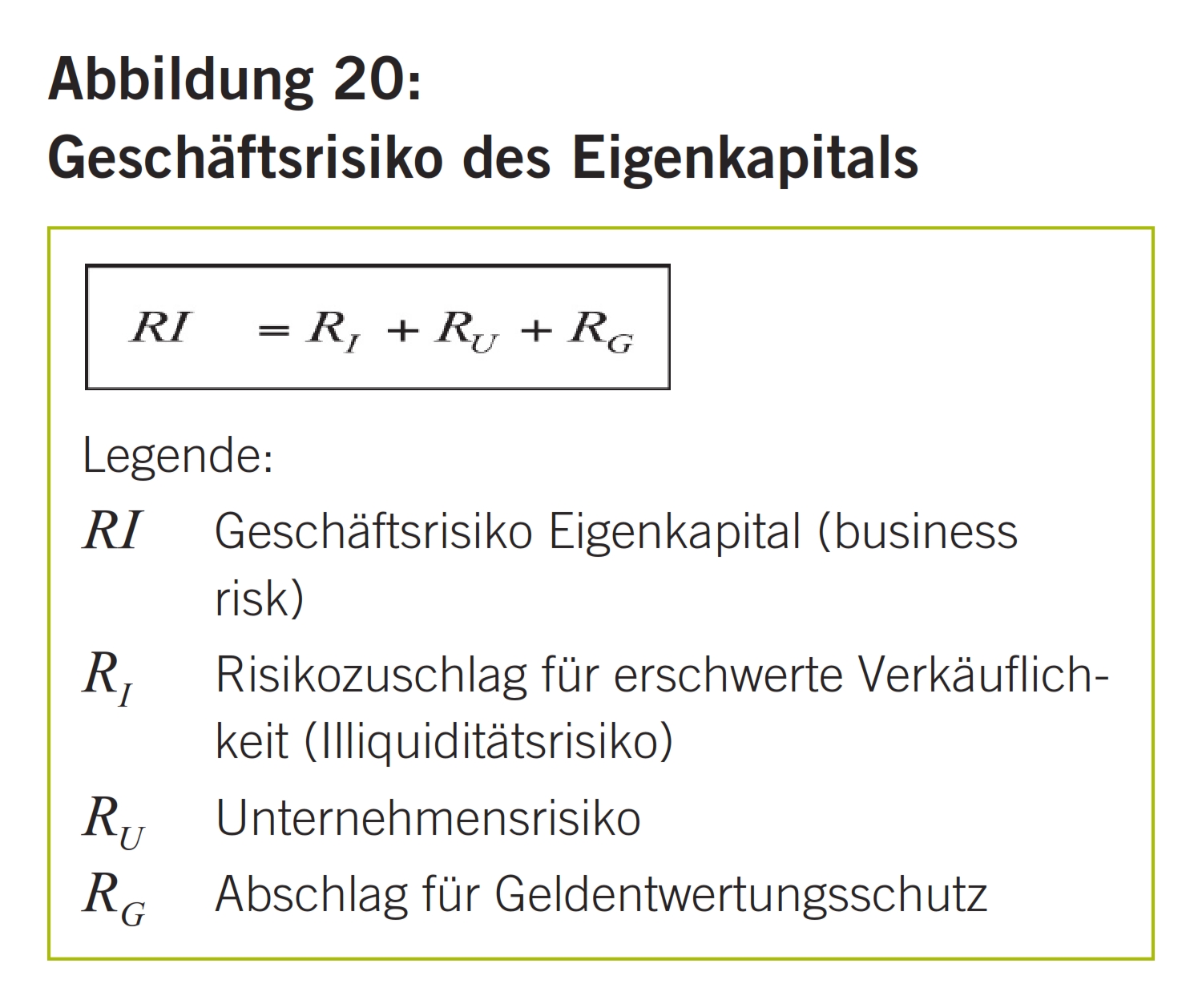

Das Geschäftsrisiko des Eigenkapitals leitet sich dabei wie in Abbildung 20 dargestellt her.

Der Risikozuschlag für erschwerte Verkäuflichkeit berücksichtigt die Tatsache, dass nicht börsenkotierte Unternehmen eine wenig liquide Anlageklasse darstellen. Die damit verbundene längerfristige Kapitalbindung begründet im Vergleich zu liquiden Anlageklassen (u.a. grosskapitalisierte börsenkotierte Unternehmen mit hohem Free-Float) ein entsprechendes Illiquiditätsrisiko.

Das Unternehmensrisiko bildet die Summe einzelner unternehmensspezifischer Risiken wie etwa Branchenrisiken, Konkurrenzrisiken, Gewinnschwankungsrisiken, Management- / Nachfolgerisiken, Organisationsrisiken und Standortrisiken.

Der Abschlag für Geldentwertungsschutz berücksichtigt die Tatsache, dass ein Unternehmen grundsätzlich eine Sachwertanlage mit der Möglichkeit einer inflationsbedingten Realwertsteigerung gewisser Vermögensteile bzw. einer geldentwertungsbedingten nominellen Gewinnsteigerung darstellt, sofern das Unternehmen eine entsprechende Preisabwälzung an die Kunden bzw. Lieferanten weitergeben kann.

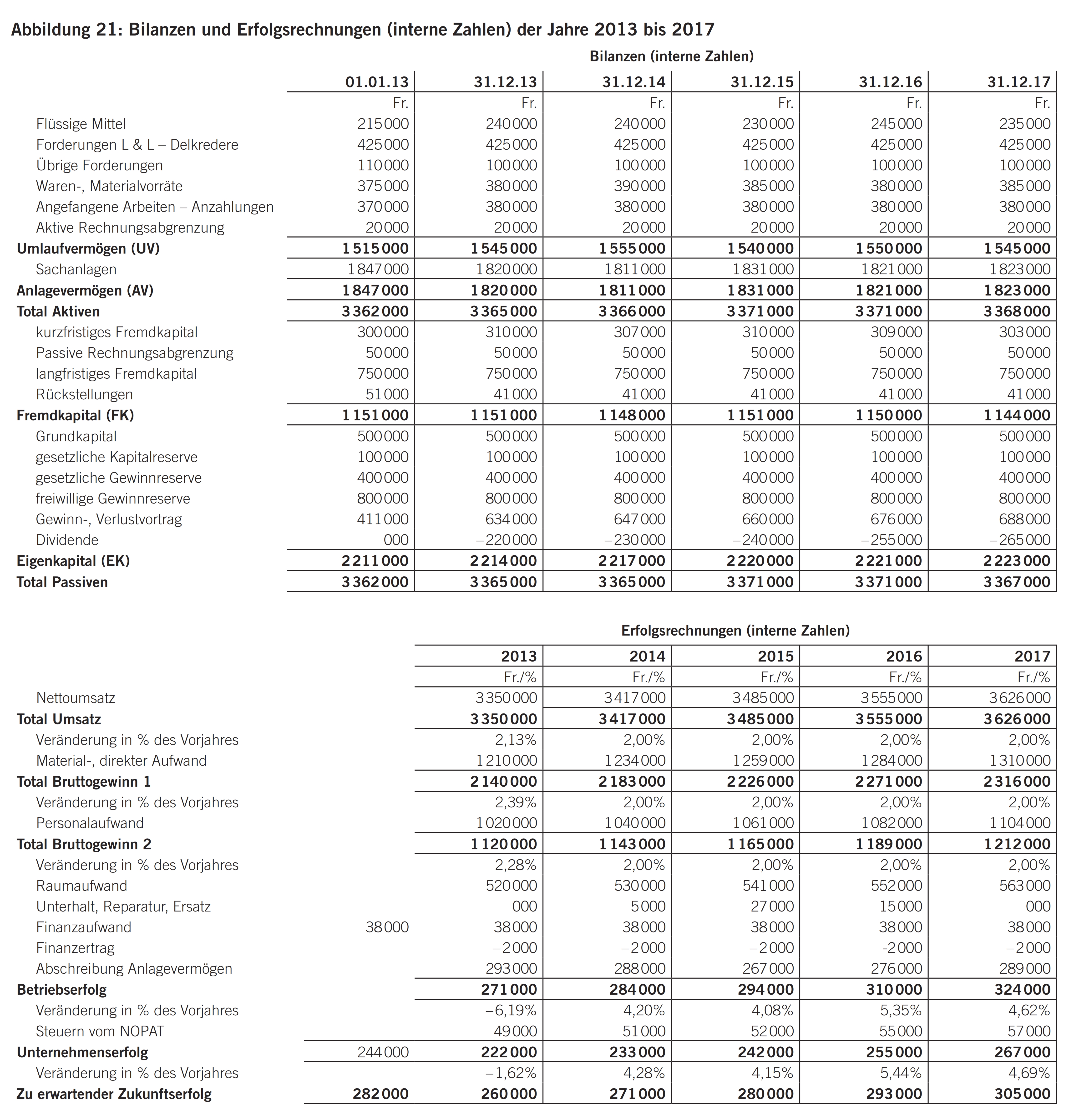

Im Folgenden soll anhand der beispielhaft dargestellten Müllerhofer AG auf verschiedene Aspekte der zukunftserfolgsorientierten Unternehmensbewertung unter Veränderung wertrelevanter Variablen eingegangen werden. Die ursprünglichen Planbilanzen und -erfolgsrechnungen der Müllerhofer AG sehen wie in Abbildung 21 aus.

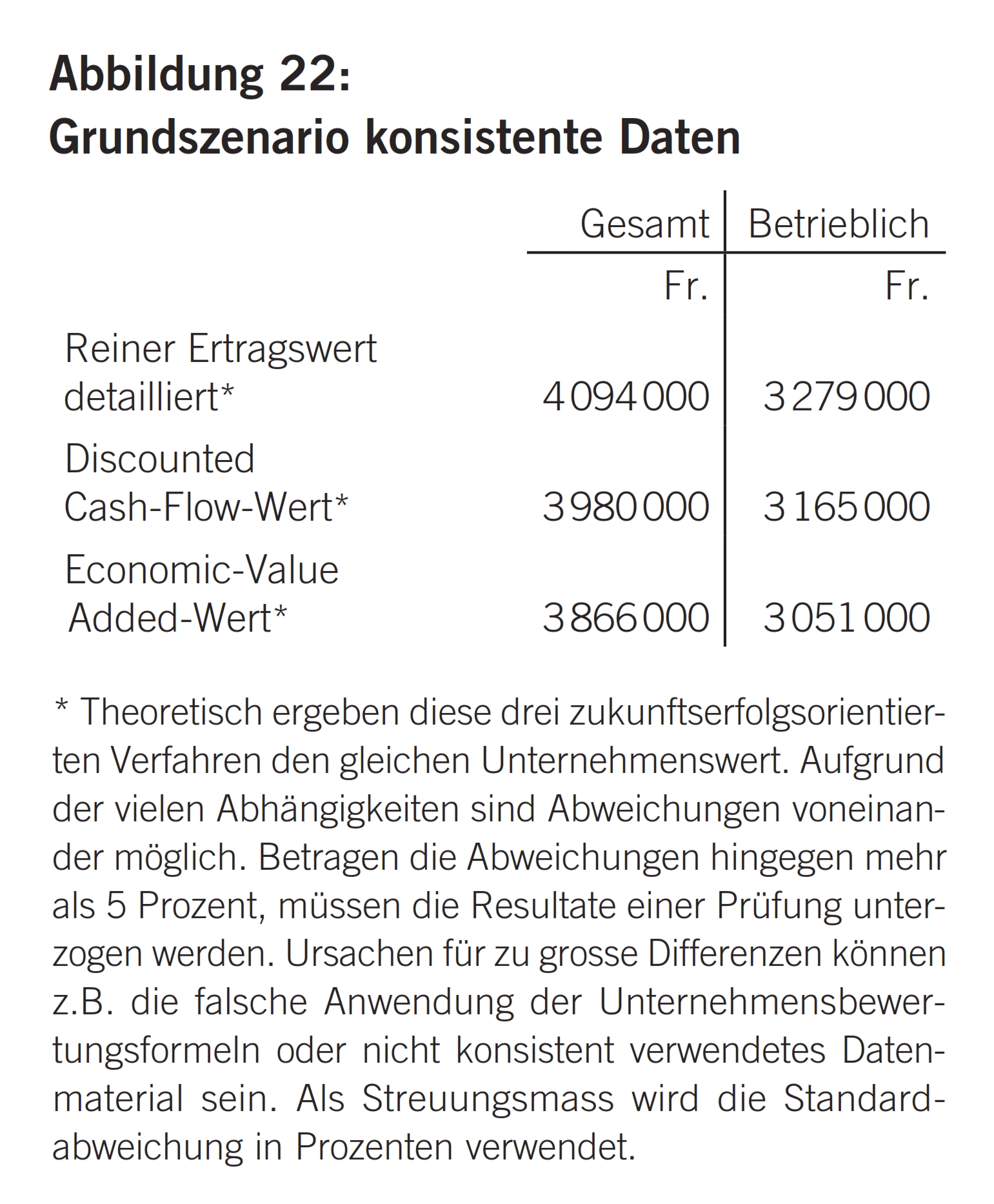

Die ursprüngliche Unternehmensbewertung der Müllerhofer AG zeigt folgende Resultate: Es resultieren ein WACC von 8,06 % sowie Eigenkapitalkosten (kEK) von 9,10 %. Die Abweichung dieser zukunftserfolgsorientierten Verfahren, mit der Standardabweichung gerechnet, beträgt 2,87 % (gesamt) bzw. 3,61 % (betrieblich) (vgl. Abbildung 22).

Abweichungen der oben aufgeführten zukunftserfolgsorientierten Verfahren aufgrund der Standardabweichung: 2,87 % 3,61%

Weitere Prüfung notwendig? Nein Nein

Es ist evident, dass hier die Prämisse der gleichen Unternehmenswertresultate eingehalten ist.

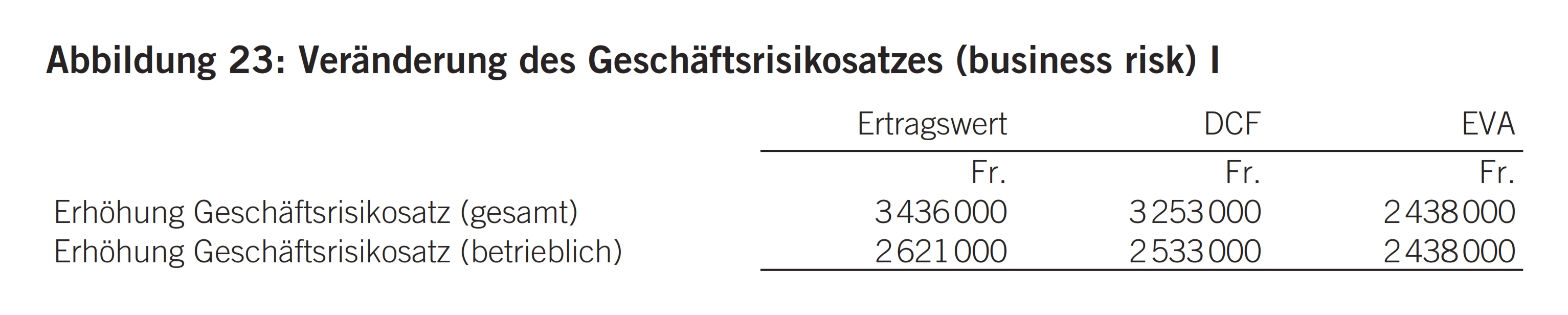

Szenario GSR1: Aufgrund des erhöhten Risikos von Gewinnschwankungen wird dieses Risiko gegenüber dem Grundwert um 1% auf 2 % erhöht und die Wahrscheinlichkeit des Risikos Management / Nachfolge gegenüber dem Grundwert um 0,5 auf 1 erhöht. Es resultieren ein WACC von 9,40 % und ein kEK von 10,88 %. Die Abweichung dieser zukunftserfolgsorientierten Verfahren, mit der Standardabweichung gerechnet, beträgt 2,73 % (gesamt) bzw. 3,61% (betrieblich) (vgl. Abbildung 23).

Es ist evident, dass hier die Prämisse der gleichen Unternehmenswertresultate eingehalten ist.

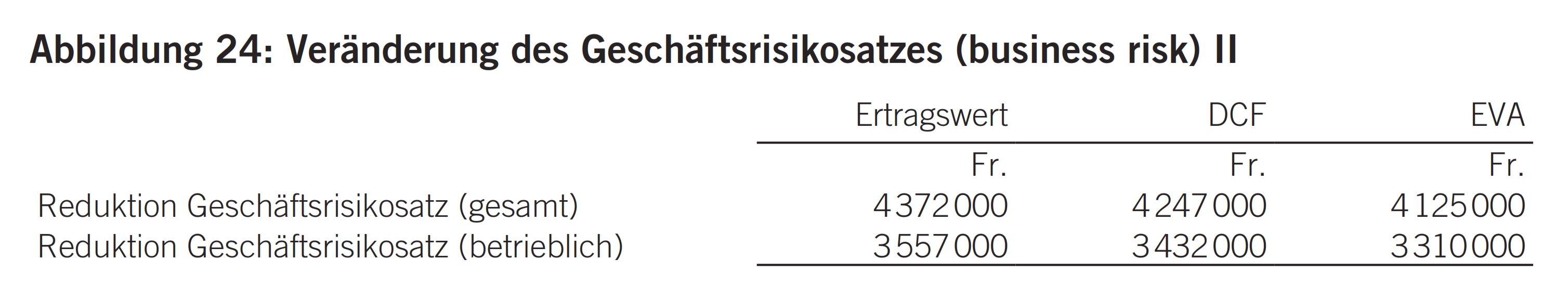

Szenario GSR2: Aufgrund des reduzierten Risikos von Gewinnschwankungen wird dieses Risiko gegenüber dem Grundwert um 1% auf 0 % reduziert. Es resultieren ein WACC von 7,62 % und ein kEK von 8,50 %. Die Abweichung dieser zukunftserfolgsorientierten Verfahren, mit der Standardabweichung gerechnet, beträgt 2,91% (gesamt) bzw. 3,61% (betrieblich) (vgl. Abbildung 24).

Es ist evident, dass hier die Prämisse der gleichen Unternehmenswertresultate eingehalten ist.

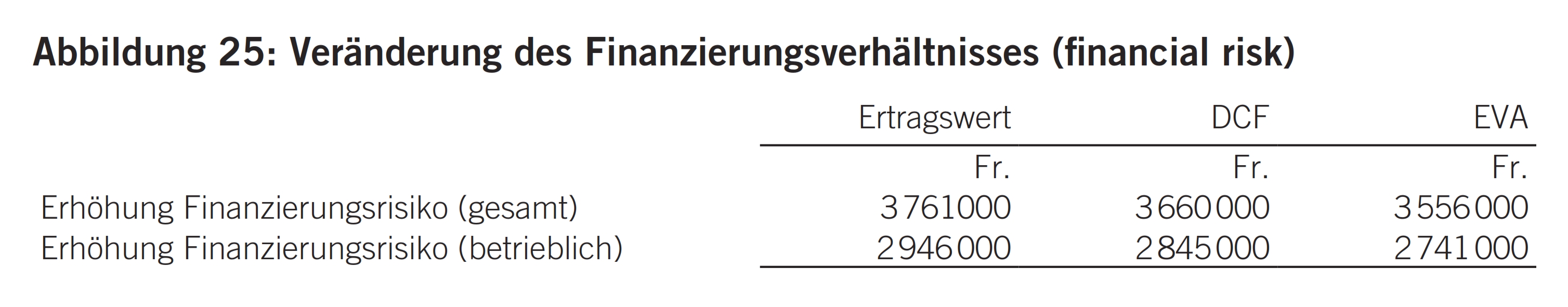

Szenario FV1: Gegenüber dem Grundwert wird das verzinsliche Fremdkapital (FK1) von Fr. 750 000 oder 22,27 % um Fr. 5 000 000 auf Fr. 5 750 000 oder 68,72 % des Gesamtkapitals erhöht. Es resultieren ein WACC von 8,68 % und ein kEK von 18,22 %. Die Abweichung dieser zukunftserfolgsorientierten Verfahren, mit der Standardabweichung gerechnet, beträgt 2,80 % (gesamt) bzw. 3,61% (betrieblich) (vgl. Abbildung 25).

Es ist evident, dass hier die Prämisse der gleichen Unternehmenswertresultate eingehalten ist.

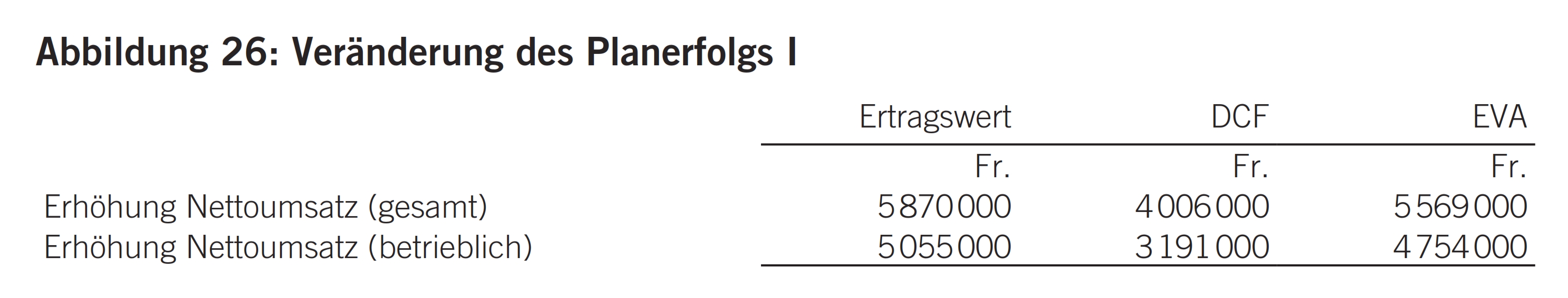

Szenario PE1: Gegenüber dem Grundwert wird der Nettoumsatz 2017 von Fr. 3 626 000 um Fr. 200 000 auf Fr. 3 826 000 erhöht. Der Ausgleich der Erhöhung des Nettoumsatzes in der Bilanz erfolgt durch Reduktion des kurzfristigen Fremdkapitals. Es resultieren ein WACC von 8,02 % und ein kEK von 9,02 %. Die Abweichung dieser zukunftserfolgsorientierten Verfahren, mit der Standardabweichung gerechnet, beträgt 19,44 % (gesamt) bzw. 23,09 % (betrieblich) (vgl. Abbildung 26).

Es ist evident, dass hier die Prämisse der gleichen Unternehmenswertresultate nicht eingehalten ist. Die für die verschiedenen zukunftserfolgsorientierten Verfahren verwendeten Daten sind nicht konsistent und ergeben nicht haltbare Unternehmenswertresultate. Die Unternehmensbewertung ist zu überarbeiten.

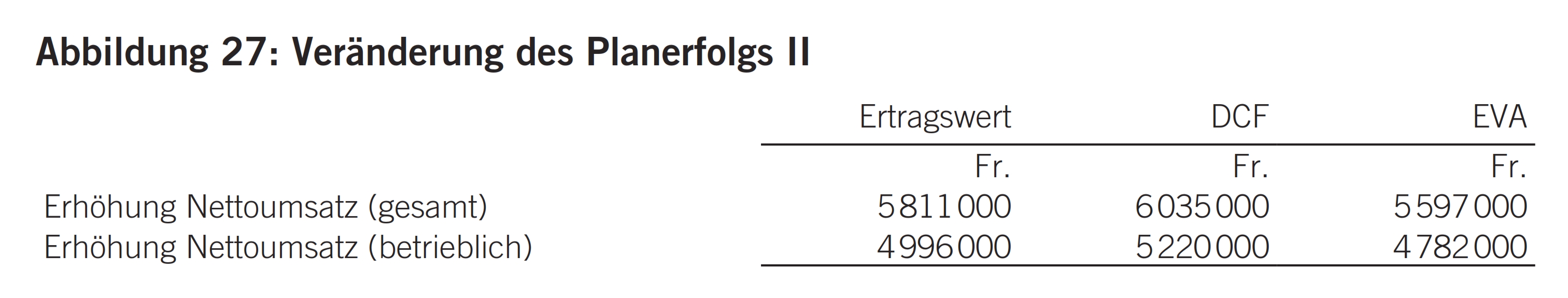

Szenario PE2: Gegenüber dem Grundwert wird der Nettoumsatz 2009 von Fr. 3 170 000 um Fr. 200 000 auf Fr. 3 370 000 erhöht. Der Ausgleich der Erhöhung des Nettoumsatzes in der Bilanz erfolgt durch Erhöhung der Dividende. Es resultieren ein WACC von 8,09 % und ein kEK von 9,13 %. Die Abweichung dieser zukunftserfolgsorientierten Verfahren, mit der Standardabweichung gerechnet, beträgt 3,76 % (gesamt) und 4,38 % (betrieblich) (vgl. Abbildung 27).

Es ist evident, dass hier die Prämisse der gleichen Unternehmenswertresultate eingehalten ist.

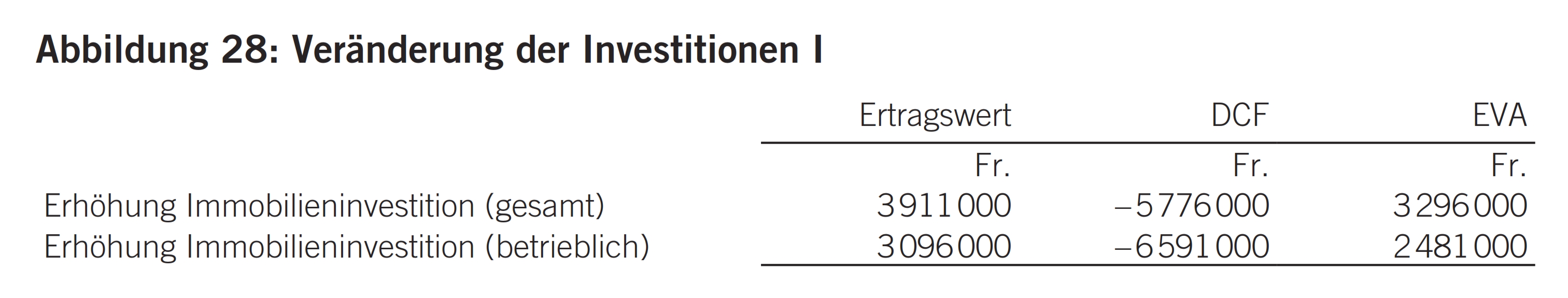

Szenario INV1: Gegenüber dem Grundwert wird die Immobilieninvestition 2017 von Fr. 0 um Fr. 1 000 000 auf Fr. 1 000 000 erhöht. Es resultieren ein WACC von 8,16 % und ein kEK von 9,47 %. Der Ausgleich der Erhöhung der Immobilieninvestition in der Bilanz erfolgt durch Erhöhung des langfristigen Fremdkapitals. Die Abweichung dieser zukunftserfolgsorientierten Verfahren, mit der Standardabweichung gerechnet, beträgt 1136,95 % (gesamt) bzw. –1604,87 % (betrieblich) (vgl. Abbildung 28).

Es ist evident, dass hier die Prämisse der gleichen Unternehmenswertresultate nicht eingehalten ist. Die für die verschiedenen zukunftserfolgsorientierten Verfahren verwendeten Daten sind nicht konsistent und ergeben nicht haltbare Unternehmenswertresultate. Die Unternehmensbewertung ist zu überarbeiten.

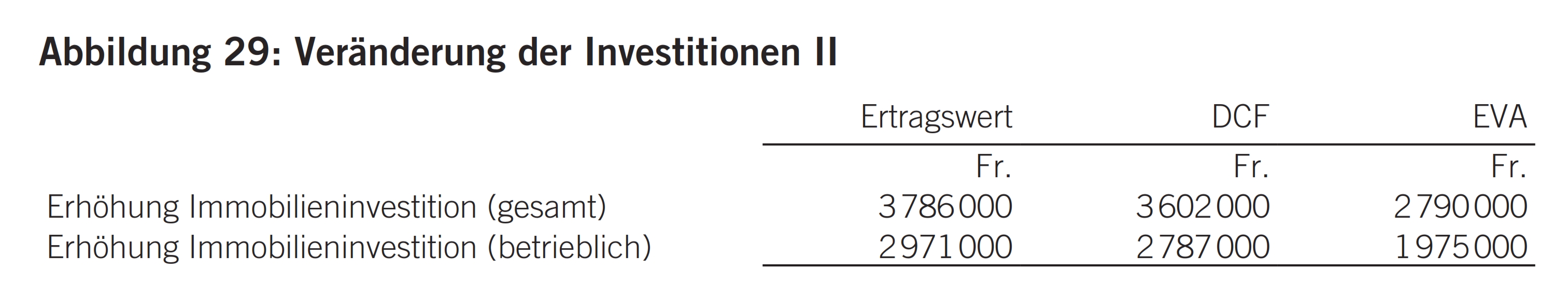

Szenario INV2: Gegenüber dem Grundwert wird die Immobilieninvestition 2007 von Fr. 0 um Fr. 1 000 000 auf Fr. 1 000 000 erhöht. Es resultieren ein WACC von 8,36 % und ein kEK von 10,30 %. Der Ausgleich der Erhöhung der Immobilieninvestition in der Bilanz erfolgt durch Erhöhung des langfristigen Fremdkapitals. Die Abweichung dieser Ertragswerte, mit der Standardabweichung gerechnet, beträgt 15,64 % (gesamt) bzw. 20,58 % (betrieblich) (vgl. Abbildung 29).

Es ist evident, dass hier die Prämisse der gleichen Unternehmenswertresultate nicht eingehalten ist. Die für die verschiedenen zukunftserfolgsorientierten Verfahren verwendeten Daten sind nicht konsistent und ergeben nicht haltbare Unternehmenswertresultate. Die Unternehmensbewertung ist zu überarbeiten.

Die Szenarienrechnungen beweisen, dass Veränderung gewisser Daten, insbesondere Planerfolg und Investitionen, zwischen den Unternehmenswertresultaten aufgrund der unterschiedlichen zukunftserfolgsorientierten Verfahren erhebliche, unakzeptable Differenzen bewirken können. Grund dafür sind nicht konsistent, d.h. nicht widerspruchsfrei verwendete Daten, mit denen die zukunftserfolgsorientierten Verfahren gefüttert werden.

Es folgt daraus, dass

- die Prämisse der gleichen Unternehmenswertresultate bei Anwendung der verschiedenen zukunftserfolgsorientierten Verfahren zu beachten ist;

- bei Anwendung nur eines zukunftserfolgsorientierten Verfahrens die Wahrscheinlichkeit, dass die Prämisse nicht eingehalten wird, sehr gross ist, wobei nicht erkannt wird, ob die Prämisse eingehalten wird;

- stets mittels eines die verschiedenen zukunftserfolgsorientierten Verfahren verbindenden Rechenmodells gearbeitet werden muss.

Die nachfolgenden Ausführungen sollen auf die Anwendung des WACC-Ansatzes für die Sonderfälle des Vorliegens einer Unterbilanz bzw. einer Überschuldung des zu bewertenden Unternehmens eingehen.

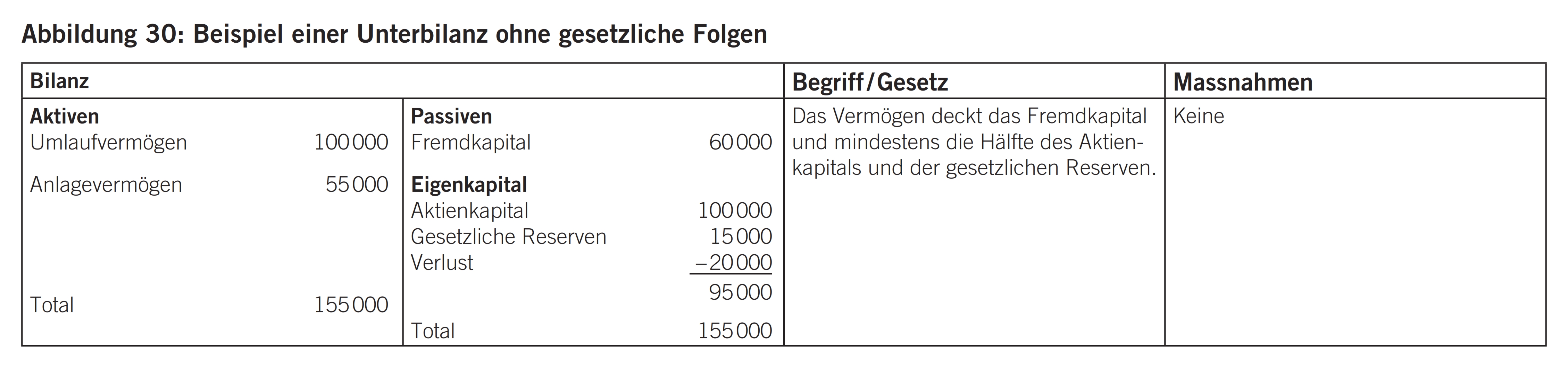

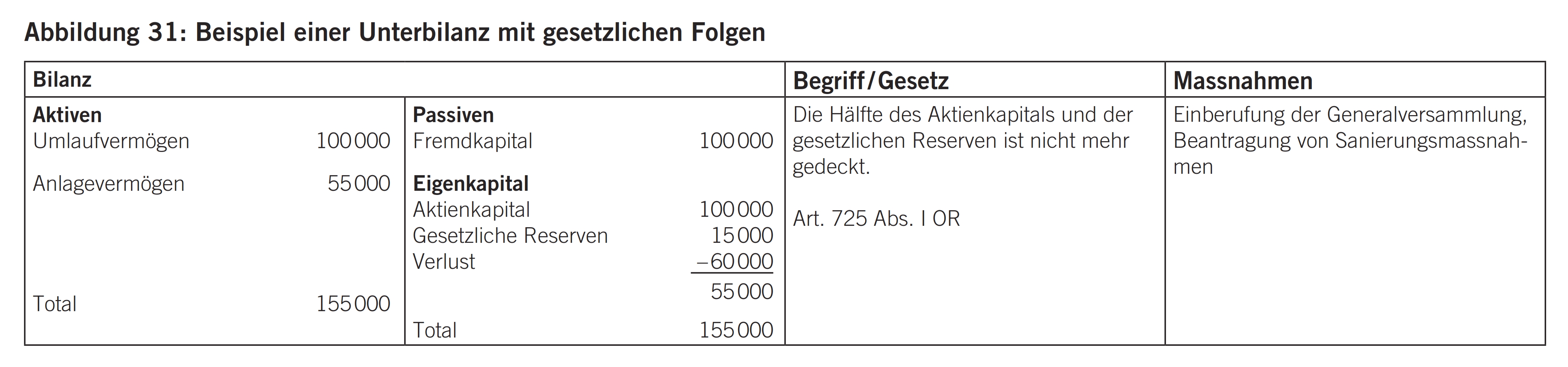

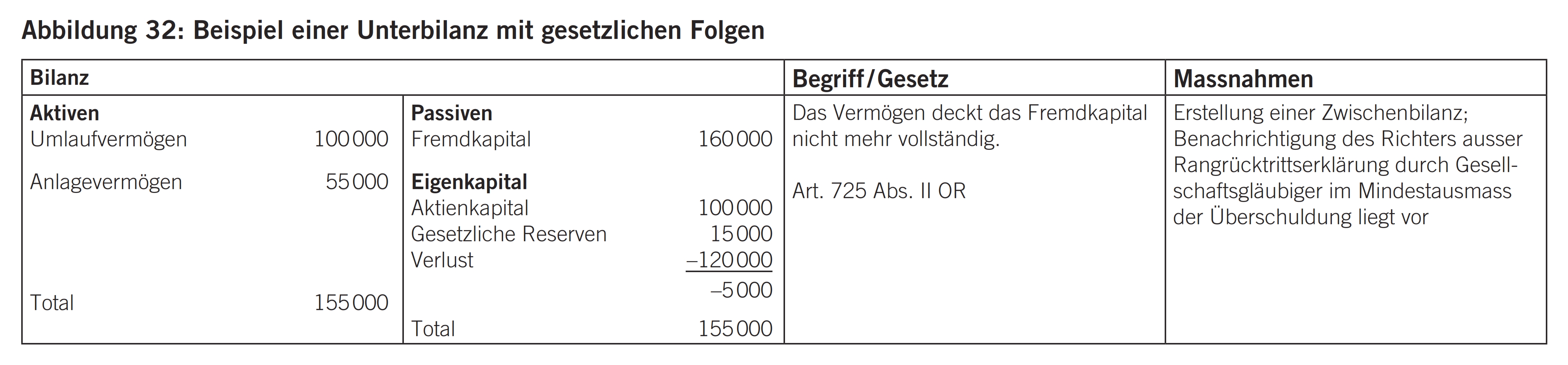

Die Bezeichnungen «Unterbilanz» und «Überschuldung» sind Rechtsbegriffe des Schweizerischen Obligationenrechts und weisen Merkmale wie in den Abbildungen 30 bis 32 auf.

Bei der Bewertung von Unternehmen, welche eine Unterbilanz ohne bzw. mit gesetzlichen Folgen aufweisen, stellen sich bei der Berechnung und Anwendung zukunftserfolgsorientierter Bewertungsverfahren mittels WACC-Ansatz keine speziellen Probleme, da das ausgewiesene Eigenkapital positiv und die Anwendung der WACC-Formel somit aussagekräftig ist.

Bei Unternehmen, welche eine Überschuldung gemäss Art. 725 Abs. 2 aufweisen, stellen sich spezielle Herausforderungen bei der Anwendung zukunftserfolgsorientierter Unternehmensbewertungen unter Anwendung des WACC-Ansatzes. Im Fall begründeter Besorgnis einer Überschuldung muss eine Zwischenbilanz erstellt und diese einem zugelassenen Revisor zur Prüfung vorgelegt werden. Ergibt sich aus der Zwischenbilanz, dass die Forderungen der Gesellschaftsgläubiger weder zu Fortführungs- noch zu Veräusserungswerten gedeckt sind, so hat der Verwaltungsrat den Richter zu benachrichtigen, sofern nicht Gesellschaftsgläubiger im Ausmass dieser Unterdeckung in Form einer oder mehrerer Rangrücktrittserklärung(en), welche im Anhang der Zwischenbilanz erwähnt sein muss / müssen, hinter alle anderen Gesellschaftsgläubiger zurücktreten.171

Der Rangrücktritt im Mindestausmass der Unterdeckung bezweckt als Instrument, Gläubigerausfälle zu verhindern, indem ein einziger bzw. einzelne Gesellschaftsgläubiger die Rolle des einzigen oder einzelner Verlustgläubiger(s) im Konkursfall übernimmt bzw. übernehmen.172 Nicht nur die Gesellschaftsgläubiger verpflichten sich, sondern auch die Gesellschaft, indem letztere – bei entsprechender Verantwortlichkeit derMitglieder des Verwaltungsrats bei Missachtung dieser Pflicht – die Forderung der oder des Gesellschaftsgläubiger(s) nicht tilgen darf. Der Rangrücktritt ist daher als zweiseitiges Rechtsgeschäft ausgestaltet bedingungslos, unwiderruflich, zeitlich unbefristet und sollte aus Beweisgründen schriftlich abgefasst sein. Er kann erstmals aufgehoben werden, wenn sich aus einer von der Revisionsstelle geprüften Bilanz ergibt, dass auch unter Berücksichtigung der mit Rangrücktritt bedachten Verbindlichkeiten keine Überschuldung mehr vorliegt und die gesetzlichen Voraussetzungen für einen Bericht der Revisionsstelle ohne Hinweis auf Art. 725 Abs. 2 OR gegeben sind.173 Es sei bemerkt, dass der Rangrücktritt keine Sanierung des betreffenden Unternehmens bewirkt und die Überschuldung nicht beseitigt. Er bewirkt auch keine Stärkung der Liquidität des Unternehmens und ist daher nur ein unterstützendes Instrument im Zusammenhang mit anderen Massnahmen.174 Im Gegensatz dazu liegt beim Forderungsverzicht von Aktionären eine Kapitaleinlage vor, welche im Gegensatz zum Rangrücktritt eine echte Sanierung der Bilanz, jedoch nicht unbedingt die Sanierung des Unternehmens bewirkt.175

Steht die Fortführung des eine Unterbilanz aufweisenden Unternehmens nicht infrage und bestehen nach sachgerechter und pflichtgemässer Beurteilung intakte Voraussetzungen, dass das Unternehmen die Überschuldung zu überwinden vermag, genügt es, auf die Deckungslücke zu Fortführungswerten abzustellen.176 Basierend auf dem Grundsatz der Fortführungsfähigkeit können im Rahmen der Bewertung solcher Unternehmen grundsätzlich ebenfalls zukunftserfolgsorientierte Unternehmensbewertungsverfahren mittels WACC-Ansatz durchgeführt werden. Aufgrund der Tatsache, dass Rangrücktritte in der Bilanz jedoch nicht aktiviert werden können, weist die in solchen Fällen vorliegende Zwischenbilanz ein negatives Eigenkapital auf.177

Um das daraus resultierende Problem eines negativen und somit nicht aussagekräftigen stichtagsbezogenen WACC zu umgehen, können in solchen Fällen auf der Fortführungsfähigkeit des zu bewertenden Unternehmens infolge entsprechender Rangrücktritte und der unmittelbaren Umsetzung geeigneter Sanierungsmassnahmen basierende Planbilanzen, welche mehrere Geschäftsjahre umfassen, erstellt werden. Davon abgeleitet, lässt sich der über die Planjahre ermittelte gewichtete Durchschnitt des Marktwerts des Eigenkapitals und des zinstragenden Fremdkapitals ableiten, um so einen über mehrere Planjahre gewichteten, positiven und somit aussagekräftigen WACC herzuleiten. Dieser kann wiederum im Rahmen einer zukunftsertragsorientierten Unternehmensbewertungsmethode (Ertragswertverfahren, DCF-Verfahren, EVA-Verfahren) im Sinne der Berücksichtigung der je nach Planungshorizont mittel- bis langfristig gewichteten Kapitalkosten verwendet werden.

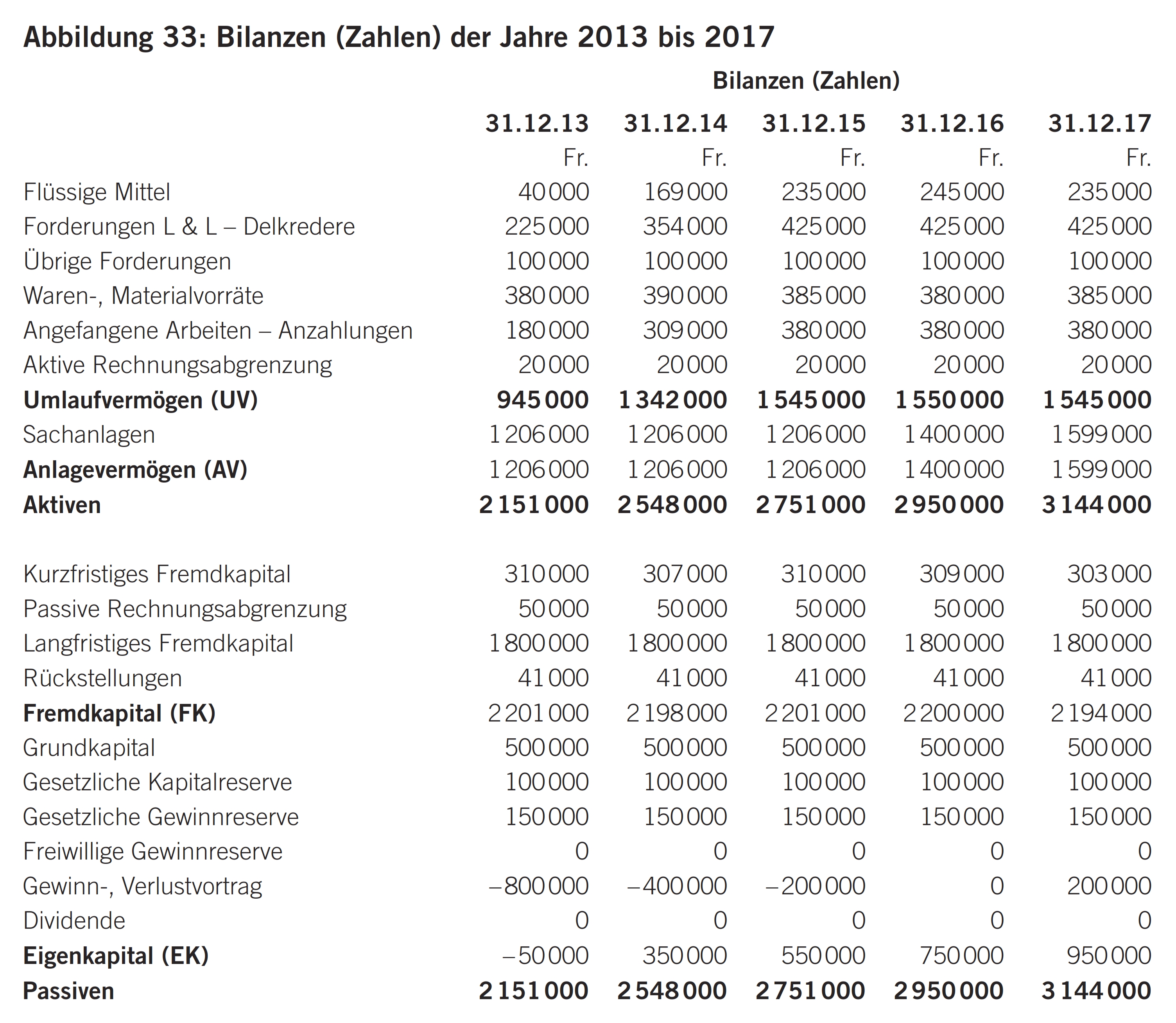

Die oben aufgezeigte Vorgehensweise soll nachfolgend anhand der fiktiven Müllerhofer AG beispielhaft dargestellt werden. Die Bilanz der Müllerhofer AG weist per 31. Dezember 2013 eine Unterbilanz auf. Basierend auf dem Vorhandensein einer Rangrücktrittserklärung durch den Gesellschaftsgläubiger der Müllerhofer AG im Mindestausmass der Überschuldung sowie einer sachgerecht und pflichtmässig durchgeführten Beurteilung, welche zum Schluss kommt, dass die Voraussetzung der Müllerhofer AG, die Überschuldung zu überwinden, intakt sind, steht die Fortführung der Müllerhofer AG nicht infrage. In Anbetracht dieser Ausgangslage werden für die Müllerhofer AG die Planbilanzen wie in Abbildung 33 erstellt.

Das für die Müllerhofer AG erstellte Sanierungskonzept sieht vor, dass diese per 31. Dezember 2014 aufgrund der gezielten und raschen Umsetzung entsprechend geeigneter Sanierungsmassnahmen keine Überschuldung gemäss Art. 725 Abs. 2 OR mehr aufweist. Stattdessen zeigt sich in der Planbilanz per 31. Dezember 2014 das Bild einer Unterbilanz gemäss Art. 725 Abs. 1 OR. Wenn aus der von der Revisionsstelle der Müllerhofer AG per 31. Dezember 2014 geprüften Bilanz hervorgeht, dass auch unter Berücksichtigung der mit dem Rangrücktritt bedachten Verbindlichkeiten keine Überschuldung mehr vorliegt und die gesetzlichen Voraussetzungen für einen Bericht der Revisionsstelle ohne Hinweis auf Art. 725 Abs. 2 OR gegeben sind, kann der Rangrücktritt erstmals aufgehoben werden.178 Infolge der Durchführung der entsprechenden gesetzlich vorgesehenen Massnahmen bzw. der im Sanierungskonzept definierten Sanierungsmassnahmen sollte die Müllerhofer AG per 31. Dezember 2015 planmässig eine Unterbilanz aufweisen, welche keine gesetzlichen Massnahmen mehr erfordert.

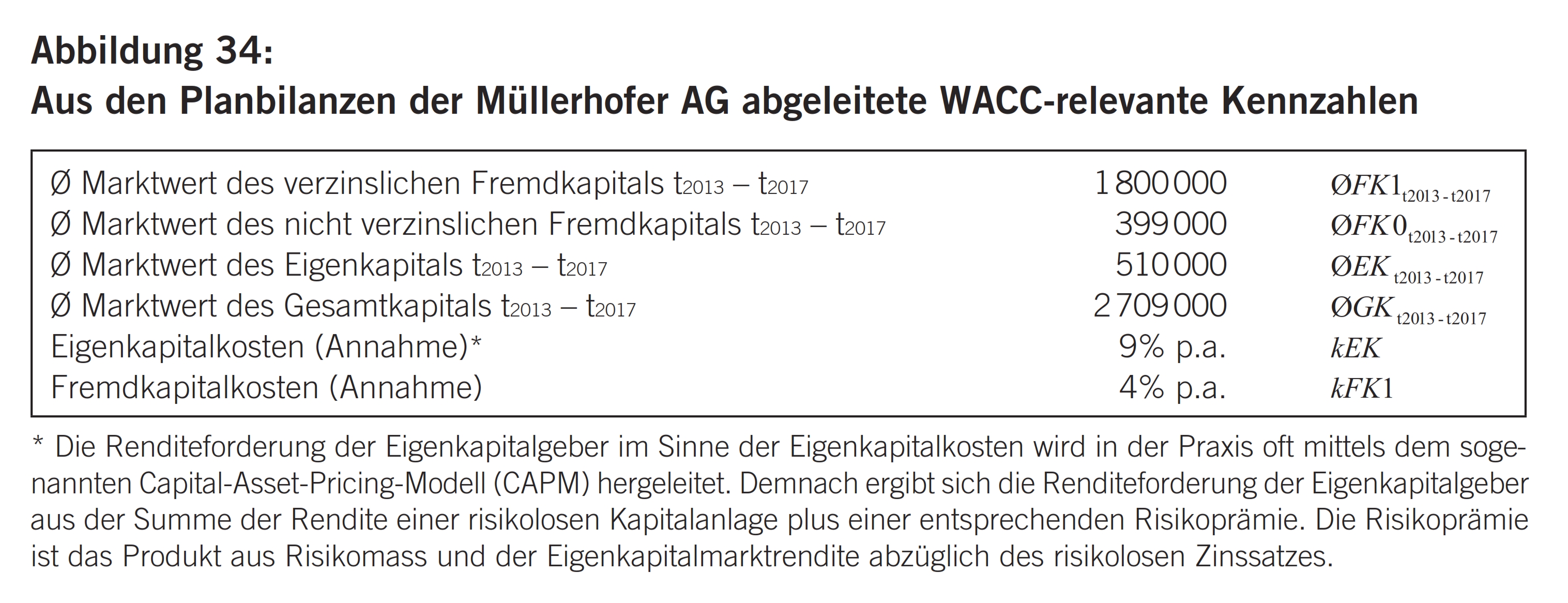

Basierend auf der Fragestellung hinsichtlich einer Unternehmensbewertung der Müllerhofer AG per 31. Dezember 2013 lassen sich, gestützt auf die von den Planbilanzen der Müllerhofer AG abgeleiteten, über mehrere Jahre gewichteten Bewertungskennzahlen, zukunftserfolgsorientierte Bewertungsverfahren wie das Ertragswertverfahren, das DCF-Verfahren oder das EVA-Verfahren anwenden. Die im Zusammenhang mit der Berechnung des WACC relevanten Kennzahlen leiten sich aus den oben aufgeführten Planbilanzen der Müllerhofer AG wie in Abbildung 34 her.

Eingesetzt in die WACC-Formel, ergeben die oben aufgeführten Kennzahlen einen über die Planjahre 2013 bis 2017 durchschnittlich gewichteten WACC von rund 5 %. Mit dem so ermittelten WACC und ergänzend zu den oben aufgeführten Planbilanzen zu erstellenden Planerfolgsrechnungen und Planmittelflussrechnungen können zukunftserfolgsorientierte Unternehmensbewertungsverfahren wie die Ertragswertmethode, das DCF-Verfahren und das EVA-Verfahren durchgeführt werden.

An dieser Stelle sei erwähnt, dass das Bundesgericht im Zusammenhang mit der Feststellung des wirklichen Werts eines Unternehmens in Abhängigkeit von der Situation, in der sich das zu bewertende Unternehmen befindet, primär zwischen dem Fortführungs- und dem Liquidationswert unterscheidet.179 Da prinzipiell von der Fortführung der Unternehmenstätigkeit auszugehen ist, hat die Bewertung grundsätzlich zum Fortführungswert zu erfolgen, ausser es liegt eine Ausnahmesituation vor.180 Der Fortführungswert gilt selbst dann, wenn der Liquidationswert höher ist als der Fortführungswert, aber die Fortführung des Unternehmens gegeben oder beabsichtigt ist.181 Der Fortführungswert ist in der Regel als Gesamtwert des Unternehmens unter Einschluss von Substanz- und Ertragswert zu berechnen.182 Auf den Ertragswert allein abzustellen ist hingegen, wenn derselbe und der Substanzwert sich so stark unterscheiden, dass das Unternehmen offensichtlich ausserstande ist, aus den im Anlagevermögen gebundenen Aktiven einen angemessenen Ertrag zu erwirtschaften, die Fortführung des Unternehmens aber dennoch ausser Frage steht.183

Die Unternehmensbewertung ist in verschiedener Hinsicht von Steuern beeinflusst. In der Folge werden, nach Rechtsformen der Unternehmen unterteilt, beginnend mit der Betrachtung der Kapitalunternehmen, die Wirkungen der Steuern auf die Unternehmensbewertung untersucht.

Gegenstand der Untersuchung sind die Aspekte und Wirkungen der Einkommens- und Vermögenssteuern der natürlichen sowie der Gewinn- und Kapitalsteuern der juristischen Personen im Rahmen der Unternehmensbewertung.184, 185

Kapitalunternehmen sind gemäss Art. 52 Abs. 1 ZGB, und i.V.m. Art. 643 Abs. 1 OR für die Aktiengesellschaft als Prototyp der Kapitalunternehmen, juristische Personen mit eigener Rechtspersönlichkeit.186

Darauf gestützt erfassen sämtliche Steuergesetze für die direkten Steuern des Bundes und der Kantone die Kapitalunternehmen als juristische Personen.187 Juristische Personen unterliegen beim Bund für ihren steuerbaren Gewinn der Gewinnsteuer und in den Kantonen für ihren steuerbaren Gewinn und ihr steuerbares Kapital der Gewinn- und Kapitalsteuer.188

Die Gewinn- und Kapitalsteuern stellen bei der Kapitalgesellschaft handels- und steuerrechtlich und betriebswirtschaftlich189 abzugsfähigen, Cashflow-wirksamen Aufwand dar.190, 191 Sowohl bei Unternehmensbewertungsmethoden, die auf die zukünftigen Gewinne, als auch bei jenen, die auf die zukünftigen Cashflows abstellen, sind deshalb die Gewinn- und Kapitalsteuern gestützt auf die der Unternehmensbewertung zugrunde gelegten Plandaten zu ermitteln und vom Gewinn bzw. Cashflow vor Steuern (EBT) in Abzug zu bringen.192 Das Hauptargument für die Berücksichtigung des Abzugs der Gewinn- und Kapitalsteuern vom Gewinn bzw. Cashflow vor Steuern (EBT) bei der Unternehmensbewertung ist die Cashflowwirksamkeit der Gewinn- und Kapitalsteuern, weshalb sich aus der Sicht des Übernehmers als Investor betrachtet folgerichtig auch seine zukünftigen, auf den Bewertungsstichtag diskontierten Nettoeinnahmen entsprechend reduzieren, was wiederum den Wert seiner Investition senkt.

Diese cashflowseitige Reduktion des Unternehmenswerts wird indessen, gestützt auf den Ansatz des theoretisch richtigen Unternehmenswerts und die durch die Unternehmenssteuerreform II bewirkte Angleichung der Gesamtsteuerbelastungen von Personen- und Kapitalunternehmen, durch die Berücksichtigung der Gewinn- und Kapitalsteuern in den Kapitalkostensätzen wieder egalisiert, indem bei Kapitalunternehmen mit Kapitalkostensätzen nach Steuern operiert wird.193

Es ist evident, dass die Nettoeinnahmen des Übernehmers als Investor, und unter Berücksichtigung, dass die gewinn- bzw. Cashflow-basierten Unternehmensbewertungsmodelle als praktische Ansätze auf den theoretisch richtigen Unternehmenswert i.S. der Investitionstheorie abstellen, um die Gewinn- und Kapitalsteuern der Kapitalgesellschaft, welche anfallen, bevor es zu Nettoeinnahmen bzw. Ausschüttungen von der Kapitalgesellschaft beim Übernehmer kommen kann, gekürzt sind.194

Weil die Plandaten grundsätzlich auf betrieblich objektiven Wertansätzen beruhen und folglich vom Bestand und von der Veränderung stiller Reserven unbeeinflusst sind, müssen auch die Gewinnsteuern auf diesen von der Veränderung von stillen Reserven bereinigten, zukünftigen Gewinnen und die Kapitalsteuern auf diesen nach der Auflösung von stillen Reserven ermittelten, zukünftigen Kapitalien berechnet werden.

Gegenstand der Gewinnsteuer ist der steuerbare Reingewinn, welcher sich aus dem Saldo der Erfolgsrechnung sowie allen vor seiner Berechnung ausgeschiedenen Teilen des Geschäftsergebnisses berechnet, die nicht zur Deckung von geschäftsmässig begründetem Aufwand verwendet werden, den der Erfolgsrechnung nicht gutgeschriebenen Erträgen, mit Einschluss der Kapital-, Aufwertungs- und Liquidationsgewinne und den Zinsen auf verdecktem Eigenkapital.195

Gegenstand der Kapitalsteuer in den Kantonen ist das steuerbare Eigenkapital, welches sich bei Kapitalunternehmen aus dem einbezahlten Grund- oder Stammkapital, dem Partizipationskapital, den offenen und den aus versteuertem Gewinn gebildeten stillen Reserven sowie demjenigen Teil des Fremdkapitals, dem wirtschaftlich die Bedeutung von Eigenkapital zukommt, zusammensetzt, wobei mindestens das einbezahlte Aktien-, Partizipations-, Grund- oder Stammkapital steuerbar ist.196

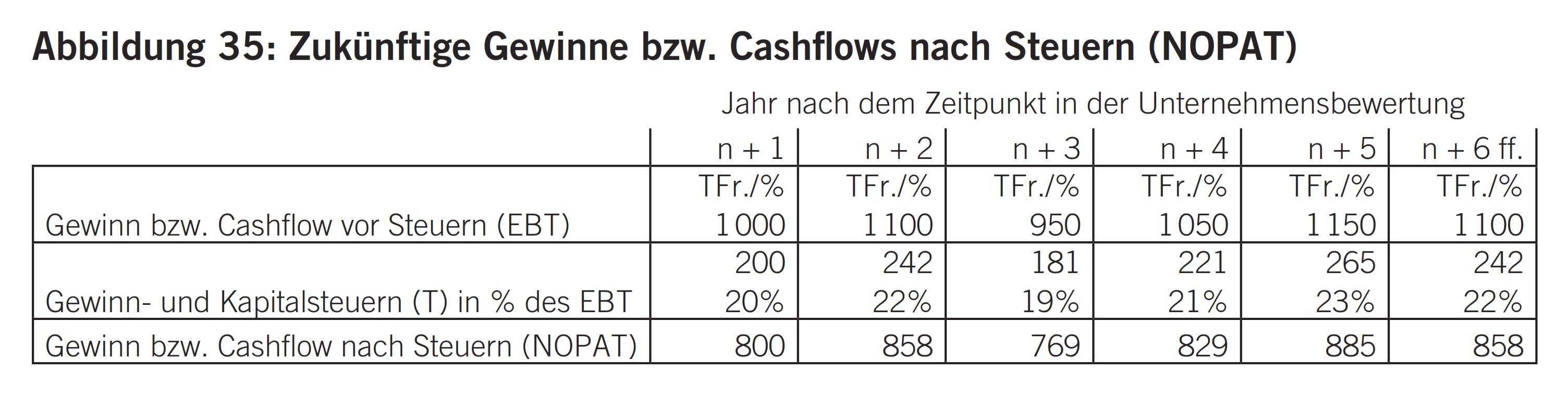

Die für die Unternehmensbewertung massgeblichen zukünftigen Gewinne bzw. Cashflows berechnen sich unter Berücksichtigung der auf den Plandaten ermittelten Gewinn- und Kapitalsteuern demnach wie in Abbildung 35.

Es ergibt sich daraus, dass die zukünftigen Gewinn- und Kapitalsteuern die zukünftigen Gewinne bzw. Cashflows und damit den Ertragswert von Kapitalunternehmen reduzieren.

Neben den gewinn- und damit ertragswertmindernden Gewinn- und Kapitalsteuern sind bei der Unternehmensbewertung von Kapitalunternehmen die eigenkapital- und damit substanzwertmindernden Gewinnsteuern auf den aus Bewertungskorrekturen entstandenen stillen Reserven als Bestandgrösse zu ermitteln und als Rückstellung für latente Steuern auf den aus Bewertungskorrekturen entstandenen stillen Reserven bei der Substanzwertbestimmung zu berücksichtigen.197 Eine Kapitalsteuer auf den aus Bewertungskorrekturen entstandenen stillen Reserven ist bei der Berechnung der Rückstellung für latente Steuern nicht zu berücksichtigen, da diese bereits Teil der gewinnmindernden Gewinn- und Kapitalsteuern ist.

Gegenstand der eigenkapitalmindernden Gewinnsteuern auf den aus Bewertungskorrekturen entstandenen stillen Reserven ist bei der Unternehmensbewertung jener Teil derselben, welcher unversteuert ist, nämlich die aus Bewertungskorrekturen entstandenen, unversteuerten stillen Reserven.198 Die aus Bewertungskorrekturen entstandenen stillen Reserven und die aus Bewertungskorrekturen entstandenen unversteuerten stillen Reserven sind in dem Fall identisch, da Handelsbilanz und Steuerbilanz des entsprechenden Unternehmens identisch sind.

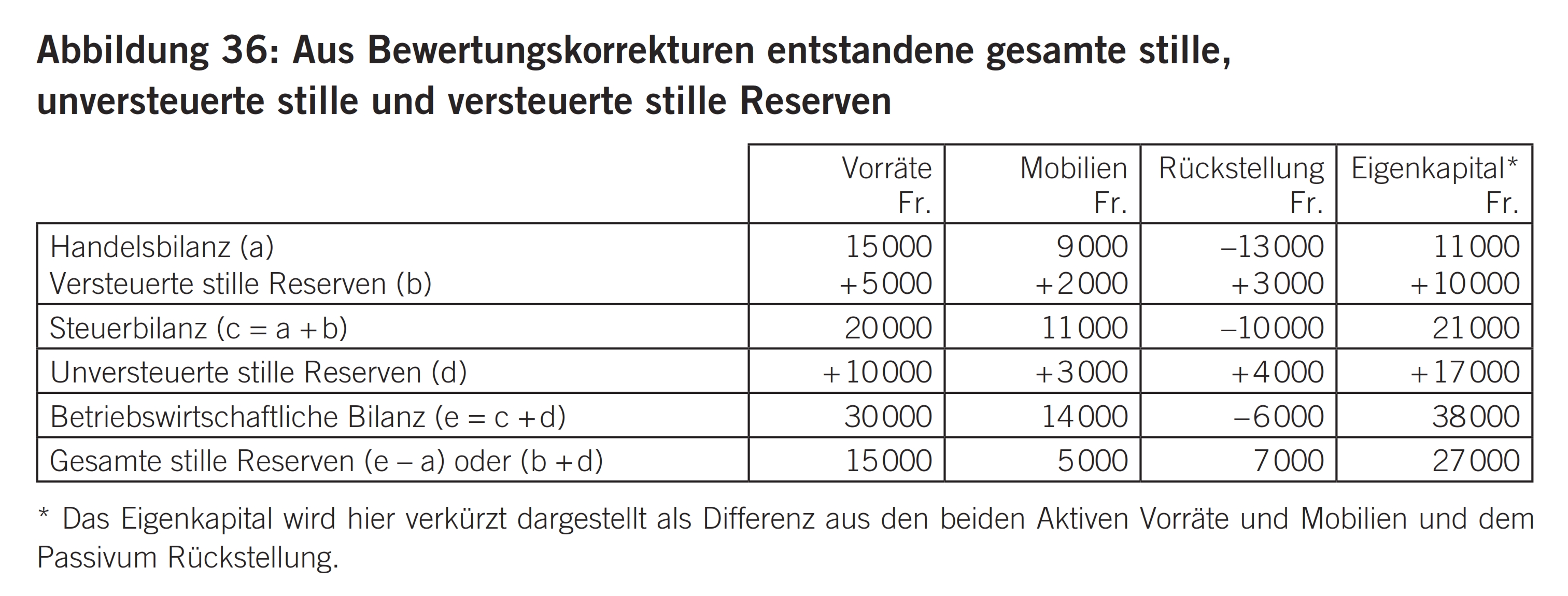

Die Differenz zwischen der Handelsbilanz und der Steuerbilanz sind die versteuerten stillen Reserven, indem die Steuerbilanz die höheren Aktiven oder die tieferen Passiven und damit das höhere Eigenkapital ausweist als die Handelsbilanz.199 Versteuerte stille Reserven ergeben sich beispielsweise durch überhöhte, von den Steuerbehörden im Veranlagungsverfahren aufgerechnete Abschreibungen oder Bildungen von Rückstellungen. Abbildung 36 zeigt die Beziehung zwischen Handels-, Steuer- und betriebswirtschaftlicher Bilanz und somit die im Rahmen der Unternehmensbewertung zu unterscheidenden, aus Bewertungskorrekturen entstandenen gesamten stillen, die unversteuerten stillen und die versteuerten stillen Reserven eines Unternehmens.

Die versteuerten stillen Reserven sind handelsrechtlich stille Reserven und steuerrechtlich offene Reserven. Sie sind versteuert und deshalb bei der Unternehmensbewertung nicht Gegenstand der Berechnung der Rückstellung für die eigenkapitalmindernden Gewinnsteuern.

Auf den unversteuerten stillen Reserven ist hingegen bei der Unternehmensbewertung eine Rückstellung für die eigenkapitalmindernden Gewinnsteuern zu berechnen. Unbestritten fällt die volle Gewinnsteuer auf den unversteuerten stillen Reserven an, würden diese unmittelbar nach der Unternehmensbewertung aufgelöst. Bei proportionalen Gewinnsteuersätzen, wie bei der direkten Bundessteuer oder der Gewinnsteuer des Kantons Zürich,200 kann gegebenenfalls die Gewinnsteuer einfach auf den Betrag der aufgelösten unversteuerten stillen Reserven berechnet werden.

Bei progressiven Gewinnsteuersätzen, wie für die Gewinnsteuer des Kantons Aargau,201 muss für die Berechnung der Gewinnsteuer zum Betrag der aufgelösten unversteuerten stillen Reserven der ordentliche Reingewinn des Jahres hinzugezählt werden, in dem diese aufgelöst werden.202

Geht man davon aus, dass die unversteuerten stillen Reserven nicht unmittelbar nach derUnternehmensbewertung aufgelöst werden, sondern, was in der Realität zutrifft, der Bilanzposition entsprechend, in der sich die unversteuerten stillen Reserven befinden,203 erst im Laufe der Zeit, so ist diesem Umstand bei der Ermittlung der Gewinnsteuern Rechnung zu tragen. Konkret und letztlich geht es darum, die Zinswirkung auf die, aus der Sicht des Zeitpunkts der Unternehmensbewertung, erst später anfallenden Gewinnsteuern zu berücksichtigen.

Hierzu gibt es verschiedene Methoden: Gängig ist die Berücksichtigung des halben maximalen Gewinnsteuersatzes.204 Beispielsweise wird auf die unversteuerten stillen Reserven eines Unternehmens eine Rückstellung für latent-bedingte Gewinnsteuern von 15 Prozent gebildet, wenn der maximale Gewinnsteuersatz für das bewertete Unternehmen bei 30 Prozent liegt. Diese pauschale Richtgrösse hängt von zwei Faktoren ab, nämlich einerseits vom verwendeten Zinssatz und anderseits von der Zeitspanne vom Stichtag der Unternehmensbewertung bis zur angenommenen Auflösung der unversteuerten stillen Reserven, wobei für alle Bilanzpositionen, welche unversteuerte stille Reserven enthalten, zeitlich nicht differenziert, sondern der gleiche Zeitpunkt zugrunde gelegt wird.205 Wird z.B. mit einem Zinssatz von 6 Prozent gerechnet, liegt die durchschnittliche Zeitspanne bei rund 12 Jahren und mit 7 Prozent bei rund 10 Jahren.206

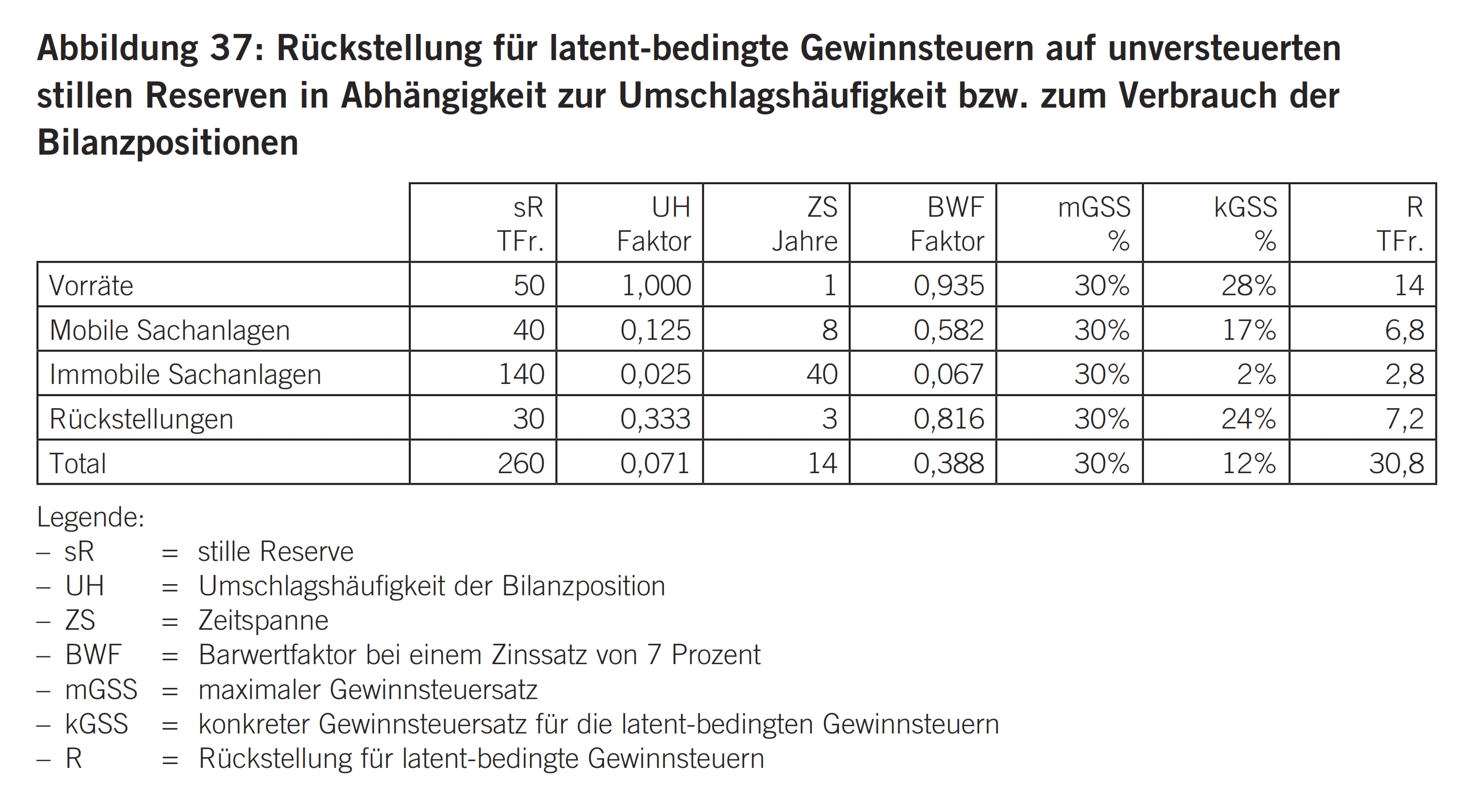

Diese einleuchtende Methode der Berechnung der Rückstellung für latent-bedingte Gewinnsteuern sollte dahingehend verfeinert werden, als nicht mit einer für alle Bilanzpositionen gleichen Zeitspanne gerechnet, sondern nach deren Umschlagshäufigkeit bzw. Verbrauch unterschieden wird.207

Das Beispiel in Abbildung 37 ermittelt den konkreten Gewinnsteuersatz für die latent-bedingten Gewinnsteuern aufgrund der differenzierten Methode. Als Grundlage dienen die gleichen Daten wie in der Abbildung 36: Bestand und Veränderung stiller Reserven. Zusätzlich werden bestimmte Umschlagshäufigkeiten für die einzelnen Bilanzpositionen, ein maximaler Gewinnsteuersatz von 30 Prozent sowie für die Berechnung des Barwertfaktors und damit der Zinswirkung ein Zinssatz von 7 Prozent angenommen.

Bei der Berechnung der Rückstellung für latent-bedingte Gewinnsteuern auf unversteuerten stillen Reserven ist weiter zu berücksichtigen, dass sich der gesamte maximale Gewinnsteuersatz aus mehreren Gewinnsteuern zusammensetzt. Bei einem rein den schweizerischen Steuerhoheiten unterstellten Unternehmen, was bei kleinen und mittleren Unternehmen mehrheitlich der Fall ist, sind dies folgende Gewinnsteuern:

- Direkte Bundessteuer

Die Gewinnsteuer fällt aufgrund persönlicher Zugehörigkeit der steuerpflichtigen Person an, d.h. wenn das Kapitalunternehmen seinen Sitz oder seine tatsächliche Verwaltung in der Schweiz hat.208 Steuerbar bei der direkten Bundessteuer ist in diesem Fall undifferenziert der gesamte Betrag der aufgelösten unversteuerten stillen Reserven.

- Kantonale Gewinnsteuer

Die kantonale Gewinnsteuer kommt aufgrund persönlicher Zugehörigkeit der steuerpflichtigen Person dann zum Tragen, wenn die Kapitalgesellschaft, analog wie bei der direkten Bundessteuer, ihren Sitz oder ihre tatsächliche Verwaltung im betreffenden Kanton hat.209

Bezüglich des Betrags der aufgelösten unversteuerten stillen Reserven, welcher der kantonalen Gewinnsteuer unterstellt wird, muss unterschieden werden: Es werden nicht in jedem Fall die gesamten aufgelösten unversteuerten stillen Reserven besteuert, sondern die Summe derselben davon abhängig gemacht, ob ein Kanton bezüglich der Besteuerung der Gewinne auf Grundstücken des Geschäftsvermögens das dualistische oder das monistische System anwendet. In Kantonen mit dualistischem System210 unterliegt, wie bei der direkten Bundessteuer, der gesamte Betrag den aufgelösten unversteuerten stillen Reserven der kantonalen Gewinnsteuer. In Kantonen mit monistischem System211 sind es die aufgelösten unversteuerten stillen Reserven auf nicht immobilen Aktiven und auf Fremdkapital sowie die durch die Auflösung von unversteuerten stillen Reserven wieder eingebrachten Abschreibungen auf immobilen Aktiven.212

- Kantonale Grundstückgewinnsteuer

Die kantonale Grundstückgewinnsteuer ist bei der Bestimmung des maximalen Gewinnsteuersatzes nur in jenem Fall zu berücksichtigen, falls ein Kanton das monistische System anwendet und das zu bewertende Unternehmen immobile Aktiven hat, welche unversteuerte stille Reserven beinhalten. Mit der kantonalen Grundstückgewinnsteuer wird derjenige Teil der unversteuerten stillen Reserven erfasst, der über die wieder eingebrachten Abschreibungen hinausgeht, was der Differenz zwischen Veräusserungserlös und Anlagekosten entspricht.213

Das ergibt als Fazit, dass die auf den unversteuerten stillen Reserven lastenden latent-bedingten Gewinnsteuern das auf den Unternehmensbewertungsstichtag bestehende betrieblich-objektiv bewertete Eigenkapital und damit den Substanzwert des Unternehmens reduzieren.

Personenunternehmen, d.h. Einzelunternehmen und Personengesellschaften, haben keine eigene Rechtspersönlichkeit.

Der zivilrechtlichen Regelung entsprechend erfassen die Steuergesetze für die Einkommens- und Vermögenssteuern sowie die Gewinn- und Kapitalsteuern des Bundes und der Kantone nicht die Personenunternehmen als Steuersubjekte, sondern deren Rechtsträger.214

Beim Einzelunternehmen ist dies eine natürliche Person. Bei den Personengesellschaften können es, je nach Rechtsform, natürliche und / oder juristische Personen sein, wobei bei der Kollektivgesellschaft nur natürliche Personen als Gesellschafter infrage kommen.215 Gewinn und Kapital eines Personenunternehmens werden folglich für deren Besteuerung nicht diesem zugerechnet, sondern auf die Anzahl der Beteiligten gemäss ihrer Quote am gesamten Gewinn und Kapital aufgeteilt und bei diesen zu ihrem übrigen Einkommen oder Gewinn bzw. Vermögen oder Kapital hinzugezählt und mit diesen besteuert.

Natürliche Personen als Beteiligte eines Personenunternehmens unterliegen beim Bund für ihren anteiligen Gewinn daraus als Einkommen aus selbständiger Erwerbstätigkeit der Einkommenssteuer216 und in den Kantonen für ihren anteiligen Gewinn und ihr anteiliges Kapital daraus als Einkommen aus selbständiger Erwerbstätigkeit und Geschäftsvermögen der Einkommens- und Vermögenssteuer.217 Analog werden juristische Personen als Beteiligte eines Personenunternehmens beim Bund für ihren anteiligen Gewinn daraus mit der Gewinnsteuer218 und in den Kantonen für ihren anteiligen Gewinn und ihr anteiliges Kapital daraus mit der Gewinn- und Kapitalsteuer219 belastet.

Bei natürlichen Personen sind die Einkommens- und Vermögenssteuern zwar Cashflowwirksamer Aufwand, können aber, weil sie steuerrechtlich zu den Lebenshaltungskosten gezählt werden, weder beim Bund noch in den Kantonen vom steuerbaren Einkommen in Abzug gebracht werden.220

Problematisch und inkonsequent ist diese Situation insofern, als die Einkommens- und Vermögenssteuern, welche aus dem Gewinn und Kapital eines Personenunternehmens resultieren und deshalb unmittelbar den Cashflow desselben belasten und folglich, zumindest betriebswirtschaftlich und in Analogie zu den Kapitalunternehmen betrachtet, als Aufwand des Personenunternehmens einzustufen sind, nicht auch als steuerlich abziehbarer Aufwand desselben gelten. Problematisch ist diese Situation zudem auch im Vergleich zum Unternehmenswert von Kapitalunternehmen, da die Gewinn- und Kapitalsteuern bei diesen anerkanntermassen sowohl handels- und steuerrechtlich als auch betriebswirtschaftlich Aufwand darstellen, bei den Personenunternehmen zumindest aber handels- und steuerrechtlich nicht als Aufwand taxiert werden.221, 222

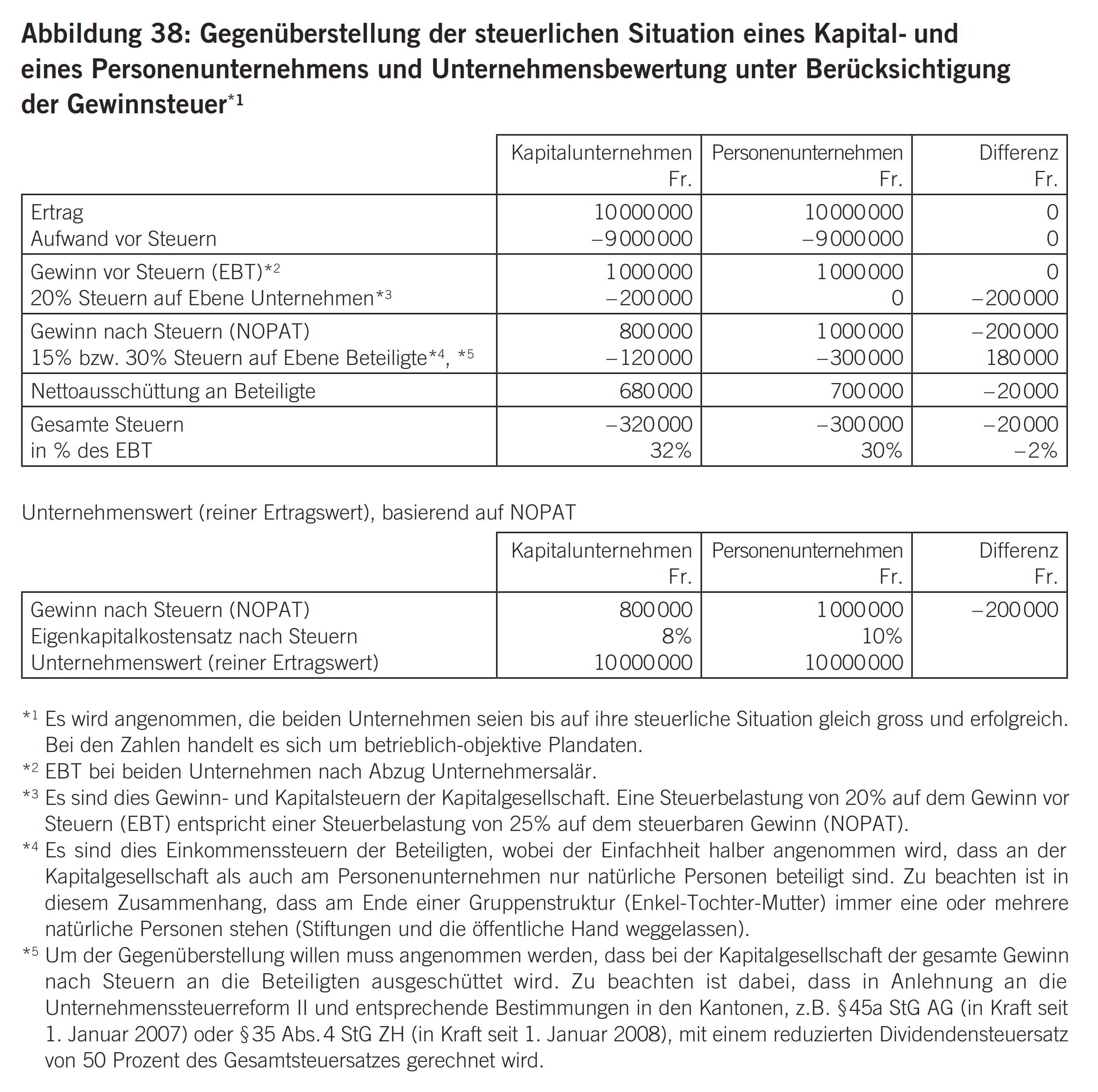

Es stellt sich mithin die Frage, ob die aus dem Gewinn und Kapital eines Personenunternehmens resultierenden Einkommens- und Vermögenssteuern einer natürlichen Person bzw. Gewinn- und Kapitalsteuern eines Kapitalunternehmens bei der Unternehmensbewertung zu berücksichtigen sind. Die Beantwortung dieser Frage setzt voraus, dass ein Unternehmen, einmal in der Rechtsform eines Kapitalunternehmens und ein andermal in derjenigen eines Personenunternehmens betrachtet, in Bezug auf seine unterschiedliche, rechtsformabhängige steuerliche Situation analysiert wird (vgl. Abbildung 38).

Aus der Gegenüberstellung ergeben sich folgende Erkenntnisse:

- Der EBT unterliegt beim Kapitalunternehmen der wirtschaftlichen Doppelbelastung, da er auf der Ebene Unternehmen mit der Gewinn- und Kapitalsteuer des Kapitalunternehmens und auf der Ebene Beteiligte um die Gewinn- und Kapitalsteuer gekürzt mit der Einkommenssteuer zu einem reduzierten Dividendensteuersatz223, 224 der Beteiligten belastet wird. Der EBT wird beim Personenunternehmen lediglich auf der Ebene der Beteiligten mit der Einkommenssteuer erfasst.

- Die unterschiedliche Besteuerung eines Unternehmens einmal in der Rechtsform Kapitalunternehmen und ein andermal in derjenigen eines Personenunternehmens ist rein steuerrechtlicher Natur. Betriebswirtschaftlich ist es grundsätzlich und rechtsformunabhängig betrachtet dasselbe Unternehmen.

- Die rechtsformabhängige Besteuerung führt bei einer Unternehmensbewertung eines Kapitalunternehmens, gestützt auf die zukünftigen Gewinne bzw. Cashflows mit Kapitalkostensätzen vor Steuern, wie sie bei Personenunternehmen zur Anwendung gelangen, zu einem gegenüber dem Personenunternehmen tieferen Unternehmenswert des Kapitalunternehmens. Dieser Nachteil des Kapitalunternehmens kann nicht ohne Weiteres vollumfänglich durch Vorteile desselben gegenüber dem Personenunternehmen kompensiert werden,225 sodass die rechtsformabhängige unterschiedliche Besteuerung, würde bei der Unternehmensbewertung auf den NOPAT des Unternehmens mit Kapitalkostensätzen vor Steuern abgestellt, zu unterschiedlichen rechtsformabhängigen Unternehmenswerten führen würde.226 Folgerichtig sind die Kapitalkostensätze bei der Unternehmensbewertung von Kapitalunternehmen, unter Beachtung des theoretisch richtigen Unternehmenswerts und der durch die Unternehmenssteuerreform II bewirkten Angleichung der Gesamtsteuerbelastungen von Personen- und Kapitalunternehmen, um die Steuern zu reduzieren.

- Die Unternehmensbewertung, gestützt auf den EBT, würde bei gleich hohem Kapitalisierungszinsfuss rechtsformunabhängig zu identischen Unternehmenswerten führen. Problematisch ist diese Unternehmensbewertung insofern, als sie gegenüber dem theoretisch richtigen Unternehmenswert, der der Summe der zukünftigen, auf den Bewertungszeitpunkt diskontierten Nettoeinnahmen des Übernehmers entspricht, um die auf den Bewertungszeitpunkt diskontierten direkten Steuern des Unternehmens und der Beteiligten zu hoch ausfällt und die Kapitalkostensätze für die Ermittlung des richtigen Unternehmenswerts entsprechend erhöht werden müssten.

- Angelehnt an den theoretisch richtigen Unternehmenswert, besteht als weitere Möglichkeit, die Unternehmensbewertung durch Diskontierung der Nettoausschüttung an die Beteiligten, also des EBT abzüglich aller direkten Steuern auf Ebene Unternehmen und Beteiligte, vorzunehmen, wobei die Kapitalkostensätze entsprechend reduziert werden müssten.227, 228

Mit der Unternehmenssteuerreform II und der reduzierten Dividendenbesteuerung resultieren bei den unterschiedlichen Rechtsformen der Unternehmen unter Anwendung von Kapitalkostensätzen nach Steuern, vorbehalten die unterschiedlichen kantonalen Regelungen zur reduzierten Dividendenbesteuerung, angeglichene Unternehmenswerte. Eine Unternehmensbewertung mit dem Ziel rechtsformunabhängiger, gleich hoher Unternehmenswerte bei Einsatz gleich hoher Kapitalkostensätze kann letztlich nur durch eine rechtsformneutrale Unternehmensbesteuerung erreicht werden.229

Die vorliegende Abwicklung der Unternehmensnachfolge der Müllerhofer AG zeigt auf allen Stufen Vorteile:

- Steuerfreier Verkauf und Kauf;

- Voller Kaufpreis für Übergeber A und reduzierter Kaufpreis für Übernehmer B bzw. Akquisitionsgesellschaft;

- Steuerlich abzugsfähiger Aufwand in der Kaufpreisdifferenz eigene Aktien bei der Müllerhofer AG;

- Reduzierte Dividendensteuer in den Kantonen und beim Bund für Übergeber A und Übernehmer B.

- Peter Lorson, Auswirkungen von Shareholder-Value-Konzepten auf die Bewertung und Besteuerung ganzer Unternehmen, in: Karlheinz Küting, Claus-Peter Weber, Rechnungs- und Prüfungswesen, 1. Aufl., Herne / Berlin 2004, S. 39.

- Peter Seppelfricke, Handbuch Aktien- und Unternehmensbewertung – Bewertungsverfahren, Unternehmensanalyse, Erfolgsprognose, 1. Aufl., Stuttgart 2003, S. 1.

- Markus Rudolf, Peter Witt, Bewertung von Wachstumsunternehmen – Traditionelle und innovative Methoden im Vergleich, Wiesbaden 2002, S. 55.

- Rainer Heumann, Value Reporting in IFRS Abschlüssen und Lageberichten, Düsseldorf 2005, S. 27.

- Wolfgang Schultze, Methoden der Unternehmensbewertung – Gemeinsamkeiten, Unterschiede, Perspektiven, 2. Aufl., Düsseldorf 2003 [Schultze], S. 206.

- Schultze, S. 5.

- Volkart, Corporate Finance, S. 313 ff.

- Volkart, Corporate Finance, S. 178 ff.

- Volkart, Corporate Finance, S. 319 ff.

- Volkart, Corporate Finance, S. 181.

- Anmerkung: Es wird beispielhaft angenommen, dass sich das Gesamtkapital des zu bewertenden Unternehmens ausschliesslich aus zinstragendem Fremdkapital und Eigenkapital zusammensetzt.

- Jörg Baetge, Kai Niemeyer, Jens Kümmel, Darstellung der Discounted-Cashflow-Verfahren (DCF-Verfahren) mit Beispiel, in: Volker Peemöller, Praxishandbuch der Unternehmensbewertung, 3. Aufl., Herne / Berlin 2005 [Baetge / Niemeyer / Kümmel, DCF-Verfahren], S. 273.

- Baetge / Niemeyer / Kümmel, DCF-Verfahren, S. 273.

- Bernd Bäzner, Christian Timmreck, Die DCF-Methode im Überblick, in: Frank Richter, Christian Timmreck, Unternehmensbewertung – Moderne Instrumente und Lösungsansätze, 1. Aufl., Stuttgart 2004, S. 13.

- Volkart, Corporate Finance, S. 227 ff.

- Boemle / Stolz, S. 55.

- Treuhand-Kammer, Schweizer Handbuch der Wirtschaftsprüfung (HWP) – Teil VI [HWP], S. 524.

- HWP, S. 525.

- HWP, S. 525.

- HWP, S. 526.

- HWP, S. 527.

- HWP, S. 526.

- HWP, S. 527.

- HWP, S. 525.

- Meier-Mazzucato, Entgeltliche Unternehmensnachfolge, S. 66.

- BGE 120 II 259 E. 2b S. 262 f. (Erbengemeinschaft X gegen Y AG).

- BGE 120 II 259 E. 2c S. 262 f. (Erbengemeinschaft X gegen Y AG); BGer 4C.363/2000 vom 3. April 2001 E. 2c (Aktienwert). Böckli, § 6 N 222 f.; Guhl / Koller / Schnyder / Druey, § 67 N 79 f.

- BGE 120 II 259 E. 2c S. 261 f. (Erbengemeinschaft X gegen Y AG); BGer 4C.363/2000 vom 3. April 2001 E. 2c (Aktienwert).

- BGer 4C.363/2000 vom 3. April 2001 E. 2c (Aktienwert).

- Die natürlichen Personen werden weder in DBG und StHG noch in StG AG und StG ZH definiert. Ihr Begriff basiert mithin auf der zivilrechtlichen Bestimmung der natürlichen Personen gemäss Art. 11 ZGB, wonach die Menschen natürliche Personen sind. S. dazu u.v. Felix Richner / Walter Frei / Stefan Kaufmann, Handkommentar zum DBG, Zürich 2003 [Richner / Frei / Kaufmann, Kommentar DBG], VB zu Art. 3 – 48 N 4. In Abgrenzung zum Begriff der natürlichen Personen als Menschen gemäss Art. 11 ZGB s. Art. 53 ZGB für die juristischen Personen, wonach diese aller Rechte und Pflichten fähig sind, die nicht die natürlichen Eigenschaften des Menschen zur notwendigen Voraussetzung haben.

- Juristische Personen sind gemäss Art. 49 Abs. 1 DBG und Art. 20 Abs. 1 StHG sowie § 5 Abs. 1 StG AG und § 54 Abs. 1 StG ZH die Kapitalgesellschaften (Aktiengesellschaften, Kommanditaktiengesellschaften, Gesellschaften mit beschränkter Haftung) und die Genossenschaften sowie die Vereine, die Stiftungen und die übrigen juristischen Personen.

- Jolanta Kren Kostiewicz / Ivo Schwander / Stephan Wolf, Handkommentar zum Schweizerischen Zivilgesetzbuch, Zürich 2006 [Handkommentar ZGB], Scherrer Urs, Art. 52 N 6. S. für die Aktiengesellschaft als Grundform der Kapitalunternehmen u.v.: Meier-Hayoz / Forstmoser, § 3 N 1 ff. und insbesondere § 16 N 28 ff. sowie Madeleine Simonek, Steuerliche Probleme der Geschäftsnachfolge bei Ableben eines Personenunternehmers, Bern 1994, S. 8.

- S. für eine Normauswahl für den Begriff der juristischen Personen in den Steuergesetzen für die direkten Steuern im Bund und in den Kantonen FN 368.

- Art. 1 Bst. b i.V.m. 57 DBG für die Gewinnsteuer der juristischen Personen beim Bund; § 1 lit. b i.V.m. §§ 67 und 82 StG AG sowie § 1 lit. b i.V.m. §§ 63 und 78 StG ZH für die Gewinn- und Kapitalsteuern der juristischen Personen in den Kantonen Aargau und Zürich.

- Zur Kontroverse der Gewinn- und Kapitalsteuern als betriebswirtschaftlicher Aufwand s. Max Boemle, Der Jahresabschluss, Bilanz, Erfolgsrechnung, Anhang, 4. Aufl., Zürich 2001 [Boemle], S. 228 ff.; Peter Gurtner, Das Objekt der Gewinnsteuer, ASA 61 (1922 / 93), S. 369; Locher, DBG II, Art. 59 N 48.

- Art. 59 Abs. 1 Bst. a DBG und Art. 25 Abs. 1 Bst. a StHG sowie § 69 lit. a StG AG und § 65 Abs. 1 lit. a StG ZH.S. für die direkte Bundessteuer Locher, DBG II, Art. 59 N 48 ff.; Richner / Frei / Kaufmann, Kommentar DBG, Art. 59 N 2 ff.

- Böckli, § 8 N 213 f. und § 8 N 490 ff. für die handels- und steuerrechtliche Betrachtung der Steuern der Kapitalgesellschaft; Boemle, S. 228 ff. und Helbling, Unternehmensbewertung, S. 390 ff. für die betriebswirtschaftliche Behandlung der Steuern in der Unternehmensbewertung.

- Helbling, Unternehmensbewertung, S. 406 ff.; Volkart, Unternehmensbewertung, S. 63 und 156 f.

- Helbling, Unternehmensbewertung, S. 425 f. mit anschaulichem Beispiel des Vergleichs der Kapitalkostensätze bei Kapital- und Personenunternehmen.

- Helbling, Unternehmensbewertung, S. 155 ff., insbesondere S. 157.

- Art. 58 Abs. 1 und 65 DBG und Art. 24 Abs. 1 StHG sowie § 68 Abs. 1 StG AG und § 64 Abs. 1 StG ZH. Ernst Höhn / Robert Waldburger, Steuerrecht, Band I,9. Aufl., Bern 2001, § 18 N 13 ff.; Eisenring Peter, § 68 N 1 ff., in: Marianne Klöti-Weber / Dave Siegrist / Dieter Weber, Kommentar zum Aargauer Steuergesetz, 2. Aufl., Muri-Bern 2004 [Klöti-Weber / Siegrist / Weber]; Stephan Kuhn / Peter Brülisauer, Art. 24 N 1 ff., in: Martin Zweifel / Peter Athanas, Kommentar zum Schweizerischen Steuerrecht, Bd. I/1, Bundesgesetz über die Harmonisierung der direkten Steuern der Kantone und Gemeinden (StHG), 2. Aufl., Basel / Genf / München 2002 [Kommentar StHG]; Locher, DBG II, Art. 58 N 1 ff.; Richner / Frei / Kaufmann, Kommentar DBG, Art. 58 N 1 ff.; Felix Richner / Walter Frei / Stefan Kaufmann / Hans Ulrich Meuter, Kommentar zum harmonisierten Zürcher Steuergesetz, 2. Aufl., Zürich 2006 [Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH], § 64 N 1 ff.

- Art. 29 Bst. a und 29a StHG sowie § 83 StG AG und §§ 79 und 80 StG ZH. Erwin R. Grieshammer, § 83 N 1 ff., in: Klöti-Weber / Siegrist / Weber; Bernhard Zwahlen, Art. 29a N 1 ff., in: Kommentar StHG; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, §§ 79 N 1 ff. und 80 N 1 ff.

- Helbling, Unternehmensbewertung, S. 286 ff. und 297 ff.; Volkart, Unternehmensbewertung, S. 79 ff.

- Boemle, S. 175 f.; Helbling, Unternehmensbewertung, S. 286.

- Boemle, S. 175.

- Art. 68 DBG und § 71 StG ZH. Bis zum 31. Dezember 2004 hatte auch der Kanton Zürich einen progressiven Gewinnsteuertarif.

- § 75 Abs. 1 StG AG.

- Formelmässig ausgedrückt heisst das, dass die Gewinnsteuer auf den unversteuerten stillen Reserven zum Gewinnsteuersatz für die unversteuerten stillen Reserven zuzüglich des ordentlichen Reingewinns des Jahres zu berechnen ist.

- Die stillen Reserven werden je nach Umschlagshäufigkeit bzw. Verbrauch der entsprechenden Bilanzposition aufgelöst, z.B. bei Vorräten in der Regel gleich in dem der Unternehmensbewertung folgenden Jahr und bei mobilen Sachanlagen im Verlauf ihrer Nutzung, spätestens jedoch am Ende ihrer Nutzungsdauer bzw. ihres Ausscheidens aus dem Betrieb.

- Helbling, Unternehmensbewertung, S. 319 ff.; Volkart, Unternehmensbewertung, S. 81.

- Helbling, Unternehmensbewertung, S. 319 ff.

- Helbling, Unternehmensbewertung, S. 319 und 321.

- S. dazu Helbling, Unternehmensbewertung, S. 321 f., der bereits auf die Undifferenziertheit der Berechnung unter Verwendung des halben maximalen Gewinnsteuersatzes hingewiesen hat.

- Art. 50 DBG. BGer vom 13. Mai 2002 i.S. X. AG in Liquidation, ASA 72 (2003/04), 304, 308 = StE 2002 B 91.3 Nr. 3. Locher, DBG II, Art. 50 N 1 ff.; Richner / Frei / Kaufmann, Kommentar DBG, Art. 50 N 1 ff.

- Art. 20 Abs. 1 StHG sowie z.B. § 62 StG AG und § 55 StG ZH. BGer vom 29. April 1999, StE 1999 A 24.22 Nr. 3; BGE 54 I 301 E. 2 S. 308 (Steuerdomizil); BGE 50 I 103. Ernst Höhn / Peter Mäusli, Interkantonales Steuerrecht, 4. Aufl., Bern 2000, § 8 N 1 ff.; Peter Athanas / Giuseppe Giglio, § 62 N 1 ff., in: Klöti-Weber / Siegrist / Weber; Peter Athanas / Stefan Widmer, Art. 20 N 24 ff., in: Kommentar StHG; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 55 N 1 ff.

- Das dualistische System wenden z.B. die Kantone St.Gallen und Aargau an. Art. 12 Abs. 1 und 4 i.V.m. 24 Abs. 1 StHG sowie z.B. §§ 67 und 68 Abs. 1 i.V.m. 95 StG AG. Bernhard Zwahlen, Art. 12 N 3 ff., in: Kommentar StHG.

- Das monistische System wendet z.B. der Kanton Zürich an. Art. 12 Abs. 4 StHG sowie z.B. §§ 63 und 64 Abs. 3 i.V.m. 216 StG ZH. Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, VB zu §§ 216 – 226 N 1 ff.

- § 64 Abs. 3 StG ZH. Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 64 N 206 ff. m.H. auf § 18 N 141 ff.

- Art. 12 Abs. 1 und 4 StHG sowie z.B. § 219 Abs. 1 StG ZH. Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 219 N 1 ff.

- Art. 10 DBG; § 9 Abs. 1 StG AG; § 8 Abs. 1 StG ZH. BGE 69 I 193 E. 1 S. 196 (Sondervermögen); BGer vom 20. Dezember 1985, ASA 56 (1987/88), 132, 134; SRKE AG vom 29. September 1970, AGVE 1970, 329; Ernst Blumenstein / Peter Locher, System des Steuerrechts, 6. Aufl., Zürich 2002, S. 53 f.; Andreas Schorno / Urs Ursprung, § 9 N 10 ff., in: Klöti-Weber / Siegrist / Weber; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 8 N 12 ff.

- Art. 552 Abs. 1 OR. BGE 84 II 381 (Vereinigung natürlicher Personen). Handkommentar OR, Andreas Casutt, Art. 552 N 5; Meier-Hayoz / Forstmoser, § 1 N 13.

- Art. 18 DBG. Locher, DBG I, Art. 18 N 1 ff.; Richner / Frei / Kaufmann, Kommentar DBG, Art. 18 N 1 ff.

- Art. 7 Abs. 1 i.V.m. 8 Abs. 1 und Art. 14 Abs. 1 und 3 StHG sowie z.B. §§ 27 und 46 i.V.m. 48 StG AG und §§ 18 und 38 Abs. 1 i.V.m. 39 Abs. 2 StG ZH. Jürg Altorfer / Julia von Ah, § 27 N 1 ff. und Barbara Sramek, § 46 N 1 ff., in: Klöti-Weber / Siegrist / Weber; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 18 N 1 ff. und § 38 N 1 ff.

- Art. 57 f. DBG. Locher, DBG II, Art. 57 N 1 ff.; Richner / Frei / Kaufmann, Kommentar DBG, Art. 57 N 1 f.

- Art. 24 Abs. 1 und 29 StHG sowie z.B. §§ 67 f. und 82 f. StG AG und §§ 63 f. und 78 f. StG ZH. Peter Eisenring, § 67 N 1 ff. und Erwin Grieshammer, § 82 N 1 ff., in: Klöti-Weber / Siegrist / Weber; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 63 N 1 f. und § 78 N 1 ff.

- Art. 34 Bst. e DBG sowie Art. 9 Abs. 4 i.V.m. 9 Abs. 1 – 3 StHG und § 41 lit. e StG AG und § 33 lit. e StG ZH. Daniel Aeschbach, § 41 N 67 ff., in: Klöti-Weber / Siegrist / Weber; Locher, DBG I, Art. 34 N 29 ff.; Richner / Frei / Kaufmann, Kommentar DBG, Art. 34 N 94 ff.; Richner / Frei / Kaufmann / Meuter, Kommentar StG ZH, § 33 N 65 ff.

- Böckli, § 8 N 213 f. und § 8 N 490 ff. für die Steuern der Kapitalgesellschaft.

- Dieses Problem der unterschiedlichen steuerlichen Behandlung ist im Bericht der Expertenkommission rechtsformneutrale Unternehmensbesteuerung (ERU), Bern 2001, ausführlich behandelt worden. S. insbesondere die Empfehlungen der ERU, S. 60 ff. als Zusammenfassung ihres Berichts.

- Die steuerliche Entlastung der Dividenden basiert auf der Unternehmenssteuerreform II und entsprechenden, indessen fakultativen Anpassungen der kantonalen Gesetzgebungen. S. dazu Art. 20 Abs. 1bis DBG und Art. 7 Abs. 1 zweiter Satz StHG UStRG II; § 45a StG AG, § 35 Abs. 4 StG ZH.

- S. zur reduzierten Dividendenbesteuerung die beiden KS Nr. 22 Teilbesteuerung Einkünfte aus Beteiligungen im Privatvermögen vom 16. Dezember 2008 undKS Nr. 23 Teilbesteuerung Einkünfte aus Beteiligungen im Geschäftsvermögen vom 17. Dezember 2008.

- Helbling, Unternehmensbewertung, S. 408 f. Vorteile des Kapitalunternehmens gegenüber dem Personenunternehmen im Zusammenhang mit der Unternehmensbewertung und Unternehmensnachfolge bei KMU können z.B. die beschränkte Haftung, eine leichtere Übertragbarkeit der Anteile, die Möglichkeit der Aufteilung des Gewinns vor Salär in bestimmten Bandbreiten in Salär und Gewinn und die bedingte Steuerfreiheit des Kapitalgewinns aus der Veräusserung der Anteile sein.

- Zum bekannten Problem der rechtsformabhängigen Besteuerung der Unternehmen s. insbesondere den Bericht der Expertenkommission rechtsformneutrale Unternehmensbesteuerung (ERU), Bern 2001.

- Die direkten Steuern auf Ebene Unternehmen und Beteiligte umfassen primär die Gewinn- und Kapitalsteuern sowie die Einkommenssteuern. Zu berücksichtigen ist aber auch die Verrechnungssteuer, welche insbesondere im internationalen Verhältnis zwischen Kapitalgesellschaft und Beteiligten und je nach Doppelbesteuerungsabkommen zu einer mehr oder weniger hohen definitiven Belastung führt.

- S. zu diesem Thema ausführlich und umfassend dargestellt Helbling, Unternehmensbewertung, S. 445 ff., S. 474 ff. und insbesondere S. 481, der zum Schluss kommt, «… dass grundsätzlich die Einkommenssteuer des Investors zu berücksichtigen ist. Investitionsentscheide ohne Berücksichtigung der Einkommenssteuer können sich als falsch erweisen».

- S. zu den verschiedenen Möglichkeiten einer rechtsformneutralen Besteuerung den Bericht der Expertenkommission rechtsformneutrale Unternehmensbesteuerung (ERU), Bern 2001, insbesondere S. 60 ff. mit den Empfehlungen der ERU.